Затраты на НИОКР с 2024 года учитываются по-новому: с разбивкой на стадии исследований и разработок. В статье рассмотрим правила бухгалтерского и налогового учета таких затрат.

Содержание

Нормы действующих стандартов для НИОКР

В нормативно-правовых актах по бухгалтерскому учету (БУ) понятие НИОКР (научно-исследовательские, опытно-конструкторские и технологические работы) не детализировано.

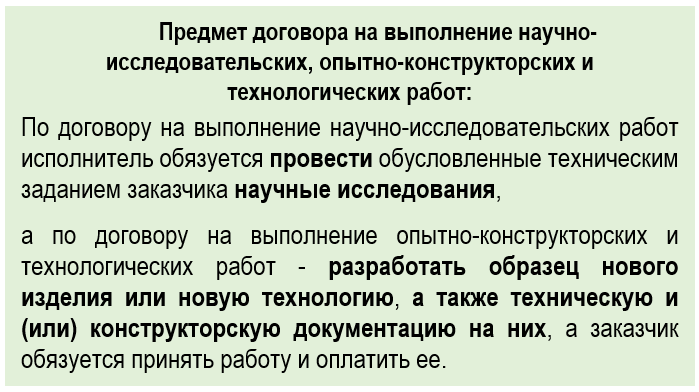

В главе 38 ГК РФ устанавливаются требования к таким работам. Так, в ст. 769 ГК РФ определено содержание договора на выполнение НИОКР:

Информация по отражению в учете НИОКР содержится в двух стандартах:

Затраты на НИОКР теперь собираются и учитываются раздельно по стадиям НИОКР (п. 17.4, 17.6 ФСБУ 26/2020):

В стандарте нет критериев для отнесения затрат к определенной стадии, компания определяет их самостоятельно и утверждает в своей учетной политике (УП).

Получите понятные самоучители 2026 по 1С бесплатно:

Затраты на НИОКР впоследствии могут:

- формировать стоимость нематериальных активов (НМА)

- учитываться в расходах периода, когда были понесены / не дали полезного результата

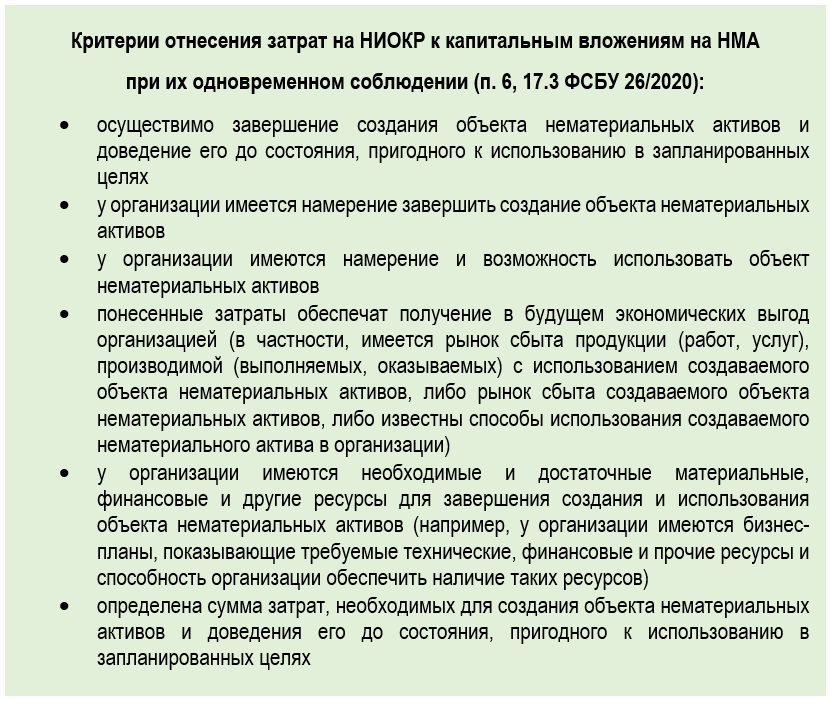

Условия, при одновременном соблюдении которых затраты могут относиться к капвложениям на НМА (п. 6, 17.3 ФСБУ 26):

Затраты, включаемые в капвложения НМА:

По каким правилам вести учет НИОКР

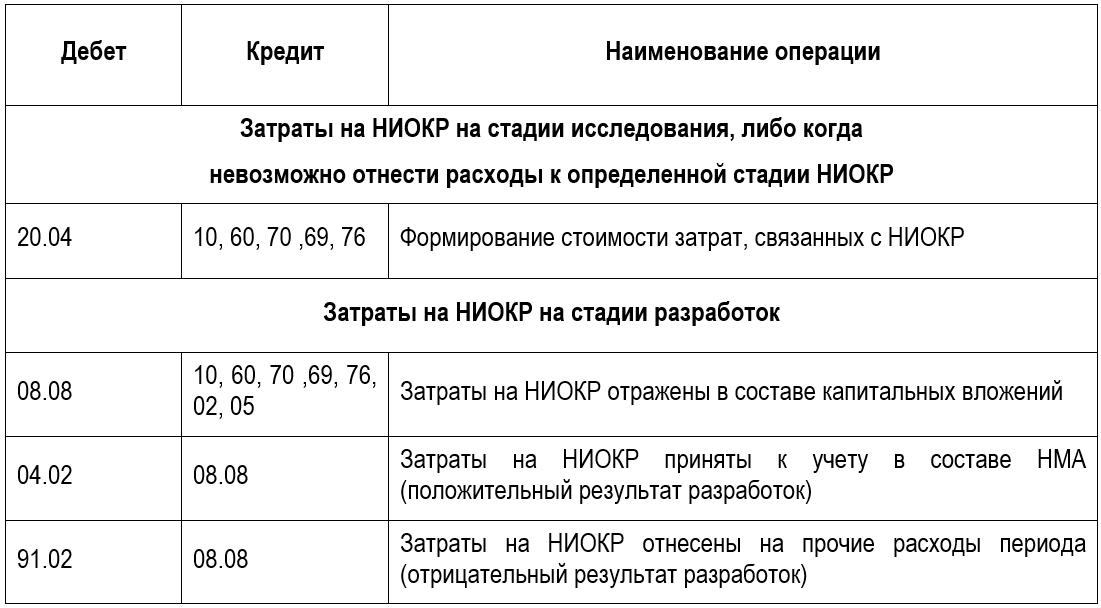

Затраты стадии исследований — это текущие затраты отчетного периода. Они отражаются на отдельном субсчете счета 20 «Основное производство».

Пример 1

Компания ООО «Первоцвет», занимающаяся производством косметических средств, ведет работы по созданию новых рецептур крема на основе природных компонентов. На каких счетах бухгалтерского учета отражать такие затраты, как их разделять с другими затратами компании?

Компания прописала виды затрат, относящихся к стадиям НИОКР, в учетной политике.

К стадии исследований она отнесла затраты на:

- проведение экспериментов, опытов с целью создания новых изделий

- тестирование образцов

- анализ полученных результатов

- другие аналогичные

Затраты, связанные с перечисленными выше работами, относятся к расходам текущего периода, обособленно учитываются на субсчете 20.04 «Собственные исследования и разработки». Ежемесячно они списываются на счет 91.2 «Прочие расходы».

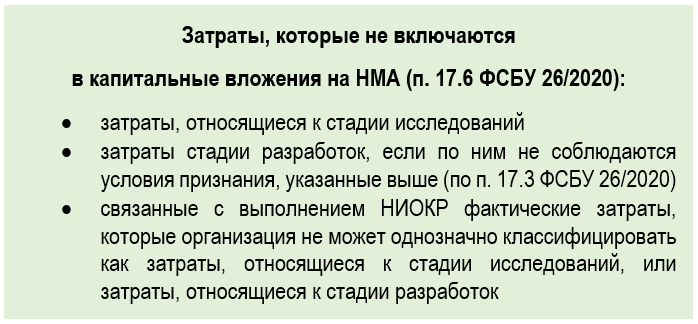

Затраты на стадии исследований и затраты на НИОКР, по которым невозможно определить стадию, не могут быть восстановлены в качестве вложений в НМА в последующие периоды (абз. 5 п. 17.6 ФСБУ 26).

Учет затрат на стадии разработок ведется по общим правилам учета НМА.

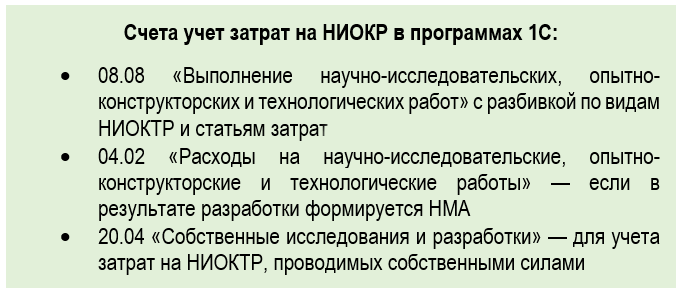

В программах 1С для учета затрат на НИОКР / НМА используются счета:

Пример 2

В ООО «Первоцвет» (см. пример 1) закончен полугодовой план работ по поиску новых рецептур. Два состава прошли предварительные тестирования с отличными результатами. Есть высокая вероятность, что компания, создав крем на их основе, сможет извлечь в будущем экономические выгоды.

Работы над другими рецептурами решено завершить, а указанные два варианта — продолжить разрабатывать. Как вести учет затрат на дальнейшие работы по двум рецептурам, давшим положительный результат?

Затраты отражаются по дебету счета 20.04 с последующим отражением на счете 08.08, формируя капитальные вложения в будущий объект НМА.

По окончании этапа разработок (п. 17.5 ФСБУ 26):

- успешные НИОКР переводят в состав НМА

- неудачные — списывают на счет 91.02

В ФСБУ 14/2022 регламентирован учет опытного образца (материального носителя), который может быть создан при НИОКР. В учетной политике требуется прописать способ учета затрат на него:

- в составе общих затрат на НИОКР

- в стоимости ОС или запасов, если опытный образец планируется использовать в деятельности отдельно от результатов работ по НИОКР

Напомним основные бухгалтерские проводки при отражении НИОКР (НДС не рассматриваем):

Нюансы учета НИОКР по НК РФ

Налог на прибыль

Затраты на НИОКР в налоговых целях — это расходы по созданию новых / совершенствованию уже имеющихся видов продукции, работ, услуг, технологий и т. п. Такие затраты признаются расходами, связанными с производством и реализацией (пп. 4 п. 1 ст. 253, п. 1 ст. 262 НК РФ).

Особенности налогового учета затрат на НИОКР:

- отдельно учитываются затраты на работы, давшие и не давшие положительный результат (п. 2 ст. 332.1 НК РФ)

- часть затрат в налоговом учете (НУ) можно включать в состав прочих расходов или в первоначальную стоимость амортизируемых НМА с применением повышающего коэффициента 2 (для включенных в перечень из Постановления Правительства от 24.12.2008 N 988), предусмотрев такую возможность в учетной политике по НУ

Затраты в повышенном размере придется подтвердить — по завершенным работам подать вместе с декларацией по прибыли научный отчет о выполнении НИОКР (Письмо Минфина от 22.07.2024 N 03-03-06/1/37453). Альтернативный вариант — вместо сдачи отчета разместить информацию в государственной информационной системе (ГИС) с последующим направлением налоговикам сведений, подтверждающих размещение отчета и идентифицирующих его в этой системе.

Для затрат, в результате которых не создается НМА, возможно создание резерва предстоящих расходов по НИОКР. Резерв для реализации каждой утвержденной программы НИОКР может создаваться на срок, на который запланировано проведение соответствующих научных исследований и (или) опытно-конструкторских разработок. Но он не может быть более двух лет (п. 2 ст. 267.2 НК РФ). Методика создания, периодичность направления средств в резерв прописываются в УП.

Затраты на НИОКР, не повлекшие создание НМА независимо от результата работ, списываются на налоговые расходы в периоде завершения исследований / разработок, или их этапов (п. 2 ст. 262 НК РФ, Письмо Минфина от 24.01.2020 N 03-03-06/1/4108).

Если по результатам НИОКР формируется актив и организация планирует оформить на него исключительные права, возможны два варианта учета:

- как НМА с последующей амортизацией, если такой порядок предусмотрен для конкретного актива и он удовлетворяет критериям признания НМА

- списание затрат на расходы в течение двух лет (такой вариант не предусмотрен в БУ)

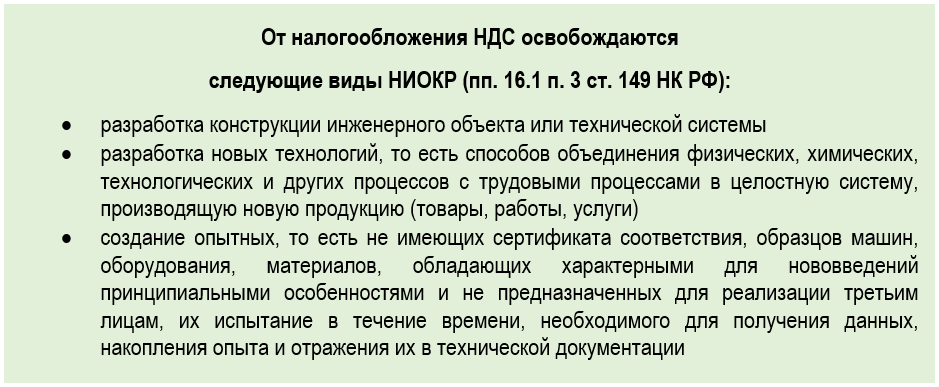

НДС

Не подлежат налогообложению (освобождаются от налогообложения) операции по выполнению НИОКР, проводимые (п. 16 п. 3 ст.149 НК РФ):

- за счет бюджета и средств специальных фондов

- учреждениями образования и науки на основании хоздоговоров

В пп. 16.1 п. 3 ст. 149 НК РФ установлен закрытый список НИОКР, которые попадают под освобождение от НДС (Письмо Минфина от 05.08.2024 N 03-07-07/72783):

Кратко о правилах бухгалтерского и налогового учета затрат на НИОКР

- Затраты на НИОКР делятся в бухгалтерском учете на стадии исследований и разработки. Критерии отнесения затрат к той или иной стадии компания определяет самостоятельно, утверждая их в УП

- Если затраты на стадии разработки дали положительный результат, формируются капвложения в НМА (при соответствии критериям их признания), в противном случае — фиксируются расходы периода, как и по затратам стадии исследования

- В налоговом учете затраты на НИОКР относятся к расходам, связанным с производством и реализацией (пп. 4 п. 1 ст. 253, п. 1 ст. 262 НК РФ). Если в составе НИОКР есть расходы, которые можно учитывать с 2025 года с применением повышающего коэффициента 2, компания в случае принятия решения об использовании такой возможности отражает это в налоговой учетной политике

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете