Чем быстрее отечественный бухучет сближается с международным, тем больше новых терминов приходится осваивать бухгалтеру. Один из них — дисконтирование.

Из статьи вы узнаете:

- что такое дисконтирование простыми словами;

- в чем суть метода дисконтирования;

- какие формулы помогают дисконтировать;

- что нужно дисконтировать по новым ФСБУ.

- примеры дисконтирования.

Содержание

- Что такое дисконтирование

- Дисконтирование на примере с формулами

- Зачем бухгалтеру дисконтирование

- Как и для чего определять ставку дисконтирования

- Фактическая ставка дисконтирования и дисконтированная стоимость

- Как дисконтировать оценочные обязательства

- Долговые финвложения: особенности дисконтирования

- Дисконтирование арендных обязательств

- Правила дисконтирования кредиторской задолженности

- Кратко о дисконтировании — что это, по каким формулам считать и как использовать показатель

Что такое дисконтирование

В отечественных нормативных документах нет официальной расшифровки этого термина. Дадим определение дисконтированию исходя из практики и экономической терминологии:

Дисконтирование — способ расчета текущей суммы/стоимости, подлежащей уплате или получению в будущем, если срок ее уплаты или получения наступает через год или позже (расчет стоимости денег с учетом фактора времени).

Деньги имеют свойство изменять свою стоимость во времени. К примеру, 100 руб. сегодня по ценности отличаются от тех же 100 руб. через год или два. Тому есть несколько причин:

- Инфляция — обесценивание денег из-за роста цен на товары/услуги превращает сегодняшние 100 руб. через год в 95 руб. (при инфляции 5%), что означает невозможность купить на ту же сотню в будущем тот же объем товаров и услуг.

- Инвестирование — возможность поместить деньги, к примеру, в банк под проценты позволяет превратить сегодняшние 100 руб. в 105 руб. через год (при ставке по депозиту 5%). Причем способ инвестирования напрямую влияет на прирост стоимости в будущем сегодняшних 100 руб.

Это упрощенное объяснение изменчивости стоимости денег во времени. В экономических расчетах часто невозможно без специальных формул определить влияние времени на конкретную сумму. Такие расчеты называются дисконтированием. Они помогают понять, сколько денег нужно иметь сегодня, чтобы совершить запланированную покупку через несколько лет.

Дисконтирование на примере с формулами

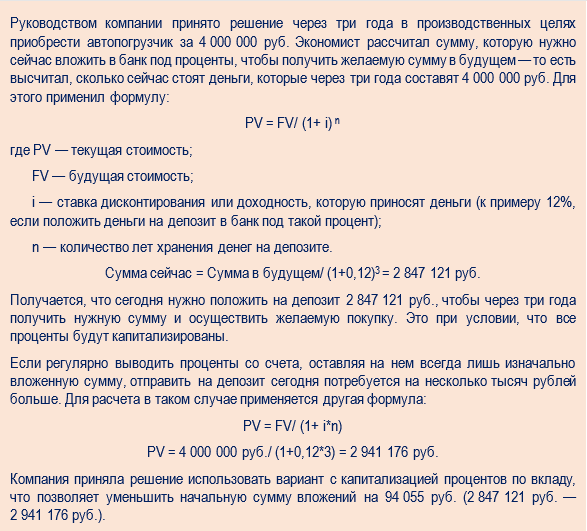

Проиллюстрируем, как работает метод дисконтирования на практике.

Получите понятные самоучители 2026 по 1С бесплатно:

Напомним, что этот процесс приведения будущей стоимости денег к текущему моменту носит название дисконтирования.

Зачем бухгалтеру дисконтирование

До недавнего времени дисконтирование упоминалось только в двух отечественных стандартах — ПБУ 19/02 и ПБУ 8/2010. Причем их разработчики не уделили должного внимания расшифровке этого понятия и технологии его применения в бухгалтерских расчетах.

По мере реформирования российского бухучета и сближения его с международным на смену привычным ПБУ пришли новые ФСБУ, и термин «дисконтирование» зазвучал с новой силой. Теперь дисконтирование применяется при учете капвложений, ОС, запасов, аренды и других объектов учета. В каждом случае порядок применения этого метода имеет нюансы в зависимости от объекта учета и особенностей хозяйственной операции (детали расскажем далее).

Требование о дисконтировании, прописанное в отечественных стандартах, требует от бухгалтера специальных знаний, выработки обоснованного профессионального суждения и специфических навыков по определению ставки дисконтирования — одной из самых сложных к определению величин в таких расчетах.

Эти сложности придумали, чтобы сделать бухгалтерскую отчетность максимально достоверной, позволяющей заинтересованным пользователям на ее основе принимать грамотные инвестиционно-финансовые решения.

Как и для чего определять ставку дисконтирования

Главная цель применения в расчетах ставки дисконтирования — сгладить (нивелировать) влияние изменения стоимости денег во времени в тех случаях, когда для вычисления текущей стоимости элементов финотчетности требуется использовать связанные с ним ожидаемые будущие денежные потоки.

Как отмечает фонд НРБУ БМЦ, отечественные стандарты и МСФО не особо проясняют процедуру выбора ставки дисконтирования, сформулированы часто расплывчато и порой двусмысленно. Все это происходит в условиях отсутствия единого системного подхода к решению вопроса и осложняет работу бухгалтера.

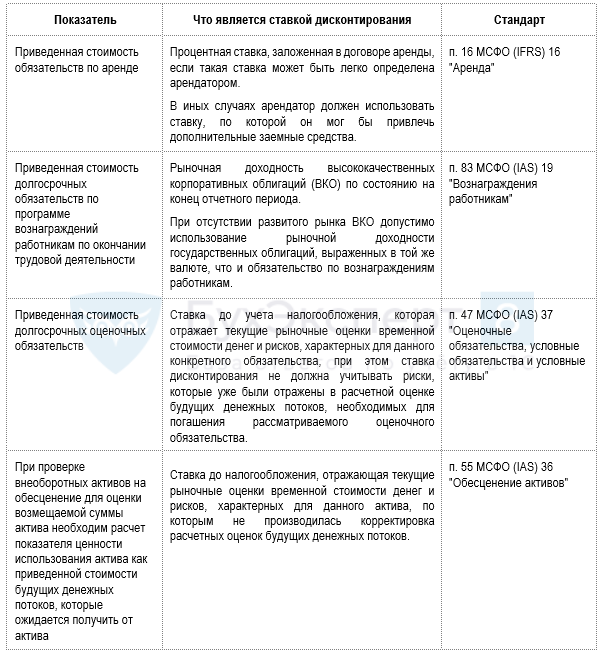

Расскажем, как МСФО рекомендует решать этот вопрос.

В каждой ситуации стандарты предписывают особый подход к расчету ставки и в большинстве случаев бухгалтеру не обойтись без формирования профессионального суждения.

Фактическая ставка дисконтирования и дисконтированная стоимость

НРБУ БМЦ в своих Рекомендациях Р-65/2015-КпР «Ставка дисконтирования» разъяснил, что компании следует применять такой порядок по ставкам:

- Фактическую ставку дисконтирования — если первоначальную дисконтированную стоимость (ПДС) актива или обязательства можно определить прямым путем без применения процедуры дисконтирования).

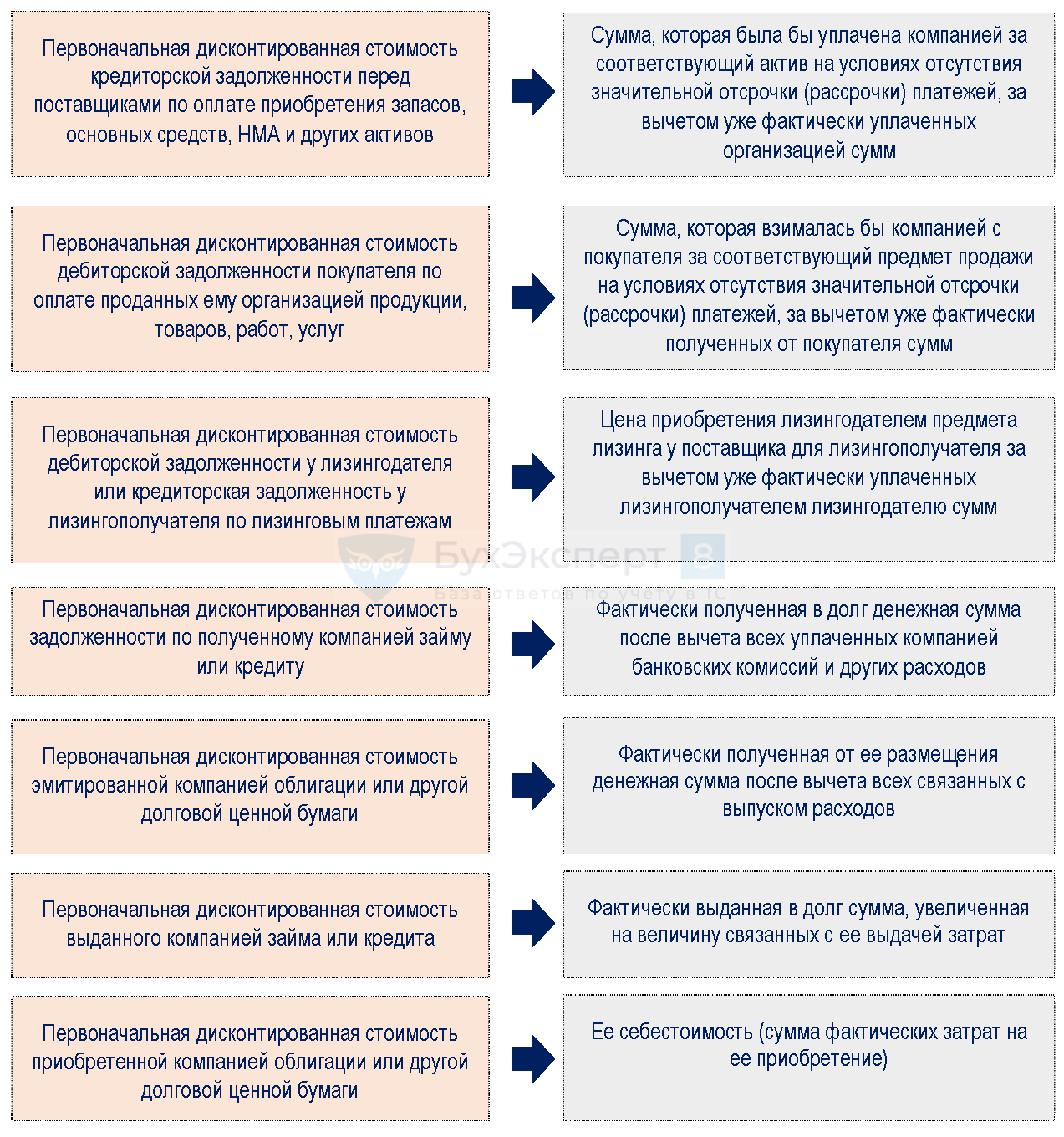

Наиболее распространенные случаи определения ПДС актива или обязательства прямым путем:

Наиболее распространенные случаи определения ПДС актива или обязательства прямым путем:

- Специальную ставку дисконтирования — если ПДС актива или обязательства не может быть определена прямым путем. Ставка дисконтирования определяется так:

БМЦ рекомендует при расчете обесценения актива определять ставку дисконтирования по нормам МСФО (IAS) 36 «Обесценение активов».

Как дисконтировать оценочные обязательства

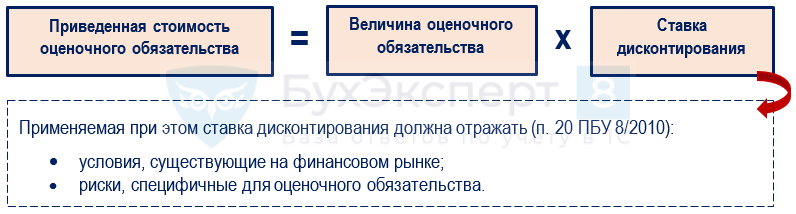

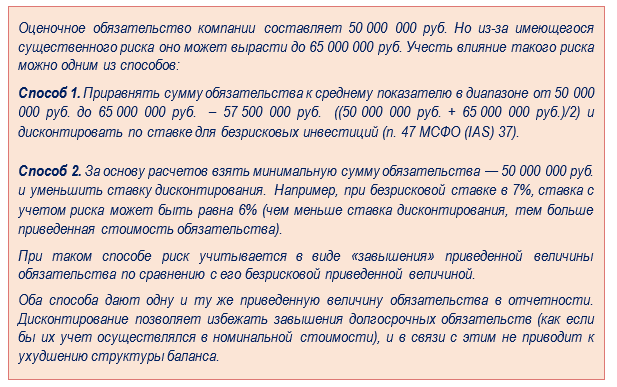

ПБУ 8/2010 прямо предписывает дисконтировать оценочные обязательства — обязательства с неопределенной величиной или сроком исполнения (п. 4 ПБУ 8/2010).

Номинальную стоимость такого обязательства нужно дисконтировать, если компания предполагает потратить деньги на его исполнение не ранее чем через год после отчетной даты. Полученная после дисконтирования сумма называется приведенной стоимостью, по которой обязательство оценивается первоначально. По мере приближения даты исполнения, величина обязательства постепенно наращивается, признавая добавочные суммы в расходах.

Долгосрочные оценочные обязательства на практике встречаются редко, и в целом процесс дисконтирования их стоимости аналогичен расчетам при покупке товара с отсрочкой.

Долговые финвложения: особенности дисконтирования

По нормам международных стандартов отдельные финансовые инструменты, в т. ч. займы и долговые ценные бумаги, могут отражаться в отчетности по расчетной дисконтированной/амортизированной стоимости (п. 4.1.2 IFRS 9, п. 9 IAS 39).

При определении ставки дисконтирования:

- ставка по безрисковым инвестициям берется в качестве базиса;

- она корректируется на риск неплатежа, присущий этому финансовому инструменту.

Чтобы не вводить в заблуждение пользователей отчетности, нужно применять правило: чем выше риск неплатежа по ценной бумаге, тем в меньшей сумме ее нужно отражать в отчетности.

Следует учитывать влияние рисков на процентные ставки:

Затем все платежи, которые должны поступить от этого финансового инструмента, дисконтируются с учетом сроков их поступления в компанию и суммируются. В этой сумме такой финансовый инструмент нужно показать в отчетности. По мере приближения к дате погашения его стоимость постепенно наращивается с одновременным признанием процентного дохода. Проценты начисляются на стоимость финансового инструмента по той же процентной ставке, по которой компания дисконтировала денежные потоки.

Дисконтирование арендных обязательств

Бухучет операций по аренде может проводиться:

- в упрощенном порядке (для компаний, имеющих право вести упрощенный бухучет);

- в общем порядке: с признанием права пользования активом и обязательства по аренде (п. 10 ФСБУ 25/2018).

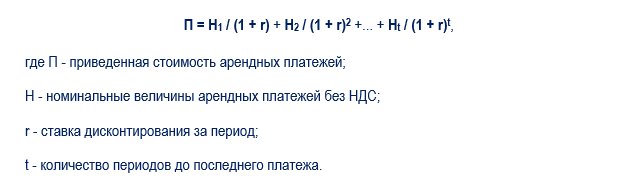

Во втором случае понадобится применить дисконтирование для определения первоначальной оценки обязательства по аренде как приведенную стоимость будущих арендных платежей на дату получения объекта в аренду.

В этом случае в качестве ставки дисконтирования берется ставка, по которой компания обычно привлекает/могла бы привлечь заемные средства на срок, сопоставимый со сроком договора аренды (п. 14-15 ФСБУ 25/2018).

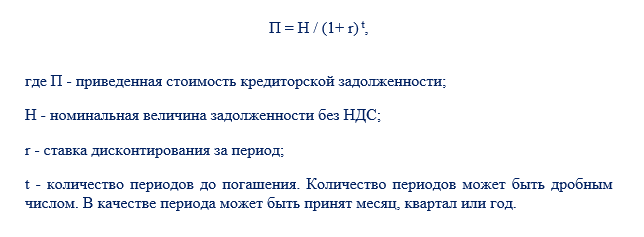

Для расчета можно использовать обычные формулы:

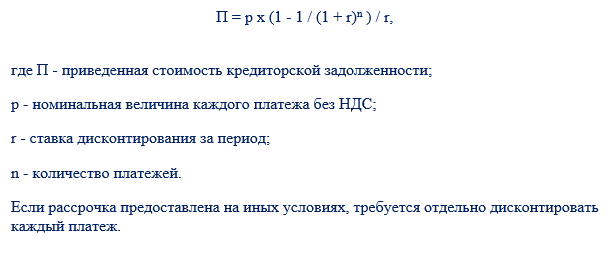

Для расчета приведенной стоимости применяется иная формула, если все предстоящие арендные платежи подлежат уплате в одинаковых суммах через одинаковые промежутки времени (аннуитеты):

Минфин рекомендует при определении ставки дисконтирования, предусмотренной п. 15 ФСБУ 25/2018 использовать МСФО (IFRS) 16 «Аренда» (Письмо Минфина от 20.09.2022 N 07-01-10/90853).

Правила дисконтирования кредиторской задолженности

Если компания получила коммерческий кредит в виде отсрочки платежа, в бухучете кредиторскую задолженность (КЗ) перед продавцом нужно отражать в особом порядке — в сумме, которую пришлось заплатить за полученные товары (работы, услуги) при немедленной оплате, если бы отсрочки не было.

Для этого бухгалтеру потребуется определить приведенную (дисконтированную) стоимость КЗ, без включения в нее удорожания стоимости полученных ценностей из-за отсрочки оплаты. При этом НДС не дисконтируется.

В общем случае применяется такой порядок:

Формулы для исчисления приведенной стоимости:

- при отсрочке платежа:

- при рассрочке платежа в виде потока одинаковых по размеру платежей через равные промежутки времени:

Приведенную стоимость КЗ определять не потребуется, если в договоре отдельно прописана сумма процентов и/или отсрочка предоставлена на короткий срок (не более 12 месяцев.).

Кратко о дисконтировании — что это, по каким формулам считать и как использовать показатель

- Дисконтирование — это способ расчета текущей суммы/стоимости, подлежащей уплате или получению в будущем, если срок ее уплаты или получения наступает через год или позже.

- Главная цель дисконтирования — сделать бухгалтерскую отчетность максимально достоверной, позволяющей заинтересованным пользователям на ее основе принимать грамотные финансово-инвестиционные решения.

- До недавнего времени дисконтирование упоминалось только в двух отечественных стандартах: ПБУ 19/02 и ПБУ 8/2010 в отношении финвложений и оценочных обязательств. Новые ФСБУ включили в этот список и другие объекты учета.

- Порядок применения дисконтирования в каждом случае зависит от объекта учёта и особенностей хозоперации.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете