Если кредиторская задолженность стала просроченной или контрагент ее простил, сумму долга списывают со счетов учета и отражают в доходах. Процедуру списания проводят по специальным правилам.

В статье расскажем:

- какие есть основания, чтобы списывать долги перед кредиторами;

- какую документацию при этом составлять;

- как корректно списать кредиторскую задолженность.

Содержание

- Основные правила по списанию кредиторской задолженности

- Условия списания кредиторской задолженности

- Сроки списания кредиторской задолженности

- Механизм списания кредиторской задолженности

- Отражение в учете списания кредиторской задолженности

- Списание кредиторской задолженности в 1С:Бухгалтерия ред. 3.0

- Кратко о списании кредиторской задолженности

Основные правила по списанию кредиторской задолженности

Кредиторскую задолженность (КЗ) списывают с учета, если:

- по ней завершился срок исковой давности, который в общем случае составляет 3 года (ст. 196 ГК РФ);

- кредитор прекратил деятельность по своему решению или в принудительном порядке (ст. 419 ГК РФ, п. 2 ст. 64.2 ГК РФ, п. 1 ст. 21.1 Федерального закона от 08.08.2001 N 129-ФЗ);

- невозможно погасить долг перед кредитором по обстоятельствам, не зависящим от сторон договора (ст. 416 ГК РФ);

- кредитор простил долг (ст. 415 ГК РФ).

В таких ситуациях КЗ требуется списать:

- в бухгалтерском учете — на прочие доходы (п. 7, п. 10.4 ПБУ 9/99);

- в налоговом учете — на внереализационные доходы (п. 18 ст. 250 НК РФ).

Отдельные правила предусмотрены в НУ при списании просроченной кредиторки, которую ИФНС признала безнадежной к взысканию:

- Списание недоимок по налогам, ранее не учтенным в составе прочих доходов на основании пп. 1 п. 1 ст. 264 НК РФ (налоги на землю, транспорт, имущество, НДПИ) отражают в составе внереализационных доходов.

- Списанные налоги, которые не участвовали в формировании налоговой базы по прибыли (налог на прибыль, НДФЛ, НДС, налоги по УСН и ЕСХН, налог на игорный бизнес), не включаются во внереализационные доходы.

- Суммы штрафов и пеней по всем налогам также не включаются в доходы.

В ситуации, когда кредиторскую задолженность в бухучете отнесли на прочие доходы, а в налоговом учете в доходах не признали, образуется постоянный налоговый доход (п. 4, п. 7 ПБУ 18/02).

Условия списания кредиторской задолженности

Кредиторская задолженность списывается, если:

Получите понятные самоучители 2026 по 1С бесплатно:

- с момента появления обязательства закончился срок исковой давности;

- кредитор завершил процесс ликвидации;

- кредитор принял решение прекратить деятельность и прошел процедуру снятия с учета;

- кредитор в принудительном порядке по решению ИФНС исключен из ЕГРЮЛ или ЕГРИП.

С 2023 года налоговую кредиторскую задолженность нужно списывать с учетом новых правил (Приказ ФНС от 30.11.2022 N ЕД-7-8/1131@). Долги по налогам, страховым взносам, штрафам и пеням признают безнадежными и подлежащими списанию, если они повлекли появление отрицательного сальдо ЕНС и их погашение/взыскание невозможно в случаях, предусмотренных п. 1, п. 4 ст. 59 НК РФ.

Также требуется списывать возникшую до 2023 года налоговую кредиторку, если судебные приставы постановили завершить исполнительное производство (кроме задолженности лиц, в отношении которых арбитражным судом введена процедура банкротства).

Сроки списания кредиторской задолженности

Дату списания КЗ необходимо определять с учетом причины возникновения задолженности:

- при завершении срока исковой давности — на дату окончания этого срока;

- при ликвидации, закрытии, исключении кредитора из реестра — на дату указания записи о соответствующем событии в ЕГРЮЛ/ЕГРИП;

- при прощении долга кредитором — на дату подписания соглашения с ним или поступления от него документа.

Если с датами указания записи в реестре или поступления документа от кредитора все понятно, то с определением даты завершения срока давности могут возникнуть сложности.

Напомним, что срок по ст. 196 ГК РФ — 3 года. В ситуации с долгами перед кредиторами важно корректно установить, когда именно этот срок начался, то есть с какой даты отсчитывать 3 года.

Порядок установления даты, от которой нужно отсчитывать срок давности, зафиксирован в ст. 200 ГК РФ:

- Если по договору исполнитель должен выполнить свое обязательство в течение установленного периода времени (т. е. до наступления конкретной даты) — срок отсчитывают с даты завершения этого периода.

- Если в договоре не обозначен конкретный период времени, в течение которого исполнитель обязан выполнить свое обязательство (конкретная дата не установлена) — срок считают с даты, когда кредитор выставил исполнителю требование выполнить обязательство.

- Если по договору исполнителю с момента получения указанного выше требования предоставляют конкретный период времени на его выполнение — срок отсчитывают с даты завершения этого периода.

Срок давности может быть прерван. К примеру, когда должник признал наличие у него задолженности перед другой стороной. Признанием долгов перед кредиторами являются действия должника, если он (Постановление Пленума ВС от 29.09.2015 N 43):

- признал законность требования кредитора;

- в частичном размере погасил задолженность;

- заплатил проценты по долгам перед кредитором;

- подписал соглашение об отсрочке (рассрочке) погашения долга;

- подписал акт взаиморасчетов с кредитором.

При наступлении таких событий отсчет прежнего срока прекращается и начинается отсчет нового.

Законодательство установило специальное ограничение для таких случаев — если суммировать все периоды прерывания, срок не может в общем случае составлять больше 10 лет с даты возникновения обязательства (п. 2 ст. 200 ГК РФ).

Механизм списания кредиторской задолженности

Кредиторскую задолженность списывают отдельно по каждому имеющемуся обязательству. Основание для списания — результаты инвентаризации и формирование дополнительных внутренних документов, подтверждающих причину списания (п. 78 Положения, утв. Приказом Минфина от 29.07.1998 N 34н).

По общим правилам инвентаризация должна осуществляться каждый год перед формированием годовой бухотчетности. Существуют и другие законные основания ее проведения. Кроме того, предприятие может для своих целей разработать и утвердить дополнительные случаи проведения инвентаризации, определив конкретные инвентаризируемые активы и обязательства. Перевод кредиторки в разряд списываемой — одно из таких оснований.

Поэтому первое действие при списании долгов перед кредиторами — проведение инвентаризации. Если инвентаризация не связана с годовой отчетностью, ее можно провести не по всем обязательствам, а лишь по конкретным (например, по расчетам с некоторыми кредиторами).

По итогам этой процедуры формируется акт инвентаризации расчетов — на самостоятельно разработанном бланке или по форме N ИНВ-17. В акте фиксируются по каждому кредитору:

- его название;

- номера бухгалтерских счетов;

- сумма текущих долгов;

- подтвержденная и не подтвержденная кредиторами сумма;

- иная необходимая информация.

Акт формируется инвентаризационной комиссией в двух экземплярах и подписывается всеми ее членами. К акту прикладываются документы:

- выписка из ЕГРЮЛ — когда списание происходит в связи с ликвидацией кредитора;

- соглашение с кредитором о прощении долга — если причиной списания КЗ является прощение долга кредитором;

- договор с контрагентом, товарные накладные, акты выполненных работ (оказанных услуг), счета на оплату и т. п.

Второе действие — составление документа, который является письменным обоснованием необходимости списания кредиторской задолженности. Им может быть бухгалтерская справка, информация в которой представляется с разделением по синтетическим счетам на основании данных бухгалтерских регистров, или иная документация, которая обосновывает эту задолженность. Из справки должно быть очевидно, когда и из-за чего появилась задолженность перед кредитором, каков ее размер, по какому кредитору она выявлена, почему ее нужно списать.

Третье действие — издание приказа на списание КЗ с учета. Он создается на основании информации, которая содержится в акте инвентаризации и бухгалтерской справке. Приказ оформляют на официальном бланке предприятия, ставят подпись директора и печать, если она используется. В нем указывается ссылка на внутреннюю документацию, которой подтверждается наличие и обоснованность списания КЗ.

Четвертое действие — задолженность на основании приказа списывается с учета.

Отражение в учете списания кредиторской задолженности

Изначально кредиторская задолженность может отражаться на разных счетах учета в зависимости от вида кредитора:

- 60 — поставщик;

- 62 — клиент;

- 66, 67 — кредитная организация, заимодавец;

- 68, 69 — бюджет, внебюджетные фонды;

- 70 — работник;

- 76 — иной кредитор;

- на других счетах.

Появление кредиторки проходит по кредиту (Кт) этих счетов, а списание — по дебету (Дт).

В бухучете кредиторская задолженность с истекшим сроком давности или по иным причинам списывается на прочие доходы — по Кт 91.1.

В налоговом учете при списании кредиторской задолженности:

- по общим правилам задолженность перед кредиторами относится на внереализационные доходы, которые облагаются налогом на прибыль (п. 18 ст. 250 НК РФ);

- из общих правил списания есть исключения — они описаны в пп. 21, 21.1, 21.3, 21.4, 21.6 п. 1 ст. 251 НК РФ, ч. 2 ст. 2 Федерального закона от 23.04.2018 N 105-ФЗ, ч. 2 ст. 4 Федерального закона от 08.06.2020 N 172-ФЗ, ч. 4 ст. 5 Федерального закона от 26.03.2022 N 67-ФЗ, п. 6 ст. 4 Федерального закона от 14.07.2022 N 323-ФЗ. К примеру, во внереализационные доходы не включают кредиторскую задолженность по уплате налогов, сборов, страховых взносов, пеней и штрафов, которую списали или уменьшили по закону или решению Правительства РФ.

При методе начисления некоторые трудности могут быть при определении даты, с которой просроченную КЗ требуется учитывать в составе внереализационных доходов. Этот метод предполагает, что доходы и расходы признаются в момент их фактического осуществления независимо от даты получения и выплаты денег. Но в то же время основанием для списания долгов перед кредиторами с истекшим сроком является инвентаризационный акт.

Получается, что не совсем понятно, когда просроченная КЗ относится на внереализационные доходы, если срок закончился в одном отчетном периоде, а инвентаризация проведена в другом.

Чиновники и контролеры рекомендуют просроченную КЗ относить на доходы в периоде, в котором завершился срок исковой давности — вне зависимости от факта проведения инвентаризации и оформления документов по списанию задолженности (Письмо Минфина от 21.10.2019 N 03-03-06/1/80551, Письмо ФНС от 08.12.2014 N ГД-4-3/25307@). Такого же мнения придерживаются и судебные органы (Постановление ФАС Поволжского округа от 25.02.2014 по делу N А65-10935/2013).

Таким образом, просроченная кредиторка включается в доходы на дату завершения периода, в котором окончен срок давности.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | |

| Дт | Кт | |||||

| 6 июня | 60 (62, 66 и др.) | 91.1 | 92 000 | 92 000 | 92 000 | Списали кредиторскую задолженность при ликвидации кредитора |

Кредиторку, которую требуется списать, в балансе не указывают. Перед его формированием проводят инвентаризацию и при наличии оснований списывают долги с учета.

Если это не сделать, налоговики могут обвинить налогоплательщика в намеренном занижении налоговой базы. КЗ по налогам не списывают с учета, пока налоговики не признают ее по установленным правилам безнадежной, не проведут определенные действия по списанию и не удалят из карточки РСБ (Приложение к Письму Минфина от 28.12.2016 N 07-04-09/78875).

Списание кредиторской задолженности в 1С:Бухгалтерия ред. 3.0

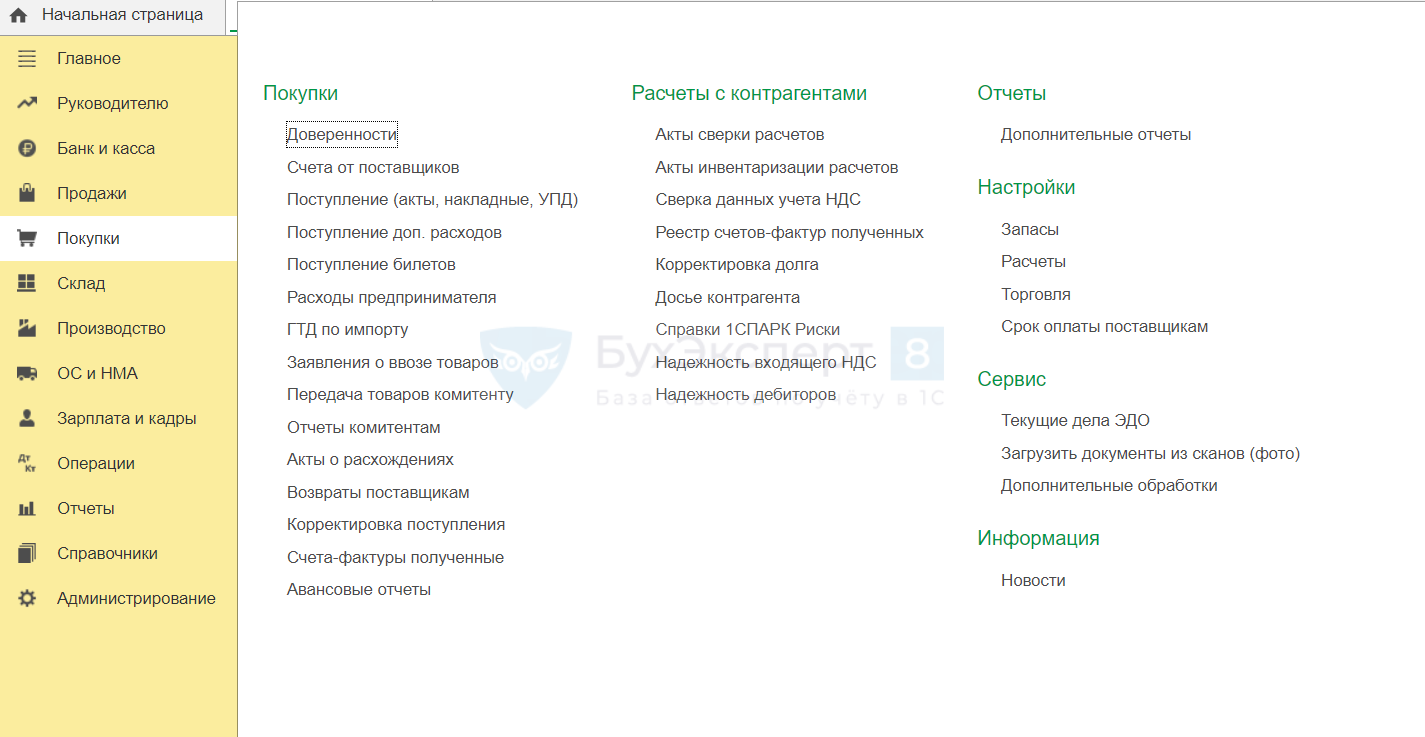

Покажем, как в 1С:Бухгалтерия списать долг перед кредитором. Для этого зайдите в Расчеты с контрагентами и выберите Корректировка долга.

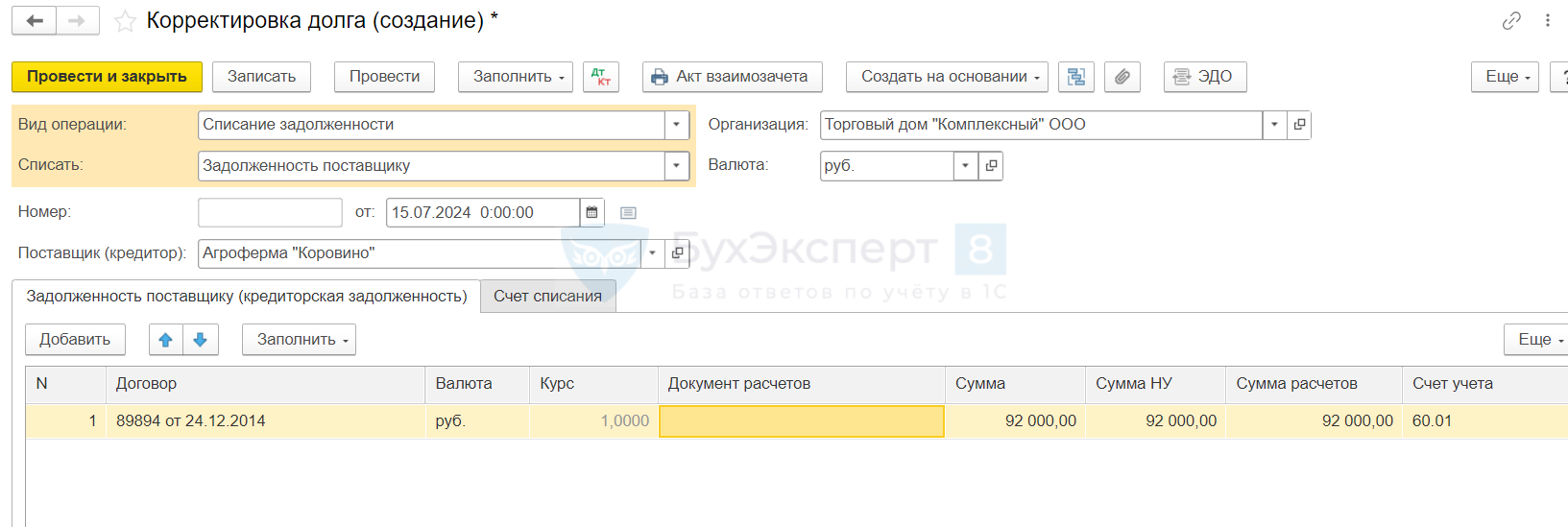

Затем сформируйте новый документ, указав Вид операции — Списание задолженности и выбрав Списать — Задолженность поставщику. Заполните все поля, а во вкладке Счет списания укажите счет 91.1.

Когда кредиторская задолженность списана, проверьте, изменилось ли сальдо расчетов с этим кредитором:

- в бухгалтерском учете — через Акты инвентаризации расчетов, которые также формируются через раздел Расчеты с контрагентами;

- в налоговом учете — через регистр Кредиторская и дебиторская задолженность в разделе Отчеты.

Кроме того, можно использовать инструмент, содержащий в себе одновременно сведения бухгалтерского и налогового учета — в разделе Отчеты перейдите в Стандартные отчеты и выберите Анализ субконто.

Кратко о списании кредиторской задолженности

- Кредиторскую задолженность списывают c учета в определенных ситуациях — если завершился срок исковой давности, кредитор ликвидирован, снят с учета или принудительно исключен налоговиками из ЕГРЮЛ/ЕГРИП. А еще сумму долга нужно списать, если кредитор принял решение простить задолженность, о чем имеется соответствующий документ.

- Перед списанием проведите инвентаризацию, оформите инвентаризационный акт, бухгалтерскую справку и приказ.

- Задолженность перед кредиторами относится: на прочие доходы — в бухучете, на внереализационные доходы — в налоговом учете.

- При списания кредиторки по налогам имеются особенности.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете