Информация о финансовых вложениях в бухгалтерской отчетности позволяет оценить величину и состав таких активов в общей структуре баланса, спрогнозировать поступления от владения ими. Чтобы она была достоверной, необходимо грамотно классифицировать вложения и отразить их в отчетности. Рассмотрим, как это сделать.

Содержание

- Отражение финансовых вложений в балансе

- Как определяется стоимость финвложений для отражения в балансе

- Изменения по финвложениям как события после отчетной даты

- Финвложения в отчете о движении денежных средств

- Финансовые вложения в отчете о финансовых результатах

- Кратко об информации о финансовых вложениях в бухгалтерской отчетности

Отражение финансовых вложений в балансе

Основной нормативный документ по финансовым вложениям (ФВ) — ПБУ 19/02 «Учет финансовых вложений», утв. Приказом Минфина от 10.12.2002 N 126н.

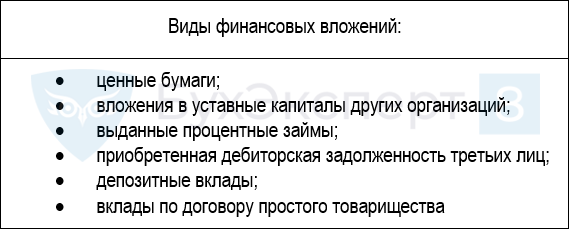

Финансовые вложения отражаются в балансе как (п. 41 ПБУ 19/02):

- долгосрочные (ДФВ), со сроком «жизни» более года — по стр. 1170 «Финансовые вложения» раздела I «Внеоборотные активы»;

- краткосрочные (КФВ), со сроком обращения не более 12 месяцев — по стр. 1240 «Финансовые вложения (за исключением денежных эквивалентов)» раздела II «Оборотные активы» бухгалтерского баланса.

Состав вложений для этих строк может быть одинаковым: в какую строку попадут данные (стр. 1170 или стр. 1240), зависит от срока обращения или погашения конкретного актива.

В программах 1С в автоматическом режиме в стр. 1170 попадают лишь вложения, учтенные на субсчете 58.01.1 «Паи». Данные по другим вложениям добавляются в эту строку вручную.

Например, в учете компании числятся акции другой фирмы, не имеющие рыночной котировки, по которым создан резерв на обесценение. Стоимость акций за вычетом резерва в автоматическом режиме попадет в стр. 1240 баланса — эти суммы необходимо вручную перенести в стр. 1170.

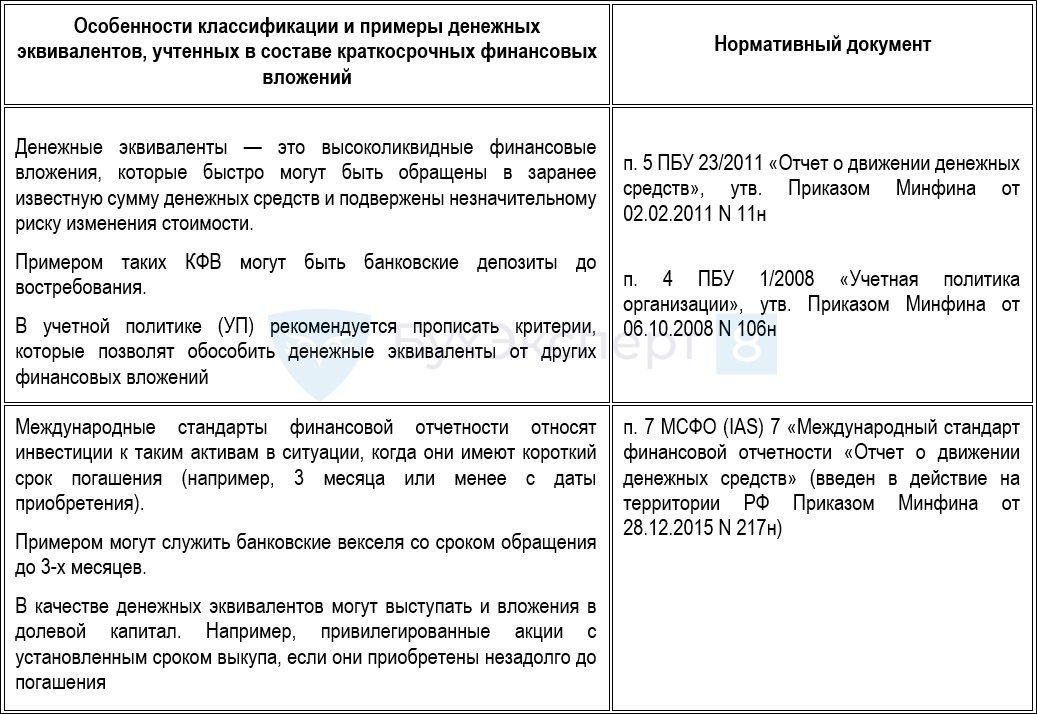

При заполнении баланса следует учесть: часть КФВ, отвечающих критериям денежных эквивалентов, по правилам заполнения баланса требуется отразить не в стр. 1240, а в стр. 1250 «Денежные средства и денежные эквиваленты».

Получите понятные самоучители 2026 по 1С бесплатно:

Особенности классификации и примеры денежных эквивалентов, учтенных как КФВ:

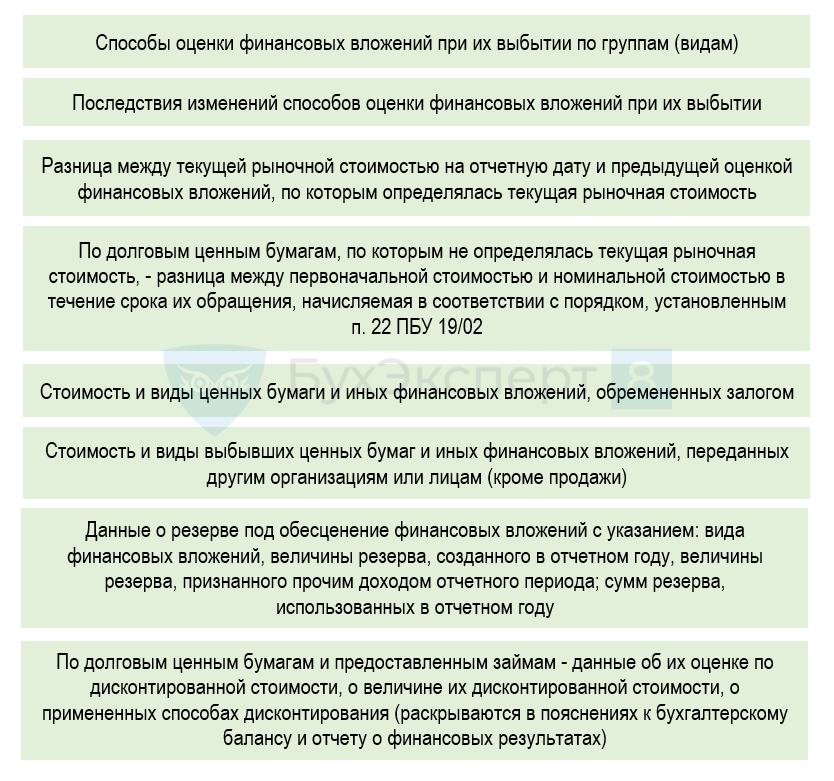

Дополнительно в балансе или в пояснениях к отчетности раскрывается информация о стоимости финансовых вложений отдельно по каждой из групп (п. 42 ПБУ 19/02):

- финвложения, по которым определяется рыночная стоимость;

- вложения, по которым такая стоимость не определяется.

Другие данные при их существенности также раскрываются в балансе или в пояснениях к отчетности.

В российских стандартах понятие «существенность» не определено, но по п. 7.4. ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина от 06.10.2008 N 106н, несущественная информация — это информация, от наличия, отсутствия или способа отражения которой в БФО не зависят экономические решения пользователей отчетности.

Отнесение информации к существенной (несущественной) компания проводит самостоятельно — исходя из величины и характера этой информации. Критерии устанавливаются в учетной политике.

В пояснениях к БФО, как минимум, необходимо раскрывать следующую информацию о финвложениях с учетом требования существенности (п. 42 ПБУ 19/02):

Как определяется стоимость финвложений для отражения в балансе

Финансовые вложения, имеющие рыночную оценку, отражаются в балансе по рыночной стоимости.

Если рыночная стоимость не определяется, ФВ отражаются по первоначальной стоимости. За исключением случаев, когда зафиксированы признаки изменения стоимости вложений в сторону уменьшения.

Компании обязаны проверять стоимость ФВ на обесценение как минимум раз в год перед составлением БФО (п. 38 ПБУ 19/02). Правила проведения проверки на обесценение компания разрабатывает самостоятельно. При проведении оценки определяется расчетная стоимость ФВ на отчетную дату, отражающая реальную стоимость вложения.

Про признаки обесценения и правила определения стоимости для отдельных видов вложений — подробно в статье «Как нормы ПБУ 19/02 работают на практике».

Если стоимость финвложения за отчетный период изменилась (обнаружена разница между первоначальной и расчетной стоимостью вложений), на эту разницу формируется резерв под обесценение (Дт 91.02 «Прочие расходы» Кт 59 «Обесценение финансовых вложений»).

В балансе обесценившиеся финансовые вложения отражаются по первоначальной стоимости, уменьшенной на сумму резерва.

Пример 1

В учете компании на конец года числятся:

- процентный вексель банка стоимостью 158 тыс. руб. со сроком погашения через месяц, купленный в декабре отчетного года;

- акции сторонней компании первоначальной стоимостью 428 тыс. руб., купленные с целью получения дивидендов в будущем (по акциям создан резерв на 50% стоимости).

В каких строках баланса отразить эти финансовые вложения и по какой стоимости?

Решение:

Согласно УП фирмы, вексель банка отражается в балансе в составе денежных эквивалентов по стр. 1250 «Денежные средства и денежные эквиваленты» по первоначальной стоимости, равной сумме потраченных на покупку векселя средств (158 тыс. руб.).

Акции следует отразить в балансе в составе внеоборотных активов по стр. 1170 «Финансовые вложения» в сумме разницы между первоначальной стоимостью и суммой резерва на обесценение:

428 тыс. руб. — 428 тыс. руб. * 50% = 214 тыс. руб.

Изменения по финвложениям как события после отчетной даты

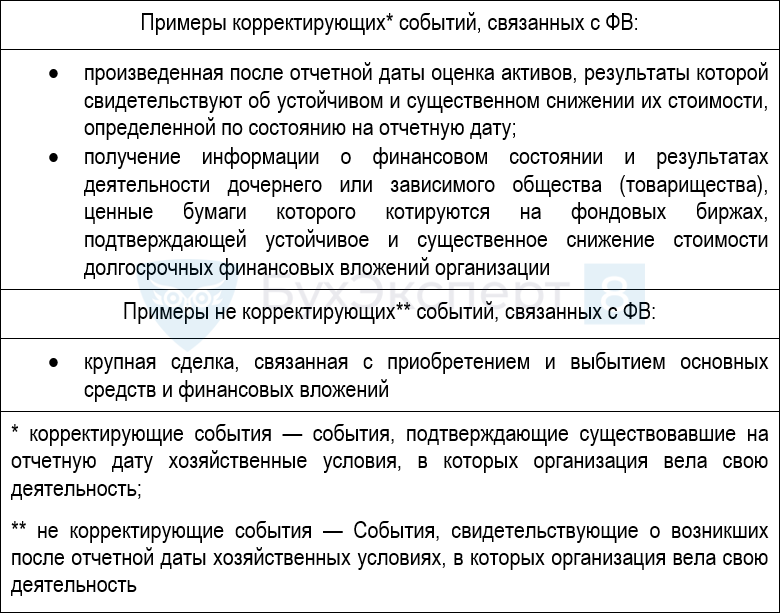

Некоторые изменения, произошедшие с ФВ за период с конца отчетного года до подписания годовой бухгалтерской отчетности, следует отражать по нормам ПБУ 7/98 «События после отчетной даты», утв. Приказом Минфина от 25.11.1998 N 56н.

Положения стандарта распространяются в т.ч. и на организации, имеющие право на упрощенный учет и отчетность.

Примеры событий после отчетной даты, связанные с финансовыми вложениями:

Информация о таких фактах отражается в пояснениях к отчетности.

Пример 2

Организация выдала партнеру беспроцентный заем на 2 года в сумме 1,85 млн руб. в декабре 2024 года. В отчетности он отражен по стр. 1230 «Дебиторская задолженность».

В феврале 2025 года, до формирования БФО за 2024 год, заем перевели в процентный (ставка 10% годовых). Сумма займа существенна. Отражать ли этот факт в отчетности за 2024 год? И если отражать, то как?

Решение:

Описанная ситуация является корректирующим событием после отчетной даты. Пользователям отчетности важно понимать, что:

- у компании появилось долгосрочное финансовое вложение: процентный депозит, способный приносить организации экономические выгоды;

- размер дебиторской задолженности уменьшился в связи с переводом беспроцентного займа в процентный (в результате переквалификации дебиторской задолженности по беспроцентному займу в финансовое вложение).

Корректирующая проводка: Дт 58.03 «Предоставленные займы» Кт 76.09 «Прочие расчеты с разными дебиторами и кредиторами» — 1,85 млн руб.

Финвложения в отчете о движении денежных средств

Рассмотрим, как отражать денежные потоки по операциям с ФВ в отчете о движении денежных средств (ОДДС).

Пример 3

Компания разместила средства на депозитном счете на полгода с целью получения прочего дохода. В каком разделе ОДДС отразить движение денежных средств по такой операции?

Решение:

Можно отразить движение средств в качестве потоков от финансовых операций с целью получения дохода в виде процентов.

Направление денежных средств на депозит до востребования либо депозит на малый срок без особых инвестиционных целей в виде получения процентов можно классифицировать как движение денежных эквивалентов (внутреннее перемещение). Подробнее — «Учет депозита как денежного эквивалента».

В случае размещения депозита на срок более года с целью получения доходов в будущем — отражать движение средств в ОДДС как инвестиционный поток.

Финансовые вложения в отчете о финансовых результатах

В отчете о финансовых результатах (ОФР) поступления, связанные с финансовыми вложениями, могут отражаться в разных строках. Такие поступления могут признаваться доходами от обычных видов деятельности либо прочими доходами (п. 34 ПБУ 19/02).

К какой группе доходов относить такие поступления, зависит от предмета деятельности компании. Аналогичный подход применяется в отношении расходов, связанных с финансовыми вложениями.

Если операции по купле-продаже ФВ являются основной деятельностью, доходы и расходы по такой деятельности отражаются в операционных доходах (выручка) и расходах (себестоимость). Исключение — доходы по договорам займа в любом случае отражаются как прочие доходы (п. 35 ПБУ 19/02).

Как отражать в ОФР доходы и расходы от обычных видов деятельности, рассказываем здесь.

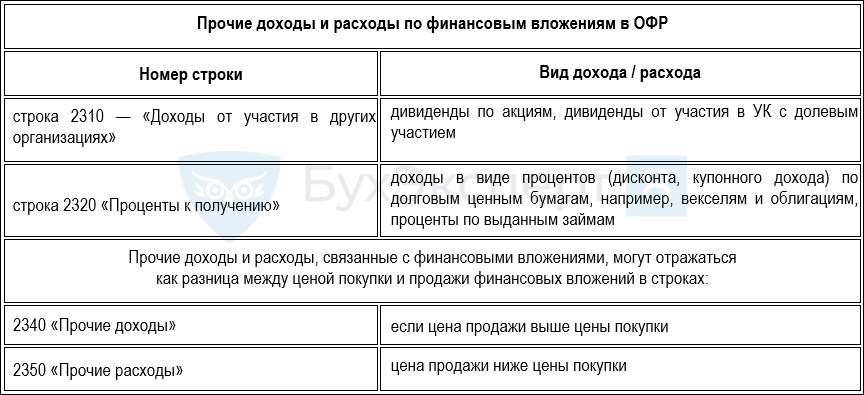

Для некоторых видов доходов и расходов предназначены отдельные строки ОФР:

Если величина доходов/расходов по операциям с финвложениями существенна, дополнительная информация выделяется в отдельную строку (как расшифровка к строкам 2340 или 2350) либо включается в текстовые пояснения к отчетности.

В строке «Прочие расходы» отражаются и расходы по обслуживанию ФВ. Например, затраты на хранение ценных бумаг в депозитарии или банке, получение выписок из реестра акционеров, консультационные и информационные услуги, связанные с определением рыночной цены вложений и т.п.

Кратко об информации о финансовых вложениях в бухгалтерской отчетности

- В балансе долгосрочные финансовые вложения отражаются в зависимости от срока обращения (погашения) по стр. 1170 (как внеоборотные активы) или по стр. 1240 (как оборотные активы).

- Высоколиквидные краткосрочные вложения, если соответствуют критериям, установленным компанией самостоятельно, отражаются по стр. 1250 «Денежные средства и денежные эквиваленты».

- В ОДДС долгосрочные вложения попадают в раздел по инвестиционной деятельности, краткосрочные с целью получения дополнительного дохода — в раздел по финансовой. Краткосрочные финвложения, признаваемые денежными эквивалентами, в ОДДС не фигурируют.

- В отчете о финансовых результатах доходы (расходы), связанные с финвложениями, отражают в составе прочих доходов (расходов), если операции с такими активами не являются основной деятельностью компании.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете