С понятием «денежные эквиваленты» российские бухгалтеры познакомились в 2011 году. До этого термин фигурировал только в МСФО.

Из статьи вы узнаете:

- почему эти активы выделяют в отдельную группу

- какие виды денежных эквивалентов существуют

- по каким правилам их оценивать и учитывать

Содержание

Нормативное регулирование

В российских нормативно-правовых актах, посвященных учету отдельных видов активов и пассивов, денежные эквиваленты (ДЭ) не фигурируют.

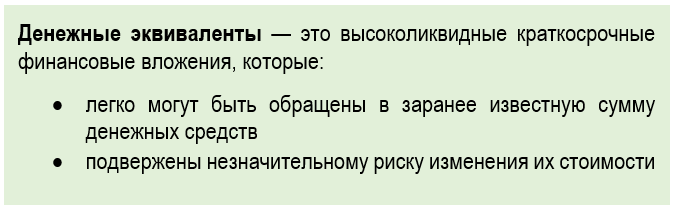

Признаки активов, классифицируемых в качестве ДЭ, определены в п. 5 ПБУ 23/2011 «Отчет о движении денежных средств» (ОДДС):

Более развернутая характеристика таких активов представлена в п. 7 стандарта МСФО (IAS) 7 «ОДДС» (введен в действие в России Приказом Минфина от 28.12.2015 N 217н).

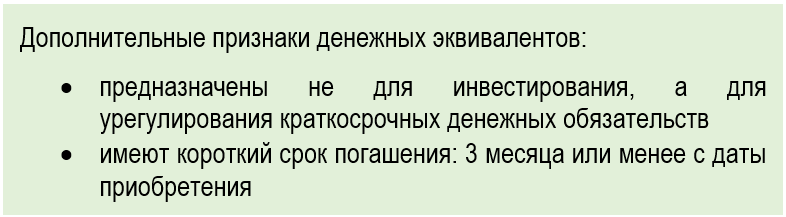

В документе приведены дополнительные признаки ДЭ:

Получите понятные самоучители 2026 по 1С бесплатно:

В IAS 7 приведен один пример денежных эквивалентов — привилегированные акции, приобретенные незадолго до срока их погашения и имеющие установленную дату выкупа. Прочие инвестиции в долевой капитал под определение ДЭ не попадают.

Денежный эквивалент — это актив, который в случае реализации поможет:

- быстро рассчитаться по текущим обязательствам, а в некоторых случаях получить дополнительный доход

- обеспечить своеобразную финансовую подушку на случай получения убытков, чрезвычайных финансовых потерь

Бухгалтер самостоятельно определяет критерии признания активов денежными эквивалентами и фиксирует такие критерии в учетной политике (УП).

Критерии признания

Если компания обладает ДЭ или планирует с ними работать, бухгалтеру важно определить критерии, по которым их будут отделять от краткосрочных финансовых вложений, отражать в учете и отчетности.

Основные критерии признания денежных эквивалентов, например:

- активы не предназначены для инвестиций, хотя могут приносить доход

- активы способны легко превращаться в деньги, незначительно изменяют стоимость с течением времени

Исходя из практики работы конкретной организации, в УП можно прописать, что к денежным эквивалентам относятся:

- векселя банков со сроком погашения менее 3 месяцев

- краткосрочные депозиты с аналогичным сроком либо до востребования

- выданные займы до востребования

- прочие ликвидные финансовые вложения (желательно конкретизировать тип / вид вложения, перечислить эмитентов)

Учет и отражение в отчетности

В бухгалтерском балансе по строке 1250 отражают денежные эквиваленты, относящиеся к разным видам активов. Счет учета зависит от вида актива:

- на счете 58.02 «Долговые ценные бумаги» учитывают приобретенные банковские векселя со сроком до погашения менее 3 месяцев

- на счете 58.03 «Предоставленные займы» — выданные процентные займы до востребования

- на счете 55.03 «Депозитные счета» — банковские депозиты с коротким сроком либо до востребования

- на счете 76.09 «Прочие расчеты с разными дебиторами и кредиторами» — беспроцентные банковские векселя / депозиты и т. п.

Денежные эквиваленты в балансе — это оборотные активы. С точки зрения финансового анализа они формируют чистый оборотный капитал компании совместно с другими оборотными активами.

Примеры отражения в учете денежных эквивалентов

Приведем несколько примеров, демонстрирующих порядок отражения в учете и отчетности денежных эквивалентов.

Пример 1

Компания «ТЕХНОМИР» разместила временно свободные денежные средства на банковский депозит в декабре 2024 года в сумме 500 тыс. руб. на 2 месяца.

Бухгалтерская проводка: Дт 55.03 Кт 51 — 500 000 руб.

В балансе за 2024 год эта сумма попадет в строку 1250 баланса наряду с денежными средствами.

Пример 2

ООО «ТЕХНОМИР» в ноябре отчетного года получило в оплату от покупателя беспроцентные векселя банка со сроком погашения 3 месяца и номинальной стоимостью 1 150 тыс. руб. Часть векселей по номинальной стоимости передана поставщику в счет долга за поставку материалов на сумму 625 тыс. руб.

Учетной политикой компании предусмотрено, что высоколиквидные векселя отражаются в составе денежных эквивалентов на аналитическом субсчете «Денежные эквиваленты, не являющиеся финансовыми вложениями (ДЭ)» к счету 76 (п. 4, 7.1 ПБУ 1/2008).

Бухгалтер отразил данные в учете:

- Дт 76.ДЭ Кт 62.01 — 1 150 тыс. руб. (отражена номинальная стоимость векселей банка, полученных в оплату от покупателя)

- Дт 60.01 Кт 76.ДЭ — 625 тыс. руб. (номинальная стоимость векселей банка, переданных в оплату поставщику)

Номинальную стоимость оставшихся на балансе векселей (1 150 тыс. руб. — 625 тыс. руб.) = 525 тыс. руб. бухгалтер включит в показатель строки 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса за отчетный год.

Кратко о денежных эквивалентах

- Активы относят к денежным эквивалентам, если они отвечают определенным условиям, в том числе: не подвержены значительному изменению стоимости, способны быстро превратиться в деньги.

- Общие критерии признания таких активов: высокая ликвидность, срок до погашения / продажи не более 3 месяцев и т. д. Общие и дополнительные критерии признания прописывают в учетной политике

- В балансе денежные эквиваленты отражают в строке 1250 раздела «Оборотные активы» совместно с денежными средствами

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете