Рассмотрим порядок отражения в 1С начисление заработной платы, НДФЛ и страховых взносов.

Вы узнаете:

- как начислить зарплату за первую половину месяца;

- как удержать НДФЛ.

Рассмотрим два варианта выплаты: наличными и по зарплатному проекту.

Продолжение примера — Начисление аванса и заработной платы с 2024 года в 1С

[jivo-yes]

Содержание

Пошаговая инструкция

За апрель сотруднику Соловьеву К. А. рассчитана и начислена заработная плата за 1-ю половину месяца.

Начислен НДФЛ и страховые взносы.

Исходные данные:

- в апреле 21 рабочий день, 168 часов;

- оклад сотрудника — 63 000 руб. (надбавок и стимулирующих выплат нет);

- сотруднику предоставляются вычеты на ребенка— 1 400 руб. в месяц;

- применяется основной тариф страховых взносов;

- установленные даты выплаты зарплаты:

- 25 — за 1-ю половину текущего месяца;

- 10 — за 2-ю половину.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Расчет заработной платы за 1 половину месяца | |||||||

| 22 апреля | --- | --- | 33 000 | Начисление зарплаты (общехозяйственные затраты) | Начисление зарплаты | ||

| --- | --- | 4 108 | Удержание НДФЛ | ||||

| Выплата аванса наличными | |||||||

| 25 апреля | --- | --- | 28 892 | Формирование ведомости на выплату | Ведомость в кассу | ||

| 70 | 50.01 | 28 892 | 28 892 | Выплата аванса | Выдача наличных - Выплата заработной платы по ведомостям | ||

| 68.01.1 | 68.90 | 4 108 | Включение НДФЛ в совокупную обязанность на ЕНС | ||||

| Выплата аванса на банковские карточки | |||||||

| 25 апреля | --- | --- | 28 892 | Формирование ведомости на выплату | Ведомость в банк - По зарплатному проекту | ||

| 70 | 51 | 28 892 | 28 892 | Выплата аванса | Списание с расчетного счета - Перечисление заработной платы по ведомостям | ||

| 68.01.1 | 68.90 | 4 108 | Включение НДФЛ в совокупную обязанность на ЕНС | ||||

| Уплата НДФЛ в бюджет налоговым агентом | |||||||

| 03 мая | 68.90 | 51 | 4 108 | Уплата НДФЛ в бюджет в составе ЕНП | Списание с расчетного счета - Уплата налога | ||

Расчет заработной платы за первую половину месяца

Нормативное регулирование

Законодательство РФ не оперирует понятием «аванс». Его процентная составляющая от зарплаты законом также не устанавливается. Однако ТК РФ определяет, что зарплата должна выплачиваться (ст. 136 ТК РФ):

- не реже, чем каждые полмесяца;

- не позднее 15 календарных дней с окончания периода, за который начисляется заработная плата.

Таким образом, в течение каждого месяца работник получает сначала остаток зарплаты за прошедший месяц, а затем — часть оплаты за текущий, которую все привычно и называют авансом.

При этом следует учитывать:

- В сумму аванса не включаются стимулирующие и компенсационные вознаграждения по итогам периода (Письмо Минтруда от 10.08.2017 N 14-1/В-725, Письмо Минздравсоцразвития от 25.02.2009 N 22-2-709).

- При определении суммы аванса необходимо учитывать фактически отработанное сотрудником время (Письмо Минтруда от 03.02.2016 N 14-1/10/В-660, Письмо Роструда от 26.09.2016 N ТЗ/5802-6-1).

- Даты выплаты аванса в различных организациях неодинаковы, поскольку зависят от особенностей рабочего процесса. Конкретные даты — в пределах тех, что предусмотрены ст. 136 ТК РФ, устанавливаются локальными нормативными актами предприятия.

Если в 1-й половине месяца не было рабочих дней (например, по причине отсутствия), аванс можно не платить (ст. 136 ТК РФ, Письмо Минтруда от 20.03.2019 N 14-1/В-177).

Подробнее Сроки выплаты зарплаты

С 2023 года удерживать НДФЛ нужно при каждой выплате дохода. Датой фактического получения дохода в виде оплаты труда считается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). НДФЛ исчисляется в полных рублях. Сумма 50 коп. и более округляется до рубля, менее 50 коп. — отбрасывается (п. 6 ст. 52 НК РФ).

Страховые взносы исчисляются по итогам каждого календарного месяца исходя из начисленной суммы и тарифов страховых взносов. (п. 1 ст. 431 НК РФ). Сумма страховых взносов определяется в рублях и копейках (п. 5 ст. 431 НК РФ).

Изучить подробнее Сроки по НДФЛ с 2024

Учет в 1С

При начислении зарплаты за 1-ю половину месяца проводки не формируются. Документ Начисление зарплаты служит для формирования:

- ведомости на выплату аванса;

- записей в регистры по учету зарплаты и НДФЛ.

Перед расчетом аванса выполните проверку введенных данных — Памятка по расчету зарплаты.

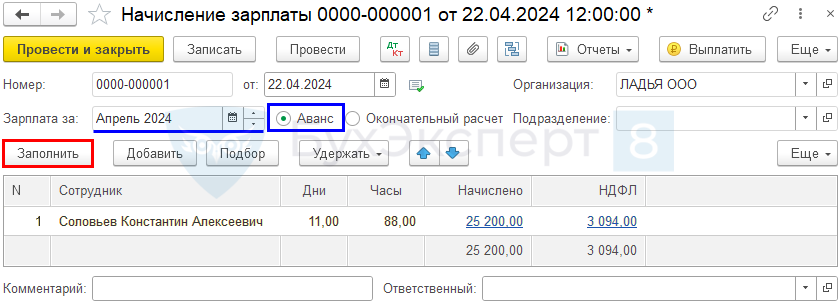

Начисление аванса отразите документом Начисление зарплаты в разделе Зарплата и кадры – Все начисления.

В шапке документа укажите:

- Зарплата за — Апрель: месяц, за который рассчитывается аванс;

- переключатель Аванс;

- Подразделение — не заполняется, если аванс рассчитывается сразу по всем подразделениям.

По кнопке Заполнить в табличной части автоматически отражаются все сотрудники, по которым есть данные для начисления зарплаты за первую половину месяца, и рассчитанные данные.

Какие действия необходимо выполнить, если при автоматическом заполнении в документ не попал сотрудник или некорректно отразились суммы?

Если документ при автоматическом заполнении заполнен некорректно, проверьте:

- С какого периода трудоустроен сотрудник: смотрим в справочнике Сотрудники поле Дата приема.

- Поле Подразделение. Если оно в документе заполнено, проверяем: трудоустроен ли по документам в 1С сотрудник в этом подразделении, были ли кадровые перемещения. Смотрим в справочнике Сотрудники поле Подразделение и кадровые перемещения по ссылке Кадровые документы.

- Была ли начислена ранее заработная плата другим документом (документ Начисление зарплаты был создан ранее). Это можно проверить с помощью отчета Анализ зарплаты по сотрудникам (помесячно) в разделе Зарплата и кадры – Отчеты по зарплате.

Если помимо автоматического расчета необходимо ввести дополнительно начисление или удержание, воспользуйтесь кнопками Начислить и Удержать.

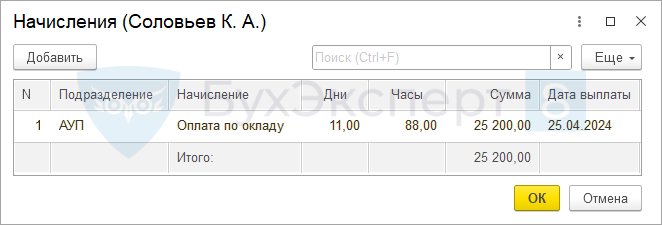

Табличная часть:

- Сотрудник — сотрудник по которому начисляется заработная плата;

- Дни / Часы— количество дней / часов в первой половине месяца согласно Производственному календарю (в нашем примере с 1 по 15 — 11 рабочих дней, 11 * 8 = 88 часов);

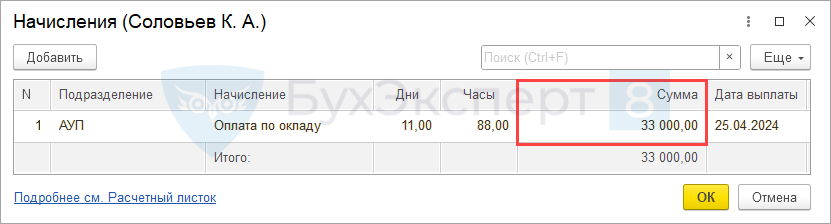

- Начислено— общая сумма начислений за 1-ю половину месяца по сотруднику. По ссылке в графе Начислено в дополнительной форме отражаются подробное описание всех начислении по сотруднику.

В нашем примере используется только Оплата по окладу, но, если есть другие начисления, они также отобразятся.

В 1С БП упрощенный учет зарплаты, расчет суммы аванса пропорционально отработанному времени не поддерживается. Возможны только варианты:

- Процентом от оклада _ %;

- Фиксированной суммой _ руб.

Поэтому проверьте расчет и при необходимости откорректируйте сумму аванса вручную.

63 000 / 21 * 11 = 33 000 руб. нужно выплатить за отработанные дни с 1 по 15 апреля.

Рассчитанная нами сумма не соответствует указанной в 1С, поэтому указываем вручную рассчитанную сумму аванса.

Дата выплаты устанавливается автоматически из указанной в разделе Зарплата и кадры — Настройки зарплаты — Порядок учета зарплаты — Выплата зарплаты и аванса (в нашем примере 25 число — устанавливается в настройках зарплаты).

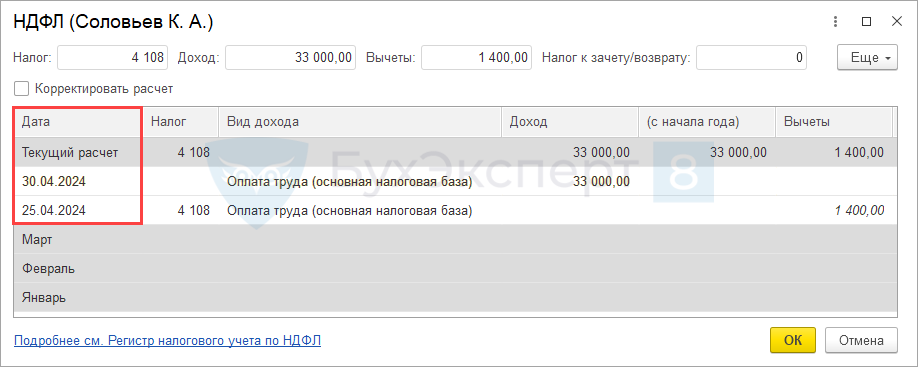

- НДФЛ — общая сумма НДФЛ удержанная из заработной платы. По ссылке в графе НДФЛ в дополнительной форме отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период, а также указаны предоставленные вычеты.

Сотруднику предоставлен вычет на детей в размере 1 400 руб. Ранее за апрель по нашему примеру вычет не предоставлялся.

НДФЛ = (33 000 – 1 400) * 13% = 4 108.

Рассчитанная нами сумма соответствует указанной в 1С.

Если помимо НДФЛ у сотрудников в табличной части есть прочие удержания по исполнительному листу, то в документе отображается графа Удержания. В нашем примере удержаний нет, поэтому графа по умолчанию скрыта в табличной части.

Независимо от того, каким образом и в какой форме выдаем аванс, в программе необходимо сформировать ведомость на его выплату. Используемый при этом документ в 1С зависит от значения поля Выплата зарплаты указанного в справочнике Сотрудники: ![]() PDF

PDF

- По зарплатному проекту или На счет в банке — документ Ведомость в банк. Рассмотреть на примере;

- Наличными — документ Ведомость в кассу.

Именно это поле отвечает за автоматическое заполнение документов Ведомость в банк и Ведомость в кассу.

Выплата аванса наличными

Нормативное регулирование

Работодатель не вправе отказать работнику в выдаче аванса наличными, даже если другие сотрудники получают зарплату на карточки. Если от работника не поступало письменного заявления на выплату на банковскую карту, то выдача зарплатных средств возможна только наличными (Апелляционное определение Судебной коллегии по гражданским делам Кировского областного суда от 25.04.2017 по делу N 33-1671/2017).

Превышение лимита кассы возможно только в период выдачи зарплаты, в том числе и аванса. Срок выплаты аванса из кассы — не более 5 дней, включая день поступления средств в кассу. Конкретный срок устанавливается локальными актами предприятия. На выданный аванс формируется Расходный кассовый ордер, невыданный аванс депонируется (пп. 6.5 п 6 Указания Банка России от 11.03.2014 N 3210-У).

На выплату аванса можно использовать:

- специально снятые для этой цели денежные средства с расчетного счета;

- поступившую в кассу наличность: выручку, полученные или возвращенные займы (п. 1 Указания Банка России от 09.12.2019 N 5348-У).

Неизрасходованные подотчетные средства нельзя направить на выплату зарплаты, нужно сдать их в банк (Письмо Банка России от 09.07.2020 N 29-1-1-ОЭ/10561).

Учет в 1С

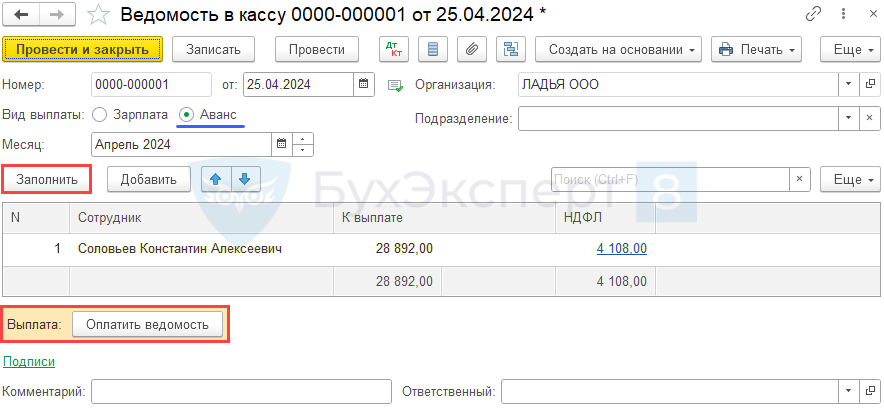

25 апреля выплачена зарплата Соловьеву К. А. за 1-ю половину месяца через кассу в размере 28 892 руб. (за вычетом НДФЛ).

Формирование ведомости на выплату зарплаты

Сформируйте ведомости на выплату аванса через кассу документом Ведомость в кассу в разделе Зарплата и кадры — Ведомости в кассу (или по кнопке Выплатить в документе Начисление зарплаты).

В документе указывается:

- Вид выплаты — Аванс, т. к. перечисляется именно аванс;

- Месяц — месяц начисления заработной платы, за который выплачивается аванс сотруднику.

По кнопке Заполнить формируется табличная часть данными к выплате аванса:

- К выплате — сумма аванса, указанная в документе Начисление зарплаты, за вычетом НДФЛ.

Проводки по регистру Бухгалтерский и налоговый учет документ не формирует.

Документальное оформление

Выплата аванса может осуществляться по (п. 6 Указания Банка России от 11.03.2014 N 3210-У):

- Расходному кассовому ордеру;

- Расчетно-платежной ведомости по форме Т-49;

- Платежной ведомости по форме Т-53.

Бланк Расчетно-платежная ведомость по форме Т-49 можно распечатать по кнопке Печать — Расчетно-платежная ведомость (Т-49) документа Ведомость в кассу. ![]() PDF

PDF

Распечатать Платежную ведомость по форме Т-53 можно по кнопке Печать — Платежная ведомость (Т-53). ![]() PDF

PDF

Выплата зарплаты

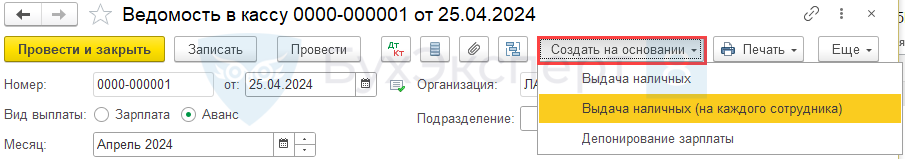

Выдача аванса работнику на руки оформляется документом Выдача наличных вид операции Выплата заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в кассу.

В 1С можно сформировать расходный кассовый ордер (РКО):

- На общую сумму аванса, выданную по ведомости (формируется автоматически по кнопке Оплатить ведомость) — Вид операции — Выплата заработной платы по ведомостям.

- На каждого сотрудника — по кнопке Создать на Основании выбрать Выдача наличных (на каждого сотрудника). Формируется РКО с видом операции Выплата заработной платы работнику.

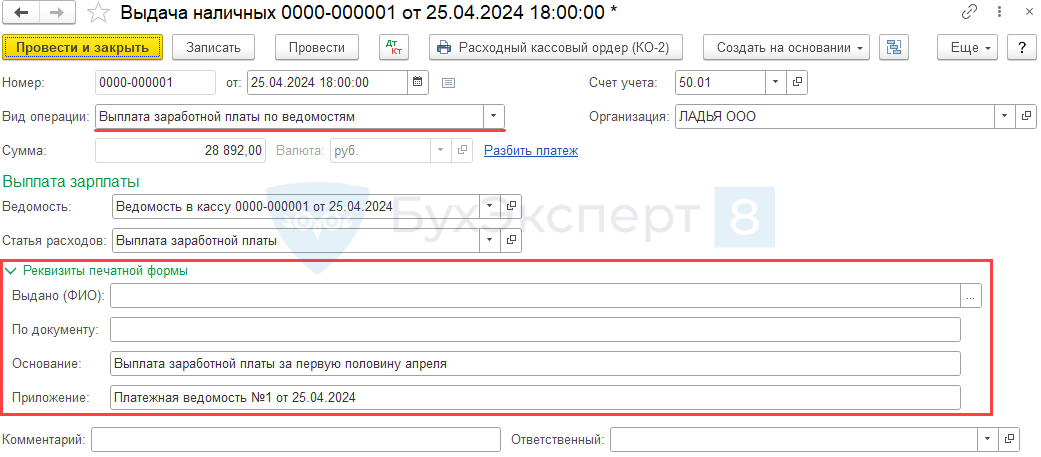

В документе отражается:

- от — дата закрытия ведомости на выплату зарплаты (абз. 4 п. 6.5 Указания Банка России от 11.03.2014 N 3210-У);

- Сумма — сумма аванса, выданного из кассы;

- Ведомость — ведомость по которой был выплачен аванс;

- Статья расходов — с Видом движения Оплата труда, подставляется автоматически из справочника Статьи движения денежных средств.

Если составляется РКО без расчетно-платежной ведомости (Т-49) или платежной ведомости (Т-53), то в документе Выдача наличных в поле Вид операции указывается Выплата заработной платы работнику, а в полях Выдано (ФИО), По документу — ФИО и паспортные данные сотрудника, получившего зарплату через кассу

PDF.

Если в Организации оформляется расчетно-платежная (Т-49) или платежная ведомость (Т-53), то эти поля не заполняются. Подтверждением выдачи зарплаты из кассы работнику в таком случае являются эти ведомости (п. 6, 6.1 Указания Банка России от 11.03.2014 N 3210-У).

Проводки по документу

Документ формирует проводки:

- Дт 70 Кт 50.01 — выплата аванса;

- Дт 68.01.1 Кт 68.90 — перенос удержанного НДФЛ на ЕНС.

Документальное оформление

Расчетные листки и Расчетную ведомость по форме Т-51 можно сформировать за 2-ю половину месяца в разделе Зарплата и кадры –Отчеты по зарплате.

Независимо от того, оформляется ли в организации платежная или расчетно-платежная ведомость, на фактически выданную заработную плату необходимо оформить Расходный кассовый ордер (КО-2), утвержденный Постановлением Госкомстата от 18.08.1998 N 88 (п. 6.5 Указания Банка России от 11.03.2014 N 3210-У).

Расходный кассовый ордер (КО-2) ![]() PDF можно распечатать по кнопке Печать — Расходный кассовый ордер (КО-2) из документа Выдача Наличных.

PDF можно распечатать по кнопке Печать — Расходный кассовый ордер (КО-2) из документа Выдача Наличных.

Выплата аванса по зарплатному проекту

25 апреля выплачена зарплата Соловьеву К. А. за 1-ю половину месяца в размере 28 892 руб. (за вычетом НДФЛ) по зарплатному проекту.

Электронный обмен документами с банком не ведется.

Независимо от того, каким образом и в какой форме мы выплачиваем аванс, в программе надо сформировать ведомость на его выплату. Используемый при этом документ в 1С зависит от значения поля Выплата зарплаты указанного в справочнике Сотрудники: ![]() PDF

PDF

- По зарплатному проекту — документ Ведомость в банк вид операции По зарплатному проекту;

- На счет в банке — документ Ведомость в банк вид операции На счета сотрудников.

Для выплаты аванса в рамках зарплатного проекта нужно, чтобы в программе:

- был оформлен зарплатный проект: введен элемент в справочнике Зарплатные проекты;

- в карточке сотрудника указана Выплата зарплаты — По зарплатному проекту;

- введены лицевые счета сотрудников в справочнике Сотрудники или с помощью документа Ввод лицевых счетов в разделе Зарплата и кадры — Ввод лицевых счетов.

Изучить подробнее Оформление зарплатного проекта.

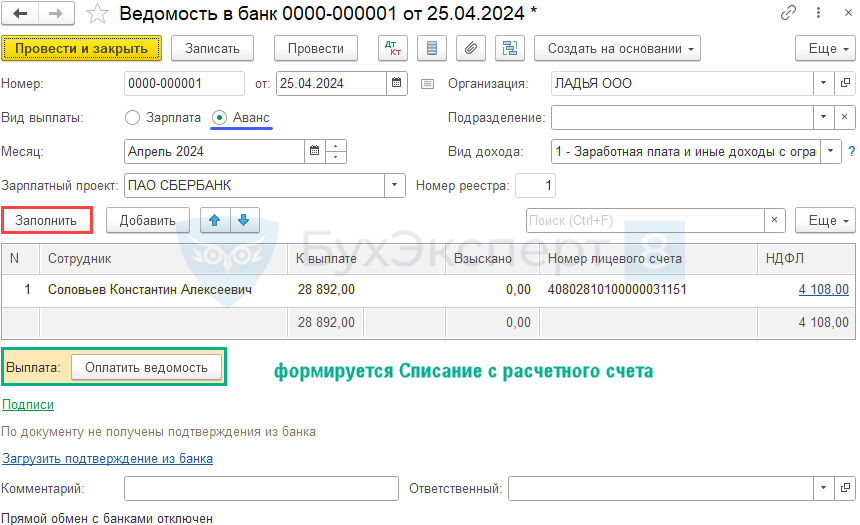

Формирование ведомости на выплату аванса

Сформируйте ведомость на выплату аванса документом Ведомость в банк вид операции По зарплатному проекту в разделе Зарплата и кадры — Ведомости в банк — Ведомость - По зарплатному проекту.

В документе укажите:

- Вид выплаты — Аванс, т. к. перечисляется именно аванс;

- Месяц — месяц начисления заработной платы, за который выплачивается аванс сотруднику;

- Зарплатный проект — зарплатный проект, оформленный с банком, выбирается из справочника Зарплатные проекты.

По кнопке Заполнить формируется табличная часть данными к выплате аванса:

- Сотрудник — сотрудники, с лицевым счетом по данному проекту, которым начислен аванс;

- К выплате — сумма аванса, указанная в документе Начисление зарплаты, за вычетом НДФЛ;

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ не формирует проводки по регистру Бухгалтерский и налоговый учет.

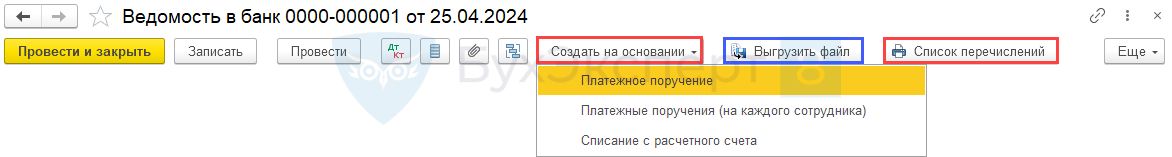

Если электронный обмен с банком не ведется, для перечисления аванса предоставьте в банк:

- Платежное поручение (по кнопке Создать на основании);

- список работников с указанием их лицевых счетов и сумм оплаты. В 1С используется печатная форма Список перечисляемой в банк зарплаты, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк.

Если электронный обмен с банком ведется, выгрузите файл для отправки в банк по соответствующей кнопке.

Выплата зарплаты

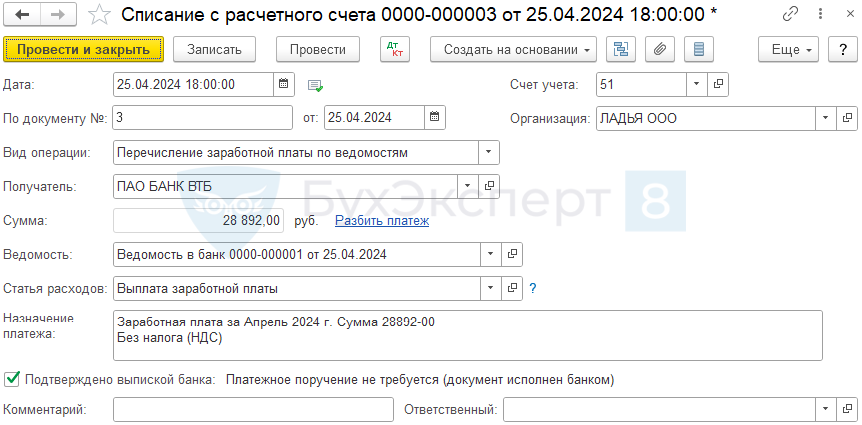

Если электронный обмен с банком не ведется, перечисление заработной платы сотрудникам оформите документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк.

В документе отражается:

- Получатель — банк, с которым заключен зарплатный проект;

- Сумма — сумма аванса, перечисленная банку, согласно выписке банка;

- Ведомость — ведомость по которой был перечислен аванс;

- Статья расходов — с Видом движения Оплата труда, автоматически подставляется из Справочник Статьи движения денежных средств в 1С.

Если электронный обмен документами с банком ведется:

- Банк присылает файл-подтверждение зачисления заработной платы на лицевые счета сотрудников.

- Загрузите файл по ссылке Загрузить подтверждение из банка в нижней части документа Ведомость в банк.

- Автоматически создается документ Подтверждение зачисления зарплаты (раздел Зарплата и кадры — Документы обмена с банками), который формирует проводки и движения по регистрам.

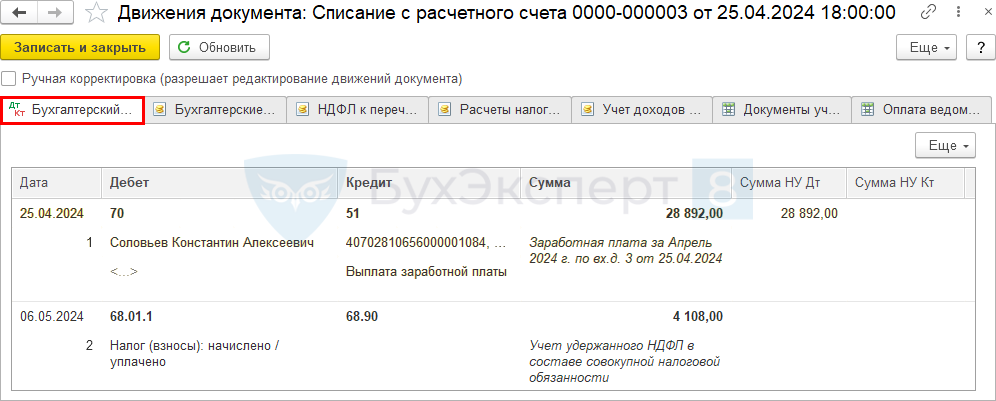

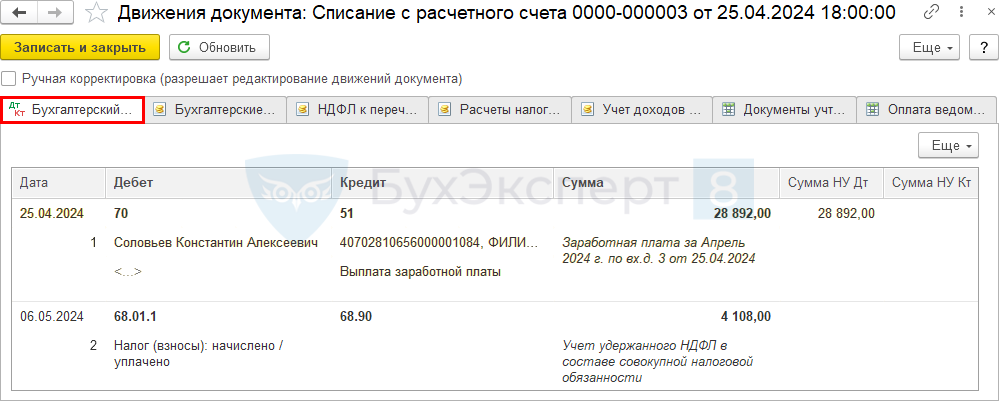

Проводки по документу

Документ формирует проводку:

- Дт 70 Кт 51 — выплата заработной платы за первую половину месяца;

- Дт 68.01.1 Кт 68.90 — перенос удержанного НДФЛ на ЕНС.

Уплата НДФЛ в бюджет

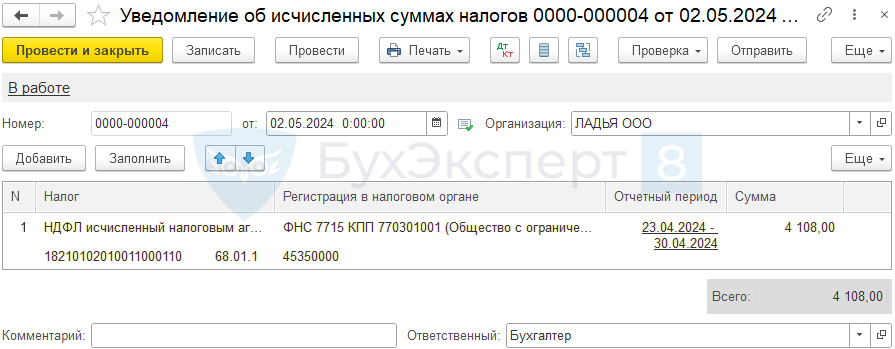

По НДФЛ, удержанному с 23 по последнее число текущего месяца (п. 6 ст. 226 НК РФ):

- подача уведомления — не позднее 3 числа следующего месяца за месяцем выплаты;

- срок уплаты — не позднее 5 числа следующего месяца за месяцем выплаты;

Изучить подробнее Сроки по НДФЛ с 2024

Формирование уведомления и платежного поручения

Уведомление о начисленном налоге и платежное поручение на уплату ЕНП сформируйте из Списка задач организации (Главное — Задачи организации).

Документ не формирует проводки, это только форма для отправки.

Подробнее Уведомление по НДФЛ

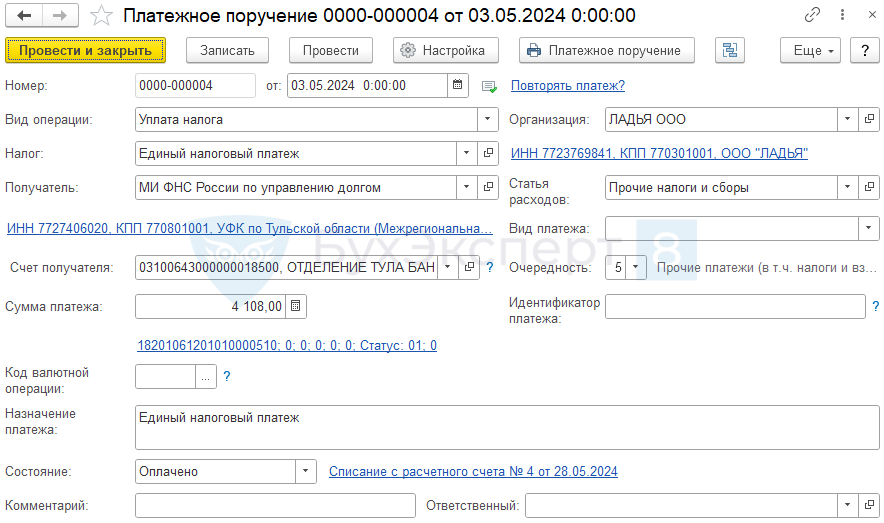

Платежное поручение можно сформировать также из Задач организации.

Уплата налога

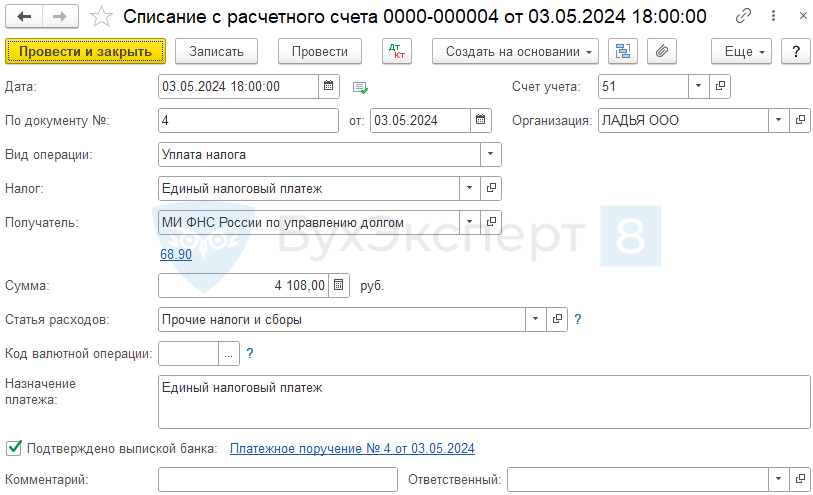

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

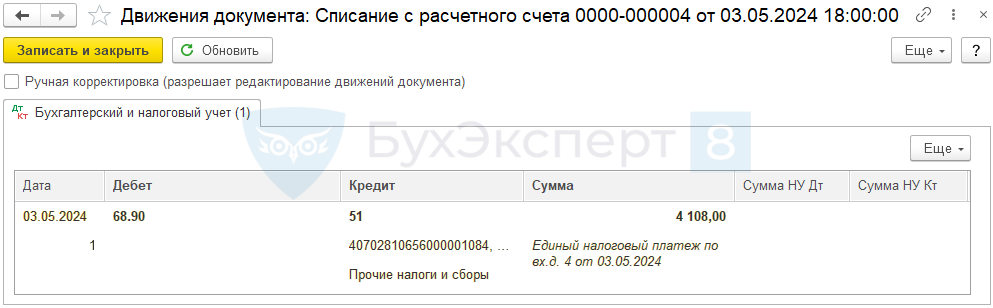

Проводки по документу

Документ формирует проводку по пополнению ЕНС.

Отражение в отчетности 6-НДФЛ

В форме 6-НДФЛ за 1 полугодие 2024 заработная плата за первую половину апреля отражается: ![]() PDF

PDF

- Раздел 1 «Сведения об обязательствах налогового агента»:

- стр. 020 — 4 108, сумма удержанного налога (после фактической выплаты дохода);

- стр. 022 — 4 108, в т. ч. по второму сроку перечисления;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных суммах налога на доходы физических лиц»:

- стр. 120 — 33 000, сумма начисленного дохода;

- стр. 130 — 1 400, сумма налоговых вычетов;

- стр. 140 — 4 108, сумма налога исчисленная;

- стр. 160 (в т. ч. стр. 162) — 4 108, сумма налога удержанная.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете