Из статьи вы узнаете, как оформить начисление компенсации за использование личного авто сотруднику и учесть ее при начислении налогов и взносов в программе 1С.

Содержание

Пошаговая инструкция

Работнику Иванову А. П. установлена ежемесячная компенсация за использование личного автомобиля в размере 4 000 руб.

30 июня начислена компенсация за использования личного авто в размере 4 000 руб., т. к. сотрудник отработал месяц полностью.

У организации есть все документы, подтверждающие обоснованность выплаты компенсации и ее размер. Автомобиль используется для административных целей.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление компенсации за использование личного автомобиля | |||||||

| 30 июня | 26 | 73.03 | 2 400 | 2 400 | 2 400 | Начисление компенсации в пределах норм (общехозяйственные затраты) | Операция, введенная вручную |

| 26 | 73.03 | 1 600 | 1 600 | Начисление компенсации сверх норм | |||

Нормативное регулирование

НУ

Для подтверждения затрат на компенсацию нужны (ст. 188 ТК РФ, Письмо ФНС от 13.11.2018 N БС-3-11/8304@, Письмо Минфина от 28.06.2012 N 03-03-06/1/326):

- соглашение к трудовому договору с работником о размере компенсации;

- копия техпаспорта и документа о регистрации автомобиля, принадлежащего работнику;

- документы, подтверждающие деловой характер поездок (путевые листы и др.).

За время, когда сотрудник не работал (отпуск, временная нетрудоспособность и т. д.), а также когда личный автомобиль не эксплуатировался, компенсация не выплачивается.

Получите понятные самоучители 2026 по 1С бесплатно:

Лимит компенсации в целях налогового учета с 1 января 2024 года (Постановление Правительства от 03.04.2024 N 417):

- легковой автомобиль с объемом двигателя до 2 000 см³ включительно — 2 400 руб.;

- легковой автомобиль с объемом двигателя более 2 000 см³— 3 000 руб.;

- мотоцикл — 1 200 руб.

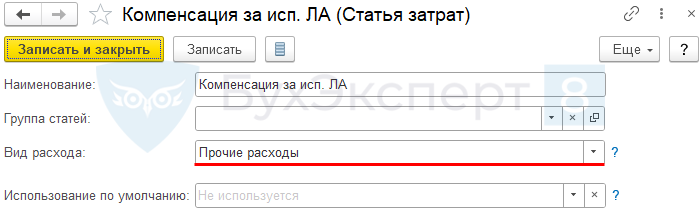

Суммы компенсаций в пределах норм относятся к прочим расходам, связанным с производством и реализацией (пп. 11 п. 1 ст. 264 НК РФ).

В компенсацию за использование личного автомобиля уже включены все расходы по его эксплуатации, дополнительно учесть в НУ другие расходы (например, ГСМ) нельзя (Письмо Минфина от 23.09.2013 N 03-03-06/1/39239).

Фактические затраты на использование сотрудником личного грузового транспорта могут быть учтены в составе прочих расходов в размере фактических затрат (пп. 49 п. 1 ст. 264 НК РФ, Письмо Минфина от 18.03.2010 N 03-03-06/1/150).

НДФЛ и страховые взносы

Суммы компенсации не облагаются НДФЛ и страховыми взносами без ограничений при наличии документов, подтверждающих экономическую обоснованность и размер выплат (ст. 188 ТК РФ, п. 1 ст. 217, абз. 10 пп. 2 п. 1 ст. 420 НК РФ, Письма Минфина от 26.06.2020 N 03-04-05/55023, от 03.09.2019 N 03-04-05/67569, от 06.12.2019 N 03-04-06/94977).

- обоснование использования личного авто (например, разъездной характер работы);

- размер выплаты (например, в соглашении);

- право собственности работника на автомобиль;

- путевые листы, авансовые отчеты, кассовые чеки и т. д.

Компенсация за использование личного транспорта в служебных целях в отчетности:

- 6-НДФЛ — не отражается (Письмо ФНС от 11.04.2019 N БС-4-11/6839@);

- РСВ — отражается в составе выплат, не подлежащих обложению (Письмо Минфина от 23.10.2017 N 03-15-06/69146);

- Разд. 2 ЕФС-1 — отражается в составе выплат, не подлежащих обложению (п. 165 Порядка заполнения ЕФС-1, утв. Приказом СФР от 17.11.2023 N 2281).

Начисление компенсации за использование личного автомобиля

В 1С: Бухгалтерия ред. 3.0 специального документа для оформления начисления компенсации за использование личного авто нет. Используйте документы:

- Операция, введенная вручную — для начисления компенсации (при необходимости НДФЛ и взносов);

- Операция учета взносов — для отражения компенсации в регистрах и отчетности по страховым взносам.

Сумму компенсации за месяц рассчитайте вручную:

Установленная сумма за месяц / кол-во раб. дней * кол-во дней использования автомобиля

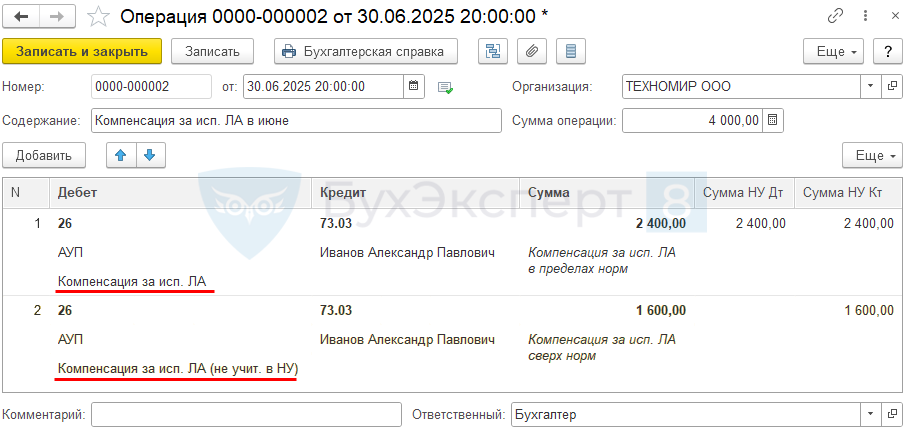

В нашем примере месяц отработан полностью, сумма компенсации составила 4 000 руб. (2 400 по лимиту и 1 600 сверх лимита.)

Начисление компенсации за использование личного авто оформите документом Операция, введенная вручную в разделе Операции.

Строка 1:

- Дебет — 26 «Общехозяйственные расходы» (в нашем примере автомобиль используется для административных нужд):

- Субконто 1 — подразделение (при учете по подразделениям);

- Субконто 2 — статья справочника Статьи затрат с видом Прочие расходы.

- Кредит — 73.03 «Расчеты по прочим операциям» (компенсация за использование авто не относится к расходам на оплату труда):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Сумма — сумма компенсации в пределах норм (в нашем примере — 2 400 руб.);

- Сумма НУ Дт, Сумма НУ Кт — заполняется автоматически.

Строка 2:

- Дебет — 26 «Общехозяйственные расходы» (в нашем примере автомобиль используется для административных нужд):

- Субконто 1 — подразделение (при учете по подразделениям);

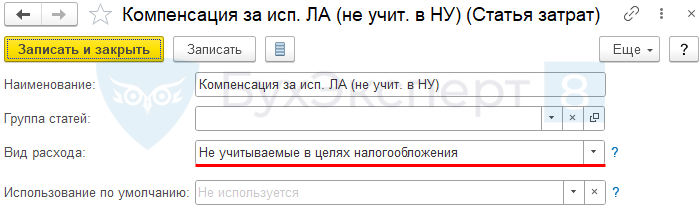

- Субконто 2 — статья справочника Статьи затрат с видом Не учитываемые в целях налогообложения;

- Кредит — 73.03 «Расчеты по прочим операциям» (компенсация за использование авто не относится к расходам на оплату труда):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Сумма — сумма компенсации сверх установленной нормы (в нашем примере — 1 600 руб.);

- Сумма НУ Дт — не заполняется;

- Сумма НУ Кт — заполняется автоматически.

Сумма компенсации не включается в ведомость на выплату зарплаты, перечислите ее отдельным платежным поручением.

Отражение компенсации в отчетности по страховым взносам

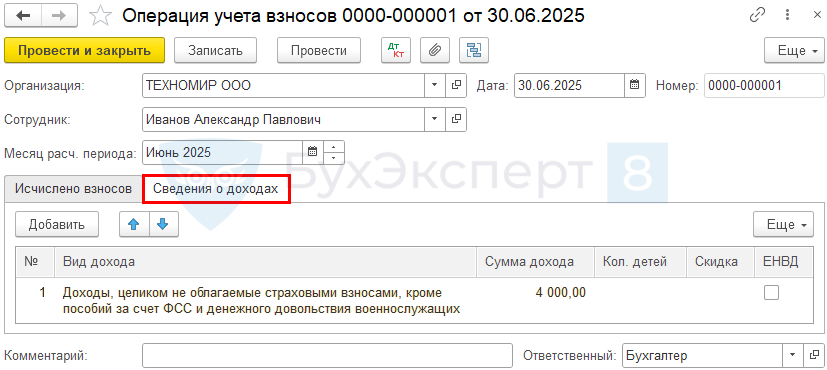

Заполните документ Операция учета взносов в разделе Зарплата и кадры:

- Месяц расч. периода— месяц начисления компенсации (в нашем примере — июнь).

На вкладке Сведения о доходах:

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих;

- Сумма дохода — сумма компенсации (в нашем примере — 4000 руб.)

Сумма компенсации отразится в:

- РСВ за 1 полугодие:

PDF

PDF

- стр. 040 Раздела 1 (Подраздел 1);

- Раздел 3 — по физлицу.

- ЕФС-1 за 1 полугодие:

PDF

PDF

- стр. 2 Раздела 2 (Подраздел 2.1).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Установленная сумма за месяц / кол-во раб. дней * кол-во дней использования автомобиля

Уточните, формула верная? количество рабочих дней? или все таки календарных?

Рабочих дней.

Добрый день! Поясните пожалуйста, в примере компенсация сверх установленной суммы, разве не облагается страховыми взносами и НДФЛ, по сути это же доход сотрудника, или я не права? Если установить сверх лимита большую сумму, она тоже не будет облагаться налогами??

Лимит компенсации существует в целях налогового учета т.е для расчета налога на прибыль.

Нельзя в расхода НУ учесть сумму больше, чем лимит.

Что касается СВ и НДФЛ — лимита нет, вся сумма не облагается. Напомню условия. Нормативную базу всю можно посмотреть для бОльшей уверенности.

Суммы компенсации не облагаются НДФЛ и страховыми взносами без ограничений при наличии документов, подтверждающих экономическую обоснованность и размер выплат (ст. 188 ТК РФ, п. 1 ст. 217, абз. 10 пп. 2 п. 1 ст. 420 НК РФ, Письма Минфина от 26.06.2020 N 03-04-05/55023, от 03.09.2019 N 03-04-05/67569, от 06.12.2019 N 03-04-06/94977).

-обоснование использования личного авто (например, разъездной характер работы);

-размер выплаты (например, в соглашении);

-право собственности работника на автомобиль;

-путевые листы, авансовые отчеты, кассовые чеки и т. д.

Если говорить про наш пример.

Итого компенсация 4 000 руб.

Не облагается СВ и НДФЛ 4 000 руб.

В НУ в расходах признаем 2 400 руб. (лимит по нашему авто) и не признаем 1 600 руб. (сверхлимит), итого 4 000 руб.

Добрый день!

Благодарю за ответ!

Галина, отлично, что с вопросом разобрались! Будем на связи 🌷🌷🌷