Операции по начислению и выплате подарков работникам в денежной форме могут отражаться по-разному в зависимости от обстоятельств:

- подарки относятся к стимулирующим выплатам, предусмотренным системой оплаты труда (либо напрямую зависящим от показателей трудовой деятельности работников);

- подарок передан по договору дарения и не имеет отношения к производственным показателям.

В статье рассмотрим примеры отражения в программе обоих вариантов.

[jivo-yes]

Содержание

Подарок относится к стимулирующим выплатам

30 сентября отражен в учете подарок работнику Иванову А. П. в денежной форме по результатам работы за 3 квартал в сумме 6 000 руб.

10 октября сумма подарка выплачена вместе с зарплатой за сентябрь.

Такой вид поощрения предусмотрен системой оплаты труда организации и зависит от трудовых достижений работника.

Нормативное регулирование

Если подарки являются элементом системы оплаты труда, они оформляются в том же порядке, что и другие поощрения — на основании приказа.

НДФЛ с подарков, относящихся к системе оплаты удерживается — в день выплаты (пп. 1 п. 1 ст. 223, п. 4 ст. 226 НК РФ). Подается уведомление и перечисляется налог — в общие сроки (п. 6 ст. 226 НК РФ).

Страховые взносы на подарки, предусмотренные системой оплаты труда, начисляются в обычном порядке (п. 1 ст. 420 НК РФ).

В НУ подарки, относящиеся к стимулирующим выплатам, учитываются в составе расходов на оплату труда (ст. 255 НК РФ, Письмо Минфина от 02.06.2014 N 03-03-06/2/26291).

Получите понятные самоучители 2026 по 1С бесплатно:

При УСН подарки, относящиеся к стимулирующим выплатам, учитываются в расходах (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ) по мере выплаты (п. 2 ст. 346.17 НК РФ).

Учет в 1С

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление суммы подарка и страховых взносов | |||||||

| 30 сентября | 26 | 70 | 50 000 | 50 000 | 50 000 | Начисление зарплаты | Начисление зарплаты |

| 26 | 70 | 6 000 | 6 000 | 6 000 | Начисление суммы подарка | ||

| 70 | 68.01.1 | 7 280 | 7 280 | Удержание НДФЛ | |||

| 26 | 69.11 | 112 | 112 | Начисление взносов на НС и ПЗ | |||

| 26 | 69.09 | 16 800 | 16 800 | Начисление взносов по единому тарифу | |||

| 28 октября | 69.09 | 69.90 | 16 800 | Начисление ЕНП (страховые взносы) | |||

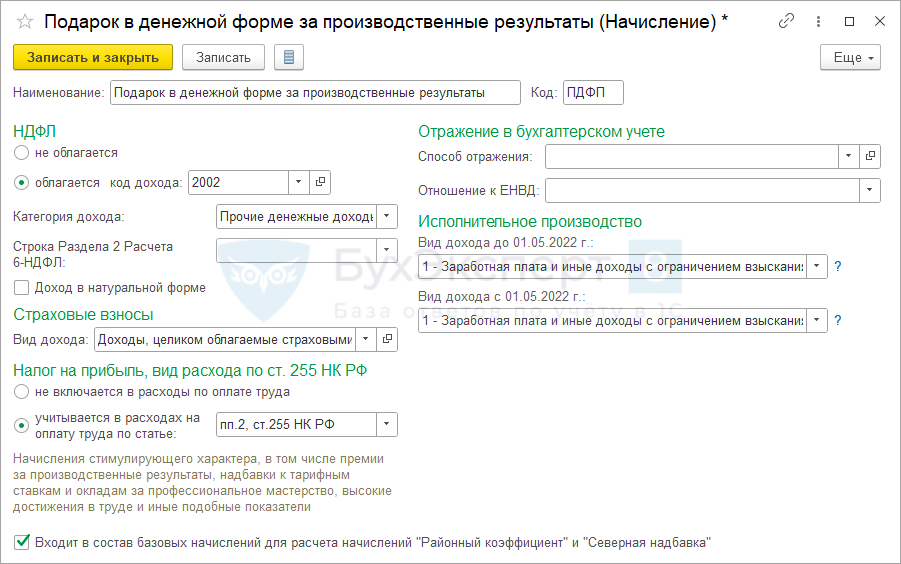

Шаг 1. Создайте вид начисления (Зарплата и кадры — Справочники и настройки — Начисления — Создать). Можно создать путем копирования вида начисления Премия.

Установите:

- в разделе НДФЛ:

- переключатель — облагается:

- код дохода —2002 «Суммы премий за производственные результаты, предусмотренные зак-вом РФ, трудовыми (коллективными) договорами кроме доходов с кодом 2003»;

- переключатель — облагается:

- в разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

- в разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — учитывается в расходах на оплату труда по статье:

- пп.2, ст.255 НК РФ;

- переключатель — учитывается в расходах на оплату труда по статье:

- в разделе Исполнительное производство:

- Вид дохода до 01.05.2022г. и с 01.05.2022г. — 1 — Заработная плата и иные доходы с ограничением взыскания;

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — установлен.

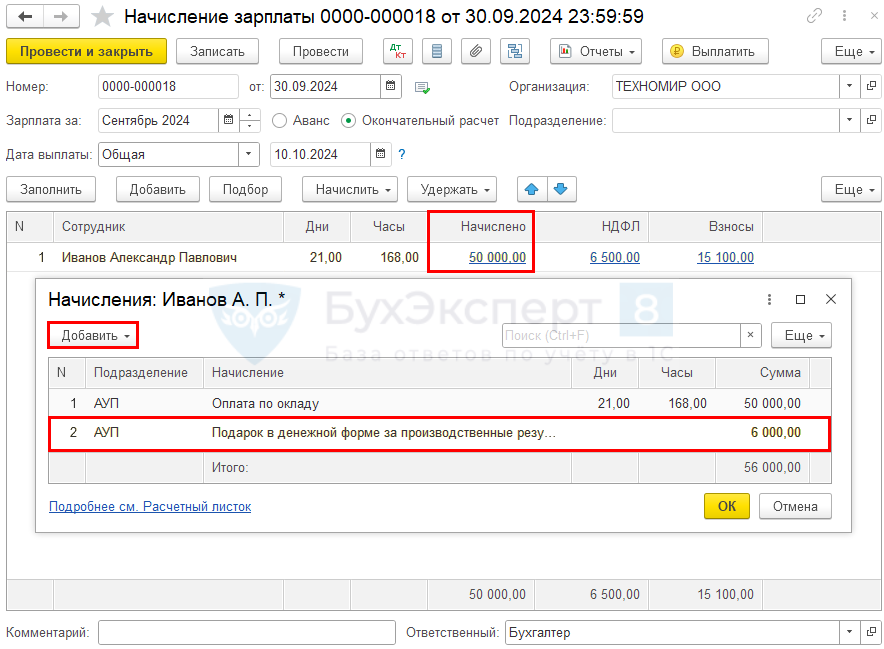

Шаг 2. Начисление суммы подарка отразите документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления.

Заполните документ в обычном порядке, затем в графу Начислено по ссылке внесите изменения по сотруднику, которому оформлен подарок:

- по кнопке Добавить укажите созданное ранее начисление Подарок в денежной форме за производственные результаты.

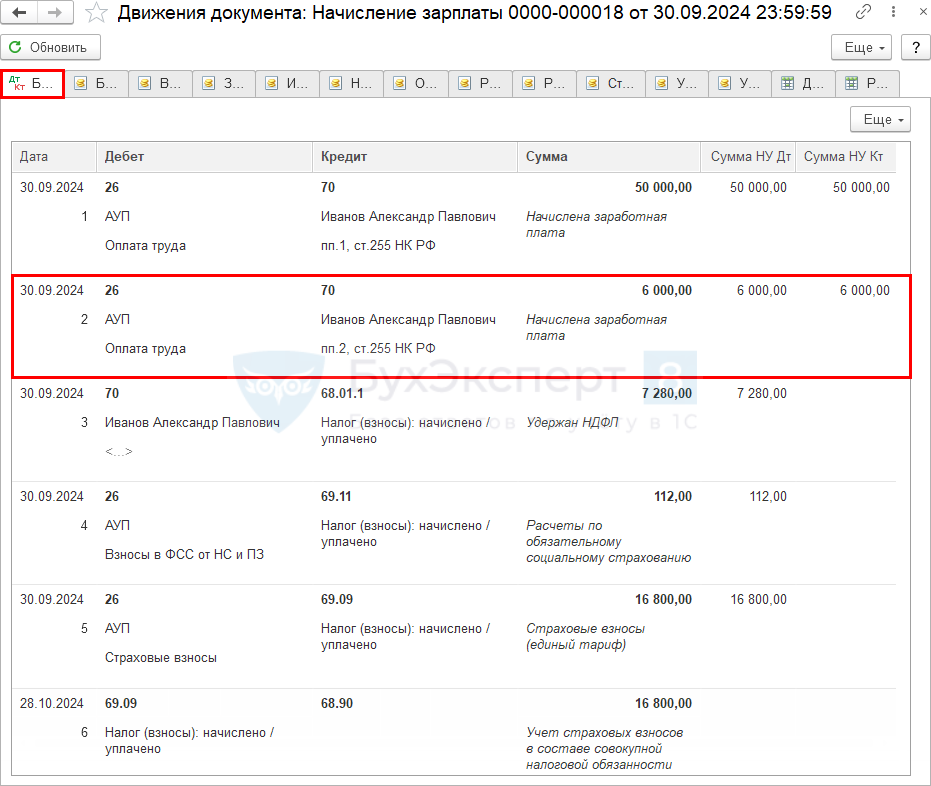

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 26 Кт 70 — начисление стоимости подарка;

- Дт 70 Кт 68.01.1 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.09 — начисление взносов по единому тарифу;

- Дт 69.09 Кт 68.90 — перенос начисленных взносов на ЕНС.

Шаг 3. Выплатите сумму подарка вместе с зарплатой в обычном порядке:

В зависимости от способа выплаты формируются проводки:

- Дт 70 Кт 51 (50) — выплата заработной платы (с учетом подарка);

- Дт 68.01.1 Кт 68.90 — перенос на ЕНС удержанного НДФЛ по зарплате и подарку.

Отражение подарков в зарплатной отчетности

Подарки, входящие в систему оплаты труда, отражаются в отчетности 6-НДФЛ и РСВ как обычная зарплата:

- Правила и схемы заполнения 6-НДФЛ за полугодие 2024 года в 1С

- Расчет по страховым взносам в 1С 8.3 — порядок сдачи и состав отчета

Подарок выдается по договору дарения

28 декабря выдан и отражен в учете подарок работнику Иванову А. П. в денежной форме к новому году в сумме 10 000 руб.

В тот же день сумма подарка перечислена работнику вместе с зарплатой за декабрь.

Такой вид поощрения не предусмотрен системой оплаты труда организации и не зависит от трудовых достижений работника.

Нормативное регулирование

Если сумма подарка превышает 3 000 руб., заключите договор дарения в письменной форме (п. 2 ст. 574 ГК РФ).

НДФЛ

- даритель — налоговый агент обязан удерживать НДФЛ;

- стоимость подарков, полученных от организаций и ИП, освобождается от налогообложения в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Код дохода:

- 2720 для денежных подарков резидентам — НЕ учитываются в совокупной базе по НДФЛ для определения ставки, ставка НДФЛ всегда 13%;

- 2721 для денежных подарков нерезидентам — ставка НДФЛ 30%.

Вычет с кодом 501 — 4 000 руб. в год для суммарного дохода по кодам 2720 и 2721.

Дата удержания НДФЛ с подарка (дата получения дохода) — дата выплаты денежного подарка.

Срок перечисления НДФЛ, удержанного в декабре:

- с 1 по 22 декабрь — не позднее 28 декабря;

- с 23 до 31 декабря — не позднее последнего рабочего дня года.

Страховые взносы: подарки, переданные по договору дарения, не являются объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ, Письма Минфина от 31.10.2022 N 03-04-06/105519, от 08.12.2021 N 03-15-05/99665, от 20.01.2017 N 03-15-06/2437, Письмо Минтруда от 24.10.2023 N 17-4/ООГ-818).

В БУ стоимость подарка учитывается в прочих расходах (счет 91.02) в периоде начисления денежного подарка (пп. 4, 11, 16 ПБУ 10/99).

Выплата не связана с оплатой труда, поэтому может учитываться по счету 73.03 «Расчеты по прочим операциям» (Приказ Минфина от 31.10.2000 N 94н, План счетов 1С).

В НУ стоимость подарков, передаваемых работникам по договорам дарения, не учитывается в составе расходов (п. 16 ст. 270 НК РФ).

НДС на подарки в денежной форме не начисляется (пп. 1 п. 1 ст. 146 НК РФ).

При УСН стоимость подарков не учитывается в расходах (п. 2 ст. 346.16, п. 16 ст. 270 НК РФ).

Учет в 1С

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление суммы подарка | |||||||

| 28 декабря | 91.02 | 73.03 | 10 000 | 10 000 | Начисление суммы подарка | Операция, введенная вручную - Операция | |

| 73.03 | 68.01.1 | 780 | 780 | Удержание НДФЛ | |||

| Выплата подарка | |||||||

| 28 декабря | 73.03 | 51 | 9 220 | 9 220 | Выплата суммы подарка | Списание с расчетного счета - Прочее списание | |

| Отражение на ЕНС совокупной обязанности (НДФЛ) | |||||||

| 28 декабря | 68.01.1 | 68.90 | 780 | ЕНП начисление (НДФЛ, начисленный налоговым агентом) | Корректировка ЕНС - Начисление налога | ||

| Отражение в регистрах по НДФЛ подарка сотруднику | |||||||

| 28 декабря | --- | --- | --- | 10 000 | Отражение дохода | Операция учета НДФЛ | |

| --- | --- | --- | 4 000 | Предоставление вычета | |||

| --- | --- | --- | 780 | Исчисление НДФЛ | |||

| --- | --- | --- | 780 | Удержание НДФЛ | |||

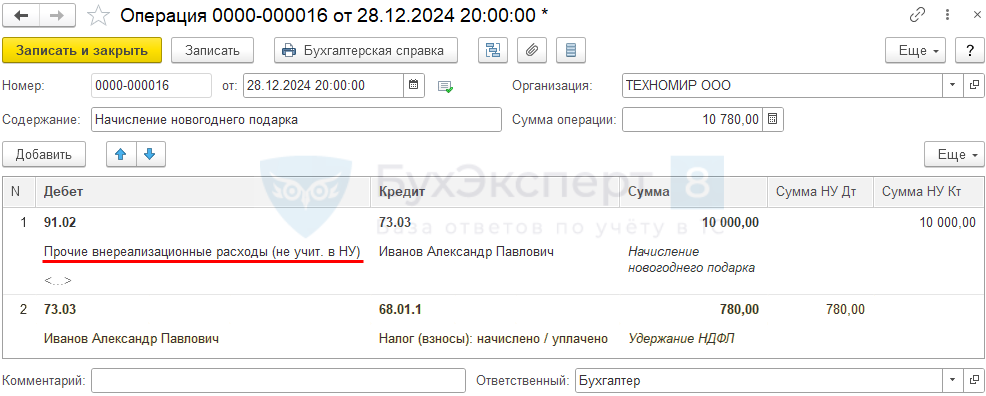

Шаг 1. Начислите подарок документом Операция, введенная вручную (раздел Операции — Операции, введенные вручную).

Особенности заполнения документа Операция, введенная вручную по примеру:

Строка 1:

- Дебет — счет 91.02 «Прочие расходы»:

- Субконто 1 — статья прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы:

- Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

- Субконто 1 — статья прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы:

- Кредит — счет 73.03 «Расчеты по прочим операциям»:

- Субконто 1 — работник, которому выплачивается подарок, выбирается из справочника Физические лица.

- Сумма, Сумма НУ Кт — сумма подарка (в нашем примере 10 000 руб.).

Строка 2:

- Дебет — счет 73.03 «Расчеты по прочим операциям»:

- Субконто 1 — работник, которому выплачивается подарок, выбирается из справочника Физические лица;

- Кредит — счет 68.01.1 «НДФЛ исчисленный налоговым агентом»:

- Субконто 1 — Налог (взносы): начислено / уплачено.

- Сумма, Сумма НУ Дт — сумма исчисленного НДФЛ с подарка (в нашем примере (10 000 – 4 000) *13% = 780 руб.).

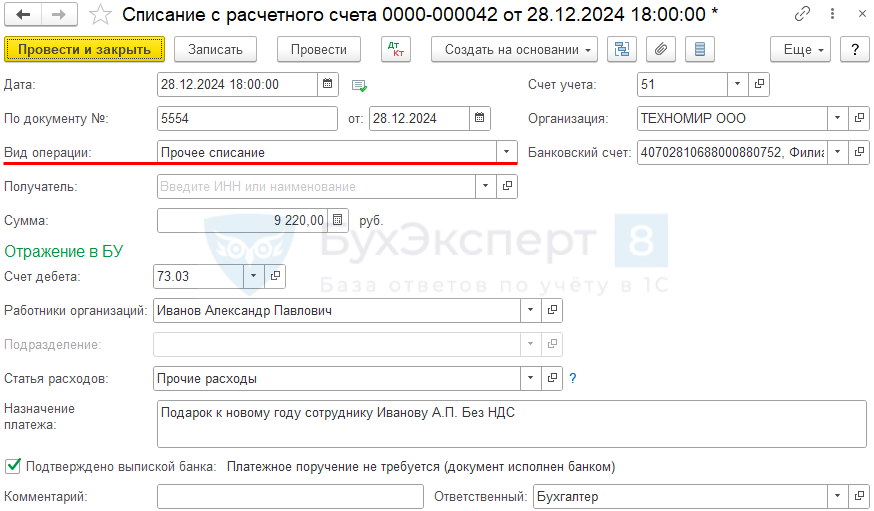

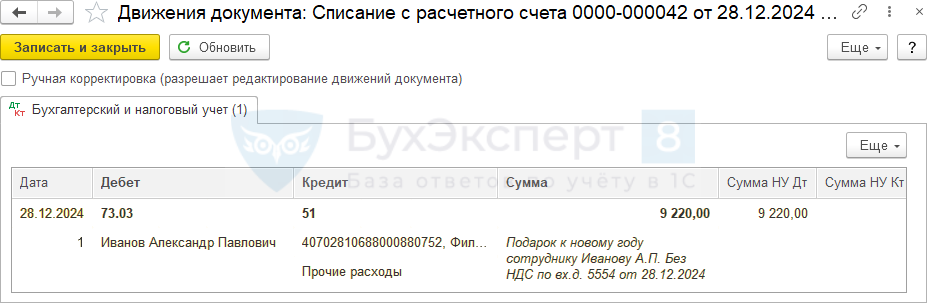

Шаг 2. Выплатите подарок отдельным платежным поручением, затем отразите документом Списание с расчетного счета вид операции Прочее списание (Банк и Касса — Банковские выписки).

Укажите:

- Получатель — создайте работника в справочнике Контрагенты (либо оставьте поле незаполненным);

- Счет дебета — 73.03 «Расчеты по прочим операциям»;

- Работники организаций — работник, которому выплачивается подарок, выбирается из справочника Физические лица;

- Статья расходов — Прочие расходы с видом Прочие платежи по текущим операциям.

Проводки по документу

Документ формирует проводку:

- Дт 73.03 Кт 51 — выплата суммы подарка работнику.

В платежном поручении необходимо указывать код дохода при выплате доходов, для которых есть ограничения на взыскания по исполнительным листам (Указание Банка России от 14.10.2019 N 5286-У).

Подробнее Коды видов дохода в платежных документах с 01.05.2022 в 1С

При перечислении суммы подарка, который не связан с оплатой за труд, по нашему мнению, следует указать код 1. Перечень выплат с кодом 2 закрытый и такой позиции в нем нет.

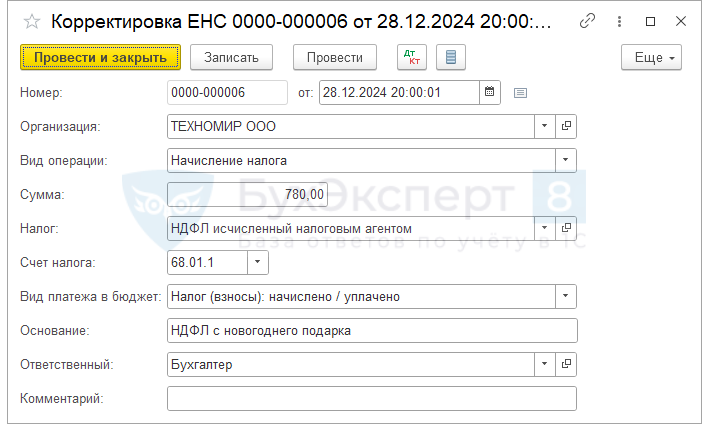

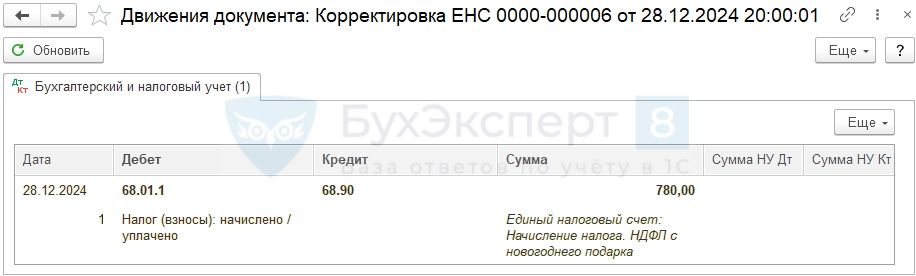

Шаг 3. Для переноса удержанного НДФЛ на ЕНС оформите документ Корректировка ЕНС датой срока уплаты в разделе Операции.

Укажите:

- Сумма — сумма удержанного НДФЛ с подарка (в нашем примере 780 руб.);

- Налог — НДФЛ исчисленный налоговым агентом;

- Вид платежа в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

- Дт 68.01.1 Кт 68.90 — перенос удержанного НДФЛ на ЕНС.

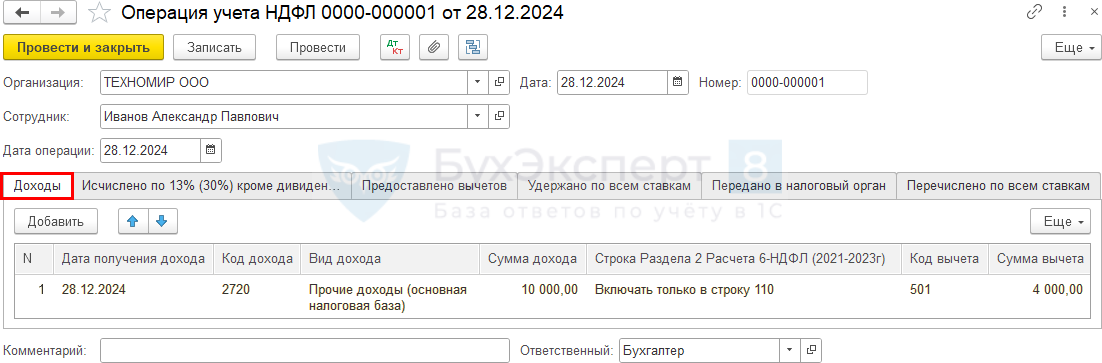

Шаг 4. Для отражения подарка в отчетности по НДФЛ заполните документ Операция учета НДФЛ (раздел Зарплата и кадры — Все документы по НДФЛ).

Шапка документа:

- Сотрудник — физическое лицо, которому начислен подарок;

- Дата операции — дата формирования сведений для целей учета НДФЛ.

Вкладка Доходы:

- Дата получения дохода — дата фактического получения дохода (в нашем примере 28.12.2024);

- Код дохода — 2720;

- Вид дохода — Прочие доходы (основная налоговая база);

- Сумма дохода — общая сумма дохода (в нашем примере 10 000 руб.);

- Код вычета — код 501 устанавливается автоматически;

- Сумма вычета — сумма вычета (в нашем примере 4 000 руб.).

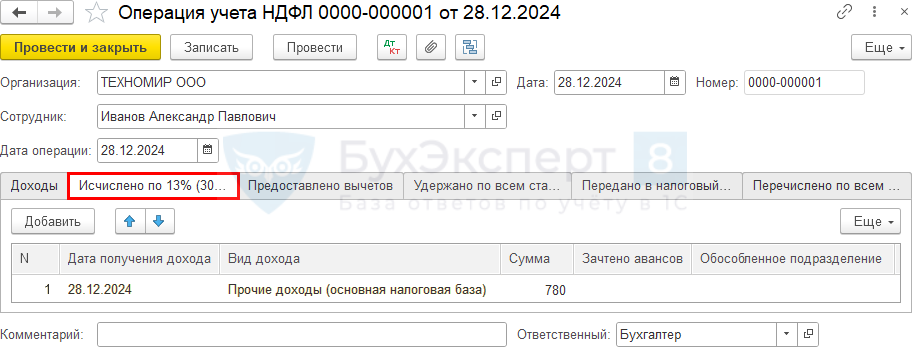

Вкладка Исчислено по 13% (30%) кроме дивидендов:

Укажите:

- Дата получения дохода — дата фактического получения дохода (в нашем примере 28.12.2024);

- Вид дохода — Прочие доходы (основная налоговая база);

- Сумма — сумма исчисленного НДФЛ (в нашем примере 780 руб.).

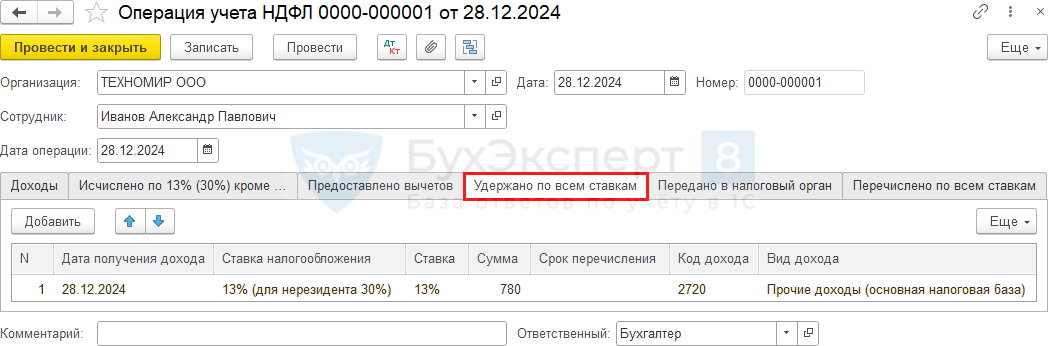

Вкладка Удержано по всем ставкам:

- Дата получения дохода — в нашем примере 28.12.2024;

- Ставка налогообложения — 13% (для нерезидента 30%);

- Ставка — 13%;

- Сумма — сумма удержанного налога (в нашем примере 780 руб.);

- Вид дохода — Прочие доходы (основная налоговая база).

Отражение подарков в отчетности по НДФЛ

Раздел 1: ![]() PDF

PDF

- в периоде удержания НДФЛ с подарка:

- стр. 020 — сумма удержанного НДФЛ с подарка.

Раздел 2: ![]() PDF

PDF

- по дате получения дохода (дате выплаты подарка (денежная форма)):

- стр. 120 — сумма денежного подарка;

- стр. 130 — сумма вычета по подарку;

- стр. 140 — сумма исчисленного налога с подарка;

- в периоде удержания НДФЛ с подарка:

- стр. 160 — сумма удержанного НДФЛ с подарка.

Отражение подарков в отчетности по страховым взносам

Подарки, не входящие в систему оплаты труда, не отражаются в отчетности по страховым взносам.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете