Как оформить начисление компенсации за задержку заработной платы, НДФЛ и взносов с нее в программе 1С?

Содержание

Рассмотрим, как отразить в 1С начисление компенсации за задержку заработной платы на примере.

31 января Аметистову А. И. начислена компенсация за задержку заработной платы в размере 1 000 руб.

02 февраля компенсация перечислена работнику.

Нормативное регулирование

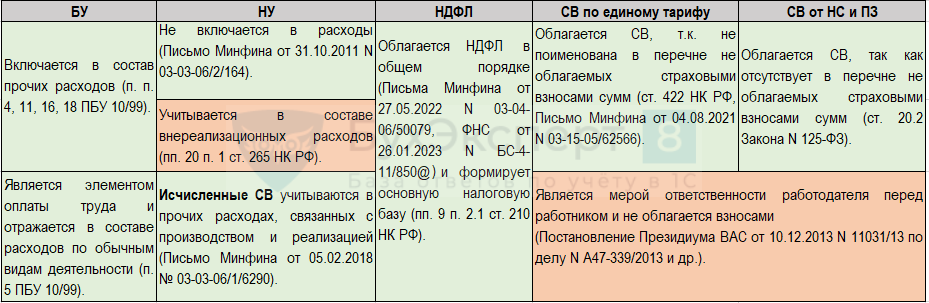

По вопросу БУ, НУ, обложения страховыми взносами компенсации за задержку выплаты зарплаты есть позиции с разной степенью риска— они представлены в таблице.

В статье рассмотрим безопасную с точки зрения НУ позицию, когда компенсация:

- включается в состав прочих расходов в БУ;

- не включается в расходы в НУ;

- облагается НДФЛ и СВ;

- СВ включаются в расходы в НУ.

Учет в 1С

В 1С: Бухгалтерия ред. 3.0 ограниченный зарплатный блок. Специального документа для оформления начисления компенсации за задержку заработной платы в программе не предусмотрено. Используйте документы:

- Операция, введенная вручную — для начисления компенсации, НДФЛ и взносов;

- Операция учета НДФЛ — для отражения компенсации в регистрах и отчетности по НДФЛ;

- Операция учета взносов — для отражения компенсации в регистрах и отчетности по страховым взносам.

Начисление компенсации за задержку зарплаты, НДФЛ и СВ

Сумму компенсации за задержку зарплаты, НДФЛ и СВ рассчитайте вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

Компенсация за задержку зарплаты: когда она выплачивается, формула, онлайн-калькулятор, примеры

Начисление компенсации за задержку зарплаты оформите документом Операция, введенная вручную в разделе Операции.

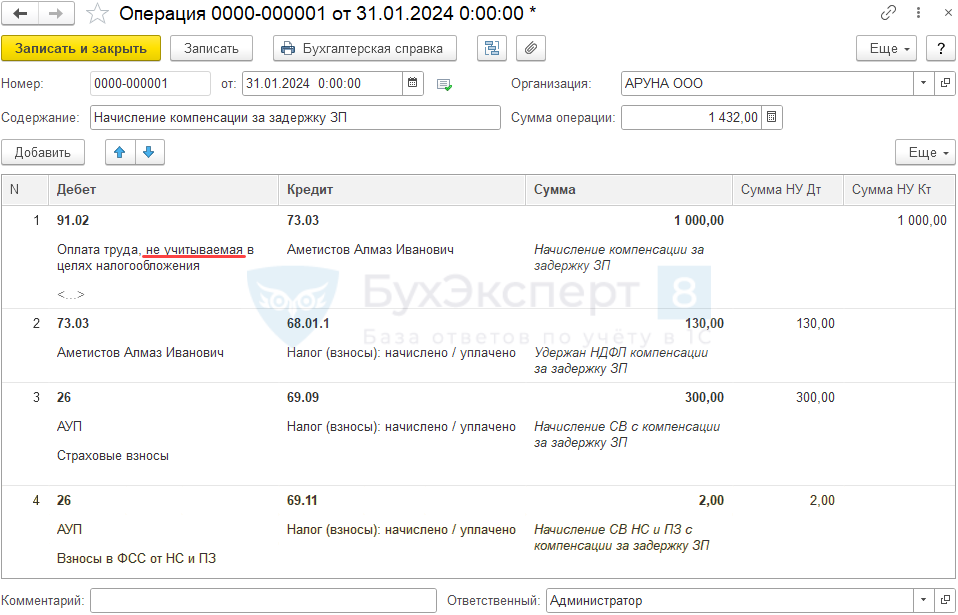

Заполнение документа:

Строка 1:

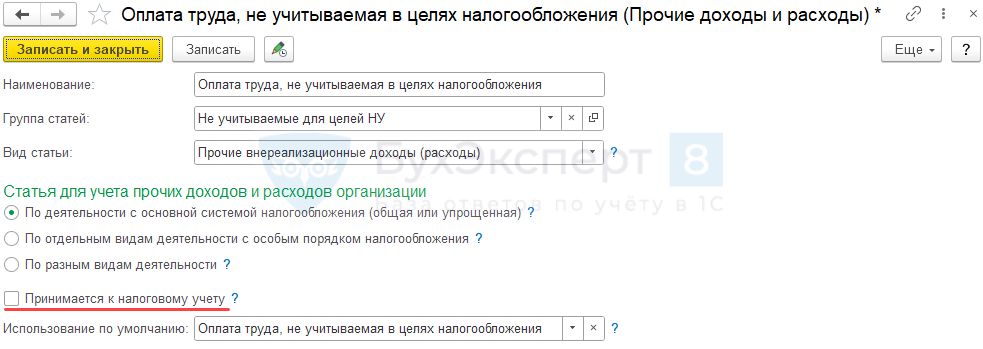

- Дебет — 91.02 «Прочие расходы»:

- Кредит — 73.03 «Расчеты по прочим операциям» (компенсация за задержку зарплаты не относится к расходам на оплату труда):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Сумма — сумма компенсации (в нашем примере — 1 000 руб.);

- Сумма НУ Дт — не заполняется;

- Сумма НУ Кт — заполнятся автоматически.

Строка 2:

- Дебет — 73.03 «Расчеты по прочим операциям»:

- Субконто 1 — сотрудник, которому начислена компенсация;

- Кредит — 68.01.1 «НДФЛ исчисленный налоговым агентом»:

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма НДФЛ (в нашем примере — 130 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Строка 3:

- Дебет — 26 «Общехозяйственные расходы» (в нашем примере компенсация начисляется на тот же счет, что и основная зарплата работника):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Субконто 2 — подразделение (при учете по подразделениям);

- Субконто 3 — статья с видом Страховые взносы.

- Кредит — 69.09 «Страховые взносы по единому тарифу»:

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма взносов (в нашем примере — 300 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Строка 4:

- Дебет — 26 «Общехозяйственные расходы» (в нашем примере компенсация начисляется на тот же счет, что и основная зарплата работника):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Субконто 2 — подразделение (при учете по подразделениям);

- Субконто 3 — статья с видом Прочие расходы;

- Кредит — 69.11 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»:

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма взносов (в нашем примере — 2 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Сумма компенсации не включается в ведомость на выплату зарплаты, перечислите ее отдельным платежным поручением.

В декларации по налогу на прибыль затраты на путевки отражаются:

- Лист 02 Приложение N 2:

PDF

PDF

- стр. 040 «Косвенные расходы – всего» — общая сумма взносов:

- в т. ч. стр. 041 «суммы налогов и сборов» — сумма страховых взносов по единому тарифу.

- стр. 040 «Косвенные расходы – всего» — общая сумма взносов:

Отражение в отчетности СВ и НДФЛ

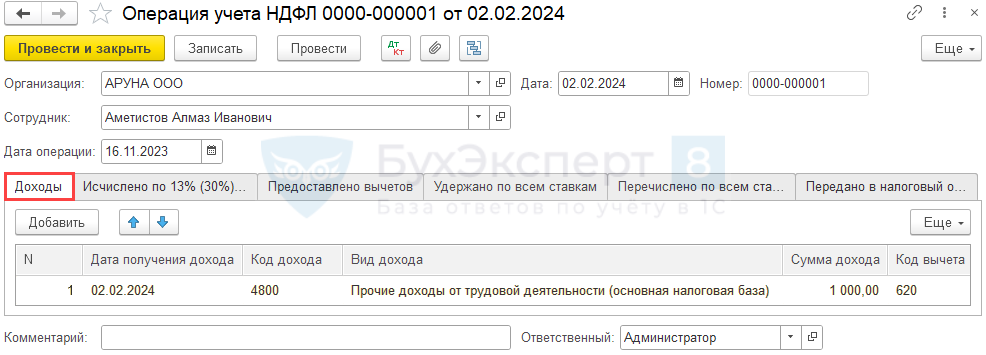

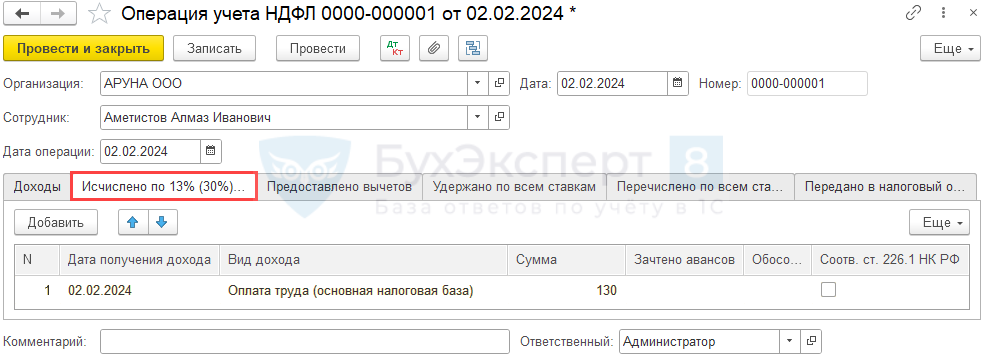

Отразите доход по НДФЛ в документе Операция учета НДФЛ (Зарплата и кадры — НДФЛ — Все документы по НДФЛ):

Вкладка Доходы:

- Дата получения дохода — дата фактического получения дохода (дата выплаты);

- Код дохода — выбирается из справочника Виды доходов НДФЛ (по компенсации — 4800);

- Вид дохода — Прочие доходы от трудовой деятельности (основная налоговая база);

- Сумма дохода— общая сумма дохода (в нашем примере — 1 000 руб.).

Вкладка Исчислено по 13% (30%) кроме дивидендов:

- Сумма— сумма исчисленного НДФЛ (в нашем примере — 130 руб.).

После удержания и перечисления НДФЛ заполните Вкладку Удержано по всем ставкам.

Вкладка Перечислено по всем ставкам не заполняется, сведения об уплате в регистрах по НДФЛ заполнятся при проведении регламентной операции Зачет авансов по единому налоговому счету в процедуре Закрытие месяца.

Сумма компенсации отразятся в Расчете 6-НДФЛ за 1 квартал: ![]() PDF

PDF

- Раздел 1 — после выплаты;

- Раздел 2 — в периоде начисления.

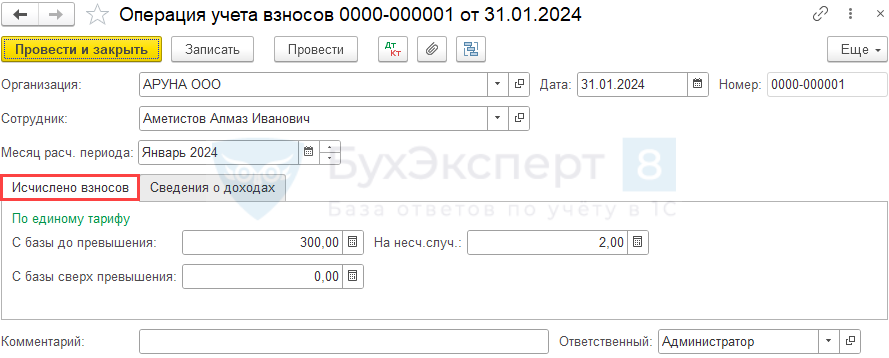

Заполните документ Операция учета взносов:

- Месяц расч. периода — месяц начисления компенсации.

На вкладке Исчислено взносов заполните информацию о СВ с компенсации:

- С базы до превышения — по единому тарифу (в нашем примере — 300 руб.);

- На несч.случ. — на НС и ПЗ (в нашем примере — 2 руб.).

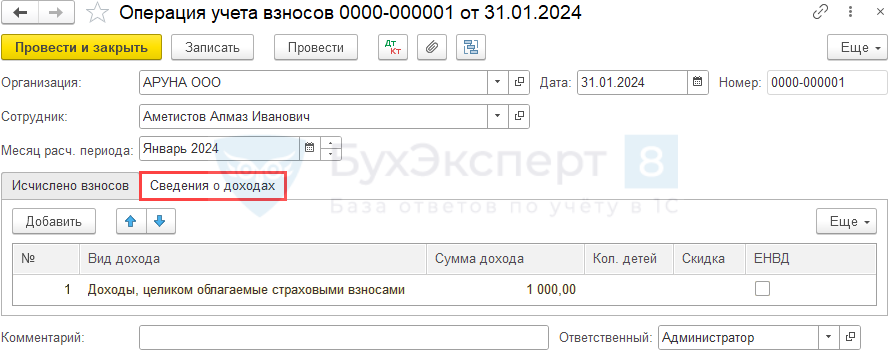

На вкладке Сведения о доходах:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

- Сумма дохода — сумма компенсации (в нашем примере — 1 000 руб.)

Сумма компенсации отразятся в РСВ за 1 квартал:

- Раздел 1 (Подраздел 1) — база и взносы;

PDF

PDF - Раздел 3 — по физлицу.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете