Трудовое законодательство предписывает работодателю восполнять работникам потери, связанные с несвоевременной выплатой зарплаты. Величина компенсации определяется по установленной законом формуле, а при отражении ее в учете следует знать ряд особенностей.

В статье расскажем:

- кому и сколько должен компенсировать работодатель;

- как воспользоваться онлайн-калькулятором для облегчения расчета;

- включать ли выплаты в налоговую базу;

- нужно ли их облагать НДФЛ и взносами;

- накажут ли за невыплату компенсации.

Содержание

- Общие правила

- Формула для расчета

- Расчет компенсации — пример

- Как облегчить расчет (онлайн-калькулятор)

- Как работнику получить компенсацию

- Учетные сложности

- Нюансы бухучета

- «Зарплатная» компенсация в налоговых расходах

- Начисление НДФЛ

- Обложение взносами

- Компенсация в платежном поручении при особых обстоятельствах

- Компенсация за задержку зарплаты после увольнения

- Принудительное взыскание компенсации

- Наказание за невыплаченную в срок зарплату

- Кратко о компенсации за задержку зарплаты: когда она выплачивается, формула, онлайн-калькулятор, примеры

Общие правила

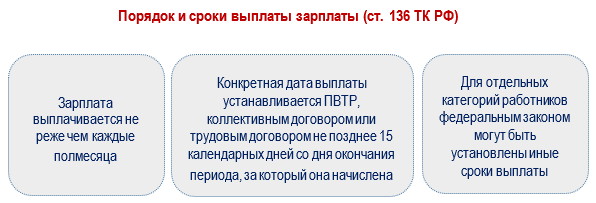

На работодателя закон возлагает обязанности по соблюдению «зарплатных» правил:

Реализация этих правил позволяет соблюдать основополагающий принцип трудового права —своевременное и полное получение работниками заработанных денег, обеспечивающих достойное существование (ст. 2 ТК РФ).

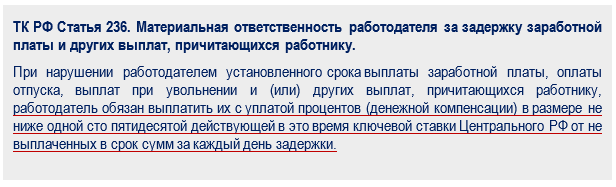

Если работодатель нарушает правила и допускает зарплатные задержки, он обязан выплачивать работникам компенсацию.

Получите понятные самоучители 2026 по 1С бесплатно:

В ТК РФ уточнят формулировки по выплате компенсации за задержку зарплаты

Формула для расчета

Расчетный алгоритм для исчисления компенсации за задержку заработной платы описан в ТК РФ:

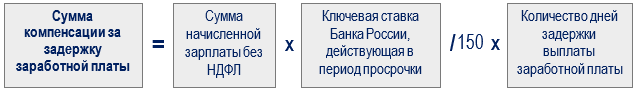

Преобразуем текст в привычную для бухгалтера формулу:

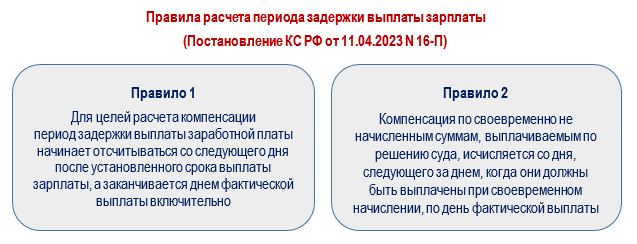

О том, как правильно считать период задержки зарплаты в этой формуле, подсказали судьи:

Покажем на примере, как применить формулу.

Расчет компенсации — пример

Используем формулу из предыдущего раздела для иллюстрации расчета компенсации за задержку зарплаты.

В компании «Альфа» работает 3 штатных сотрудника. Им начислена зарплата за вторую половину месяца в сумме 114 500 руб., в том числе:

- Работнику 1 — 28 540 руб.;

- Работнику 2 — 52 870 руб.;

- Работнику 3 — 33 090 руб.

Эти суммы перечислены на зарплатные карты сотрудников 21 октября. В локальном акте компании установлен срок выплаты зарплаты за вторую половину месяца — 5 число следующего месяца. За несвоевременную выплату зарплаты работникам выплачена компенсация.

Исходные данные для расчета компенсации:

Количество дней просрочки: 16 (с 6 по 21 октября).

Ключевая ставка ЦБ, действующая в период просрочки: 13%.

Компенсация начисляется на сумму к выплате без учета НДФЛ:

- Работник 1: 28 540 руб. — (28 540 руб. х 13%) = 24 829,80 руб.

- Работник 2: 52 870 руб. — (52 870 руб. х 13%) = 45 996,90 руб.

- Работник 3: 33 090 руб. — (33 090 руб. х 13%) = 28 788,30 руб.

Расчет компенсации:

- Работник 1: 24 829,80 руб. х 13% / 150 х 16 дн. = 344,31 руб.

- Работник 2: 45 996,90 руб. х 13% / 150 х 16 дн. = 637,82 руб.

- Работник 3: 28 788,30 руб. х 13% / 150 х 16 дн. = 399,20 руб.

Снизить трудоемкость расчетов способны современные электронные сервисы.

Как облегчить расчет (онлайн-калькулятор)

По запросу «онлайн-калькулятор по расчету компенсации за задержку зарплаты» можно получить обширный список предлагаемых сервисов на разных интернет-ресурсах. Такие электронные помощники просты в использовании — достаточно внести исходные данные в специальные поля и можно мгновенно получить итоговую сумму.

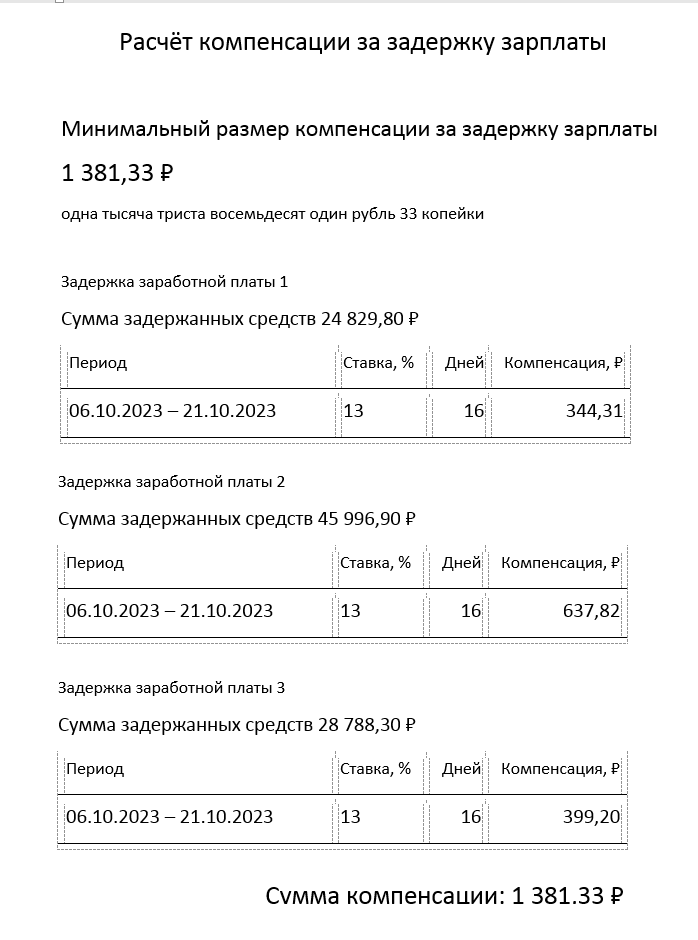

Проверим наши вычисления из предыдущего раздела с помощью калькулятора КонсультантПлюс. После внесения исходных данных сервис выдал такой результат:

Онлайн-калькулятор позволил ввести данные по всем работникам, рассчитал сумму компенсации по каждому из них и выдал итоговую общую сумму к уплате, автоматически просуммировав индивидуальные значения. Сервис предоставляет возможность вывода расчетов на печать в формате word и/или сохранения их в электронном виде.

Онлайн-калькулятор позволил ввести данные по всем работникам, рассчитал сумму компенсации по каждому из них и выдал итоговую общую сумму к уплате, автоматически просуммировав индивидуальные значения. Сервис предоставляет возможность вывода расчетов на печать в формате word и/или сохранения их в электронном виде.

Подобные сервисы существенно экономят время работодателя: применяемая в расчетах ставка уже заложена в их память, а автоматизация расчетов снижает риск арифметических ошибок.

Как работнику получить компенсацию

Выплачивать компенсацию за задержку зарплаты работодатель обязан без специальных действий со стороны работника.

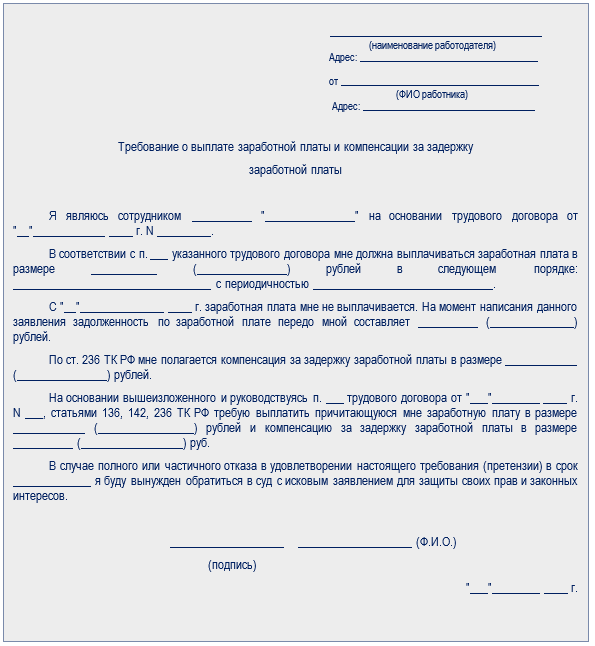

Если своевременно зарплата не выплачена и работодатель по всем признакам не намерен погашать зарплатный долг, в том числе не собирается ничего доплачивать за задержку зарплаты, работнику сначала следует письменно обратиться к нему.

Составить текст поможет шаблон:

Если на это обращение реакция не последует, работнику следует обратиться в трудовую инспекцию, обладающую полномочиями предъявления работодателю предписания об устранении нарушений трудового законодательства (ч. 1 ст. 354, ст. 357 ТК РФ).

Работник также вправе обратиться в суд для решения индивидуального трудового спора. Обычно на это закон отводит три месяца, но в ситуации, когда спор касается невыплаты зарплаты и/или компенсации за ее задержку, срок удлиняется до года (ст. 392 ТК РФ). Но и это не предел. Если работник продолжает трудиться у данного работодателя, решать в суде споры по невыплаченным «зарплатным» суммам он может вплоть до увольнения. В таком случае нарушение считается длящимся (п. 56 Постановления Пленума ВС РФ от 17.03.2004 N 2).

Учетные сложности

Правильная классификация компенсации за задержку зарплаты в БУ и НУ затруднена по причинам различий в терминологии, применяемой в ТК РФ.

В частности, ответственность работодателя за задержку зарплаты названа в ст. 236 ТК РФ «денежной компенсацией», но отнесена трудовым законодательствам не к компенсационным выплатам (разд. VII «Гарантии и компенсации»), а к материальной ответственности работодателя перед работниками (разд. XI «Материальная ответственность сторон трудового договора» ТК РФ).

Чехарда с определениями порождает разногласия в квалификации данной выплаты в НУ и БУ, а также по-разному влияет на исходы судебных решений.

Нюансы бухучета

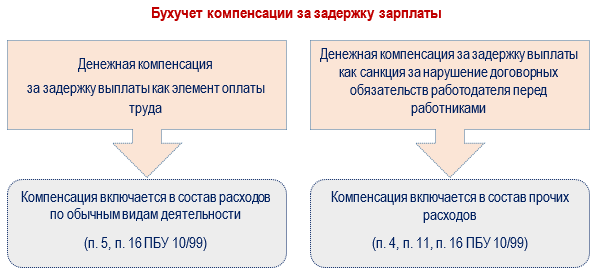

На счетах бухгалтерского учета компенсация за задержку зарплаты отражается с применением счета 73 «Расчеты с персоналом по прочим операциям» и признается в учете на дату ее начисления.

В какую группу расходов отнести такую компенсацию в бухучете, зависит от того, как работодатель решил ее квалифицировать: как прочий расход или как элемент оплаты труда.

«Зарплатная» компенсация в налоговых расходах

В отличие от бухучета, в налоговом учете проблемы с признанием «зарплатной» компенсации более глобальны. Налоговое законодательство прямо не отвечает на вопрос, можно ли на «зарплатную» компенсацию уменьшить базу по налогу на прибыль. При этом чиновники и судьи кардинально расходятся во мнении:

Есть также мнение, что такие затраты фактически являются санкциями за нарушение договорных обязательств и удовлетворяют критериям, перечисленным в п. 1 ст. 252 НК РФ, т. е. могут признаваться в налоговых расходах.

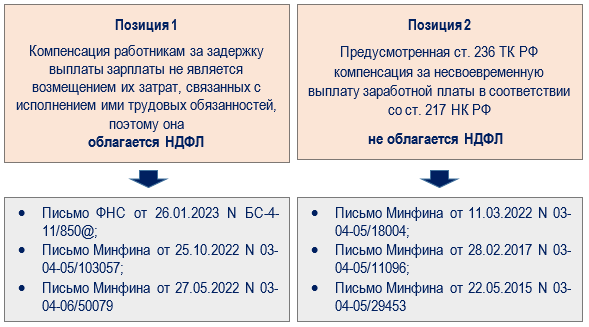

Начисление НДФЛ

В разное время ФНС и Минфин высказывали различные позиции, признавая «зарплатную» компенсацию то составе облагаемых выплат, то называя ее необлагаемой.

В Письме ФНС от 26.01.2023 N БС-4-11/850@ сделан вывод о том, что такая компенсация облагается подоходным налогом в установленном порядке (эту позицию ФНС согласовала с Минфином).

Если работодатель не начислит на сумму компенсации за задержку зарплаты НДФЛ, он повысит свои налоговые риски. Правомерность такой позиции придется доказывать в суде.

Компенсация за задержку зарплаты – как обложить НДФЛ в ЗУП 3.1

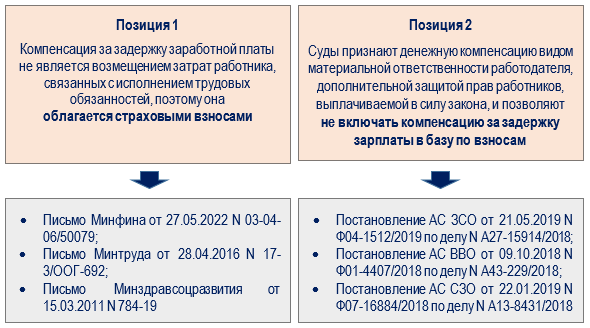

Обложение взносами

По вопросу обложения сумм «зарплатных» компенсаций страховыми взносами также отсутствует единство мнений.

Мнение Минфина — взносы начислять нужно, так как подобная выплата производится в рамках трудовых отношений и не перечислена в составе необлагаемых (ст. 422 НК РФ).

Позиции чиновников финансового ведомства противостоят судебные решения:

Напомним, что данной выплаты нет в перечне сумм, не подлежащих обложению страховыми взносами, установленном ст. 422 НК РФ и ст. 20.2 Федерального закона N 125-ФЗ.

Если работодатель не начислит страховые взносы с процентов за задержку заработной платы, высока вероятность налогового спора. При этом есть шанс выиграть дело в суде, обосновав позицию нормами абз. 10 пп. 2 п. 1 ст. 422 НК РФ, согласно которой проценты за задержку зарплаты являются установленной законом компенсацией, не подлежащей обложению взносами.

Компенсация за несвоевременную зарплату облагается взносами и НДФЛ

Компенсация в платежном поручении при особых обстоятельствах

Компенсацию за задержку зарплаты работодателю иногда приходится перечислять родственникам работника, если он сам не может ее получить по причине смерти.

В такой ситуации у бухгалтера могут возникнуть затруднения: как правильно оформить запись в поле платежного поручения «Назначение платежа». По закону в некоторых случаях в этом поле требуется проставить специальный код от 1 до 5 (Положение Банка России от 29.06.2021 N 762-П «О правилах осуществления перевода денежных средств» в ред. от 25.03.2022).

Напомним, что код вида дохода не указывается при переводе сумм, не являющихся доходами, в отношении которых ст. 99 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» установлены ограничения и (или) на которые в соответствии со ст. 101 Закона N 229-ФЗ не может быть обращено взыскание.

Так как перечисляемая сумма представляет собой доходы работника, в отношении которых ст. 99 Закона N 229-ФЗ установлены ограничения и такой доход не поименован в ч. 101 этого закона, в подобных ситуациях в платежном поручении (в поле «Назначение платежа») нужно указать код «1».

Компенсация за задержку зарплаты после увольнения

В некоторых случаях компенсацию за задержку зарплаты работодатель выплачивает уже после того, как работник уволился из компании. В такой ситуации бухгалтеру следует отразить сведения о работнике в форме «Персонифицированные сведения о физлицах».

К примеру, работнику, уволенному в декабре, компенсация за задержку зарплаты выплачена в январе следующего года. Несмотря на то, что в январе он не работает в компании и не является для нее застрахованным лицом, выплаченную сумму следует отразить в перссведениях за январь — так как в указанном периоде в пользу физлица произведено начисление компенсации за нарушение срока выплаты зарплаты, относящейся к выплатам в рамках трудовых отношений.

Учитывая, что персучет нацелен на обеспечение достоверности сведений о доходах физлиц, определяющей размер пенсии, сведения о выплаченной компенсации и ее получателе должны своевременно отражаться в базе СФР.

Заполненную форму «Персонифицированные сведения о физлицах», утв. Приказом ФНС от 29.09.2022 N ЕД-7-11/878@, работодатели представляют в ИФНС не позднее 25 числа каждого месяца.

Принудительное взыскание компенсации

У инспекторов ГИТ есть законное право принимать решение о принудительном исполнении обязанности работодателя по выплате начисленной, но не выплаченной зарплате в соответствии со ст. 360.1 ТК РФ (ч. 1 ст. 357 ТК РФ). Возможно ли добавить к такой сумме и компенсацию за задержку зарплаты?

Напрямую ответ на этот вопрос законодательство не дает. Но из содержания ст. 236 ТК РФ понятно, что законодатель не относит компенсацию за задержку зарплаты к выплатам, относящимся к заработной плате. Такая компенсация относится к материальной ответственности работодателя.

Таким образом, компенсацию за задержку зарплаты неправомерно включать в сумму взыскания с работодателя при принудительном взыскании не выплаченной в срок зарплаты.

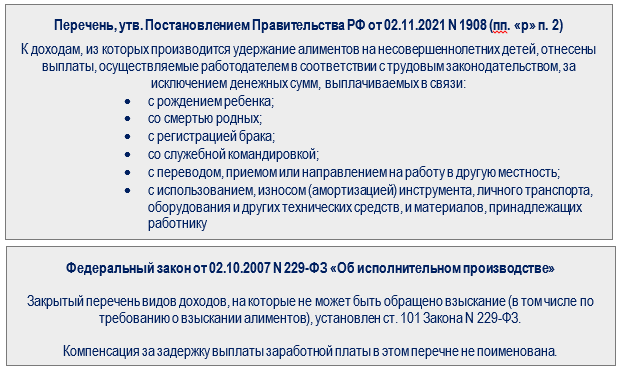

Компенсация и алименты

Прямого ответа на вопрос о том, нужно ли работодателю при удержании алиментов по исполнительному листу также удержать их из суммы компенсации работнику за задержку выплаты зарплаты, в законодательстве тоже нет. Выясним это с помощью двух НПА.

Таким образом, работодатель при удержании алиментов по исполнительному листу должен также удержать их из суммы компенсации работнику за задержку выплаты заработной платы с соблюдением ограничений размеров взыскания.

Подробно механизм ограничения взысканий разобран в публикациях:

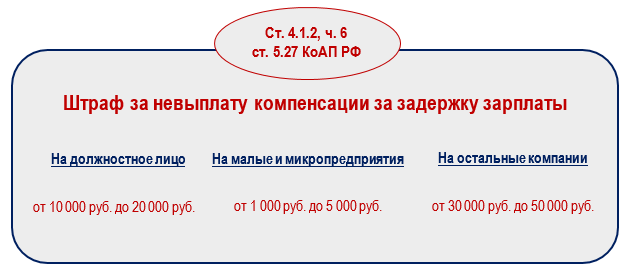

Наказание за невыплаченную в срок зарплату

Зарплата, не выплаченная в срок, провоцирует появление у работодателя дополнительных материальных издержек, связанных с необходимостью выплаты обязательных по закону компенсаций, а также повышает риски штрафных санкций.

За повторное аналогичное нарушение штрафы применяются в увеличенных размерах.

Кратко о компенсации за задержку зарплаты: когда она выплачивается, формула, онлайн-калькулятор, примеры

- За нарушение срока выплаты зарплаты работодатель отвечает материально — обязан выплатить работникам компенсацию по каждому факту задержки.

- Минимальный ее размер: 1/150 ключевой ставки ЦБ, действующей в период задержки, от невыплаченных в срок сумм за каждый день задержки.

- В коллективном или в трудовом договоре, другом ЛНА может устанавливаться иной размер компенсации, но не ниже законодательного минимума.

- Компенсировать задержку зарплаты работодатель обязан вне зависимости от наличия/отсутствия вины.

- За уклонение от выплаты компенсации работодателю грозит штраф.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете