Минтруд в последнее время стал уделять пристальное внимание порядку расчета работодателями зарплатных авансов. Чиновников не устраивают простые подходы, когда заработок за первую половину месяца выдается в фиксированной сумме или определяется в процентах от оклада. Как же теперь рассчитать аванс?

Расскажем:

- почему Минтруд, суды и разработчики учетных программ выступают против фиксированного аванса;

- законно ли считать аванс в процентах от оклада;

- как посчитать аванс: формула и правила;

- риски частой выплаты авансов и авансирования работника за несколько месяцев вперед;

- как накажут работодателя за ошибки с авансом.

Содержание

Почему с авансом проблемы

Зарплатные выплаты, к которым относится аванс, регламентируются ТК РФ. В тексте этого нормативного акта зарплата делится не на аванс и окончательную часть ЗП (заработок за месяц за вычетом аванса), а на зарплату за первую и вторую половину месяца. Да и термин «аванс» в ТК РФ официально не закреплен, как и не указан алгоритм его расчета.

Такая нормативная свобода позволяла работодателям выплачивать аванс работникам по собственным правилам, без оглядки на возможные претензии контролеров. Аванс выдавали в фиксированной сумме или считали его по простой формуле — в процентах от оклада. Деньги, полученные в промежутке между зарплатами, позволяли сотрудникам материально обеспечивать жизненные потребности, не затрудняя бухгалтерию трудоемкими вычислениями авансовых сумм.

Минтруд такой порядок посчитал неверным и стал настоятельно рекомендовать работодателям определять сумму аванса по каждому работнику исходя из фактически отработанного времени.

Есть и другая проблема. Разработчики учетных программ, с помощью которых работодатели ведут зарплатные расчеты, стремятся увязать вычисление, отражение и налогообложение доходов работников не только с нормами трудового законодательства, но и с налоговым требованиями. А в НК РФ с недавнего времени закреплено условие об удержании НДФЛ с каждой выплаты сотрудников, в том числе с заработка за первую половину месяца (аванса).

Напомним, что до внесения в НК РФ изменений с аванса НДФЛ удерживать не требовалось. Теперь из-за НДФЛ-новшеств разработчики программ решили изъять из настроек процентный способ вычисления аванса либо не рекомендуют пользователям его применять.

Получите понятные самоучители 2026 по 1С бесплатно:

Против фиксированных и «процентных» авансов выступают и судьи. Они считают, что работодатель не вправе установить в локальном нормативном акте правила, по которым аванс выплачивается в фиксированной сумме или в определенном проценте от оклада (Определение 7-го КСОЮ от 03.02.2022 N 88-1828/2022 по делу N 2-1496/2021).

Отметим, что в ТК РФ по-прежнему не прописан способ расчета аванса и отсутствует запрет на выплату зарплаты за первую половину месяца в фиксированном или «процентном» размере. При этом НДФЛ-новшества никак на расчет аванса не влияют — они лишь предписывают удерживать подоходный налог с каждой выплаты, вне зависимости от способа расчета размера таких выплат.

Тем не менее работодатели вынуждены прислушиваться к позиции чиновников и рекомендациям разработчиков учетных сервисов и перестраивать расчетные процедуры по авансам.

Формула расчета аванса

Как рассчитывают аванс работодатели? Единой формулы расчета аванса в нормативных документах нет. Отсутствуют и официально утвержденные правила начисления аванса. Но вопрос о том, как рассчитать аванс по зарплате, актуален для каждого нанимателя.

Последняя редакция Трудового кодекса допускает любой вариант расчета зарплаты за первую половину месяца (аванса). Главное — чтобы права работника не ущемлялись.

Работодатель вправе:

- самостоятельно настроить в программе формулу для расчета аванса;

- установить фиксированный аванс (его сумма рассчитывается с учетом размера оклада конкретного сотрудника и прописывается в трудовом договоре).

Оба варианта не противоречат ТК РФ. При этом самый удобный вариант — фиксированный аванс в процентах от оклада. Он избавляет работодателя от дополнительных расчетов: достаточно указать в бухгалтерской программе конкретную сумму и с нее удерживать НДФЛ. При этом важно контролировать, чтобы полученная работником сумма аванса соответствовала отработанному им времени.

Если нет желания «спорить» с контролерами и учетной программой, придется смириться с рекомендациями чиновников и использовать расчетный способ вычисления авансовой суммы: в зависимости от фактически отработанного времени.

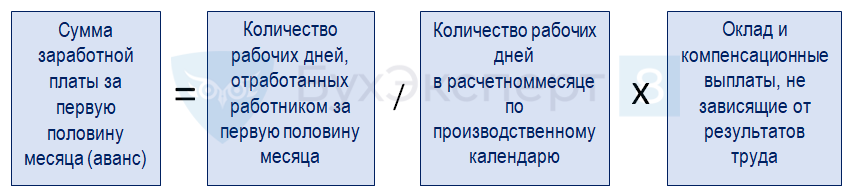

Формула расчета аванса:

Далее расскажем, что учесть работодателю при выборе способа расчета аванса.

Начисление аванса в 1С 8.3 Бухгалтерия по шагам

Формулировка об авансе в трудовом договоре

Чтобы снизить риск претензий трудинспекторов и работников, нужно правильно сформулировать соответствующий пункт трудового договора, в котором детализированы правила начисления зарплаты.

Условие об авансе в трудовом договоре (вариант)

<…>

2.5. Работнику устанавливается ежемесячный оклад за полностью отработанный месяц в размере 87 000 руб. (Восемьдесят семь тысяч рублей), в том числе:

- выплата за первую половину месяца — 42 000 руб. (Сорок две тысячи руб.);

- выплата за вторую половину месяца — 45 000 руб. (Сорок пять тысяч руб.).

Размер выплаты определяется с учетом отработанного времени.

Первой половиной месяца считается период с 1-го по 15-е число месяца.

<…>

К формулировкам в трудовом договоре и суммам аванса, рассчитанным с их учетом, не будет претензий от контролеров и работников, если предусмотреть под фиксированным авансом сумму, равную приблизительно 0,45 — 0,5 от постоянных ежемесячных зарплатных выплат. И, наоборот, низкий процент спровоцирует претензии.

Пример 1

Оклад токаря ООО «Металлоизделия» Пирогова М.Е. составляет 130 500 руб. В компании размер аванса всем работникам определяется в процентах от оклада (45%). Бухгалтер компании рассчитал Пирогову М.Е. аванс в сумме 58 725 руб. (130 500 руб. х 45%). Трудовые инспекторы и работник к такому расчету претензий не высказывали.

Пример 2

Руководство компании ООО «Василек», не желая лишний раз отвлекать финансы из оборота, выплачивает аванс сотрудникам в минимальном размере (10% от оклада). Со всех сотрудников собрали заявления, содержащие просьбу о выплате им аванса в таком размере.

Инспекторы ГИТ с таким алгоритмом расчета не согласны и считают подобную ситуацию ухудшением трудовых прав работников, несмотря на наличие заявлений (о наказании работодателя в таком случае расскажем далее).

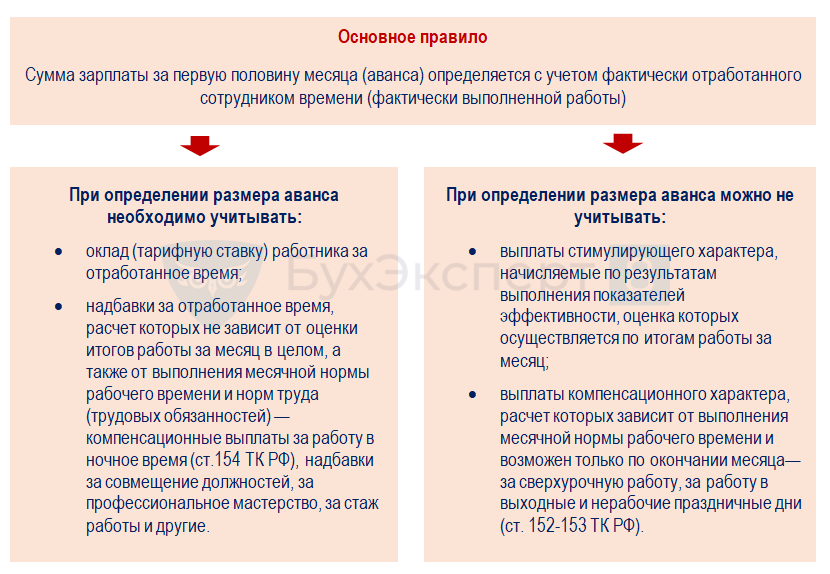

Подсказки от Минтруда по расчету аванса

Разобраться с вопросом о том, как рассчитать аванс, помогут подсказки от чиновников трудового ведомства. Свою позицию они озвучивают всеми доступными способами, в том числе в разъясняющих письмах (письма Минтруда от 20.03.2019 N 14-1/В-178, от 05.02.2019 N 14-1/ООГ-549, от 10.08.2017 N 14-1/В-725, от 03.02.2016 N 14-1/10/В-660) и в социальных сетях.

Пример 3

Оклад мастера механического цеха Степанова П.Н. — 98 700 руб. Ежемесячно ему начисляются надбавки за профмастерство (15% от оклада) и стаж работы (20%), а также премия за выполнение плана.

В июле 2024 года мастер полностью отработал первую половину месяца, и ему рассчитали аванс за фактически отработанное время (11 из 23 рабочих дней по производственному календарю). При расчете аванса учтены положенные работнику надбавки (за профессиональное мастерство и стаж).

Расчет зарплаты за первую половину месяца (сумма аванса):

- Сумма аванса = 11 дн. / 23 дн х (98 700 руб. + 98 700 руб. х 15% + 98 700 руб. х 20%) = 63 725,87 руб.

Премия при расчете аванса не учитывается: ее выплатят по итогам работы за месяц при условии выполнения запланированных показателей.

Отметим, что работодатель может не детализировать зарплатно-расчетные особенности в каждом трудовом договоре, если в локальном акте (например, в Положении об оплате труда) пропишет единое для всех сотрудников правило: сумма зарплаты за первую и вторую половину месяца вычисляется с учетом фактически отработанного времени.

Как начислить зарплату за первую половину месяца и удержать НДФЛ

Аванс за два месяца вперед: риски для работодателя

Работник может обратиться к работодателю с просьбой выплатить ему авансом зарплату за несколько месяцев вперед (например, в виду тяжелой жизненной ситуации). Запретов на выдачу зарплаты авансом в таких ситуациях ТК РФ не содержит.

Если компания решит пойти ему навстречу и выдать запрашиваемую сумму, оформлять ее авансом рискованно.

Риск 1. Штрафные санкции

Перечисление зарплаты авансом даже на месяц вперед — это нарушение требований ч. 6 ст. 136 ТК об обязательной выдаче зарплаты не реже чем два раза в месяц. Изменять это условие нельзя даже по соглашению сторон (Письмо Минтруда от 13.07.2023 N 14-1/ООГ-4663), иначе компанию оштрафуют на сумму от 30 000 руб. до 50 000 руб., а ее директора ждет предупреждение или штраф от 1 000 руб. до 5 000 руб. (ч. 1, 2 ст. 5.27 КоАП РФ).

Риск 2. Незапланированные траты

Работодателю придется сразу со всего выплаченного аванса перечислить страховые взносы в бюджет — такие суммы относятся к выплатам в рамках трудовых отношений и взносы с них начисляются в обычном порядке (ст. 420, 431 НК РФ, п. 4 ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ).

Риск 3. Невосполнимые расходы

Если сотрудник решит уволиться, не отработав весь аванс, то удержать неотработанную сумму не получится (ч. 4 ст. 137 ТК), в том числе через суд. Единственный вариант — если работник решит вернуть деньги добровольно (Определение ВС РФ от 12.09.2014 N 74-КГ14-3).

Чтобы избежать негативных последствий, работник и работодатель должны найти иной вариант оформления выплат (например, заключить договор беспроцентного займа).

Выплата работнику зарплаты за не отработанный им период законодательством не предусмотрена (Письмо Роструда от 30.06.2022 N ПГ/16063-6-1).

Чем опасен еженедельный аванс

ТК РФ не запрещает работодателям выплачивать зарплату (авансы) еженедельно или с иной периодичностью, но не реже двух раз в месяц. Однако частые зарплатные выплаты самому работодателю могут быть неудобны и даже вредны.

Риск 1. Внеплановые проверки ГИТ

Работники, недовольные частыми выплатами небольших по размеру сумм, вправе пожаловаться в ГИТ — при частых выплатах работникам сложно разобраться, за какой период пришла оплата и как она рассчитана, проблематично спланировать личный бюджет для крупных покупок и т.д. По жалобе работника трудовая инспекция придет с проверкой и будет искать нарушения в кадровых и зарплатных документах компании. Если найдет, компании и директору придется платить штрафы.

Риск 2. Неразбериха со сроками

В локальном акте работодателя и трудовых договорах по закону требуется указать точные даты выдачи зарплаты (п. 6 ст. 136 ТК РФ) — нельзя указать только день недели (например, пятницу) или промежуток времени (к примеру, с 5-го по 8-е число месяца). Неверные формулировки вызовут претензии контролеров. Неразбериха со сроками может быть расценена как несоблюдение требований трудового законодательства, за которое работодателя могут наказать.

Риск 3. Санкции за задержку зарплатных выплат

Работодателю, закрепившему в локальных актах частые зарплатные выплаты, но не обеспечившему на каждую платежную дату достаточный объем средств или нарушившему установленные платежные сроки, придется выплачивать работникам компенсацию за задержку зарплаты по ст. 236 ТК РФ, а также возможно наложение на компанию штрафа (ч. 6, 7 ст. 5.27 КоАП РФ).

Если все же работодатель организовал выплату зарплаты (аванса) более двух раз в месяц, для минимизации рисков придется серьезно перестроить работу: наладить к каждой зарплатной выплате взаимодействие между подразделениями и бухгалтерией для подачи сведений по отработанному сотрудниками времени (объемов работы), продумать формулировки для трудовых договоров и внутренних локальных актов со сроками выплаты и т.д.

Мало рабочих дней в первой половине месяца — как быть с авансом

Наказание за ошибки с авансом

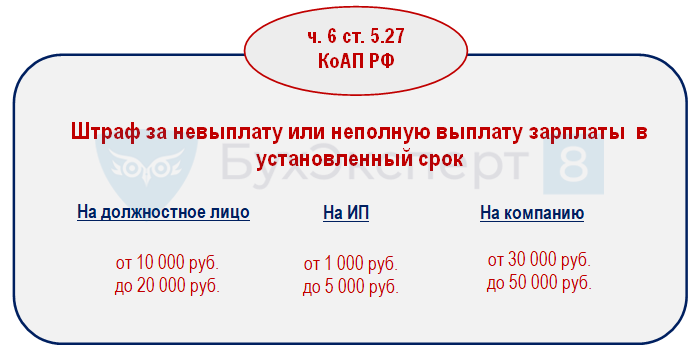

Работодателя ждет предупреждение или штраф, если размер выплаченного аванса не соответствует затраченному им труду— рассчитан без учета фактически отработанного времени или объема выполненной работы.

В подобных случаях суд рассматривает аванс как неполную выплату зарплаты и наказывает работодателя по ч. 6, 7 ст. 5.27 КоАП РФ (Постановление Челябинского областного суда от 17.01.2018 N 4А-1583/2017).

Максимальные штрафы за повторное нарушение для ИП вырастут до 30 000 руб., а компания заплатит 100 000 руб. Должностные лица могут серьезно пострадать: по ч. 7 ст. 5.27 КоАП РФ их могут дисквалифицировать на срок от 1 года до 3 лет или наказать штрафом от 20 000 руб. до 30 000 руб.

Задержка зарплатных выплат грозит работодателю дополнительными расходами в виде предусмотренной законом обязанности выплатить работникам компенсацию (процентов) по ст. 236 ТК РФ. Кроме того, у работников есть право приостановить работу до момента выплаты зарплаты (ст. 142 ТК РФ, п. 2 Письма Минтруда от 25.12.2013 N 14-2-337).

Как проверить сумму аванса в 1С

Кратко о рассчете аванса по зарплате

- Трудовое законодательство не устанавливает правила расчета аванса по заработной плате. Работодатель самостоятельно определяет и фиксирует их в локальных актах и/или трудовых договорах с работниками.

- Минтруд рекомендует вычислять аванс с учетом времени, фактически отработанного за первую половину месяца (выполненного объема работы).

- Работодателя накажут по ч. 6, 7 ст. 5.27 КоАП РФ, если размер выплаченного работнику аванса не соответствует затраченному им труду — рассчитан без учета фактически отработанного времени или объема выполненной работы. Суд рассматривает такой аванс как неполную выплату зарплаты.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете