Материальная помощь к отпуску — отличный бонус от работодателя для своих сотрудников. Ее следует грамотно оформить документами и разобраться с тонкостями налогообложения, чтобы избежать придирок контролеров.

В статье расскажем:

- обязан ли работодатель выплачивать матпомощь к отпуску;

- как грамотно оформить выплату (образцы заявления и приказа);

- можно ли взыскать выданную авансом матпомощь к отпуску;

- как начислить НДФЛ и страховые взносы с сумм матпомощи (пример расчета).

Содержание

Сведения о матпомощи к отпуску

При уходе в ежегодный отпуск в дополнении ко всем положенным суммам сотруднику может быть выплачена материальная помощь. Она по закону необязательна, но работодатель вправе ее выплачивать.

Для коммерческих предприятий регулирование данного вида материальной помощи происходит в локально-нормативной документации (ЛНА), в коллективном и/или трудовых договорах. В них закрепляется право на выплату, прописываются условия и сроки ее получения. Приложением к ЛНА работодатель может утвердить шаблон заявления на получение матпомощи.

Материальная помощь к отпуску может быть:

- элементом оплаты труда — в этом случае ее рассчитывают с учетом результатов труда сотрудника, облагают налогами и взносами как зарплатную выплату (по сути, такие суммы являются скорее не материальной помощью, а единовременной выплатой к отпуску);

- материальной помощью (выплатой социального характера) — ее налогообложение производится по специальным правилам, предусмотренным НК РФ.

Минтруд высказывает разные точки зрения в отношении материальной помощи к отпуску:

- такая помощь является выплатой социального характера и не является частью заработной платы (Письмо Минтруда от 27.01.2021 N 14-1/ ООГ- 656);

- выплата может быть элементом системы оплаты труда, размер и способ выплаты которой работодатель определяет самостоятельно (Письмо Минтруда N 14-1/ ООГ- 15412 от 28.09.2020).

Чтобы у проверяющих не возникло претензий, работодателю следует уточнить в ЛНА характер этой выплаты (социальный — не зависящий от трудовых достижений или трудовой — являющийся частью зарплаты) и правильно облагать ее налогами и взносами.

В государственных организациях выплата матпомощи к отпуску регулируется специальными законодательными актами в соответствии с отраслью и регионом (к примеру, пп. 6 п. 5 ст. 50 Федерального закона от 27.07.2004 N79-ФЗ).

Получите понятные самоучители 2026 по 1С бесплатно:

Если сотрудник отгулял отпуск авансом и получил к отпуску матпомощь, а потом уволился, работодатель не вправе взыскать выплату (Определение 2-го КСОЮ по делу от 07.07.2020 N 88-8750/2020).

«Как отразить материальную помощь к отпуску в 1С».

Оформление материальной помощи к отпуску

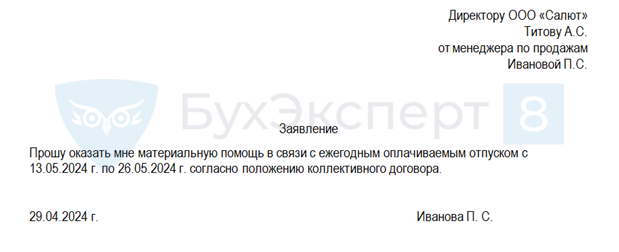

Чтобы получить материальную помощь к отпуску, сотруднику необходимо написать заявление. Если форма заявления закреплена в ЛНА, используется утвержденный работодателем шаблон, если нет – сотрудник пишет заявление в произвольной форме.

Скачать образец заявленияWord

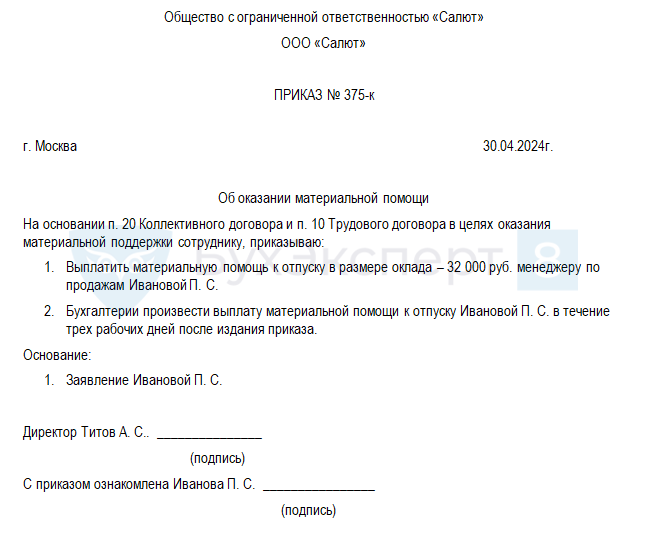

На основании заявления издается приказ:

На основании заявления издается приказ:

Скачать образец приказаWord

НДФЛ и страховые взносы

Суммы матпомощи к отпуску облагаются НДФЛ и взносами:

- в полном объеме — если помощь к отпуску является частью зарплаты;

- частично (с сумм, превышающих годовой лимит 4 000 руб.) — если матпомощь носит социальный характер (п. 28 ст. 217, пп. 11 п. 1 ст. 422 НК РФ).

Пример

В ЛНА ООО «Кипарис» предусмотрена матпомощь к отпуску в размере 7 000 руб. Ее выплата не зависит от трудовых достижений сотрудника.

Бухгалтер компании рассчитал НДФЛ с суммы, превышающей лимит в 4 000 руб.:

- (7 000 руб. – 4 000 руб.) х 13% = 390 руб.

Компания уплачивает взносы по единому тарифу 30%. Эту ставку бухгалтер применил при расчете взносов:

- (7 000 руб. – 4 000 руб.) x 30% = 900 руб.

Как отразить материальную помощь в сумме не более 4 000 руб. в отчетности по НДФЛ?

Кратко о материальной помощи к отпуску

- В законодательстве не закреплена обязанность работодателя выплачивать матпомощь к отпуску, но он вправе это делать, прописав характер, условия и сроки выплаты в локальных актах, коллективном и/или трудовых договорах.

- Матпомощь к отпуску может являться выплатой социального характера или элементом оплаты труда. От этого зависит порядок ее обложения НДФЛ и взносами.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете