Начисление и выплата зарплаты — регулярная и ответственная процедура для бухгалтерии. Правильность проведения зарплатных операций находится под пристальным вниманием контролеров и самих сотрудников. Расскажем, на что обратить внимание при расчете и выплате зарплаты в разных ситуациях.

Содержание

Что такое зарплата

Заработная плата — это вознаграждение за труд работника при выполнении определенных трудовых функций и обязанностей (ст. 129 ТК РФ). Ее размер зависит от характера работ, качества и сложности их выполнения, квалификации сотрудника и иных факторов. В зарплату включаются стимулирующие и компенсационные выплаты, предусмотренные коллективными договорами и иными локальными нормативными актами (ЛНА) компании.

Закон требует выплачивать зарплату не реже двух раз в месяц через равные промежутки времени (ст. 136 ТК РФ). Конкретные даты выплат необходимо закрепить в ЛНА (например, 5-го и 20-го числа).

Бухучет зарплаты

В бухучете для отражения зарплатных начислений и удержаний Планом счетов (утв. Приказом Минфина от 30.10.2000 N 94н) предусмотрен счет 70 «Расчеты с персоналом по оплате труда».

В производственных компаниях при начислении зарплаты сч. 70 применяется в корреспонденции со счетами:

- 20 «Основное производство»

- 25 «Общепроизводственные расходы»

- 26 «Общехозяйственные расходы»

В торговых компаниях для этих целей используется счет 44 «Расходы на продажу».

Получите понятные самоучители 2026 по 1С бесплатно:

Аналитический учет по сч. 70 ведется по каждому сотруднику.

Зарплата относится к доходам, облагаемым НДФЛ. По дебету сч. 70 отражается удержание подоходного налога в корреспонденции со сч. 68 «Расчеты по налогам и сборам» (Дт 70 Кт 68).

Если в бухгалтерию поступили исполнительные листы или удержания производятся по просьбе работников (например, удержание профсоюзных взносов), бухгалтер отражает такие операции с применением сч. 76 (субсчет «Расчеты по исполнительным документам работников»).

При выплате зарплаты в учете производятся записи:

- Дт 70 Кт 51 — при безналичных переводах на банковские карточки сотрудников

- Дт 70 Кт 50 — при выплате зарплаты наличными денежными средствами из кассы

Подробнее Какие способы учета зарплаты возможны в 1С.

Начисление и выплата зарплаты в 1С: Бухгалтерия

Памятка по расчету зарплаты в 1С 8.3 Бухгалтерия

Покажем на примере, как отразить в учете начисление и выплату зарплаты.

Пример 1

Оклад бухгалтера Прекрасной Е. Ю. — 50 000 руб. В августе она отработала полностью 22 рабочих дня по производственному календарю. Исполнительные листы на нее в бухгалтерию не поступали. По ЛНА компании выплата зарплаты за первую половину месяца производится 20-го числа.

Начисление заработной платы происходит в два этапа.

Этап 1. Начисляем зарплату за первую половину месяца (с 1 по 15 августа):

- Определяем зарплату за 1 рабочий день: 50 000 руб. / 22 дн. = 2 272,73 руб.

- Вычисляем зарплату за первую половину августа (проводка при начислении зарплаты: Дт 26 Кт 70): 2 272,73 руб. х 11 дн. = 25 000 руб.

- Удерживаем НДФЛ (проводка при удержании налога: Дт 70 Кт 68): 25 000 руб. х 13% =3 250 руб.

- Сумма к выплате составит (проводка при выплате зарплаты: Дт 70 Кт 51(50)): 25 000 руб. – 3 250 руб. = 21 750 руб.

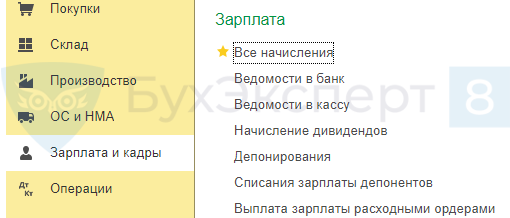

В программе 1С: Бухгалтерия делаем начисление зарплаты сотруднику за первую половину месяца. Для этого заходим в журнал Все начисления в разделе Зарплата и Кадры:

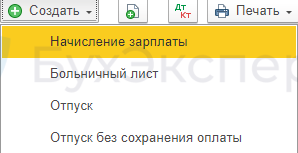

Используем кнопку +Создать с видом операции Начисление зарплаты:

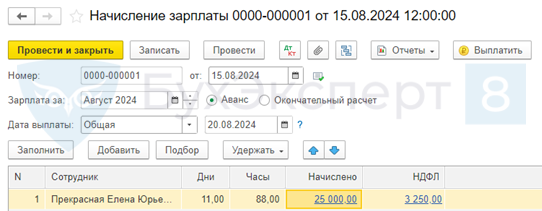

Заполняем все необходимые поля. Используя кнопку Заполнить, составляем список сотрудников:

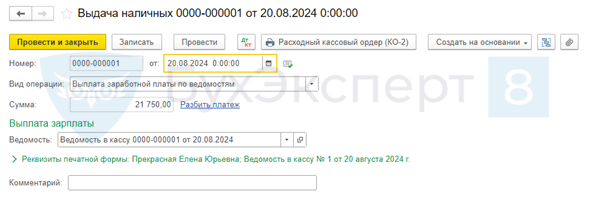

Из документа Начисление зарплаты по кнопке Выплатить формируем в учете запись по выплате зарплаты сотруднику за вычетом НДФЛ:

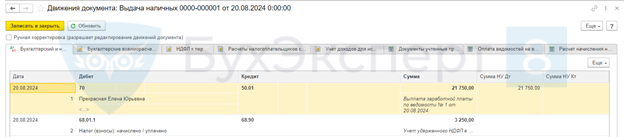

При нажатии кнопки ДтКт сможем увидеть проводки по выплате зарплаты из кассы организации:

Подробнее Как отразить в 1С выплату зарплаты в рамках зарплатного проекта.

Этап 2. Начисляем зарплату за вторую половину августа (с 16 по 31 число):

Сумма к выплате (за минусом НДФЛ и аванса): 50 000 руб. — 50 000 руб. х 13% — 21 750 руб. = 21 750 руб.

Начисление страховых взносов за август (Дт 26 Кт 69):

- 50 000 руб. х 30% = 15 000 руб.

- 50 000 руб. х 0,2% = 100 руб. (где 0,2% — минимальная ставка по взносам на травматизм)

Зарплата за вторую половину месяца выплачена 5 сентября.

В программе 1С: Бухгалтерия производим начисление зарплаты сотруднику по аналогичному алгоритму, описанному выше.

Пошаговую инструкцию по начислению аванса и зарплаты в 1С найдете здесь >>

Алгоритм удержаний из зарплаты в 1С: Бухгалтерия

Рассмотрим ситуацию, когда в бухгалтерию компании поступил исполнительный лист.

Пример 2

Оклад директора по безопасности Аженкова М. Ю. — 100 000 руб. В августе он отработал 22 рабочих дня по производственному календарю. Из его зарплаты ежемесячно удерживаются алименты по исполнительному листу в размере 25% (на одного ребенка).

Если у сотрудника имеется исполнительный лист, то бухгалтеру необходимо сформировать дополнительную проводку на удержание.

Покажем, как начислить зарплату за первую половину месяца и сделать из нее необходимые удержания:

- Рассчитываем зарплату за первую половину августа (Дт 26 Кт 70): 100 000 руб. / 22 дн. х 11 дн. = 50 000 руб.

- Удерживаем НДФЛ (Дт 70 Кт 68): 50 000 руб. х 13% = 6 500 руб.

- Удерживаем алименты по исполнительному листу (Дт 70 Кт 76): (50 000 руб. — 6 500 руб.) х 25% = 10 875 руб.

- Сумма к выплате составит (Дт 70 Кт 50): 50 000 руб. — 6 500 руб. — 10 875 руб. = 32 625 руб.

Выплачена эта сумма согласно ЛНА компании 20 августа.

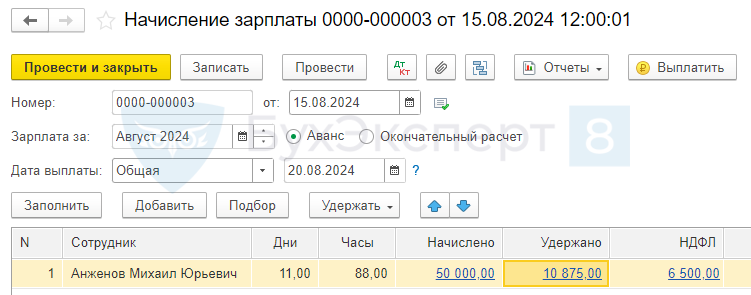

В программе 1С: Бухгалтерия заполняем все необходимые поля за первую половину месяца работы. Используя кнопку Заполнить, составляем список сотрудников:

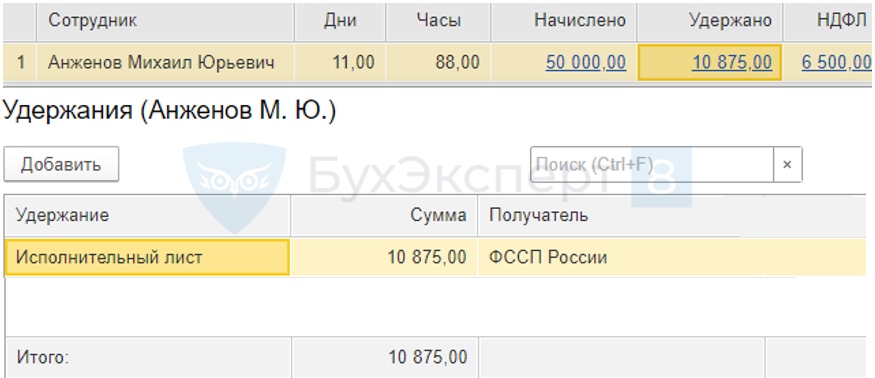

Удержание по исполнительному листу в программе отражается в начислениях зарплаты сотрудника:

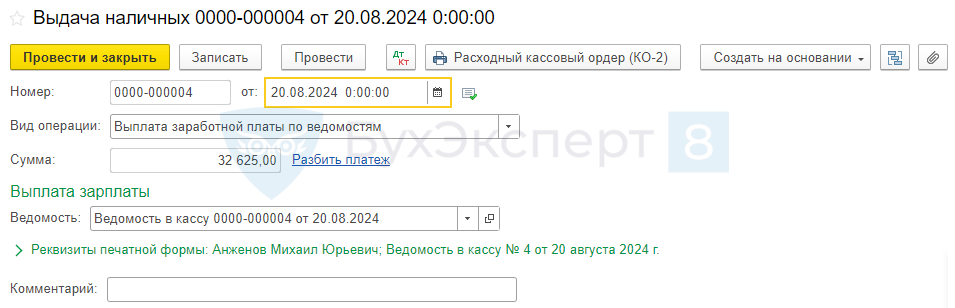

Из документа Начисление зарплаты по кнопке Выплатить отражаем в учете факт выплаты зарплаты сотруднику за вычетом удержанного НДФЛ и алиментов:

Начисление зарплаты за вторую половину месяца и удержание из нее НДФЛ и алиментов делается в аналогичном порядке.

Кратко о начислении заработной платы: проводки, примеры, разъяснения

- Зарплату работникам необходимо выплачивать не реже двух раз в месяц через равные промежутки времени (ст. 136 ТК РФ)

- Для отражения расчетов с персоналом по оплате труда планом счетов предусмотрен счет 70

- Операции, связанные с начислением, удержанием и выплатой зарплаты, отражаются в учете:

- начисление зарплаты: Дт 20 (25, 26, 44) Кт 70

- удержание НДФЛ: Дт 70 Кт 68

- выплата сотруднику: Дт 70 Кт 50 (51)

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете