Если не все сотрудники по окончании срока выплаты получили через кассу причитающуюся зарплату, деньги подлежат специальному хранению — депонированию. Депонирование имеет ограниченный сроки до его окончания суммы должны быть выплачены по запросу получателя. Подробнее об этом, а также о том, как поступить, если срок хранения депонированных сумм истек, читайте в статье.

Содержание

Что такое депонирование

Согласно толковым словарям, депонирование (от лат. deponentus) — это передача денег и/или ценных бумаг на хранение в кредитные и другие учреждения. Соответственно, депонент — это физическое или юридическое лицо, которому принадлежат временно хранящиеся денежные средства.

На предприятии депонентами являются сотрудники, которые по каким-либо причинам не получили причитающиеся им выплаты в кассе, а депонирование — отражение в первичных документах и бухучете заработной платы, невыплаченной через кассу в отведенный срок.

Депонированию подлежит только зарплата, которую сотрудники по своим личным причинам не смогли получить вовремя. Нельзя депонировать зарплату, невыданную сотрудникам по вине работодателя.

В последние годы зарплата наличными выдается все реже, поэтому процедура депонирования не практикуется у большинства работодателей. Однако в некоторых организациях, например, в компаниях с разветвленной сетью розничных магазинов, депонирование встречается.

Как определить сумму для депонирования

Депонированные суммы возникают только при выплате через кассу. Выплата зарплаты из кассы оформляется расчетно-платежной или платежной ведомостями.

Подробнее о формировании ведомостей в ЗУП 3.1 читайте в статьях:

На выдачу зарплаты руководитель предприятия дает определенный срок, который не может превышать 5 рабочих дней, включая день получения средств на выплату в банке (п. 6.5 Указания ЦБ от 11.03.2014 N 3210-У).

Получите понятные самоучители 2026 по 1С бесплатно:

Последующие процедуры выглядят так:

- специалист, выполняющий выплату через кассу, по окончании срока подводит итог: подсчитывает выплаченные по ведомости средства и средства, которые не востребованы получателями — количество невыданных денег и является той суммой, которая подлежит депонированию;

- в строках с невыданными суммами проставляется отметка «Депонировано» — такая отметка по закону не обязательна (ее исключили из Порядка ведения кассовых операций, утв. Указанием ЦБ от 11.03.2014 N3210-У), но на практике так помечать невыданные суммы удобно для контроля;

- невыданную зарплату необходимо вернуть в банк на расчетный счет, если сумма влияет на превышение лимита кассы (п. 2 Указания Банка от 11.03.2014 N 3210-У).

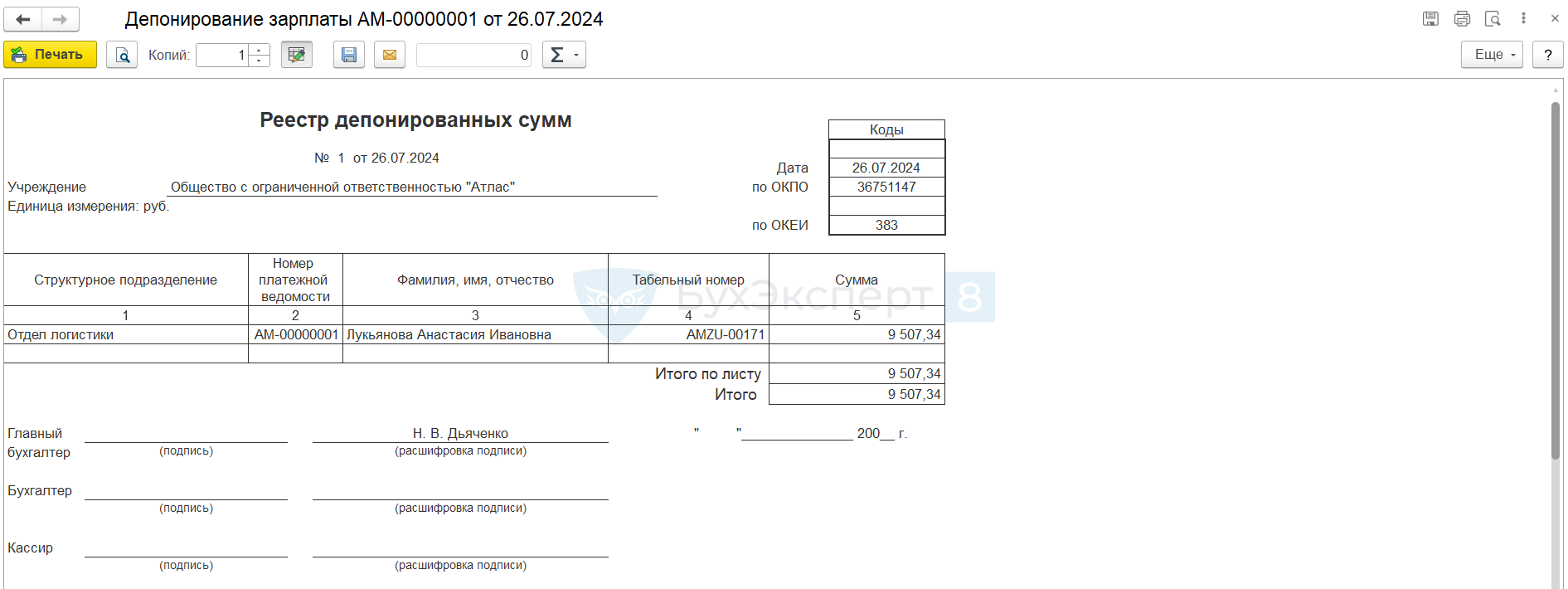

Учет невыданной зарплаты можно вести в реестре — он тоже по закону необязателен, но с его помощью проще отслеживать имеющуюся задолженность перед работниками. Форму реестра депонированных сумм можно самостоятельно разработать и применять, утвердив бланк в приложении к учетной политике. В реестре отражаются суммы депонированной зарплаты, месяц возникновения задолженности, ФИО и табельные номера работников, которые не получили причитающиеся им деньги.

Предприятия, использующие для ведения учета программы 1С, имеют возможность использовать реестр депонированных сумм по форме, заложенной разработчиками. Если в организации несколько подразделений, есть возможность формировать реестр по структурным подразделениям.

Как распечатать реестр депонированных сумм из программы 1С

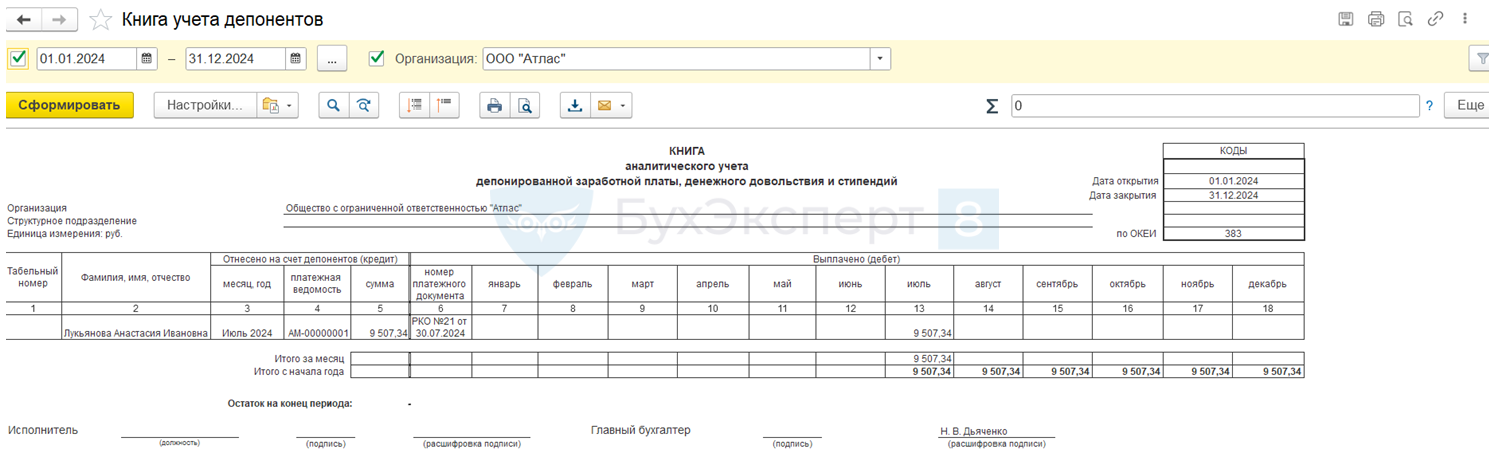

Хронологию депонирования можно увидеть в книге учета депонентов, которая также является не обязательной для заполнения, но ведется с целью систематизации сведений о депонированных суммах.

Оформление депонирования в ЗУП 3.1

Рассмотрим процедуру депонирования.

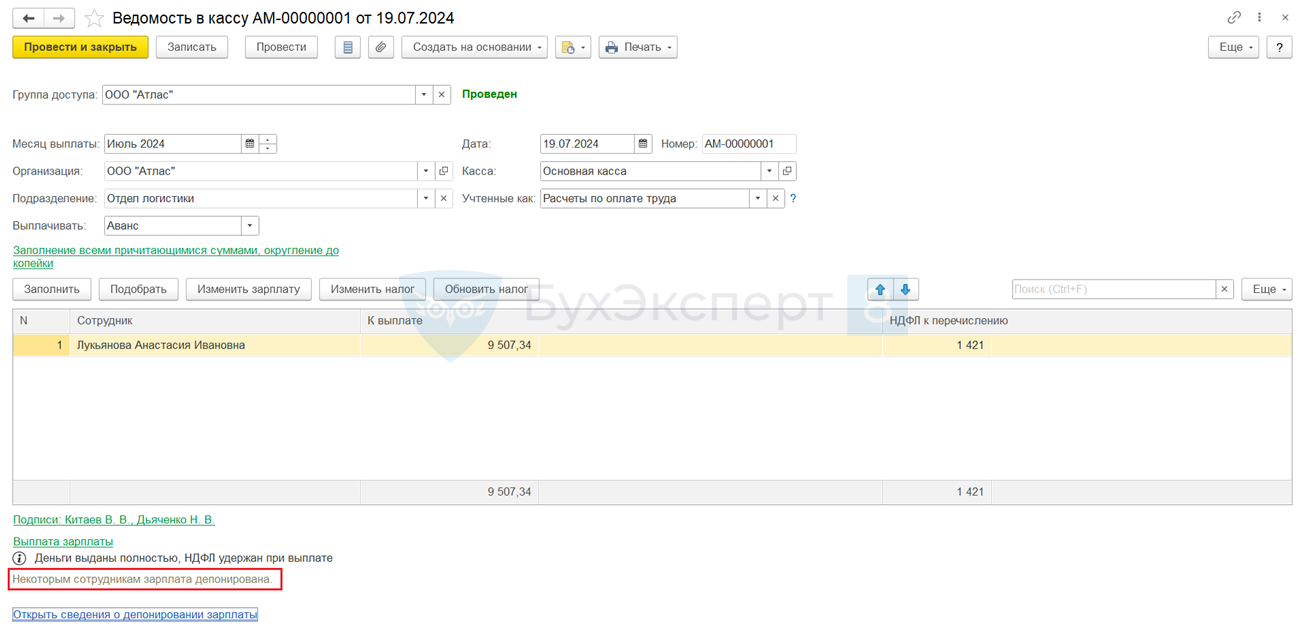

Пример

Сотрудница Лукьянова Анастасия Ивановна получает зарплату через кассу. В дни выдачи зарплаты она была в отпуске. Невыданную сумму депонировали, о чем свидетельствует отметка в документе «Ведомость в кассу».

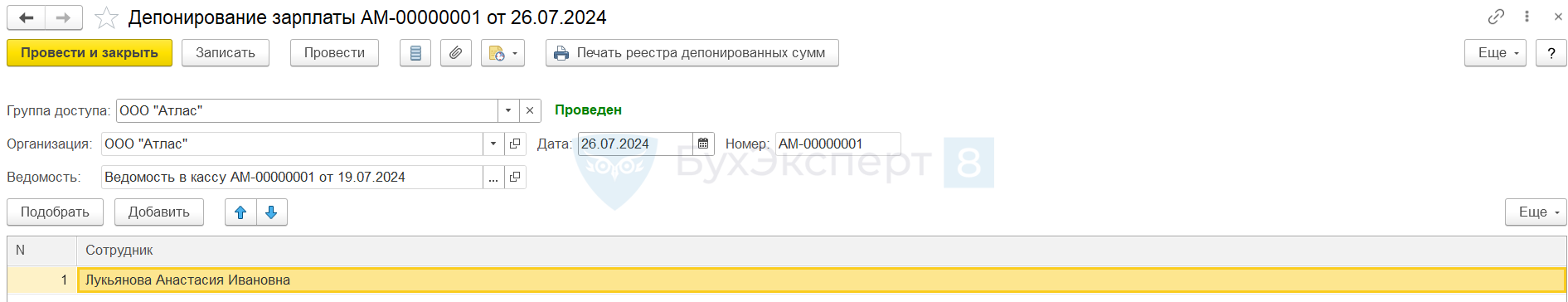

Создание документа о депонировании

Для фиксации не выданных сумм создайте документ Депонирование, расположенный в меню Выплаты — Депоненты. В документе укажите дату депонирования, ведомость, по которой не выдана зарплата. В табличной части подберите сотрудника, чья сумма из ведомости подлежит депонированию.

Так как ЗУП 3.1связана обменом данными с 1С: Бухгалтерия, то, при настройках передачи данных по сотрудникам, в бухгалтерской программе будет так же создан документ Депонирование. Если передача данных выполняется сводно, в Бухгалтерии предприятия документы о депонировании необходимо оформить вручную.

Печатная форма документа Реестр депонированных сумм готова по кнопке «Печать реестра депонированных сумм». Программа подытожит суммы по ведомости автоматически.

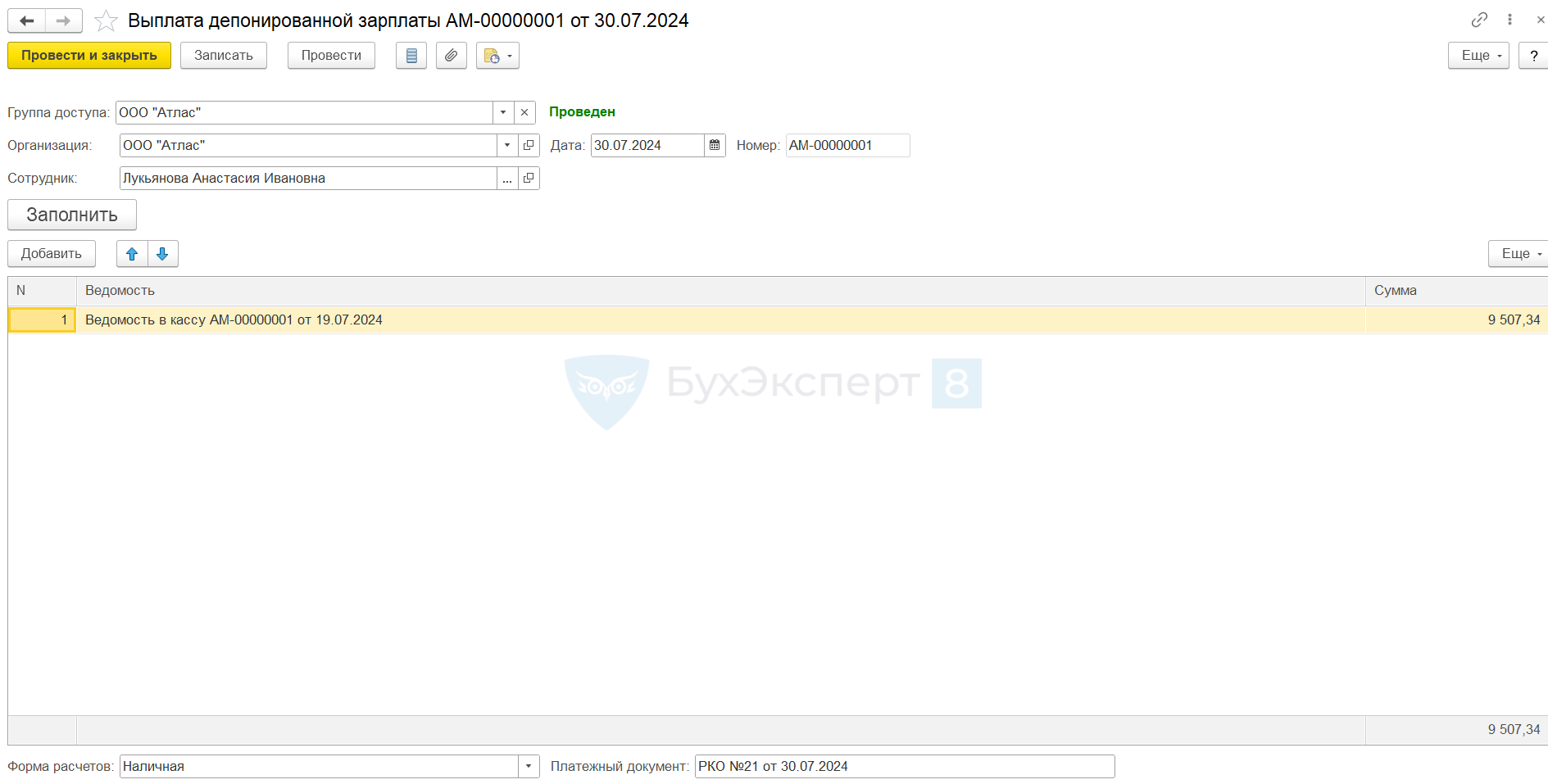

Выплата депонированных сумм

Как только сотрудник обратится за своими суммами, деньги необходимо выдать. В программе 1С: Бухгалтерия оформите выдачу из кассы или на расчетный счет сотрудника — зависит от того, как он пожелал получить средства.

Информация о выдаче синхронизируется с ЗУП 3.1 в виде документа Выплата депонента. Если синхронизация осуществляется сводно, то выплату в ЗУП 3.1 нужно сделать вручную, поскольку документ из 1С: Бухгалтерия синхронизируется с ЗУП 3.1 только при ведении учета по сотрудникам, а не сводно.

Документ оформляйте в ЗУП в том же журнале Депоненты по кнопке Создать.

В Книге учета депонентов будет содержаться запись как о депонировании, так и о выдаче суммы, если деньги выдали. Книгу учета найдете в программе ЗУП 3.1 в меню Зарплата – Все отчеты по зарплате или в меню Выплаты – Отчеты по выплатам – Депоненты.

Если депонированные суммы не востребованы получателями

Если по истечении трех лет (таков общий срок исковой давности согласно ст. 196 ГК РФ) депонированные суммы оказались невостребованными, то после проведения ежегодной инвентаризации расчетов они признаются просроченной кредиторской задолженностью и списываются на счет учета прочих доходов и расходов.

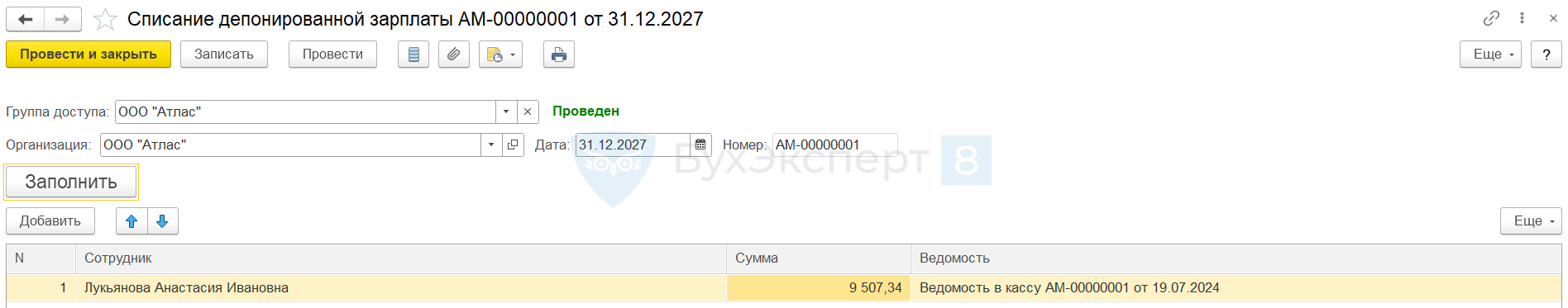

Для списания депонированных сумм в ЗУП 3.1 предназначен документ Списание депонента (по кнопке Создать в меню Зарплата – Депоненты).

Продолжение примера

Лукьянова А.И., уехав в отпуск, решила не возвращаться на работу. Уволилась дистанционно, а оформлять получение депонированной суммы до истечения 3-летнего срока не захотела.

В таком случае в декабре 2027 года после проведения инвентаризации расчетов будет оформлено списание невостребованной суммы:

Документ Списание депонента не синхронизируется с программой 1С: Бухгалтерия, поэтому проводки по списанию необходимо сделать вручную.

Бухгалтерские проводки для учета депонированных сумм

В программе 1С: Бухгалтерия для учета депонированных сумм используйте счет 76.04. Подробное описание счета и примеры проводок с его использованием — в статье «Счет 76.04 – Расчеты по депонированным суммам».

На стороне бухгалтерской базы при проведении документа Депонирование (Зарплата и кадры – Депонирования) будет сформирована проводка:

- Дт 70 Кт 76.04 — невыданные в срок суммы отнесены на депонент.

В результате проведения документа Выдача наличных в базе сформируется проводка на выплату депонированной зарплаты:

- Дт 76.04 Кт 50.01 — выплата через кассу.

Если выплату произвели на расчетный счет сотрудника, то проводка будет такая:

- Дт 76.04 Кт 51 — выплата на расчетный счет сотруднику.

В алгоритмах синхронизации между ЗУП 3.1 и 1С: Бухгалтерия не предусмотрена передача информации о списании депонента, поэтому на стороне бухгалтерской базы потребуется ввести документ Операция, введенная вручную (Операции – Операции, введенные вручную) и в нем записать проводку:

- Дт 76.04 Кт 91.01.

Дополнительно о порядке оформления депонирования в программе ЗУП 3.1 читайте в статье на «Как депонировать зарплату в 1С 8.3 ЗУП 3».

Особенности учета НДФЛ при депонировании зарплаты

Подоходный налог считается удержанным в момент фактической выплаты доходов сотруднику. Однако в случае депонирования зарплаты дата фактической выплаты неизвестна или вообще может не наступить.

Доходы, фактически не выплаченные сотрудникам, и налог с таких доходов в отчете 6-НДФЛ не отражают (Письме ФНС от 13.09.2021 N БС-4-11/12938@). Учитывая, что в программе ЗУП 3.1 налог при депонировании считается удержанным, придется корректировать отчетность по НДФЛ, чтобы не увеличить фактически удержанную сумму.

Какие есть способы корректировок, подробно разобрали в статье >>

Кратко о депонированной заработной плате

- Деньги, неполученные сотрудниками из кассы, депонируют по окончании срока, отведенного на выплату зарплаты.

- Выдача депонированных сумм осуществляется по первому требованию сотрудника — способом и в срок, согласованными с ним.

- Невостребованные депонированные суммы списываются в прочие доходы организации по истечению срока давности.

- Если в 6-НДФЛ налог с депонированных доходов ошибочно отразили удержанным, нужно сдать корректировочный отчет, т.к. в 6-НДФЛ отражают только суммы, фактически полученные физлицами на дату представления отчета.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете