Фонд оплаты труда – все выплаты работникам, производимые организацией за отчетный (налоговый) период.

Можно признать в расходах выплаты:

- подтвержденные надлежаще оформленными документами (ст. 252 НК РФ);

- экономически обоснованные (ст. 252 НК РФ);

- принятые в соответствии со ст. 255 НК РФ.

В расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами и (или) коллективными договорами (ст. 255 НК РФ).

В целях налога на прибыль в расходах нельзя учесть (ст. 270 НК РФ):

- материальную помощь работникам (п. 23);

- оплату дополнительных отпусков, предоставляемых по коллективному договору (сверх предусмотренных законодательством), в т.ч. женщинам, воспитывающим детей (п. 24);

- надбавки к пенсиям, пособия уходящим на пенсию ветеранам труда, компенсацию удорожания питания или бесплатное его предоставление, кроме предусмотренного законодательством и трудовыми или коллективными договорами (п. 25);

- оплату проезда, не предусмотренную трудовым или коллективным договором (п. 26);

- ценовые разницы в оплате товаров, работ, услуг организации, реализуемых работникам (п. 27);

- ценовые разницы при реализации продукции подсобных хозяйств для организации питания (п. 28);

- оплату путевок на лечение и отдых, кроме предусмотренных п. 24.2 ст. 255 НК РФ, занятий в кружках, секциях, клубах, посещения мероприятий, оплата товаров для личного потребления работников и др. аналогичные расходы в пользу работников (п. 29);

- подъемные сверх норм, установленных законодательством (п. 37);

- компенсацию за использование личных легковых автомобилей и мотоциклов сверх норм, установленных Правительством (п. 38).

Каждая выплата анализируется отдельно с точки зрения:

- налога на прибыль (ст. 252 НК РФ, ст. 255 НК РФ, ст. 270 НК РФ);

- НДФЛ (ст. 208 НК РФ, ст. 217 НК РФ);

- страховых взносов (ст. 420 НК РФ, ст. 422 НК РФ).

Расходы на компенсацию проезда к месту работы и обратно можно учесть в составе оплаты труда в целях налога на прибыль, если выплаты предусмотрены как элемент системы оплаты труда. Если оплата проезда работникам носит социальный характер, учесть в расходах такие выплаты нельзя. Компенсация проезда к месту работы и обратно должна быть экономической обоснована и оформлена документами, соответствующими законодательству (ст. 252 НК РФ)(Письмо Минфина РФ от 16.04.2019 N 03-03-07/26913).

Страховые взносы, исчисленные с выплат и вознаграждений, не учитываемых в расходах по налогу на прибыль можно признать в целях налогообложения прибыли (ст. 252 НК РФ, Письмо Минфина РФ от 25.04.2016 N 03-03-06/1/23678).

Получите понятные самоучители 2026 по 1С бесплатно:

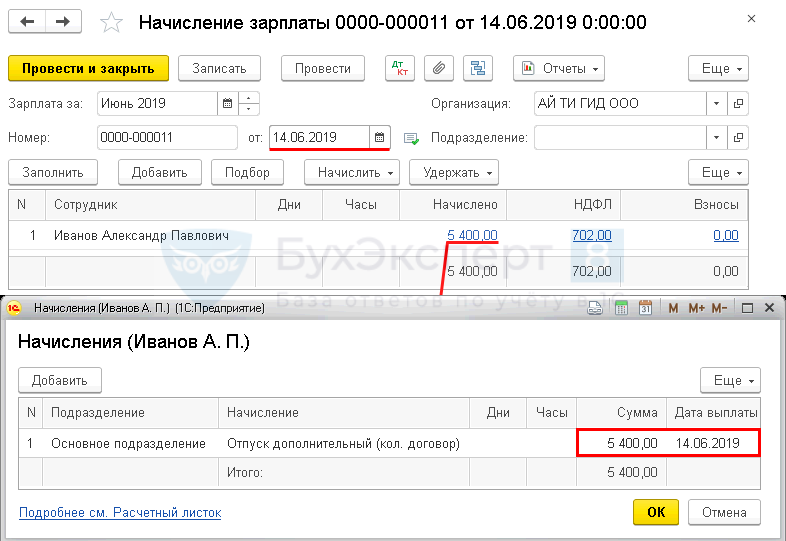

Коллективным договором Организации предусмотрена оплата дополнительного отпуска — 3 календарных дня для сотрудников, воспитывающих детей до 14 лет. Данная выплата указана в коллективном договоре как социальная, не связанная с характером и результатами работы. 14 июня издан приказ на предоставление Иванову А.П. дополнительного отпуска с 17 по 19 июня. Отпускные рассчитаны в сумме 5 400 руб.

Оплата дополнительного отпуска (сверх предусмотренных законодательством) может предоставляться по коллективному или трудовому договору (ст. 116 ТК РФ).

Такие выплаты:

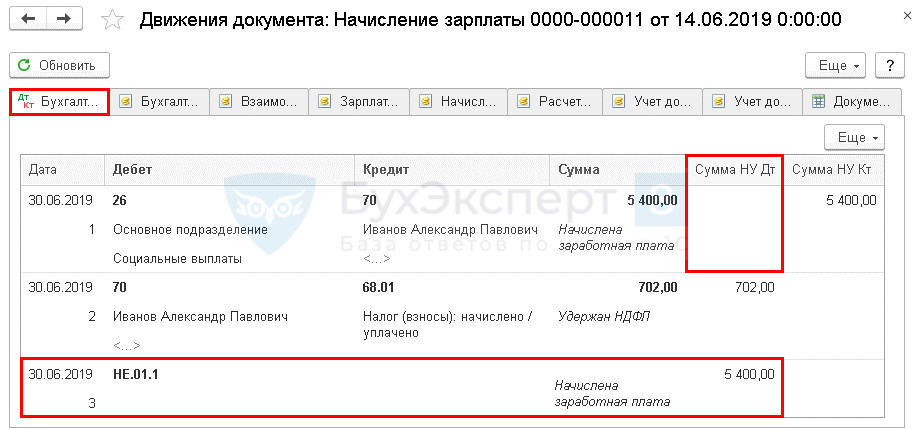

- не учитываются в целях налога на прибыль (п. 24 ст. 270 НК РФ);

- облагаются НДФЛ (п. 1 ст. 210 НК РФ);

- не облагаются страховыми взносами, если имеют социальную направленность и не зависят от характера и условий труда (Определение ВС РФ от 26.04.2019 N 303-ЭС19-4302).

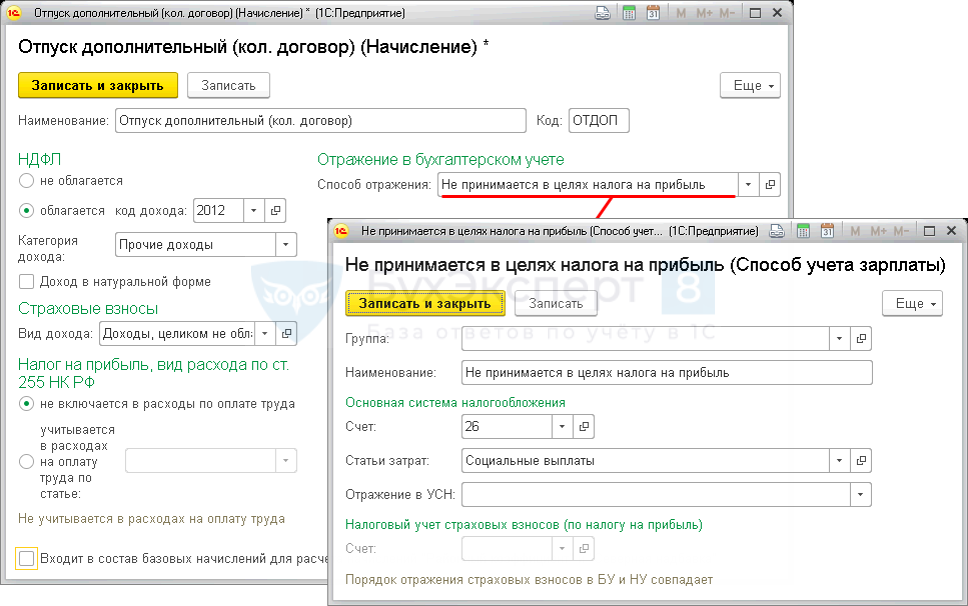

Зарплата и кадры – Справочники и настройки – Настройки зарплаты – Расчет зарплаты – Начисления

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Для автоподстановки кода дохода в Ведомости в банк необходимо заполнить аналитику Вид дохода в справочнике Начисления.

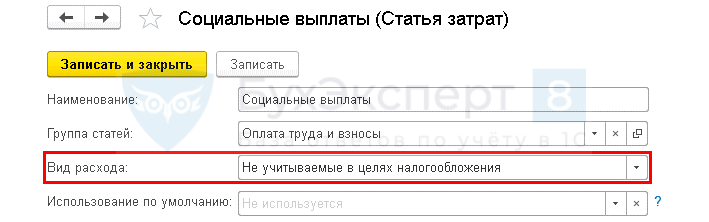

Настройка Статьи затрат

Справочники – Доходы и расходы – Статьи затрат

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете