Налогообложение подарков сотрудникам — процедура, в результате которой обязанность перед бюджетом появляется не только у работника, но и у работодателя.

Расскажем:

- какие подарки облагаются налогом;

- какая сумма подарка не облагается;

- как рассчитать НДФЛ, налог на прибыль, НДС с подарков сотрудникам;

- облагается ли подарок страховыми взносами;

- как организовать учет подарков сотрудникам в бухгалтерском учете.

Содержание

Особенности налогообложения подарков

Закон не обязывает поощрять сотрудников подарками. Но работодатель вправе делать это по своей инициативе (ст. 191 ТК РФ).

Подарки — это предметы, услуги, деньги, передаваемые безвозмездно дарителем в полное владение получателя. Подарок может быть вручен как поощрение за хороший труд, к наступлению юбилейной или праздничной даты, по иным причинам.

Физлица могут получать подарки из разных источников. Налоговые особенности существуют при налогообложении подарков, полученных:

- работником от работодателя;

- физлицом от близких родственников;

- физлицом от граждан, не состоящих с ним в близком родстве.

Облагается ли подарок налогом? Да, подарки облагаются НДФЛ. Для целей НУ подарок является доходом получателя, с которого нужно перечислить в бюджет подоходный налог. Из этого правила есть исключения, когда стоимость подарка или его часть не подлежат налогообложению.

В ситуации, когда дарителем выступает компания, налоговые последствия возникают у нее: по НДС, налогу на прибыль и страховым взносам. А также закон требует от работодателя исполнить обязанность по исчислению, удержанию и отправке в бюджет НДФЛ со стоимости подарков, выданных сотрудникам.

Получите понятные самоучители 2026 по 1С бесплатно:

Когда подарок получен не от работодателя, налоговые последствия возникают у физлица, но не во всех случаях. Расскажем подробнее о налоговых особенностях подарков физлицам в разных ситуациях.

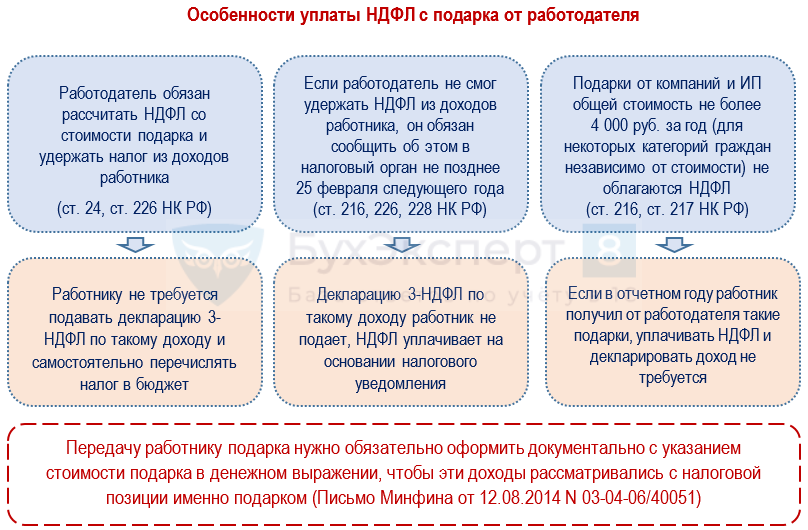

НДФЛ с подарка от работодателя

Подарки работникам — не только приятная процедура, но и набор обязательных налоговых действий.

Формула для вычисления НДФЛ с подарков стоимостью выше 4 000 руб.:

Пример

Сотрудник ООО «Альфа» Токарев С. А. проработал на предприятии 20 лет. Руководство поощрило его за многолетний труд подарком стоимостью 35 000 руб.

Бухгалтер рассчитал налог с подарка к уплате в бюджет:

- НДФЛ = (35 000 руб. — 4 000 руб.) х 13% = 4 030 руб.

Бухгалтер обязан удержать НДФЛ в день выплаты денежного подарка и перечислить в бюджет не позднее следующего рабочего дня (п. 6 ст. 6.1, п. 4, 6 ст. 226 НК РФ).

Работнику не требуется отражать стоимость подарка в декларации 3-НДФЛ и самому заниматься перечислением налога в бюджет.

Ставка подоходного налога, применяемого в формуле: 13% для налоговых резидентов и 30% для нерезидентов.

Подробнее Статусы налогоплательщиков НДФЛ в 1С

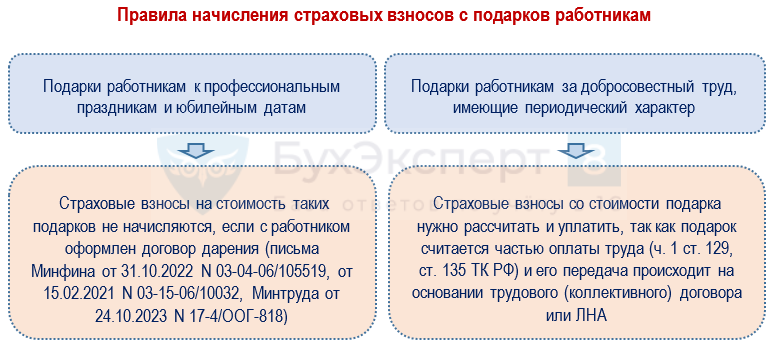

Страховые взносы

К примеру, работодатель вместо новогоднего корпоратива выдал сотрудникам подарки. Со стоимости презентов уплачивать взносы не требуется, если с каждым получателем заключен договор дарения.

Налог на прибыль

В отношении налога на прибыль действуют следующие правила:

Подробнее Как отразить в 6-НДФЛ подарок работнику к новому году

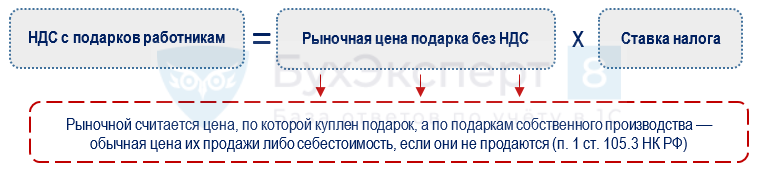

«Подарочный» НДС

Работодатель, передавший работникам подарки, автоматически становится плательщиком НДС.

Формулы для вычисления налога:

- Подарки приняты к учету по стоимости без «входного» НДС:

- Подарки приняты к учету по стоимости с «входным» НДС:

Пример

Для подарков куплены товары по рыночной цене 2 000 руб. за штуку включая НДС. На момент передачи работникам рыночная цена осталась такой же.

НДС к уплате равен 0 руб.

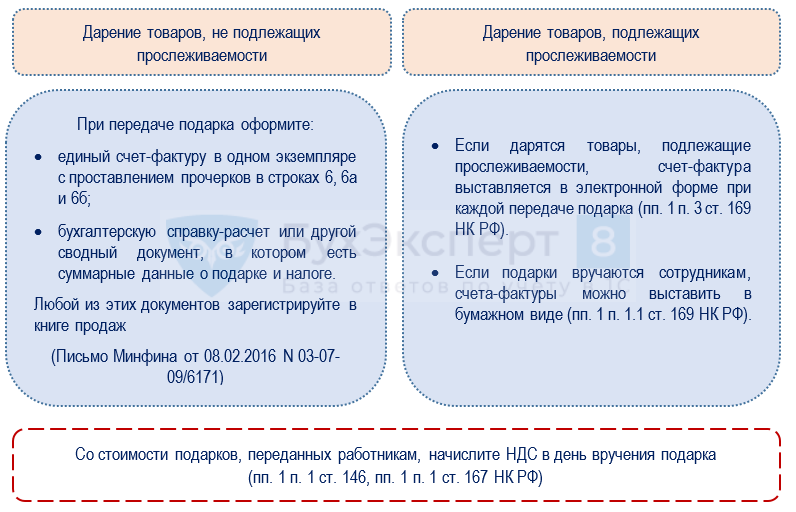

При оформлении счетов-фактур необходимо учесть, является ли прослеживаемым товар, выступающий в роли подарка.

Часто между налоговиками и работодателями возникают споры в отношении обложения НДС новогодних подарков. В судах они решаются неоднозначно:

| Выводы суда | Реквизиты судебного акта |

|

Вручение новогодних подарков признается объектом обложения НДС, так как это не относится к поощрению за труд либо к оплате труда |

Постановление ФАС ВСО от 27.09.2011 по делу N А33-13342/2010, ФАС ЦО от 22.05.2013 по делу N А14-10046/2012 |

|

Передача детских новогодних подарков сотрудникам компании не образует объект обложения НДС, так как обусловлена наличием трудовых отношений и является поощрением работников |

Постановление ФАС СЗО от 13.09.2010 по делу N А26-12427/2009 |

|

Передача подарков работникам для их детей названа благотворительной акцией, потому что цель такой передачи заявлена как пропаганда и укрепление семейных ценностей, проявление заботы о подрастающем поколении, содействие защите материнства, детства и отцовства. Такая передача НДС не облагается, так как не может быть рассмотрена в качестве передачи товаров для собственных нужд организации или как операция по реализации товаров в смысле, придаваемом этому понятию НК РФ |

Постановление ФАС МО от 06.04.2009 N КА-А40/2403-09 по делу N А40-83704/05-14-671 |

|

Если операция по передаче подарков работникам квалифицируется налоговым органом как облагаемая НДС, налогоплательщик имеет право рассчитывать на вычеты по налогу при приобретении этих товаров |

Постановления Президиума ВАС от 25.06.2013 N 1001/13 по делу N А40-29743/12-140-143, АС ВСО от 23.01.2019 N Ф02-4068/18 по делу N А58-6902/2017, АС СКО от 07.10.2014 по делу N А53-10005/2013 |

Если подарки раздавались в рекламных целях и стоимость одного подарка не больше 300 руб., НДС не начисляется, а «входной» налог не принимается к вычету (пп. 25 п. 3 ст. 149, пп. 1 п. 2 ст. 170 НК РФ).

Подробнее Надо ли начислять НДС при безвозмездной передаче подарков, если их купили без НДС?

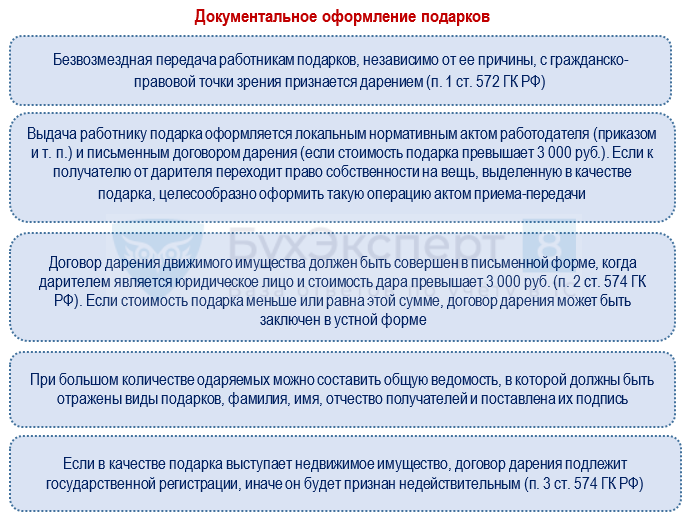

Документальное оформление

Передача/получение подарков сопряжено с разного рода налоговыми последствиями для дарителя и одаряемого. На документальное оформление доходов/расходов, возникающих при этом, налоговые инспекторы обращают пристальное внимание.

В НК РФ нет конкретного перечня обязательных подтверждающих документов для таких случаев, поэтому следует руководствоваться общими требованиями к первичным документам и нормами гражданского законодательства.

Вот как предлагают решать вопрос документального сопровождения «подарочных» операций налоговые контролеры и бухгалтеры-практики:

Подробнее Шаблон договора дарения на сотрудника в 1С

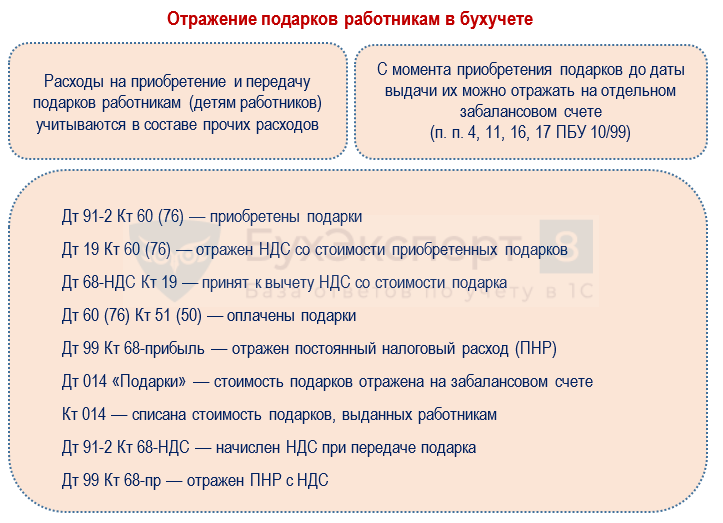

Бухучет подарков

Операции приобретения/выдачи подарков подлежат отражению на счетах бухучета.

Подробнее Вручение подарков сотрудникам в 1С

Подарок не от работодателя: что с НДФЛ

Если физлицо получило подарок не от своего работодателя, алгоритм исчисления НДФЛ и уплаты в бюджет выглядит иначе.

При вычислении налога с подарка применяется формула:

Пример

Петров А. А. подарил Иванову Н. Е. по договору дарения гараж стоимостью 375 000 руб. Даритель и получатель не являются близкими родственниками и членами семьи, поэтому Иванову придется уплатить в бюджет НДФЛ со стоимости полученного имущества.

НДФЛ = 375 000 руб. х 13% = 48 750 руб.

Не позднее 30 апреля следующего года Иванов должен отправить в налоговый орган декларацию 3-НДФЛ, в которой следует указать размер полученного дохода в виде подарка и налог, исчисленный с этой суммы.

Перечислить налог, указанный в декларации, необходимо не позднее 15 июля года, следующего за годом получения подарка.

Налоговые подробности такого подарка разъяснены на сайте ФНС >>

Кратко о налоге на подарок: кто и когда платит, как рассчитать и оформить

- Подарки от компаний и ИП общей стоимостью не более 4 000 руб. за год (а для некоторых категорий граждан — независимо от стоимости) не облагаются НДФЛ.

- Выдача подарка оформляется приказом или иным локальным актом работодателя, письменным договором дарения (если стоимость подарка превышает 3 000 руб.), другими документами (актами приема-передачи, ведомостями и т. д.).

- Подарок, оформленный договором дарения, не облагается взносами. Но если работника поощрили за достижение трудовых результатов, взносы нужно заплатить.

- Передача подарков облагается НДС.

- В налоговые расходы стоимость подарков, не связанных с трудовыми достижениями, не включается. Если подарком поощрили работника за доблестный труд и такая выплата предусмотрена системой оплаты труда, его стоимость можно учесть при расчете налога на прибыль.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете