ФНС использует для проверки 6-НДФЛ контрольные соотношения, с помощью которых выявляет погрешности в расчете. Их список насчитывает более 40 позиций, и контролеры периодически его корректируют.

Из статьи вы узнаете:

- что можно выявить с помощью контрольных соотношений;

- по каким правилам проводится сравнение;

- чем грозят недочеты, выявленные в расчете.

Содержание

- Откуда узнать КС для 6-НДФЛ

- Что сравнивают в расчете налоговики

- Контроль даты представления расчета (КС 1.1)

- Внутридокументные КС 1.2 — 1.45

- Зарплатные отклонения по КС 1.17-1.18

- Междокументные КС 2.1-2.3

- 6-НДФЛ больше не сравнивают с РСВ

- Кратко о контрольных соотношениях для 6-НДФЛ: для чего и как они применяются

Откуда узнать КС для 6-НДФЛ

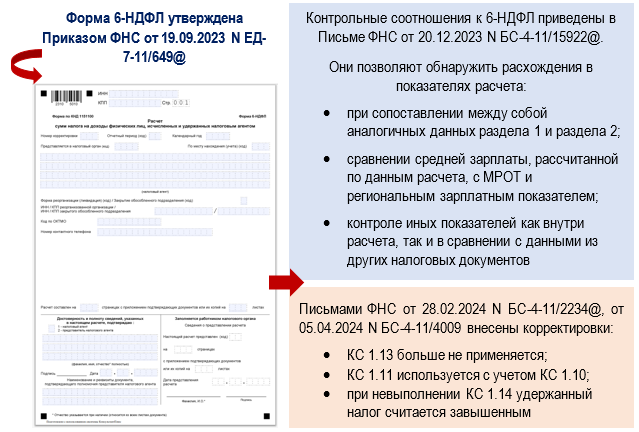

К действующему расчету 6-НДФЛ применяются контрольные соотношения (КС), разработанные ФНС:

Проверка расчета по КС перед отправкой в инспекцию позволяет вовремя обнаружить в нем ошибки и несоответствия.

Что сравнивают в расчете налоговики

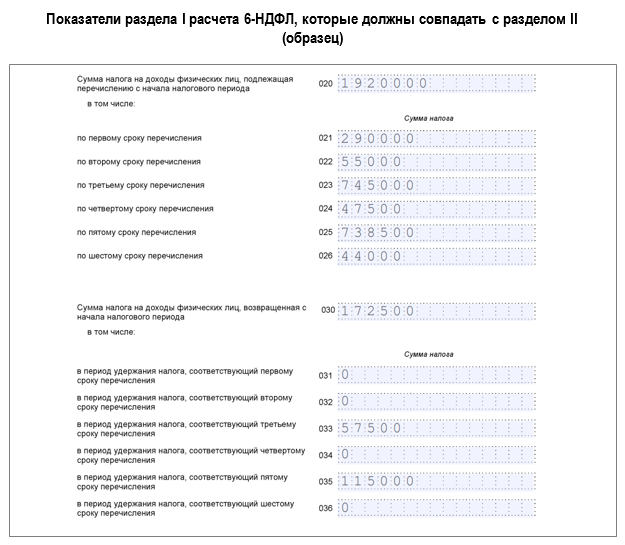

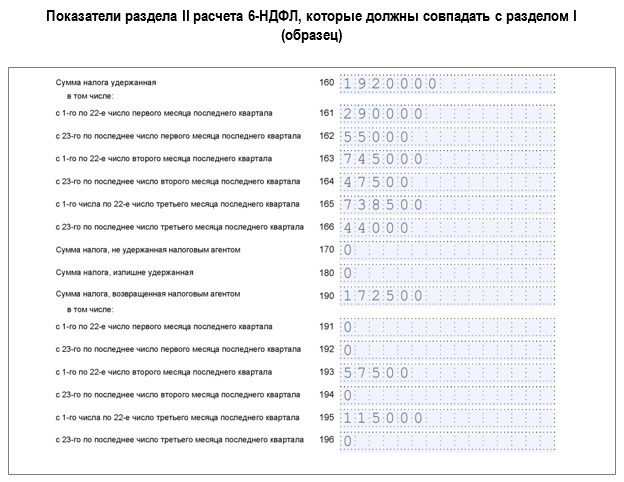

Инспекторы сверяют разделы 1 и 2 расчета 6-НДФЛ ежеквартально. Аналогичные показатели в них должны совпадать:

Получите понятные самоучители 2026 по 1С бесплатно:

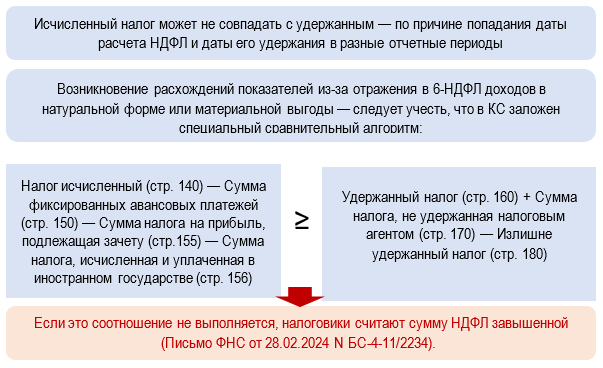

Многие бухгалтеры, привыкшие проверять 6-НДФЛ по КС, столкнулись с ситуациями, когда те соотношения, которые, по их мнению, должны выполняться, фактически не выполняются, и эти расхождения возникают обоснованно.

Например:

Но у подобного расхождения может быть обоснование: так, причиной расхождения может стать тот факт, что налог посчитан в прошлом году, а удержан в этом (пример такой ситуации разобран в Письме ФНС от 21.02.2024 N БС-4-11/1945).

Пример

27.12.2023 фрезеровщику Ананьеву П. Е. работодатель подарил СВЧ-печь стоимостью 11 973 руб. Подоходный налог со стоимости подарка удержали 10.01.2024 при выплате зарплаты.

Бухгалтер компании операции отразил в 6-НДФЛ.

В 6-НДФЛ за 2023 год:

- в поле 110 указал стоимость подарка;

- в поле 140 отразил исчисленный налог.

А вот налог, удержанный со стоимости подарка, бухгалтер показал в поле 160 расчета за 1 квартал 2024 года.

В таком случае КС выполняться не будет и это не ошибка. Чтобы у контролеров не было претензий, в их адрес бухгалтер направил пояснения.

Далее расскажем детальнее об основных КС для 6-НДФЛ.

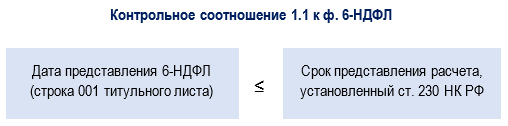

Контроль даты представления расчета (КС 1.1)

Первое контрольное соотношение сверяет дату представления 6-НДФЛ с законодательно установленной отчетной датой.

Напомним правила по срокам представления расчета:

Расчет 6-НДФЛ нужно представлять в налоговый орган (п. 2 ст. 230 НК РФ):

- за 1 квартал, полугодие, 9 месяцев — не позднее 25 числа месяца, следующего за соответствующим периодом,

- за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

Справки о доходах по каждому физическому лицу (Приложение 1 к расчету) — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

При невыполнении этого КС налоговики составляют акт в порядке, установленном ст. 101.4 НК РФ с последующим принятием решения о штрафе по п. 1.2 ст. 126 НК РФ — 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления 6-НДФЛ.

Внутридокументные КС 1.2 — 1.45

Бухгалтерские программы автоматически проверяют внутридокументные КС между различными показателями 6-НДФЛ, включая справки о доходах. Расскажем об основных внутридокументных соотношениях.

КС 1.2-1.5 выявляют завышение или занижение сумм удержанного НДФЛ:

| КС | Проверочное соотношение | Итог проверки | Последствия |

| 1.2 |

Стр. 020 раздела 1 (за первый квартал) = строки 021 + 022 + 023 + 024 + 025 + 026 (соотношение применяется к 6НДФЛ за первый квартал) |

Если стр. 020 раздела 1 по соответствующей ставке налога (строка 100 раздела 2) <,> сумме указанных строк за 1 квартал, то возможно занижена/завышена удержанная сумма налога |

Инспекторы направят требование о представлении пояснений или внесении исправлений в расчет (п. 3. ст. 88 НК РФ). Если пояснения не представлены или после рассмотрения представленных пояснений и документов установлен факт нарушения НК РФ, оформляется акт проверки по ст. 100 НК РФ |

| 1.3 |

Стр. 020 раздела 1 (за полугодие) = стр. 020 раздела 1 за первый квартал + (за полугодие: строки 021 + 022 + 023 + 024 + 025 + 026) (соотношение применяется к 6НДФЛ за полугодие) |

Если стр. 020 раздела 1 по соответствующей ставке налога (строка 100 раздела 2) <,> сумме указанных строк за 1 квартал и полугодие, то возможно занижена/завышена удержанная сумма налога | |

| 1.4 |

Стр. 020 раздела 1 (за 9 мес.) = стр. 020 раздела 1 за полугодие + (за 9 мес.: строки 021 + 022 + 023 + 024 + 025 + 026) (соотношение применяется к 6НДФЛ за 9 мес.) |

Если стр. 020 раздела 1 по соответствующей ставке налога (стр. 100 раздела 2) <,> сумме указанных строк за полугодие и девять месяцев, то возможно занижена/завышена удержанная сумма налога | |

| 1.5 |

Стр. 020 раздела 1 (за год) = стр. 020 раздела 1 за 9 мес.+ (за год: строки 021 + 022 + 023 + 024 + 025 + 026) (соотношение применяется к годовому 6НДФЛ) |

Если стр. 020 раздела 1 по соответствующей ставке налога (стр. 100 раздела 2) <,> сумме указанных строк за 9 мес. и год, то возможно занижена/завышена удержанная сумма налога |

С помощью КС 1.6-1.9 контролируют правильность возвращенного НДФЛ, отраженного в расчете.

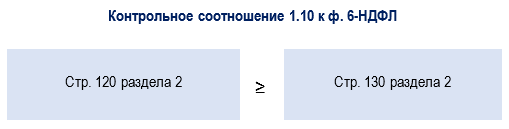

КС 1.10 позволяет проверить факт завышения налоговых вычетов:

Это соотношение сравнивает доход, полученный физлицами, с суммой вычетов и расходов:

При выявлении по этому КС несоответствий налоговый орган направляет в адрес работодателя требование о представлении пояснений.

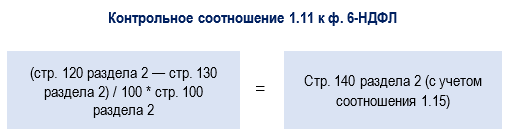

КС 1.11 применяется с учетом соотношений 1.15 и 1.10 (Письмо ФНС от 28.02.2024 N БС-4-11/2234@).

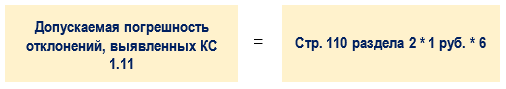

Если равенство не выполняется, значит, завышена или занижена исчисленная сумма налога. Допускаемая с учетом п. 6 ст. 52 НК РФ погрешность в обе стороны рассчитывается по формуле:

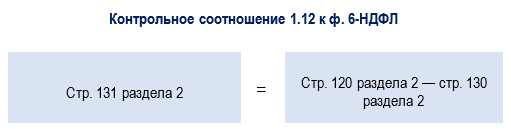

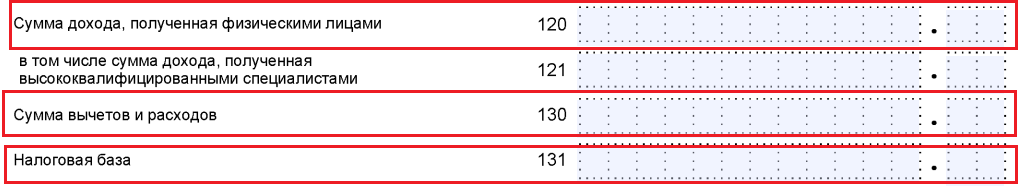

Факт занижения или завышения расчетной базы по НДФЛ выявляется с помощью КС 1.12:

В 6-НДФЛ все строки, участвующие в такой сравнительной проверке, расположены друг за другом в разделе 2:

В отношении двух следующих КС (1.13 и 1.14) контролеры направили уточнение (Письмо ФНС от 28.02.2024 N БС-4-11/2234@):

- КС 1.13 к действующему расчету 6-НДФЛ не применяется;

- невыполнение КС 1.14 свидетельствует о завышении удержанного НДФЛ.

Для чего нужны КС 1.14-1.16, показано в таблице:

| КС | Проверочное соотношение | Итог проверки | Последствия |

| 1.14 | Стр. 140 раздела 2 — стр. 150 раздела 2 — стр. 155 раздела 2 — стр. 156 раздела 2 >, = стр. 160 раздела 2 + стр. 170 раздела 2 — стр. 180 раздела 2 | Если стр. 140 раздела 2 — стр. 150 раздела 2 — стр. 155 раздела 2 — стр. 156 раздела 2 < стр. 160 раздела 2 + стр. 170 раздела 2 — стр. 180 раздела 2 — стр. 190 раздела 2, то удержанная сумма налога не соответствует расчетному значению (завышена) |

Инспекторы направят требование о представлении пояснений или внесении исправлений в расчет (п. 3. ст. 88 НК РФ). Если пояснения не представлены, или после рассмотрения представленных пояснений и документов установлен факт нарушения НК РФ, оформляется акт проверки по ст. 100 НК РФ |

| 1.15 | Стр. 140 раздела 2 >, = стр. 150 раздела 2 | Если стр. 140 раздела 2 < стр. 150 раздела 2, то завышена сумма фиксированных авансовых платежей | |

| 1.16 |

Стр. 120 раздела 2 по соответствующей ставке (стр. 100 раздела 2) = сумме строк «Общая сумма дохода» по соответствующей ставке налога раздела 2 приложений N 1 к 6-НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к годовому 6НДФЛ) |

Если стр. 120 раздела 2 по соответствующей ставке (стр. 100 раздела 2) <,> суммы строк «Общая сумма дохода» раздела 2 по соответствующей ставке налога приложений N 1 к 6-НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то занижена/завышена сумма дохода, полученная физлицами |

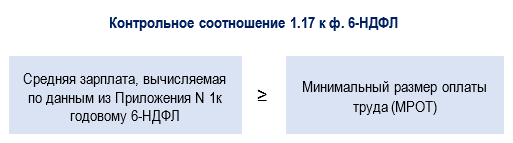

Далее следуют два важных КС 1.17-1.18, сравнивающих среднюю зарплату в компании работодателя с МРОТ и средним региональным показателем (о них расскажем подробнее в следующем разделе).

КС 1.19-1.31 и 1.33-1.35 предназначены для выявления ошибок в годовом 6-НДФЛ.

КС 1.26-1.45 выявляют погрешности при сравнении между собой аналогичных показателей разделов 1 и 2 расчета 6-НДФЛ. При их обнаружении налоговики также требуют от работодателей пояснений или внесения в расчет изменений.

Зарплатные отклонения по КС 1.17-1.18

С помощью КС 1.17 по данным из 6-НДФЛ налоговики могут выявить, не выплачивает ли работодатель зарплату ниже МРОТ — по закону зарплата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ (ст. 133 ТК РФ).

Соотношение имеет вид:

Последствием выявления таких фактов может стать административное наказание работодателя по ст. 5.27 КоАП РФ (предупреждение или штраф на компанию до 50 000 руб., на должностных лиц до 5 000 руб.).

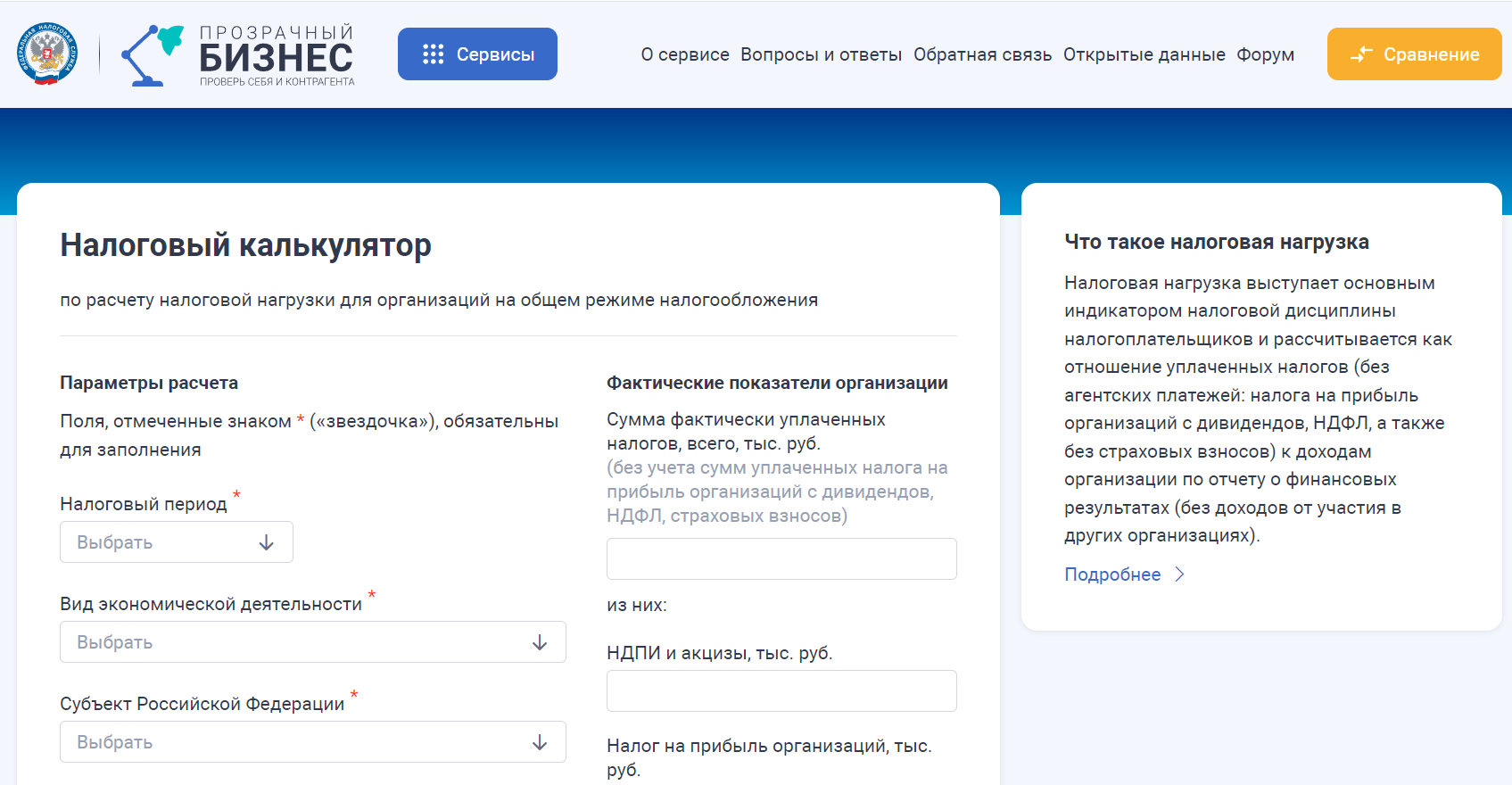

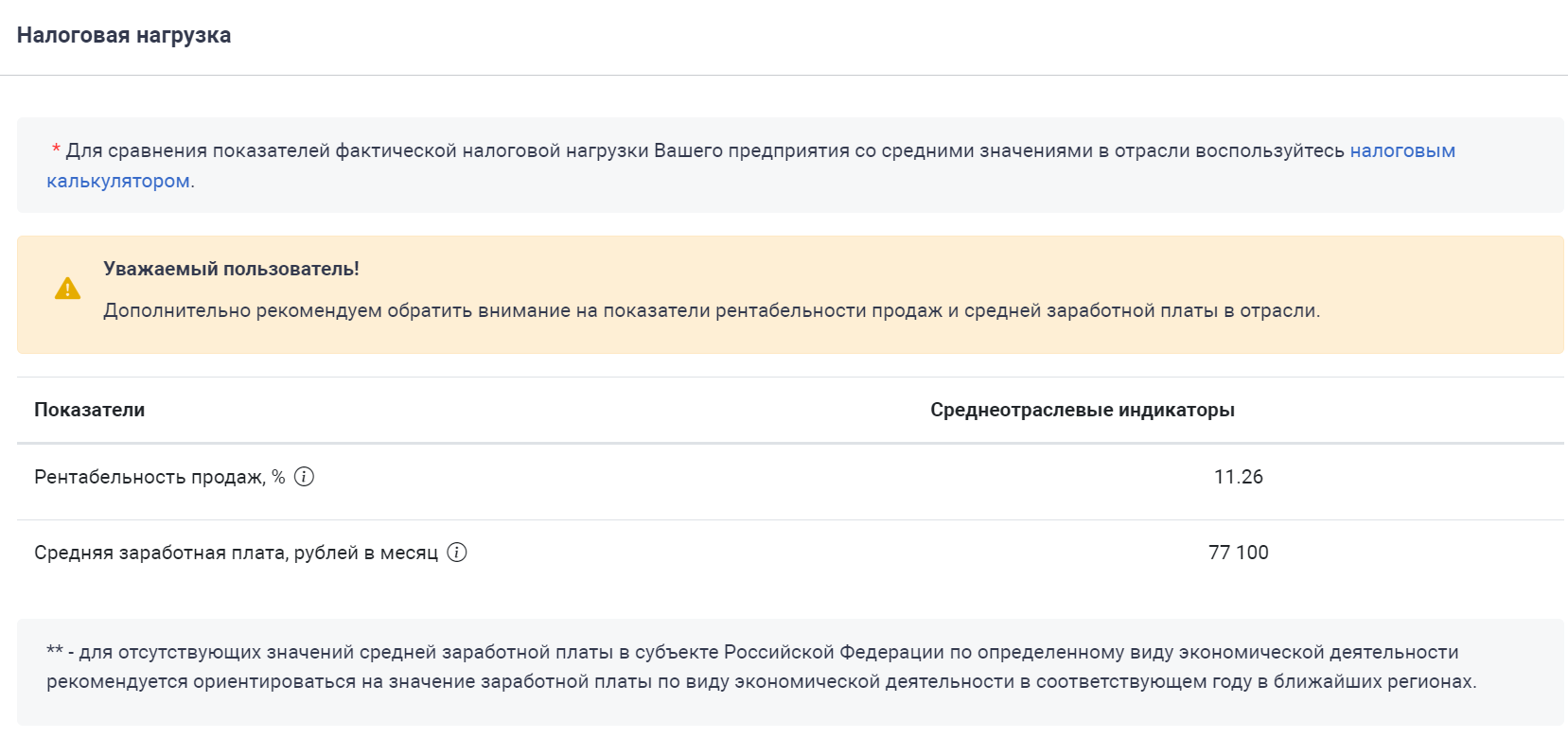

Еще одно «зарплатное» соотношение (КС 1.18) позволяет сравнивать среднюю зарплату, исчисленную по показателям 6-НДФЛ, с размером средней региональной зарплаты по соответствующей отрасли (по данным Росстата). Самостоятельно проведенное сравнение поможет оценить риски несоблюдения указанного критерия для целей налогового контроля.

Напомним, что среднюю зарплату по отрасли можно узнать, воспользовавшись калькулятором ФНС >>

Отметим, что сведения в сервисе «запаздывают» — к примеру, во втором полугодии 2024 года в нем можно узнать данные по среднеотраслевой зарплате только за 2022 год. Неактуальная информация может дать лишь приблизительную оценку при сравнении средней зарплаты работодателя со среднеотраслевым показателем. Более свежие данные для сравнения придется искать в других источниках — например, на сайте региональных органов Росстат или отправив запрос непосредственно в этот орган.

Если средняя зарплата в компании ниже, то инспекторы могут потребовать пояснения, а руководителя вызвать в ИФНС (Письмо Минфина от 12.11.2019 N 03-02-08/87183).

Пояснение в ИФНС по 6-НДФЛ в 1С, если средняя зарплата меньше МРОТ

Междокументные КС 2.1-2.3

Междокументные КС позволяют выявить расхождения между показателями 6-НДФЛ и данными других налоговых документов (например, уведомлений на получение имущественного вычета).

| КС | Проверочное соотношение | Итог проверки | Последствия |

| 2.1 | При указании кода вида уведомления «1» сумма вычетов (по соответствующим кодам вычета) раздела 3 Приложения N 1 к 6-НДФЛ <, = сумме по выданному уведомлению о подтверждении права налогоплательщика на имущественные налоговые вычеты (по данному налоговому агенту) | Если сумма вычета > суммы, указанной в уведомлении об имущественном вычете, то неправомерно уменьшена сумма исчисленного налога на сумму имущественных налоговых вычетов |

Инспекторы направят требование о представлении пояснений или внесении исправлений в расчет (п. 3. ст. 88 НК РФ). Если пояснения не представлены, или после рассмотрения представленных пояснений и документов установлен факт нарушения НК РФ, оформляется акт проверки по ст. 100 НК РФ |

| 2.2 | При указании кода вида уведомления «2» сумма вычетов (по соответствующим кодам вычета) раздела 3 Приложения N 1 к 6-НДФЛ <, = сумме по выданному уведомлению о подтверждении права налогоплательщика на получение социальных налоговых вычетов (по данному налоговому агенту) | Если сумма вычета > суммы, указанной в уведомлении о социальном вычете, то неправомерно уменьшена сумма исчисленного налога на сумму социальных налоговых вычетов | |

| 2.3 |

Сумма фиксированных авансовых платежей раздела 2 Приложения N 1 к 6-НДФЛ > 0 при наличии выданного уведомления (патент) (соотношение применяется к 6- НДФЛ за налоговый период) |

Если сумма фиксированных авансовых платежей раздела 2 Приложения N 1 к 6-НДФЛ > 0 при отсутствии информации о выдаче уведомления по патенту, то неправомерно уменьшена сумма начисленного налога на сумму фиксированных авансовых платежей |

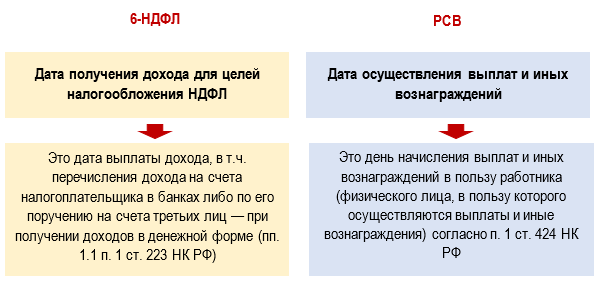

6-НДФЛ больше не сравнивают с РСВ

Форма 6-НДФЛ в последнее время претерпела существенные корректировки в связи с изменениями НК РФ. Теперь ее затруднительно сравнивать с РСВ, как это можно было делать раньше. В ряде случаев налоговая база, отражаемая в 6-НДФЛ, не совпадает с данными РСВ.

В связи с разным подходом к определению даты получения дохода для целей НДФЛ и даты осуществления выплат для целей расчета взносов КС 3.1 было отменено.

Напомним эти подходы:

Налоговики не спорят с тем, что теперь сравнивать между собой показатели этих двух расчетов нет смысла (Письмо ФНС от 30.01.2023 N БС-4-11/1010).

Несмотря на официальную отмену КС 3.1, налоговики на местах умудрялись до последнего времени направлять работодателям требования о представлении пояснений в рамках камеральных проверок 6-НДФЛ в связи с нестыковками в расчете по этому соотношению.

В Письме ФНС от 15.04.2024 N БС-4-11/4421@ особо подчеркнуто, что направление требований по отменному междокументному КС не допускается. Налоговикам на местах рекомендовано отрабатывать КС, налоговые риски по взносам и НДФЛ с помощью режима «Риски» АСК ДФЛ в контуре промышленной эксплуатации в системе АИС «Налог-3».

Кратко о контрольных соотношениях для 6-НДФЛ: для чего и как они применяются

- Перечень контрольных соотношений к 6-НДФЛ установлен в Письме ФНС от 20.12.2023 N БС-4-11/15922@.

- Периодически ФНС вносит в него поправки. Из списка исключили КС 1.13, уточнили алгоритм применения соотношений 1.11 и 1.14.

- КС 3.1, которым раньше проверяли соответствие показателей 6-НДФЛ и РСВ, больше не применяется из-за различий в подходах к определению даты получения дохода для целей НДФЛ и взносов.

- Контроль расчета по КС перед отправкой в инспекцию позволяет своевременно выявить расхождения и освободить расчет от ошибок и несоответствий.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете