Статус налогового резидентства напрямую влияет на особенности исчисления НДФЛ с доходов физического лица. Разберем порядок расчета и уплаты налога нерезидентом РФ с доходов от различных источников.

Содержание

- Кто такие нерезиденты РФ и чем они отличаются от резидентов

- На что влияет статус налогового резидентства

- Как установить статус резидентства работника (исполнителя)

- Как подтвердить статус налогового нерезидента

- Ответственность за сокрытие статуса нерезидента

- Налогообложение налоговых нерезидентов РФ

- Доходы от работы по трудовому договору

- Доходы от предпринимательской деятельности

- Доходы от имущества, находящегося на территории РФ

- Доходы от инвестирования

- Изменения в порядке уплаты НДФЛ за нерезидентов РФ в 2023 году

- Кратко о НДФЛ для нерезидентов РФ. Нюансы налогообложения и последние изменения

Кто такие нерезиденты РФ и чем они отличаются от резидентов

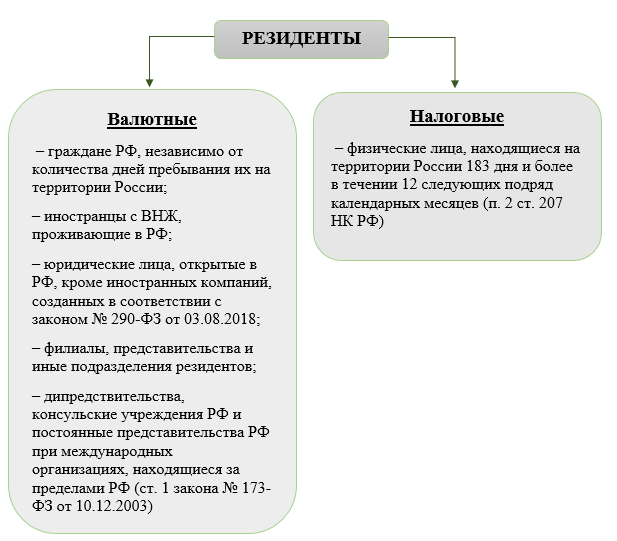

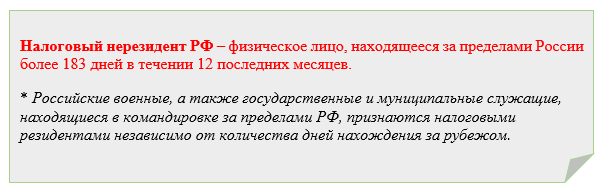

Резидентство бывает 2 видов: валютное и налоговое.

Таким образом, налоговый нерезидент отличается от резидента количеством дней пребывания в РФ.

На что влияет статус налогового резидентства

Статус налогового резидентства физического лица влияет на:

- Порядок расчета НДФЛ по доходам от источников РФ и за ее пределами.

Налоговые резиденты РФ (их налоговые агенты) обязаны перечислять в бюджет России налог с доходов, полученных как на территории РФ, так и за ее пределами. С доходов нерезидентов РФ налог уплачивается, только если он получен в России.

Получите понятные самоучители 2026 по 1С бесплатно:

- Необходимость уведомления российских налоговых органов об открытии счетов в иностранных банках и совершении операций по ним.

Налоговые резиденты РФ обязаны уведомлять российские налоговые органы об открытии, закрытии или изменении реквизитов счетов в иностранных банках, а также отчитываться о движении денежных средств по указанным счетам.

У нерезидентов РФ, в частности, у лиц, находящихся за пределами России более 183 дней, такой обязанности нет.

Как установить статус резидентства работника (исполнителя)

Порядок определения статуса зависит от того, кто и для каких целей его определяет.

Работодатель (заказчик)

Налоговые агенты (работодатели или заказчики) определяют статус резидентства своего сотрудника (исполнителя) на дату выплаты дохода. Чтобы понять, утратил ли работник (исполнитель) статус резидента РФ, организации (ИП) нужно:

- Отсчитать 12 месяцев назад от даты получения дохода.

Отсчет может производиться с середины месяца, а период необязательно должен выпадать на один год. Главное — чтобы 12 месяцев шли подряд друг за другом.

Пример

Дата выплаты дохода работнику — 25 января 2024 года. Расчетным периодом, за который определяется статус его резидентства, будет период с 25.01.2023 по 24.01.2024.

- Определить, сколько дней работник находился на территории РФ в указанный период.

Время определяется в календарных днях, они необязательно должны последовательно идти друг за другом. Между этими днями возможны разрывы, обусловленные отпуском, командировкой и иными причинами. При подсчете количества дней нахождения на территории РФ засчитываются дни прилета в Россию и отъезда из нее, а прохождение краткосрочного обучения или лечения за границей не прерывает период нахождения физлица в РФ.

Краткосрочным признается обучение или лечение продолжительностью не более 6 месяцев. При этом НК РФ не содержит требования о непрерывности указанного периода времени. Нет ограничений и по возрасту, видам учебных и лечебных заведений, заболеваниям и перечню стран.

Время нахождения физлица за границей во время командировки или отпуска не включается в количество дней пребывания на территории РФ. Если работник находился за границей по производственной необходимости и прошел в этот период краткосрочное обучение и лечение, то это время все равно нельзя включать в период нахождения на территории РФ, так как основная цель поездки — командировка, а не лечение или обучение (Письмо Минфина от 26.09.2012 N 03-04-05/6-1128).

Физическое лицо

Для физлица ключевое значение имеет статус резидента на конец года — на 31 декабря года, в котором получен доход, по которому необходимо отчитаться.

Пример

11 января 2023 года Степанов В. П. продал квартиру в Москве, которой владел один год. На момент продажи он являлся налоговым резидентом. Но в феврале переехал за границу и на 31 декабря 2023 года стал нерезидентом РФ. С дохода, полученного от продажи квартиры, в 2024 году он обязан будет отчитаться по форме 3-НДФЛ и уплатить налог по ставке 30%.

Как подтвердить статус налогового нерезидента

НК РФ и действующее законодательство не содержат обязанности для физлица подтверждать статус его налогового резидентства. Не установлена и обязанность за неуведомление налоговых органов и налогового агента (работодателя или заказчика) об утрате физлицом статуса резидента РФ.

По умолчанию налоговые органы не отслеживают статус резидентства граждан РФ. Проверить эту информацию они могут после того, как у них возникнут основания полагать, что налогоплательщик (его налоговый агент) недоплатил в бюджет налог в связи со сменой своего статуса.

Налоговый орган может узнать о смене статуса резидентства физического лица из справки 6-НДФЛ, предоставляемой работодателем или заказчиком в ИФНС, либо от иных лиц в порядке информационного обмена (например, из зарубежных банков, в которых физлицо открыло счет).

Работодателю узнать о смене статуса налогового резидентства своего сотрудника гораздо сложнее. Если у него возникнут сомнения, что работник или исполнитель выехал за рубеж и продолжает там трудиться, он вправе запросить у него документы, подтверждающие статус его резидентства и проживания за пределами РФ: паспорт с отметками о пересечении границы, миграционную карту с данными о въезде в РФ или выезде из нее, документы, подтверждающие проживание на территории иностранного государства.

Работодатель может прописать в трудовом или гражданско-правовом договоре обязанность сотрудника (исполнителя) уведомлять его о смене своего статуса. Ответственность за неуведомление можно предусмотреть в виде штрафа или дисциплинарного наказания.

Ответственность за сокрытие статуса нерезидента

Мера ответственности зависит от того, кому физлицо не сообщило о смене статуса.

Если физлицо не сообщило работодателю

Ответственность работника может возникнуть, только если условиями договора предусмотрена его обязанность сообщить работодателю о смене статуса своего налогового резидентства.

Ответственность за правильное определение налогового статуса работника налоговые органы возлагают на работодателя (Письмо Минфина от 02.02.2021 N 03-04-06/6361, Письмо ФНС от 30.09.2019 N БС-4-11/19925).

Если работодатель, не зная о смене статуса налогового резидентства своего работника, удержит с выплаченного ему дохода НДФЛ по ставке 13% (15%), он нарушит НК РФ. За такое нарушение предусмотрен штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

Если физлицо не сообщило налоговому органу

Ответственность возможна, если гражданин обязан отчитаться о полученном доходе, но не сделал этого, либо сделал, но рассчитал налог по ставке 13% (15%) вместо 30%.

Налоговая доначислит ему сумму налога, недоплаченную в бюджет, а также может привлечь к ответственности в виде штрафа в 20% и начислить на сумму недоимки пени. Если гражданин при этом не сдал декларацию 3-НДФЛ, штраф составит 5% от неуплаченного налога за каждый месяц опоздания, при этом минимальная сумма штрафа — 1 000 руб., а максимальная — не больше 30% от неуплаченного налога (ст. 119 НК РФ).

Налогообложение налоговых нерезидентов РФ

Особенности налогообложения нерезидентов РФ зависят от типа дохода и места оказания услуг (работы), указанного в трудовом или гражданско-правовом договоре. Но начиная с 2024 года порядок расчета налога больше не будет привязан к месту оказания услуг, а будет зависеть только от того, кто является источником выплаты средств. Подробнее о налогообложении дистанционных сотрудников после вступления в силу последних изменений в НК РФ расскажем ниже.

Разберем отдельные нюансы налогообложения разных типов доходов нерезидентов РФ:

- Доходы от работы по трудовому договору.

- Доходы от предпринимательской деятельности.

- Доходы от недвижимого имущества.

- Доходы от инвестиционной деятельности.

Доходы от работы по трудовому договору

Ключевое значение для налогообложения доходов нерезидентов России, полученных в рамках трудовых отношений, имеет место работы, указанное в трудовом договоре.

Место работы — Россия

Если сотрудник трудится на территории РФ и это отражено в договоре с ним, то доходы, полученные таким работником после утраты статуса резидента, будут относиться к источникам в РФ. Соответственно с них работодатель обязан перечислить в бюджет НДФЛ. Ставка по налогу — 30%. К доходу своего работника работодатель не сможет применить никакие виды налоговых вычетов.

В остальном отличий в налогообложении сотрудника нерезидента от работника-резидента РФ нет:

- правила о не обложении налогом отдельных выплат действует как для резидентов, так и для нерезидентов РФ;

- выплаты, не подлежащие обложению налогом на доходы физических лиц, перечислены в ст. 217 НК РФ;

- в налоговую базу по НДФЛ включаются выплаты как в денежной, так и в натуральной форме, а также в виде материальной помощи, превышающей необлагаемый лимит;

- налог, начисляемый на доход сотрудника по ставке 30%, рассчитывается отдельно, по каждой выплате, а не нарастающим итогом;

- налог с выплат работникам-нерезидентам перечисляется в бюджет РФ через единый налоговый счет (ЕНС);

- налог, исчисленный и удержанный за период с 23 числа прошлого месяца по 22 число текущего месяца, необходимо перечислить бюджет до 28 числа текущего месяца;

- для налога, исчисленного в декабре и январе, действуют отдельные сроки перечисления его в бюджет. Так, налог, исчисленный и удержанный за период с 23 по 31 декабря необходимо перечислить бюджет не позднее последнего рабочего дня декабря. А налог, исчисленный и удержанный за период с 1 по 22 января, — не позднее 28 января;

- до 25 числа каждого месяца работодатели обязаны направлять в ИФНС уведомление об исчисленных суммах налога за период с 23 числа прошлого месяца по 22 число текущего месяца. Это необходимо для того, чтобы налоговая знала, сколько денег списать с единого налогового счета в счет оплаты НДФЛ за работников.

До того момента, пока работник не утратит статус налогового резидента, НДФЛ необходимо удерживать по ставке:

- 13% — с доходов, не превышающих 5 млн руб.;

- 15% — с доходов, превышающих 5 млн руб.

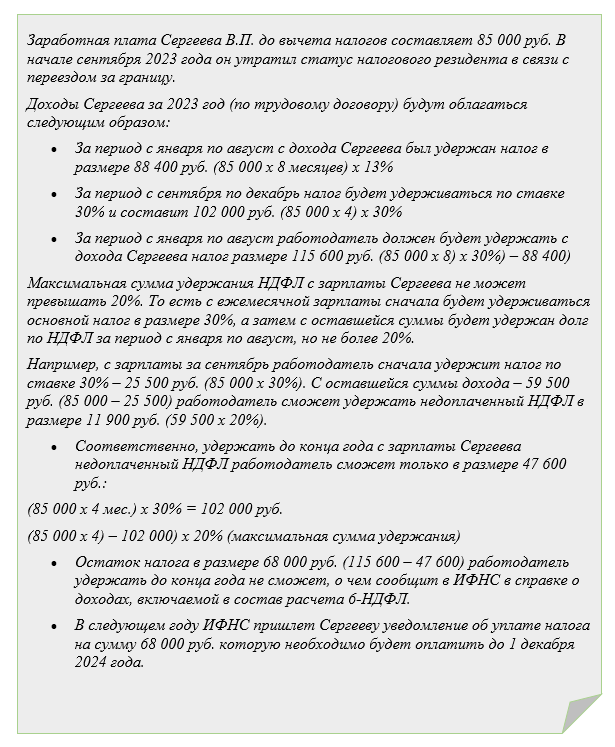

После утраты работником статуса налогового резидента работодатель обязан не только на последующие выплаты начислять налог по ставке 30%, но и пересчитать НДФЛ по повышенной ставке с дохода начиная с начала текущего года.

Пример расчета НДФЛ с доходов работника-нерезидента РФ по трудовому договору

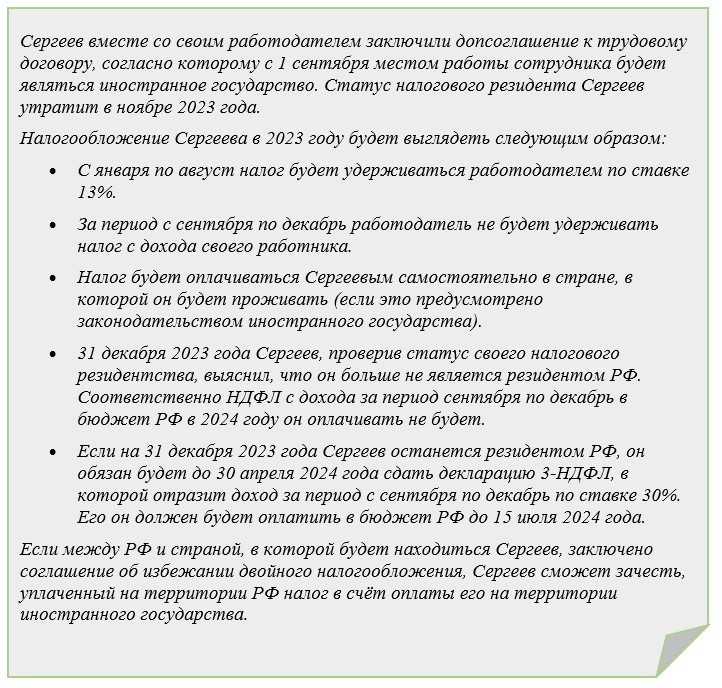

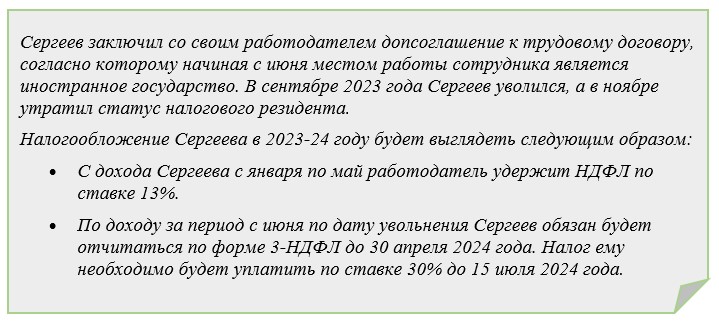

Место работы — иностранное государство

Если после переезда сотрудника за границу стороны заключат допсоглашение к трудовому договору, в котором будет отражено, что местом работы является иностранное государство, то с доходов, полученных с даты изменения места работы, НДФЛ удерживаться не будет.

При этом для работодателя не имеет значения, когда работник фактически утратил статус налогового резидента. Связано это с тем, что по доходам от источников за пределами РФ резиденты обязаны отчитываться самостоятельно.

Как оплачивается налог, если работник уволился до смены статуса налогового резидентства

Если работник расторг трудовой договор до того, как стал нерезидентом РФ, работодатель не будет ничего пересчитывать после его увольнения сотрудника и смены им статуса налогового резидентства.

Доходы от предпринимательской деятельности

Особенности налогообложения доходов от предпринимательской деятельности зависят от того, в каком статусе находится физическое лицо-получатель дохода.

Физическое лицо без статуса ИП или самозанятого

Сотрудничество с физическими лицами без статуса ИП или самозанятого осуществляется на основании договора гражданско-правового характера. Налогообложение такого исполнителя ничем не отличается от налогообложения работника на трудовом договоре и основано на тех же принципах, что рассмотрены выше. То есть ключевым является место оказания услуг, отраженное в договоре:

- Место оказания услуг — РФ.

С дохода, подлежащего выплате исполнителю-нерезиденту, налог удерживается и перечисляется в бюджет заказчиком, который выступает налоговым агентом исполнителя. Ставка НДФЛ — 30%.

- Место оказания услуг — иностранное государство.

Налог уплачивает исполнитель, пока является резидентом РФ. С момента утраты этого статуса исполнитель оплачивает налог только в государстве по месту своего нахождения.

Плательщик налога на профессиональный доход (НПД)

Самозанятые могут вести деятельность за пределами РФ только при условии, что их заказчики находятся в России. Статус налогового нерезидента РФ на порядок уплаты налогов самозанятым не влияет. Ставка налога зависит от того, кто является источником выплаты дохода:

- 4% — если доход выплачен физическим лицом;

- 6% — если вознаграждение перечислено организацией или индивидуальным предпринимателем.

Если самозанятый одновременно оказывает деятельность в качестве плательщика НПД и работает по трудовому договору, то в отношении дохода, полученного в рамках трудовых отношений, он остается плательщиком НДФЛ.

Применять НПД можно только в отношении доходов, полученных от российских заказчиков. Если самозанятый планирует сотрудничать с иностранными заказчиками, режим налогообложения НПД ему не подходит, и потребуется зарегистрироваться в качестве ИП на УСН или ОСНО.

А еще на НПД не действуют соглашения об избежании двойного налогообложения. Связано это с тем, что в большинстве случаев положения соглашений применяются к налогам:

- на прибыль организации;

- НДФЛ;

- на имущество организаций и физлиц.

Таким образом, с дохода, полученного самозанятым на территории РФ, потребуется уплатить налог в России и, в большинстве случаев, на территории иностранного государства.

Индивидуальный предприниматель

Для работы за рубежом индивидуальные предприниматели могут применять, помимо самозанятости, упрощенную или общую систему налогообложения.

Для УСН изменение статуса налогового резидентства ИП не имеет значения. ИП-нерезидент РФ продолжает платить налог по ставке, определяемой в зависимости от выбранного объекта налогообложения:

- 6% — на объекте «доходы»;

- 15% — на объекте «доходы – расходы».

Если доход ИП превысит лимит в 188,55 млн руб. (в 2023 году), налог будет считаться по повышенной ставке:

- 8% — для объекта «доходы»;

- 20% — для объекта «доходы-расходы».

Решением региональных властей ставки по указанным объектам налогообложения могут быть снижены.

Доходы от имущества, находящегося на территории РФ

Налогообложение таких доходов, полученных налоговым нерезидентом РФ, зависит от их типа.

Доход от продажи имущества

При продаже недвижимости или транспортных средств, находящихся на территории РФ, ключевое значение имеет статус налогового резидентства физлица на конец года, в котором продано имущество. При этом неважно, какой статус у владельца имущества на дату его реализации.

Если на 31 декабря года, в котором продано имущество, физлицо являлось налоговым нерезидентом, оно обязано будет уплатить с этого дохода НДФЛ по ставке 30%.

Задекларировать полученный доход необходимо до 30 апреля следующего года, а оплатить налог до 15 июля.

Оплатить налог потребуется с полной суммы полученного дохода, без учета расходов на покупку имущества. Связано это с тем, что возможность учета расходов является видом имущественного налогового вычета при продаже, на который нерезидент РФ права не имеет.

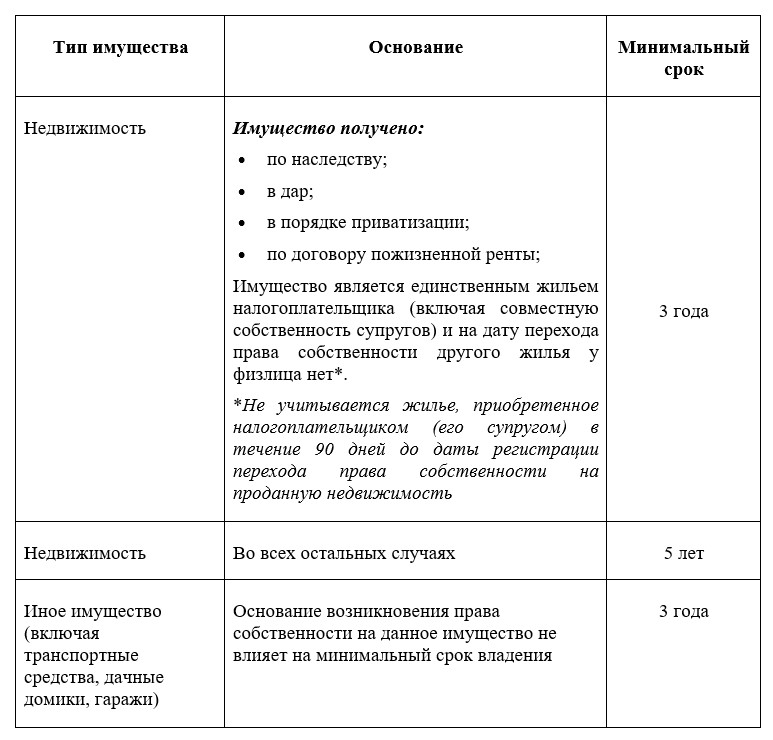

Но некоторые льготы для нерезидентов РФ при продаже имущества все же существуют. Если физлицо владело имуществом больше установленного законом минимального срока и реализовало его после 1 января 2019 года, НДФЛ оплачивать не потребуется.

Минимальный срок владения имуществом, освобождающим от обязанности уплаты НДФЛ:

День, с которого начинает исчисляться минимальный срок владения имуществом, зависит от оснований возникновения права собственности на проданное имущество:

- при наследовании — с даты открытия наследства (дня смерти наследодателя);

- при дарении — с даты регистрации права собственности на недвижимость;

- при покупке квартиры по ДДУ (договору долевого участия) — с даты полной оплаты стоимости недвижимости;

- при покупке квартиры по ДУПТ (договору уступки прав требования) — с даты полной оплаты прав требований;

- при покупке квартиры по ДКП (договору купли-продажи) — с даты регистрации права собственности.

Если физлицо ранее владело долей в объекте, а затем произошло увеличение его доли (путем выкупа, перехода по наследству или дарения другим собственником), минимальный срок исчисляется с даты регистрации права собственности на первую долю.

Доход от сдачи в аренду имущества

Налогообложение дохода, получаемого сдачи в аренду имущества, находящегося на территории РФ, зависит от того, в каком статусе находится физическое лицо:

- плательщик НПД — доход от сдачи в аренду жилой недвижимости, транспортных средств и иного движимого имущества, он может относить на самозанятость;

- физлицо без статуса ИП и самозанятого — с полученного дохода физлицо-нерезидент РФ обязан перечислить в бюджет НДФЛ по ставке 30%.

Доходы от инвестирования

Необходимость уплаты налога с доходов от инвестиционной деятельности зависит от того, через кого проходят сделки с ценными бумагами:

Через российского брокера

При торговле ценными бумагами через российского брокера физическое лицо может сообщить налоговому агенту об утрате статуса резидента РФ, и брокер пересчитает налог самостоятельно.

Можно не сообщать брокеру, но в этом случае физлицу потребуется сдать декларацию 3-НДФЛ до 30 апреля следующего года и оплатить налог по ставке 30% до 15 июля.

При получении доходов от инвестиций физлицу-нерезиденту необходимо учитывать все тонкости международного сотрудничества по налоговым расчетам.

Через иностранного брокера

Доходы, полученные от инвестиционной деятельности, ведущейся через иностранного брокера, нерезиденту декларировать в РФ не нужно, равно как и платить налог с них в российский бюджет.

Изменения в порядке уплаты НДФЛ за нерезидентов РФ в 2023 году

Федеральный закон от 31.07.2023 N 389-ФЗ внес изменения в НК РФ в части налогообложения доходов нерезидентов, получаемых в рамках трудовых и гражданско-правовых договоров. Для расчета НДФЛ работодателю или заказчику больше не нужно будет определять статус налогового резидентства работника (исполнителя) на дату выплаты дохода.

С доходов работников по трудовым договорам НДФЛ всегда будет начисляться по ставке 13% или 15%, если работодателем является российская организация или обособленное подразделение иностранной компании.

С доходов исполнителей-нерезидентов РФ по гражданско-правовым договорам НДФЛ так же будет начисляться по ставке 13% или 15%, если будут соблюдаться следующие условия (пп. 6.3 п. 1 ст. 208 НК РФ в ред. Закона N 389-ФЗ):

- исполнитель использует в своей работе российские домены, программы или технические средства, размещенные в России;

- исполнитель отвечает хотя бы одному из двух следующих условий:

- доход он получил от российского заказчика;

- вознаграждение получено на счет в российском банке.

Для трудовых договоров изменения вступают в силу с 2024 года, а для гражданско-правовых с 2025 года. В 2023 году НДФЛ исчисляется по старым правилам исходя из статуса налогового резидентства работника (исполнителя) и места оказания услуг, отраженного в договоре.

Перечисленные изменения затрагивают только доходы, полученные в рамках трудовых или гражданско-правовых отношений, и не влияют на доходы, полученные от продажи имущества и инвестиционной деятельности.

Кратко о НДФЛ для нерезидентов РФ. Нюансы налогообложения и последние изменения

- Особенности расчета НДФЛ за работников-нерезидентов в текущем году зависят от того, как в договоре с ним отражено место работы (оказания услуг).

- Для доходов, полученных в рамках трудовых или гражданско-правовых отношений, основное значение имеет статус налогового резидентства работника на день выплаты дохода.

- Для доходов, полученных от реализации имущества (движимого и недвижимого), значение имеет статус налогового резидентства на 31 декабря года, в котором продано имущество.

- С 2024 года доходы сотрудников-нерезидентов по трудовым договорам будут облагаться НДФЛ по ставке 13% или 15% всегда, даже после утраты работником статуса налогового резидента.

- С 2025 года доходы по гражданско-правовым договорам будут облагаться НДФЛ по ставке 13% или 15%, если исполнитель использует в своей деятельности домены, программы или технические средства, размещенные в РФ, а также получает вознаграждение от российского заказчика и (или) на счет, открытый в российском банке.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете