Работодатель может выдать зарплату работнику не деньгами, а товарами или услугами, а также оплатить за него учебу, коммунальные расходы, аренду квартиры, выдать подарок. Такой доход по нормам НК РФ признается натуральным, а налог с него уплачивается по специальным правилам.

Из статьи вы узнаете:

- что такое доходы в натуральной форме;

- на какие виды делит их НК РФ;

- какие действуют правила по НДФЛ для натуральных доходов;

- какие позиции высказывают чиновники и судьи по НДФЛ-обложению натуральных доходов;

- требуется ли облагать натуральный доход взносами.

Содержание

- Что такое натуральный доход

- Какие доходы натуральными не признаются

- Детализация натуральных доходов

- Особенности налогообложения натуральных доходов

- Ставки НДФЛ по натуральным доходам

- Спорные ситуации с НДФЛ

- Натуральный доход и взносы

- Штрафы за не обложение НДФЛ натурального дохода

- Кратко о натуральном доходе: понятие и налоговые особенности

Что такое натуральный доход

Что такое доход в натуральной форме? Официальной расшифровки этого понятия в законодательстве нет. Дадим краткое определение исходя из общих подходов, предусмотренных НК РФ.

Доход в натуральной форме — это экономическая выгода, полученная физлицом в неденежной форме в виде переданных ему безвозмездно, с частичной оплатой или в качестве оплаты за труд товаров, работ, услуг, имущественных прав, цифровых активов.

Получение доходов в натуральной форме может происходить как в рамках трудового договора, так и договора ГПХ.

Проводки по начислению натурального дохода

Какие доходы натуральными не признаются

Неденежные доходы физлиц, не относящиеся к натуральным, перечислены в НК РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

К доходам в натуральной форме не относятся:

- полученные физлицом исключительные права на результаты интеллектуальной деятельности и (или) права использования результатов интеллектуальной деятельности (за исключением денежных средств);

- выполненные в интересах физлица работы (оказанные услуги) в результате выкупа цифровых прав, включающих одновременно цифровые финансовые активы (ЦФА) и утилитарные цифровые права.

Детализация натуральных доходов

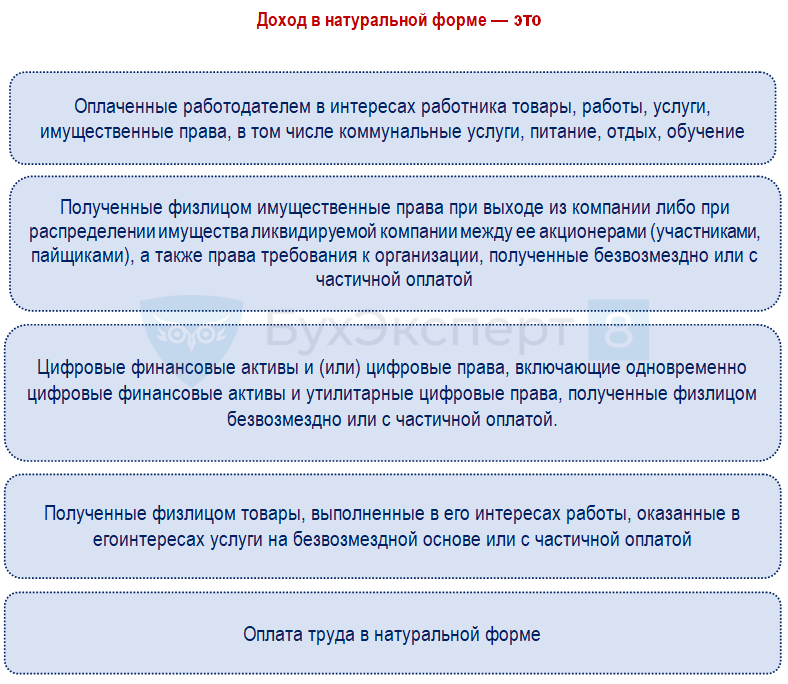

Список доходов, относимых НК РФ к натуральным, приведен в п. 3 ст. 211 НК РФ.

Особенности налогообложения натуральных доходов

По общим правилам работодатель обязан при каждой выплате дохода удержать из выданной суммы НДФЛ и перечислить его в бюджет. Эта обязанность возникает не только при выплате денег, но и в ситуации натуральных доходов.

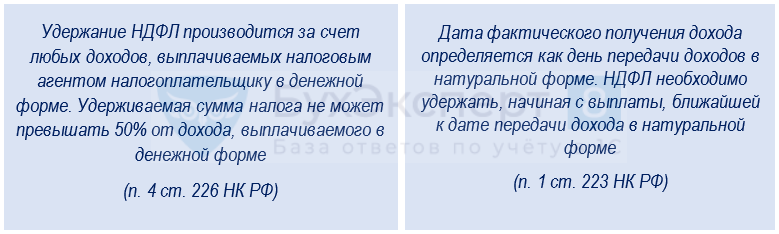

И здесь возникает вопрос: если по п. 4 ст. 226 НК РФ удержать НДФЛ из доходов требуется при их фактической выплате, то как это сделать, если работнику выданы не деньги, а товарные ценности, подарки или в его интересах оплачены услуги?

Для таких случаев законодатели придумали специальные правила:

Правила удержания НДФЛ при передаче дохода в натуральной форме

Как работают эти правила, поясним на примере.

Пример 1

ООО «Прогресс» 19.02.2024 приобрело и оплатило для своего работника путевку в санаторий. Путевка передана работнику 05.04.2024 вместе с зарплатой за март.

Дата фактического дохода в натуральной форме — 05.04.2024.

НДФЛ, исчисленный с суммы натурального дохода (стоимости путевки), удержан из денежного дохода работника — из мартовской зарплаты.

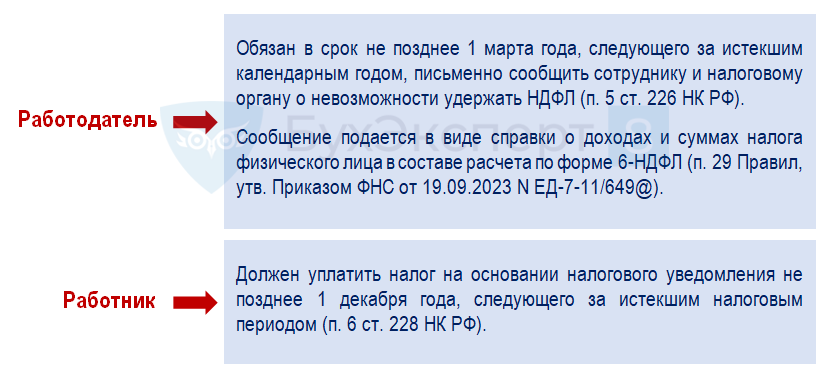

Как быть с НДФЛ, если сотрудник получил доход в натуральной форме от работодателя, а денежные доходы до конца календарного года ему не выплачивались?

В этом случае действует такой порядок:

Правила удержания НДФЛ при передаче дохода в натуральной форме и отсутствии у физлица денежных доходов

Поясним на примере.

Пример 2

В конце декабря 2024 года менеджеру Григорьеву А. А. вручен ценный подарок. Ближайшая выплата зарплаты за декабрь — в январе 2025 года.

Удержать НДФЛ со стоимости подарка до конца 2024 года работодатель не сможет, поэтому до 03.03.2025 (перенос с субботы 1 марта) ему следует письменно сообщить и Григорьеву А.А, и в ИФНС по месту учета о невозможности удержать налог.

Григорьев А.А. должен сам уплатить налог на основании налогового уведомления не позднее 1 декабря 2025 года.

Удержание НДФЛ с полученного натурального дохода в ближайшую дату выплаты других доходов сотрудника

Ставки НДФЛ по натуральным доходам

Натуральные доходы облагаются по тем же ставкам, что и денежные — в зависимости от того, кому выплачиваются и по какому основанию: 13%, 15%, 30%, 35% (ст. 210, ст. 224 НК РФ).

Пример 3

В ООО «Спринт» приезжают потенциальные клиенты из-за рубежа — все они нерезиденты РФ. Доходы компания им не выплачивает, но оплачивает проживание в гостинице и билеты на самолет в обе стороны.

Так как компания оплачивает услуги за физлиц, у них возникают доходы в натуральной форме. Даты получения таких доходов — даты оплаты компанией счетов гостиницы и билетов.

Физлица не являются резидентами РФ, поэтому НДФЛ с этих доходов следует исчислить по ставке 30% (п. 3 ст. 224 НК РФ).

Подарки и призы в натуральной форме в ЗУП 3.1

Сотрудник потерял статус налогового резидента — как быть с НДФЛ?

Спорные ситуации с НДФЛ

Минфин, ФНС и судьи по-разному подходят к вопросу обложения НДФЛ натуральных доходов.

| Вид натурального дохода | Позиция 1 | Позиция 2 |

| Оплата за работников спортивно-оздоровительных услуг: бассейна, фитнес-центра, тренажерного зала |

Оплаченные за работника оздоровительные услуги облагаются НДФЛ, так как доходы, полученные физлицами в этом случае, не приведены в списке необлагаемых (ст. 217 НК РФ). |

Сумма оплаты работодателем за работников спортивно-оздоровительных услуг облагается НДФЛ, только если выплаты можно персонифицировать в отношении конкретного работника. Постановление ФАС Уральского округа от 26.10.2010 N Ф09-8909/10-С3 по делу N А71-19704/2009А24 |

| Стоимость питания работников |

Стоимость питания для работников облагается НДФЛ, так как такие доходы физлиц не относятся к необлагаемым. Письмо Минфина от 14.03.2022 N 03-11-10/18728, Письмо Минфина от 07.02.2022 N 03-01-10/7881 |

Стоимость питания для работников не облагается НДФЛ, если экономическую выгоду нельзя персонифицировать. |

| Оплата (возмещение) стоимости проживания (аренды квартиры) работникам, предусмотренная условиями трудовых договоров |

Так как компенсация расходов по найму жилых помещений иногородним работникам осуществляется работодателем на основе ЛНА/трудового договора, а не в соответствии с законодательством, она облагается НДФЛ. |

Работодатель осуществляет затраты на аренду жилья для работников прежде всего в своих интересах, что свидетельствует об отсутствии преобладающего интереса физлиц и об отсутствии их личного дохода, облагаемого по пп. 1- 2 п. 2 ст. 211 НК РФ. Письмо ФНС от 03.11.2015 N СА-4-7/19206@, Письмо ФНС от 17.10.2017 N ГД-4-11/20938@ |

| Оплата (компенсация) физлицу-исполнителю по договору ГПХ стоимости проезда, проживания и др. |

Оплата (компенсация) исполнителю по договору ГПХ стоимости проезда и проживания облагается НДФЛ, так как их освобождение от налога не предусмотрено ст. 217 НК РФ. Письмо Минфина от 04.10.2023 N 03-04-05/94461 |

Если организация оплачивает в своих интересах за физлиц-исполнителей по ГПД стоимость проезда к месту оказания услуг и обратно, проживания и питания там, то такая оплата не признается доходом физлиц и не облагается НДФЛ. Письмо ФНС от 23.06.2022 N БС-15-11/71@, Письмо Минфина от 17.03.2022 N 03-04-05/20477 |

| Оплата арендатором стоимости коммунальных услуг при аренде имущества (безвозмездном пользовании имуществом, найме жилого помещения) физлица |

Письмо Минфина от 17.06.2021 N 03-04-05/47506, Письмо Минфина от 29.04.2019 N 03-04-07/31733 |

При оплате арендатором коммунальных услуг у физлица возникает облагаемый НДФЛ доход. |

Учитывая разночтения в трактовке налогового законодательства в отношении НДФЛ с натуральных доходов, работодателю следует принимать по этому вопросу взвешенное решение с учетом сложившейся в его регионе судебной практики, в том числе быть готовым отстаивать свою позицию в суде.

Учет затрат на покупку путевки за счет фирмы в 1С

НДФЛ и взносы с компенсаций за питание — разъясняет Минфин

Натуральный доход и взносы

Если работодатель выплатил работнику зарплату в неденежной форме и/или оплатил за него товары (работы, услуги), возникает обязанность исчислить и уплатить в бюджет страховые взносы с натуральных доходов.

Как начисляются страховые взносы на натуральные доходы

Страховые взносы с натурального дохода в 1С

НДФЛ и страховые взносы с натурального дохода в 1С

Штрафы за не обложение НДФЛ натурального дохода

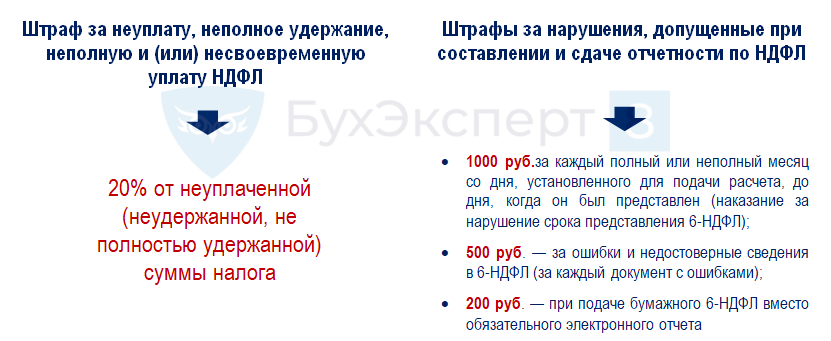

Специальных штрафов для работодателя за ошибки, допущенные при налогообложении натуральных доходов, в законодательстве нет. Но это не означает, что за налоговые просчеты с доходами не наказывают.

В таких случаях действуют наказания, предусмотренные в целом за погрешности при исчислении НДФЛ налоговыми агентами. Размер штрафа зависит от вида нарушения.

Штрафы по НДФЛ для налогового агента (ст. 123, 126, 126.1 НК РФ)

Эти штрафы предусмотрены для компаний. Но и сотрудников, ответственных за 6-НДФЛ, также могут наказать— штрафом от 300 до 500 руб. (прим. в ст. 2.4, ч. 1 ст. 15.6 КоАП РФ).

Кратко о натуральном доходе: понятие и налоговые особенности

- Натуральный доход — это экономическая выгода, полученная физлицом в неденежной форме в виде переданных ему безвозмездно, с частичной оплатой или в качестве оплаты за труд товаров, работ, услуг, имущественных прав, цифровых активов.

- Натуральные доходы облагаются НДФЛ и страховыми взносами. В отношении налогообложения отдельных видов натуральных доходов у Минфина, ФНС и судей возникают разные позиции.

- За нарушения, связанные с налогообложением натуральных доходов, налогового агента наказывают штрафами.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете