Своевременное уточнение ошибочных и неполных данных в 6-НДФЛ позволяет компании экономить деньги на уплате штрафов. Правила уточнения расчета имеет особенности и в некоторых случаях только одной корректировкой не обойтись. Подробности — в нашем материале.

Содержание

Зачем сдавать корректировку

В рамках своих контрольных полномочий налоговики проверяют сплошным образом все поступающие к ним расчеты 6-НДФЛ. Любые ошибки рассматривают как недостоверные сведения и штрафуют работодателей на 500 руб. за каждый расчет, в котором выявлены неточности и неполные данные (п. 1 ст. 126.1 НК РФ).

Освободиться от штрафных потерь по указанной статье можно путем подачи уточненного расчета — сделать это необходимо до того момента, пока ошибки не обнаружат контролеры.

Налоговый агент освобождается от ответственности, предусмотренной п. 1 ст. 126.1 НК РФ, если самостоятельно выявит ошибки и представит налоговому органы уточненный расчет до момента, когда налоговый орган обнаружит недостоверные сведения (п. 2 ст. 126.1 НК РФ)

Если ошибки в 6-НДФЛ повлекли недоплату налога в бюджет, расходы вырастут еще больше: кроме штрафа по ст. 123 НК РФ за опоздание с перечислением налога потратиться придется и на перечисление пеней за время просрочки.

Уточненный 6-НДФЛ поможет избежать расходов на уплату штрафа по ст.123 НК РФ, только если до его представления компания заплатит в бюджет недоплаченный налог и пени (п. 4, п. 6 ст. 81 НК РФ)

Таким образом, поданный вовремя уточненный 6-НДФЛ сбережет работодателю не только деньги, но и позволит сформировать достоверную налоговую базу по НДФЛ, верно рассчитать обязанность по этому налогу, сохранит репутацию ответственного налогового агента в глазах контролеров.

Что сказано в НК РФ об уточненном 6-НДФЛ

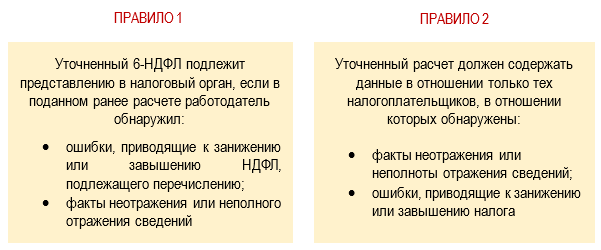

В п. 6 ст. 81 НК РФ предусмотрены такие правила:

Получите понятные самоучители 2026 по 1С бесплатно:

Таким образом, правило 1 предписывает подавать корректирующий 6-НДФЛ при выявлении любых ошибок в ранее поданном налоговикам расчете — как при занижении подлежащего уплате в бюджет НДФЛ, так и при завышении.

Правило 2 позволяет включать в корректировку данные только в отношении физлиц, по которым поданы неполные или ошибочные сведения. Однако подача корректировки только с такими данными может повлечь новые вопросы со стороны контролеров, поэтому представляют уточненку целиком — в том виде, как ее должны видеть налоговики: с полными и достоверными сведениями.

Когда нужны уточнения, а когда — нет

Мы уже выяснили, что корректировочный расчет требуется всегда при выявлении в исходном 6-НДФЛ ошибок: как в реквизитах налогового агента, так и в персданных физлиц, кодах доходов и вычетов, суммовых показателях и т. д. Но на практике уточненка требуется не всегда.

Разобраться помогут примеры.

Пример 1

ООО «Прогрессивные технологии» заключило с самозанятым (плательщиком НПД) Тихоновым А. П. договор процентного займа и перечисляло ему ежемесячно проценты по договору за пользование заемными средствами. Бухгалтер компании, считая самозанятого самостоятельным плательщиком налогов, не удерживал НДФЛ с выплаченных сумм и в 6-НДФЛ не отражал.

В такой ситуации доход в виде процентов по договору займа не является объектом обложения НПД и подлежит обложению НДФЛ. Если подоходный налог компания не удержала, ей следует доудержать его при следующей выплате самозанятому процентов по займу.

Кроме того, необходимо уплатить в бюджет пени по НДФЛ и представить корректировочный 6-НДФЛ (п. 3 ст. 75, п. 2 ст. 123, п. 1 ст. 223, п. 4 ст. 226 НК РФ, письма Минфина от 20.02.2021 N 03-11-11/12103, ФНС от 24.04.2019 N БС-3-11/4119@).

Пример 2

Работнику ООО «Металлист» Селиванову К. А. в декабре 2023 года вручили подарок и до конца года у него не было выплат. Поэтому НДФЛ с подарка был удержан с январского аванса. Стоимость подарка и удержанный налог бухгалтер отразил только в расчете за 1 квартал 2024 года. В годовом 6-НДФЛ доход сотрудника в натурной форме не отражен.

В феврале 2024 года ФНС выпустила разъяснения по аналогичному случаю, и бухгалтер понял, что допустил ошибку, не указав декабрьский натуральный доход в годовом 6-НДФЛ. Следуя разъяснениям налоговиков, он оформил и отправил в инспекцию уточненку (Письмо ФНС от 21.02.2024 N БС-4-11/1945).

Пример 3

Директор ООО «Мечта» решил сэкономить на налогах и взносах за счет перевода части сотрудников в самозанятые. Сотрудники зарегистрировались в приложении «Мой налог», но в организационном плане для них ничего не изменилось: они выполняли ту же работу, были подконтрольны работодателю и дважды в месяц получали зарплату. Инспекторы при проверке выявили этот факт и доказали в суде, что отношения были трудовыми.

Так как взносы и НДФЛ по таким выплатам налоговики начислили в рамках налоговой проверки, что отражено в акте и решении по итогам проверки, то представлять уточненные 6-НДФЛ не требуется.

А вот если бы работодатель обнаружил ошибки до того, как их выявили контролеры, пришлось бы подавать уточненки по всем зарплатным отчетам, в т. ч. 6-НДФЛ, с указанием выплат в адрес мнимых самозанятых.

Есть и другие ситуации, когда корректировка 6-НДФЛ не требуется, например:

- документы на инвестиционный вычет поданы сотрудником работодателю в середине года, хотя право на вычет подтверждено с начала года — корректировать 6-НДФЛ за предыдущие периоды с начала года не требуется (Письмо ФНС от 12.04.2017 N БС-4-11/6925);

- в последнем квартале отчетного года работник сменил налоговый статус (с резидента на нерезидента или наоборот) — представлять уточненный 6-НДФЛ за 1 квартал, полугодие и 9 мес. не нужно.

Далее расскажем о правилах, по которым оформляется уточненный расчет.

Как в 6-НДФЛ отразить налог, пересчитанный в связи с предоставлением детского вычета

Правила оформления корректировки

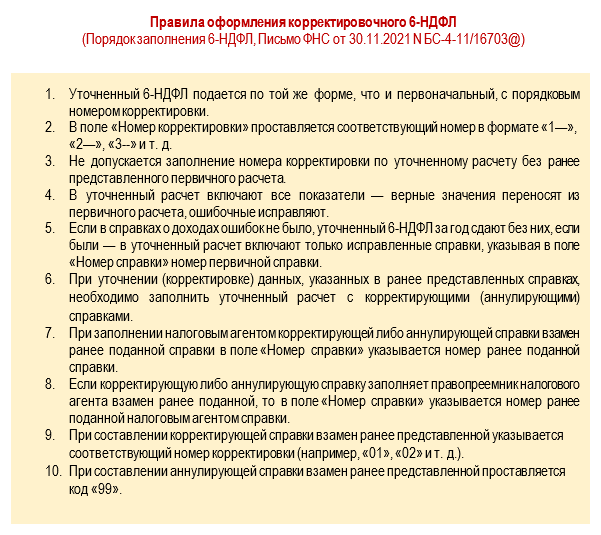

В правилах по оформлению 6-НДФЛ в отдельный раздел не выделено описание того, как должен выглядеть корректировочный расчет и как его составить. При этом отдельные пояснения в отношении таких расчетов в тексте правил содержатся:

Покажем на примере, как применять эти правила:

Пример 2 (продолжение)

После обнаружения ошибки бухгалтер ООО «Металлист» заполнил корректировочный 6-НДФЛ за 2023 год (на бланке, действовавшем в 2023 году), в котором в поле «Номер корректировки» проставил «1—», а данные разместил в том порядке, как разъяснила ФНС в Письме от 17.01.2024 N ЗГ-2-11/543@:

- В разделе 1 операцию выдачи подарка не отразил.

- В разделе 2 заполнил:

- стр. 110 «Сумма дохода, начисленная физлицам»;

- стр. 140 «Сумма налога исчисленная».

- В «Справке о доходах…» за 2023 год сумму натурального дохода (стоимость подарка) и соответствующую сумму подоходного налога отразил:

- по стр. 020 «Сумма налога, подлежащая перечислению с начала налогового периода» и по стр. 021 «По первому сроку перечисления» раздела 1;

- по стр. 160 «Сумма налога удержанная» раздела 2.

По особым правилам оформляется корректировочный 6-НДФЛ, если ошибка закралась в коды КПП или ОКТМО.

Когда одной уточненкой не обойтись

Если на титульном листе расчета указан неверный код ОКТМО, одной корректировки 6-НДФЛ недостаточно.

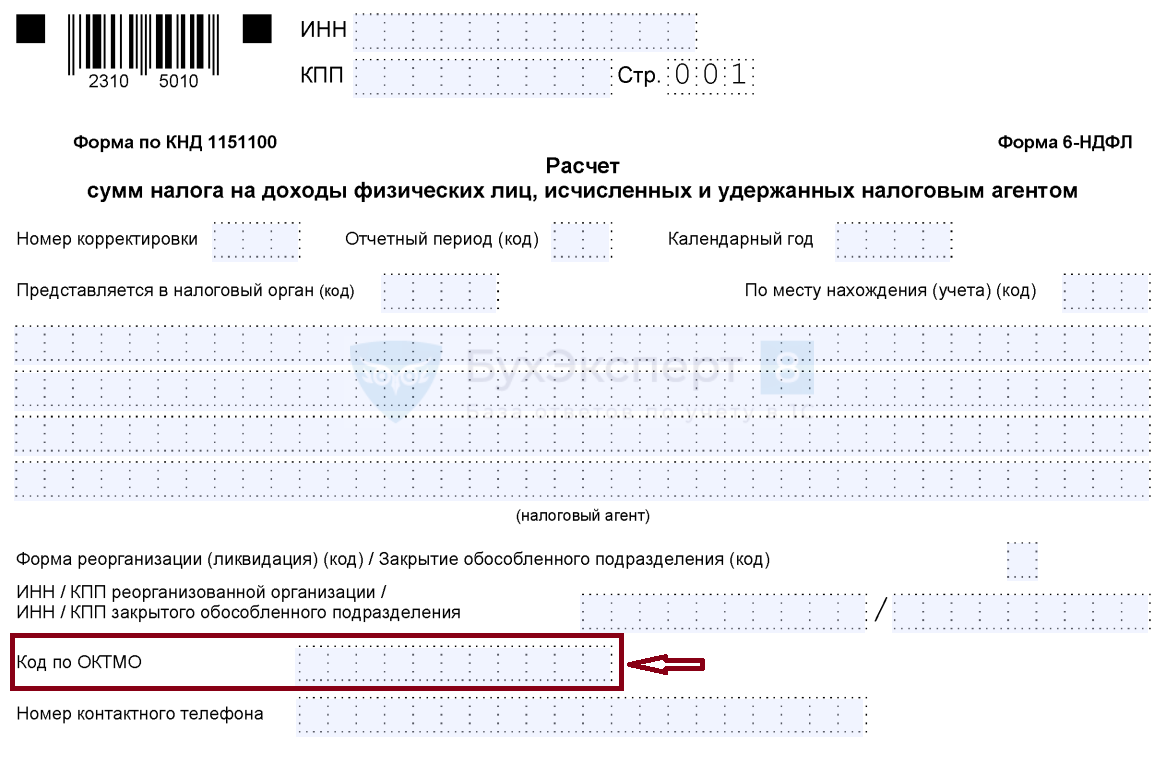

Напомним, что код по ОКТМО проставляется на титульной странице расчета:

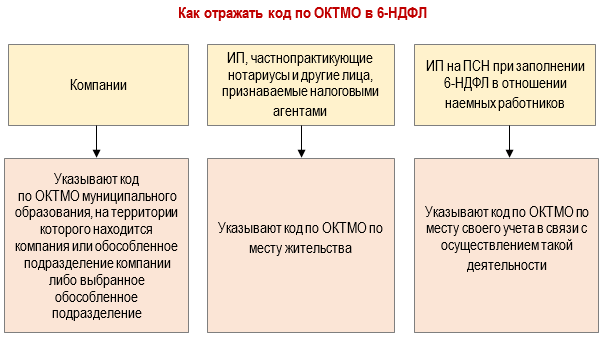

В п. 10 раздела II Порядка заполнения 6-НДФЛ, утв. Приказом ФНС от 19.09.2023 N ЕД-7-11/649@, разъяснено, как указать ОКТМО:

Если после представления расчета выяснится, что ОКТМО указан неверно, следует исправить ошибку по правилам из Письма ФНС от 12.08.2016 N ГД-4-11/14772. Эти правила были предложены налоговой службой в период, когда действовала другая форма расчета, но они актуальны и сейчас.

Поскольку 6-НДФЛ заполняется отдельно по каждому ОКТМО, исправить ошибочный код возможно, только представив два расчета одновременно:

- уточненного расчета, отменяющего сведения, представленные в 6-НДФЛ с неверным кодом;

- нового первичного расчета с верным кодом.

В отменяющем 6-НДФЛ с номером корректировки «1—» поставьте тот же ошибочный ОКТМО, что и в первичном, а во всех полях укажите нули

В новом первичном 6-НДФЛ с номером корректировки «0—» проставьте верный ОКТМО и перенесите в него все сведения из сданного расчета с неверным ОКТМО

Аналогичным образом корректируется неверный КПП, отраженный в первичном расчете.

Налоговики обещали, что корректировочный 6-НДФЛ с правильными ОКТМО и КПП, поданный за пределами отчетного срока, не станет поводом для назначения штрафа по п. 1.2 ст. 126 НК РФ (Письмо ФНС от 12.08.2016 N ГД-4-11/14772). Напомним, что подача расчета позже установленного законодательством срока карается штрафом в 1 000 руб. за каждый полный или неполный месяц со дня, установленного для его представления.

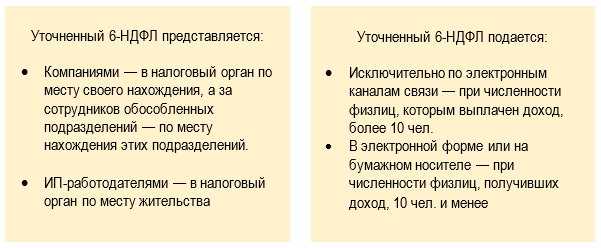

Как сдать уточненный расчет

Налоговое законодательство не содержит специальных правил для процедуры представления уточненных расчетов, которые бы отличались от правил представления первичного 6-НДФЛ.

Напомним основные правила:

Таким образом, уточненный 6-НДФЛ подается по тому же адресу, что и исходный (ошибочный) расчет, и тем же способом.

Как скорректировать взаиморасчеты по ЕНС после сдачи уточненки по 6-НДФЛ в 1С

Кратко о корректировке 6-НДФЛ: когда нужна, на каком бланке оформить и как подать

- Корректировку 6-НДФЛ нужно представить в налоговый орган при выявлении в исходном расчете недостоверных данных: в реквизитах компании, кодах доходов и вычетов, суммовых показателях и т. д.

- В некоторых случаях уточнение 6-НДФЛ не требуется — например, если подоходный налог налоговики начислили в рамках налоговой проверки, что отражено в акте и решении по итогам проверки.

- Если ошибка допущена в ОКТМО или КПП, для исправления требуется подать не только уточненный расчет, отменяющий данные первичного, но и одновременно представить исходный расчет с верным ОКТМО и остальными сведениями.

- Сдавать корректировку следует в ту же налоговую инспекцию, что и исходный ошибочный расчет, и тем же способом.

- Самостоятельное выявление ошибок и их устранение путем представления в налоговый орган уточненного расчета избавляет работодателей от штрафа в 500 руб. за каждый 6-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете