По нулевой налоговой отчетности нет единого правила — какие-то расчеты и декларации при отсутствии данных сдавать не требуется, но в отдельных случаях за отсутствие «нулевки» можно заработать штраф. Разберемся, сдавать или нет нулевой 6-НДФЛ.

Содержание

Когда в 6-НДФЛ может не быть данных

Расчет ф. 6-НДФЛ должны сдавать работодатели, которые признаются налоговыми агентами по подоходному налогу — российские компании, ИП, частнопрактикующие нотариусы и ряд других юридических и физических лиц, выплачивающих работникам доходы (п. 1 ст. 226 НК РФ).

Налоговики требуют заполнять расчет на основании данных, содержащихся в налоговых регистрах по НДФЛ:

Расчет заполняется на основании данных учета доходов, полученных физическими лицами от налоговых агентов, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 3 Порядка, утв. Приказом ФНС от 19.09.2023 N ЕД-7-11/649@)

В программе 1С перечень и формы регистров налогового учета автоматически настроены в разделе Главное — Учетная политика — кнопка Печать — Регистры налогового учета. Регистр по расчету налога на доходы физлиц находится в разделе Зарплата и кадры — Отчеты по зарплате — Регистр налогового учета по НДФЛ.

Подробнее о налоговых регистрах в 1С рассказываем здесь >>

При отсутствии в отчетном периоде доходов, начисленных физлицам, работодателю нечем заполнить налоговый регистр по НДФЛ, невозможно предоставить налоговые вычеты, исчислить и удержать подоходный налог.

Таким образом, если деятельность не осуществляется и работникам доходы не выплачиваются, в регистрах по НДФЛ будет пусто, т. е. данные для внесения в 6-НДФЛ отсутствуют.

Получите понятные самоучители 2026 по 1С бесплатно:

Нужно ли сдавать нулевой 6-НДФЛ

Прямого ответа на этот вопрос в НК РФ нет.

Мы уже выяснили, что представлять 6-НДФЛ необходимо, когда работодатель начисляет доходы в пользу физлиц. Если доходы не начислялись в том периоде, за который заполняется отчет, у работодателя не возникают обязанности налогового агента по НДФЛ, в т. ч. обязанность по представлению 6-НДФЛ в налоговый орган.

Это правило справедливо, если весь отчетный год отсутствовали данные для заполнения расчета. Но если, к примеру, в 1 квартале выплаты сотрудникам были, а затем до конца года больше не производились, 6-НДФЛ придется регулярно представлять, т. к. данные в расчете приводятся нарастающим итогом с начала года (Письмо ФНС от 16.11.2018 N БС-4-21/22277@).

Можно сформулировать основное правило: если работодатель весь год не осуществлял деятельность и не выплачивал физлицам доходы, нулевой 6-НДФЛ по отчетным датам сдавать не обязан и штрафовать за его отсутствие контролеры не вправе. Но из этого правила есть исключения.

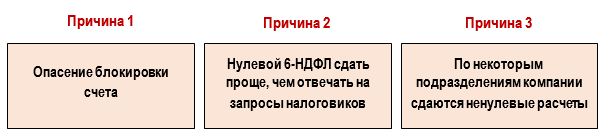

Три причины представления нулевого 6-НДФЛ

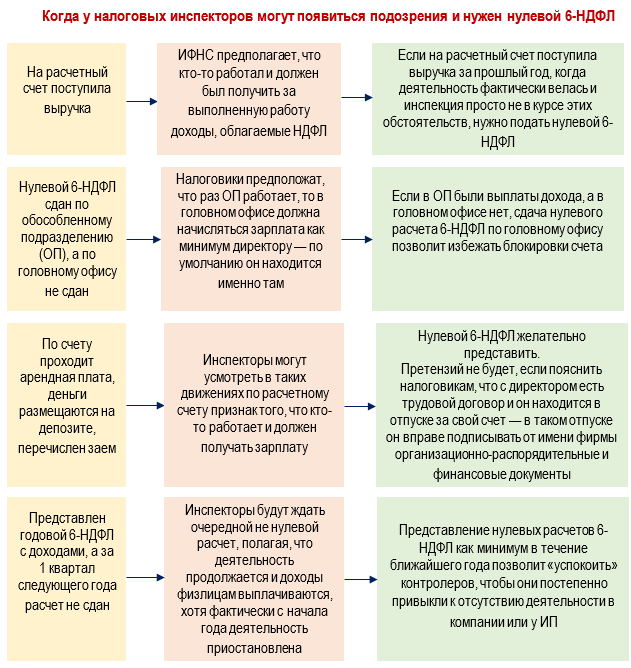

Если у работодателя числятся работники, налоговики по умолчанию считают, что он должен платить им зарплату. Если в какой-то период деятельность была приостановлена, но работников не уволили, инспекторы об этом не знают. Не получив очередной расчет 6-НДФЛ, они могут посчитать, что работодатели забыли его представить. Последствия могут разными: от требования представить пояснения до блокировки счета.

Несмотря на то, что ФНС четко выразила в Письме от 16.11.2018 N БС-4-21/22277@ свою позицию по поводу нулевого 6-НДФЛ, на практике многие бухгалтеры предпочитают ежеквартально отправлять в налоговый орган пустой расчет при отсутствии данных для его заполнения.

Поводы для беспокойства бухгалтеров действительно есть.

ФНС стремится избегать ненужных блокировок из-за непредставления 6-НДФЛ, но на практике они все же случаются — инспекторы могут усмотреть какой-то признак возможной выплаты доходов физлицам и нулевой отчет поможет избежать блокировки.

Чтобы отследить намерения налоговиков по блокировке счета за несданные декларации и расчеты, в т. ч. 6-НДФЛ, следует регулярно проверять информацию на вкладке «Риск блокировки счета» (раздел «Как меня видит налоговая») в личном кабинете на сайте ФНС.

Может случится, что из-за несданного 6-НДФЛ налоговики начнут отсчитывать срок до блокировки счетов, а по закону вы не обязаны сдавать расчет по причине отсутствия выплаченных физлицам доходов. В такой ситуации без отправки пояснений в инспекцию не обойтись — представлять нулевой расчет уже поздно по срокам, и при его получении контролеры автоматически начислят штраф 1 000 руб., который придется оспаривать в суде (п. 1.2 ст. 126 НК РФ).

Налоговики по-разному регулируют количество запросов: некоторым инспекциям хватает одного ответа от работодателя по 6-НДФЛ, другие шлют их ежеквартально. Чтобы исключить регулярные запросы налоговиков по поводу 6-НДФЛ, вместо нулевки можно написать в инспекцию письмо с описанием ситуации: сообщить об отсутствии деятельности, невыплате физлицам доходов и намерении не представлять 6-НДФЛ до возобновления деятельности. Однако и здесь есть риск — подобные письма НК РФ не предусмотрены и система налоговиков их не учитывает (видит только ответы на официальные запросы), обрабатывать вручную контролеры их вряд ли будут.

Если работодатель решит представить нулевой 6-НДФЛ, ему необходимо заполнить титульный лист, а в остальных графах, предназначенных для цифровых данных, проставить прочерки.

Когда без нулевого 6-НДФЛ не обойтись

Налоговые органы располагают обширной базой данных о каждом работодателе. При малейшем подозрении в том, что компания или ИП осуществляет деятельность, предполагающую выплату физлицам доходов, при этом 6-НДФЛ не сдает, блокируют счет.

Если вы оценили свои обстоятельства с учетом вышесказанного и решили, что нулевой 6-НДФЛ сдавать не будете, лучше отказаться от нулевок уже с первого квартала. Ведь если представить нулевой расчет за первый отчетный период, контролеры будут ожидать расчеты и за последующие периоды (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Выплат нет, а 6-НДФЛ нужно сдать

В практической деятельности случаются ситуации, когда с расчетного счета или из кассы выплаты зарплаты сотрудникам и ГПД-шникам не производились, а доход считается полученным (неявные доходы) и у работодателя возникает обязанность представить 6-НДФЛ.

Пример

В ООО «Звезда» в 1 квартале 2024 года деятельность не осуществлялась и по итогам квартала 6-НДФЛ бухгалтер не сдавал. При этом с одним из работников, находившемся в отпуске без сохранения зарплаты, подписано соглашение о прощении долга.

В такой ситуации недостаточно сообщения о невозможности удержать налог по итогам года в разделе 4 справки о доходах, прилагаемой к годовому 6-НДФЛ (п. 5 ст. 226 НК РФ). Обязательно также отражать такой доход и исчисленный налог в расчете 6-НДФЛ по итогам расчетных периодов — начиная с того периода, на который приходится установленная ст. 223 НК РФ дата получения соответствующего дохода, и расчета за год (п. 2 ст. 230 НК РФ, Письмо ФНС от 30.03.2016 N БС-4-11/5443).

К неочевидным доходам, отражаемым в 6-НДФЛ, также относится материальная выгода от экономии на процентах по займу, выданному компанией на льготных условиях учредителю либо иному взаимозависимому с ней лицу. В 2021-2023 годах ее освобождали НДФЛ и не отражали в 6-НДФЛ, но с 2024 года налогообложение этой выплаты возобновилось (письма Минфина от 18.03.2024 N 03-04-06/23964, от 01.02.2024 N 03-04-05/8074). В 6-НДФЛ эта выплата также должна попасть.

Как рассчитать матвыгоду и отразить в 6-НДФЛ, рассказываем здесь >>

Или другой пример: единственный работник-директор компании оформлен на неполную ставку, и вся начисленная ему зарплата покрывается стандартными детскими вычетами. Несмотря на то, что налоговая база и НДФЛ нулевые, расчет 6-НДФЛ необходимо представить. Выплачивая доход, облагаемый подоходным налогом, компания является налоговым агентом и обязана отразить такой доход в 6-НДФЛ.

Кратко о нулевом 6-НДФЛ — сдавать или нет?

- НК РФ не требует представлять в налоговую инспекцию нулевой 6-НДФЛ, если физлицам не выплачивались доходы.

- Проблемы могут возникнуть, если налоговики заподозрят, что компания или ИП осуществляет деятельность, предполагающую выплату доходов физлицам, при этом 6-НДФЛ не сдает. Избежать их можно, подав нулевой расчет или отправив в инспекцию письмо.

- В личном кабинете на сайте ФНС (на вкладке «Риск блокировки счета» раздела «Как меня видит налоговая») можно узнать о намерениях налоговиков заблокировать счет из-за непредставленного 6-НДФЛ.

- Чтобы избежать претензий налоговиков из-за несданного 6-НДФЛ, следует учесть, что в расчете отражаются не только деньги, реально выплаченные физлицам, но и неявные доходы (например, прощенный долг сотруднику).

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете