Отчитываться по подоходному налогу с помощью формы 6-НДФЛ работодатели начали с 2016 года. С тех пор бланк и порядок его заполнения налоговики регулярно обновляют. Причем иногда эти обновления глобально меняют структуру и алгоритмы заполнения 6-НДФЛ.

Из статьи вы узнаете:

- на каком бланке отчитываться работодателям по форме 6-НДФЛ

- из каких элементов складывается его структура

- по каким правилам вносить сведения в расчет

- какие особенности заполнения учесть в разных ситуациях

- как облегчить заполнение 6-НДФЛ

Содержание

- Краткая справка о форме 6-НДФЛ

- Отражение больничного в 6-НДФЛ

- Переходящая зарплата в 6-НФДЛ

- Зарплату задержали: последствия для 6-НДФЛ

- Отражение зарплатного перерасчета

- Заполнение расчета при изменении реквизитов

- Вычеты в 6-НДФЛ

- Что указать в разделах 1 и 2 по отдельным КБК

- Когда строка 140 не равна строке 160

- Схема-подсказка: пособия и компенсации в 6-НДФЛ

- Разъяснения ФНС: дивиденды, взаимодействие с контролерами

- Кратко о форме 6-НДФЛ: инструкция по заполнению, примеры, схемы, подсказки

Краткая справка о форме 6-НДФЛ

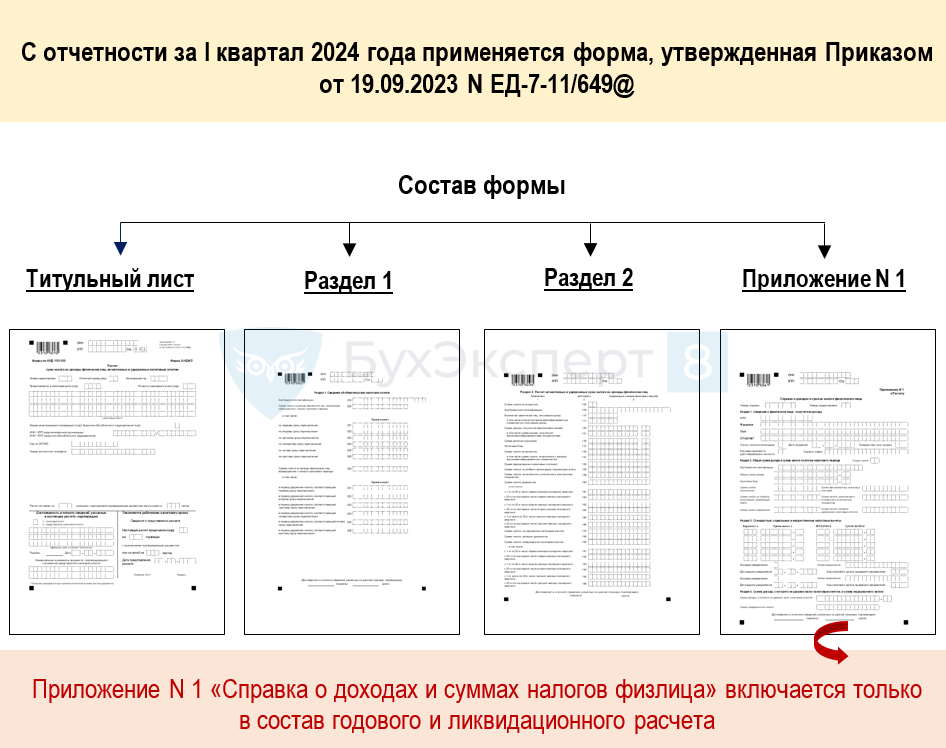

Работодатели заполняют 6-НДФЛ на таком бланке:

Общие требования, по которым заполняется расчет:

Требования к заполнению 6-НДФЛ

(Порядок заполнения расчета, утв. Приказом ФНС от 19.09.2023 N ЕД-7-11/649@)

- Расчет составляется нарастающим итогом: за I квартал, полугодие, 9 месяцев и год

- Для заполнения используются данные из регистров налогового учета по НДФЛ

- В расчете может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета нумеруются по порядку: «001», «002», «003» и т. д.

- Строки с суммовыми значениями должны быть заполнены. Если значение суммового показателя отсутствует, проставляется «0»

- В строках, где есть ячейки для копеек, указываются суммы в рублях и копейках

- Если данные какого-либо раздела не умещаются на одной странице, для их отражения используются дополнительные страницы

- При ручном заполнении расчета используются заглавные печатные символы с применением чернил черного, фиолетового или синего цвета, которые проставляются слева направо, начиная с первого (левого) знакоместа. При заполнении в программе значения числовых показателей выравниваются по правому (последнему) знакоместу

- По каждому ОКТМО заполняется отдельный расчет. Если у компании есть обособленное подразделение в другом городе, заполняются отдельно расчеты по головной компании и по обособленному подразделению

- Не допускается указывать в 6-НДФЛ отрицательные суммы (п. 9 Порядка заполнения расчета)

- Раздел 1 заполняется по каждому КБК отдельно, а раздел 2 — по каждому КБК и по каждой ставке

Далее на примерах поясним особенности оформления расчета в разных ситуациях.

Получите понятные самоучители 2026 по 1С бесплатно:

Подробнее Как в 1С 8.3 ЗУП настраивается учет по обособленным подразделениям.

Отражение больничного в 6-НДФЛ

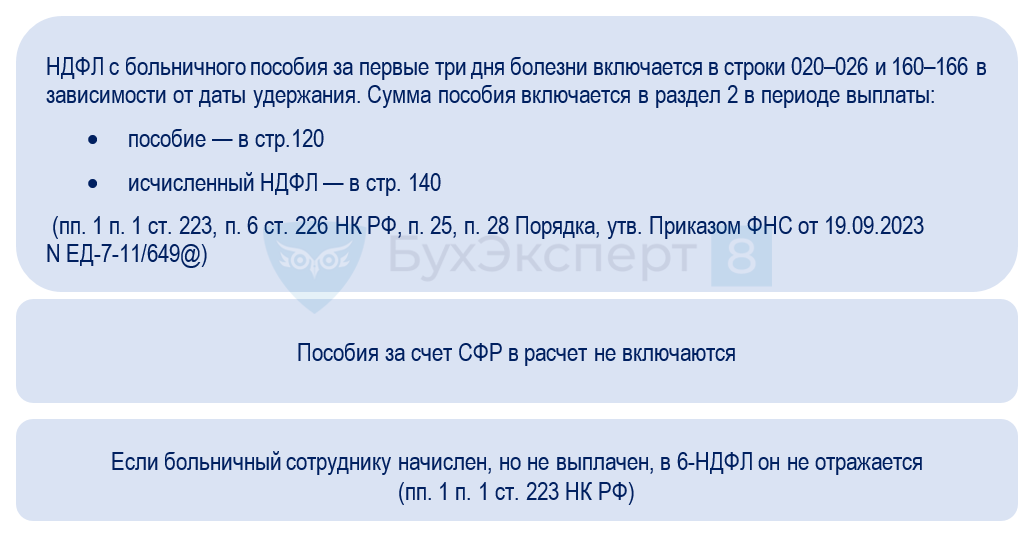

Отражение в 6-НДФЛ больничных производится по таким правилам:

Пример 1

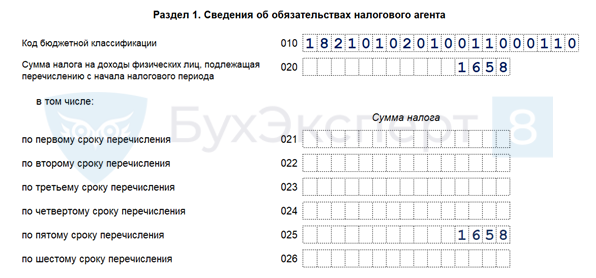

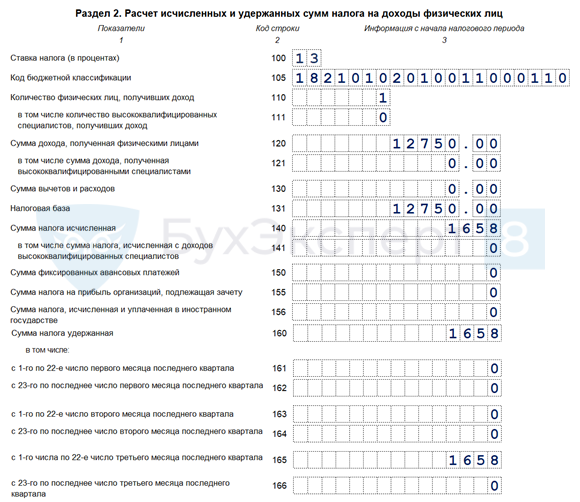

Инженер по охране труда Пантелеев А. К. болел в ноябре. Сумма пособия за первые 3 дня болезни составила 12 750 руб. (НДФЛ — 1 658 руб.). Пособие по нетрудоспособности ему начислили и выплатили 4 декабря. Подоходный налог с «больничного» дохода Пантелеева А. К. перечислен в бюджет 28 декабря и отражен в годовом 6-НДФЛ.

Сумму налога бухгалтер отразил в разделе 1 (для упрощения примера другие суммы в расчете не показываем):

В разделе 2 отразили пособие инженера Пантелеева А. К. и соответствующую сумму налога:

Подробнее Какие настройки выполнить для корректного расчета НДФЛ в 1С 8.3 ЗУП.

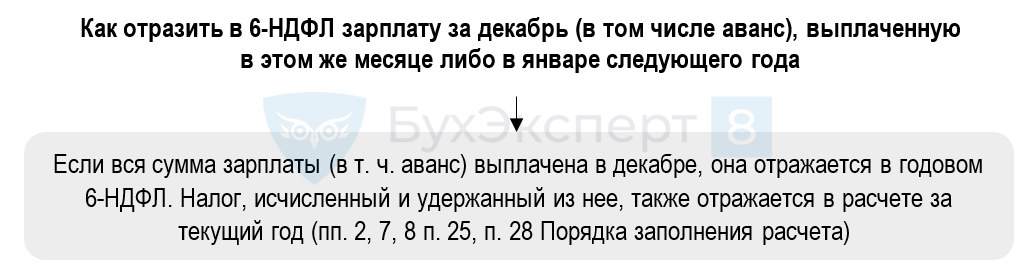

Переходящая зарплата в 6-НФДЛ

С отражением зарплаты в 6-НДФЛ сложности возникают на стыках отчетных периодов: на границе календарного года или отдельных кварталов внутри года. Расскажем, какие правила учесть при заполнении расчета в таких ситуациях.

В ситуации, когда зарплата за последний месяц отчетного квартала выплачена в первый месяц следующего квартала, действуют такие правила:

Зарплату задержали: последствия для 6-НДФЛ

Задержка зарплаты всегда оборачивается для работодателя негативными последствиями: финансовыми потерями в виде штрафов и выплаты компенсаций, недовольством сотрудников, претензиями контролеров и т. д. Сложности также могут возникнуть и с отражением отдельных показателей в 6-НДФЛ.

С опоздавшей зарплатой трудностей в 6-НДФЛ возникнуть не должно: ее отражают по обычным правилам независимо от того, за какой период она начислена. К примеру, зарплата за 2024 год, выплаченная в 2025 году, отражается за соответствующие периоды 2025 года.

С компенсацией за задержку зарплаты ранее было много неясностей: у налоговиков и Минфина не получалось выработать единой позиции в вопросе о том, является ли подобная компенсация выплатой, облагаемой НДФЛ:

Сейчас все стороны пришли к единому мнению: данная выплата является НДФЛ-облагаемой, следовательно, ее необходимо отражать в 6-НДФЛ.

Подробнее Как в 1С настроить обложение НДФЛ компенсации за задержку зарплаты.

Отражение зарплатного перерасчета

При перерасчете зарплаты отражение данных в 6-НДФЛ зависит от того, не доплачена сотруднику зарплата или переплачена.

С недоплатами проблем не возникает (применяются обычные правила):

Сотруднику не доплатили зарплату

Если сотруднику не доплатили зарплату, положенная доплата отражается в 6-НДФЛ за отчетный (налоговый) период, в котором она выплачена, в общем порядке. В расчете указываются суммы дохода и исчисленного, удержанного НДФЛ с учетом доплаты, будто доход выплачен не за прошлый период, а за текущий.

Действует правило: датой фактического получения зарплаты является день ее выплаты вне зависимости от периода, за который она начислена (пп. 1 п. 1 ст. 223, п. 3, п. 4 ст. 226 НК РФ).

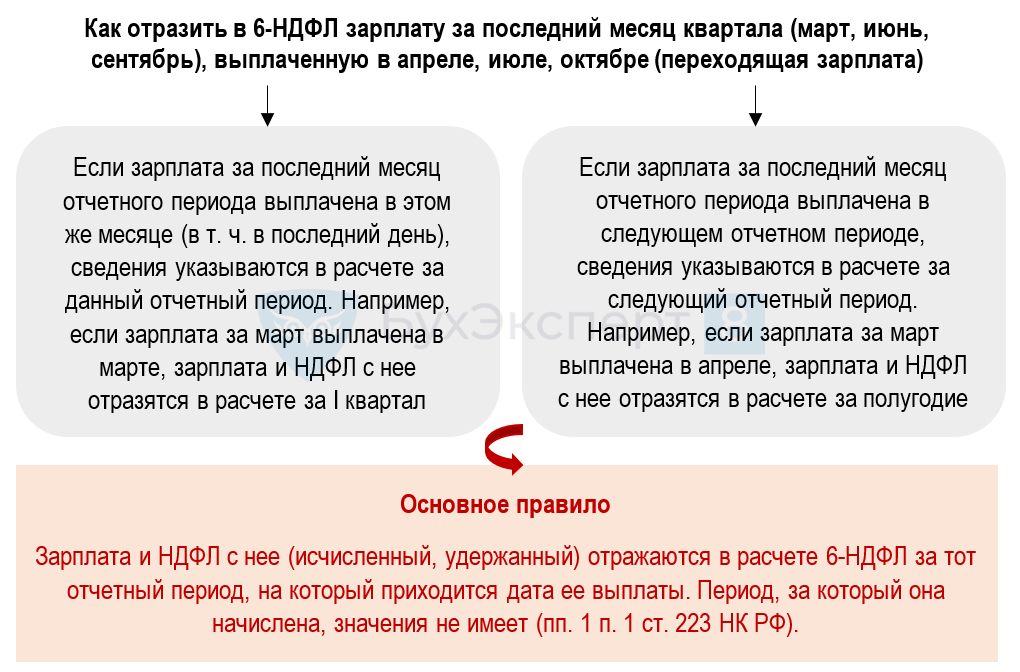

С переплатой дело обстоит сложнее. Работодателю следует сначала определить:

- есть ли законные основания для ее взыскания

- готов ли сотрудник добровольно ее вернуть

Дальнейший сценарий выглядит по-разному в зависимости от полученных ответов:

Сотруднику переплатили зарплату

Пример 2

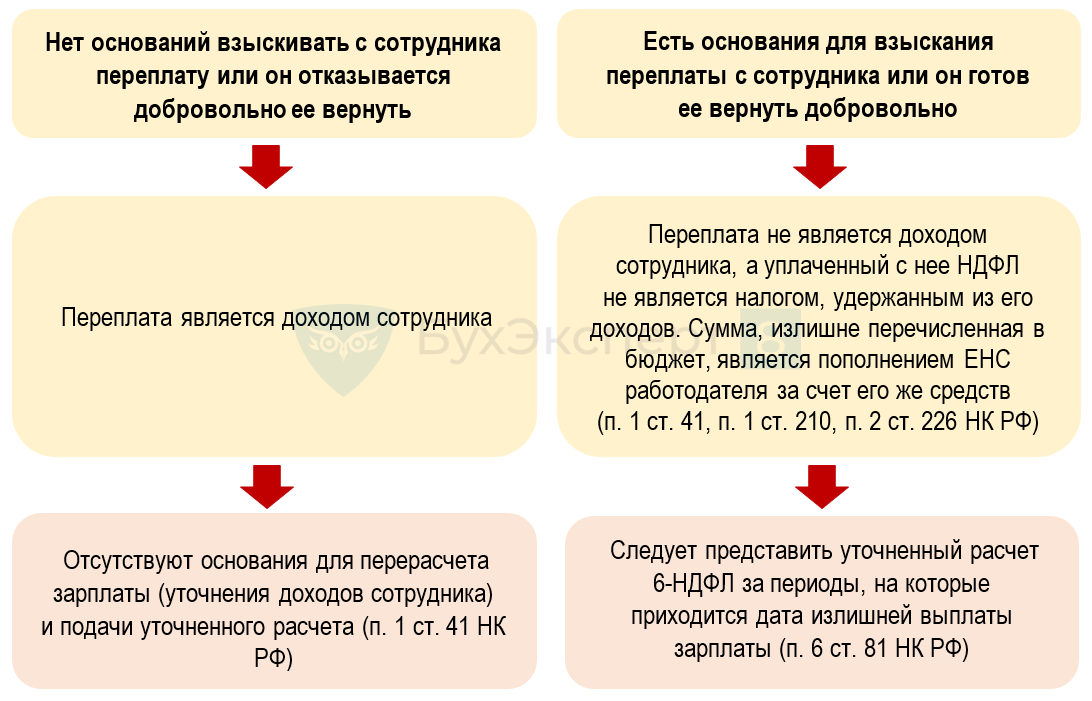

Бухгалтер ООО «Озеленение территории» в мае 2024 года обнаружил, что переплатил сотруднику Авдееву М. П. зарплату за вторую половину февраля этого года. Завышенную выплату сотрудник получил 04.03.2024.

После обнаружения ошибки бухгалтер оформил уточненный 6-НДФЛ за 1 квартал 2024, в котором были отражены уменьшенные суммы дохода и подоходного налога (исчисленного и удержанного) — как если бы лишняя зарплата не была выплачена.

При подаче уточненного 6-НДФЛ за год (например, ошибка допущена при расчете зарплаты, выплаченной в сентябре 2023), потребуется скорректировать и показатели справки о доходах из Приложения N 1 к расчету -— по тому сотруднику, которому переплачена зарплата.

Заполнение расчета при изменении реквизитов

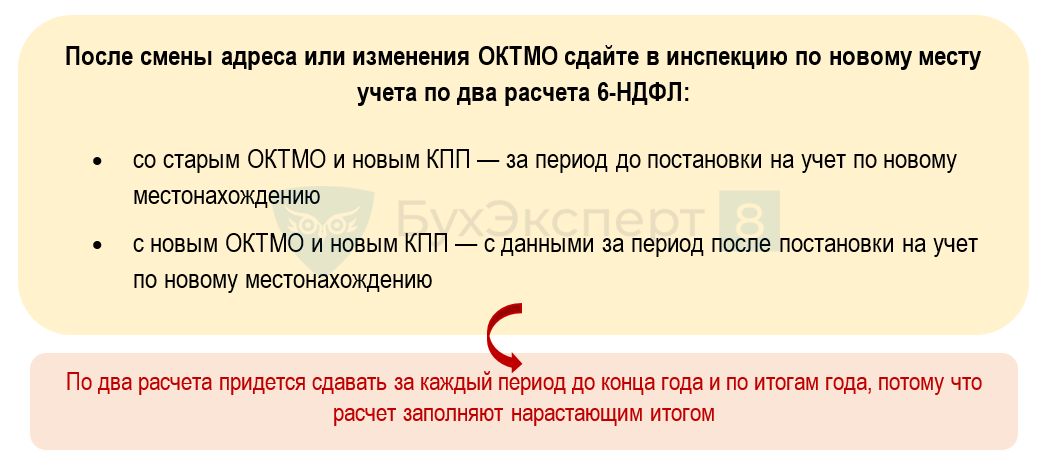

Компаниям и ИП после изменения ОКТМО или смене адреса необходимо действовать по такому правилу:

Пример 3

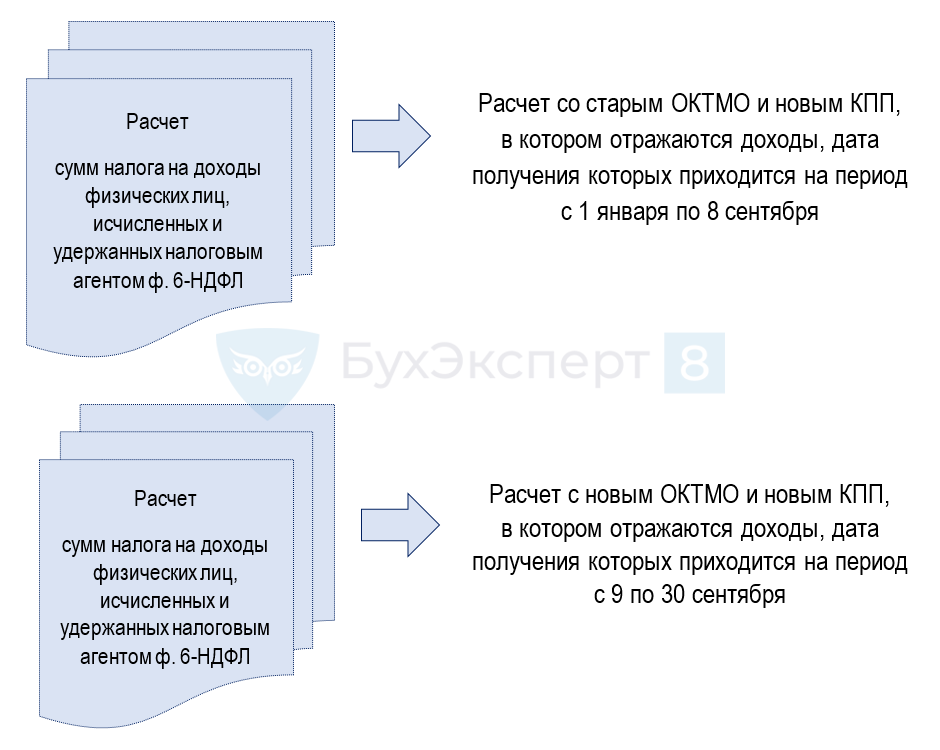

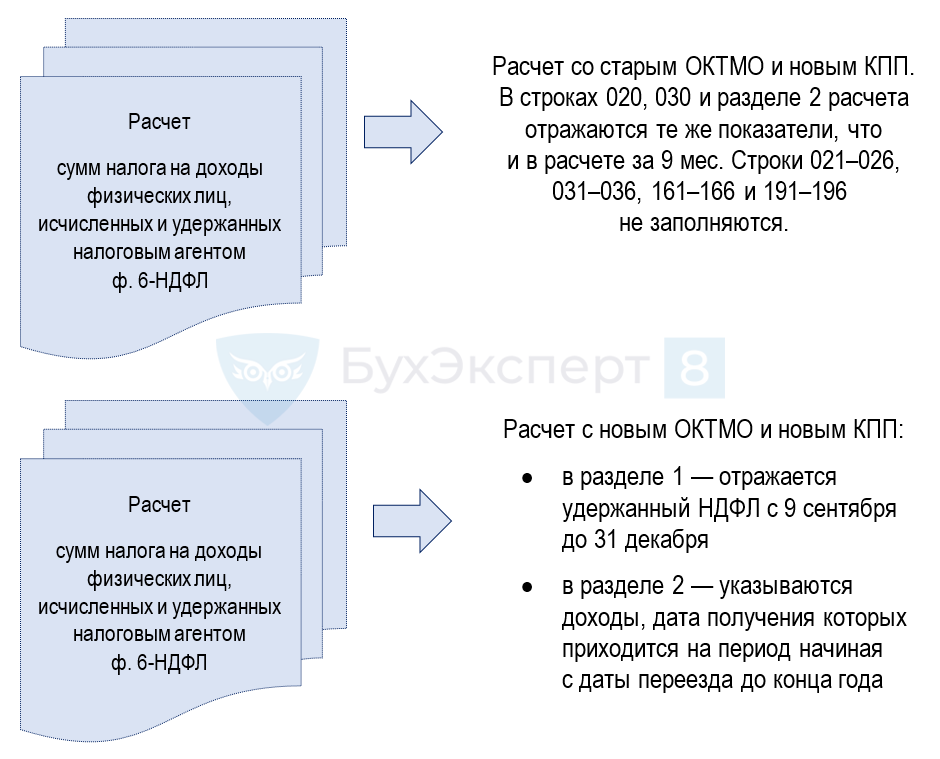

ООО «Престиж» сменило адрес и 09.09.2024 встало на учет в другой ИФНС. Бухгалтер компании отчитался в новую инспекцию по ф. 6-НДФЛ по итогам 9 мес., оформив два отчета:

По итогам года также были представлены две ф. 6-НДФЛ:

Подробнее В каком отчете 1С посмотреть разбивку по двум ИФНС после заполнения 6-НДФЛ при смене адреса.

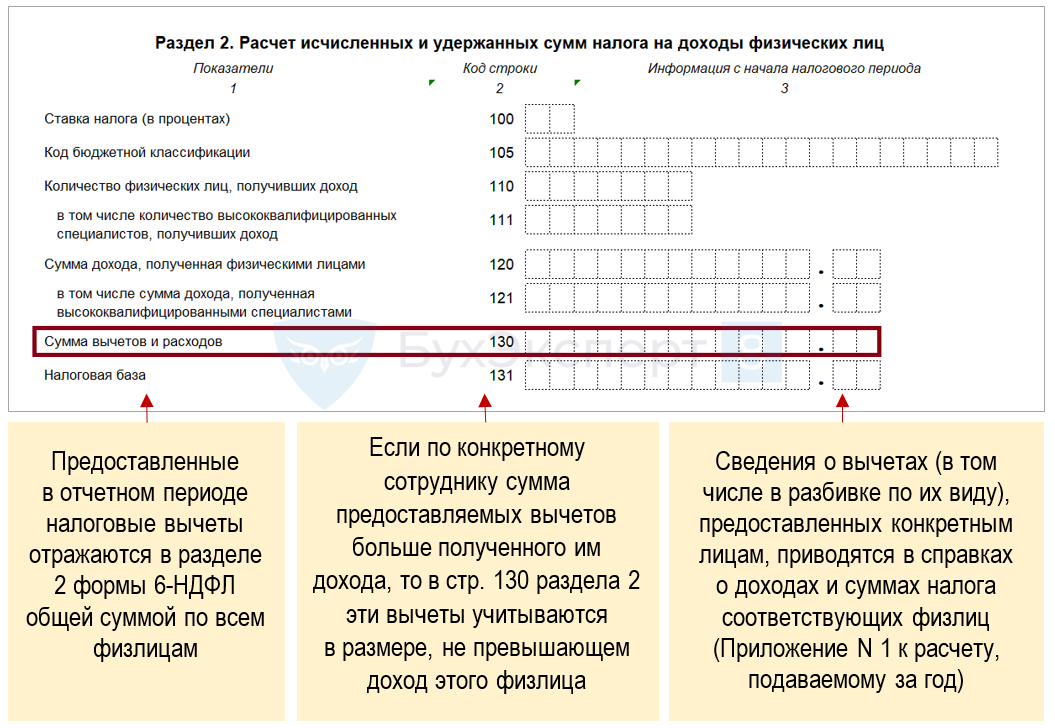

Вычеты в 6-НДФЛ

В 6-НДФЛ налоговые вычеты отражаются в разделе 2:

Отражение в расчете вычетов не ограничивается только стр. 130, но и затрагивает некоторые другие строки. Покажем на примере.

Пример 4

Котов С. А. работает в ООО «Производственные технологии» слесарем-наладчиком. В конце марта 2024 года он принес в бухгалтерию заявление на стандартный вычет.

Бухгалтер компании:

- пересчитал НДФЛ за предыдущие месяцы

- вернул переплату Котову С. А.

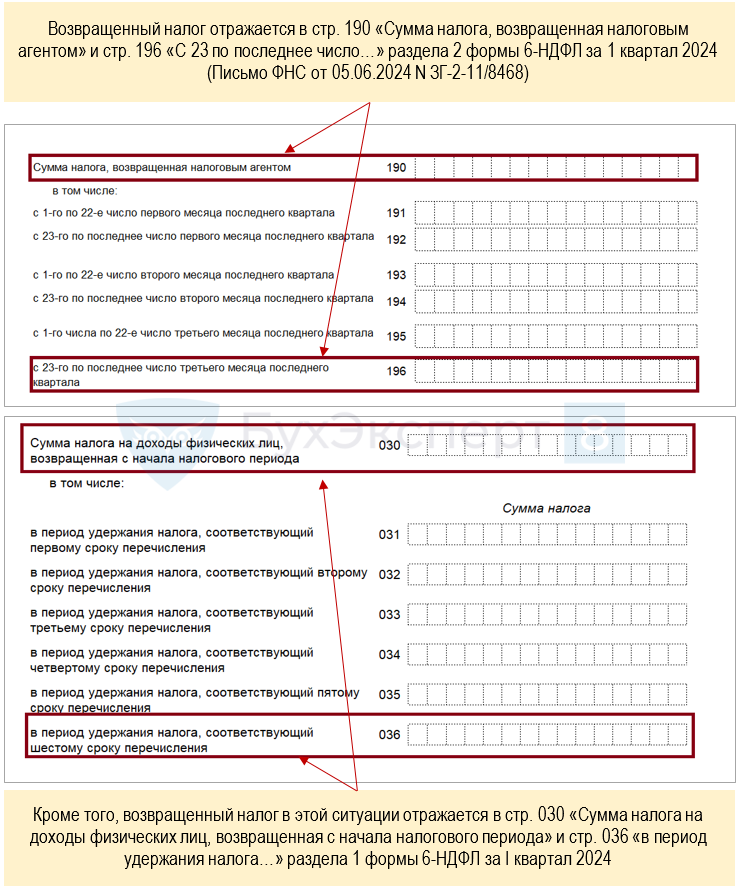

- отразил возвращенный налог в 6-НДФЛ, основываясь на разъяснениях ФНС

Если излишне удержанный НДФЛ возвращен не полностью, невозвращенную сумму отразите по стр. 180 раздела 2. Если она будет возвращена в следующем году, то стр. 180 раздела 2 расчета за текущий год нужно скорректировать (Письмо ФНС от 05.06.2024 N ЗГ-2-11/8468).

Значения строк 160-166 раздела 2 уменьшать на сумму налога, подлежащего возврату в связи с предоставлением вычета, не надо.

При заполнении расчета за год сведения об имущественном, социальном и стандартном вычетах отражаются в разделе 3 справки о доходах и суммах налога физлица с указанием соответствующего кода, а также с указанием информации об уведомлениях из налогового органа, на основании которых работодатель предоставил социальные и имущественные вычеты. В Приложении к справке эти вычеты не указываются (п. 36, п. 47 Порядка заполнения формы 6-НДФЛ).

Необходимости в представлении уточненки 6-НДФЛ не возникает, если социальный или имущественный вычет предоставлен на основании уведомления от налогового органа. Например, налог удержан во втором квартале, а имущественный вычет предоставлен в июле. Уточненный расчет за второй квартал не заполняется, так как в этом квартале вычет не предоставлялся.

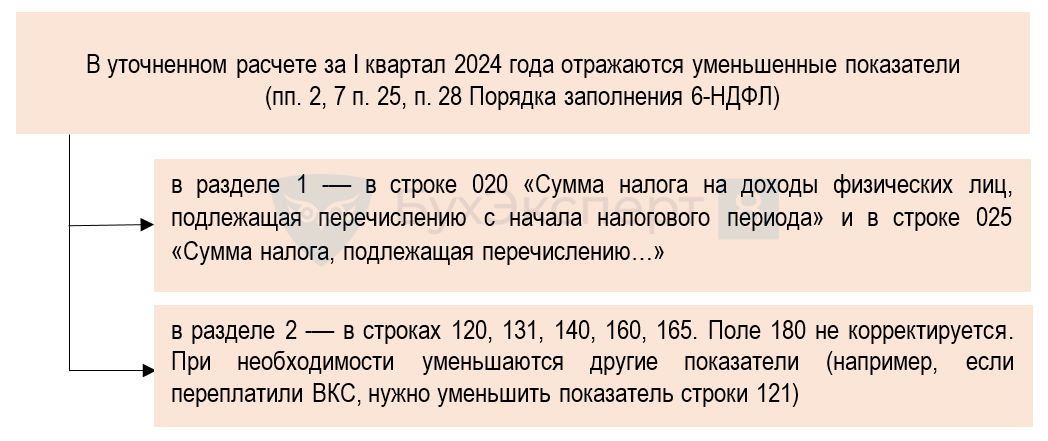

Что указать в разделах 1 и 2 по отдельным КБК

Поясним на примере, что отразить в 6-НДФЛ, если требуется внести в расчет данные отдельно по каждому КБК.

Пример 5

Образованная в январе 2024 года компания ООО «Голден» в первые месяцы существования не имела штатных работников. Зарплата выплачивалась только директору. За период с января по март зарплатные выплаты составили 6 240 330 руб., подоходный налог с которого удержан в первом квартале.

В 6-НДФЛ за отчетный квартал включите:

- два раздела 1:

Строка 010 «КБК»

Какие данные отражаются в разделе 1

182 1 01 02010 01 1000 110

Налог по ставке 13% с зарплаты директора за 1 квартал: с 5 млн руб.

5 000 000 руб. х 13% = 650 000 руб.

182 1 01 02080 01 1000 110

Налог с зарплаты директора за 1 квартал по повышенной ставке 15% — с суммы, превышающей 5 млн руб.

(6 240 330 руб. — 5 000 000 руб.) х 15% = 186 050 руб.

- два раздела 2:

Строка 100 «Ставка»

Строка 105 «КБК»

Какие данные отражаются в разделе 1

13%

182 1 01 02010 01 1000 110

Зарплата 5 млн руб. и налог с нее по ставке 13% (650 000 руб.)

15%

182 1 01 02080 01 1000 110

Зарплата 1 240 330 руб. и налог с этой суммы по повышенной ставке 15% (186 050 руб.)

Подробнее Какая проблема может возникнуть в 1С ЗУП со строкой 170 и как ее исправить.

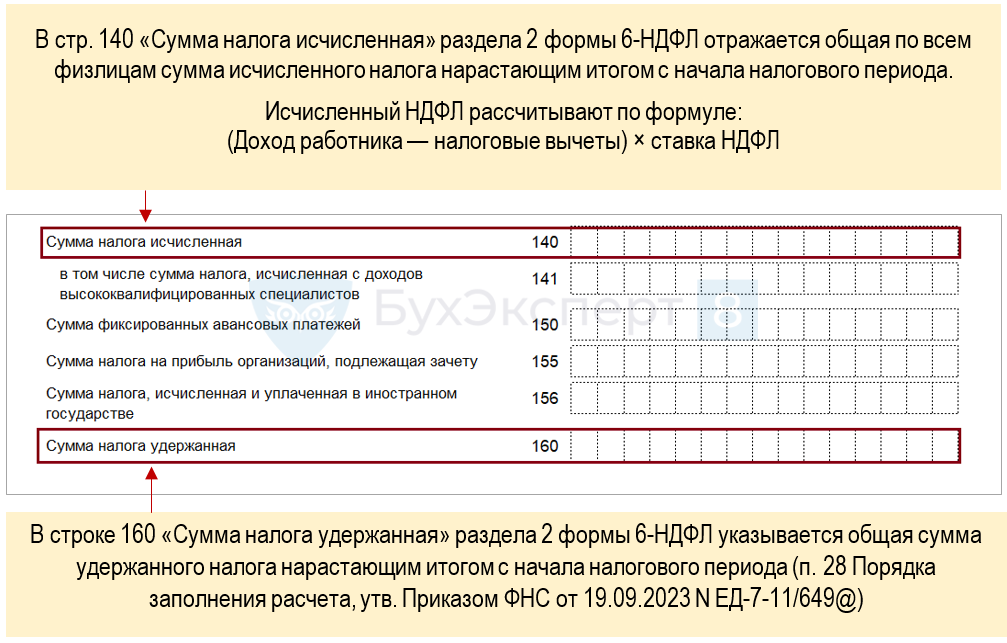

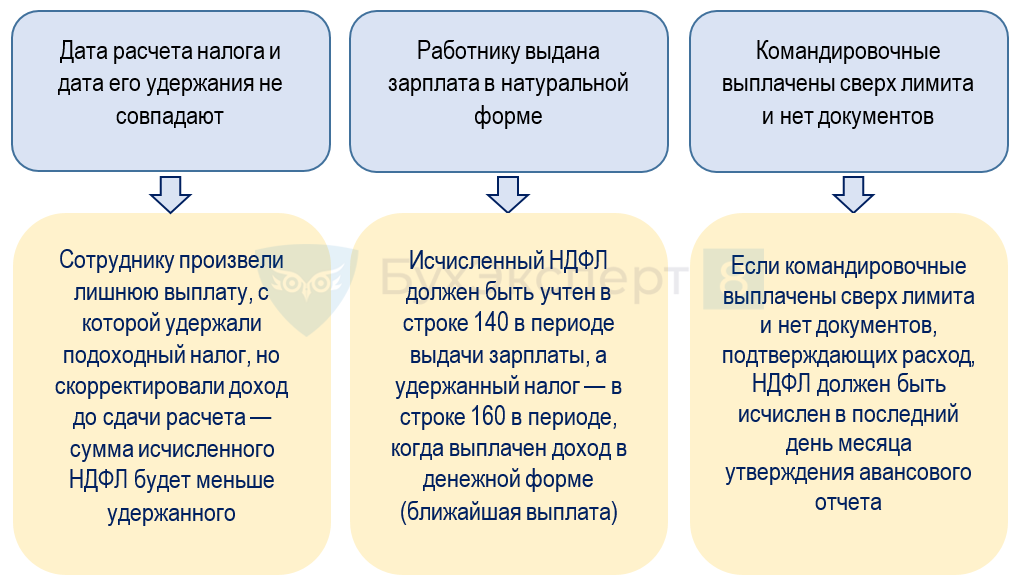

Когда строка 140 не равна строке 160

НК РФ требует, чтобы работодатель при выплате работнику дохода, облагаемого НДФЛ, исчислил налог, удержал его и перечислил в бюджет. Показатели строк 140 и 160 за соответствующий период должны совпадать, если зарплата выплачена — подоходный налог исчисляется и удерживается в день выплаты дохода (ст. 223, п. 6 ст. 226 НК РФ).

Перечислим случаи, когда показатели строк 140 и 160 не совпадают:

Когда строки 140 и 160 раздела 2 формы 6-НДФЛ не совпадают

Подробнее Как отразить в 1С операции вручения подарков сотрудникам.

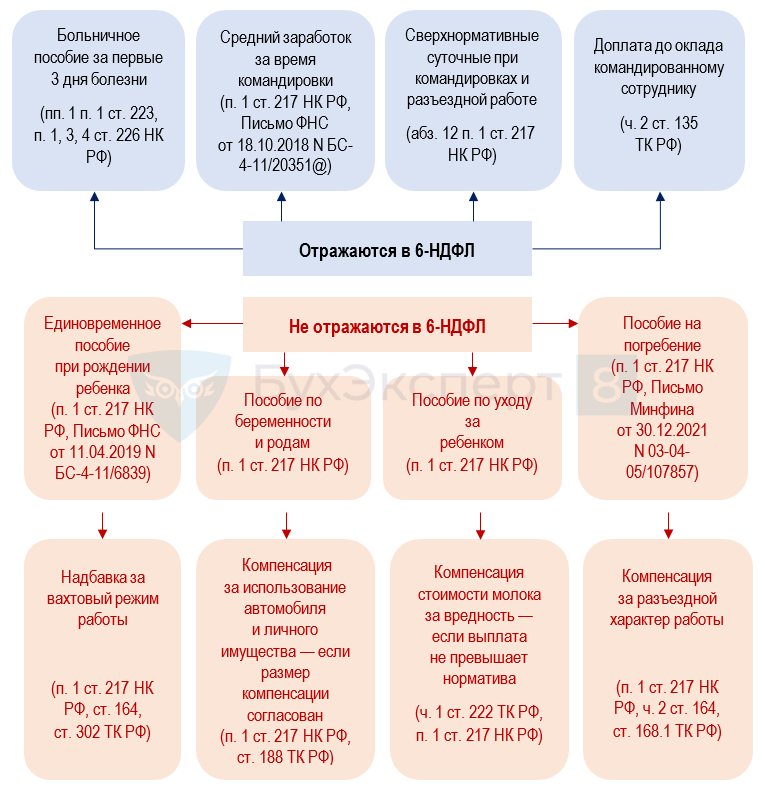

Схема-подсказка: пособия и компенсации в 6-НДФЛ

Чтобы не превращать процедуру подготовки 6-НДФЛ в трудоемкое мероприятие и минимизировать риск допускаемых ошибок, следует опираться на законодательные правила и пользоваться разнообразными помощниками: краткими схемами, подсказками, разъяснениями чиновников.

Предлагаем один из таких помощников: схему-подсказку, которая поможет быстро сориентироваться, включать или нет в 6-НДФЛ то или иной пособие.

Для начала обозначим основное правило:

В 6-НДФЛ отражаются только облагаемые НДФЛ пособия и компенсации (Письмо ФНС от 01.11.2017 N ГД-4-11/22216@).

Свое решение по конкретному виду выплаты сверьте со схемой-подсказкой:

Подробнее Как в 1С настроить начисление сверхнормативных суточных при разъездном характере работы.

Разъяснения ФНС: дивиденды, взаимодействие с контролерами

Если теоретически заполнение ф. 6-НДФЛ не выглядит сложным, на практике отражение отдельных видов доходов и НДФЛ вызывает у бухгалтеров затруднение. На помощь приходят разъяснения налоговиков:

|

Ситуация, вопрос |

Решение |

Ссылка на письма ФНС |

|

Обязана ли компания пояснять налоговикам по полученному от них требованию о наличии в 6-НДФЛ расхождений по КС 3.1 (сравнение базы с отраженной в РСВ)? |

Нет. Суммы налоговой базы, учитываемой в 6-НДФЛ, могут не совпадать с данными РСВ. В связи с разным подходом к определению даты получения дохода для целей налогообложения НДФЛ и даты осуществления выплат для целей исчисления страховых взносов междокументное контрольное соотношение 3.1 отменено и показатели 6-НДФЛ и РСВ не сравниваются. Направление налоговыми органами требований по отмененному междокументному контрольному соотношению не допускается |

|

|

Компания в 2025 году планирует выплатить дивиденды физлицам-налоговым нерезидентам. Какой КБК указать в 6-НДФЛ по такой операции? |

В 6-НДФЛ следует указать КБК 182 1 01 02010 01 1000 110. Этот же КБК отражается в уведомлении об исчисленных суммах налогов |

Кратко о форме 6-НДФЛ: инструкция по заполнению, примеры, схемы, подсказки

- Расчет 6-НДФЛ заполняют работодатели, которые выплачивают физлицам доход по трудовым или гражданско-правовым договорам

- С отчетности за I квартал 2024 применяется форма, утвержденная Приказом ФНС от 19.09.2023 N ЕД-7-11/649@

- При заполнении расчета в разных ситуациях необходимо учитывать особенности, предусмотренные правилами заполнения расчета и разъяснения ФНС. Конкретные ситуации и вопросы разобраны в статье

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете