Существует несколько вариантов перечисления заработной платы на банковские карточки:

- в рамках зарплатного проекта — перечисление совокупной суммы в банк, который потом переводит зарплату на лицевые счета сотрудников, открытых в этом банке;

- на личные карточки сотрудникам — перечисление организацией зарплаты напрямую сотруднику на его лицевую карточку.

Независимо от того, какой вариант выбран, в программе действия бухгалтера будут следующие: сформировать ведомость в банк, перечислить заработную плату, уплатить НДФЛ.

Рассмотрим каждое действие на примере.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Содержание

Пошаговая инструкция

В Организации, согласно локальному акту, выплата зарплаты производится дважды в месяц: 25 и 10 числа. Выплаты производятся по зарплатному проекту на карты сотрудников, кроме Гордеева Н.В., который 23 мая 2018 был принят на работу и указал в заявлении личную карту для перечисления зарплаты.

08 июня 2018 (перенос с 10 июня) выплачена зарплата за вторую половину мая.

Таб. № Фамилия И.О. сотрудника К выплате Способ выплаты 1 Комаров Владимир Сергеевич 28 200 зарплатный проект 4 Машук Ксения Валерьевна 16 450 зарплатный проект 9 Гордеев Николай Васильевич 10 839 на личную карту Итого 55 489 В тот же день уплачен НДФЛ за май 2018.

Пошаговая инструкция оформления примера. PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выплата зарплаты по зарплатному проекту | |||||||

| 08 июня | --- | --- | 44 650 | Формирование ведомости на выплату | Ведомость в банк - По зарплатному проекту |

||

| 70 | 51 | 44 650 | 44 650 | Выплата зарплаты | Списание с расчетного счета - Перечисление заработной платы по ведомостям |

||

| Выплата зарплаты на личные карточки сотрудников | |||||||

| 08 июня | --- | --- | 10 839 | Формирование ведомости на выплату | Ведомость в банк - На счета сотрудников |

||

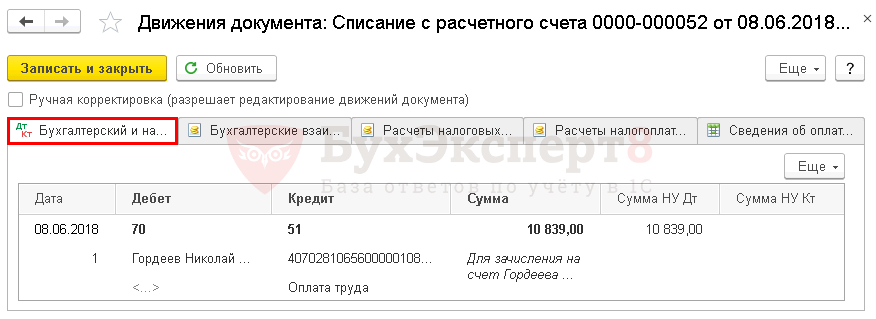

| 70 | 51 | 10 839 | 10 839 | Выплата зарплаты | Списание с расчетного счета - Перечисление заработной платы работнику |

||

| Уплата НДФЛ в бюджет | |||||||

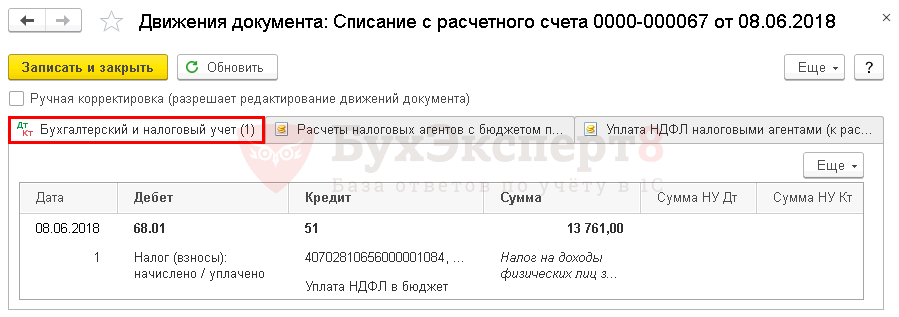

| 08 июня | 68.01 | 51 | 13 761 | Уплата НДФЛ в бюджет | Списание с расчетного счета - Уплата налога |

||

Начало примера смотрите в публикациях:

Выплата зарплаты по зарплатному проекту

Для выплаты заработной платы в рамках зарплатного проекта необходимо чтобы в программе:

- Был оформлен Зарплатный проект: в справочнике Зарплатные проекты был введен элемент.

- В справочнике Сотрудники указана Выплата зарплаты — По зарплатному проекту PDF.

- Введены лицевые счета сотрудников в справочнике Сотрудники или с помощью документа Ввод лицевых счетов в разделе Зарплата и кадры — Зарплатные проекты — Ввод лицевых счетов.

Изучить подробнее Оформление зарплатного проекта

Формирование ведомости на выплату зарплаты

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Для автоподстановки кода дохода в Ведомости в банк необходимо заполнить аналитику Вид дохода в справочнике Начисления.

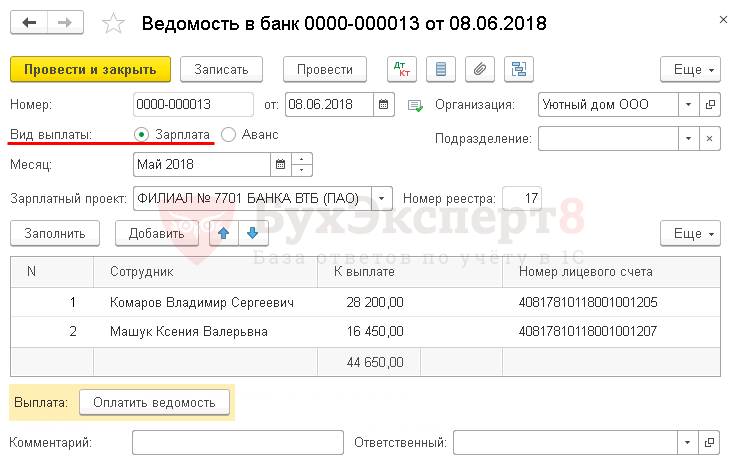

Формирование ведомости на выплату зарплаты оформляется документом Ведомость в банк вид операции По зарплатному проекту в разделе Зарплата и кадры — Зарплата — Ведомости в банк — Ведомость - По зарплатному проекту.

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата, т. к. перечисляется именно заработная плата по итогам месяца.

- Месяц — месяц начисления заработной платы, которая выплачивается сотруднику.

- Зарплатный проект — зарплатный проект, оформленный с банком, выбирается из справочника Зарплатные проекты.

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость.

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

Документальное оформление

При перечислении заработной платы необходимо вместе с платежным поручением предоставить в банк список работников с указанием их лицевых счетов и сумм зарплаты.

В 1С используется печатная форма Список перечисляемой в банк зарплаты PDF, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк.

Выплата зарплаты

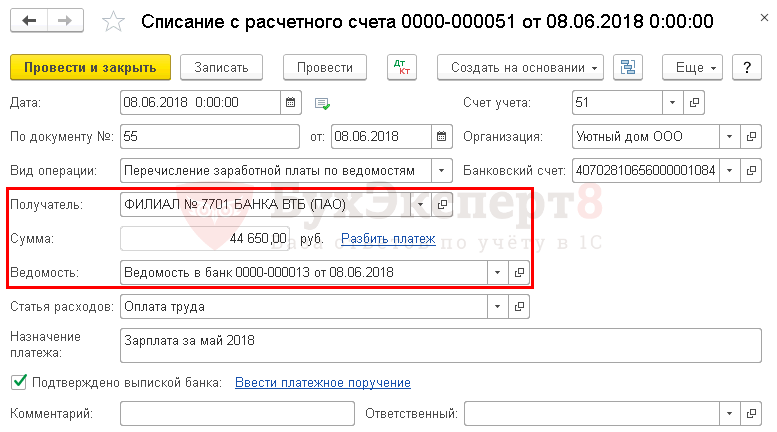

Фактическое перечисление заработной платы сотрудникам оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк PDF.

Необходимо обратить внимание на заполнение полей:

- Получатель — банк, с которым заключен зарплатный проект.

- Сумма — сумма заработной платы, перечисленная банку, согласно выписке банка.

- Ведомость — ведомость, по которой была перечислена заработная плата.

- Статья расходов — Оплата труда, с Видом движения Оплата труда PDF, выбирается из справочника Статьи движения денежных средств.

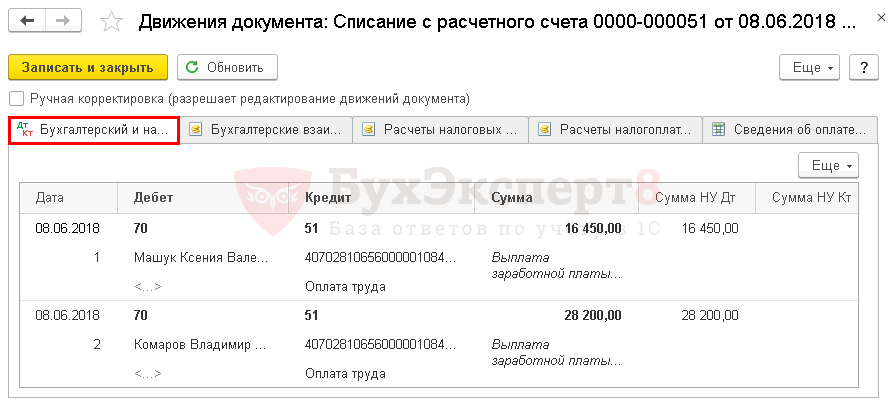

Проводки по документу

Документ формирует проводку:

Выплата зарплаты на личные карточки сотрудников

Для выплаты заработной платы не в рамках зарплатного проекта, а на личную карточку сотрудника необходимо, чтобы справочник Сотрудники был заполнен следующим образом PDF:

- Выплата зарплаты — На счет в банке.

- Введен лицевой счет сотрудника по ссылке Заполнить банковский счет.

Формирование ведомости на выплату зарплаты

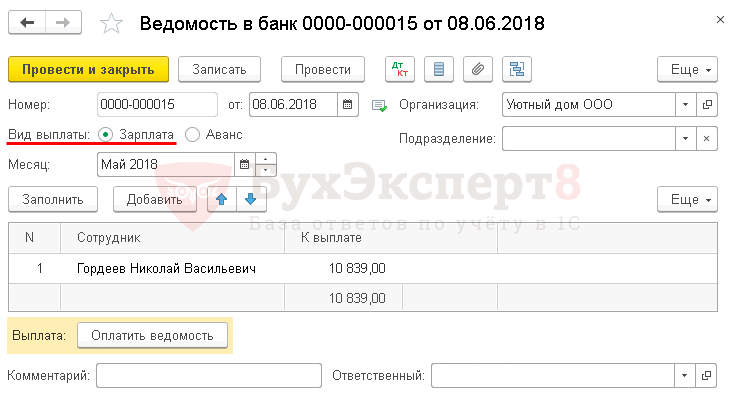

Формирование ведомости на выплату зарплаты оформляется документом Ведомость в банк вид операции На счета сотрудников в разделе Зарплата и кадры — Зарплата — Ведомости в банк — Ведомость — На счета сотрудников.

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата: перечисляется именно заработная плата по итогам месяца.

- Месяц — месяц начисления заработной платы, которая выплачивается сотруднику.

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость.

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

Документальное оформление

Печатную форму Список перечисляемой в банк зарплаты PDF можно распечатать по кнопке Список перечислений документа Ведомость в банк.

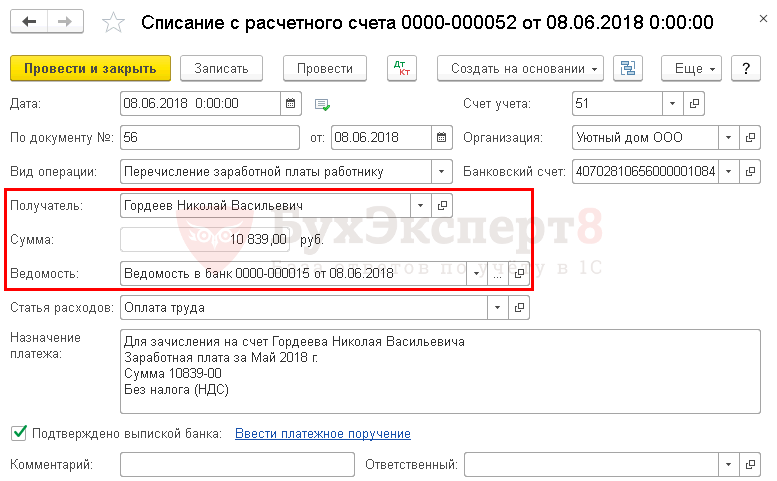

Выплата зарплаты

Фактическое перечисление заработной платы сотруднику оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы работнику по кнопке Оплатить ведомость внизу формы документа Ведомость в банк PDF.

Необходимо обратить внимание на заполнение полей:

- Получатель — сотрудник, которому перечисляется заработная плата.

- Сумма — перечисленная сумма заработной платы, согласно выписке банка.

- Ведомость — ведомость, по которой была перечислена зарплата.

- Статья расходов — Оплата труда, с Видом движения Оплата труда PDF.

Проводки по документу

Документ формирует проводку:

Отражение в отчетности 6-НДФЛ

Исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). Дата фактического получения доходов в виде оплаты труда — последний день месяца, указанный в поле Зарплата за документа Начисление зарплаты (п. 2 ст. 223 НК РФ). Она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ.

Изучить Начисление заработной платы

В форме 6-НДФЛ выплата заработной платы отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 070 — 13 761, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 31.05.2018, дата фактического получения дохода;

- стр. 110 — 08.06.2018, дата удержания налога.

- стр. 120 — 09.06.2018, срок перечисления налога.

- стр. 130 — 107 250, сумма фактически полученного дохода.

- Стр. 140 — 13 761, сумма удержанного налога.

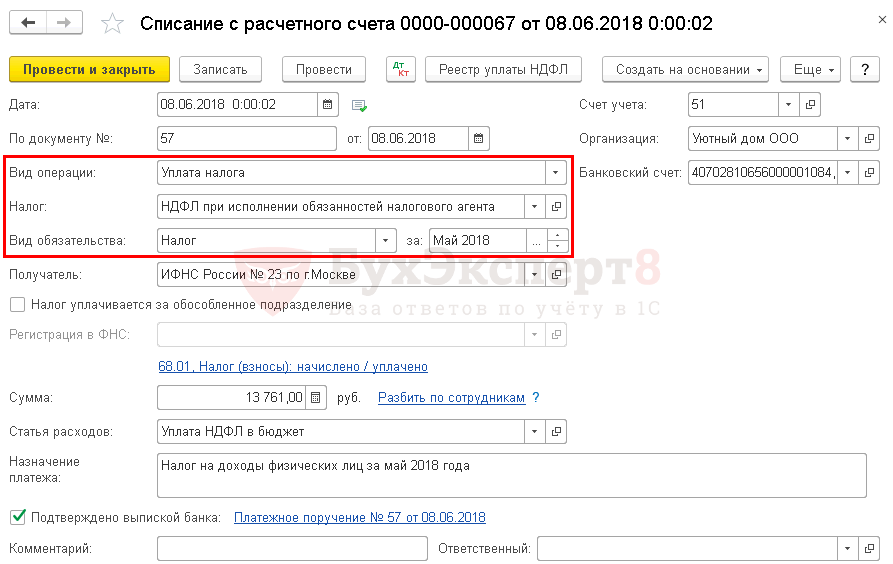

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее дня, следующего за днем выплаты заработной платы сотруднику (п. 6 ст. 226 НК РФ).

Уплата НДФЛ в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк - Банковские выписки - кнопка Списание.

Необходимо обратить внимание на заполнение полей:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за — Май 2018, месяц начисления доходов (заработной платы).

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 — уплата НДФЛ в бюджет за май.

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

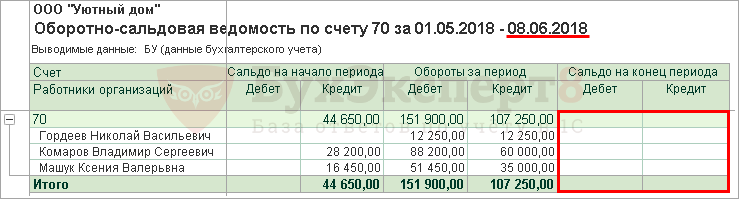

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

При этом конечная дата отчета должна быть днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 70 «Расчеты с персоналом по оплате труда» означает, что задолженность по заработной плате отсутствует по каждому сотруднику.

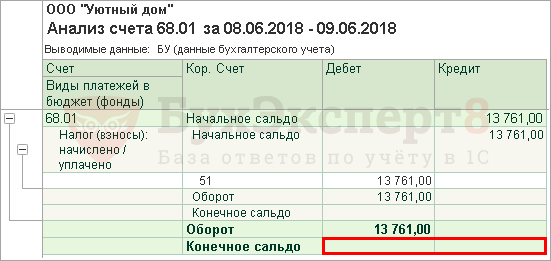

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета.

В нашем примере выплата заработной платы осуществлялась 08 июня, поэтому конечная дата отчета должна быть 09 июня, т. е. следующий день за днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

простым и понятным языком объясняете суть