Договоры ГПХ могут содержать различные условия, в том числе об авансе. В 1С предусмотрен специальный функционал для оформления договоров подряда. Но в случаях, когда по договору нужно выплатить аванс, использование этого функционала не подходит. В данной статье рассмотрен алгоритм, применяемый для гражданско-правовых договоров (ГПД) с физическими лицами, которые предусматривают выплату аванса.

Мы рассмотрим:

- как оформить заключение договора ГПХ со сторонним лицом в программе;

- как выплатить аванс и удержать с него НДФЛ;

- каким документом лучше начислить доход работнику;

- как доход попадет в РСВ и отчетность по НДФЛ.

Содержание

- Пошаговая инструкция

- Договор ГПХ с физлицом на оказание услуг

- Перечисление аванса по договору ГПХ

- Уплата НДФЛ в бюджет с аванса

- Отражение в регистрах НДФЛ аванса по договору ГПХ

- Отражение в учете услуг по договору ГПХ

- Перечисление вознаграждения по договору ГПХ

- Уплата НДФЛ в бюджет

- Отражение в регистрах НДФЛ вознаграждения по договору ГПХ

- Отражение в регистрах страховых взносов вознаграждения по договору ГПХ

- Проверка взаиморасчетов

Пошаговая инструкция

24 апреля заключен договор с физическим лицом, который не является сотрудником организации, Алехиным В.Н. на работы по созданию дизайн-проекта на сумму 100 000 руб. Договором предусмотрена выплата аванса — 50% от суммы проекта в день подписания договора. Аванс выплачен в сумме 50 000 руб. за минусом удержанного НДФЛ.

Алехин написал заявление и представил документы, подтверждающие право на вычет на первого ребенка в сумме 1 400 руб. с апреля.

17 июня подписан акт выполненных работ и выплачена оставшаяся сумма вознаграждения работнику.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор ГПХ с физлицом на оказание услуг | |||||||

| 24 апреля | — | — | — | Регистрация физлица в программе | Справочник Физические лица | ||

| Перечисление аванса по договору ГПХ | |||||||

| 24 апреля | 76.10 | 51 | 43 682 | 43 682 | Перечисление аванса подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда |

|

| Уплата НДФЛ в бюджет с аванса | |||||||

| 24 апреля | 68.01 | 51 | 6 318 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога |

||

| Отражение в регистрах НДФЛ аванса по договору ГПХ | |||||||

| 24 апреля | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 1 400 | Предоставление вычета | |||

| — | — | — | 6 318 | Исчисление НДФЛ | |||

| — | — | — | 6 318 | Удержание НДФЛ | |||

| — | — | — | 6 318 | Перечисление НДФЛ | |||

| Отражение в учете услуг по договору ГПХ | |||||||

| 17 июня | 26 | 76.10 | 100 000 | 100 000 | 100 000 | Учет затрат на работы | Операция, введенная вручную -Операция |

| 76.10 | 68.01 | 12 454 | 12 454 | Удержание НДФЛ | |||

| 26 | 69.03.1 | 5 100 | 5 100 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 22 000 | 22 000 | Начисление взносов в ПФР | |||

| Перечисление вознаграждения по договору ГПХ | |||||||

| 17 июня | 76.10 | 51 | 43 864 | 43 864 | Перечисление оплаты подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда |

|

| Уплата НДФЛ в бюджет | |||||||

| 17 июня | 68.01 | 51 | 6 136 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога |

||

| Отражение в регистрах НДФЛ вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 50 000 | Отражение дохода | Операция учета НДФЛ | |

| — | — | — | 2 800 | Предоставление вычета | |||

| — | — | — | 6 136 | Исчисление НДФЛ | |||

| — | — | — | 6 136 | Удержание НДФЛ | |||

| — | — | — | 6 136 | Перечисление НДФЛ | |||

| Отражение в регистрах страховых взносов вознаграждения по договору ГПХ | |||||||

| 17 июня | — | — | — | 22 000 | Исчисление страховых взносов | Операция учета взносов | |

| — | — | — | 5 100 | ||||

| — | — | — | 100 000 | Отражение дохода | |||

Договор ГПХ с физлицом на оказание услуг

Договор гражданско-правового характера (ГПХ) с физлицом — договор, на который распространяются нормы не трудового, а гражданского кодекса. Причем физическое лицо может быть:

- сотрудником организации-заказчика;

- индивидуальным предпринимателем;

- сторонним лицом, не являющимся предпринимателем.

Для каждого из договоров учет вознаграждения за произведенные работы (оказанные услуги) будет иметь особенности. Мы рассмотрим пример договора с физическим лицом, который не является предпринимателем и не состоит в штате организации-заказчика.

Получите понятные самоучители 2026 по 1С бесплатно:

Предлагаемый алгоритм подходит и для ГПД с сотрудником, если договором предусмотрен аванс.

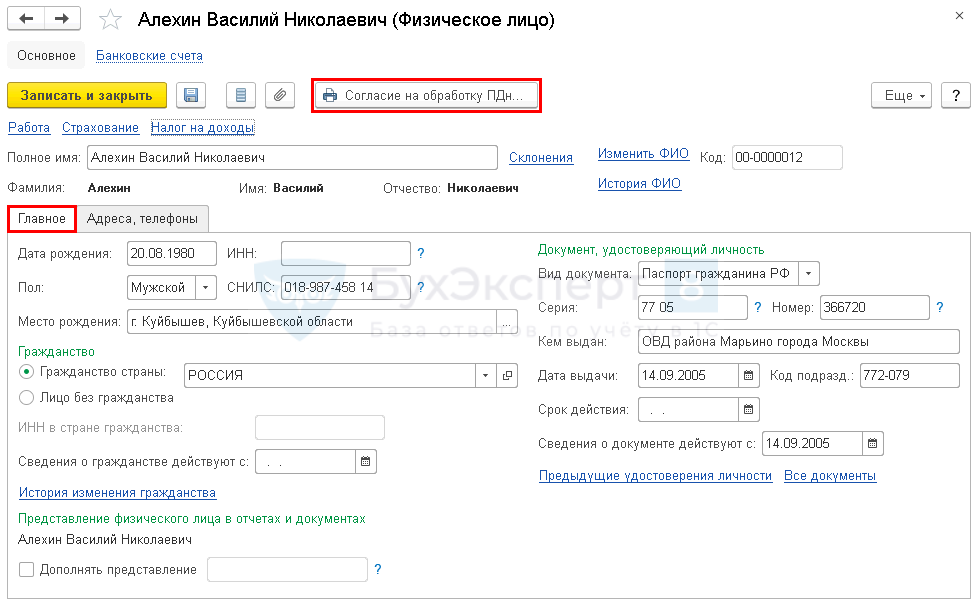

В 1С регистрация договора ГПХ с физлицом не требуется, однако, необходимо зарегистрировать самого работника в справочнике Физические лица. Сделать это можно через раздел Справочники — Зарплата и кадры — Физические лица кнопка Создать.

На вкладке Главная укажите:

- Дата рождения;

- ИНН — идентификационный номер налогоплательщика (при наличии);

- Пол — будет указан автоматически;

- СНИЛС — номер пенсионного страхового свидетельства;

- Место рождения;

- в разделе Гражданство:

- переключатель Гражданство страны — РОССИЯ — стоит по умолчанию;

- раздел Документ, удостоверяющий личность — заполнить по предъявленному работником документу.

На вкладке Адреса, телефоны укажите контактную информацию по физическому лицу.

Если договором предусмотрена оплата вознаграждения на банковскую карточку физического лица, заполните ее реквизиты по ссылке Банковские счета, кнопка Создать.

В обязательном порядке следует получить разрешение работника на хранение и обработку его персональных данных (пп. 1 п. 1 ст. 6 Федерального закона от 27.07.2006 N 152-ФЗ). Для этого по кнопке Согласие на обработку ПДн нужно создать, распечатать и подать ему на подпись Согласие на обработку персональных данных. ![]() PDF

PDF

Перечисление аванса по договору ГПХ

Нормативное регулирование

Авансы по договору ГПХ ни в налоговом, ни в бухгалтерском учете не признаются расходами организации (п. 3 ПБУ 10/99, п. 14 ст. 270 НК РФ).

Страховыми взносами облагаются начисленные выплаты после принятия работ (услуг) и подписания акта (п. 1 ст. 424 НК РФ).

С доходов, выплачиваемых в денежной форме, НДФЛ должен быть исчислен и удержан в день фактической выплаты дохода (п. 3, п. 4 ст. 226 НК РФ).

Учет в 1С

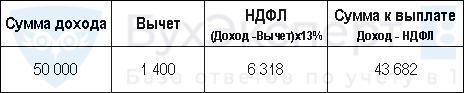

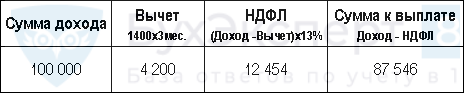

Чтобы заполнить платежное поручение, нужно рассчитать сумму к выплате, так как работник должен получить сумму аванса за вычетом удержанного НДФЛ.

В мае Алехину положен вычет за 1 ребенка – 1 400 руб.

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Для автоподстановки кода дохода в Ведомости в банк необходимо заполнить аналитику Вид дохода в справочнике Начисления.

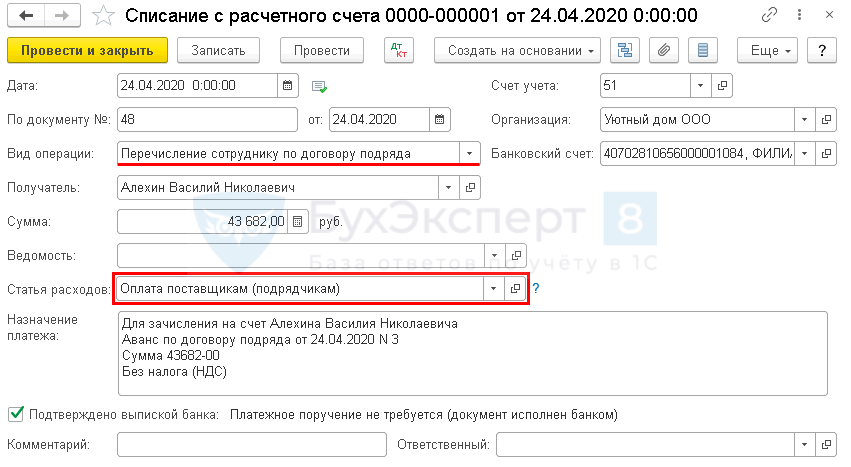

Перечисление аванса подрядчику оформите документом Списание с расчетного счета вид операции Перечисление сотруднику по договору подряда в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

В документе проверьте заполнение полей:

- Статья расходов — Оплата поставщикам (подрядчикам);

- Ведомость — пустое поле, так как ведомость на аванс по договору подряда в 1С оформить нельзя.

Статья ДДС зависит от характера работ, например:

- работы по договору ГПХ — оплата отражается по статье ДДС Оплата поставщикам (подрядчикам) по умолчанию;

- работы (услуги) по договору ГПХ направлены на создание ОС — оплата отражается по статье ДДС Приобретение, создание, модернизация и реконструкция внеоборотных активов (п. 10 ПБУ 23/2011).

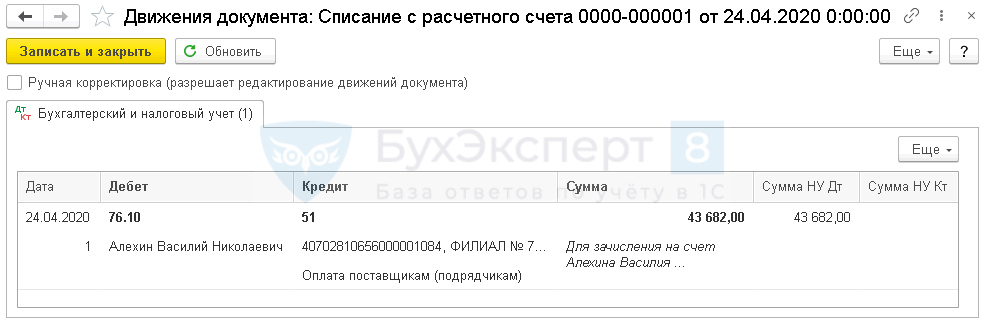

Проводки по документу

Документ формирует проводку:

- Дт 76.10 Кт 51 — выплата аванса работнику по договору ГПХ.

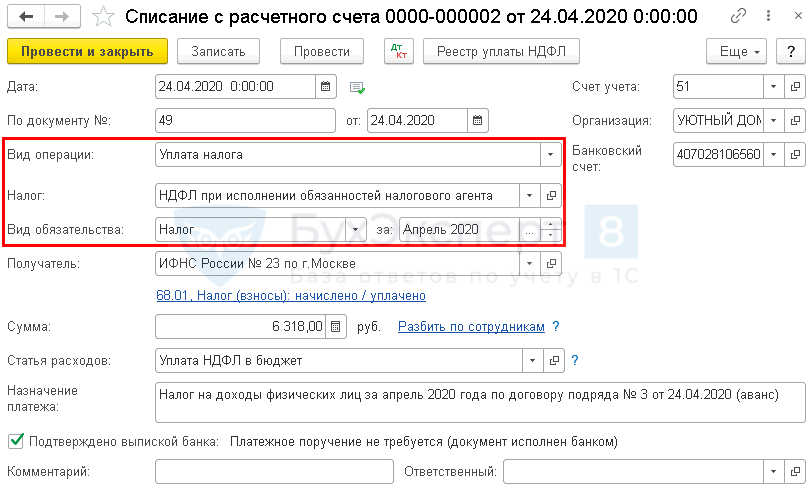

Уплата НДФЛ в бюджет с аванса

Нормативное регулирование

НДФЛ с вознаграждения по договору ГПХ уплачивается не позднее дня, следующего за днем его выплаты работнику (п. 6 ст. 226 НК РФ, Письмо Минфина РФ от 13.11.2020 N 03-04-05/99236).

Уплата НДФЛ в бюджет отразите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

В документе укажите:

- Вид операции — Уплата налога;

- Налог — НДФЛ при исполнении обязанностей налогового агента;

- Вид обязательства — Налог;

- за — Апрель 2020, месяц выплаты доходов (аванса по договору ГПХ).

Изучить подробнее про отражение уплаты НДФЛ в бюджет.

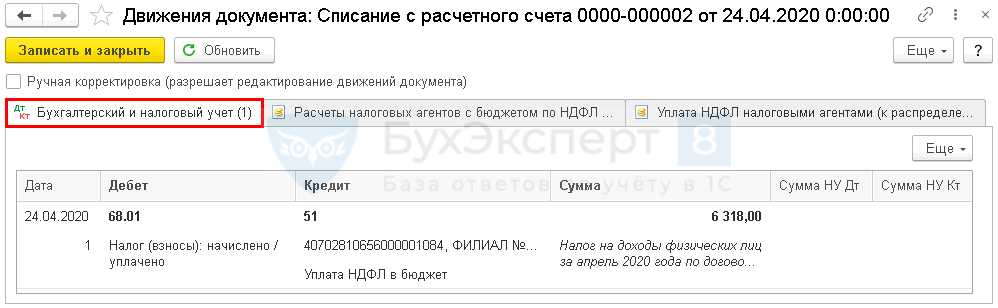

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 — уплата НДФЛ в бюджет за апрель.

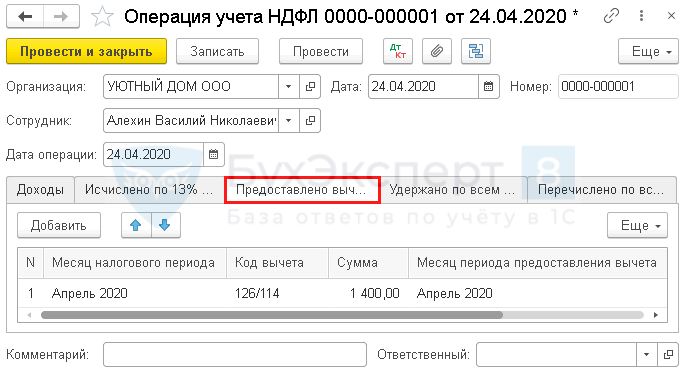

Отражение в регистрах НДФЛ аванса по договору ГПХ

При выплате дохода любому физическому лицу, кроме ИП, организация выступает налоговым агентом по НДФЛ и должна исчислить, удержать из дохода и уплатить НДФЛ в бюджет (п. 1 ст. 226 НК РФ):

Налог исчисляется на дату фактического получения дохода нарастающим итогом с начала налогового периода. В установленные сроки налоговый агент представляет:

- Расчет 6-НДФЛ — ежеквартально и по окончании налогового периода;

- Справку 2-НДФЛ — по окончании налогового периода.

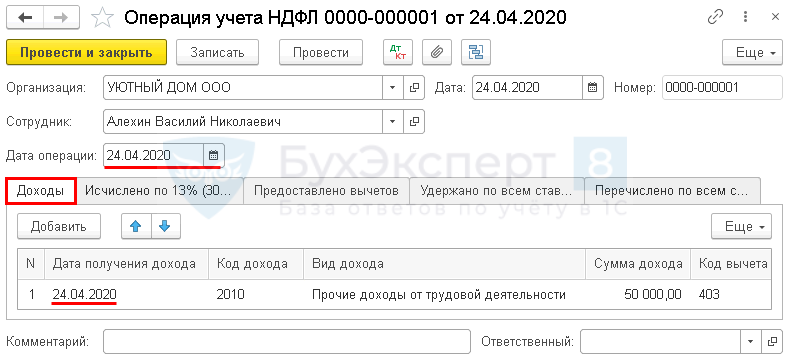

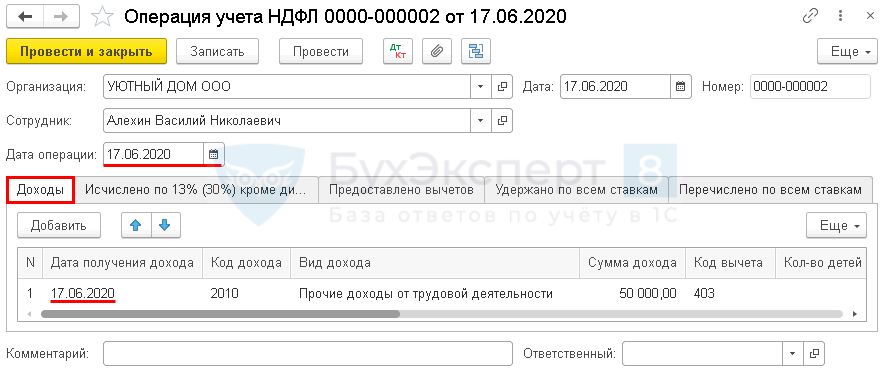

Чтобы в этих отчетах доход по выплаченному авансу отразился, нужно заполнить документ Операция учета НДФЛ, который доступен из раздела Зарплата и кадры — НДФЛ — Все документы по НДФЛ — кнопка Создать.

Обратите внимание на заполнение полей:

- Дата операции — дата исчисления НДФЛ, указывается на дату фактического получения дохода.

Вкладка Доходы:

- Дата получения дохода — совпадает с Датой операции. В нашем примере датой фактического получения дохода является день выплаты аванса.

- Код дохода — 2010 — Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений), выбирается из справочника Виды доходов НДФЛ.

- Вид дохода — Прочие доходы от трудовой деятельности, выбирается из выпадающего списка.

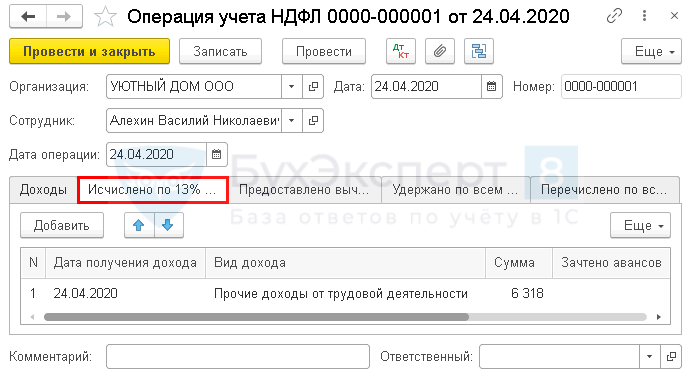

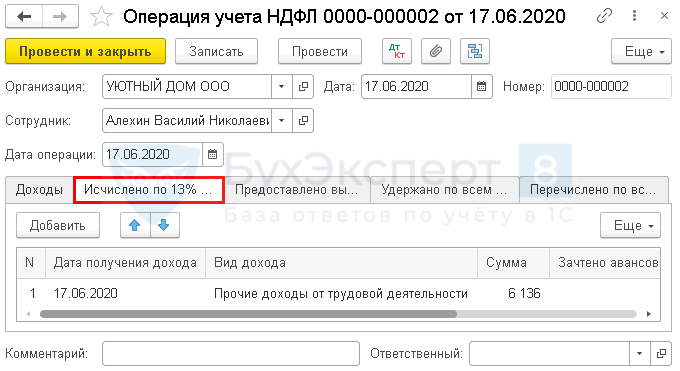

Вкладка Исчислено по 13% (30%) кроме дивидендов:

- Дата получения дохода — совпадает с датой в аналогичной графе вкладки Доходы;

- Вид дохода — совпадает со значением в аналогичной графе вкладки Доходы;

- Сумма — сумма исчисленного НДФЛ.

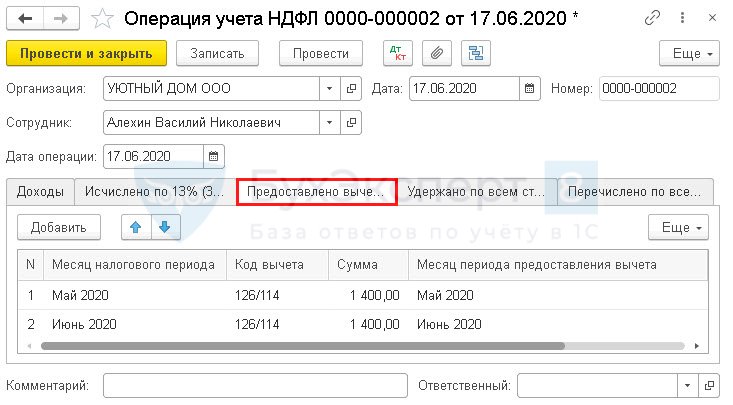

Вкладка Предоставлено вычетов:

- Месяц налогового периода — месяц получения дохода и исчисления НДФЛ;

- Код вычета — выбирается из справочника Виды вычетов НДФЛ; поскольку в нашем примере у работника один ребенок до 18 лет, указывается код 126/114 «На первого ребенка в возрасте до 18 лет…»;

- Сумма вычета — сумма предоставленного в данном месяце вычета;

- Месяц периода предоставления вычета — месяц, за который предоставляется вычет.

Прежде чем предоставить вычет работнику по договору ГПХ, убедитесь, что работник имеет право на него. Для подтверждения права на вычет за детей нужны:

- свидетельство о рождении (паспорт) ребенка;

- справку с места учебы, подтверждающую, что он на момент предоставления вычета является студентом очной формы обучения, если ребенку более 18 лет;

- другие справки и документы, подтверждающие размер вычета (для льготных категорий);

- справка 2-НДФЛ за текущий год, чтобы убедиться, что:

- доход работника не превысил 350 000 руб. в налоговом периоде на момент предоставления вычета (пп. 4 п. 1 ст. 218 НК РФ);

- вычет не использован за месяц предоставления его нашей организацией.

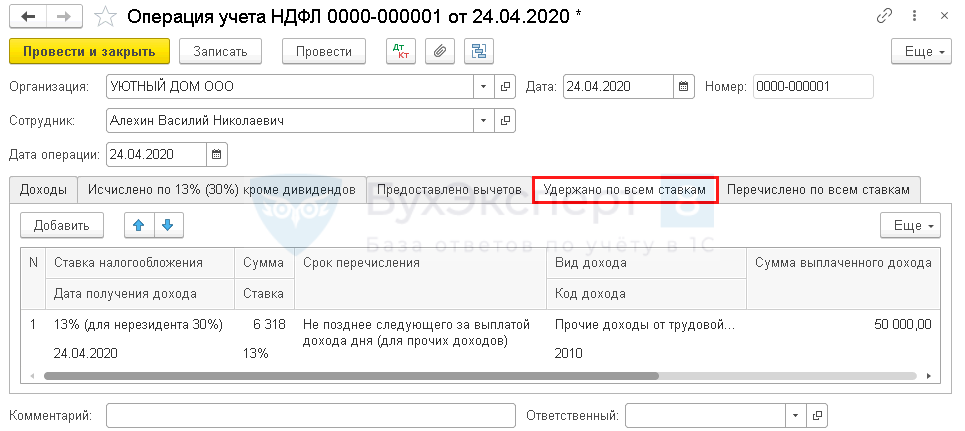

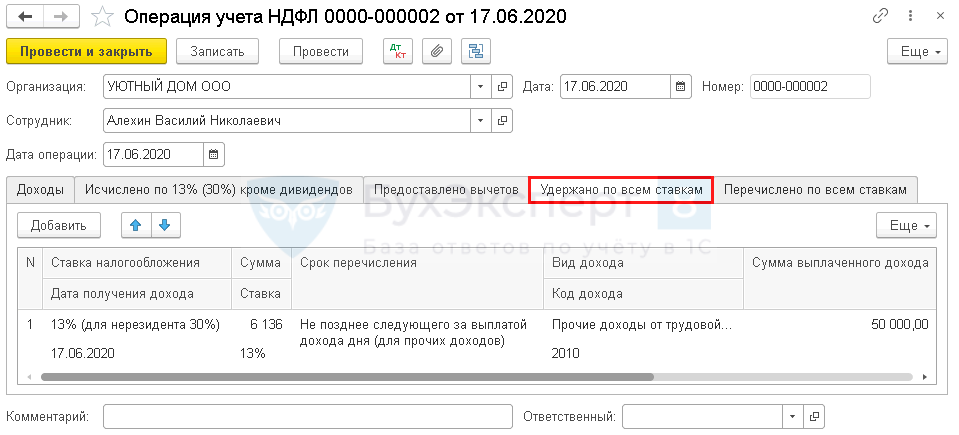

Вкладка Удержано по всем ставкам:

- Ставка налогообложения — 13% (для нерезидента 30%), выбирается из выпадающего списка;

- Сумма — сумма удержанного налога;

- Сумма выплаченного дохода — сумма дохода, с которого НДФЛ удержан.

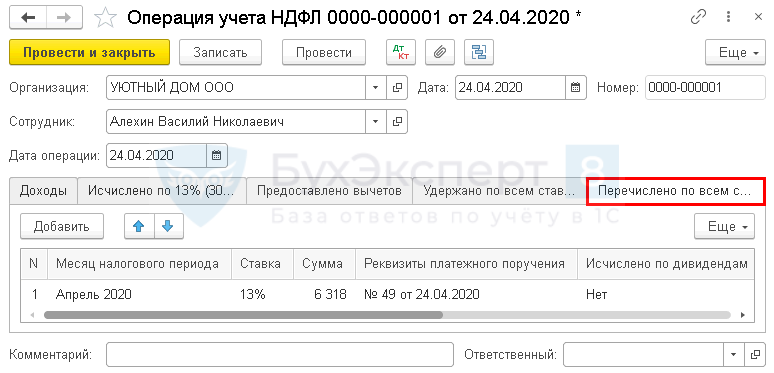

Вкладка Перечислено по всем ставкам:

- Сумма — сумма фактически уплаченного налога.

Отражение в учете услуг по договору ГПХ

Нормативное регулирование

В БУ стоимость работ (услуг) по договору ГПХ, в зависимости от характера и направления работ (услуг) может формировать:

- расходы по обычным видам деятельности, например, оказание консультационных, бухгалтерских услуг (п. 5 ПБУ 10/99);

- стоимость внеоборотных активов, например, монтаж оборудования (п. 8 ПБУ 6/01);

- стоимость материально-производственных запасов, например, услуги доставки (п. 6 ПБУ 5/01);

- внереализационные расходы, например, услуги юриста по оформлению регистрационных документов, патентов (п. 11 ПБУ 10/99).

В нашем примере затраты по договору ГПХ на работы по созданию дизайн-проекта зала для приема посетителей учитываются в составе расходов по обычным видам деятельности и признаются в момент подписания акта оказания услуг (п. 5, п. 16 ПБУ 10/99):

- Дт 26 «Общехозяйственные расходы»;

- Кт 76.10 «Прочие расчеты с физическими лицами» (план счетов 1С).

Торговыми организациями для учета затрат по обычным видам деятельности будет использоваться счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В НУ стоимость вознаграждения работнику, не состоящему в штате и не являющемуся предпринимателем, признается в составе расходов на оплату труда (п. 21 ст. 255 НК РФ).

Если договор ГПХ заключен с работником организации, то затраты на его вознаграждение учитываются в составе прочих расходов (пп. 49 п.1 ст. 264 НК РФ), так как в ст. 255 НК РФ не предусмотрен отдельный расход на вознаграждение сотруднику по договору подряда (Письмо Минфина РФ от 21.09.2012 N 03-03-06/1/495).

Если ГПД заключен с индивидуальным предпринимателем, то в зависимости от содержания работ (услуг), затраты по нему могут учитываться в составе

- материальных расходов (ст. 254 НК РФ);

- прочих расходов (ст. 264 НК РФ).

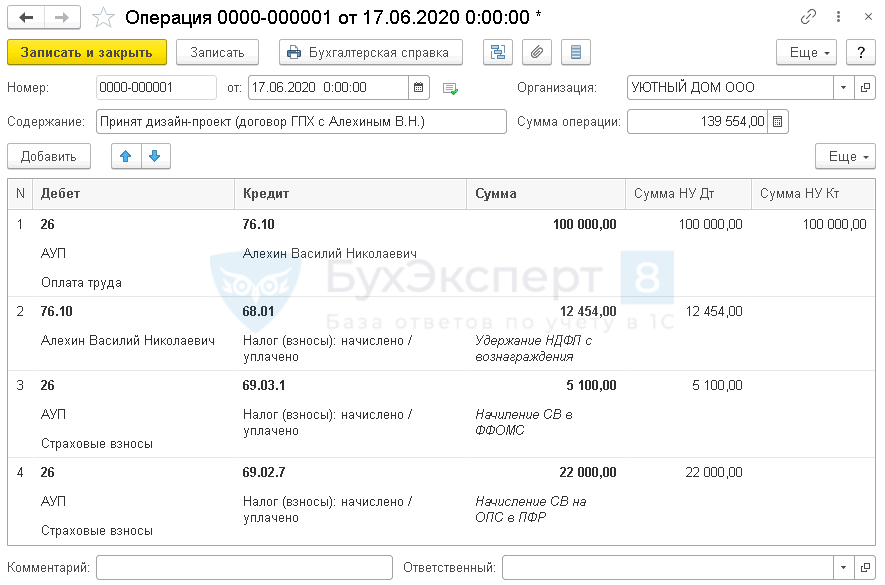

Учет в 1С

Услуги по договору ГПХ, который предусматривает выплату аванса, отражаются в 1С документом Операция, введенная вручную вид операции Операция из раздела Операции — Бухгалтерский учет — Операции, введенные вручную кнопка Создать.

Суммы удержанного НДФЛ и начисляемых страховых взносов придется исчислить самостоятельно.

Учет вознаграждения по договору ГПХ:

- Дебет — 26 «Общехозяйственные расходы;

- Подразделение — указывается подразделение, в котором производятся затраты, если ведется учет по подразделениям, в нашем примере — АУП;

- Субконто 1 — Оплата труда, т. е. статья затрат, на которой отражается вознаграждение;

- Кредит — 76.10 «Прочие расчеты с физическими лицами»;

- Субконто 1 —работник по договору ГПХ, выбрать из справочника Физические лица;

- Сумма — сумма вознаграждения;

- Сумма НУ Дт — сумма вознаграждения;

- Сумма НУ Кт — сумма вознаграждения.

Для исчисления НДФЛ вычеты могут предоставляться за все календарные месяцы действия договора (Письмо Минфина РФ от 07.04.2011 N 03-04-06/10-81).

Учет НДФЛ:

- Дебет — 76.10 «Прочие расчеты с физическими лицами»;

- Субконто 1 —работник по договору ГПХ, выбрать из справочника Физические лица;

- Кредит — 68.01 «НДФЛ при исполнении обязанностей налогового агента»;

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма НДФЛ;

- Сумма НУ Дт — сумма НДФЛ, удержанная из вознаграждения работника.

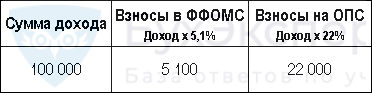

Вознаграждение за работы (услуги) по договору ГПХ — объект обложения страховыми взносами, за исключением вознаграждений лицам, самостоятельно уплачивающим страховые взносы за себя (п. 2 ст. 420 НК РФ).

На вознаграждение следует начислить:

- страховые взносы на обязательное пенсионное страхование (ОПС);

- страховые взносы на обязательное медицинское страхование.

Страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством выплаты по договорам ГПХ не облагаются (пп. 2 п. 3 ст. 422 НК РФ).

Страховыми взносами в ФСС от несчастных случаев и профзаболеваний вознаграждение будет облагаться только в случае, если договором ГПХ предусмотрено обязательное страхование работника от несчастных случаев (п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ).

Договором не предусмотрено страхование работника от несчастных случаев.

Учет страховых взносов в ФФОМС:

- Дебет — 26 «Общехозяйственные расходы»;

- Подразделение — указывается подразделение, в котором производятся затраты, в нашем примере — АУП;

- Субконто 1 — Страховые взносы, т. е. статья затрат, на которой отражаются СВ;

- Кредит — 69.03.1 «Федеральный фонд ОМС»;

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма начисленных страховых взносов в ФФОМС;

- Сумма НУ Дт — сумма страховых взносов в ФФОМС, отраженных в расходах НУ.

Учет страховых взносов на ОПС:

- Дебет — 26 «Общехозяйственные расходы»;

- Подразделение — указывается подразделение, в котором производятся затраты, в нашем примере — АУП;

- Субконто 1 — Страховые взносы, т. е. статья затрат, на которой отражаются СВ;

- Кредит — 69.02.7 «Обязательное пенсионное страхование»;

- Субконто 1 — Налог (взносы): начислено / уплачено;

- Сумма — сумма начисленных страховых взносов на ОПС;

- Сумма НУ Дт — сумма страховых взносов на ОПС, отраженных в расходах НУ.

Декларация по налогу на прибыль

В нашем примере вознаграждение Алехина В.Н. учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и начисленные с нее страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: ![]() PDF

PDF

Лист 02 Приложение N 2:

- стр. 040 «Косвенные расходы — всего»:

- оплата труда;

- страховые взносы;

- в т. ч. стр. 041 «суммы налогов и сборов, страховых взносов, начисленных…»:

- страховые взносы.

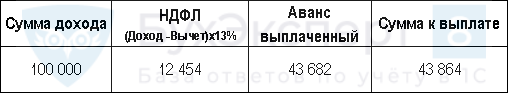

Перечисление вознаграждения по договору ГПХ

Вознаграждение по договору ГПХ выплачивается в соответствии с условиями договора. В нашем примере вознаграждение работнику перечисляется дважды:

- аванс — в момент подписания договора

- окончательный расчет — после подписания акта об оказании услуг.

Окончательная сумма к выплате рассчитывается бухгалтером вручную:

Оформляется оплата так же, как и перечисление аванса

Нужно ли применять ККТ при выплате вознаграждения по договору ГПХ физическому лицу-не ИП?

Нет, применять ККТ не требуется. Минфин разъяснил, что пробивать чек должна сторона, оказывающая услуги, в данном случае — физлицо. Но физлица, которые не являются ИП, не обязаны применять ККТ (Письмо Минфина от 25.07.2018 N 03-01-15/52265). Подробнее Контролеры внесли ясность: ККТ при выплатах по договорам ГПХ, для подотчетников и др.

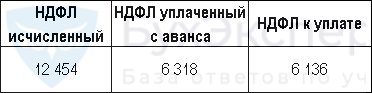

Уплата НДФЛ в бюджет

После окончательного расчета с работником по договору необходимо не позднее следующего дня за днем выплаты ему дохода уплатить НДФЛ в бюджет.

Сумма к уплате — разница между исчисленным налогом и уже уплаченным ранее

НДФЛ к уплате:

Операция оформляется аналогично уплате НДФЛ с аванса.

Отражение в регистрах НДФЛ вознаграждения по договору ГПХ

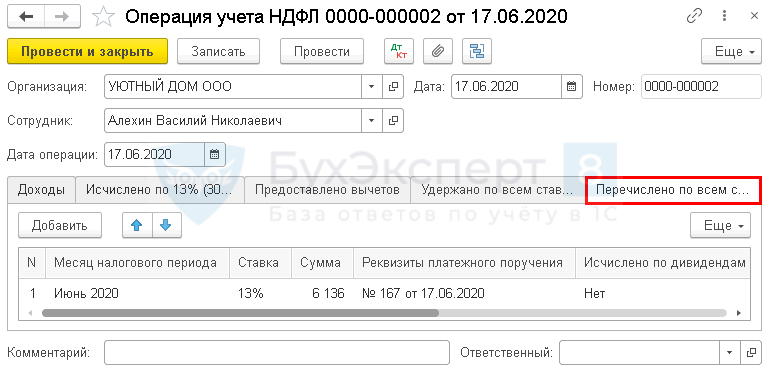

В момент оплаты вознаграждения за работу по договору ГПХ нужно снова отразить в регистрах НДФЛ вторую часть вознаграждения по договору и исчисленный НДФЛ. Датой выплаты (в примере это 17.06.2020) создайте документ Операция учета НДФЛ (Зарплата и кадры — НДФЛ — Все документы по НДФЛ — кнопка Создать).

Оформление аналогично заполненному ранее подобному документу для дохода в виде аванса, но со своими показателями.

Вкладка Доходы

Вкладка Исчислено по 13% (30%) кроме дивидендов:

Вкладка Предоставлено вычетов:

Вкладка Удержано по всем ставкам:

Вкладка Перечислено по всем ставкам:

6-НДФЛ

В форме 6-НДФЛ начисление и выплата вознаграждение по договору ГПХ отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 100000, сумма начисленного дохода;

- стр. 040 — 12454, сумма исчисленного налога;

- стр. 070 — 12 454, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: 2 группы строк: ![]() PDF

PDF

- стр. 100 — 24.04.2020, дата фактического получения дохода;

- стр. 110 — 24.04.2020, дата удержания налога;

- стр. 120 — 27.04.2020, срок перечисления налога (перенос с выходных);

- стр. 130 — 50 000, сумма фактически полученного дохода;

- стр. 140 — 6 318, сумма удержанного налога.

- стр. 100 — 17.06.2020, дата фактического получения дохода;

- стр. 110 — 17.06.2020, дата удержания налога;

- стр. 120 — 18.06.2020, срок перечисления налога;

- стр. 130 — 50 000, сумма фактически полученного дохода;

- стр. 140 — 6 136, сумма удержанного налога.

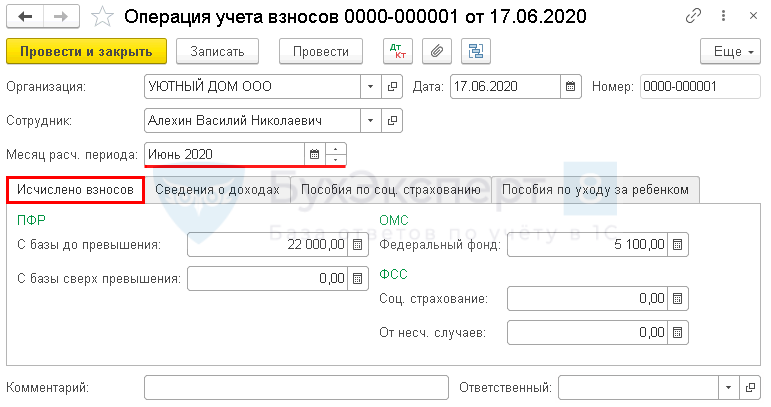

Отражение в регистрах страховых взносов вознаграждения по договору ГПХ

Все данные о начисленных страховых взносах по выплатам с договора ГПХ должны быть включены в Расчет по страховым взносам с периода начисления, а индивидуальные сведения по работнику — отражены в Разделе 3 расчета.

В отличии от НДФЛ, дата выплаты вознаграждения на начисление СВ не влияет. Страховые взносы начисляются в том периоде, когда работы (услуги) выполнены и приняты по акту (Письмо Минфина РФ от 23.06.2020 N 03-04-05/54027).

Для отражения вознаграждения в расчете по страховым взносам следует заполнить документ Операция учета взносов. Документ создается из раздела Зарплата и кадры — Страховые взносы — Операции учета взносов, кнопка Создать.

Обратите внимание на заполнение полей:

- Месяц расч. периода — месяц начисления вознаграждения и страховых взносов.

Вкладка Исчислено взносов:

- Раздел ПФР:

- С базы до превышения — сумма начисленных взносов на ОПС;

- Раздел ОМС:

- Федеральный фонд — сумма начисленных взносов на обязательное медстрахование.

Вкладка Сведения о доходах:

- Вид дохода — Договоры гражданско-правового характера;

- Сумма дохода — сумма вознаграждения по договору.

Расчет по страховым взносам

В Расчете по страховым взносам:

Сумма 100 000, начисленное вознаграждение по договору ГПХ отражается в составе общих выплат в:

- Подразделе 1.1 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное пенсионное страхование»:

- стр. 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц»;

- стр. 050 «База для исчисления страховых взносов».

- Подразделе 1.2 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное медицинское страхование»:

- стр. 030 «Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц»;

- стр. 050 «База для исчисления страховых взносов».

Сумма 27 100, исчисленных страховых взносов отражается в общей сумме страховых взносов в:

Подразделе 1.1 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное пенсионное страхование»:

- стр. 060 «Исчислено страховых взносов»;

- стр. 061 «в том числе с базы, не превышающей предельную величину базы для исчисления страховых взносов на ОПС».

Подразделе 1.2 Приложения 1 к Разделу 1 «Расчет суммы взносов на обязательное медицинское страхование»:

- стр. 060 «Исчислено страховых взносов».

Разделе 3 «Персонифицированные сведения о застрахованных лицах»: ![]() PDF

PDF

- Подразделе 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица»:

- стр. 120 «Месяц» — 3

- стр. 130 «Код категории застрахованного лица» — НР

- стр. 140 «Сумма выплат и иных вознаграждений» — 100 000;

- стр. 150 «База для исчисления страховых взносов на ОПС в пределах предельной величины всего» — 100 000;

- стр. 160 «в том числе по гражданско-правовым договорам» — 100 000;

- стр. 170 «Сумма исчисленных страховых взносов с базы исчисления страховых взносов, не превышающей предельную величину» — 22 000.

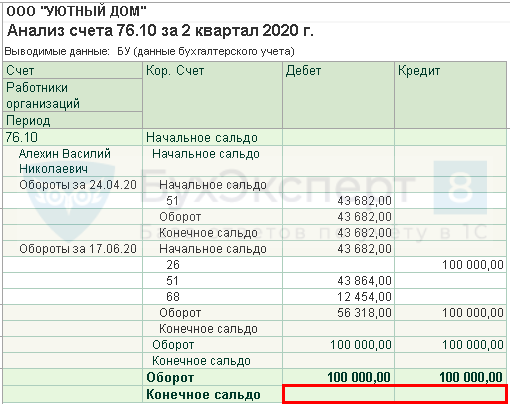

Проверка взаиморасчетов

Взаиморасчеты с работником

Для проверки расчетов с работником по договору ГПХ можно создать отчет Анализ счета 76.10 «Прочие расчеты с физическими лицами», в разделе Отчеты — Стандартные отчеты.

Отсутствие конечного сальдо по счету 76.10 «Прочие расчеты с физическими лицами» означает, что задолженность перед работником отсутствует.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо, статья очень помогла. Хотела оценить на 5 звездочек, но нажав на первую (думала надо нажимать по порядку на все 5) что-то с делала не так и ответ уже сформировался из 1 звезды (я делала это первый раз). А это не справедливо. Статья очень полезная, Вы молодцы. Как исправить свою оценку. Она заслуживает огромной пятерки! Спасибо большое.

Здравствуйте!

Спасибо за вашу обратную связь! Очень рады, что материал был вам полезен.

Оценку уже не поменять. Но ваш отзыв под статьей ситуацию прояснит.

Если еще кто-то проголосует положительно, то общая оценка поднимется.

Спасибо,очень полезная информация