Основные средства (ОС), предназначенные исключительно для сдачи в аренду, отражаются в учете особым образом. Рассмотрим, как показать в 1С приобретение объекта недвижимости, который организация будет предоставлять во временное владение или пользование.

Вы узнаете:

- каким документом оформляется приобретение недвижимости, сдаваемой в аренду, если право собственности на нее еще не зарегистрировано;

- в какой момент принять на баланс недвижимое имущество, приобретенное для сдачи в аренду;

- как оформить ввод в эксплуатацию недвижимости до регистрации прав собственности;

- о нюансах принятия к учету ОС, бывшего в эксплуатации;

- как отразить уплату госпошлины за гос. регистрацию объекта недвижимости и входит ли она в первоначальную стоимость;

- как оформить переход права собственности на эксплуатируемое недвижимое имущество;

- в какой момент принимать НДС к вычету по недвижимому имуществу, сдаваемому в аренду.

Содержание

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

Пошаговая инструкция

27 июня Организация заключила договор с ООО «Смайнэкс Управление Активами» на приобретение офисного здания на сумму 2 360 000 руб. (в т. ч. НДС 18%).

28 июня Организация осуществила 100% предоплату поставщику за офисное здание.

29 июня поставщик передал офисное помещение по акту приемки-передачи и выставил счет-фактуру. Помещение готово к использованию и введено в эксплуатацию.

Приобретенный объект предполагается использовать исключительно для сдачи в аренду. При этом сдача в аренду не является основной деятельностью организации.

02 июля уплачена госпошлина и поданы документы на регистрацию права собственности на недвижимость.

12 июля получена выписка из ЕГРН о переходе права собственности на объект.

Учетной политикой по БУ предусмотрено, что доходы и расходы, связанные с предоставлением имущества в аренду, учитываются в качестве прочих доходов и расходов на счете 91 «Прочие доходы и расходы». В НУ такие доходы и расходы учитываются в составе внереализационных доходов и расходов.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

|

Дата |

Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции |

Документы (отчеты) в 1С |

|

|

Дт

|

Кт |

||||||

| Перечисление аванса поставщику | |||||||

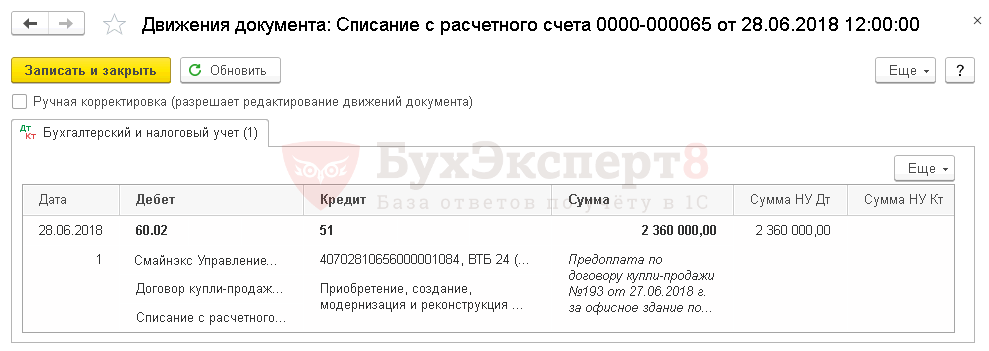

| 28 июня | 60.02 | 51 | 2 360 000 | 236 000 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| Приобретение внеоборотного актива | |||||||

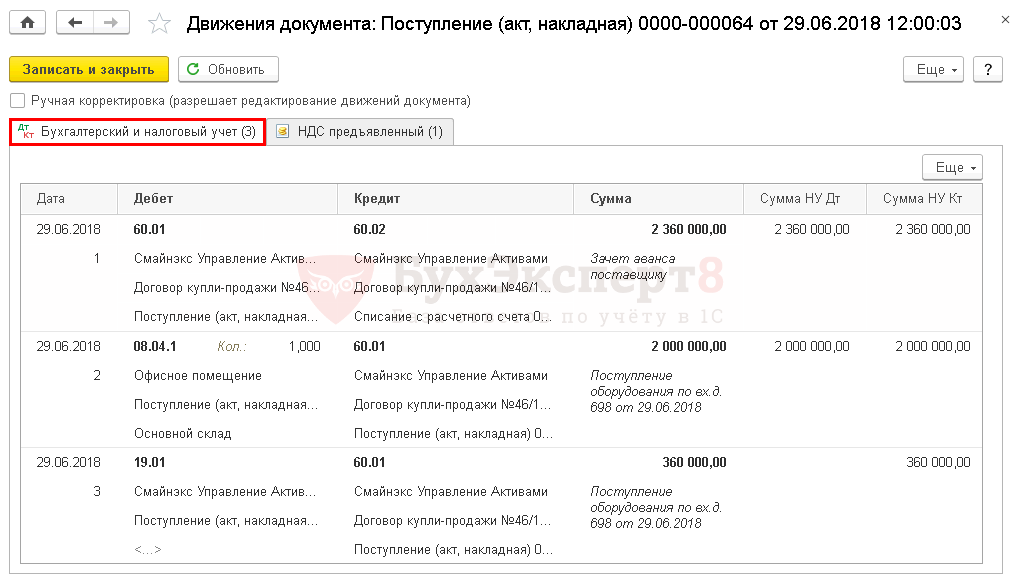

| 29 июня | 08.04.1 | 60.01 | 2 000 000 | 2 000 000 | 2 000 000 | Принятие к учету внеоборотного актива | Поступление (акт, накладная) — Оборудование |

| 19.01 | 60.01 | 360 000 | 360 000 | Принятие к учету НДС | |||

| 60.01 | 60.02 | 2 360 000 | 2 360 000 | 2 360 000 | Зачет аванса | ||

| Регистрация СФ поставщика | |||||||

| 29 июня | — | — | 2 360 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию | |||||||

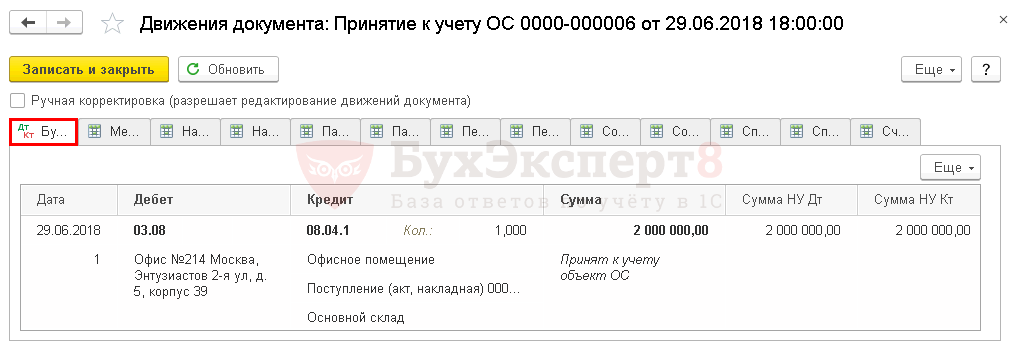

| 29 июня | 03.08 | 08.04.1 | 2 000 000 | 2 000 000 | 2 000 000 | Принятие к учету доходных вложений | Принятие к учету ОС — Оборудование |

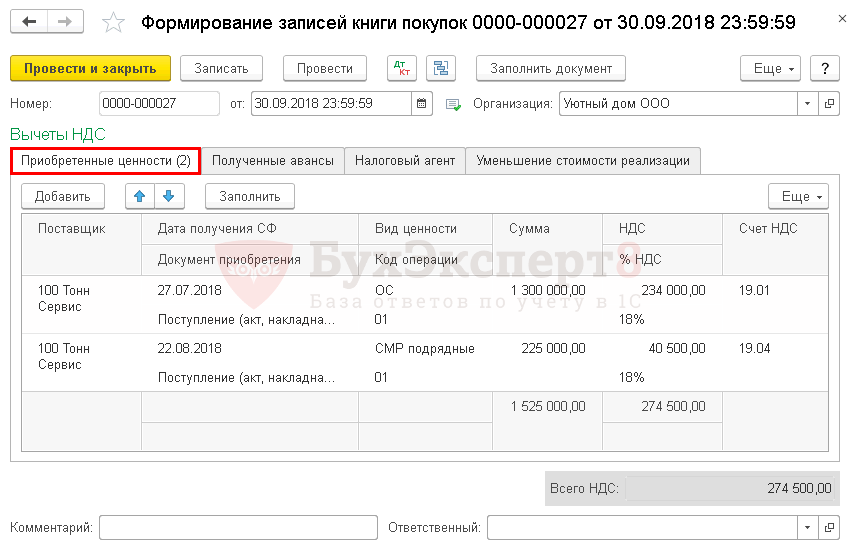

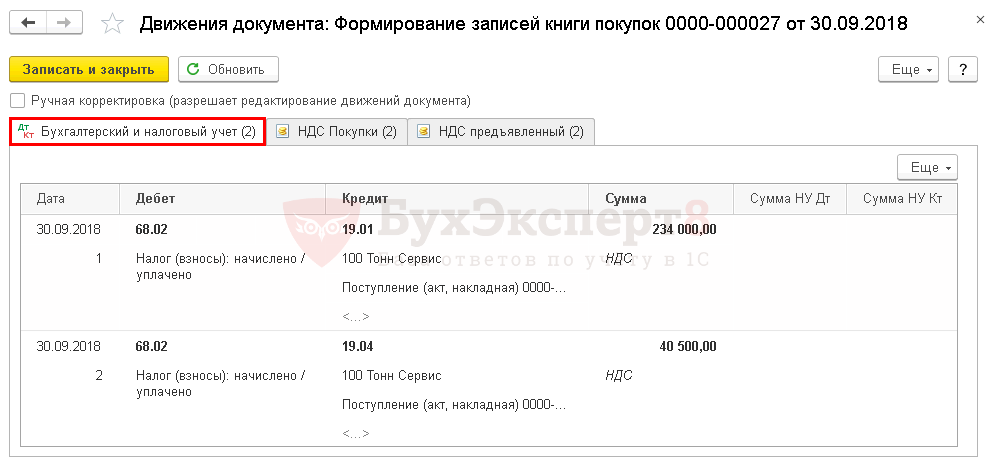

| Принятие НДС к вычету по ОС | |||||||

| 30 июня | 68.02 | 19.01 | 360 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 360 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

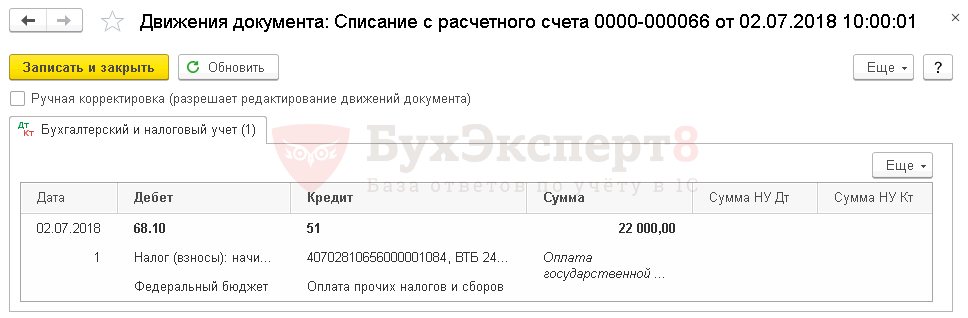

| Оплата госпошлины за гос. регистрацию прав собственности | |||||||

| 02 июля | 68.10 | 51 | 22 000 | Оплата госпошлины за регистрацию прав собственности | Списание с расчетного счета — Уплата налога | ||

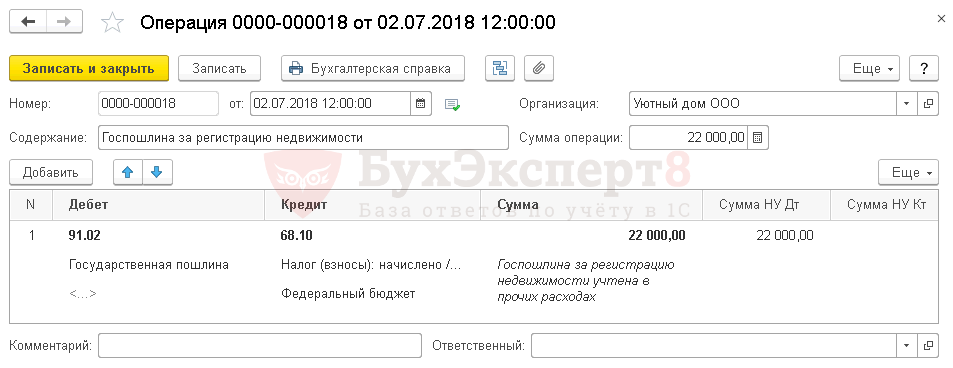

| 91.02 | 68.10 | 22 000 | 22 000 | Учет госпошлины | Операция, введенная вручную — Операция | ||

| Переход права собственности на недвижимое имущество | |||||||

| 12 июля | 03.01 | 03.08 | 2 000 000 | 2 000 000 | 2 000 000 | Переход права собственности на недвижимость | Операция, введенная вручную — Операция |

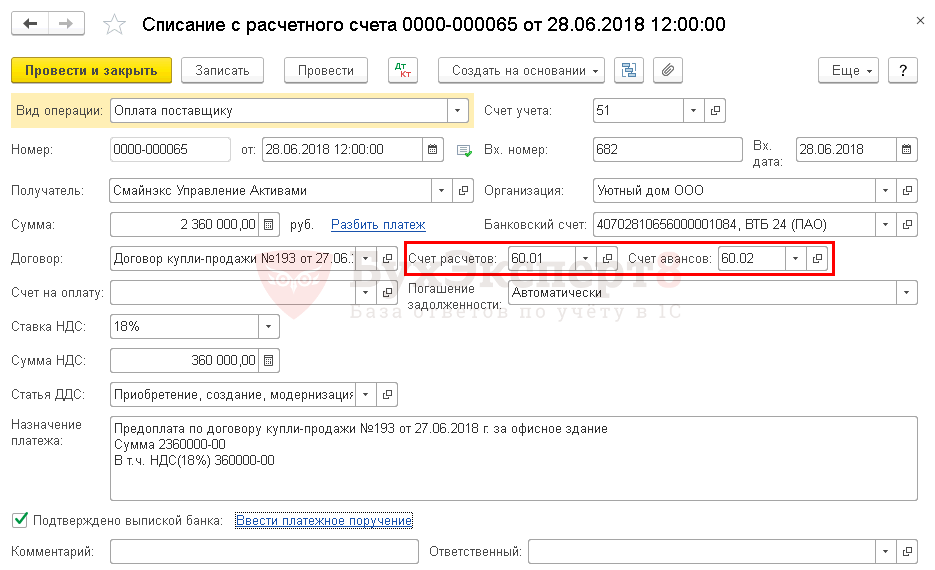

Перечисление аванса поставщику

Перечисление аванса поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание.

В нашем примере расчеты с поставщиком ведутся в рублях, поэтому по умолчанию устанавливаются следующие счета расчетов с поставщиком:

- Счет расчетов — 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов — 60.02 «Расчеты по авансам выданным».

Узнать более подробно про Настройку счетов учета расчетов с контрагентами

В документе укажите:

- Сумма — сумма оплаты в руб. согласно выписке банка.

Проводки по документу

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, Организация может воспользоваться правом на вычет по НДС.

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, Организация может воспользоваться правом на вычет по НДС.

Узнать подробнее про регистрацию авансового счета-фактуры от поставщика и принятие НДС к вычету

Приобретение внеоборотного актива

Затраты на приобретение офисного помещения, независимо от того, будет ли оно сдаваться в аренду или эксплуатироваться в организации, учитываются по счету 08.04 «Приобретение объектов основных средств» (План счетов 1С).

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный вариант, при котором используется два документа:

- оприходование ОС — документ Поступление (акт, накладная) вид операции Оборудование;

- ввод в эксплуатацию ОС — документ Принятие к учету ОС.

Упрощенный вариант, при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная) вид операции Основные средства.

Узнать больше о Вариантах оформления в 1С приобретения ОС, а также возможностях и ограничениях каждого способа.

Объект недвижимости отражается на балансе организации в момент получения первичных документов на его передачу, независимо от даты перехода прав собственности (п. 52 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

При принятии к учету объекта недвижимости, право собственности на который еще не зарегистрированы, можно выбрать любой способ, но нужно учитывать другие ограничения, предусмотренные для упрощенного варианта.

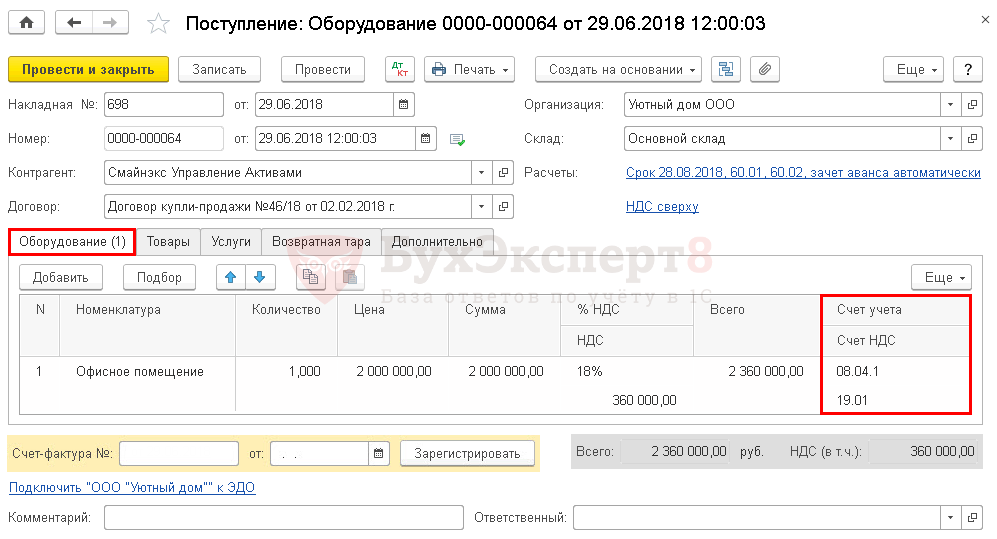

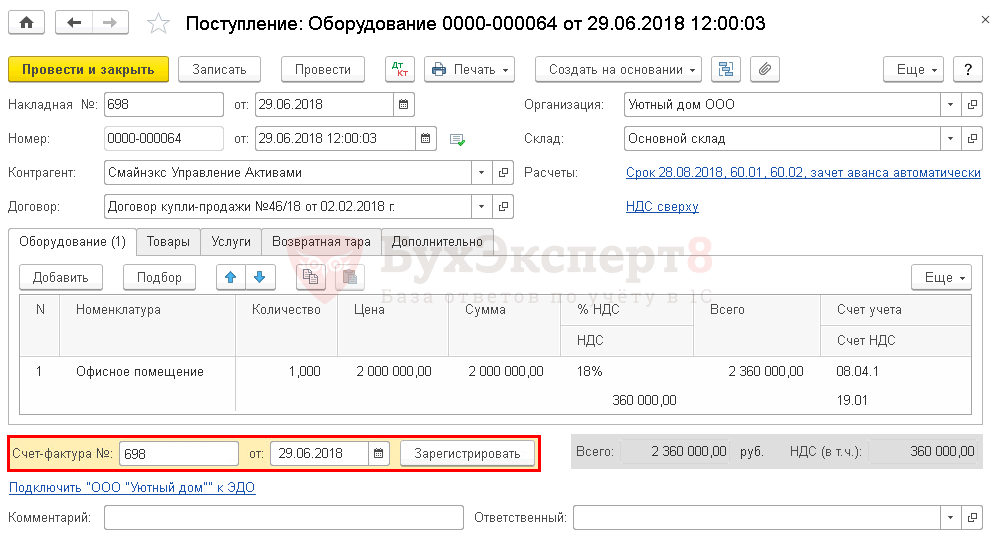

В нашей статье мы оформим данную операцию через стандартный вариант: сформируем документ Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА – Поступление основных средств – Поступление оборудования.

При оформлении через упрощенный вариант приобретения объекта недвижимости, право собственности на который не зарегистрировано, в документе Поступление (акт, накладная) вид операции Основные средства необходимо вручную установить:

- Счет учета — 03.08 «Объекты недвижимости, права собственности на которые не зарегистрированы».

Данные о приобретаемом объекте недвижимости указываются на вкладке Оборудование.

В табличной части заполните:

- Номенклатура — приобретаемый объект недвижимости. Выбирается из справочника Номенклатура с Видом номенклатуры Оборудование (объекты основных средств);

- Счет учета заполняется в документе автоматически в зависимости от настроек в регистре Счета учета номенклатуры, но его можно в документе поменять вручную.

Для вида номенклатуры Оборудование (объекты основных средств) по умолчанию установлен счет 08.04.1 «Приобретение компонентов основных средств». ![]() PDF

PDF

Узнать подробнее про установку счетов учета номенклатуры

В документе Поступление (акт, накладная) вид операции Оборудование нельзя указывать счет 08.04.2 «Приобретение основных средств», т. к. он используется для принятия к учету ОС в упрощенном способе.

Проводки по документу

Регистрация СФ поставщика

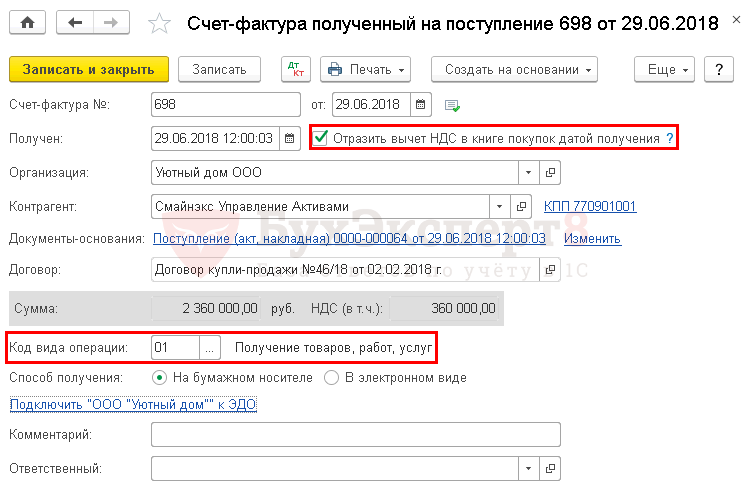

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная), затем нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — 01 «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету.

Вычет НДС по основным средствам в 1С возможен только через документ Формирование записей книги покупок.

Ввод в эксплуатацию

ОС, предназначенные исключительно для сдачи в аренду, учитываются в составе доходных вложений на счете 03 «Доходные вложения в материальные ценности» (абз. 3 п. 5 ПБУ 6/01, План счетов 1С).

Объекты недвижимости, пригодные к эксплуатации, принимаются в состав ОС независимо от момента перехода прав собственности, и учитываются по первоначальной стоимости на отдельном субсчете к счету учета ОС (п. 52 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н, п. 7 ПБУ 6/01).

Первоначальная стоимость ОС формируется исходя из фактических затрат на его приобретение, доставку и доведения объекта до состояния пригодного к эксплуатации (п. 8 ПБУ 6/01, п. 1 ст. 257 НК РФ).

Узнать подробнее о формировании первоначальной стоимости в БУ и НУ

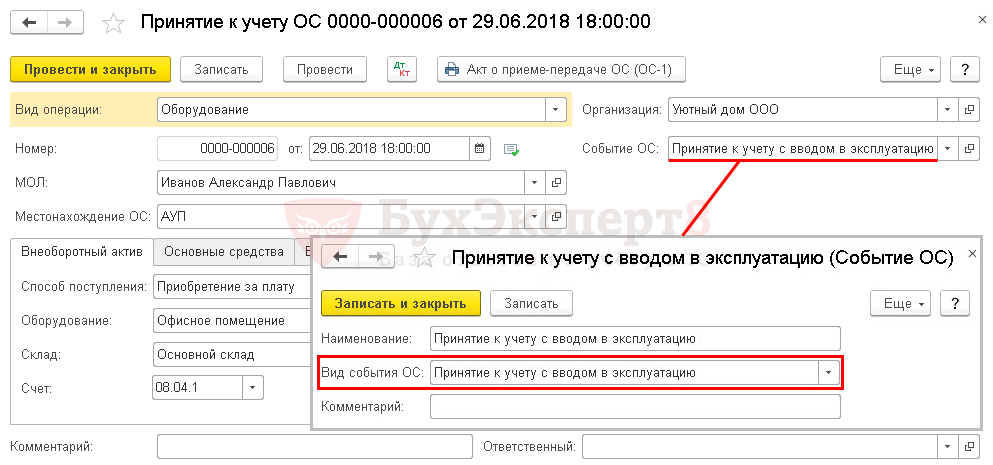

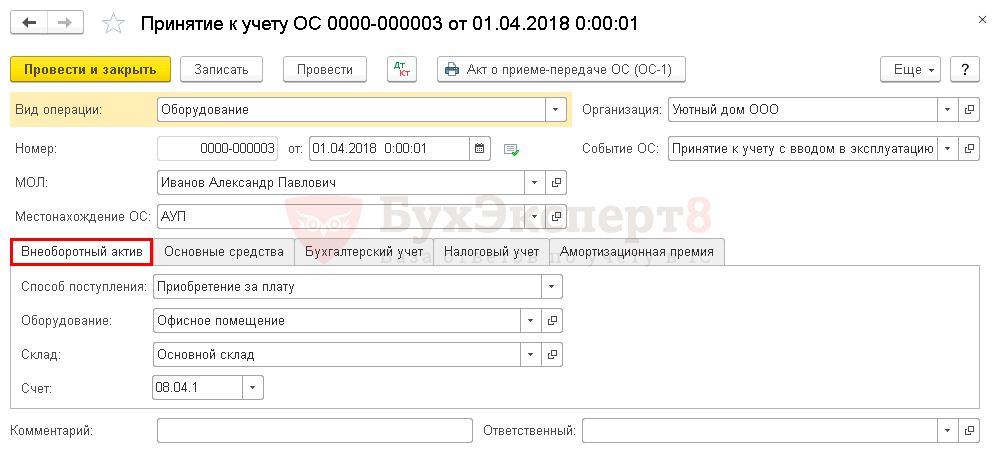

Принятие к учету доходных вложений, право собственности на которые не зарегистрировано, оформите документом Принятие к учету ОС вид операции Оборудование в разделе ОС и НМА – Поступление основных средств — Принятие к учету ОС.

Заполните документ:

- МОЛ — материально-ответственное лицо, за которым закрепляется введенное в эксплуатацию ОС, выбирается из справочника Физические лица;

- Местонахождение ОС — подразделение, за которым закрепляется объект, выбирается из справочника Подразделения;

- Событие ОС — событие, связанное с изменением учета актива в организации, выбирается из справочника Событие ОС. При принятии к учету ОС, предназначенных для сдачи в аренду, Вид события ОС должен быть Принятие к учету с вводом в эксплуатацию.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив укажите данные приобретенного актива до ввода в эксплуатацию:

- Способ поступления — способ поступления объекта недвижимости в организацию, в нашем примере это Приобретение за плату;

- Оборудование — недвижимое имущество, выбирается из справочника Номенклатура;

- Склад — Склад, указанный в документе поступления объекта недвижимости;

PDF

PDF - Счет — счет учета затрат, на котором формируется первоначальная стоимость объекта.

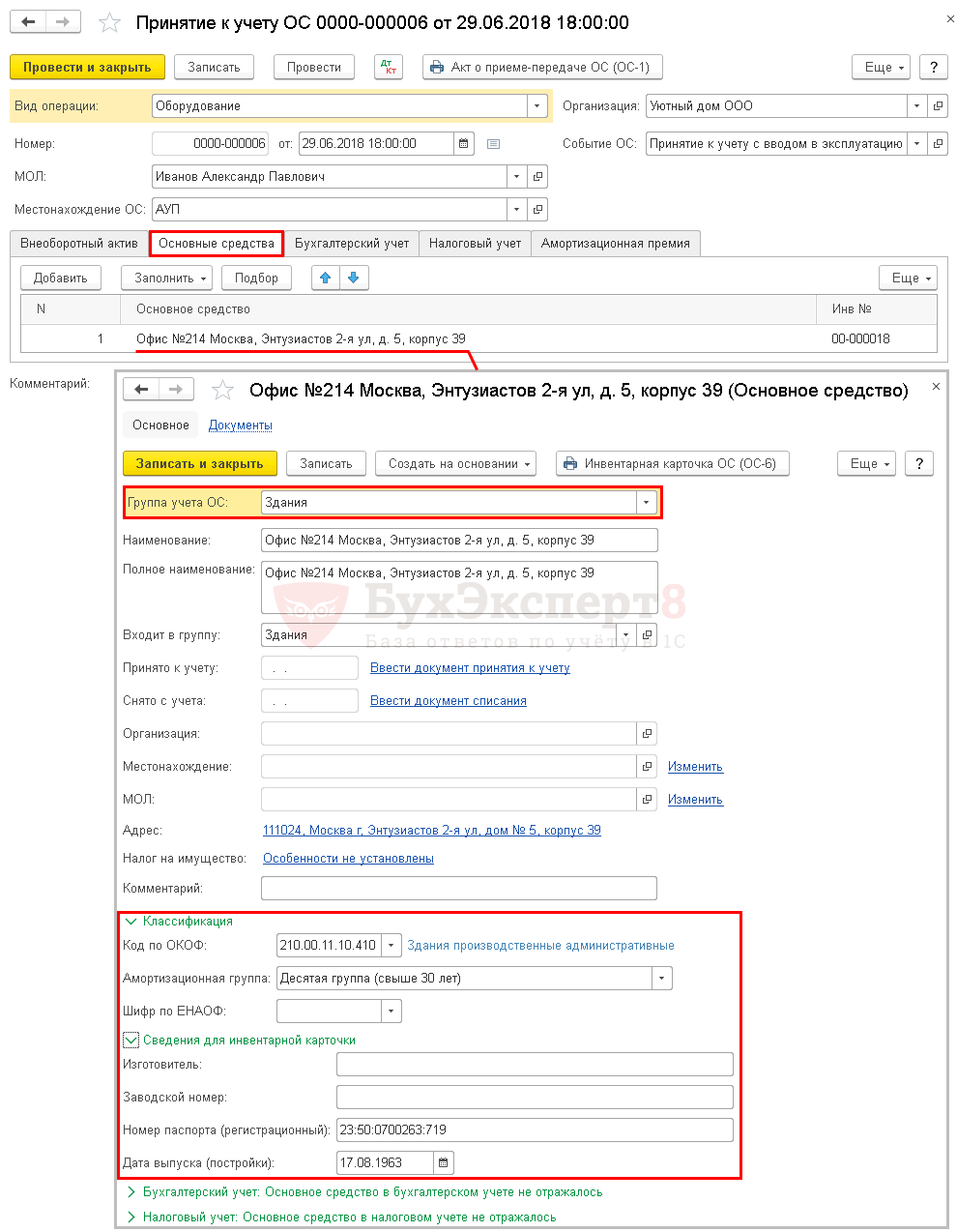

Вкладка Основные средства

На вкладке Основные средства выбираются ОС, предназначенные для сдачи в аренду из справочника Основные средства. В карточке объекта должны быть заполнены следующие данные:

- Группа учета ОС;

- раздел Классификация;

- раздел Сведения для инвентарной карточки.

Для ОС, бывших в эксплуатации, в поле Амортизационная группа раздела Классификация укажите установленную амортизационную группу предыдущим собственником (п. 12 ст. 258 НК РФ).

В документе можно принять к учету несколько объектов ОС, предназначенных для сдачи в аренду. Одинаковые позиции основных средств необходимо добавлять в справочник Основные средства отдельными позициями и разграничивать их по определенным признакам: например, по номерам офисов.

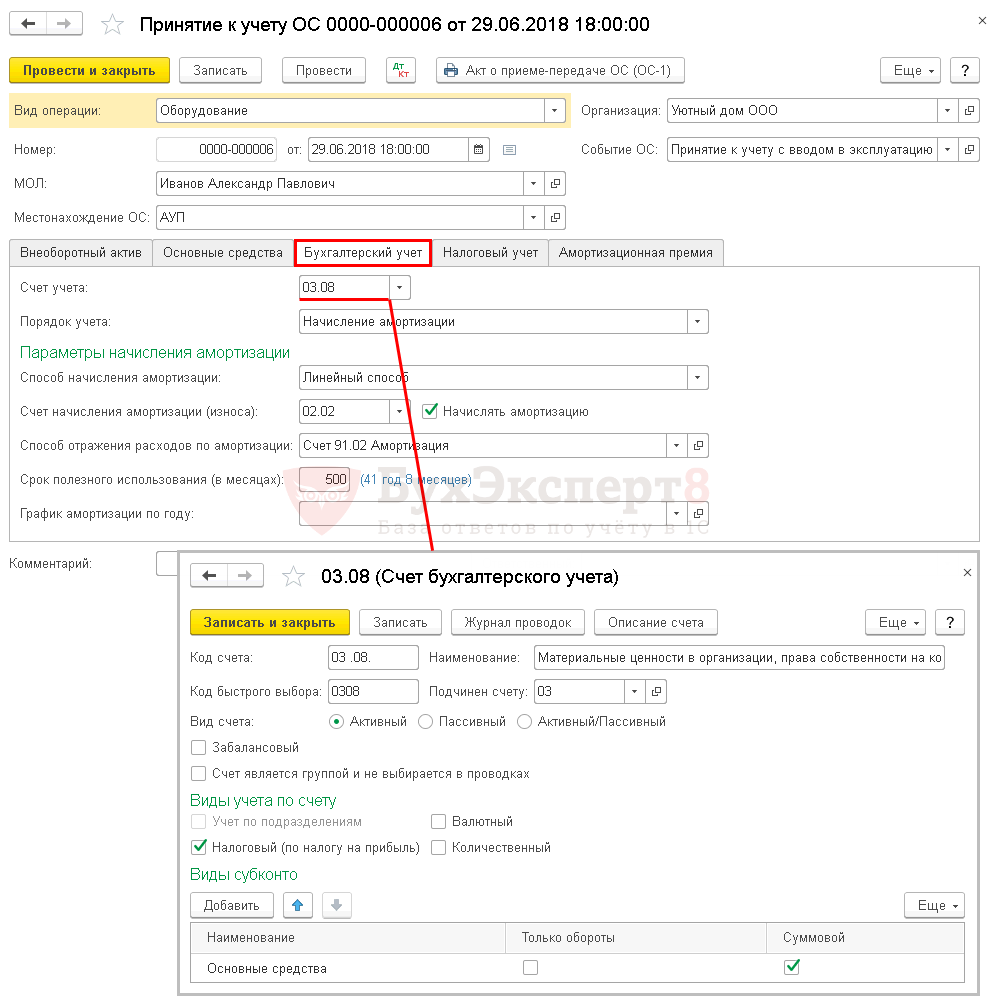

Вкладка Бухгалтерский учет

В БУ основным средством признаются активы (п. 4 ПБУ 6/01):

- используемые в течение длительного времени (более 12 месяцев);

- не предназначенные для перепродажи: актив будет использоваться в производстве продукции, выполнении работ (оказании услуг), для управленческих нужд организации, сдачи в аренду.

- использование которых направлено на получение дохода в будущем.

Стоимость ОС в БУ погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

В НУ активы делятся на амортизируемые и неамортизируемые.

Амортизируемым имуществом признается такое, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Дата регистрации права собственности на объекты недвижимости не влияет на начало начисления амортизации. Амортизация по объекту недвижимости, право собственности на которое не зарегистрировано, начисляется в обычном порядке — после ввода в эксплуатацию (п. 4 ст. 259 НК РФ).

Узнать подробнее Амортизация ОС.

На вкладке Бухгалтерский учет укажите:

- Счет учета — 03.08 «Материальные ценности в организации, права собственности на которые не зарегистрированы».

В Плане счетов не предусмотрен отдельный субсчет для принятия к учету объектов недвижимости, используемых для сдачи в аренду, права собственности по которым не зарегистрированы. Его необходимо добавить самостоятельно.

- Порядок учета — Начисление амортизации, т. к. в нашем примере стоимость ОС погашается посредством начисления амортизации;

- Способ начисления амортизации — метод начисления амортизации, установленный в учетной политике организации;

- Счет начисления амортизации (износа) — 02.02 «Амортизация основных средств, учитываемых на счете 03»;

- флажок Начислять амортизацию должен быть установлен, т. к. именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов.

В нашем примере затраты учитываются по Дт 91.02 «Прочие расходы», т. к. расходы на амортизацию включаются в составе прочих расходов по БУ (внереализационных расходов — в НУ).

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования;

- График амортизации по году заполняется, если использование объекта ОС имеет сезонный характер.

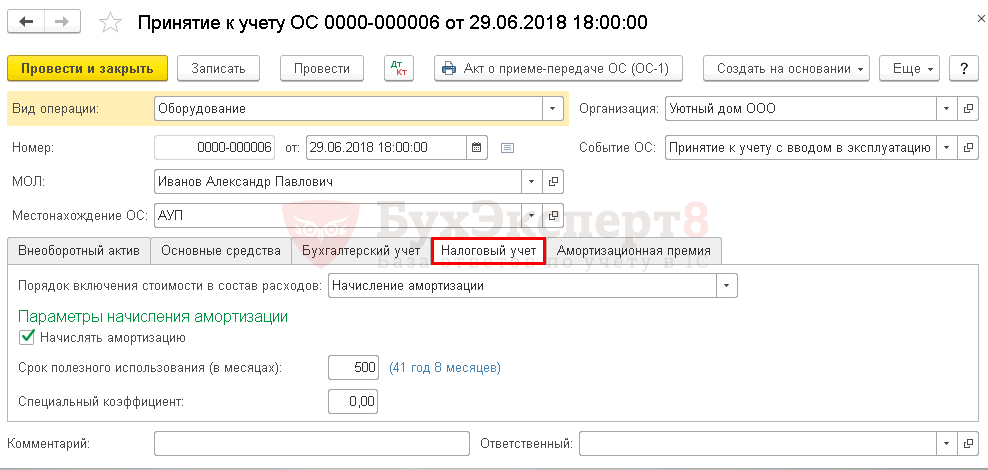

Вкладка Налоговый учет

На вкладке Налоговый учет укажите:

- Порядок включения стоимости в состав расходов — Начисление амортизации: в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен, т. к. именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования согласно установленной амортизационной группы ОС;

В НУ для ОС, бывших в эксплуатации, срок полезного использования устанавливается за минусом срока эксплуатации предыдущим собственником (п. 7 ст. 258 НК РФ).

- Специальный коэффициент — понижающий или повышающий коэффициент, если он установлен учетной политикой. В нашем примере не установлен специальный коэффициент, поэтому данное поле не заполняем.

Проводки по документу

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию объекта недвижимости и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче зданий (сооружений) (ОС-1а) и Инвентарная карточка ОС (ОС-6).

Бланк Акт о приеме-передаче зданий (сооружений) по форме ОС-1а можно распечатать по кнопке Акт о приеме-передачи ОС (ОС-1) документа Принятие к учету ОС. ![]() PDF

PDF

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства (раздел Справочники –ОС и НМА – Основные средства). ![]() PDF

PDF

Принятие НДС к вычету по ОС

При приобретении доходных вложений в материальные ценности НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- ОС (в т. ч. доходные вложения) должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный счет-фактура (УПД);

- ОС (в т. ч. доходные вложения) приняты к учету, т. е. учтены на счете 08.04 «Приобретение объектов основных средств» (абз. 3 п. 1 ст. 172 НК РФ, Письмо Минфина РФ от 04.07.2016 N 03-07-11/38824, Письмо Минфина РФ от 18.11.2016 N 03-07-11/67999).

Принятие НДС к вычету по доходным вложениям оформите документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

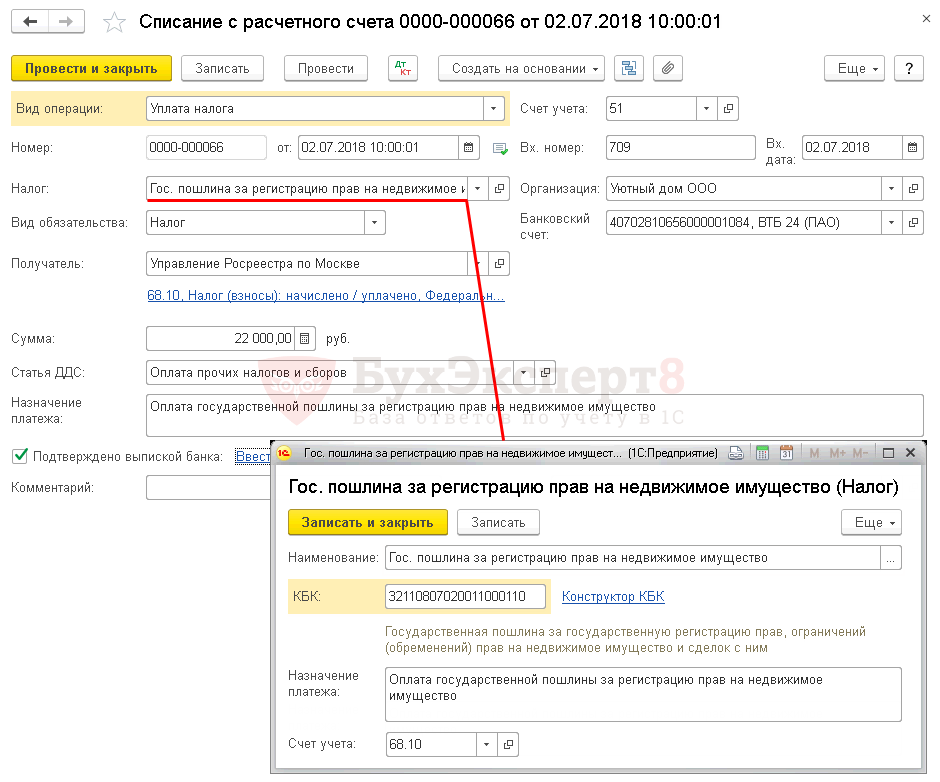

Оплата госпошлины за гос. регистрацию прав собственности

Переход прав собственности на недвижимое имущество подлежит обязательной государственной регистрации (п. 1 ст. 130 ГК РФ, п. 1 ст. 164 ГК РФ, п. 2 ст. 223 ГК РФ).

За регистрацию права собственности взымается государственная пошлина (п. 17 Федерального закона от 13.07.2015 N 218-ФЗ).

Размеры государственной пошлины за регистрацию прав собственности на недвижимое имущество регламентированы пп. 22 п. 1 ст. 333.33 НК РФ.

Оплату государственной пошлины за регистрацию прав собственности на недвижимое имущество оформите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса – Банк – Банковские выписки – Списание.

Заполнение документа:

- Налог — Государственная пошлина за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество и сделок с ним (КБК 32110807020011000110).

- Вид обязательства — Налог;

- Счет — 68.10 «Прочие налоги и сборы»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено;

- Уровни бюджета — Федеральный бюджет.

Проводки по документу

Отражение в учете госпошлины за регистрацию прав собственности недвижимого имущества

В БУ госпошлина учитывается как прочие расходы, т. к. аренда не является основным видом деятельности организации (п. 11 ПБУ 10/99).

В НУ пошлина списывается единовременно в состав косвенных (прочих) расходов (пп. 40 п. 1 ст. 264 НК РФ). Сумма госпошлины признается в расходах на дату ее начисления (пп. 1 п. 7 ст. 272 НК РФ).

Учет затрат на госпошлину отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Учет госпошлины:

- Дт — 91.02 «Прочие расходы»;

- Кт — 68.10 «Прочие налоги и сборы».

Декларация по налогу на прибыль

В декларации по налогу на прибыль расходы на госпошлину отражаются в составе внереализационных расходов: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

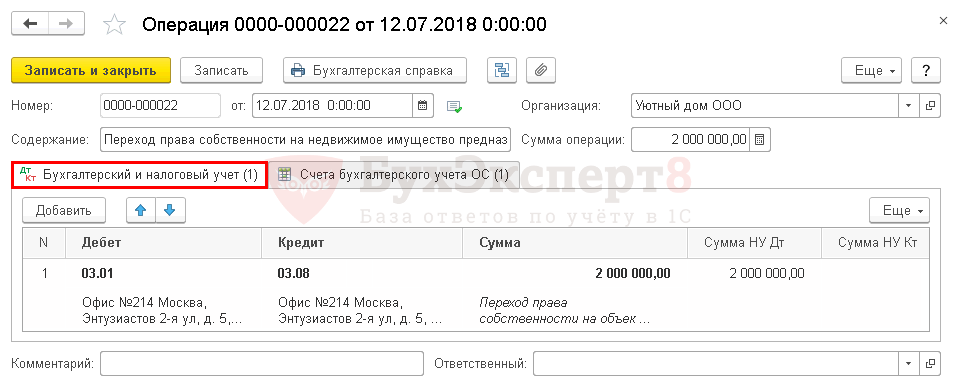

Переход права собственности на недвижимое имущество

После получения выписки из ЕГРН о переходе права собственности на объект недвижимости необходимо перенести первоначальную стоимость объекта недвижимости со счета 03.08 «Материальные ценности в организации, права собственности на которые не зарегистрированы» на счет 03.01 «Материальные ценности в организации».

Для этого сформируйте документ Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

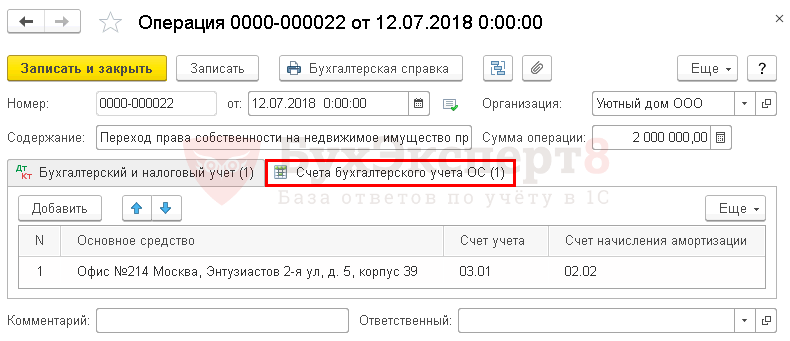

Для корректного формирования отчета Ведомость амортизации ОС замените Счет учета в регистре сведений Счета бухгалтерского учета ОС.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте. В римере при принятии к учету на вкладке бухгалтерский учет рекомендуете отнести на счет 03. Цитата: «ОС, предназначенные исключительно для сдачи в аренду, учитываются в составе доходных вложений на счете 03 «Доходные вложения в материальные ценности» (абз. 3 п. 5 ПБУ 6/01)», но на сегодняшний день данное ПБУ утратило силу.

На каких счетах сейчас отражать ОС, которыые сдаютс в аренду?

Здравствуйте!

Вы правы, сейчас для учета ОС применяются правила ФСБУ 6/2020, учтем все нюансы при обновлении статьи.

Если ОС относится к инвестиционной недвижимости, т.е. для получения дохода от сдачи его в аренду, то можно использовать счет 03 «Доходные вложения в материальные ценности», который предусмотрен для учета объектов, предоставляемых во временное пользование с целью получения дохода, т.к. ФСБУ 6 не предусмотрен определенный счет учета для инвестиционной недвижимости.

Инвестиционная недвижимость в 1С

Алгоритм в 1С тот же.

Светлана, если в аренду сдается автомобиль, тоже можно использовать счет 03, или этот счет только для инвестиционной недвижимости?

Продолжим обсуждение здесь: Основные средства для сдачи в аренду