В статье пошагово разберем отражение операции по оплате доли в УК имущественным вкладом в виде основного средства в программе 1С, если учредителем является юрлицо.

Содержание

Пошаговая инструкция

Учреждается ООО «ТЕХНОМИР». В соответствии с учредительным договором доли в УК распределяются следующим образом:

- 20% учредитель Пушкарев А.С.;

- 80% учредитель ООО «ГЕЛИОС».

11 января произошла государственная регистрация Общества в ЕГРЮЛ.

18 января учредитель ООО «ГЕЛИОС» осуществляет взнос в УК имуществом. Передается б/у ОС Сервер INTEL по согласованной учредителями стоимости 120 000 руб. Данная стоимость подтверждена независимым оценщиком.

Определены следующие элементы амортизации в БУ:

Word

- СПИ = 5 лет (60 мес.) — планируемый срок эксплуатации ОС;

- ликвидационная стоимость — 0 руб.;

- способ амортизации — линейный.

Остаточная стоимость в НУ по данным передающей стороны — 80 000 руб., подтверждена документально, дополнительных расходов нет. СПИ оставшийся — 20 месяцев.

Учредитель ООО «ГЕЛИОС» восстановил входной НДС в размере 24 000 руб. по передаваемому ОС и выделил его в акте приемки-передачи по форме ОС-1.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата доли в УК имущественным вкладом (ОС) | |||||||

| 18 января | 08.04.1 | 75.01 | 120 000 | 80 000 | Поступление внеоборотного актива в счет вклада в УК (ручная корректировка стоимости в НУ) |

Поступление (акт, накладная, УПД) — Оборудование |

|

| 19.01 | 83.09 | 24 000 | Принятие к учету НДС (ручная корректировка счет 75.01 на 83.09) |

||||

| 01.01 | 08.04.1 | 120 000 | Ввод в эксплуатацию ОС | Принятие к учету ОС — Оборудование |

|||

| Регистрация ПУД для получения права на вычет по НДС | |||||||

| 18 января | — | — | 120 000 | Регистрация первичного документа полученного от учредителя (вместо СФ) | Счет-фактура полученный на поступление | ||

| Принятие НДС к вычету по ОС, внесенному в УК | |||||||

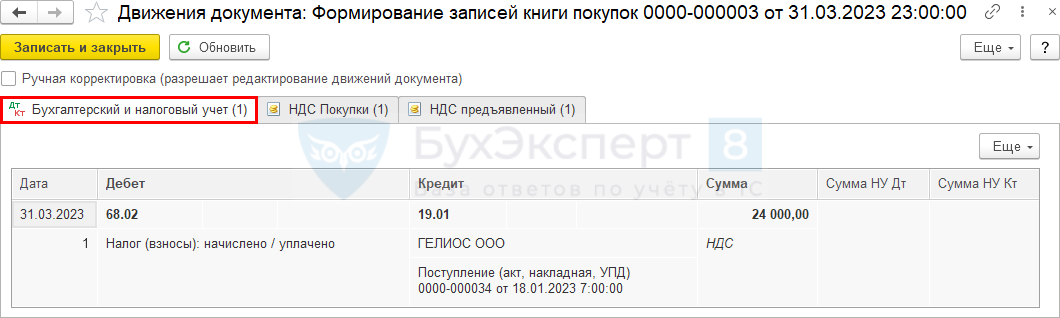

| 18 января | 68.02 | 19.01 | 24 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 24 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Начисление амортизации | |||||||

| 28 февраля | 26 | 02.01 | 2 000 | 4 000 | 400,00 | Начисление амортизации | Закрытие месяца — Амортизация и износ основных средств |

Начало примера смотрите в публикации:

Оплата доли в УК имущественным вкладом (ОС)

Нормативное регулирование

Оплата доли в УК может осуществляться неденежным вкладом, например имуществом (п. 1 ст. 15 Федерального закона от 08.02.1998 N 14-ФЗ). Денежная оценка имущественного вклада, независимо от его размера, осуществляется независимым оценщиком (п. 2 ст. 66.2 ГК РФ).

Имущественный вклад в виде ОС учитывают:

- В БУ — по первоначальной стоимости: она соответствует п. 12 ФСБУ 6/2020, МСФО 13 «Оценка справедливой стоимости»). В данном случае справедливая стоимость равна сумме, указанной независимым оценщиком (оценка обязательна). Рекомендуется, чтобы она также равнялась сумме, согласованной учредителями в учредительном договоре (п. 9 ФСБУ 26/2020, п. 3 Информационного письма Президиума ВАС от 30.05.2005 N 92, Письма Минфина от 03.10.2011 N 03-05-05-01/80, от 13.02.2009 N 03-05-05-01/10):

- Дт 08 «Вложения во внеоборотные активы» Кт 01 «Расчеты по вкладам в уставный капитал».

- В НУ основное средство, полученное в качестве вклада в УК, учитывают как амортизируемое имущество, если его срок службы более 12 месяцев и стоимость — более 100 000 руб. (п. 1 ст. 257 НК РФ). Первоначальная стоимость ОС, внесенного учредителем – российским юрлицом, складывается из документально подтвержденных сумм остаточной стоимости по данным НУ передающей стороны и дополнительных затрат, понесенных при передаче объекта, если такие затраты определены как часть взноса (пп. 2 п. 1 ст. 277 НК РФ, Письмо ФНС от 17.08.2021 N СД-4-3/11570@).

Бывшие в употреблении объекты включаются в состав той амортизационной группы, в которую они были включены учредителем. При линейном методе норма амортизации может определяться, исходя из оставшегося СПИ, т. е. ранее установленного СПИ учредителем, уменьшенного на количество месяцев использования им ОС (п. 7 ст. 258 НК РФ).

По мнению Минфина, амортизационная премия не может начисляться по объектам ОС, принятым в качестве вклада в УК, т. к. организация не несет расходов на его приобретение в соответствии с абз. 2 п. 1 ст. 257 НК РФ (Письмо Минфина от 08.06.2012 N 03-03-06/1/295, от 19.06.2009 N 03-03-06/2/122).

Получите понятные самоучители 2026 по 1С бесплатно:

Поступление ОС от учредителя

Так как при поступление основных средств в качестве вклада в уставный (складочный) капитал, осуществляется ручная корректировка первоначальной суммы в НУ, то можно выбрать любой способ оформления. Однако нужно учитывать другие ограничения, предусмотренные для упрощенного варианта.

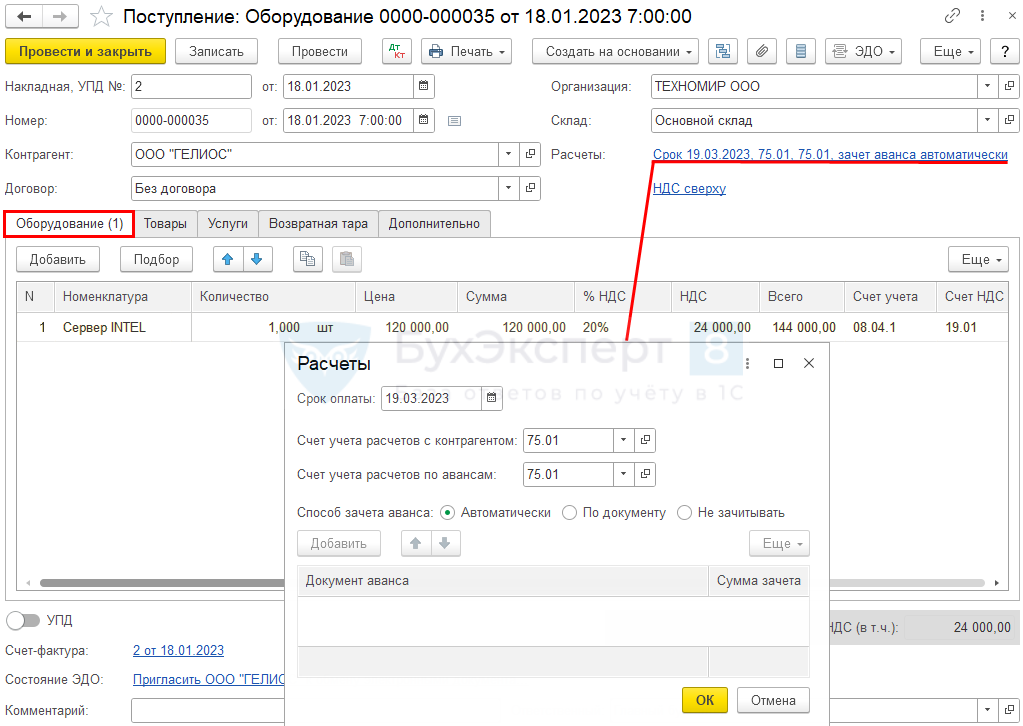

В нашем примере мы воспользуемся стандартным способом и сформируем документ Поступление (акт, накладная, УПД) вид операции Оборудование в разделе ОС и НМА — Поступление оборудования.

В шапке документа укажите:

- Контрагент — учредитель, выбирается из справочника Контрагенты.

- По ссылке Расчеты:

- Счет учета расчетов с контрагентом — 75.01 «Расчеты по вкладам в уставный (складочный) капитал».

В табличной части на вкладке Оборудование укажите:

- Оборудование — внеоборотный актив, поступающий в качестве вклада в УК;

- Сумма — стоимость ОС, согласованная с учредителями, равная справедливой стоимости;

- % НДС — ставка налога;

- НДС — восстановленная сумма налога, согласно первичным документам.

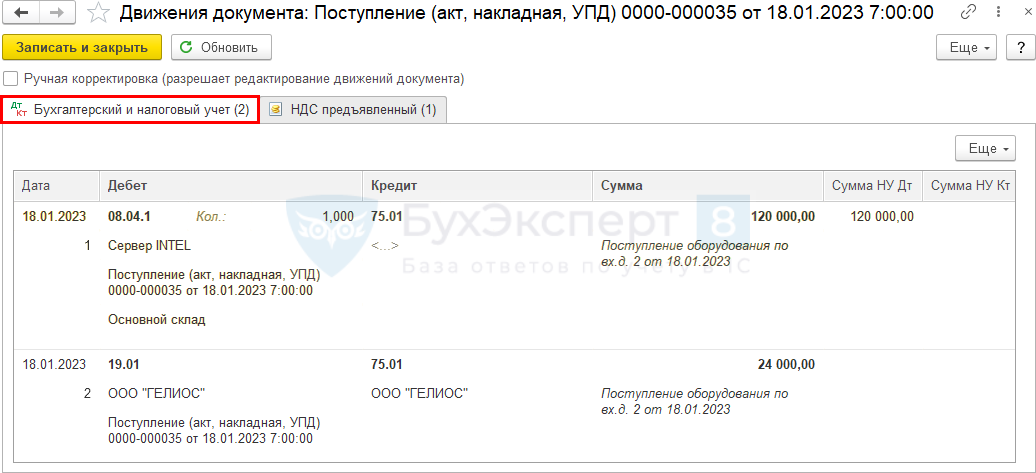

Проводки по документу

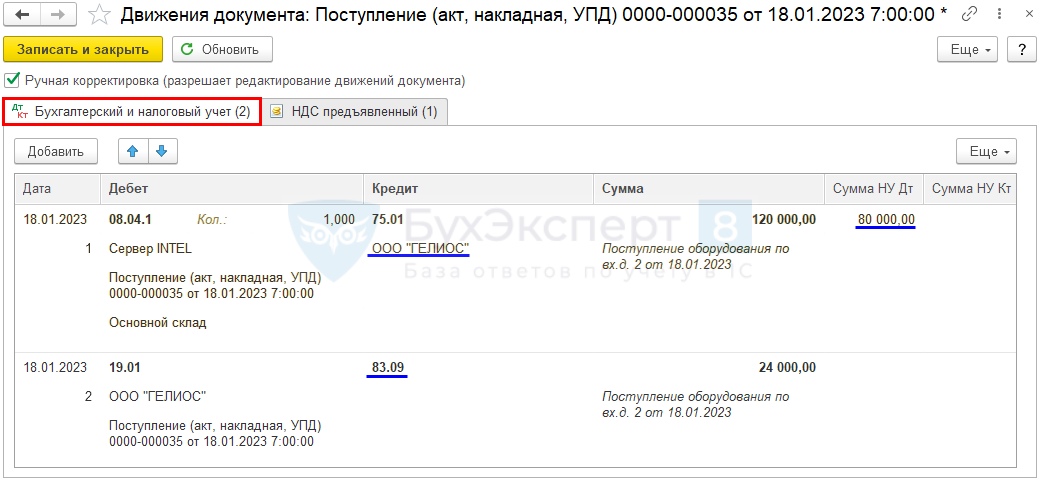

После проведения документа проводки и сумму в налоговом учете необходимо поправить вручную:

- стоимость внеоборотного актива в НУ отличается от БУ, поэтому необходимо откорректировать ее вручную;

- входяший НДС считается «дополнением» к имущественному вкладу и должен учитываться по кредиту счета 83.09 «Другие источники», поэтому счет 75.01 откорректируйте вручную.

- заполните Субконто Учредители по счету 75.01.

Документ формирует проводки:

- Дт 08.04.1 Кт 75.01 — поступление оборудования от учредителя;

- Дт 19.01 Кт 83.09 — принятие к учету НДС по оборудованию.

Ввод в эксплуатацию ОС

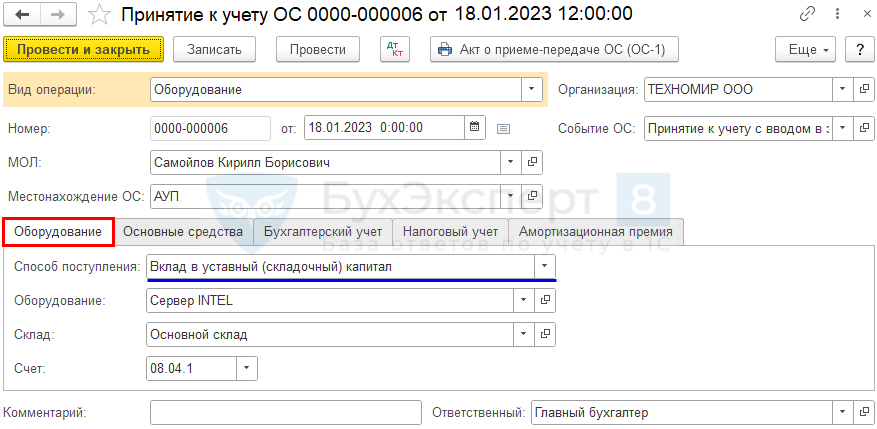

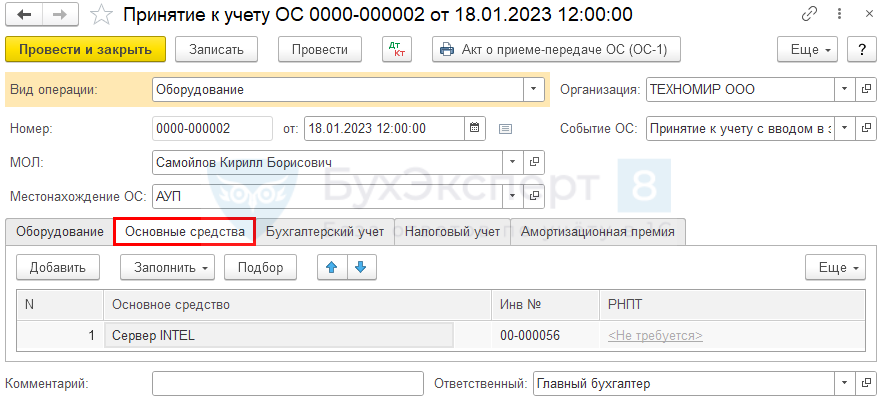

Ввод в эксплуатацию объекта ОС оформите документом Принятие к учету ОС вид операции Оборудование в разделе ОС и НМА — Принятие к учету ОС.

На вкладке Оборудование укажите:

- Способ поступления — Вклад в уставный (складочный) капитал.

На вкладке Основные средства укажите полученное ОС, которое нужно создать в справочнике Основные средства.

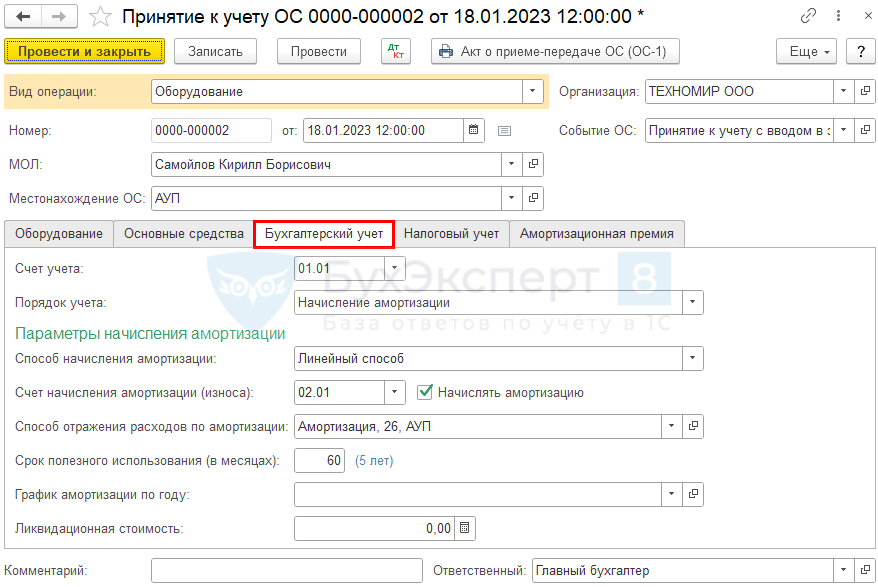

На вкладке Бухгалтерский учет:

- Счет учета — 01.01 «Основные средства в организации»;

- Порядок учета — Начисление амортизации: в нашем примере стоимость ОС погашается посредством начисления амортизации;

- Способ начисления амортизации — метод начисления амортизации, установленный в учетной политике организации;

- Счет начисления амортизации (износа) — 02.01 «Амортизация основных средств, учитываемых на счете 01»;

- флаг Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов.

- Срок полезного использования (в месяцах) — 60: предполагаемый срок использования ОС в БУ.

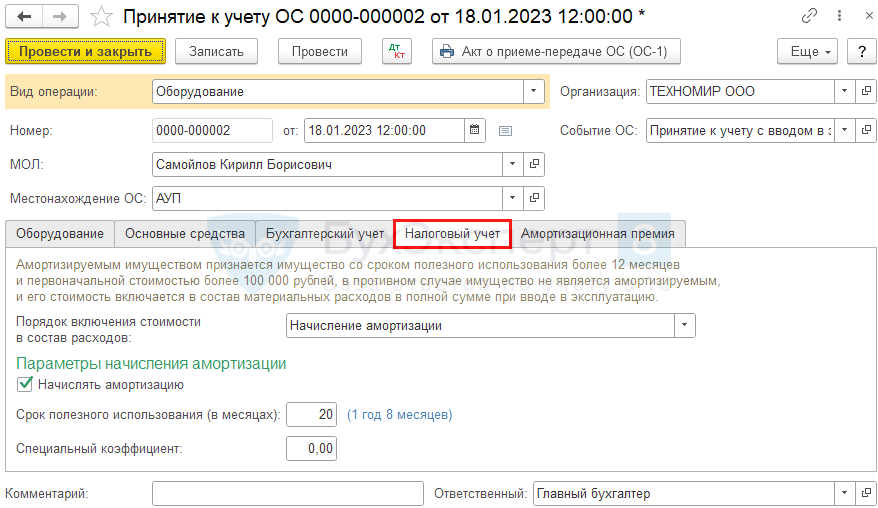

Вкладка Налоговый учет:

- Порядок включения стоимости в состав расходов — Начисление амортизации: в налоговом учете актив признается амортизируемым имуществом;

- флаг Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Срок полезного использования (в месяцах) — остаточный срок полезного использования, согласно первичным документам.

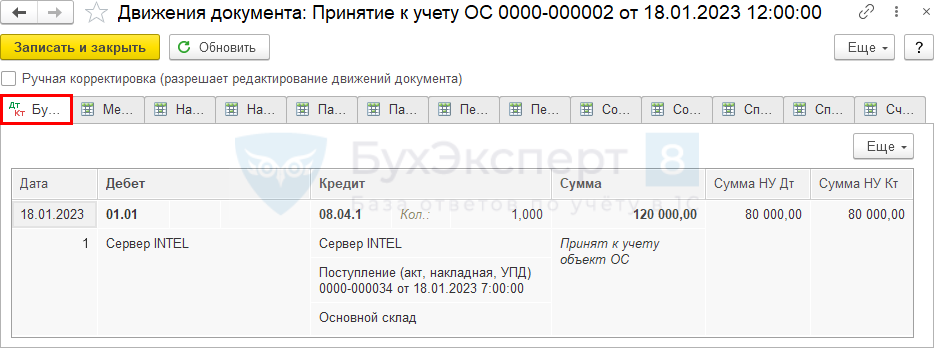

Проводки по документу

Документ формирует проводку:

- Дт 01.01 Кт 08.04.1 — ввод в эксплуатацию ОС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. по приему-передаче ОС в качестве вклада в УК. В 1С используется Акт о приеме-передаче ОС (ОС-1).

Бланк Акта о приеме-передаче ОС по форме ОС-1 можно распечатать по кнопке Акт о приеме-передаче ОС (ОС-1) документа Принятие к учету ОС. ![]() PDF

PDF

Проверка

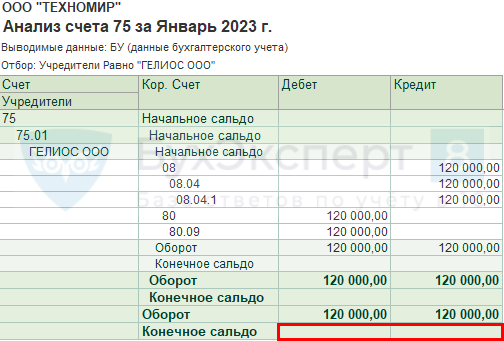

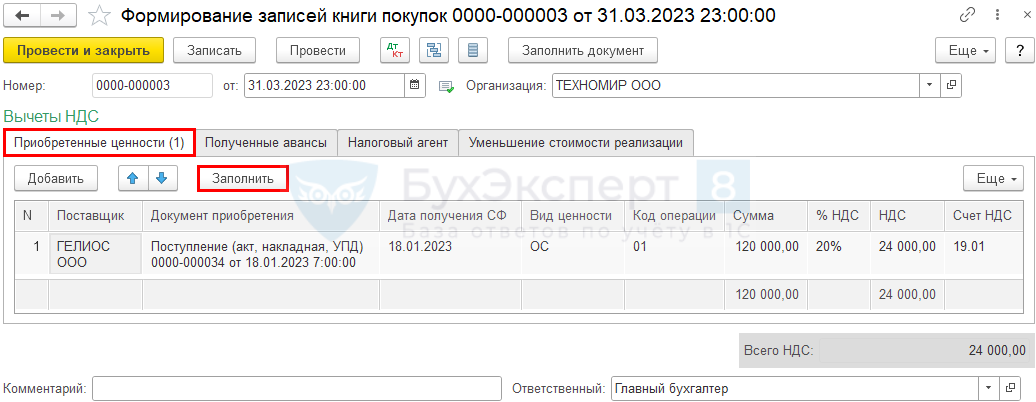

Осуществим проверку оплаты доли в УК имущественным вкладом с помощью отчета Анализ счета 75.01 «Расчеты по вкладам в уставный (складочный) капитал» в разделе Отчеты — Стандартные отчеты – Анализ счета.

Отсутствие дебетового сальдо по счету 75.01 показывает отсутствие задолженности по оплате доли в УК.

Из отчета Анализ счета 08.04.1 видим, что по ОС Сервер INTEL была сформирована первоначальная стоимость:

- в БУ — 120 000 руб.;

- в НУ — 80 000 руб.

Регистрация ПУД для получения права на вычет по НДС

Нормативное регулирование

Порядок учета НДС при передаче имущества в УК:

- в учете учредителя суммы НДС, ранее принятые к вычету по ОС, передаваемым в качестве вклада в УК, подлежат восстановлению в размере суммы, пропорциональной остаточной стоимости передаваемого ОС (пп. 1 п. 3 ст. 170 НК РФ);

- учредитель в книге продаж регистрирует первичный документ, по которому передается имущество с КВО «01» (Письмо ФНС от 20.09.2016 N СД-4-3/17657).

Учет НДС при получении имущества в УК:

- В учете организации сумма восстановленного учредителем НДС подлежит налоговому вычету. Она отражается в первичных документах на передачу ОС. Счет-фактура не составляется, а в книге покупок будет регистрироваться первичный документ с выделенной суммой НДС с КВО «01» (пп. 1 п. 3 ст. 170 НК РФ, Письмо ФНС от 20.09.2016 N СД-4-3/17657).

В бухгалтерском учете принимающей организации входящий НДС, предъявленный учредителем, учитывается по дебету счета 19.01 «НДС при приобретении ОС» в корреспонденции со счетом учета добавочного капитала субсчет 83.09 «Другие источники» (Письма Минфина от 19.12.2006 N 07-05-06/302, от 30.10.2006 N 07-05-06/262).

Учет 1С

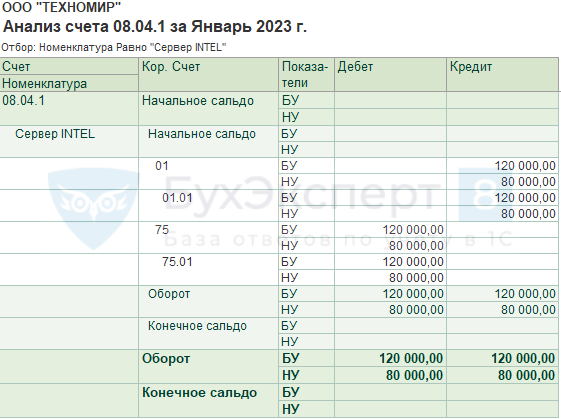

Для регистрации первичного документа для получения права на вычет по НДС необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная, УПД) и нажать кнопку Зарегистрировать.

Документом, который регистрирует организация для получения вычета по НДС, является первичный документ на передачу основного средства в УК. Счет-фактура по данной операции не составляется.

Например, если на передачу ОС был оформлен документ акт о приеме-передаче по форме ОС-1, то он и будет регистрироваться по ссылке Счет-фактура документа Поступление (акт, накладная, УПД).

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

Код вида операции — 01 «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету.

Вычет НДС по ОС, внесенному в УК в 1С возможен только через документ Формирование записей книги покупок.

Принятие НДС к вычету по ОС, внесенному в УК

НДС принимается к вычету при выполнении условий (п. 11 ст. 171 НК РФ):

- ОС будет использоваться в деятельности, облагаемой НДС;

- суммы НДС выделены в первичных документах, которыми сопровождается передача вклада в УК;

- ОС принято на учет в качестве вклада в УК (п. 8 ст. 172 НК РФ), т. е. учтено на счете 08 «Вложения во внеоборотные активы» (Письмо Минфина 18.11.2016 N 03-07-11/67999).

В бухгалтерском учете НДС принимается к вычету по дебету счета 68.02 «НДС» в корреспонденции со счетом 19.01 «НДС при приобретении ОС».

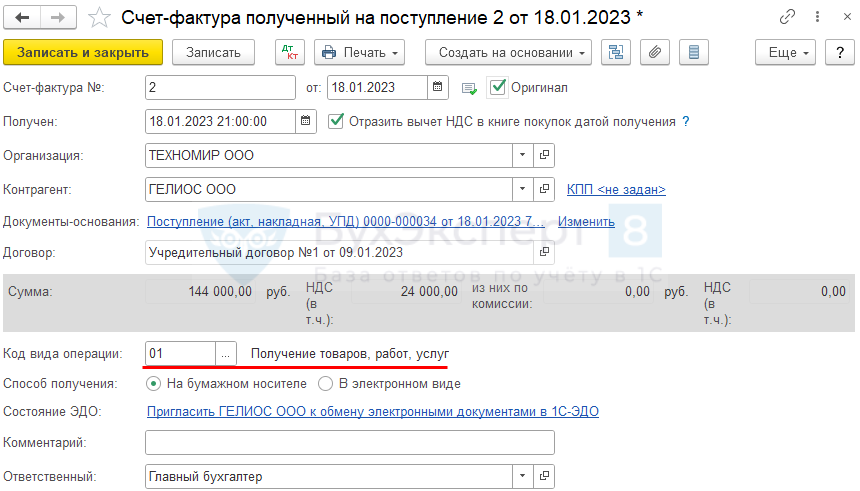

Принятие НДС к вычету по ОС оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.01 — принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — Книга покупок. ![]() PDF

PDF

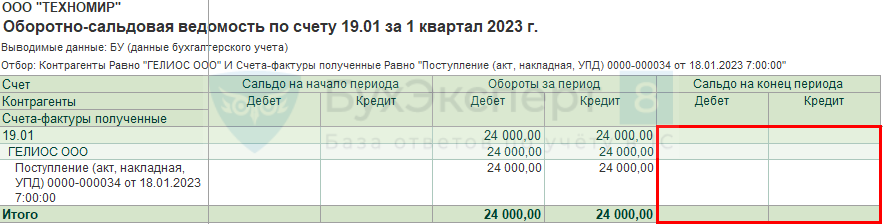

Проверка

Для проверки суммы НДС, принятого к вычету, можно сформировать отчет Оборотно-сальдовая ведомость по счету 19.01 «НДС при приобретении основных средств» в разрезе контрагента.

Отсутствие конечного сальдо по счету 19.01 показывает, что НДС принят к вычету верно на всю сумму первичного учетного документа.

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- первичный учетный документ, по которому учредитель передал ОС; код вида операции «01».

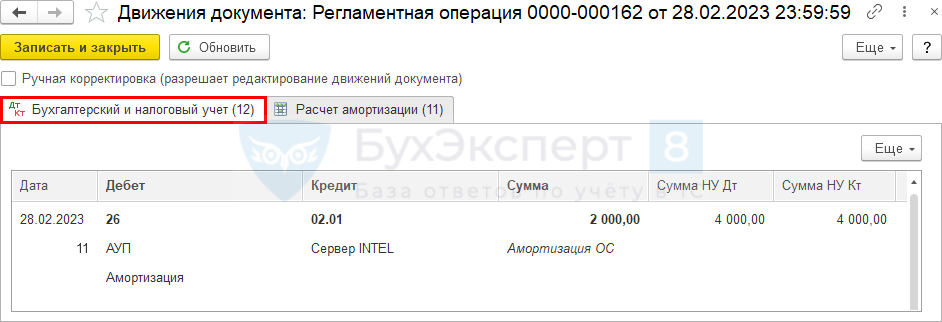

Начисление амортизации

Порядок начисления амортизации по ОС, вснесенным в УК, не отличается от ОС, поступивших иным способом.

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация и износ основных средств в разделе Операции — Закрытие месяца.

В нашем примере Сервер INTEL введен в эксплуатацию 18 января, следовательно, амортизация в БУ начисляется с февраля.

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 02.01 — начисление амортизации.

Аналогично осуществляется начисление амортизации за следующие месяцы до полного погашения стоимости. При выбытии ОС амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача ОС.

Проверка

Амортизация за февраль:

- Амортизация в БУ = (120 000 (первоначальная стоимость) – 0 (накопленная амортизация) – 0 (ликвидационная стоимость))/ 60 мес. = 120 000 / 60 = 2 000 руб.;

- Амортизация в НУ:

- Норма амортизации = 1/ 20 мес. * 100% = 5 %;

- Сумма амортизации = 80 000 (первоначальная стоимость) * 5 % = 4 000 руб.

Ежемесячная сумма амортизации в 1С рассчитана правильно.

В 1С сумму начисленной амортизации можно посмотреть в отчете Ведомость амортизации ОС в разделе ОС и НМА – Отчеты – Ведомость амортизации ОС. ![]() PDF

PDF

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты – Амортизация.

В этом отчете представлен расчет амортизации в БУ и НУ по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления. ![]() PDF

PDF

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Продолжение примера смотрите в публикации:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо,за подробное изложение материала