В этой статье расскажем в краткой форме:

- какие активы относятся к основным средствам;

- из каких затрат формируется первоначальная стоимость основных средств;

- как начисляется амортизация;

- в чем разница между улучшением (модернизацией) и восстановлением (ремонтом) ОС и как учитываются затраты на это;

- об особенностях учета ОС при консервации, обесценении, переоценке;

- и многое другое.

Содержание

Порядок учета ОС

Все организации, независимо от системы налогообложения, должны применять:

- ФСБУ 26/2020 «Капитальные вложения» — регулирует порядок формирования первоначальной стоимости ОС до принятия к учету;

- ФСБУ 6/2020 «Основные средства» — определяет порядок учета ОС после.

Узнайте кратко о ФСБУ, регулирующих бухгалтерский учет ОС:

В БУ объектом ОС считается актив при одновременном выполнении условий (п. 4 ФСБУ 6/2020):

- имеет материально-вещественную форму;

- используется для обычной деятельности: производство, продажа, работы, услуги, для охраны окружающей среды, сдачи в аренду, для управленческих нужд, в деятельности НКО;

- для использования в течение периода > 12 месяцев;

- способен приносить экономические выгоды в будущем.

Подробнее про признаки ОС в статье Признаки ОС.

В учетной политике по БУ можно установить стоимостной лимит. Тогда к ОС стоимостью ниже лимита ФСБУ 6 может не применяться. Советуем устанавливать лимит не более 100 тыс. руб. за единицу — особенность автоматизации 1С.

В НУ стоимостной лимит не устанавливается. Амортизируемым признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Узнайте подробнее про установление стоимостного лимита для разных групп ОС в статье Стоимостной лимит.

В программе малоценные ОС (МОС) учитываются на счете 10.21 «Приобретение малоценного оборудования и запасов», их стоимость сразу списывается в БУ на расходы в момент приобретения (п. 5 ФСБУ 6/2020):

Получите понятные самоучители 2026 по 1С бесплатно:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 10.21.

В НУ объекты стоимостью до 100 тыс. руб. не признаются амортизируемым имуществом и также списываются на расходы, но позже — в момент ввода в эксплуатацию.

Изучите порядок учета малоценных основных средств с помощью наших материалов:

Единицей учета ОС признается инвентарный объект (п. 10 ФСБУ 6/2020), который бухгалтер определяет на основе профессионального суждения.

Для упрощения учета однородных ОС можно вести их групповой учет (п. 11 ФСБУ 6/2020, Рекомендация Р-125/2021-КпР «Групповая единица учета основных средств»).

Единицу учета ОС необходимо утвердить в учетной политике. Узнайте больше про учет ОС в разрезе инвентарных объектов и в виде групповых объектов в статьях:

Организации, которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, могут не применять некоторые положения ФСБУ 6, если закрепят это в учетной политике по БУ.

О возможных вариантах учета ОС, в т. ч. упрощенных, можно узнать в статье Учетная политика ОС.

Какие нормы можно не применять, узнайте из материала Упрощенные способы учета ОС. Вам поможет Пример учетной политики с упрощенными способами учета ОС по ОСН и УСН.

Информацию об основных средствах и капвложениях нужно раскрывать в бухгалтерской отчетности.

Какую информацию, по каким строкам и формам отчетности раскрывать, изучите в статье ОС в бухотчетности.

Настройки

Для работы с основными средствами в программе 1С 8.3 нужно включить соответствующий функционал. Сделать это можно в любой момент в процессе работы. А вот отключить, если операции с ОС есть в базе, уже нельзя.

Подробнее изучите Функциональность

Все объекты основных средств в программе 1С Бухгалтерия располагаются в одноименном справочнике.

Где находится справочник и как с ним работать — в статье Справочник «Основные средства»

Чтобы правильно учитывать объекты основных средств, определите их ОКОФ. В программе 1С для этого есть специальный справочник.

Инструкция по загрузке справочника — Классификатор ОКОФ

Для корректного учета затрат в виде начисленной амортизации задайте нужный способ отражения расходов в справочнике Способы отражения расходов. Счета учета затрат и аналитику для отражения амортизации можно указать в справочнике заранее или непосредственно из документа ввода в эксплуатацию ОС.

Как заполнить справочник и где он используется расскажет статья Справочник Способы отражения расходов

Принятие к учету ОС

Приобретение ОС за плату

Затраты на приобретение ОС и на подготовку к рабочему состоянию накапливаются по Дт 08 «Вложения во внеоборотные активы» (п. 10, 11, 12 ФСБУ 26/2020):

- суммы, уплачиваемые поставщикам:

Дт 08 Кт 60 за минусом:- возмещаемых налогов — НДС и акцизы:

Дт 19 Кт 60; - скидок:

Дт 08 Кт 60 сторно; - дисконтирования в связи с отсрочкой платежа более 12 мес.:

Дт 76.08 Кт 08.

- возмещаемых налогов — НДС и акцизы:

НДС, предъявленный поставщиком, не включается в капитальные вложения вне зависимости от того, будет он приниматься к вычету или нет. Но если ОС используется в деятельности, не облагаемой НДС (освобождаемой от НДС), то НДС включается в капвложения (п. 2 ст. 170 НК РФ).

Организации, применяющие УСН, не признаются плательщиками НДС (п. 2 ст. 346.11 НК РФ). При формировании фактических затрат на капитальные вложения суммы НДС учитываются в их стоимости (пп. 3 п. 2 ст. 170 НК РФ).

Также в затратах на капвложения в ОС учитываются:

- затраты на приведение объекта в состояние и местоположение, в которых он пригоден для использования:

- затраты на доставку, монтаж, установку:

Дт 08 Кт 60 - затраты на заработную плату, амортизацию, списание активов и прочие затраты на поддержание работоспособности активов используемых в создании ОС и иные затраты:

Дт 08 Кт 70, 69, 02, 10, 71, 76

- затраты на доставку, монтаж, установку:

- оценочное обязательство по демонтажу и утилизации:

Дт 08 Кт 96

Независимо от способа поступления ОС в первоначальную стоимость объекта ОС включаются иные затраты, связанные с его поступлением (п. 5 ФСБУ 26/2020).

Как сформировать первоначальную стоимость ОС при строительстве своими силами — в статье Создание ОС хоз.способом (СМР)

Затраты, которые не включаются в капвложения указаны в п. 16 ФСБУ 26/2020. Они признаются расходами периода, в котором понесены:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 60, 10, 76, …

Подробнее о составе капвложений можно узнать в статье Первоначальная стоимость ОС.

О документальном оформлении операций и счетах учета ОС читайте в статьях:

В НУ первоначальная стоимость ОС определяется исходя из всех фактических затрат на его приобретение, а также сооружение, изготовление, доставку и доведение ОС до рабочего состояния (п. 1 ст. 257 НК РФ).

В первоначальную стоимость ОС не включаются НДС и акцизы (п. 1 ст. 257 НК РФ). НДС включается в стоимость ОС, если оно приобретено для операций, не облагаемых этим налогом (п. 2 ст. 170 НК РФ).

В НУ единовременно при вводе в эксплуатацию объекта ОС можно учесть в затратах сумму амортизационной премии (п. 9 ст. 258 НК РФ).

Пример по учету амортизационной премии — Принятие к учету ОС с амортизационной премией

Оборудование, требующее монтажа

Оборудование, требующее монтажа (установки), учитывается на счете 07 «Оборудование к установке». Как правило, это оборудование, требующее крепления к несущим конструкциям зданий, например, к стене, полу:

- Дт 07 Кт 60.

Составляющие компоненты такого оборудования, в т. ч. запасные части, также учитываются на счете 07:

- Дт 07 Кт 10.

При переводе оборудования в монтаж оно списывается с кредита счета 07 в дебет счета 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н):

- Дт 08 Кт 07.

Инструкция по монтажу ОС — Монтаж оборудования

Инвестиционный актив

Проценты по кредитам и займам учитываются в первоначальной стоимости ОС, только если он является инвестиционным активом (п. 7 ПБУ 15/2008):

- Дт 08 Кт 66, 67.

Для отнесения объекта к инвестиционному активу необходимо в учетной политике прописать критерии для его признания.

В налоговом учете проценты по кредитам и займам в стоимость ОС не включаются, а учитываются как внереализационные расходы (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ, п. 1.1, п. 1.2 ст. 269 НК РФ).

Подробнее про приобретение ОС за кредитные средства без признания ОС в качестве инвестиционного актива — в статье Приобретение ОС на кредитные средства

Оценка ОС по справедливой стоимости

Первоначальная стоимость ОС в БУ определяется исходя из справедливой стоимости имущества в порядке, предусмотренном в МСФО 13 «Оценка справедливой стоимости», в случаях (п. 13 ФСБУ 26/2020):

- оплаты неденежными средствами за ОС;

- поступления ОС в качестве вклада в уставный капитал;

- безвозмездного поступления ОС.

В НУ понятие «справедливая стоимость» отсутствует. Стоимость ОС в НУ определяется:

- при оплате неденежными средствами — по рыночной стоимости передаваемого имущества (п. 1 ст. 257 НК РФ);

- при поступлении ОС в качестве вклада в уставный капитал — как остаточная стоимость объекта ОС передающей стороны (пп. 2 п. 1 ст. 277 НК РФ);

- при безвозмездном поступлении ОС — по рыночной стоимости полученного ОС, но не ниже остаточной стоимости передающей стороны (п. 1 ст. 257 НК РФ, п. 8 ст. 250 НК РФ);

Подробнее — Взнос ОС в уставный капитал

Приобретение ОС с отсрочкой платежа

При покупке ОС с отсрочкой платежа более 12 мес. фактическую сумму капвложений составляет сумма, которая была бы уплачена поставщику при отсутствии отсрочки. Разница между договорной стоимостью и стоимостью при отсутствии отсрочки учитывается отдельно — как проценты по займу в составе прочих расходов (п. 6, 7, 8 ПБУ 15/2008, п. 12 ФСБУ 6, п. 12 ФСБУ 26).

- Дт 76 Кт 08 — исключение процентов по рассрочке из стоимости ОС;

- Дт 91.02 Кт 76 — начисление процентов в расходах.

Изучите на примере — Отсрочка платежа при приобретении.

Принятие к учету ОС

Капитальные вложения признаются основными средствами после приведения их в состояние и местоположение, в которых они пригодны к использованию в запланированных целях (п. 18 ФСБУ 26/2020):

- Дт 01 (03) Кт 08

Можно в качестве ОС признать часть капвложений, если она начинает эксплуатироваться до их завершения в целом.

Объект ОС оценивается по первоначальной стоимости — общая сумма капвложений, осуществленных до признания ОС в БУ (п. 12 ФСБУ 6/2020).

В программе 1С Бухгалтерия 8.3 есть два способа оформления приобретения ОС — упрощенный и стандартный. Выбор зависит от условий приобретения ОС (наличие доп. расходов, момент ввода в эксплуатацию, разницы в параметрах учета ОС в БУ и НУ и др.).

Узнайте преимущества и ограничения каждого из них — Варианты принятия к учету ОС

А также научитесь на практических примерах в 1С принимать к учету ОС:

Амортизация

Стоимость ОС погашается через амортизацию (п. 27 ФСБУ 6/2020):

- Дт 20, 25, 26, 44, 91.02 Кт 02.

В БУ возможны три способа начисления амортизации (п. 34, 35, 36, 37 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ).

Выберите один из способов для учета всех ОС или разные для каждой группы ОС, утвердите в учетной политике.

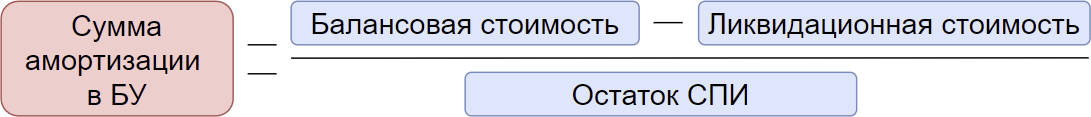

Наиболее популярный способ начисления амортизации в БУ — линейный. Расчет ведется исходя из установленных элементов амортизации (п. 35, 37 ФСБУ 6/2020):

- способа начисления;

- срока полезного использования (СПИ);

- ликвидационной стоимости.

Расчет амортизации при линейном способе:

Узнайте подробнее об элементах амортизации и порядке их определения из статей:

Рассчитать амортизацию на примере в 1С поможет публикация:

Элементы амортизации подлежат периодическому пересмотру (п. 37 ФСБУ 6/2020). Когда именно — изучите в материале Пересмотр элементов амортизации.

Как пересмотреть срок полезного использования, если стоимость ОС равна нулю расскажет статья Пересмотр СПИ самортизированного ОС

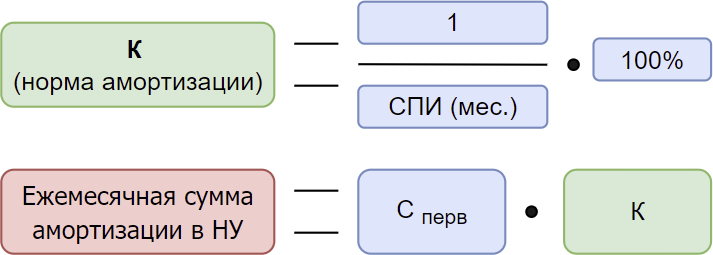

Расчет амортизации в НУ делается по другой формуле (ст. 259.1, 259.2 НК РФ):

СПИ в БУ определяется в зависимости от предполагаемого срока использования ОС или износа (п. 9 ФСБУ 6/2020). В НУ интервал возможного СПИ установлен законодательно и соответствует амортизационной группе или техническим условиям (п. 1, 6 ст. 258 НК РФ).

Поэтому СПИ в БУ и НУ могут не совпадать.

В БУ необходимо выбрать (п. 33 ФСБУ 6/2020):

- начало начисления амортизации:

- с даты признания ОС в БУ;

- с 1-го числа месяца, следующего за месяцем признания ОС в БУ;

- прекращение начисления амортизации:

- с момента списания ОС с БУ;

- с 1-го числа месяца, следующего за месяцем списания ОС в БУ.

В НУ амортизация всегда начисляется со следующего месяца после приемки ОС (п. 4 ст. 259 НК РФ).

Программа 1С поддерживает оба варианта начала начисления амортизации. Ознакомиться с примером, где амортизация в БУ начисляется с даты признания ОС, а в НУ со следующего месяца, можно в статье Амортизация с даты приемки ОС.

Модернизация и ремонт

Улучшение объекта ОС — улучшение, продление первоначально принятых нормативных показателей ОС:

- модернизация;

- реконструкция;

- дооборудование;

- достройка и т. п. (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

В результате улучшения может увеличиваться СПИ ОС, а также производительность, мощность и др.

Затраты на такое улучшение признаются капвложениями и увеличивают стоимость ОС в БУ и НУ (п. 9 ФСБУ 26/2020, п. 24 ФСБУ 6/2020, п. 2 ст. 257 НК РФ):

- Дт 08 Кт 10, 23, 60, 70, 69 — кап.вложения на улучшение ОС;

- Дт 01 Кт 08 — увеличение первоначальной стоимости ОС.

Узнайте разницу между улучшением и восстановлением ОС, когда затраты капитализируются, а когда нет, из статьи:

Изучите на примерах в 1С:

Восстановление ОС — это устранение неисправностей, поддержание работоспособности в виде замены изношенных неисправных деталей:

- замена частей;

- ремонт;

- технические осмотры;

- техническое обслуживание (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

Затраты на ремонт ОС (техобслуживание) могут отражаться в БУ по-разному:

- осуществляемые чаще 12 месяцев — не включаются в капвложения, а учитываются как текущие расходы (пп. «б» п. 16 ФСБУ 26/2020):

Дт 20, 23, 25, 26, 44, 91.02 Кт 10, 60, 69, 70, 76; - существенные по величине и регулярные, периодичностью более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев, — как капитальные вложения (п. 6, 7, 10 ФСБУ 6/2020, п. 5 ФСБУ 26/2020):

Дт 08 Кт 10, 23, 60, 69, 70.

В НУ затраты на ремонт и техобслуживание основных средств, вне зависимости от периодичности их проведения и стоимости, включаются единовременно в расходы, связанные с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ, п. 1 ст. 260 НК РФ, 324 НК РФ).

Оба варианта затрат на ремонт и ТО разобраны на примерах в 1С в статье Капитализируемый ремонт и ТО

Выбытие ОС

Объект ОС, который выбывает или не способен приносить экономические выгоды, списывается с БУ (п. 40 ФСБУ 6).

Подобности операций по списанию ОС в статьях:

Если предпринимаются действия по продаже объекта ОС, и он перестает использоваться, то в БУ его нужно переквалифицировать в долгосрочный актив к продаже (п. 10.1 ПБУ 16/02, Рекомендация Р-84/2017-КпР «Переклассификация основных средств в активы для продажи»):

- Дт 41 Кт 01.

В НУ не предусмотрена переквалификация активов, такой актив продолжает учитываться как амортизируемое имущество. Но продолжать учитывать амортизацию в составе расходов, уменьшающих налог на прибыль, рискованно.

Условия для переквалификации актива и порядок действий изучите в материале Перевод ОС в ДАП.

Если актив продолжает работать в качестве ОС, а затем продается, не переводите его в ДАП. Операцию отразите обычной реализацией ОС:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации ОС;

- Дт 01.09 Кт 01.01 — списание первоначальной (восстановительной) стоимости ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости ОС;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС.

Если ОС реализовано с убытком в НУ, его нельзя учесть единовременно. Убыток включается в состав косвенных (прочих) расходов равными долями в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Подробно продажа ОС на примерах в 1С 8.3 разобрана в статьях:

Особенности учета ОС

Консервация ОС

В случае приостановки использования ОС, в т. ч. в связи с его консервацией:

- амортизация в БУ не приостанавливается, но такие ОС учитывают обособленно (п. 30, пп. «и» п. 45 ФСБУ 6/2020).

- в НУ законсервированное ОС исключают из амортизируемого имущества, если консервация длится более 3 месяцев (п. 3 ст. 256 НК РФ).

Все особенности операций по консервации — в статье Консервация и расконсервация.

Обесценение ОС

На конец каждого отчетного периода организация проверяет ОС на наличие признаков обесценения (п. 9, 12-14 МСФО 36). Если признаки найдены, объект отражается в бухгалтерской отчетности по возмещаемой стоимости, разница признается в виде убытка от обесценения (п. 9 МСФО 36):

- Дт 91.02 Кт 02.04.

В НУ понятия обесценения нет, проверка не делается.

Оценить возмещаемую сумму актива, а также отразить убыток от обесценения, поможет пошаговая инструкция Обесценение.

Последующая оценка БУ

Способ последующей оценки ОС в БУ закрепите в учетной политике (п. 13 ФСБУ 6/2020):

- по первоначальной стоимости,

- по переоцененной стоимости.

В НУ учет ОС ведется только по первоначальной (восстановительной) стоимости.

Если в вашей учетной политике выбран способ учета ОС по переоцененной стоимости, узнайте из статьи Переоценка, как такие операции учитывать в 1С.

Инвестиционная недвижимость

Активы в виде недвижимости, предназначенной для сдачи в операционную аренду или получения дохода от прироста ее стоимости, называются инвестиционной недвижимостью (п. 11 ФСБУ 6/2020). Как правило, они учитываются на счете 03 «Доходные вложения в материальные ценности».

Разобраться со сложностями определения и учета таких ОС поможет статья Инвестиционная недвижимость.

Неотделимые улучшения в арендуемое имущество

Если организация провела неотделимые улучшения арендованного объекта, затраты на них можно учесть одним из вариантов, прописав его в учетной политике по БУ (п. 7.1 ПБУ 1/2008):

- в составе права пользования арендой (ППА) по объекту аренды (пп. «в» п. 13 ФСБУ 25/2018);

- признать отдельным объектом ОС (п. 18 ФСБУ 26/2020).

В НУ некомпенсируемые неотделимые улучшения (с согласия арендодателя) могут включаться в состав амортизируемого имущества, если соответствуют установленным для этого критериям в обычном порядке (п. 1 ст. 256 НК РФ).

Как отличить отделимые улучшения от неотделимых и на каких условиях расходы на них можно списать в НУ, изучите подробнее Неотделимые улучшения при аренде.

Дополнительные разделы самоучителя

Обратите внимание на дополнительные разделы Самоучителя по ОС:

- в разделе ОТЧЕТЫ И ДОКУМЕНТЫ рассмотрены все основные документы по учету ОС в программе 1С Бухгалтерия и порядок работы с ними. Также в разделе можно узнать об отчетах ОС, которые обязательно пригодятся вам в работе;

- раздел ТОП ВОПРОСОВ содержит самые частые вопросы по учету основных средств и ответы на них;

- в разделе ДОП.МАТЕРИАЛЫ содержатся дополнительные лайфхаки, ошибки, допускаемые по учету ОС;

- в разделе НОВОСТИ узнайте о новостях изменений законодательства по ОС;

- в разделе СЕМИНАРЫ располагаются актуальные семинары по нюансам учета ОС.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете