Начисление зарплаты требует от бухгалтера не только математических навыков, но и грамотного применения «зарплатных» законодательных норм и положений локальных актов работодателя. Из статьи вы узнаете, как считать зарплату при разных системах оплаты труда, как начислить и когда выплатить сотрудникам.

Содержание

По какой системе считать зарплату

Систему оплаты труда в компании устанавливают сами работодатели — законодательство на этот счет специальных указаний не содержит.

Существует несколько систем оплаты труда. Рассмотрим основные.

Повременная оплата труда

В основе расчета зарплаты при этой системе лежит оклад или тарифная ставка за час или за день работы. Такая система часто распространена у офисных работников.

Помимо оклада в зарплату могут входить выплаты стимулирующего и компенсирующего характера — премия в процентах от оклада или в фиксированной сумме, доплаты (за профмастерство, за работу в особых условиях и другие, а также прочие надбавки и доплаты. Их перечень и условия выплаты закрепляются в локальных нормативных актах компании.

Зарплата не может быть ниже минимального размера оплаты труда (МРОТ), если человек полностью отработал норму рабочего времени и выполнил трудовые обязанности в течение месяца.

Получите понятные самоучители 2026 по 1С бесплатно:

Устанавливается МРОТ ежегодно на всей территории России. Он не может быть меньше прожиточного уровня трудоспособного населения (ст. 133 ТК РФ). Федеральный МРОТ на 2024 год — 19 242 руб. (Федеральный закон N 548-ФЗ от 27.11.2023).

Сдельная оплата труда

Это система, при которой оплата труда производится за фактический объем выполненных работ, независимо от потраченного времени. Работодатель может установить ее только работникам, результат труда которых можно количественно измерить.

Наиболее часто эта система применяется в производстве. Работодателю необходимо установить сдельные расценки за единицу результата труда — изготовление одной детали, обработку одного кубометра древесины и т. д. Чем больше сотрудник произведет продукции, тем выше его зарплата.

Смешанная оплата труда

При смешанной системе зарплата состоит из фиксированной части (например, оклада) и переменной части (к примеру, премии за перевыполнение плана).

Актуальна такая система оплаты для компаний различных сфер. Например, завод производит детали для автомобилей. Мастер получает фиксированную оплату за одну выпущенную деталь, а по окончании месяца еще и поощрение за минимальное количество бракованной продукции. Такая оплата труда мотивирует сотрудников на качественное выполнение работы, перевыполнение установленного плана.

Начисление и выплата зарплаты

Заработная плата устанавливается работнику в трудовом договоре. Все надбавки, доплаты, стимулирующие и компенсирующие выплаты выплачиваются согласно ЛНА работодателя. При изменении составных частей зарплаты с работником оформляют дополнительное соглашение. При этом вводимые изменения не должны ухудшать положение работника (ст. 135 ТК РФ).

Зарплата выплачивается не реже, чем каждые полмесяца (например, 10 и 25 числа). Даты прописывают в трудовых договорах с работниками и (или) в локальном акте — например, в Положении об оплате труда. При совпадении даты выплаты с выходным или нерабочим праздничным днем, зарплата выплачивается накануне выходного дня (ст. 136 ТК РФ). Как правило, 25 числа текущего месяца выплачивается заработная плата за первую половину месяца (аванс), а 10 числа следующего месяца — оставшаяся часть денег за предыдущий месяц.

Зарплату выплачивают наличными (из кассы компании) или в безналичной форме (банковским переводом на карту работников).

Зарплата — доход сотрудника, с которого работодатель обязан удержать и перечислить в бюджет НДФЛ (ст. 208 НК РФ). Кроме того, из зарплаты могут удерживаться суммы, если работник является плательщиком алиментов или иных платежей.

Удержанные суммы работодатель перечисляет в течение 3 дней на счет взыскателя (Федеральный закон от 02.10.2007 N 299-ФЗ). При удержаниях необходимо учитывать законодательные ограничения (ст. 138 ТК РФ).

Если сотрудник увольняется, зарплату и все причитающиеся ему суммы необходимо выплатить в день увольнения (ст. 140 ТК РФ).

Формула для начисления заработной платы:

ЗП = Оклад / кол-во рабочих дней в месяце по производственному календарю х количество отработанных дней в месяце

Зарплата в 1С: Бухгалтерия

Последовательность действий при начислении и выплате зарплаты:

- Отдел кадров составляет табель учета рабочего времени:

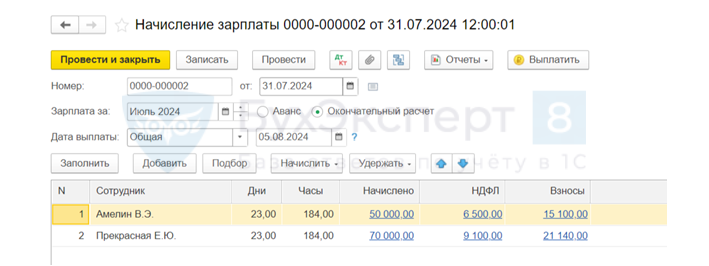

- На основании табеля в программе 1С создается документ «Начисление заработной платы»:

- Бухгалтер проверяет, все ли сотрудники вошли в список начисления зарплаты, контролирует расчет НДФЛ и страховых взносов.

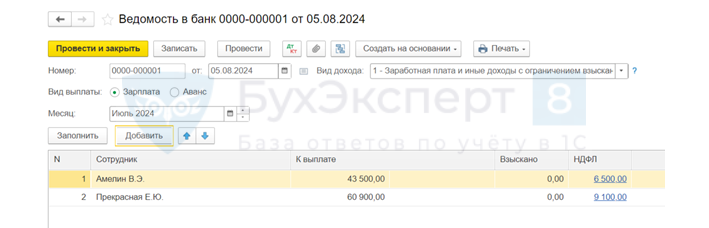

- На основании документа «Начисление зарплаты» создается документ «Ведомость в банк»:

Примеры начисления зарплаты

Покажем на примерах, как посчитать сумму зарплаты начисленную и к выплате.

Пример 1

Сотруднику Амелину В. Д. установлен оклад в размере МРОТ. Он полностью выполнил норму труда и свои трудовые обязанности за месяц. В 2024 году МРОТ составляет 19 242 руб.

Начисление зарплаты Амелину В. Д.: 19 242 руб.

Удержание НДФЛ: 19 242 руб. х 13% = 2 501 руб.

Зарплата к выплате: 19 242 руб. — 2 501 руб. = 16 741 руб.

Пример 2

Оклад бухгалтера Крестьяновой И. Ю. — 50 000 руб. Месяц отработан полностью.

Начисление зарплаты Крестьяновой И. Ю.: 50 000 руб.

Удержание НДФЛ: 50 000 руб. х 13% = 6 500 руб.

Зарплата к выплате: 50 000 руб. — 6 500 руб. = 43 500 руб.

Пример 3

Порошина Н. Э. работает на производстве наладчиком станков с окладом 35 000 руб. За выполнение плана наладчикам положена премия по итогам работы за месяц (40% от оклада) и надбавка за профмастерство (20% от оклада). Период отработан полностью.

Начисление зарплаты Порошиной Н. Э.: 35 000 руб. + 35 000 руб. х 40% + 35 000 руб. х 20% = 56 000 руб.

Удержание НДФЛ: 56 000 руб. х 13% = 7 280 руб.

Зарплата к выплате: 56 000 руб. — 7 280 руб. = 48 720 руб.

Пример 4

В магазин спорттоваров «Тренажер Плюс» на должность продавца-консультанта принят Счастливый И. К. Его оклад — 40 000 руб. В первый месяц работы сотрудник выполнил план по продажам и ему начислили премию (25% от оклада). Из зарплаты удержаны алименты на одного ребенка (25%). Месяц отработан полностью.

Начисление зарплаты Счастливому И. К.: 40 000 руб. + 40 000 руб. х 25% = 50 000 руб.

Удержание НДФЛ: 50 000 руб. х 13% = 6 500 руб.

Удержание алиментов: (50 000 руб. — 6 500 руб.) х 25% = 10 875 руб.

Зарплата к выплате: 50 000 руб. — 6 500 руб. — 10 875 руб. = 32 625 руб.

Алименты необходимо перечислить в трехдневный срок на счет взыскателя.

Пример 5

Сотрудник Амельченко Г. Г. увольняется 31.07.2024. Его зарплата за отработанный месяц складывается из оклада 50 000 руб. и премии 40% к окладу. Месяц отработан полностью. К моменту увольнения все положенные отпуска отгуляны, поэтому компенсация за неиспользованный отпуск не начисляется.

Начисление зарплаты Амельченко Г. Г.: 50 000 руб. + 50 000 руб. х 40% = 70 000 руб.

Удержание НДФЛ: 70 000 руб. х 13% = 9 100 руб.

Зарплата к выплате: 70 000 руб. — 9 100 руб. = 60 900 руб.

Выплату необходимо осуществить в день увольнения сотрудника — 31.07.2024.

Больше примеров по начислению зарплаты смотрите в этом материале.

Ответственность работодателя

Если работодатель задержал зарплату, он должен перечислить ее работникам вместе с компенсацией (ст. 236 ТК РФ).

За невыплату или неполную выплату зарплаты в срок могут оштрафовать (п. 6 ст. 5.27 КоАП РФ):

- должностных лиц — на сумму от 10 000 руб. до 20 000 руб.,

- ИП — от 1 000 руб. до 5 000 руб.,

- компанию — от 30 000 руб. до 50 000 руб.

А если работодатель допустит повторную задержку зарплаты, штрафные санкции будут выше. Кроме того, работник может затребовать возмещение морального вреда (ст. 237 ТК РФ).

При серьезных нарушениях за невыплату зарплаты предусмотрена уголовная ответственность (ст. 145.1 УК РФ).

Кратко о заработной плате: примеры расчета и отражение в 1С

- Начисленная зарплата не может быть ниже МРОТ, если сотрудник полностью отработал за месяц установленную норму.

- Зарплата выплачивается не реже чем каждые полмесяца.

- Выплата зарплаты при увольнении должна быть произведена в последний рабочий день сотрудника.

- За несвоевременную выплату зарплаты работодатель несет административную, материальную, а в отдельных случаях и уголовную ответственность.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете