Статья поможет разобраться с отражением затрат на разработку веб-сайта силами стороннего контрагента. Вы узнаете:

- о порядке учета затрат на приобретение сайта;

- все ли затраты на сайт можно отнести к НМА;

- каким документом и на каких счетах в 1С отражаются затраты на приобретение веб-сайта.

[jivo-yes]

Содержание

- Нормативное регулирование

- Пошаговая инструкция

- Учет затрат на исключительное право

- Регистрация УПД поставщика

- Отражение затрат на доменное имя и услуги хостинга

- Регистрация УПД поставщика на доп. услуги

- Ввод в эксплуатацию НМА

- Начисление амортизации

- Признание затрат на веб-сайт в составе коммерческих (косвенных) расходов

- Принятие НДС к вычету по НМА

Нормативное регулирование

Бухгалтерский учет

Затраты на создание сайта могут формировать НМА, если сайт приносит экономические выгоды (п. 4 ФСБУ 14). Подробнее Сайт-визитка — это НМА?

Затраты на приобретение сайта формируют первоначальную стоимость НМА и отражаются на счете 08.05 «Приобретение нематериальных активов» до ввода в эксплуатацию (пп. «н» п. 5 ФСБУ 26/2020, Разъяснение ПКР (SIC) 32 «Нематериальные активы — затраты на веб-сайт»).

При вводе в эксплуатацию сайта затраты, собранные в Дт 08.05, анализируются на соответствие лимита НМА, установленного в учетной политике.

Если стоимость:

- выше лимита — признается НМА, стоимость амортизируется:

- Дт 04.01 Кт 08.05;

- меньше лимита — малоценные НМА (МНМА), капитальные вложения списываются в расходы периода.

Налоговый учет (ОСН)

Нематериальным амортизируемым имуществом в НУ признаются активы, если (п. 1 ст. 256, п. 3 ст. 257 НК РФ):

Получите понятные самоучители 2026 по 1С бесплатно:

- на них имеются исключительные права;

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Если актив не соответствует критериям НМА, затраты учитывают как:

- расходы на ПО (пп. 26 п. 1 ст. 264 НК РФ);

- расходы на рекламу (сайт-визитка) (пп. 28 п. 1, п. 4 ст. 264 НК РФ).

Затраты распределяются равномерно в периоде действия права на доменное имя (п. 1 ст. 272 НК РФ).

Налоговый учет (УСН)

Если затраты на сайт более 100 тыс. руб. и у организации есть исключительные права на него, учитывайте сайт как амортизируемый НМА, а расходы признайте равномерно в течение года. Подробнее Признание расходов на приобретение НМА при УСН в 1С.

Если затраты не соответствуют критериям НМА, расходы признавайте единовременно при выполнении условий (пп. 2.1, 19, 20 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ, письма Минфина от 30.03.2021 N 03-11-11/24078, от 09.01.2020 N 03-11-11/128, от 11.06.2019 N 03-11-11/42629):

- затраты приняты к учету;

- оплачены.

Затраты на доменное имя, услуги хостинга

При создании (приобретении) сайта затраты на оплату услуг хостинга и регистрацию домена включите в первоначальную стоимость объекта (п. 3 ст. 257 НК РФ, пп. «з» п. 5, пп. «з» п. 10 ФСБУ 26/2020).

Продление учитывайте:

- БУ — единовременно в расходах периода (Дт 20, 25, 26, 44, 91.02);

- НУ — как прочие (косвенные) затраты. Признаются, если в договоре (пп. 49 п. 1 ст. 264 НК РФ):

- определен срок домена — равномерно в течение срока действия имени;

- не определен срок домена — единовременно на дату оказания услуг.

Затраты на доработку и актуализацию сайта

БУ:

- если сайт учитывается в составе НМА, проанализируйте, является ли доработка (актуализация) улучшением:

- если да — учитывайте, как модернизацию (улучшение) НМА (п. 28 ФСБУ 14/2022);

- если нет — затраты признаются расходами периода единовременно (Дт 20, 25, 26, 44, 91.02);

- в иных случаях — единовременно в затратах (Дт 20, 25, 26, 44, 91.02).

НУ ОСН:

- если сайт учитывается в составе НМА, проанализируйте, улучшаются ли характеристики НМА:

- если да — учитывайте, как модернизацию (улучшение) НМА;

- если нет — затраты распределяйте в течение СПИ НМА (Дт 97.21) (пп. 26 п. 1 ст. 264, п. 1 ст. 272 НК РФ, Письмо Минфина от 18.10.2022 N 03-03-06/1/100586);

- в иных случаях — признайте единовременно в затратах (Дт 20, 25, 26, 44, 91.02) (пп. 26 п. 1 ст. 264, п. 1 ст. 272 НК РФ).

НУ УСН:

- затраты на обновление сайта можно учесть в расходах УСН (Письмо Минфина от 24.03.2021 N 03-11-11/21340).

Затраты на продвижение сайта

Затраты на продвижение сайта учитывайте также, как расходы на рекламу (п. 1, 2 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ).

В НУ это ненормируемые рекламные расходы (пп. 28 п. 1, п. 4 ст. 264 НК РФ).

Пошаговая инструкция

Организация, ведущая производственно-торговую деятельность, заключила договор с ООО «ВАШ САЙТ» на создание web-сайта. Исключительные права на него будут принадлежать Организации. Сайт планируется использовать, как интернет-магазин в течение 10 лет.

27 января подписан акт на выполненные работы по разработке сайта на сумму 432 000 руб. (в т. ч. НДС 20%).

В этот же день куплено доменное имя стоимостью 150 000 руб. (в т. ч. НДС 20%) и оплачены услуги хостинга на год в размере 5 400 руб. (в т. ч. НДС 20%).

28 января сайт введен в эксплуатацию.

БУ:

- СПИ — 10 лет;

- ликвидационная стоимость — 0 руб.

НУ:

- СПИ — 10 лет.

Амортизация начисляется линейным способом в БУ и НУ с первого числа месяца, следующего за месяцем признания НМА. Амортизационная премия не установлена.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Учет затрат на исключительное право на веб-сайт | |||||||

| 27 января | 08.05 | 60.01 | 360 000 | 360 000 | 360 000 | Принятие к учету внеоборотного актива | Поступление НМА |

| 19.02 | 60.01 | 72 000 | 72 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 27 января | — | — | 432 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Отражение затрат на доменное имя и услуги хостинга | |||||||

| 27 января | 08.05 | 60.01 | 129 500 | 129 500 | 129 500 | Учет затрат на услуги в первоначальной стоимости НМА | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) |

| 19.04 | 60.01 | 25 900 | 25 900 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 27 января | — | — | 155 400 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию НМА | |||||||

| 28 января | 04.01 | 08.05 | 489 500 | 489 500 | 489 500 | Ввод в эксплуатацию НМА | Принятие к учету НМА |

| Начисление амортизации | |||||||

| 28 февраля | 44.02 | 05 | 4 079,17 | 4 079,17 | 4 079,17 | Начисление амортизации | Закрытие месяца — Амортизация НМА и списание расходов по НИОКР |

| Признание затрат на веб-сайт в составе коммерческих (косвенных) расходов | |||||||

| 28 февраля | 90.07.1 | 44.02 | 4 079,17 | 4 079,17 | 4 079,17 | Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | Закрытие месяца — Закрытие счета 44 «Издержки обращения» |

| Принятие НДС к вычету по НМА | |||||||

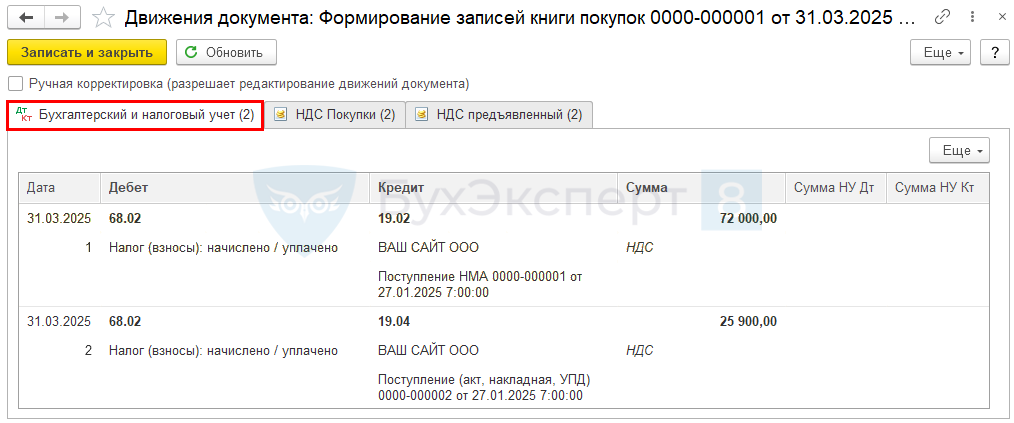

| 31 марта | 68.02 | 19.02 | 72 000 | Принятие НДС к вычету по НМА | Формирование записей книги покупок | ||

| 68.02 | 19.04 | 25 900 | Принятие НДС к вычету по доп.услугам | ||||

| — | — | 97 900 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Учет затрат на исключительное право

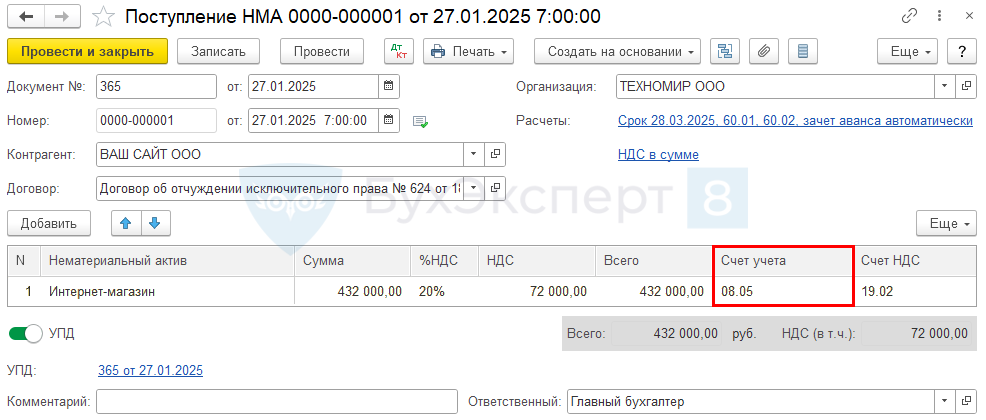

Приобретение исключительных прав на сайт оформите документом Поступление НМА в разделе ОС и НМА — Поступление НМА.

В документе укажите:

- Нематериальный актив — название сайта из справочника Нематериальные активы;

- Счета учета — 08.05 «Приобретение нематериальных активов»;

- Счет НДС — 19.02 «НДС по приобретенным нематериальным активам».

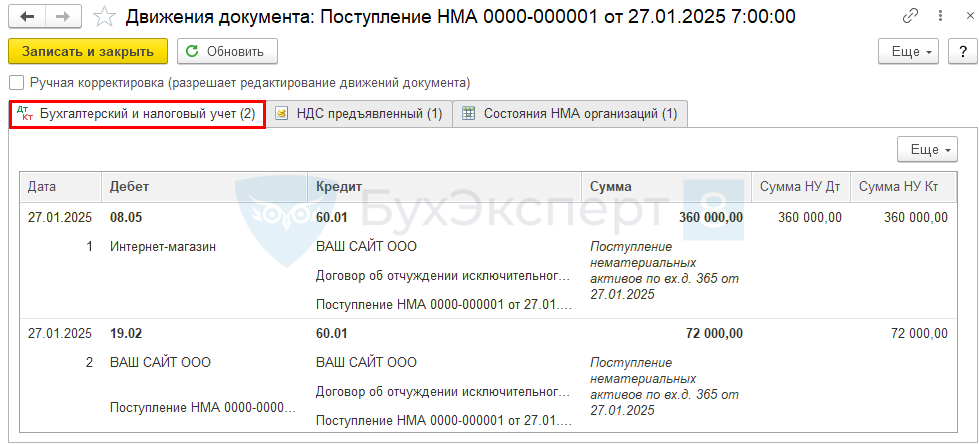

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — принятие к учету внеоборотного актива;

- Дт 19.02 Кт 60.01 — принятие к учету НДС.

Регистрация УПД поставщика

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС принимается к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На момент релиза 3.0.154.17 принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. Чтобы избежать налогового риска, лучше принимать к учету нематериальный актив в пределах 3 лет после постановки на счет 08.

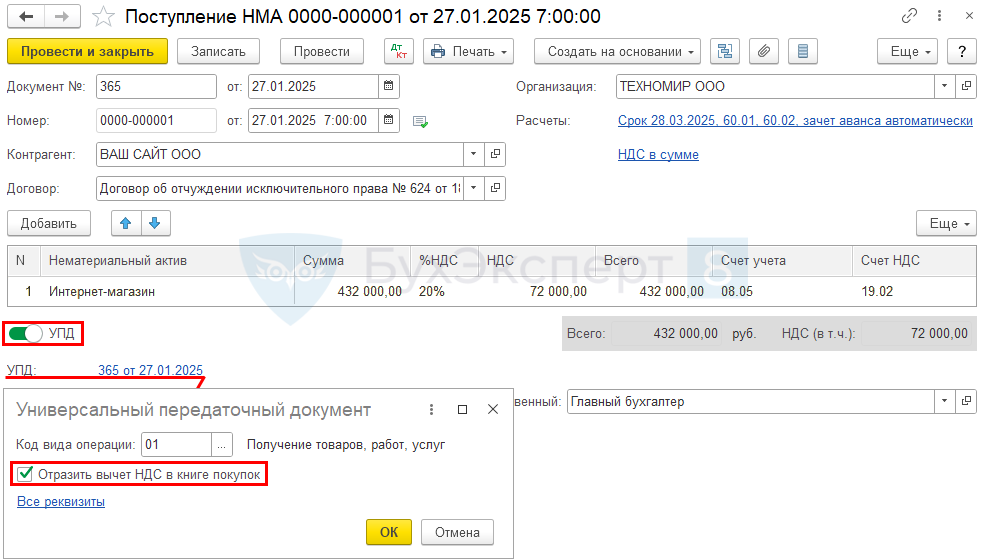

Для регистрации входящего УПД от поставщика установите переключатель УПД.

Независимо от того, установлен ли флажок Отразить вычет НДС в книге покупок, при его проведении не будет проводок по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

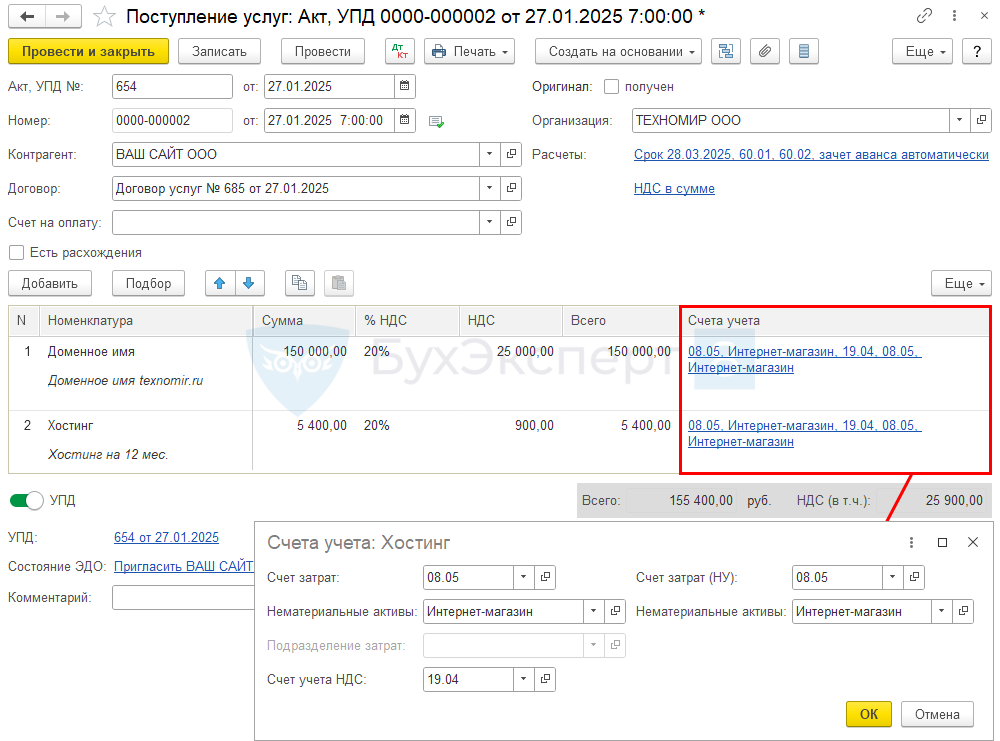

Отражение затрат на доменное имя и услуги хостинга

Дополнительные затраты, возникающие в связи с приобретением НМА, включаются в его первоначальную стоимость и отражаются по Дт 08.05 «Приобретение нематериальных активов» (пп. «з» п. 5, пп. «з» п. 10 ФСБУ 26/2020, п. 3 ст. 257 НК РФ).

Затраты на приобретение доменного имени и услуги хостинга оформите документом Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

В документе укажите:

- Номенклатура — название дополнительных услуг из справочника Номенклатура, Вид номенклатуры Услуги;

- Счета учета:

- Счет затрат — 08.05 «Приобретение нематериальных активов»;

- Счет учета НДС — 19.04 «НДС по приобретенным услугам»;

- Счет затрат (НУ) — 08.05 «Приобретение нематериальных активов».

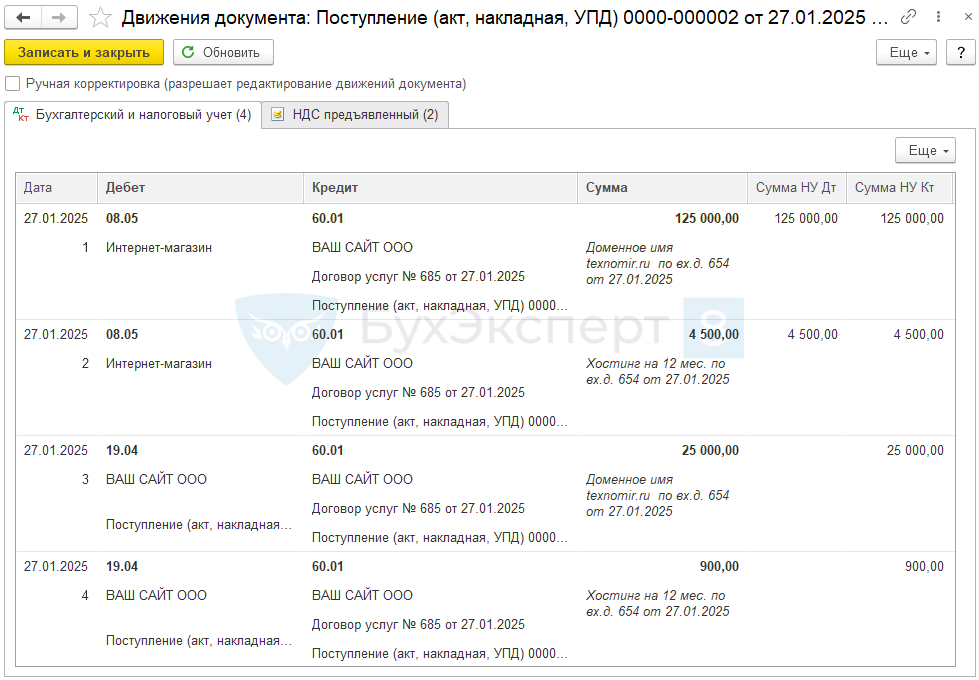

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — учет затрат на прочие услуги в связи с приобретением сайта в первоначальной стоимости НМА;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

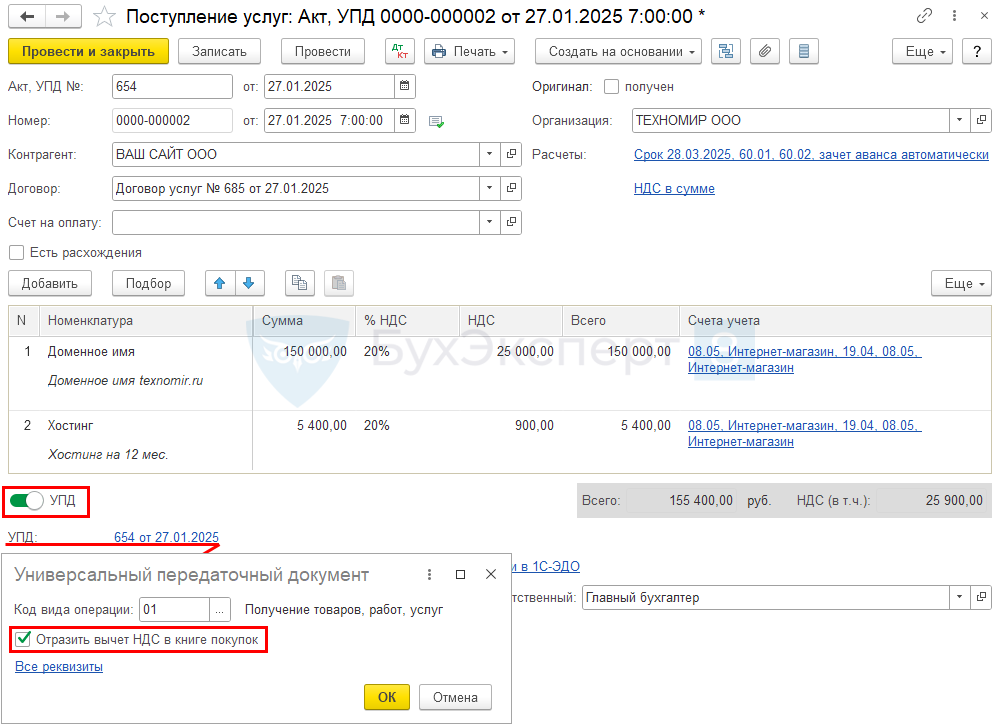

Регистрация УПД поставщика на доп. услуги

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС принимается к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На момент релиза 3.0.154.17 принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА.

Чтобы избежать налогового риска, лучше принимать к учету нематериальный актив в пределах 3 лет после постановки на счет 08.

Для регистрации входящего УПД от поставщика установите переключатель УПД.

Независимо от того, установлен ли флажок Отразить вычет НДС в книге покупок, при его проведении не будет проводок по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

Ввод в эксплуатацию НМА

Нематериальные активы, используемые в организации, учитываются по Дт счета 04.01 «Нематериальные активы» по первоначальной стоимости (п. 13 ФСБУ 14/2022).

Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 9, 10, 11 ФСБУ 26/2020).

Проверим сумму капвложений в НМА Интернет-магазин в отчете Оборотно-сальдовая ведомость по счету 08.05 в разделе Отчеты – Оборотно-сальдовая ведомость по счету.

На дату ввода в эксплуатацию сайта (28 января) на счете 08.05 отражено в БУ и НУ:

- капитальные вложения в НМА в размере 489 500 руб.: 360 000 (разработка сайта) + 125 000 (стоимость доменного имени) + 4 500 (услуги хостинга).

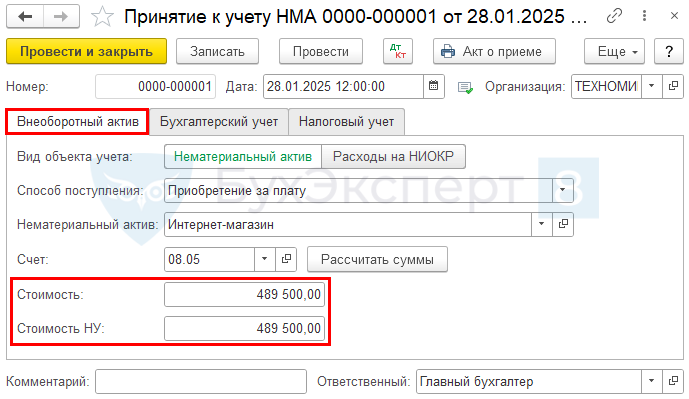

Принятие к учету НМА оформите документом Принятие к учету НМА в разделе ОС и НМА — Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив укажите данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — Приобретение за плату, способ поступления внеоборотного актива в организацию;

- Нематериальный актив — нематериальный актив, ранее введенный в справочник Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость — 489 500, первоначальная стоимость НМА в БУ;

- Стоимость НУ — 489 500, первоначальная стоимость НМА в НУ.

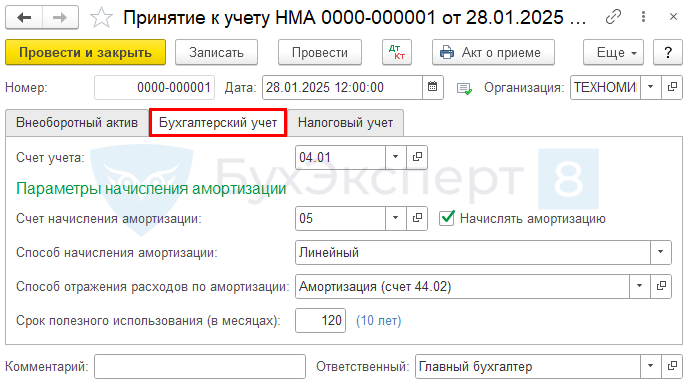

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается через начисление амортизации. Если срок полезного использования НМА не определен, амортизация не начисляется (п. 32, 33 ФСБУ 14/2022).

На вкладке Бухгалтерский учет укажите:

- Счет учета — счет 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»;

- флажок Начислять амортизацию НУ должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления в БУ, установленный в учетной политике организации;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА в БУ, выбирается из справочника Способы отражения расходов;

- Срок полезного использования (в месяцах) — 120 (СПИ исходя из планируемого срока использования).

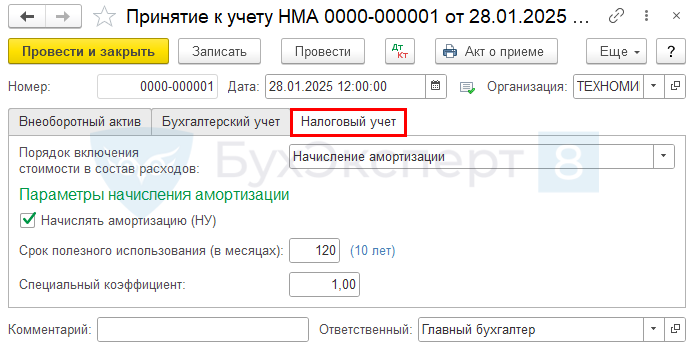

Вкладка Налоговый учет

На вкладке Налоговый учет заполните:

- Порядок включения стоимости в состав расходов — Начисление амортизации (в НУ актив признается амортизируемым имуществом);

- флажок Начислять амортизацию (НУ) установите: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — 120 (СПИ исходя из планируемого срока использования);

- Специальный коэффициент — понижающий коэффициент к норме амортизации, если он установлен учетной политикой (п. 4 ст. 259.3 НК РФ).

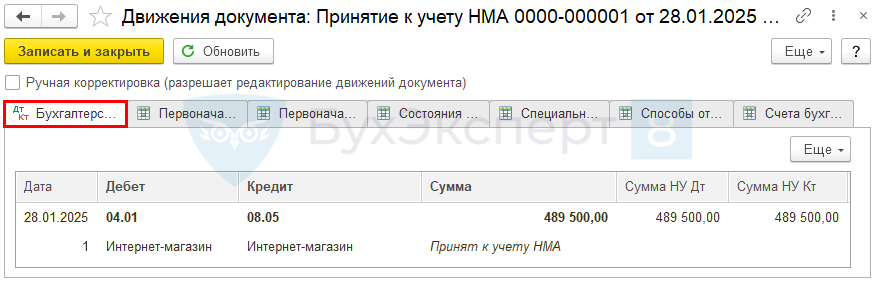

Проводки по документу

Документ формирует проводку:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по принятию к учету НМА. В 1С используется Акт о приеме объекта нематериальных активов.

Бланк можно распечатать по кнопке Акт о приемке документа Принятие к учету НМА. ![]() PDF

PDF

А еще для оформления принятия к учету НМА можно воспользоваться формой, разработанной Бухэксперт.

Инвентарную карточку ![]() PDF распечатайте в разделе Справочники – Нематериальные активы.

PDF распечатайте в разделе Справочники – Нематериальные активы.

Начисление амортизации

В БУ стоимость НМА погашается через начисление амортизации (п. 38 ФСБУ 14/2022):

- начиная со следующего месяца после принятия объекта к учету и прекращает погашаться со следующего месяца после его выбытия;

- начиная с даты принятия на учет НМА и прекращается с момента его списания с учета.

Выбранный способ утвердите в учетной политике.

В 1С ПРОФ начисление амортизации возможно только со следующего месяца.

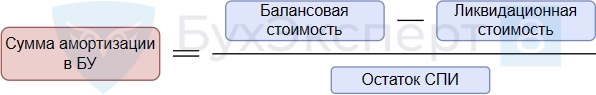

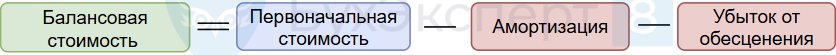

Амортизация линейным способом в БУ рассчитывается по формуле (п. 40 ФСБУ 14/2022):

где

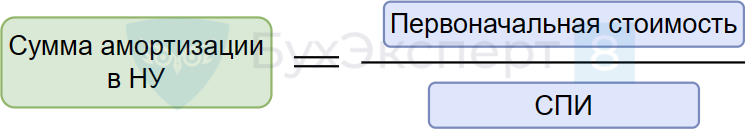

Амортизация линейным способом в НУ определяется по формуле:

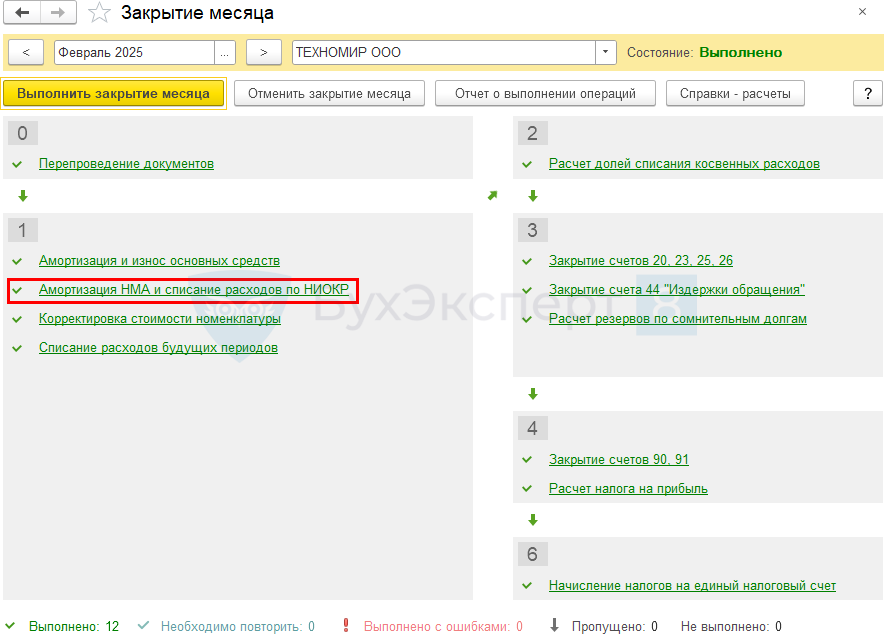

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции — Закрытие месяца.

В нашем примере Интернет-магазин принят к учету в качестве НМА и введен в эксплуатацию 28 января. Следовательно, амортизация в БУ начисляется с февраля 2025 года.

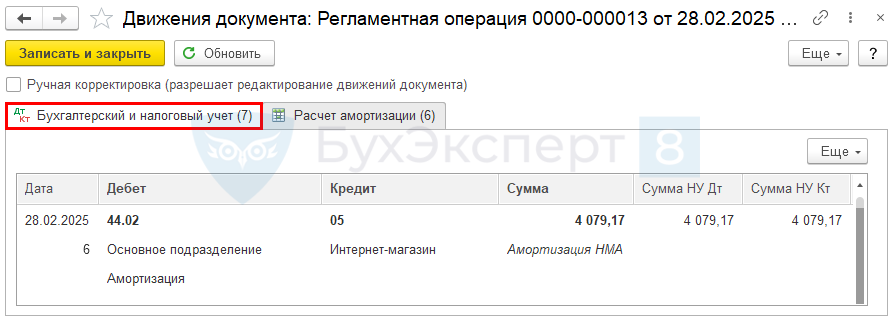

Проводки по документу

Амортизация за следующие месяцы начисляется аналогично — до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

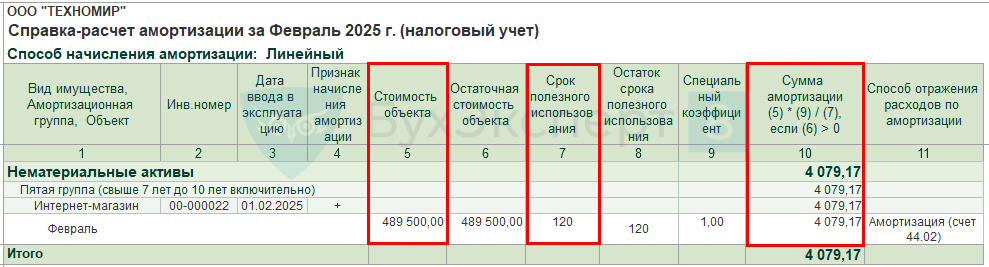

Контроль

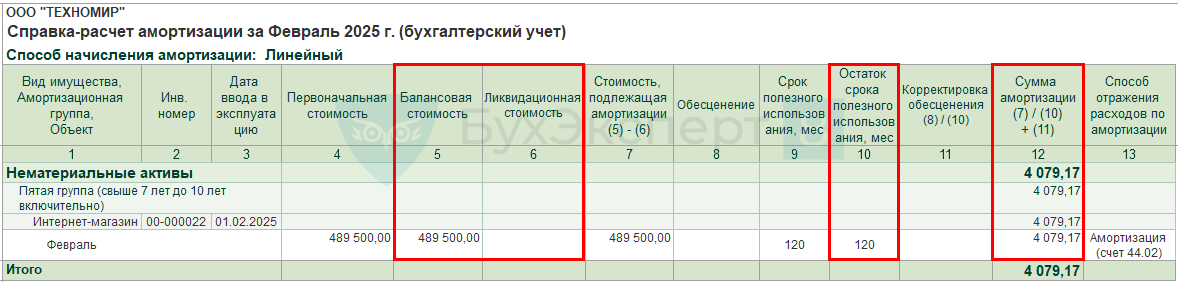

Проверьте расчет амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

Амортизация БУ за февраль:

- (489 500 (первоначальная стоимость) — 0 (накопленная амортизация) — 0 (ликвидационная стоимость)) /120 мес. (оставшийся СПИ) = 489 500 / 120 = 4 079,17 руб.

На эту сумму и сформирована в БУ проводка Дт 44.02 Кт 05.

Амортизация НУ за февраль:

- 489 500 (первоначальная стоимость) / 120 (СПИ первоначальный) = 4 079,17 руб.

Именно на такие суммы в НУ сделана проводка Дт 44.02 Кт 05.

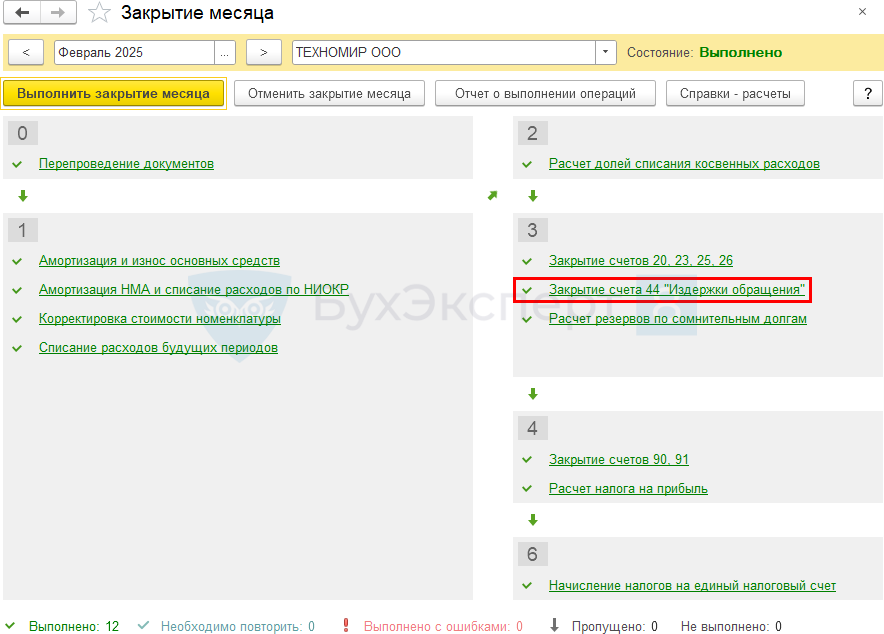

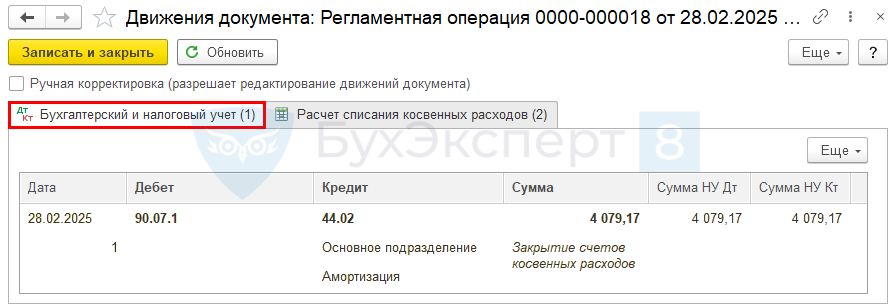

Признание затрат на веб-сайт в составе коммерческих (косвенных) расходов

При закрытии месяца амортизация на счете 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность» признается полностью в расходах, списывается в Дт счета 90.07 «Расходы на продажу».

Подробнее Коммерческие затраты (счет 44)

Выполните регламентную операцию Закрытие счета 44 «Издержки обращения» процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.02 — отражение в составе коммерческих (косвенных) расходов амортизации веб-сайта.

Бухгалтерская отчетность

В бухгалтерской отчетности затраты на НМА отражаются:

- в Бухгалтерском балансе:

PDF

PDF

- стр. 1110 «Нематериальные активы» — в размере балансовой стоимости на 31 декабря;

- в Отчете о финансовых результатах:

PDF

PDF

- стр. 2210 «Коммерческие расходы»— в размере начисленной амортизации за год.

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма начисленной амортизации отражается: ![]() PDF

PDF

В Листе 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»;

- стр. 131 «Сумма амортизации…, начисленная линейным методом»:

- стр. 132 «в т. ч. по нематериальным активам». Справочно.

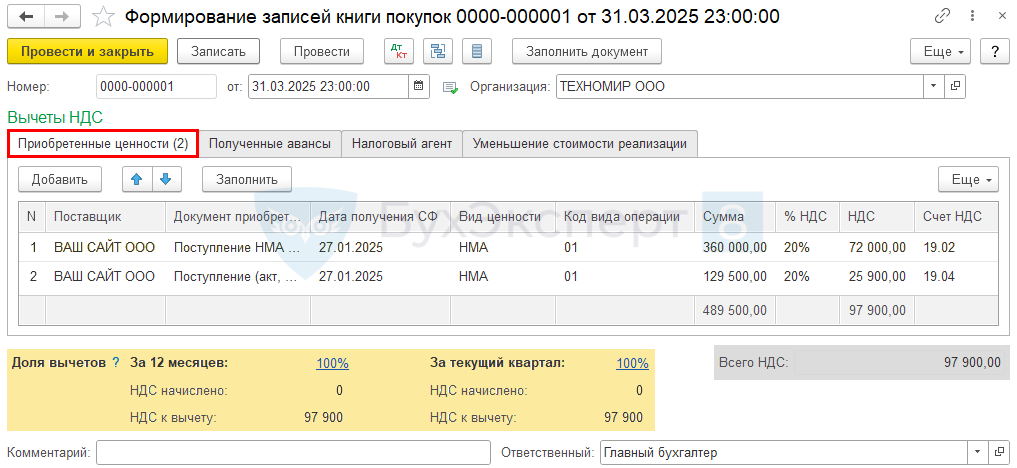

Принятие НДС к вычету по НМА

НДС по НМА принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА используются в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ).

Дожидаться ввода в эксплуатацию (отражение на счете 04 «Нематериальные активы») необязательно (письма Минфина от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС принимается к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На момент релиза 3.0.151.38 в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04 «Нематериальные активы», т. е. после проведения документа Принятие к учету НМА.

Принятие НДС к вычету по НМА оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 19.02 — НДС принят к вычету по НМА;

- Дт 68.02 Кт 19.04 — НДС принят к вычету по услугам.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

- в Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»:

PDF

PDF

- сумма НДС, принятая к вычету;

- в Разделе 8 «Сведения из книги покупок»:

- счет фактура полученный, код вида операции «01».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете