Из статьи вы узнаете:

- что подразумевается под улучшением НМА;

- каким образом увеличивается первоначальная стоимость НМА;

- должен ли изменяться СПИ по улучшенному НМА в БУ и НУ;

- как отразить улучшение НМА в 1С.

Содержание

Пошаговая инструкция

Организация заключила договор с подрядчиком на разработку нового модуля «Согласование отпусков» для собственной программы «Документооборот» (исключительные права).

11 ноября подписан акт выполненных работ на сумму 120 000 руб., в т. ч. НДС 20%.

В этот же день модуль внедрен в ПО «Документооборот».

Дополнительный модуль является неотделимой частью программы и не может функционировать отдельно от нее.

Срок использования ПО «Документооборот» не увеличивается в результате доработки.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Учет затрат на улучшение НМА | |||||||

| 11 ноября | 08.05 | 60.01 | 100 000 | 100 000 | 100 000 | Учет затрат на улучшение НМА в составе капвложений | Поступление (акт, накладная, УПД) - Услуги (акт, УПД) |

| 19.04 | 60.01 | 20 000 | 20 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 11 ноября | --- | --- | 120 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Увеличение стоимости НМА в связи с улучшением | |||||||

| 11 ноября | 04.01 | 08.05 | 100 000 | 100 000 | 100 000 | Увеличение первоначальной стоимости НМА в связи с улучшением | Операция, введенная вручную - Операция |

| Начисление амортизации | |||||||

| 31 декабря | 26 | 05 | 2 400,90 | 2 333,33 | 2 333,33 | Начисление амортизации | Закрытие месяца - Амортизация НМА и списание расходов по НИОКР |

| Признание начисленной амортизации в составе управленческих (косвенных) расходов | |||||||

| 31 декабря | 90.08.1 | 26 | 2 400,90 | 2 333,33 | 2 333,33 | Признание затрат на амортизацию в составе управленческих (косвенных) расходов | Закрытие месяца - Закрытие счетов 20, 23, 25, 26 |

| Принятие НДС к вычету по НМА | |||||||

| 31 декабря | 68.02 | 19.02 | 20 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| --- | --- | 20 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Нормативное регулирование

Бухгалтерский учет

К затратам на улучшение НМА относятся затраты на (пп. «а», «м» п. 5 ФСБУ 26):

- улучшение (повышение) первоначально принятых нормативных показателей НМА, в т. ч. продление СПИ;

- приобретение имущества для улучшения НМА.

Если периодичность улучшений не более 12 мес., такие затраты не капитализируются, а признаются текущими расходами (пп. «а» п. 6 ФСБУ 26).

Улучшение должно приносить дополнительные экономические выгоды.

Затраты на улучшение учитываются в капитальных вложениях НМА на счете 08.05 «Приобретение нематериальных активов» (пп. «м» п. 5 ФСБУ 26/2020).

Получите понятные самоучители 2026 по 1С бесплатно:

Первоначальная стоимость НМА увеличивается на сумму капвложений, связанных с улучшением, в момент их завершения (п. 28 ФСБУ 14/2022):

- Дт 04.01 Кт 08.05.

При необходимости пересмотрите СПИ, если он изменился (п. 42 ФСБУ 14/2022).

Организации, имеющие право на упрощенный бухучет, могут не капитализировать затраты на приобретение, создание и улучшение НМА, а признавать их в составе расходов в полной сумме в периоде их осуществления, если такой способ выбран в учетной политике (пп. «б» п. 4 ФСБУ 26/2020).

Не относятся к улучшению НМА:

- восстановление, ремонт и поддержание в рабочем состоянии материального носителя;

- затраты на поддержание, обновление, восстановление, сохранение нормативных показателей функционирования НМА, в том числе СПИ, отличные от затрат на улучшение.

Эти затраты не капитализируются, а признаются расходами периода (пп. «б», «н» п. 16 ФСБУ 26/2020).

Чтобы определить, относятся ли затраты, связанные с доработкой, техподдержкой программ к улучшению НМА, используйте Чек лист Улучшение (модернизация) НМА.

Налоговый учет (ОСН)

К улучшению (модернизации) НМА в НУ относят затраты на работы, вызванные изменением технологического или служебного назначения НМА, повышенными нагрузками и (или) другими новыми качествами (п. 2 ст. 257 НК РФ, Письмо Минфина от 25.10.2023 N 03-03-06/1/101608).

Затраты на улучшение НМА (модернизация) увеличивают первоначальную стоимость, в т. ч. полностью самортизированного (п. 2 ст. 257 НК РФ).

Если ранее затраты были списаны (не соответствовали амортизируемому имуществу), посчитайте их сумму с учетом модернизации. Если они превысят 100 тыс. руб. — затраты на модернизацию амортизируйте (Письмо Минфина от 17.06.2021 N 03-03-06/1/47706).

При улучшении НМА СПИ не меняется в отличии от ОС. Норма амортизации рассчитывается из первоначального СПИ (п. 2 ст. 258 НК РФ, Письмо Минфина от 25.10.2023 N 03-03-06/1/101608).

Затраты на улучшение, доработку НМА не учитываются в НУ, если по ним применялся инвестиционный вычет (п. 48.30 ст. 270 НК РФ).

Налоговый учет (УСН)

Затраты на улучшение, доработку НМА рассматривайте в зависимости от того, есть ли исключительные права на него:

- если есть — как затраты на новый объект (пп. 2.1 п. 1 ст. 346.16 НК РФ);

- если нет — не признаются расходами, т. к. не поименованы в перечне.

Учет затрат на улучшение НМА

На момент публикации этой статьи в 1С штатного документа для отражения затрат на улучшение НМА нет.

Затраты на капвложения, связанные с улучшением НМА, отражайте документом Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД).

Если выбирать для этого документ Поступление НМА, в НУ перестанет начисляться амортизация для этого НМА.

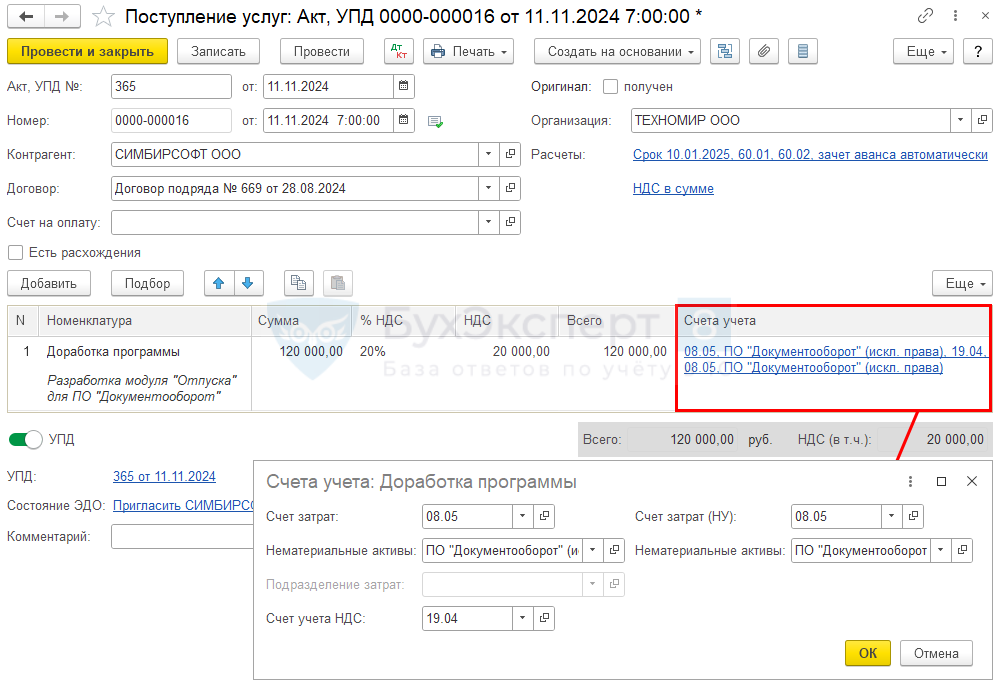

Оформите документ Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

В документе укажите:

- Номенклатура — работы по улучшению НМА из справочника Номенклатура, Вид номенклатуры Услуги;

- Счета учета:

- Счет затрат, Счет затрат (НУ) — 08.05 «Приобретение нематериальных активов», используется также для учета капвложений в улучшение НМА;

- Нематериальные активы — улучшаемое НМА;

- Счет учета НДС — 19.04 «НДС по приобретенным услугам».

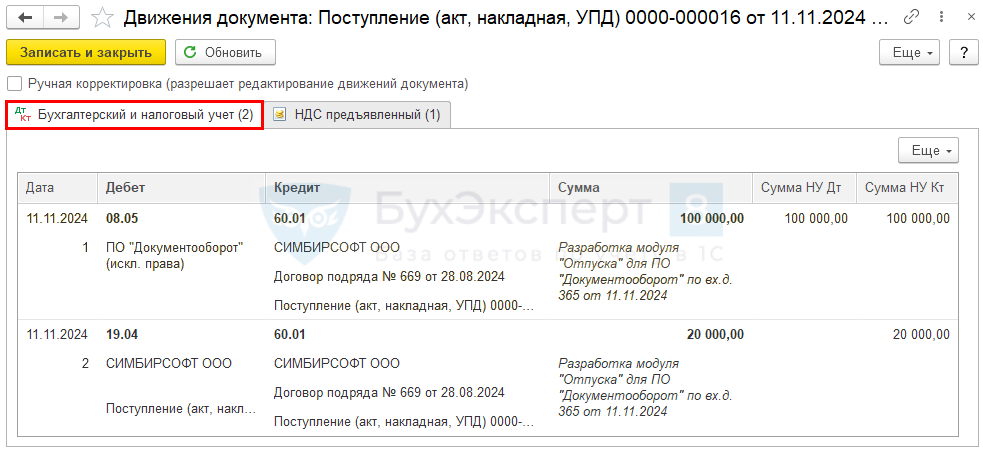

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — затраты на улучшение НМА;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

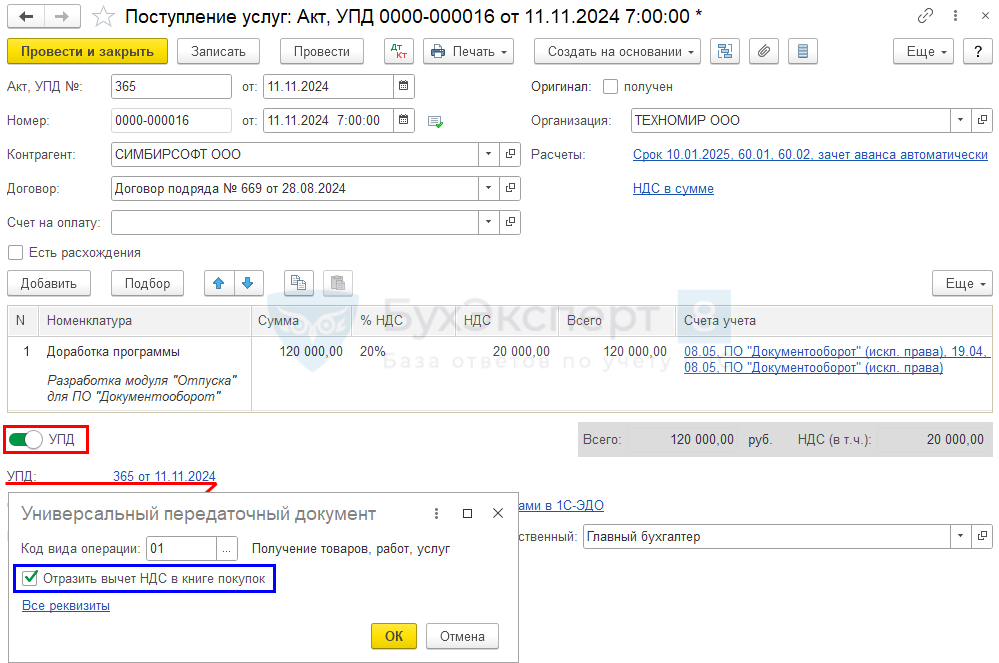

Регистрация УПД поставщика

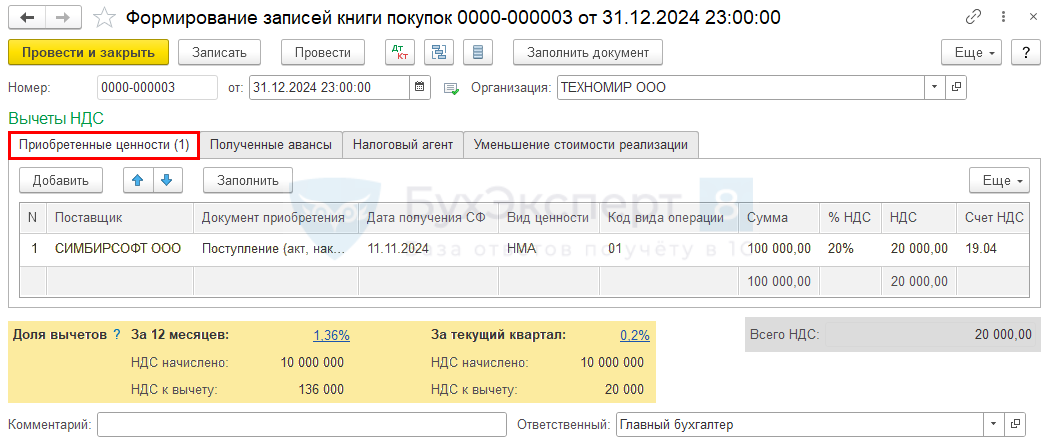

На момент публикации статьи в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА.

Для регистрации входящего УПД от поставщика установите переключатель УПД.

Независимо от того, установлен ли флажок Отразить вычет НДС в книге покупок, при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

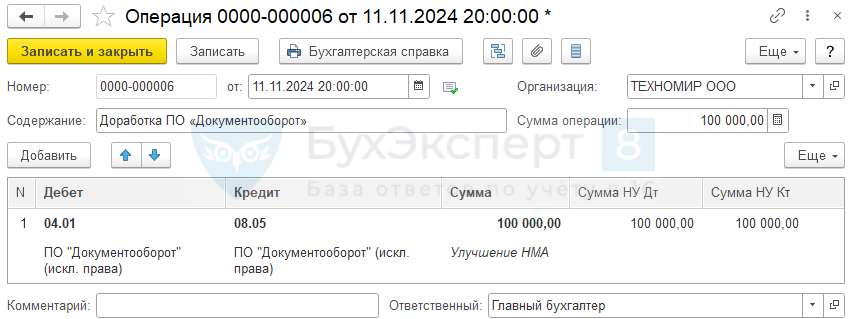

Увеличение стоимости НМА в связи с улучшением

Увеличение стоимости НМА в виде улучшения отразите документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную.

В документе укажите:

- Дебет — 04.01 «Нематериальные активы организации»;

- Кредит — 08.05 «Приобретение нематериальных активов»;

- Нематериальные активы — НМА, стоимость которого увеличивается, в виде субконто по обоим счетам;

- Сумма, Сумма НУ Дт, Сумма НУ Кт— 100 000 руб. (затраты на капитальные вложения в улучшение НМА без НДС).

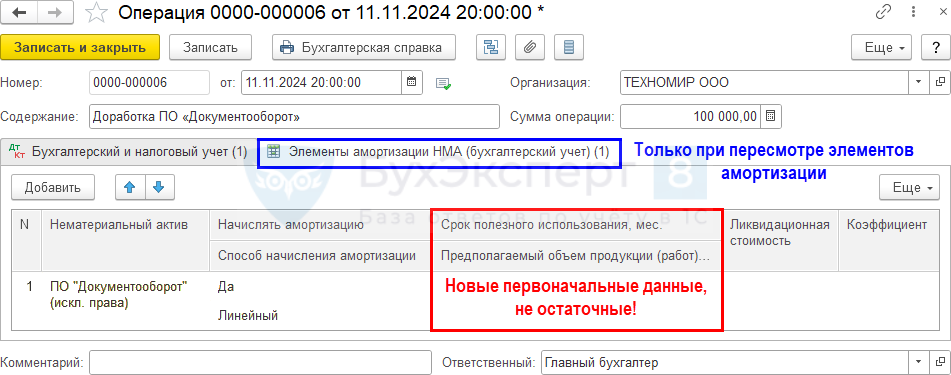

Если в результате улучшения меняется СПИ, добавьте движения в регистр сведений Элементы амортизации НМА (бухгалтерский учет).

Укажите увеличенный первоначальный СПИ, а не его остаток.

Начисление амортизации в декабре

Нормативное регулирование

В БУ стоимость НМА погашается через начисление амортизации (п. 38 ФСБУ 14/2022):

- начиная со следующего месяца после принятия объекта к учету и прекращает погашаться со следующего месяца после его выбытия (1С:ПРОФ и 1С:КОРП);

- начиная с даты принятия на учет НМА и прекращается с момента его списания с учета (только 1С:КОРП).

Выбранный способ утвердите в учетной политике.

В нашем примере расчет амортизации начинается со следующего месяца после принятия объекта к учету. Расчет амортизации после улучшения подчиняется таким же правилам — новая стоимость НМА применяется со следующего месяца после улучшения.

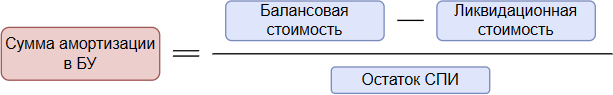

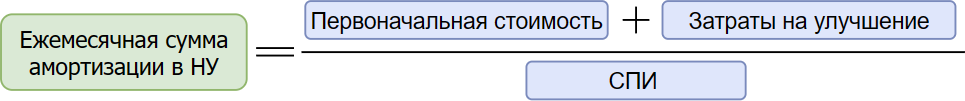

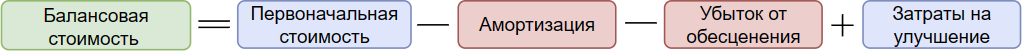

Амортизация линейным способом в БУ рассчитывается по формуле, в балансовую стоимость будут добавлены затраты на улучшение (п. 40 ФСБУ 14/2022):

В НУ амортизация рассчитывается исходя из увеличенной первоначальной стоимости на сумму затрат по улучшению:

Учет в 1С

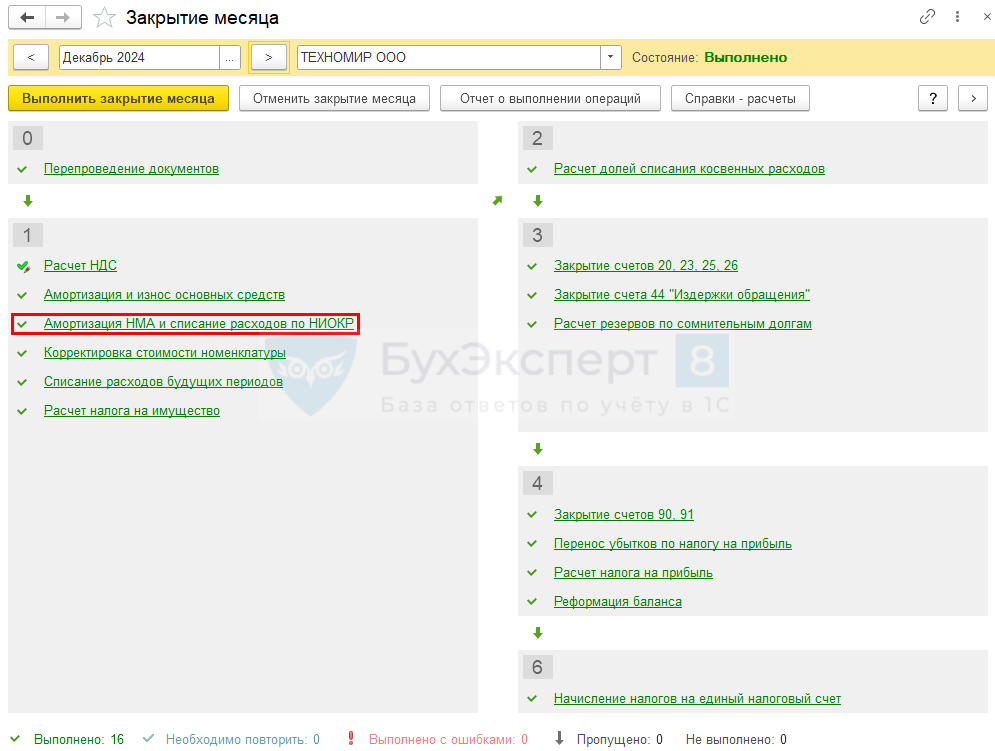

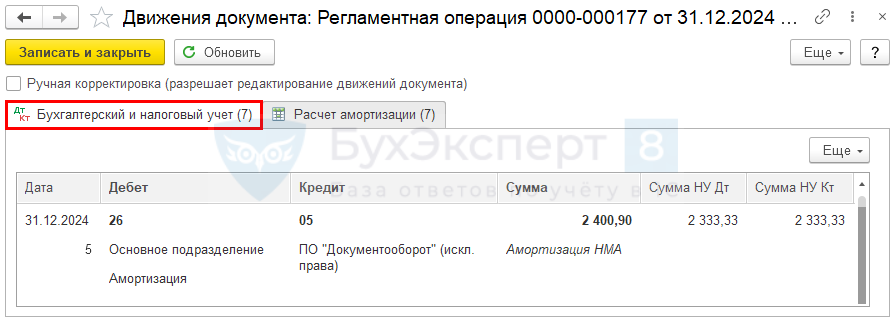

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции — Закрытие месяца.

В нашем примере улучшение ПО «Документооборот» (искл. права) проведено 11 ноября. Следовательно, амортизация по новой стоимости начисляется с декабря 2024 года.

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 05 — начисление амортизации.

Аналогично делается начисление амортизации за следующие месяцы — до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

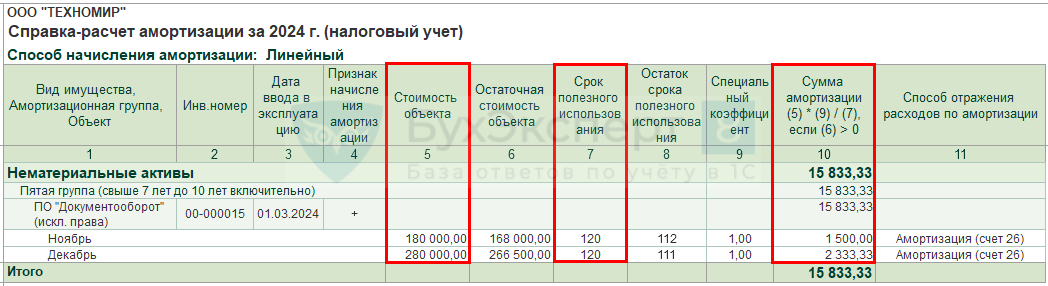

Контроль

Проверьте расчет амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

Бухгалтерский учет

Балансовая стоимость в декабре = 168 000 (балансовая стоимость на ноябрь) — 1 500 (амортизация за ноябрь) + 100 000 (затраты на улучшение) = 266 500 руб.

Амортизация:

- 266 500 (балансовая стоимость) — 0 (ликвидационная стоимость)) / 111 мес. (СПИ оставш.) = 2 400,90 руб.

На эту сумму и сформирована проводка Дт 26 Кт 05 в БУ.

Налоговый учет

Амортизация:

- (180 000 (первоначальная стоимость) + 100 000 (затраты на улучшение))/ 120 (СПИ перв.) = 2 333,33 руб.

На эту сумму и сформирована проводка Дт 26 Кт 05 в НУ.

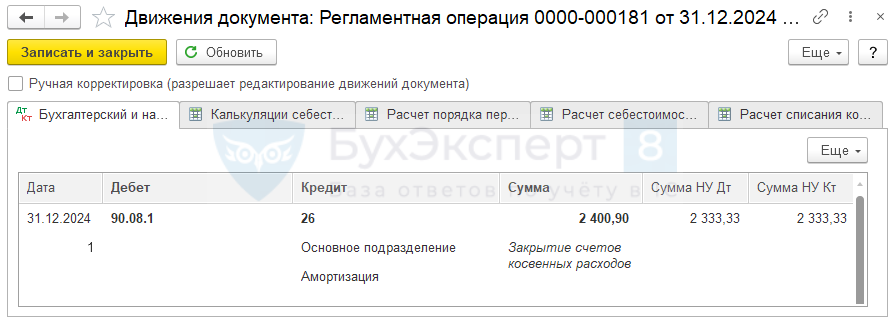

Признание начисленной амортизации в составе управленческих (косвенных) расходов за декабрь

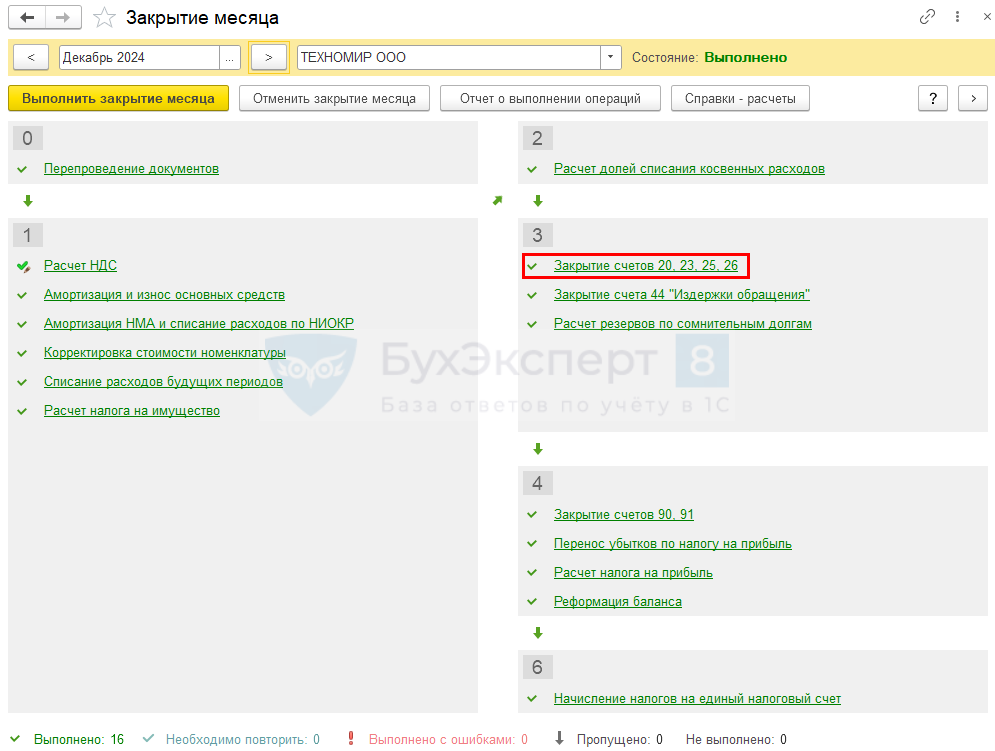

При закрытии месяца амортизация на счете 26 «Общехозяйственные расходы» признается полностью в расходах, списывается в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение в составе управленческих (косвенных) расходов амортизации за декабрь.

Декларация по налогу на прибыль

В декларации по налогу на прибыль начисленную амортизацию отражают: ![]() PDF

PDF

В Листе 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»;

- стр.131 «Сумма амортизации…, начисленная линейным методом»:

- стр. 132 «в т. ч. по нематериальным активам». Справочно

Бухгалтерская отчетность

В бухгалтерской отчетности затраты на НМА отражают:

- в Бухгалтерском балансе:

PDF

PDF

- стр. 1110 «Нематериальные активы» — в размере балансовой стоимости на 31 декабря;

- в Отчете о финансовых результатах:

PDF

PDF

- стр. 2220 «Управленческие расходы» — в размере начисленной амортизации за год.

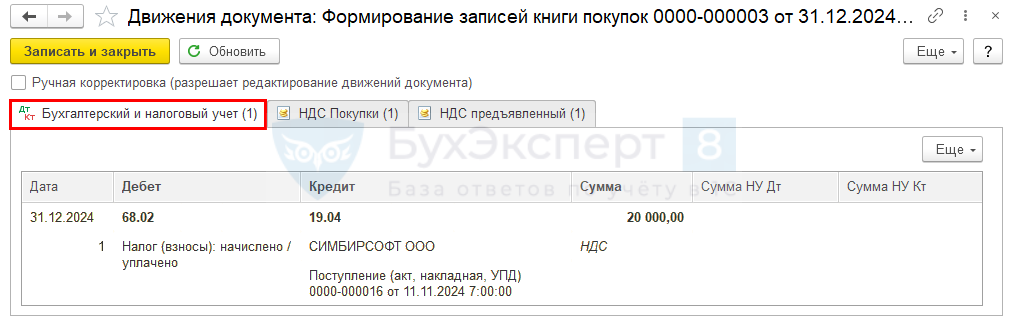

Принятие НДС к вычету по НМА

НДС принимается к вычету по улучшениям в НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- улучшения в НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ).

Дожидаться ввода в эксплуатацию (отражение на счете 04 «Нематериальные активы») необязательно (письма Минфина от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На момент публикации статьи в 1С принятие НДС к вычету возможно только после отражения улучшений в НМА на счете 04 «Нематериальные активы», т. е. после введения документа Операция, введенная вручную.

Принятие НДС к вычету по НМА оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумму вычета отражают:

В Разделе 3 стр.120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет фактура полученный, код вида операции «01».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

Подскажите, пожалуйста, какими первичными документами оформляется улучшение, модернизация НМА?

Здравствуйте!

Первичка может быть следующей (ПБУ 10/99, ФСБУ 14, п. 48.30 ст. 270 НК РФ).

Приказ руководителя о модернизации (улучшению) НМА. В нем указать:

— Наименование НМА.

— Цель и основания работ.

— Сроки выполнения.

— Ответственные лица (работники / подрядчики).

— ФИО и должности ответственных за разработку тех задания и проведение работ.

Акт о завершении работ, если задействованы собственные силы. В нем подтвердить:

— Соответствие улучшений признакам кап вложений.

— Объем, сроки и качество выполненных работ.

— Принадлежность прав на модернизированный НМА организации.

Акт приема-передачи, если задействованы подрядчики (это двусторонний документ). В нем указать:

— Перечень выполненных работ.

— Их стоимость.

— Претензии к качеству и срокам.

Дополнительная информация, которую надо включить в акты:

— Вид доработки (адаптация, модификация и т. д.).

— Изменение срока использования НМА.

— Изменение первоначальной стоимости.

Здравствуйте!

В 2025 году мы стали ООО на УСН с НДС 20% (до этого были ООО на УСН 15%). В сентябре 2024 года мы приняли на учет НМА (Личный кабинет — сайт для продажи нашей продукции).

В 2025 году мы будем улучшать наш сайт, добавим функциональности, в связи с чем он будет приносить нам дополнительную экономическую выгоду.

27.06.2025года нам пришёл УПД на первую часть улучшения НМА. Сумма улучшений более 100тыс. руб. без НДС.

Как нам правильно учесть это улучшение?

Мы оформили поступление активов, не поступление товаров и услуг. Расходы пошли на счет 08.05 на наш НМА.

После чего мы оформили в 1С документ: Улучшение НМА. Но в этом документе отражаются совершенно другие суммы по рег. учету и упр. учету и формируется некорректно стоимость НМА на 04 счёте.

Как нам правильно отразить данное улучшение НМА?

Скриншоты прилагаю во вложении.

Версию нашей базы также указала на скриншоте.

Возможно в ERP как-то иначе настроен функционал оформления улучшения НМА.

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.