В статье рассмотрим приобретение бессрочной лицензии (разрешения) на осуществление определенного вида деятельности.

Вы узнаете:

- о порядке учета затрат на разрешение заниматься определенной деятельностью в бухгалтерском и налоговом учете

- каким документом и на каких счетах в 1С отражаются затраты по приобретению лицензии на вид деятельности

Содержание

- Пошаговая инструкция

- Нормативное регулирование

- Уплата госпошлины за предоставление лицензии

- Учет госпошлины за предоставление лицензии

- Признание затрат на госпошлину в составе косвенных расходов в НУ

- Отражение в учете прочих услуг, связанных с получением лицензии

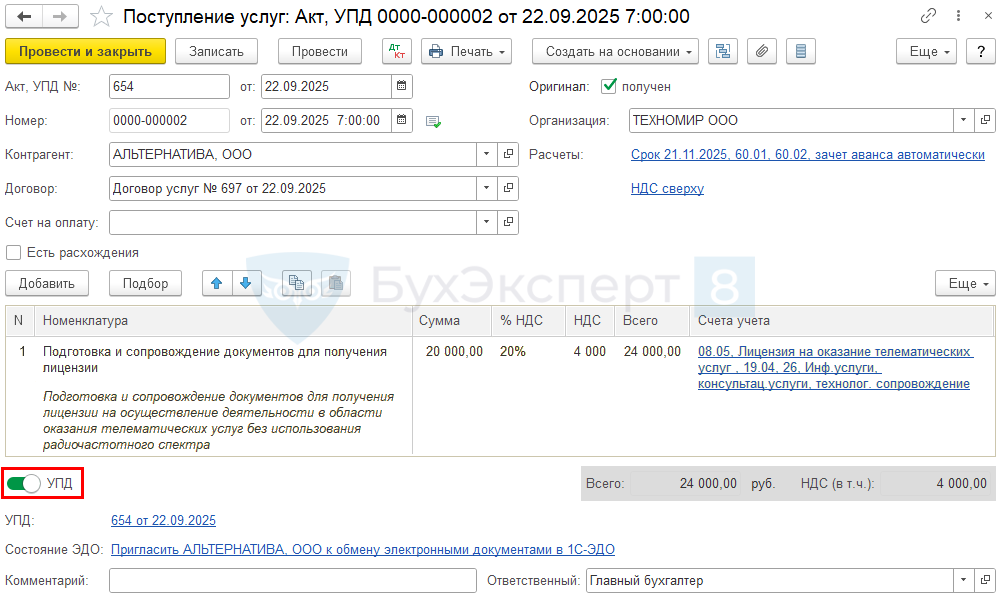

- Регистрация УПД поставщика

- Ввод в эксплуатацию НМА в БУ

- Признание затрат на прочие услуги при получении лицензии в составе косвенных расходов в НУ

- Принятие НДС к вычету по НМА

- Начисление амортизации в БУ

- Признание затрат на лицензию в составе управленческих расходов в БУ

Пошаговая инструкция

Организация в связи с расширением бизнеса получает лицензию на осуществление деятельности в области оказания телематических услуг без использования радиочастотного спектра.

Для этого заключен договор с ООО «АЛЬТЕРНАТИВА» на услуги по подготовке и сопровождению документов для получения лицензии.

14 августа подано заявление и уплачена пошлина за предоставление лицензии в размере 1 000 000 руб.

22 сентября получена лицензия сроком на 5 лет.

В этот же день подписан акт на выполненные услуги на сумму 24 000 руб. в т. ч. НДС 20%.

Рассмотрим пошаговую инструкцию оформления примера: ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Уплата госпошлины за предоставление лицензии | |||||||

| 14 августа | 68.10 | 51 | 1 000 000 | Уплата госпошлины за предоставление лицензии | Списание с расчетного счета — Уплата налога | ||

| Учет госпошлины за регистрацию заявки в Роспатенте | |||||||

| 14 августа | 08.05 | 68.10 | 1 000 000 | Учет госпошлины в первоначальной стоимости НМА в БУ | Операция, введенная вручную — Операция | ||

| 26 | 68.10 | 0 | 1 000 000 | Учет госпошлины в затратах НУ | |||

| Признание затрат на госпошлину в составе косвенных расходов в НУ | |||||||

| 31 августа | 90.08.1 | 26 | 0 | 1 000 000 | 1 000 000 | Признание затрат на госпошлину в составе косвенных расходов | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

| Отражение в учете прочих услуг, связанных с получением лицензии | |||||||

| 22 сентября | 08.05 | 60.01 | 20 000 | 20 000 | Учет затрат на услуги в первоначальной стоимости НМА в БУ | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) | |

| 26 | 60.01 | 0 | 20 000 | Учет затрат на услуги в затратах НУ | |||

| 19.04 | 60.01 | 4 000 | 4 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 22 сентября | — | — | 24 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию НМА в БУ | |||||||

| 22 сентября | 04.01 | 08.05 | 1 020 000 | Ввод в эксплуатацию НМА в БУ | Принятие к учету НМА | ||

| Признание затрат на прочие услуги при получении лицензии в составе косвенных расходов в НУ | |||||||

| 30 сентября | 90.08.1 | 26 | 0 | 20 000 | 20 000 | Признание затрат на получение лицензии в составе косвенных расходов | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

| Принятие НДС к вычету по НМА | |||||||

| 30 сентября | 68.02 | 19.04 | 4 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 4 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

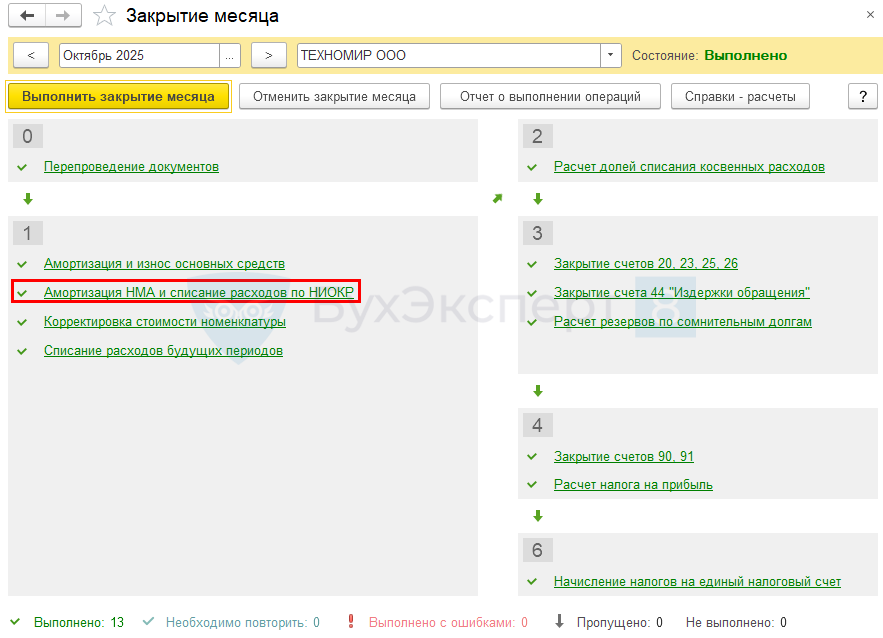

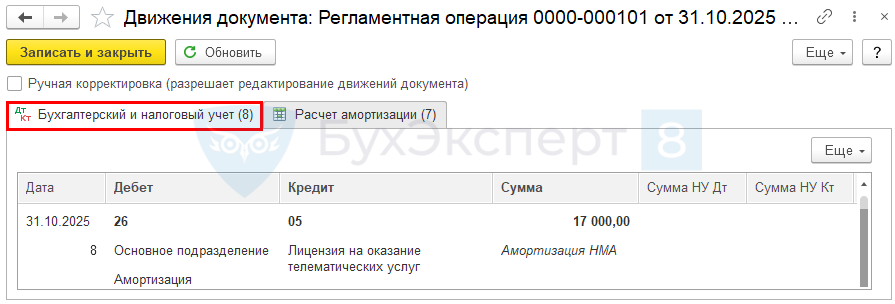

| Начисление амортизации в БУ | |||||||

| 31 октября | 26 | 05 | 17 000 | Начисление амортизации в БУ | Закрытие месяца — Амортизация НМА и списание расходов по НИОКР |

||

| Признание затрат на лицензию в составе управленческих расходов в БУ | |||||||

| 31 октября | 90.08.1 | 26 | 17 000 | Признание затрат на получение лицензии в составе управленческих (косвенных) расходов в БУ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 | ||

Нормативное регулирование

Бухгалтерский учет

Лицензия (разрешение) на определенный вид деятельности признается НМА, если характеризуется признакам НМА. (п. 4, пп. «в» п. 6 ФСБУ 14/2022). Например, к НМА относят:

Получите понятные самоучители 2026 по 1С бесплатно:

- лицензии на перевозку пассажиров, фармацевтическую деятельность, на образование и др.

- лицензию на добычу полезных ископаемых

- сертификат соответствия

- квоту на вылов рыбы

- лесорубочный билет

- права на вещательные частоты

Сертификаты, разрешения (экспертизы) и т. д. будут являться НМА, только если они:

- действуют не на конкретную партию продукции (ОС)

- распространяются на другие объекты (ОС или запасы)

Например, экспертиза промышленной безопасности сроком действия 5 лет не будет являться НМА, если выдана для определенного здания. Она будет учитываться:

- в стоимости здания — если здание еще не введено в эксплуатацию или затраты являются затратами на его модернизацию

- в расходах периода — если здание введено в эксплуатацию и затраты нельзя отнести к его улучшению

Подробнее Чек-лист по учету затрат на улучшение и восстановление ОС в 1С.

Не относятся к НМА сертификаты соответствия продукции, если они направлены на ее популярность или продвижение (пп. «з» п. 16 ФСБУ 26).

Подробнее Признаки и критерии НМА по ФСБУ 14.

Затраты на приобретение лицензии формируют первоначальную стоимость НМА и отражаются на счете 08.05 «Приобретение нематериальных активов» до получения лицензии (пп. «н» п. 5 ФСБУ 26/2020). Это:

- госпошлина

- юридические и консультационные услуги, в т. ч. услуги по подготовке и сопровождению документов для получения лицензии

- прочие сопутствующие услуги

При получении лицензии собранные затраты в Дт 08.05 анализируются на соответствие лимита НМА, установленного в Учетной политике.

Если стоимость:

- выше лимита — признается НМА, стоимость амортизируется:

- Дт 04.01 Кт 08.05

- меньше лимита — НМА несущественное по стоимости (МНМА), капитальные вложения списываются в расходы периода

См. также:

Порядок учета малоценных НМА в 1С

Учет малоценных НМА (ОСН) в 1С

Списать МНМА на счете 08.05 можно по аналогии с статьей Как списать капитальные вложения в НМА, если работы по его созданию не будут продолжаться в 1С?

СПИ по лицензии на вид деятельности определяется периодом действия разрешения (пп. «б» п. 31 ФСБУ 14).

Если получена бессрочная лицензия, рекомендуем установить СПИ самостоятельно исходя из критериев п. 31 ФСБУ 14, например:

- срок аренды помещения, в котором осуществляется лицензируемая деятельность

- планы руководства на получение будущих экономических выгод, прогноз по изменению конъюнктуры рынка

НМА с неопределенным СПИ подлежат обесценению, но процесс обесценения лицензий сложно представить, т. к. для них нет активного рынка и определить справедливую стоимость практически невозможно.

Если разрешение выдано на определенное количество продукции (квота на вылов), рекомендуется установить способ начисления амортизации Пропорционально объему продукции (работ) (п. 39 ФСБУ 14).

Налоговый учет

В НУ учет затрат на приобретение лицензии (разрешения) зависит от их вида:

- госпошлина — в расходах единовременно на дату подачи заявления о предоставлении лицензии (пп. 1. п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ, Письмо Минфина от 22.05.2015 N 03-03-06/1/29535)

- прочие услуги, связанные с получением лицензии — единовременно в составе прочих (косвенных) расходов (пп. 14, 15 п. 1 ст. 264 НК РФ, письма Минфина от 13.10.2017 N 03-03-06/1/67063, от 22.05.2015 N 03-03-06/1/29535)

Затраты на сертификацию продукции с ограниченным сроком (за исключением госпошлины) распределяются в течение срока сертификата (письма Минфина от 19.12.2024 N 03-03-06/1/128747, от 12.04.2013 N 03-03-06/1/12248, от 18.03.2013 N 03-03-06/1/8186, от 25.05.2011 N 03-03-06/1/307, Письмо ФНС от 28.12.2011 N ЕД-4-3/22400).

Но есть иная точка зрения — затраты на сертификацию продукции и экспертизу безопасности промышленных объектов, если они не включатся в стоимость ОС (запасов), учитываются единовременно на дату оказания услуг (письма Минфина от 29.07.2019 N 03-03-06/1/56593, от 20.03.2017 N 03-03-06/1/15663). Эта позиция менее безопасная, но есть положительная судебная практика.

Лицензии за пользование недр, учитываемые обособленно, отражаются в составе НМА (Дт 04.01) или в прочих расходах (Дт 97.21) и списываются в течение 2 лет (ст. 325 НК РФ).

Уплата госпошлины за предоставление лицензии

При подаче заявления с 01 января 2024 по 31.12.2029 госпошлина не уплачивается по разрешениям, установленным в п. 1 ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ, кроме разрешений, выданных на (п. 9 Постановления Правительства от 12.03.2022 N 353):

- деятельность по тушению пожаров в населенных пунктах, на производственных объектах и объектах инфраструктуры (пп. 14 п. 1 ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ)

- деятельность по монтажу, техническому обслуживанию и ремонту средств обеспечения пожарной безопасности зданий и сооружений (пп. 15 п. 1 ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ)

- оказание услуг связи (пп. 36 п. 1 ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ)

- геодезическую и картографическую деятельность (пп. 42 п. 1 ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ)

При получении разрешения на оказание телематических услуг связи уплачивается государственная пошлина. Ее размеры регламентированы пп. 92.1 п. 1 ст. 333.33 НК РФ.

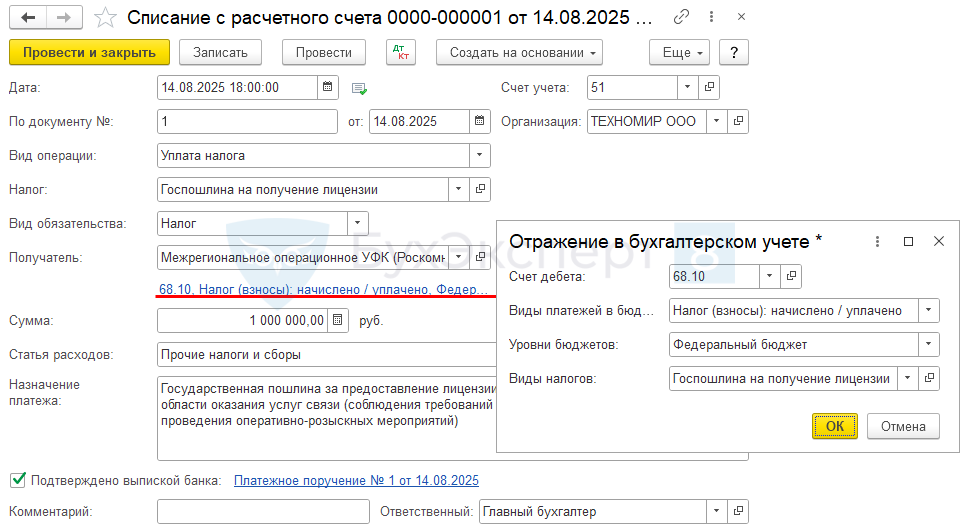

Оплату пошлины оформите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки — Списание.

В документе укажите:

- Дата — дату уплаты пошлины, согласно выписке банка

- По документу № от — номер и дату платежного поручения

- Налог — Госпошлина на получение лицензии, выберите из справочника Налоги и взносы, влияет на автоматическое заполнение поля Счет дебета

- Вид обязательства — Налог

- Получатель — государственный орган, куда перечисляется пошлина, выберите из справочника Контрагенты, Вид контрагента Государственный орган

- ссылка Отражение в бухгалтерском учете:

- Счет дебета — 68.10 «Прочие налоги и сборы»

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено

- Уровни бюджета — Федеральный бюджет

- Виды налога — Госпошлина на получение лицензии

- Сумма — сумму оплаты согласно выписке банка

- Назначение платежа — информацию для идентификации платежа

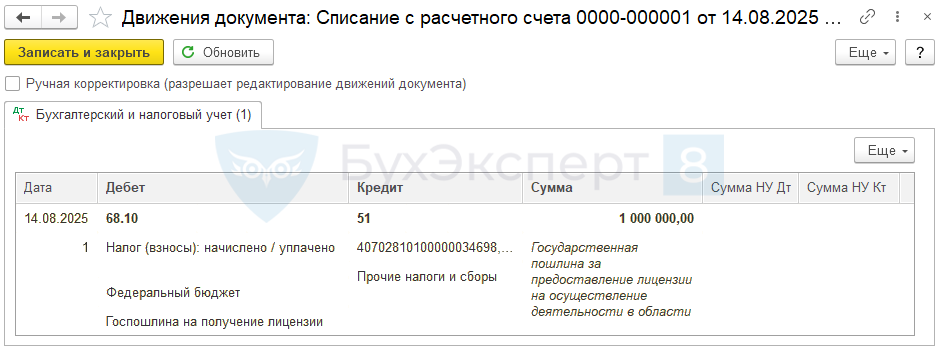

Проводки по документу

Документ формирует проводку:

- Дт 68.10 Кт 51 — уплачена госпошлина в связи с подачей заявления на получение лицензии

Учет госпошлины за предоставление лицензии

БУ

Пошлины, уплачиваемые в связи с приобретением НМА:

- до постановки на учет в качестве НМА включается в его первоначальную стоимость и отражаются по Дт 08.05 «Приобретение нематериальных активов» (пп. «ж.1» п. 10 ФСБУ 26/2020)

- после — в расходы по обычным видам деятельности или прочие расходы — в зависимости от того, в какой деятельности планируется использовать НМА (п. 5, 11 ПБУ 10/99)

НУ

Пошлина за предоставление лицензии (разрешения) учитывается:

- единовременно в прочих (косвенных) расходах (пп. 49 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ, Письмо Минфина от 29.07.2019 N 03-03-06/1/56593)

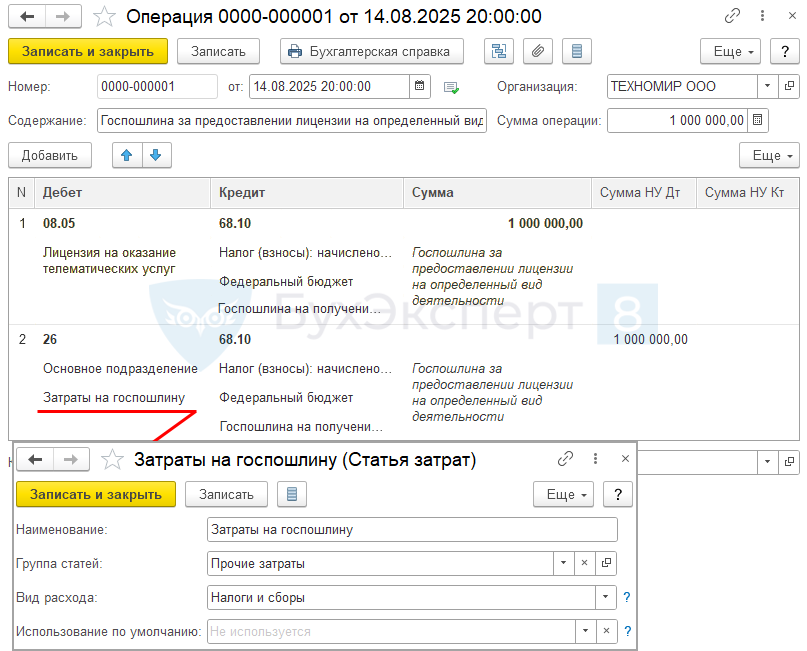

Затраты на госпошлину отразите документом Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

Учет госпошлины в БУ:

- Дебет —80.05 «Приобретение нематериальных активов» (счет учета формирования первоначальной стоимости НМА):

- Кол. —не указывайте

- Субконто 1 — Лицензия на оказание телематических услуг (получаемая лицензия)

- Кредит — счет 68.10 «Прочие налоги и сборы»:

- Субконто 1 — Налог (взносы): начислено / уплачено

- Субконто 2 — Федеральный бюджет

- Субконто3 — Госпошлина на получение лицензии, выбирается из справочника Налоги и взносы (такое же на которое отражена оплата)

- Сумма — сумма госпошлины

- Сумма НУ Дт — не заполняйте

Учет госпошлины в НУ:

- Дебет — 26 «Общехозяйственные расходы»

- Кредит — 68.10 «Прочие налоги и сборы»:

- Субконто 1 — Налог (взносы): начислено / уплачено

- Субконто 2 — Федеральный бюджет

- Субконто 3 — Госпошлина на получение лицензии, выбирается из справочника Налоги и взносы (такое же на которое отражена оплата)

- Сумма — не заполняйте

- Сумма НУ Дт — сумма госпошлины

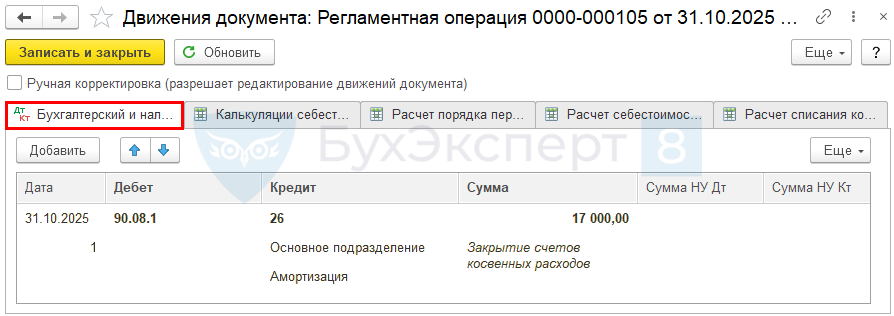

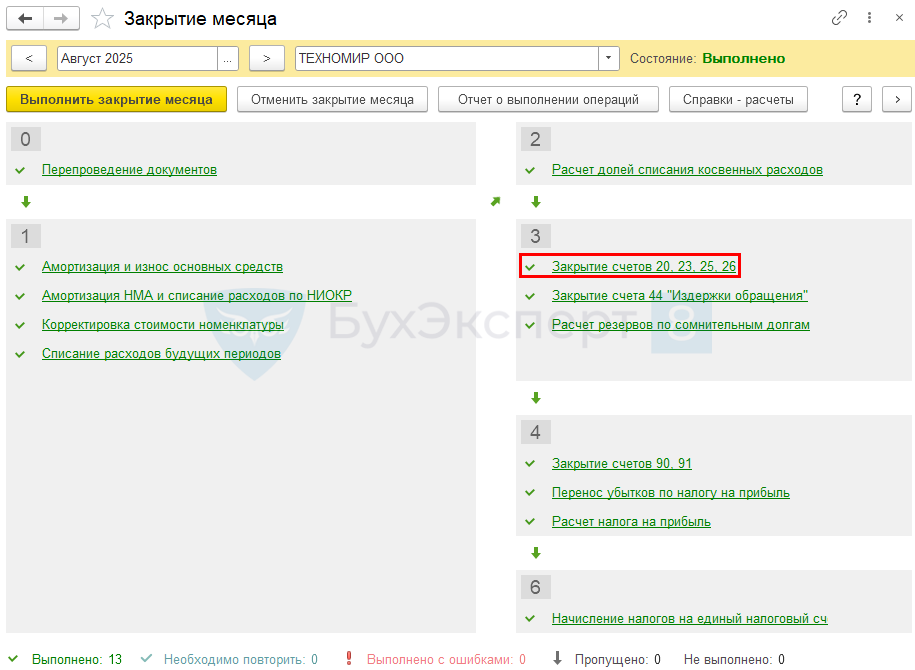

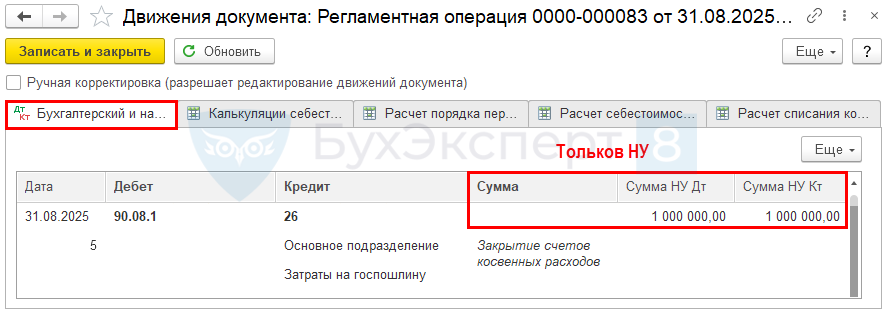

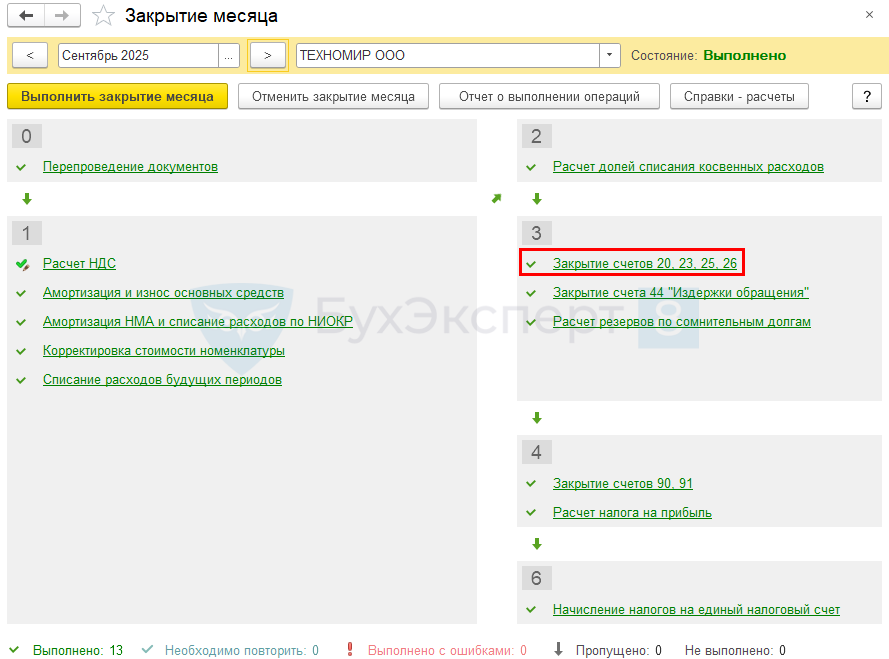

Признание затрат на госпошлину в составе косвенных расходов в НУ

При закрытии месяца затраты на госпошлину на счете 26 «Общехозяйственные расходы» признаются полностью в косвенных расходах НУ, списываются в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С.

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции—Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение госпошлины в составе косвенных расходов НУ

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумму затрат на госпошлину отразите: ![]() PDF

PDF

В Листе 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»:

- стр. 041 «в т. ч. суммы налогов и сборов…»

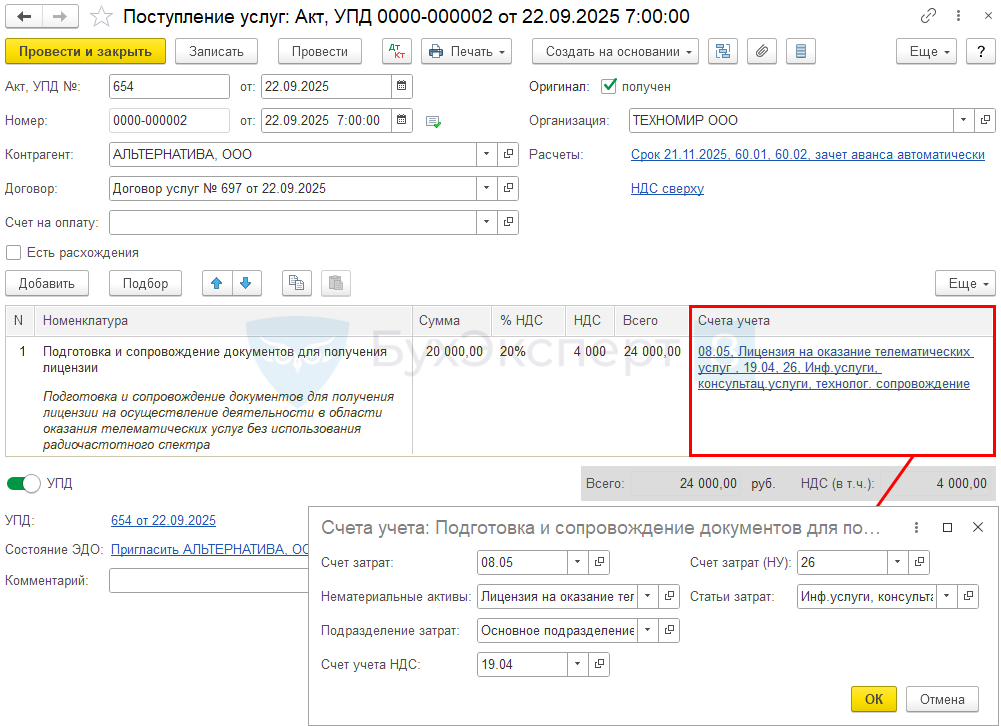

Отражение в учете прочих услуг, связанных с получением лицензии

БУ

Дополнительные затраты, возникающие в связи с приобретением НМА, включаются в его первоначальную стоимость и отражаются по Дт 08.05 «Приобретение нематериальных активов» (пп. «з» п. 5, пп. «з» п. 10 ФСБУ 26/2020).

НУ

Услуги по подготовке и сопровождению документов для получения лицензии учитываются:

- единовременно в прочих (косвенных) расходах (пп. 49 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ)

Есть другая точка зрения, подробнее здесь >>

Затраты на услуги по подготовке и сопровождению документов для получения лицензии оформите документом Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

В документе укажите:

- Номенклатура — название дополнительных услуг из справочника Номенклатура, Вид номенклатуры Услуги

- Счета учета:

- Счет затрат —08.05 «Приобретение нематериальных активов»

- Счет учета НДС — 19.04 «НДС по приобретенным услугам»

- Счет затрат (НУ) — 26 «Общехозяйственные расходы» (услуги оказаны, в НУ можно признать единовременно)

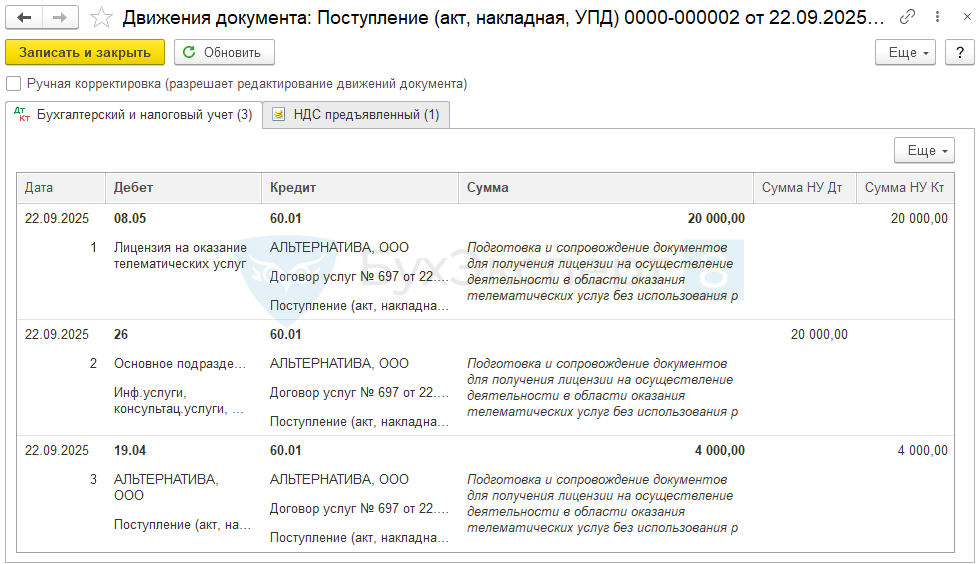

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 —учет затрат на прочие услуги в связи с получением лицензии в первоначальной стоимости НМА в БУ

- Дт 26 Кт 60.01 — отражение в расходах затрат на прочие услуги в связи с получением лицензии в НУ

- Дт 19.04 Кт 60.01 — принятие к учету НДС

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма затрат на прочие услуги по получению лицензии (разрешения) отражается: ![]() PDF

PDF

В Листе 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»

Регистрация УПД поставщика

На текущий момент (релиз 3.0.150.33) если по документу отражаются капитальные вложения в НМА в БУ, то принятие НДС к вычету в 1С возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА.

Для регистрации входящего УПД от поставщика установите переключатель УПД.

Ввод в эксплуатацию НМА в БУ

НМА, используемые в организации, учитываются в дебете счета 04.01«Нематериальные активы» по первоначальной стоимости (п. 13 ФСБУ 14/2022).

Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 9, 10, 11 ФСБУ 26/2020).

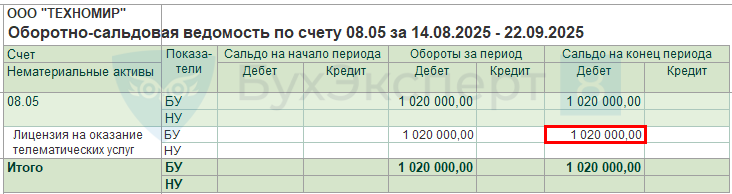

Проверим сумму капвложений в НМА Лицензия на оказание телематических услуг в отчете Оборотно-сальдовая ведомость по счету 08.05 в разделе Отчеты – Оборотно-сальдовая ведомость по счету.

На дату получения лицензии (22 сентября) на счете 08.05 отражено:

- БУ — капитальные вложения в НМА в размере 1 020 000 руб.: 1 000 000 (пошлина) + 20 000 (услуги по подготовке и сопровождению документов для получения лицензии в получении лицензии)

- НУ — затраты учтены на счете 26 «Общехозяйственные расходы»

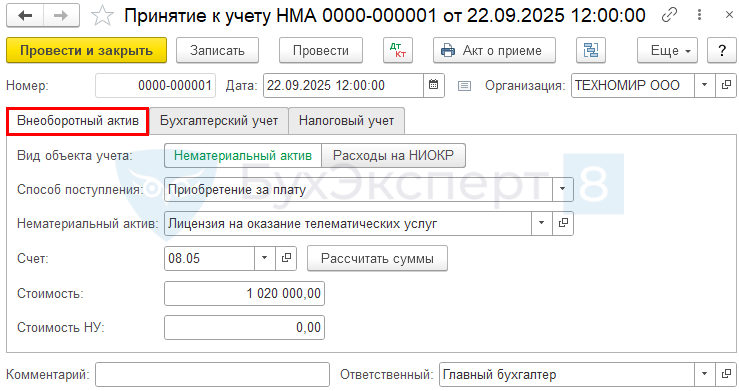

Принятие к учету НМА в БУ оформите документом Принятие к учету НМА в разделе ОС и НМА— Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив укажите данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив

- Способ поступления — Приобретение за плату, способ поступления внеоборотного актива в организацию

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы

- Счет — 08.05 «Приобретение нематериальных активов»

По кнопке Рассчитать суммы заполните поля:

- Стоимость — 1 020 000, первоначальная стоимость НМА в БУ

- Стоимость НУ— 0, в НУ расходы признаются единовременно

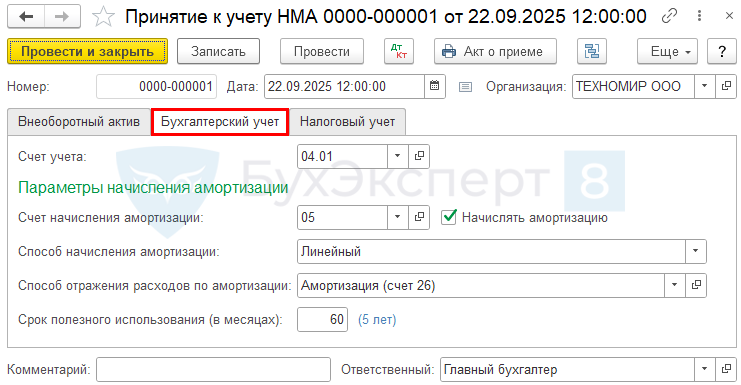

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 32, 33 ФСБУ 14/2022).

На вкладке Бухгалтерский учету укажите:

- Счет учета — 04.01 «Нематериальные активы организации»

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца

- Способ начисления амортизации — метод начисления в БУ, установленный в учетной политике организации

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА в БУ, выберите из справочника Способы отражения расходов

- Срок полезного использования (в месяцах) — 60 (срок полезного использования исходя из периода действия разрешения)

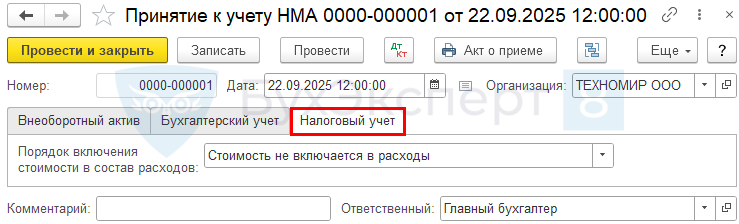

Вкладка Налоговый учет

Вкладка Налоговый учет не заполняется, можно установить:

- Порядок включения стоимости в состав расходов — Стоимость не включается в расходы

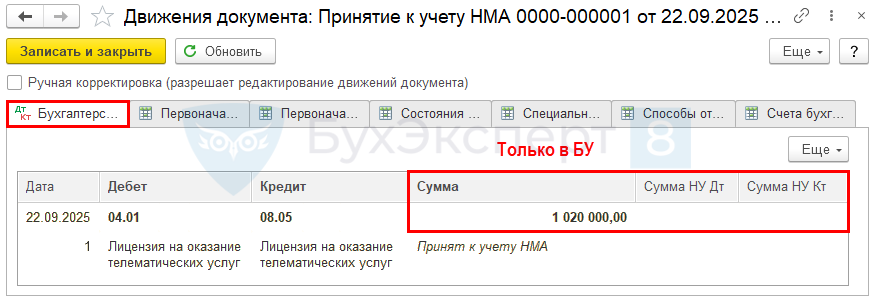

Проводки по документу

Документ формирует проводки:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА в БУ

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по принятию к учету НМА. В 1С используется Акт о приеме объекта нематериальных активов.

Бланк можно распечатать по кнопке Акт о приемке документа Принятие к учету НМА ![]() PDF

PDF

Также для оформления принятия к учету НМА можно воспользоваться формой, разработанной Бухэксперт.

Инвентарную карточку ![]() PDF распечатайте в разделе Справочники – Нематериальные активы.

PDF распечатайте в разделе Справочники – Нематериальные активы.

Признание затрат на прочие услуги при получении лицензии в составе косвенных расходов в НУ

При закрытии месяца затраты на услуги по подготовке и сопровождению документов для получения лицензии на счете 26 «Общехозяйственные расходы» признаются полностью в косвенных расходах НУ, списываются в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С.

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

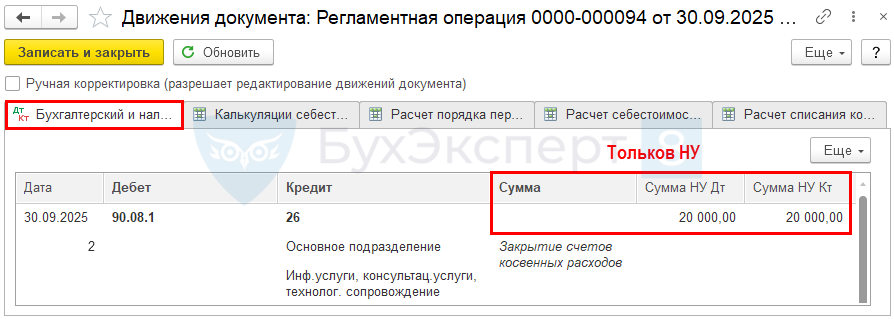

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение затратна услуги по подготовке и сопровождению документов для получения лицензии в составе косвенных расходов НУ

Принятие НДС к вычету по НМА

НДС по НМА принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС

- в наличии правильно оформленный СФ (УПД)

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ)

Дожидаться ввода в эксплуатацию (отражение на счете 04 «Нематериальные активы») необязательно (письма Минфина от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На релиз 3.0.150.33 в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04«Нематериальные активы», т. е. после проведения документа Принятие к учету НМА.

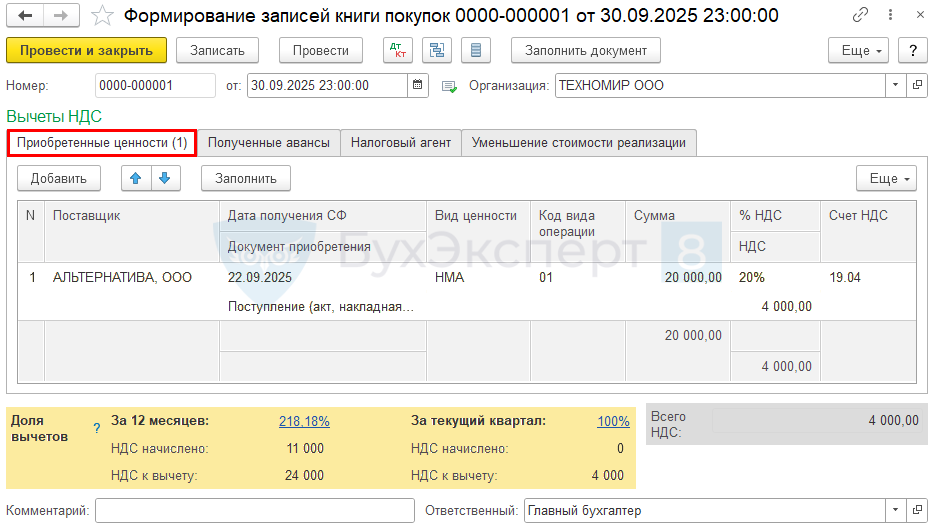

Принятие НДС к вычету по НМА оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

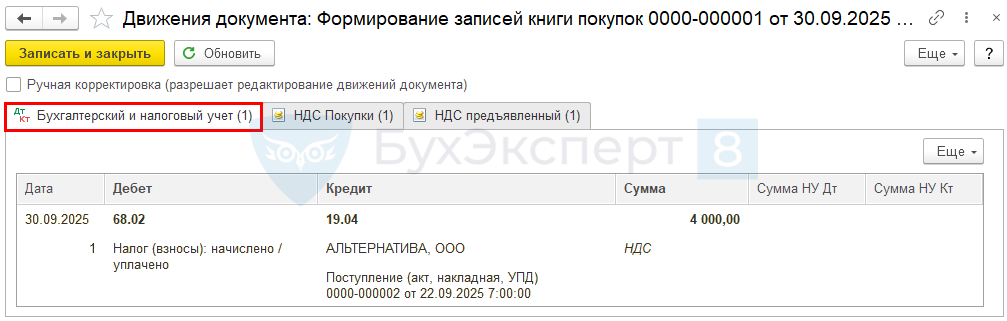

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — НДС принят к вычету

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумму вычета отразите:

- в Разделе 3 стр.120 «Сумма НДС, подлежащая вычету»:

PDF

PDF

- сумма НДС, принятая к вычету

- в Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01»

Начисление амортизации в БУ

В БУ стоимость НМА погашается через начисление амортизации (п. 38 ФСБУ 14/2022):

- начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия

- начиная с даты принятия на учет НМА и прекращается с момента его списания с учета

Выбранный способ утвердите в учетной политике.

В ПРОФ возможно начисление амортизации только со следующего месяца.

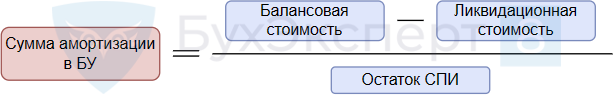

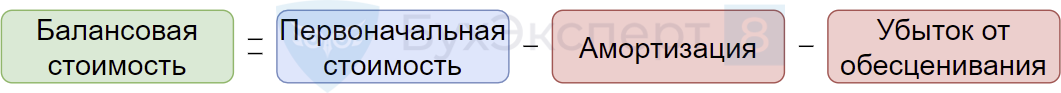

Амортизация линейным способом в БУ рассчитывается по формуле (п. 40 ФСБУ 14/2022):

где:

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции — Закрытие месяца.

В нашем примере Лицензия на оказание телематических услуг принята к учету в качестве НМА и введена в эксплуатацию 22 сентября. Следовательно, амортизация в БУ начисляется с октября 2025 года.

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 05 — начисление амортизации в БУ

Аналогично делается начисление амортизации за следующие месяцы — до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

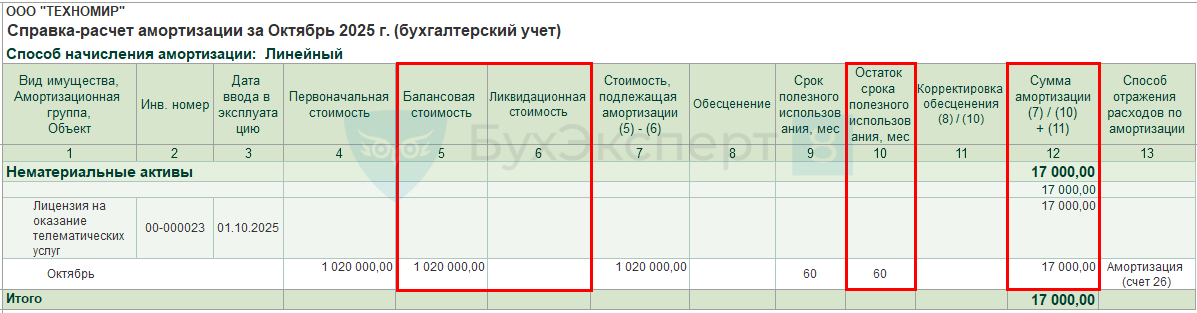

Контроль

Проверьте расчет амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

Амортизация за май:

- (1 020 000 (первоначальная стоимость) – 0 (накопленная амортизация) – 0 (ликвидационная стоимость)) /60 мес. (СПИ оставш.) = 1 020 000/ 60 = 17 000 руб.

На эту сумму и сформирована проводка Дт 26 Кт 05 в БУ.

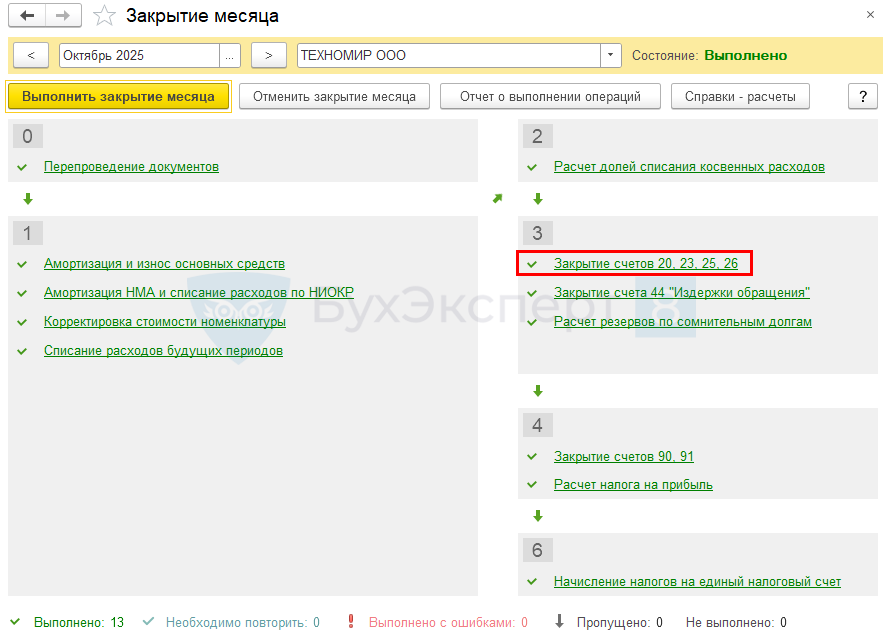

Признание затрат на лицензию в составе управленческих расходов в БУ

При закрытии месяца амортизация на счете 26 «Общехозяйственные расходы» признается полностью в расходах, списывается в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С.

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение в составе управленческих расходов амортизации лицензии

Бухгалтерская отчетность

В бухгалтерской отчетности НМА отразите:

- в Бухгалтерском балансе:

PDF

PDF

- стр. 1110 «Нематериальные активы» — в размере балансовой стоимости на 31 декабря

- в Отчете о финансовых результатах:

PDF

PDF

- стр. 2220 «Управленческие расходы»— накопленная амортизация за год

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете