В статье рассмотрим приобретение неисключительных прав на товарный знак, если оплата осуществляется разовым платежом.

Вы узнаете:

- о порядке учета затрат на неисключительные права по товарному знаку, если они удовлетворяют всем признакам НМА по ФСБУ 14

- как определить срок использования товарного знака

- каким документом и на каких счетах в 1С отражаются затраты на приобретение неисключительного права на товарный знак

Содержание

- Пошаговая инструкция

- Учет затрат на неисключительное право

- Регистрация УПД поставщика

- Оплата госпошлины за регистрацию заявки в Роспатенте

- Учет госпошлины за регистрацию заявки в Роспатенте

- Отражение в учете услуг поверенного

- Регистрация УПД на услуги поверенного

- Признание затрат на госпошлину и услуги в составе косвенных расходов в НУ за январь

- Ввод в эксплуатацию НМА в БУ, учет затрат в РБП в НУ

- Отражение в учете затрат на неисключительное право в НУ за апрель

- Признание затрат на неисключительное право в составе косвенных расходов в НУ за апрель

- Начисление амортизации в БУ в мае

- Отражение в учете затрат на неисключительное право в НУ за май

- Признание затрат на неисключительное право в составе управленческих (косвенных) расходов за май

- Принятие НДС к вычету по НМА

Пошаговая инструкция

15 января Организация приобретает неисключительные права сроком на 3 года на товарный знак «UDom». Стоимость прав на товарный знак составляет 1 800 000 руб. в т. ч. НДС 20%.

Заключен договор на регистрацию товарного знака «Technomir» с ООО «ПОВЕРЕНЫЙ».

25 января оплачена пошлина за регистрацию заявки в размере 13 500 руб.

В этот же день подписан акт на выполненные услуги поверенного в размере 18 000 руб.

02 апреля оплачена госпошлина за регистрацию товарного знака и свидетельства на товарный знак в размере 20 000 руб.

08 апреля получено свидетельство о регистрации товарного знака.

В этот же день подписан акт на выполненные услуги поверенного в размере 30 000 руб.

Использование товарного знака начинается с момента регистрации свидетельства.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Учет затрат на неисключительное право | |||||||

| 15 января | 08.05 | 60.01 | 1 500 000 | 1 500 000 | 1 500 000 | Принятие к учету внеоборотного актива | Поступление НМА |

| 19.02 | 60.01 | 300 000 | 300 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 15 января | — | — | 1 800 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Уплата госпошлины за регистрацию заявки в Роспатенте | |||||||

| 25 января | 68.10 | 51 | 13 500 | Уплата госпошлины за регистрацию заявки в Роспатенте | Списание с расчетного счета — Уплата налога | ||

| Учет госпошлины за регистрацию заявки в Роспатенте | |||||||

| 25 января | 08.05 | 68.10 | 13 500 | Учет госпошлины в первоначальной стоимости НМА в БУ | Операция, введенная вручную — Операция | ||

| 26 | 68.10 | 0 | 13 500 | Учет госпошлины в затратах НУ | |||

| Отражение в учете услуг поверенного | |||||||

| 25 января | 08.05 | 60.01 | 15 000 | 15 000 | Учет затрат на услуги поверенного в первоначальной стоимости НМА в БУ | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) | |

| 26 | 60.01 | 0 | 15 000 | Учет затрат на услуги поверенного в затратах НУ | |||

| 19.04 | 60.01 | 3 000 | 3 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 25 января | — | — | 18 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Признание затрат на госпошлину и услуги в составе косвенных расходов в НУ за январь | |||||||

| 31 января | 90.08.1 | 26 | 0 | 28 500 | 28 500 | Признание затрат на регистрацию права на ТЗ в составе косвенных расходов | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

| Уплата госпошлины за регистрацию ТЗ в Роспатенте | |||||||

| 02 апреля | 68.10 | 51 | 20 000 | Уплата госпошлины за регистрацию ТЗ в Роспатенте | Списание с расчетного счета — Уплата налога | ||

| Учет госпошлины за регистрацию ТЗ в Роспатенте | |||||||

| 02 апреля | 08.05 | 68.10 | 20 000 | Учет госпошлины в первоначальной стоимости НМА в БУ | Операция, введенная вручную — Операция | ||

| 26 | 68.10 | 20 000 | Учет госпошлины в затратах НУ | ||||

| Отражение в учете услуг поверенного | |||||||

| 08 апреля | 08.05 | 60.01 | 25 000 | 25 000 | Учет затрат на услуги поверенного в первоначальной стоимости НМА в БУ | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) | |

| 26 | 60.01 | 0 | 25 000 | Учет затрат на услуги поверенного в затратах НУ | |||

| 19.04 | 60.01 | 5 000 | 5 000 | Принятие к учету НДС | |||

| Регистрация УПД поставщика | |||||||

| 08 апреля | — | — | 30 000 | Регистрация УПД поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию НМА в БУ, учет затрат в РБП в НУ | |||||||

| 08 апреля | 04.01 | 08.05 | 1 573 500 | 1 500 000 | 1 500 000 | Ввод в эксплуатацию НМА в БУ | Принятие к учету НМА |

| 97.21 | 04.01 | 0 | 1 500 000 | 1 500 000 | Учет затрат на неисключительное право в расходах будущих периодов в НУ | ||

| Отражение в учете затрат на неисключительное право в НУ за апрель | |||||||

| 30 апреля | 26 | 97.21 | 0 | 31 506,85 | 31 506,85 | Списание расходов будущих периодов | Закрытие месяца — Списание расходов будущих периодов |

| Признание затрат на неисключительное право в составе косвенных расходов в НУ за апрель | |||||||

| 30 апреля | 90.08.1 | 26 | 0 | 76 506,85 | 76 506,85 | Ежемесячное признание затрат на неисключительное право в составе косвенных расходов в НУ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

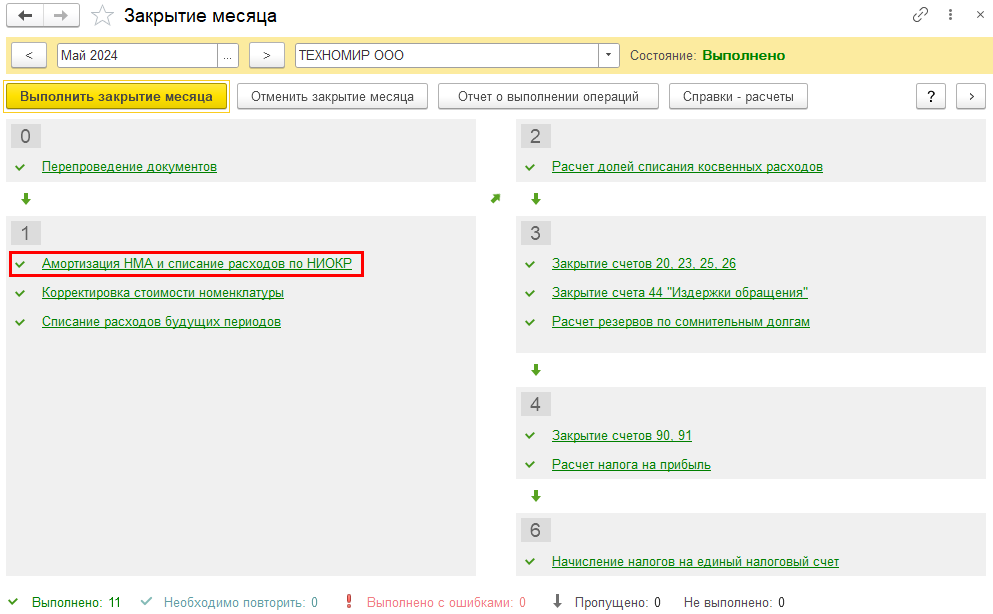

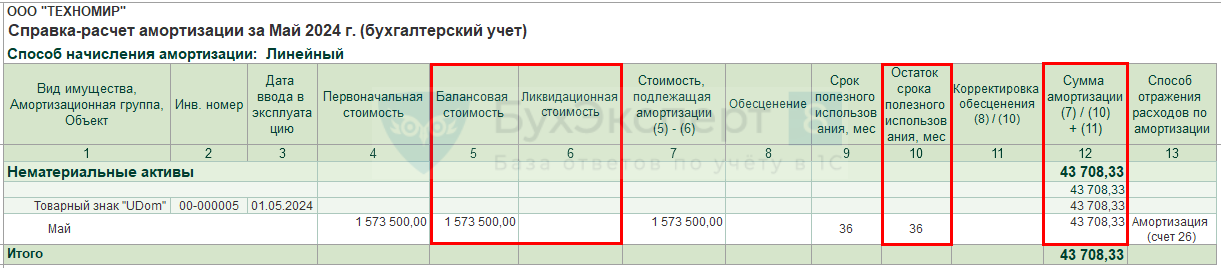

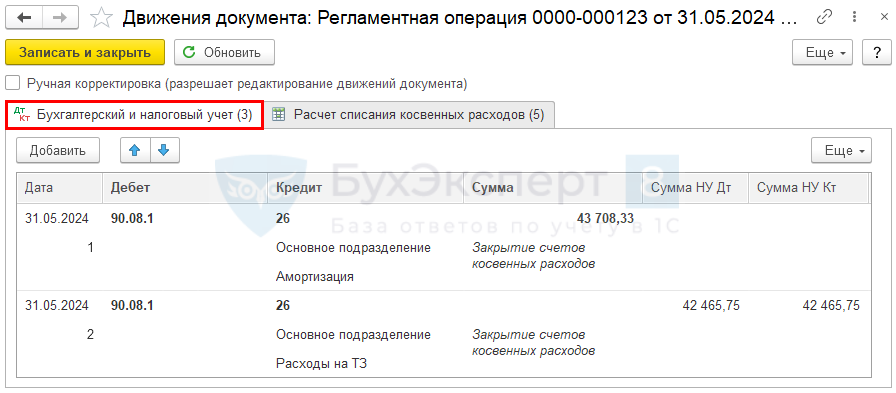

| Начисление амортизации в БУ в мае | |||||||

| 31 мая | 26 | 05 | 43 708,33 | Начисление амортизации в БУ | Закрытие месяца — Амортизация НМА и списание расходов по НИОКР | ||

| Отражение в учете затрат на неисключительные права в НУ в мае | |||||||

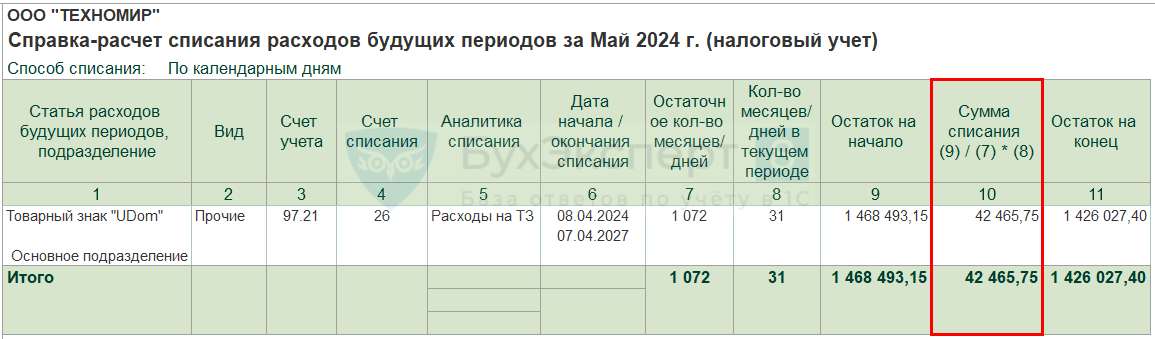

| 31 мая | 26 | 97.21 | 0 | 42 465,75 | 42 465,75 | Списание расходов будущих периодов | Закрытие месяца — Списание расходов будущих периодов |

| Признание затрат на неисключительное право в составе управленческих (косвенных) расходов в мае | |||||||

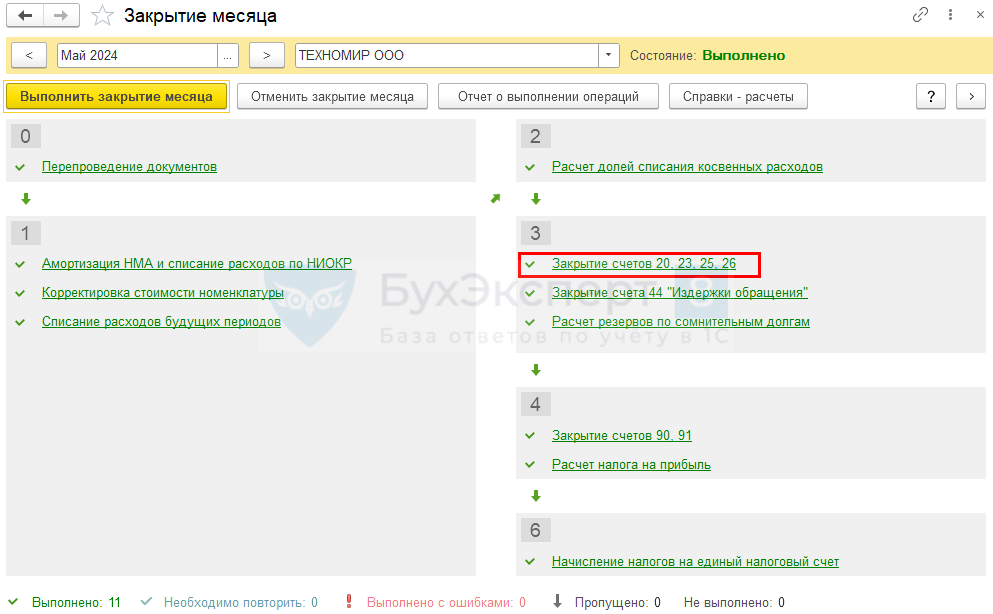

| 31 мая | 90.08.1 | 26 | 43 708,33 | Признание затрат на амортизацию в составе управленческих расходов в БУ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 | ||

| 90.08.1 | 26 | 0 | 42 465,75 | 42 465,75 | Ежемесячное признание затрат на неисключительное право в составе косвенных расходов в НУ | ||

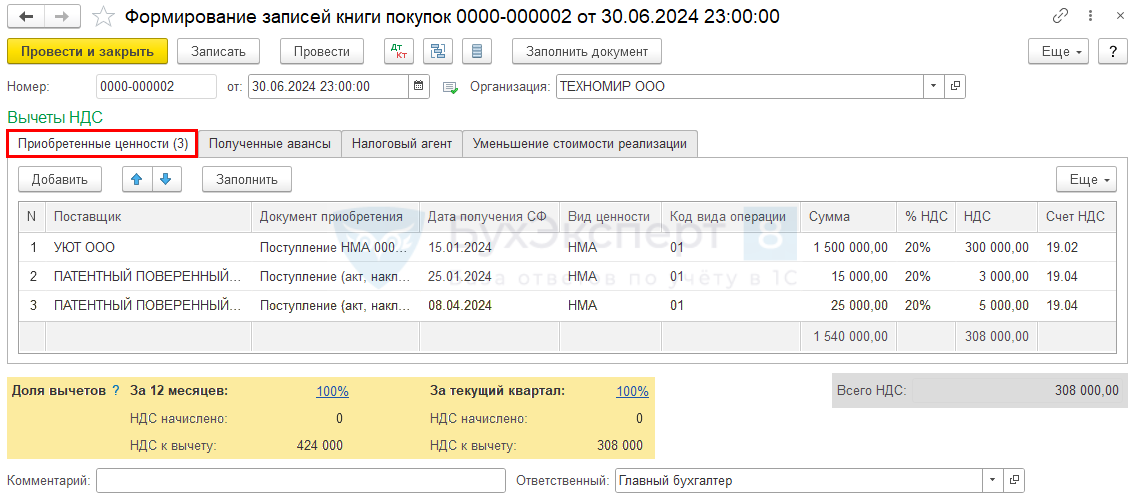

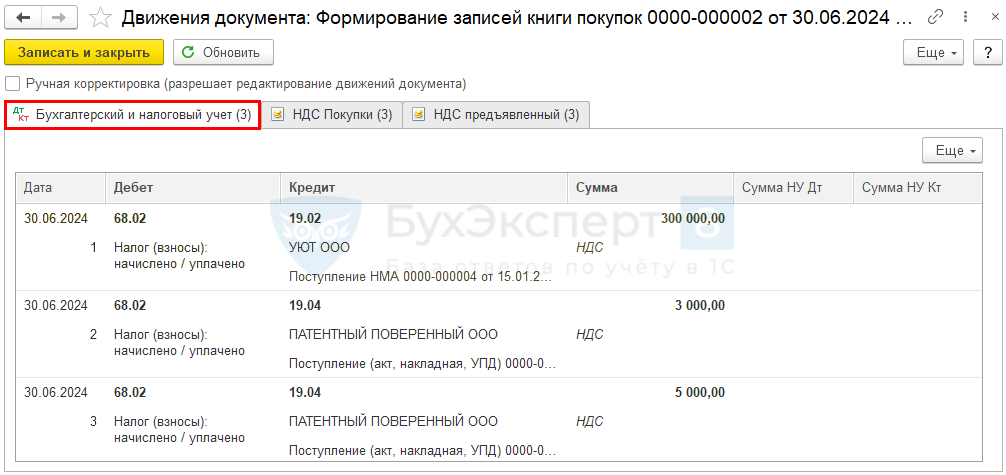

| Принятие НДС к вычету по НМА | |||||||

| 30 июня | 68.02 | 19.02 | 308 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 308 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Учет затрат на неисключительное право

БУ

Неисключительное право на приобретенный товарный знак (ТЗ) признается НМА, если характеризуется признакам НМА. Права на ТЗ, созданный с нуля собственными силами или силами подрядчиков, не может признаваться НМА, т. к. на момент создания нет уверенности в получении будущих выгод (п. 4, пп. «б» п. 6, пп. «е» п. 8 ФСБУ 14/2022).

НУ

В НУ неисключительное права на использование ТЗ отражается в составе прочих (косвенных) расходов равномерно в течении срока лицензии (пп. 49 п. 1 ст. 264, абз. 2 п. 1 ст. 272 НК РФ, письмо УФНС РФ по г. Москве от 27.06.2008 N 20-12/060983).

Для признания расходов в НУ нужно документальное подтверждение:

- акт о приеме-передаче прав или указание в договоре о дате передачи прав и начале его использования;

- регистрация лицензионного (сублицензионного) договора в Роспатенте (п. 2, 3 ст. 1232, п. 2 ст. 1235, п. 2 ст. 1490 ГК РФ).

Если ТЗ начинает использоваться до получения свидетельства о регистрации, то затраты признаются:

- с момента получения свидетельства (рекомендуется) (Письмо Минфина от 25.03.2011 N 03-03-06/2/47);

- с момента передачи прав и подачи договора на регистрацию (спорная позиция) (письма Минфина от 23.10.2013 N 03-03-06/1/44292, от 09.09.2011 N 03-03-10/86, Письмо УФНС по г. Москве от 02.09.2008 N 20-12/083106, Постановление Десятого арбитражного апелляционного суда от 20.03.2017 N 10АП-1991/2017 по делу N А41-60379/16).

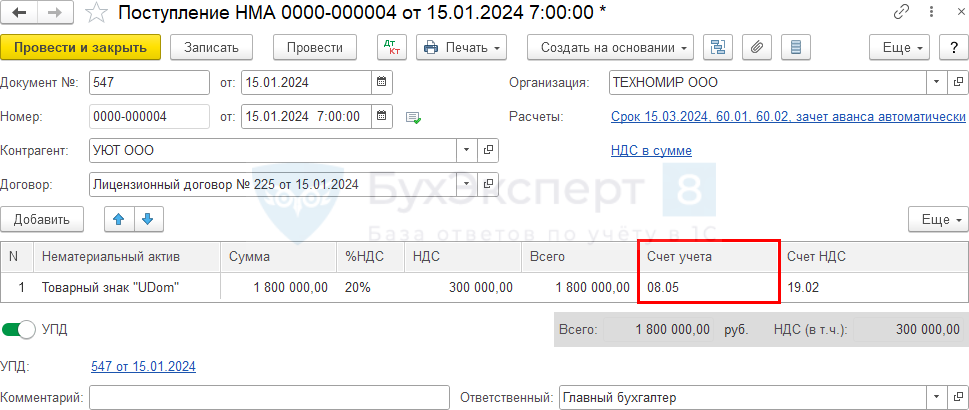

Если использование ТЗ происходит после получения свидетельства, то принятие неисключительных прав на ТЗ оформите документом Поступление НМА в разделе ОС и НМА — Поступление НМА.

В документе укажите:

Получите понятные самоучители 2026 по 1С бесплатно:

- Нематериальный актив — название товарного знака из справочника Нематериальные активы.

- Счета учета — 08.05 «Приобретение нематериальных активов»;

- Счет НДС — 19.02 «НДС по приобретенным нематериальным активам».

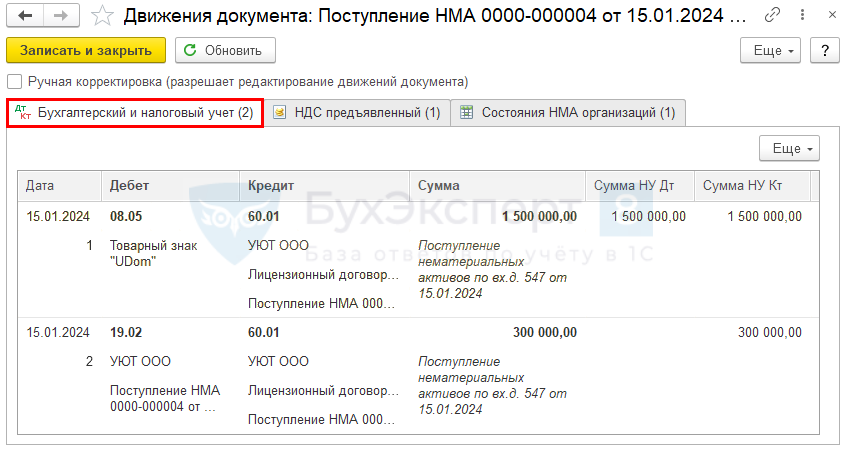

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — принятие к учету внеоборотного актива;

- Дт 19.02 Кт 60.01 — принятие к учету НДС.

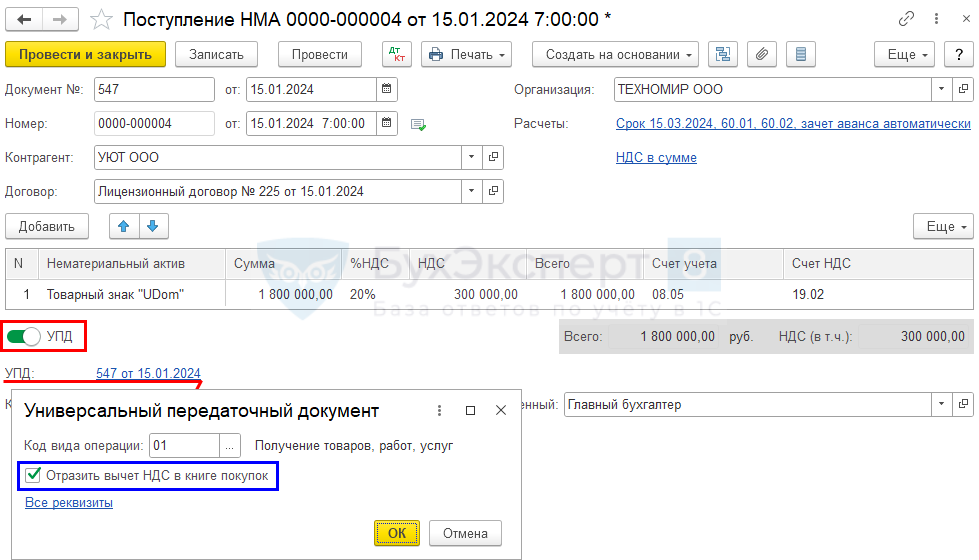

Регистрация УПД поставщика

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. В отличие от ОС это может стать причиной налогового риска.

Для регистрации входящего УПД от поставщика установите переключатель УПД.

Независимо от того, установлен или нет флажок Отразить вычет НДС в книге покупок, при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

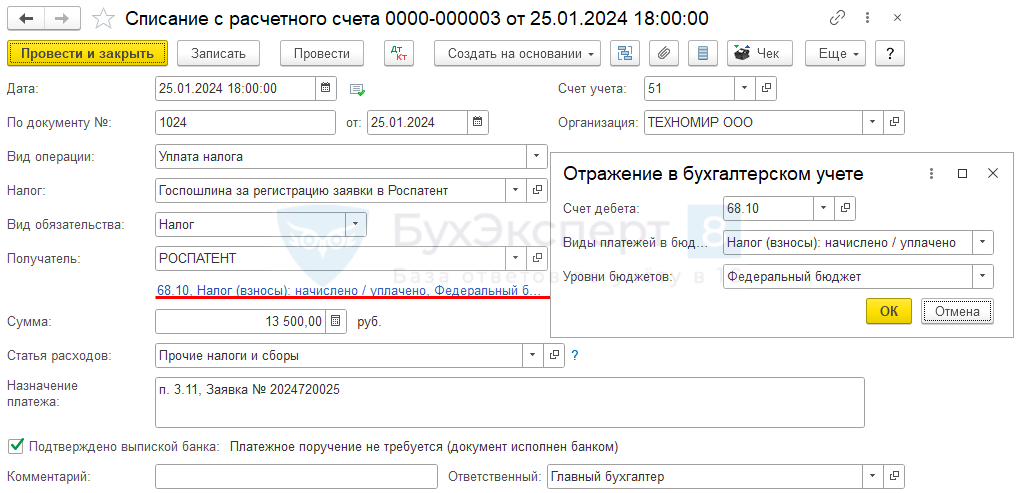

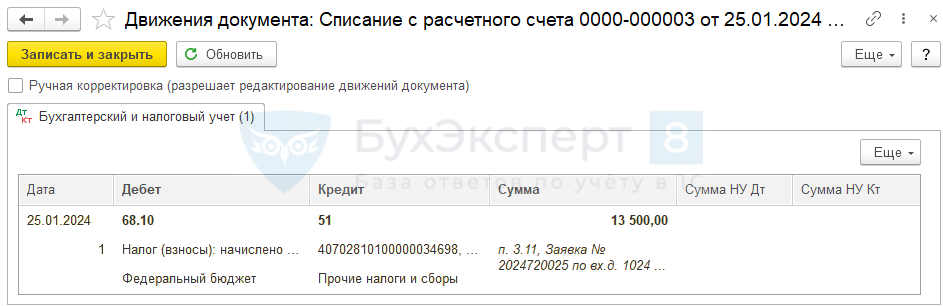

Оплата госпошлины за регистрацию заявки в Роспатенте

Лицензионный (сублицензионный) договор на предоставление ТЗ в пользование регистрируется в Роспатенте (п. 2, 3 ст. 1232, п. 2 ст. 1235, п. 2 ст. 1490 ГК РФ).

За регистрацию взимается пошлина (ст. 1249 ГК РФ). Пошлина уплачивается в федеральный бюджет в размере 13 500 руб. (п. 3 Положение о патентных и иных пошлинах, п. 3.11 Приложения 1 Положение о патентных и иных пошлинах).

Оплату пошлины за рассмотрения заявки на гос. регистрацию ТЗ оформите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки — Списание.

В документе указывается:

- Дата — дата уплаты пошлины, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Налог — Госпошлина за регистрацию заявки в Роспатент, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства — Налог;

- Получатель — государственный орган, куда перечисляется пошлина, выбирается из справочника Контрагенты, Вид контрагента Государственный орган;

- ссылка Отражение в бухгалтерском учете:

- Счет дебета — 68.10 «Прочие налоги и сборы»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено;

- Уровни бюджета — Федеральный бюджет;

- Сумма — сумма оплаты согласно выписке банка;

- Назначение платежа — информация для идентификации платежа: пункт Приложения к Положению о патентных и иных пошлинах, регистрационный номер заявки.

Проводки по документу

Документ формирует проводку:

- Дт 68.10 Кт 51 — уплачена госпошлина в связи с регистрацией заявки в Роспатенте.

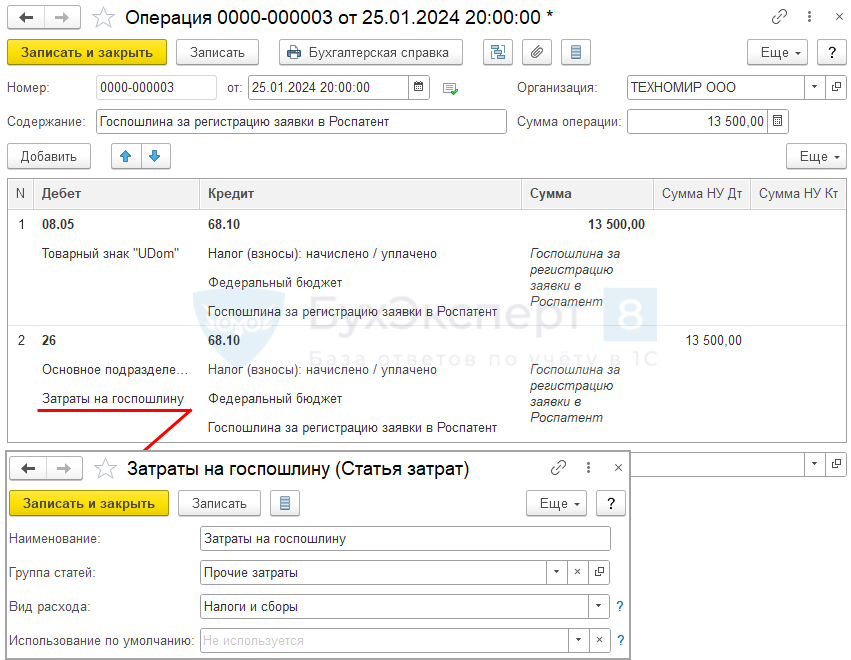

Учет госпошлины за регистрацию заявки в Роспатенте

БУ

Пошлины, уплачиваемые в связи с приобретением НМА:

- до постановки на учет в качестве НМА включается в его первоначальную стоимость и отражаются по Дт 08.05 «Приобретение нематериальных активов» (пп. «ж.1» п. 10 ФСБУ 26/2020);

- после — в расходы по обычным видам деятельности или прочие расходы, в зависимости от того, в какой деятельности планируется использовать НМА (п. 5, 11 ПБУ 10/99).

НУ

Пошлина за регистрацию заявки в Роспатенте учитывается:

- единовременно в прочих (косвенных) расходах (пп. 49 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Затраты на госпошлину отразите документом Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

Учет госпошлины в БУ:

- Дебет — счет 08.05 «Приобретение нематериальных активов» (счет учета формирования первоначальной стоимости НМА);

- Кол. — не заполняется, т.к. в количественном учете 1 штука внеоборотного актива уже принята на счет 08.05;

- Субконто 1 — Товарный знак «UDom» (регистрируемый ТЗ);

- Кредит — счет 68.10 «Прочие налоги и сборы»;

- Сумма — сумма госпошлины;

- Сумма НУ Дт — не заполняйте.

Учет госпошлины в НУ:

- Дебет — счет 26 «Общехозяйственные расходы»;

- Кредит — счет 68.10 «Прочие налоги и сборы»;

- Сумма — не заполняйте;

- Сумма НУ Дт — сумма госпошлины.

Аналогично учитываются затраты на уплату других госпошлин, связанных с регистрацией ТЗ на сумму 20 000 руб.

Отражение в учете услуг поверенного

БУ

Дополнительные затраты, возникающие в связи с приобретением НМА включаются в его первоначальную стоимость и отражаются по Дт 08.05 «Приобретение нематериальных активов» (пп. «з» п. 5, пп. «з» п. 10 ФСБУ 26/2020).

НУ

Услуги по сопровождению регистрации заявки в Роспатент на использование неисключительного права на ТЗ учитываются:

- единовременно в прочих (косвенных) расходах (пп. 49 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

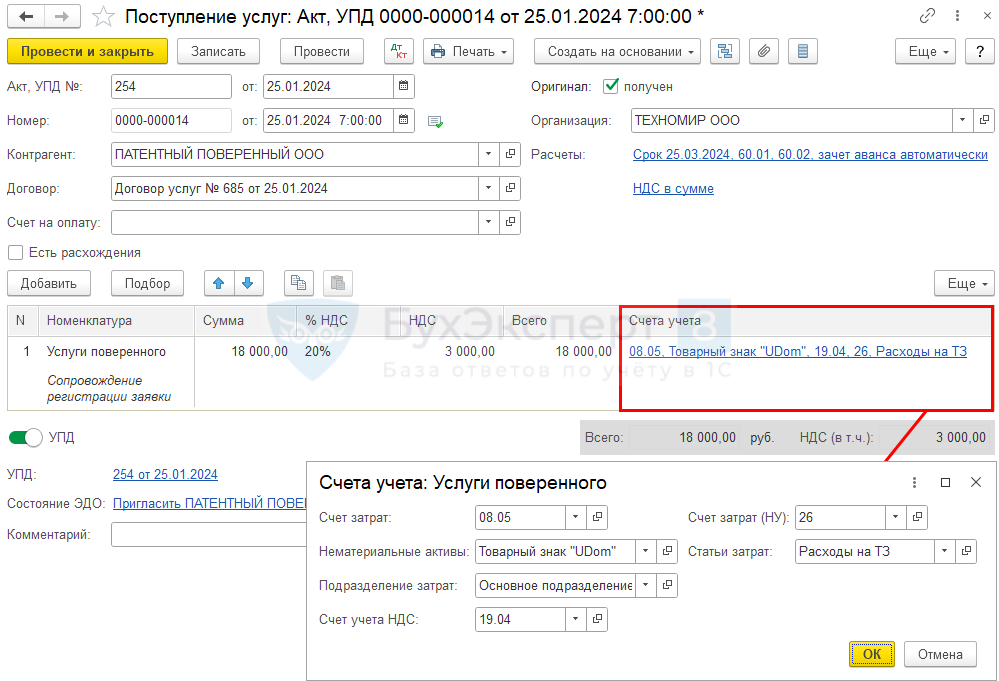

Затраты на услуги поверенного оформите документом Поступление (акт, накладная, УПД) вид операции Услуги (акт, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

В документе укажите:

- Номенклатура — название услуг поверенного из справочника Номенклатура, Вид номенклатуры Услуги;

- Счета учета:

- Счет затрат — 08.05 «Приобретение нематериальных активов»;

- Счет учета НДС — 19.04 «НДС по приобретенным услугам»;

- Счет затрат (НУ) — 26 «Общехозяйственные расходы» (услуги оказаны, в НУ можно признать единовременно).

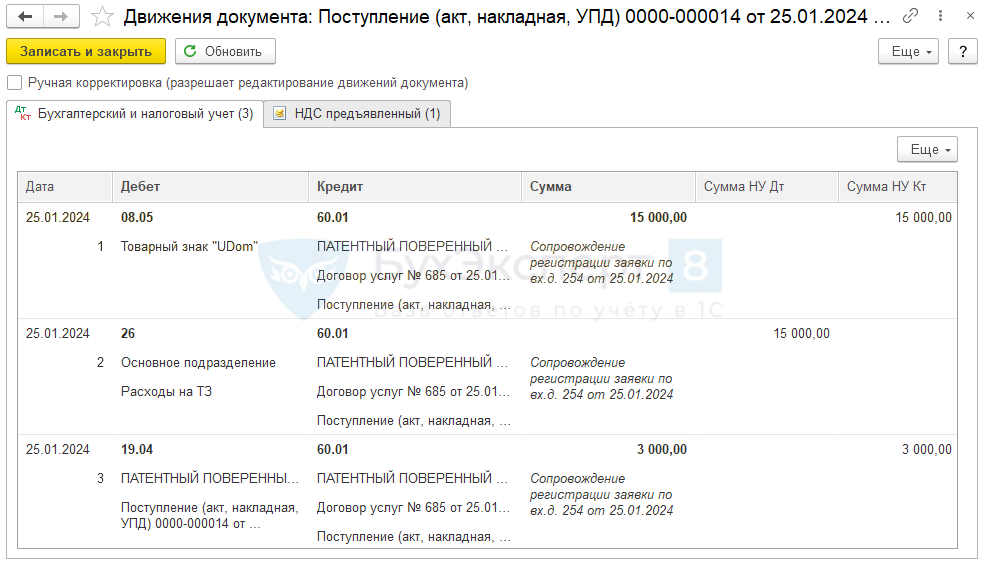

Проводки по документу

Документ формирует проводки:

- Дт 08.05.1 Кт 60.01 — учет затрат на услуги поверенного в первоначальной стоимости НМА в БУ;

- Дт 26 Кт 60.01 — отражение в расходах затрат на услуги поверенного в НУ;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

Аналогично учитываются затраты на услуги поверенного от 08 апреля на сумму от 30 000 руб.

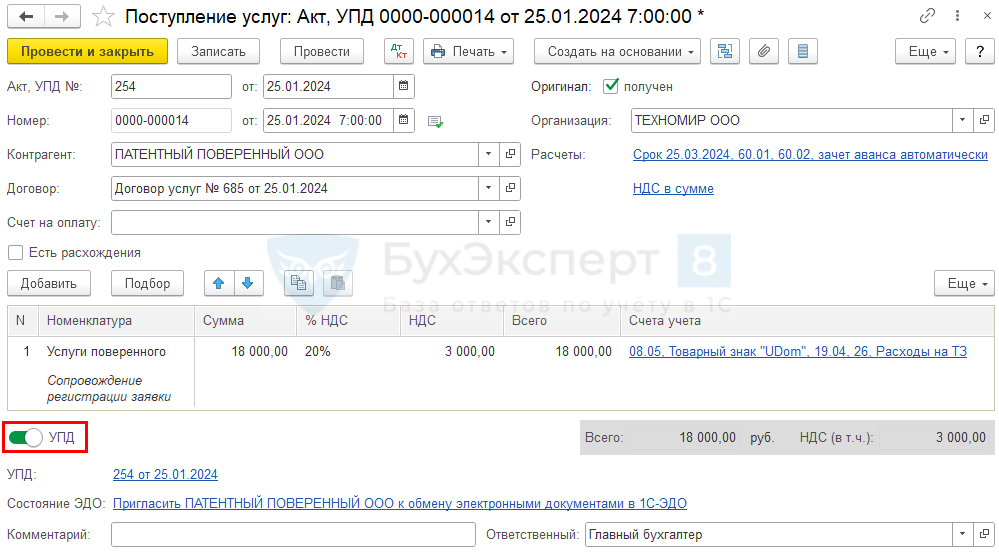

Регистрация УПД на услуги поверенного

На данный момент в 1С если по документу отражаются капитальные вложения в НМА в БУ, то принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА.

Для регистрации входящего УПД от поставщика установите переключатель УПД.

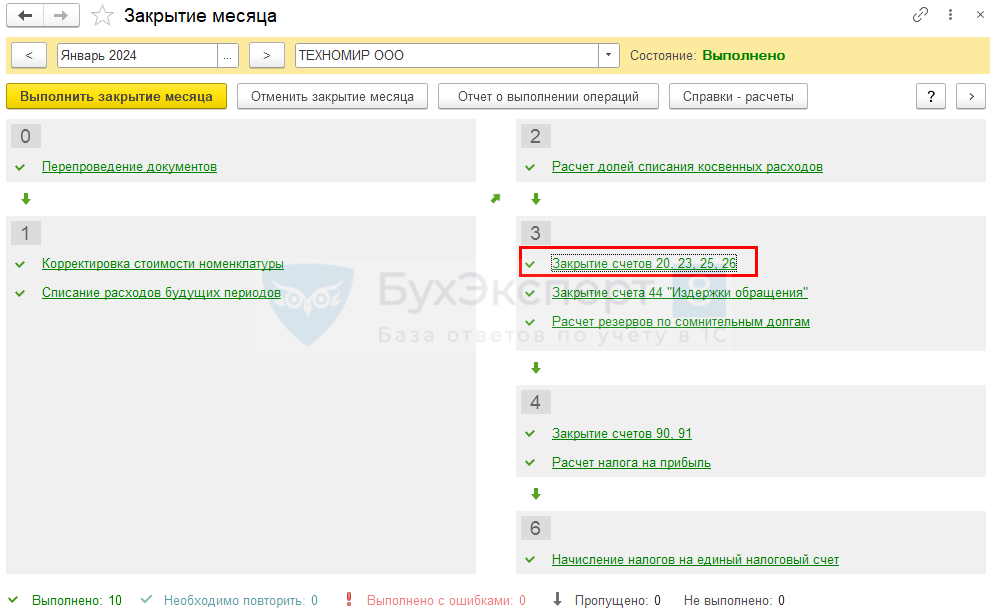

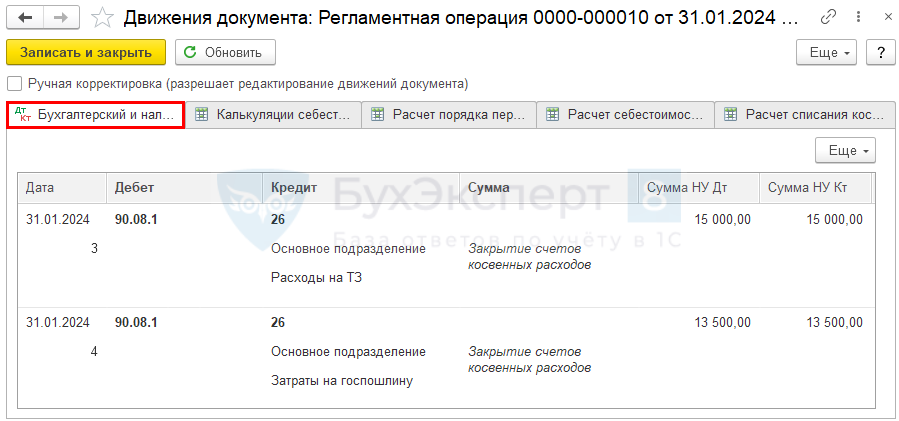

Признание затрат на госпошлину и услуги в составе косвенных расходов в НУ за январь

При закрытии месяца затраты на услуги поверенного на счете 26 «Общехозяйственные расходы» признаются полностью в косвенных расходах НУ, списываются в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение затрат на ТЗ в составе косвенных расходов НУ

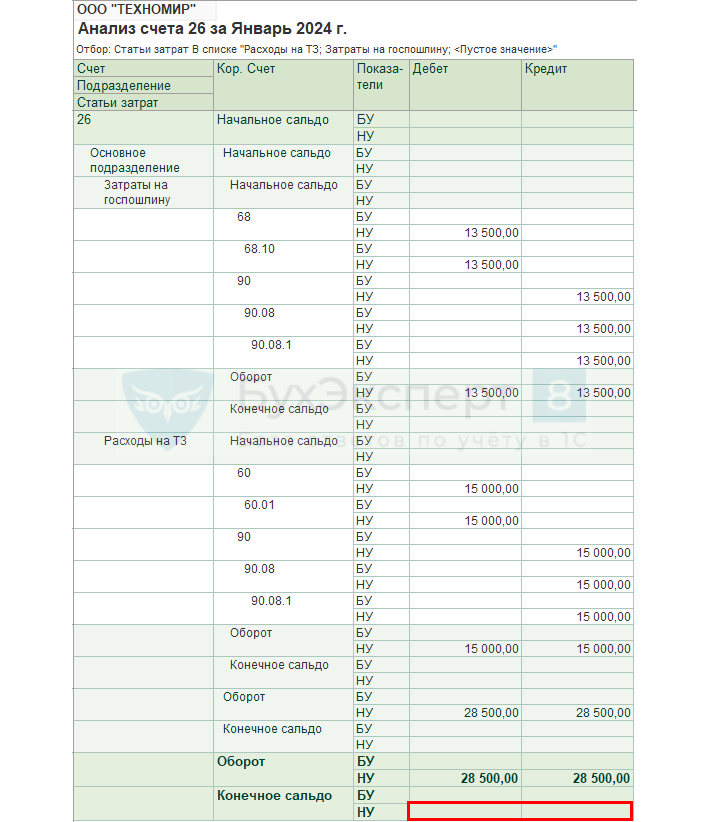

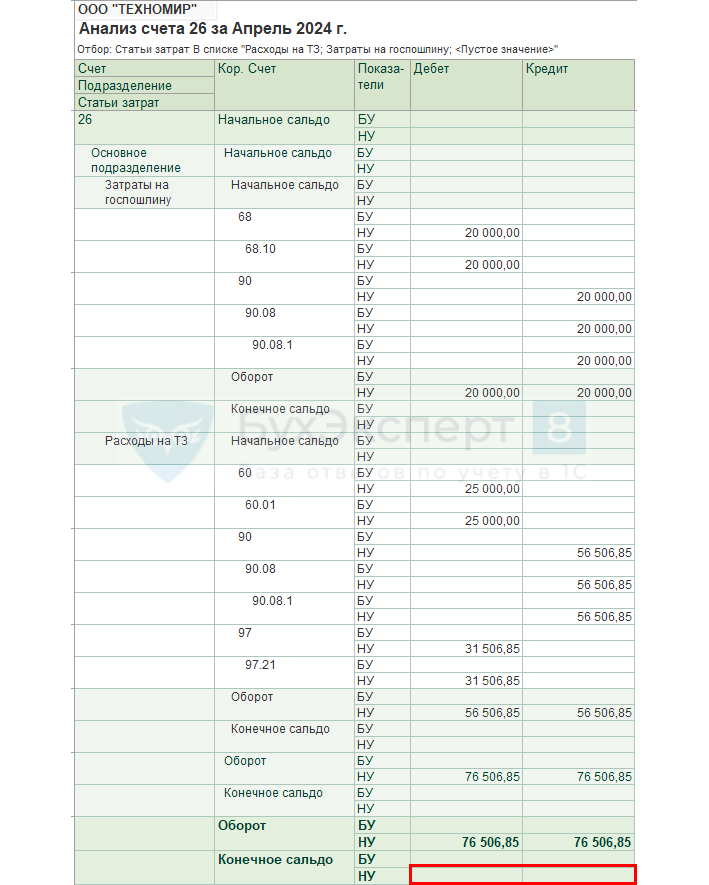

Проверьте признаваемую сумму расходов по НУ с помощью отчета Анализ счета 26 в разделе Отчеты – Анализ счета.

Затраты на регистрацию заявки в Роспатент учтены в расходах НУ в полной сумме.

Ввод в эксплуатацию НМА в БУ, учет затрат в РБП в НУ

Нематериальные активы, используемые в организации, учитываются в дебете счета 04.01 «Нематериальные активы» по первоначальной стоимости (п. 13 ФСБУ 14/2022).

Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 9, 10, 11 ФСБУ 26/2020).

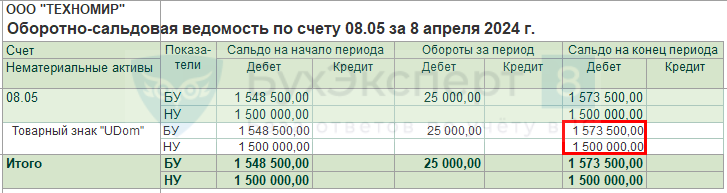

Проверим сумму капвложений в НМА Товарный знак «UDom» в отчете Оборотно-сальдовая ведомость по счету 08.05 в разделе Отчеты – Оборотно-сальдовая ведомость по счету.

На дату получения свидетельства (08 апреля) на счете 08.05 отражено:

- БУ — капитальные вложения в НМА в размере 1 573 500 руб.: 1 500 000 (неисключительное право) + 33 500 (пошлины) + 40 000 (услуги поверенного);

- НУ — затраты для равномерного списания в размере стоимости неисключительного права.

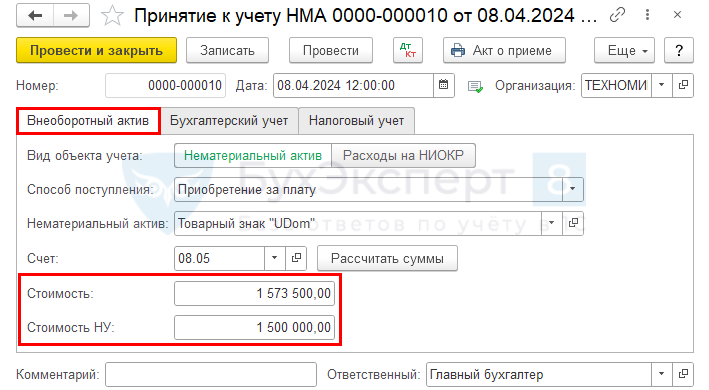

Принятие к учету НМА в БУ оформите документом Принятие к учету НМА в разделе ОС и НМА — Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив укажите данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — Приобретение за плату, способ поступления внеоборотного актива в организацию;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость — 1 573 500, первоначальная стоимость НМА в БУ;

- Стоимость НУ — 1 500 000, в НУ затраты будут отражены на счете 97.21 для их равномерного признания.

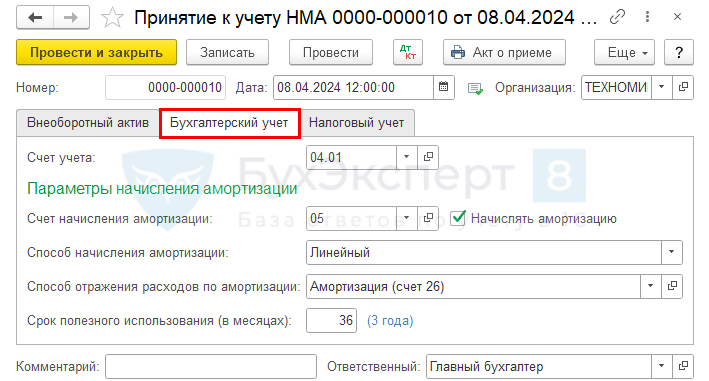

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 32, 33 ФСБУ 14/2022).

На вкладке Бухгалтерский учет укажите:

- Счет учета — счет 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления в БУ, установленный в учетной политике организации;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА в БУ, выбирается из справочника Способы отражения расходов;

- Срок полезного использования (в месяцах) — 36 (срок полезного использования исходя из лицензионного договора).

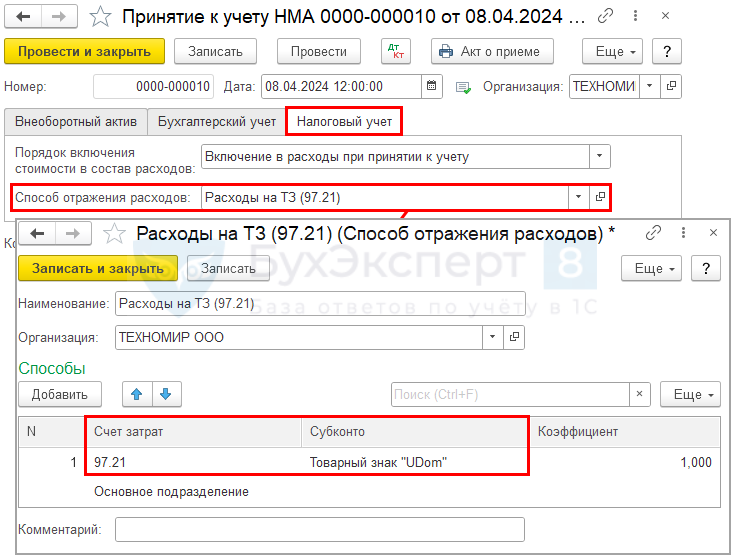

Вкладка Налоговый учет

На вкладке Бухгалтерский учет укажите:

- Порядок включения стоимости в состав расходов — Включение в расходы при принятии к учету;

- Способ отражения расходов — учитывайте затраты на «техническом» счете 97.21 для дальнейшего равномерного распределения.

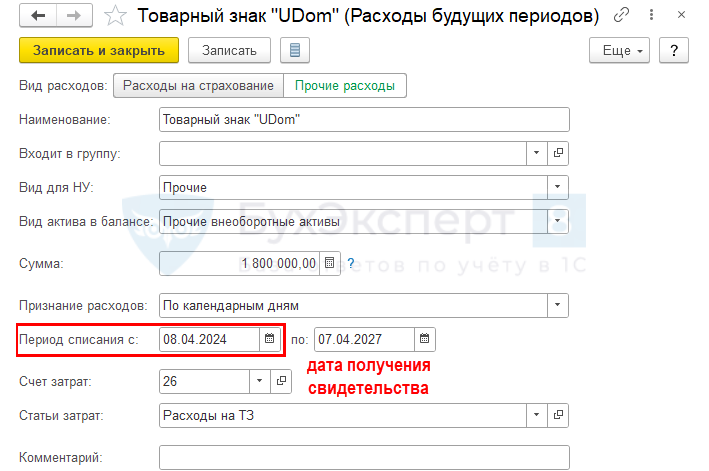

Аналитику по счету 97.21 заполните следующим образом:

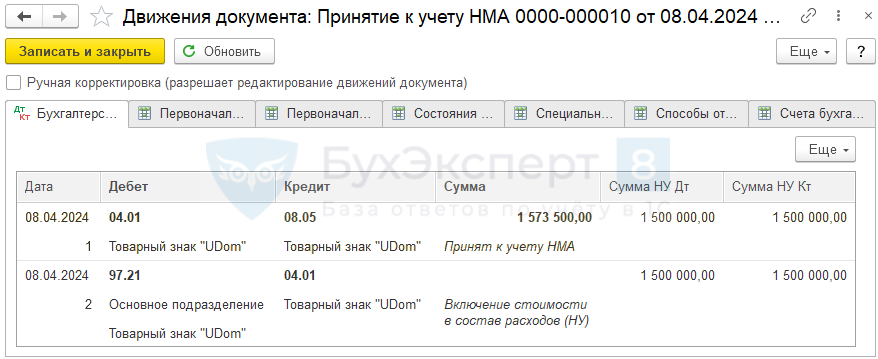

Проводки по документу

Документ формирует проводки:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА в БУ;

- Дт 97.21 Кт 04.01 — отражение затрат на неисключительное право в расходах будущих периодов в НУ.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по принятию к учету НМА. В 1С используется Акт о приеме объекта нематериальных активов.

Бланк можно распечатать по кнопке Акт о приемке документа Принятие к учету НМА ![]() PDF

PDF

Также для оформления принятия к учету НМА можно воспользоваться формой, разработанной Бухэксперт.

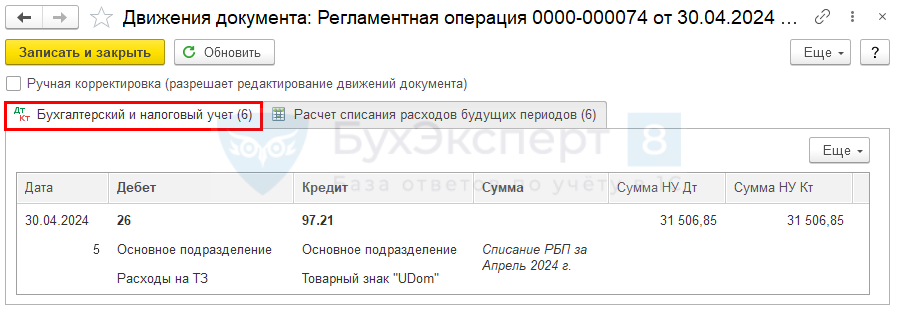

Отражение в учете затрат на неисключительное право в НУ за апрель

В НУ затраты на приобретение неисключительных прав на ТЗ начинают равномерно списываться в расходы с даты начала права их использования, в нашем примере — с 08 апреля 2024 года.

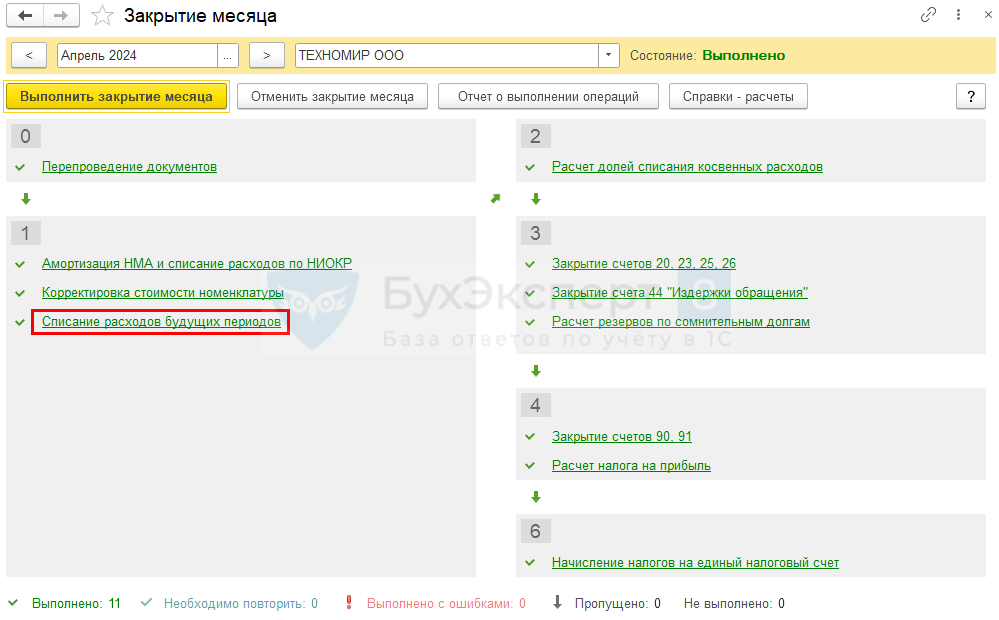

Для автоматического ежемесячного учета затрат на ТЗ в НУ запустите процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 97.21— учет затрат на использование права ТЗ в составе косвенных расходов в НУ.

Такое отражение затрат делается ежемесячно до окончания срока использования неисключительного права.

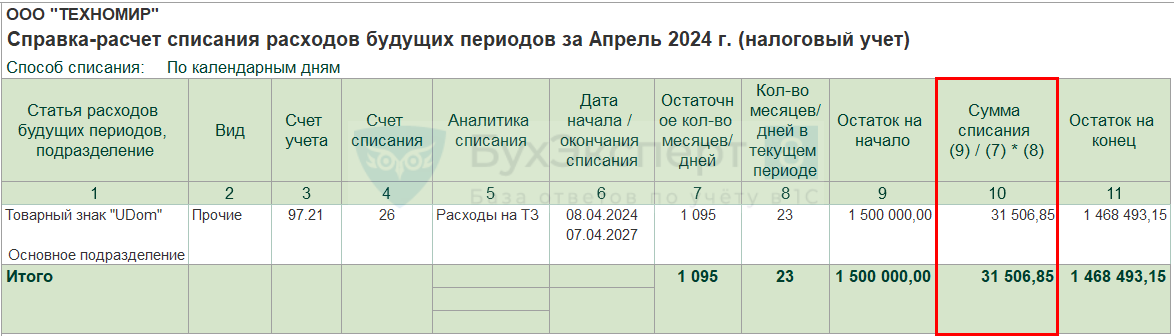

Контроль

Проверьте правильность расчета суммы затрат на использование права ТЗ с помощью отчета Справка-расчет списания расходов будущих периодов в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов.

Количество дней за период с 08.04.2024 по 07.04.2027 = 268 дн. (2024) + 365 дн. (2025) + 365 дн. (2026) + 97 дн. (2027) = 1 095 дней.

Ежемесячная сумма = 1 500 000 руб.: 1 095 дней * 23 дня = 31 506,85 руб.

На эту сумму и сформирована проводка Дт 26 Кт 97.21.

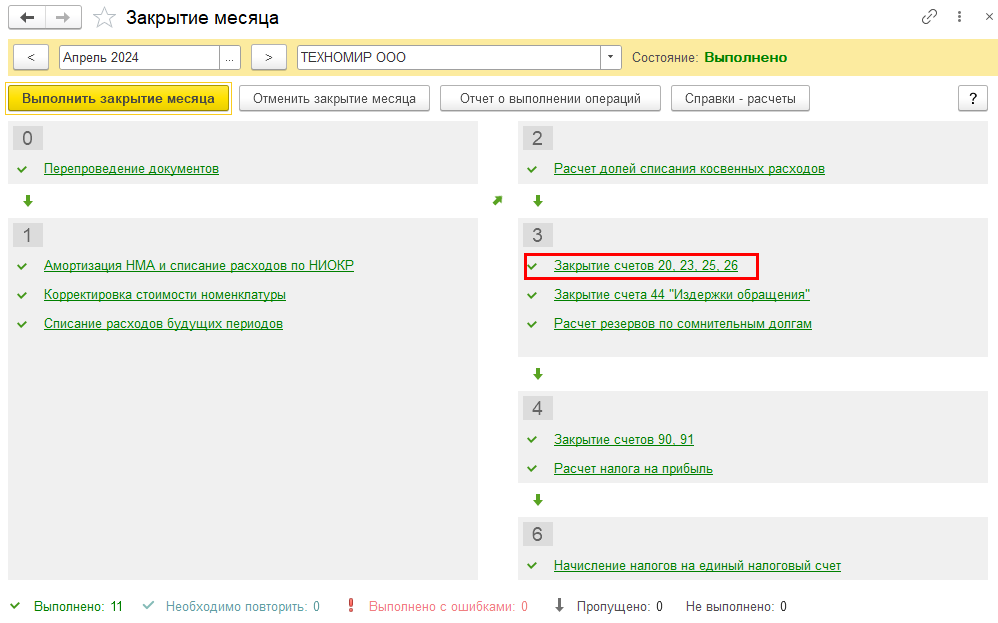

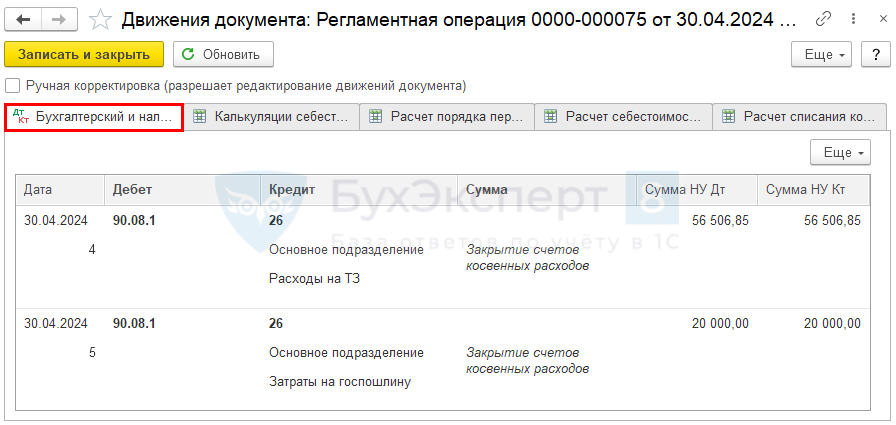

Признание затрат на неисключительное право в составе косвенных расходов в НУ за апрель

При закрытии месяца затраты на использование права ТЗ на счете 26 «Общехозяйственные расходы» признаются полностью в косвенных расходах НУ, списываются в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение затрат на ТЗ в составе косвенных расходов НУ

Проверьте признаваемую сумму с помощью отчета Анализ счета 26 в разделе Отчеты – Анализ счета.

Затраты на регистрацию ТЗ в Роспатенте и ежемесячная сумма затрат на приобретение неисключительного права учтены в расходах НУ в полном размере.

Начисление амортизации в БУ в мае

В БУ стоимость НМА погашается через начисление амортизации (п. 38 ФСБУ 14/2022):

- начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия;

- начиная с даты принятия на учет НМА и прекращается с момента его списания с учета.

Выбранный способ утвердите в учетной политике.

В ПРОФ возможно начисление амортизации только со следующего месяца.

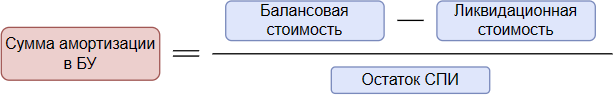

Амортизация линейным способом в БУ рассчитывается по формуле (п. 40 ФСБУ 14/2022):

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции — Закрытие месяца.

В нашем примере Товарный знак «UDom» принят к учету в качестве НМА и введен в эксплуатацию 08 апреля. Следовательно, амортизация БУ начисляется с мая 2024 года.

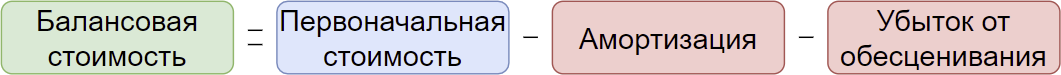

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 05 — начисление амортизации в БУ.

Аналогично делается начисление амортизации за следующие месяцы — до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

Контроль

Проверьте расчет амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

Амортизация за май:

- (1 573 500 (первоначальная стоимость) – 0 (накопленная амортизация) – 0 (ликвидационная стоимость)) / 36 мес. (СПИ оставш.) = 1 573 500 / 36 = 43 708,33 руб.

На эту сумму и сформирована проводка Дт 26 Кт 05 в БУ.

Отражение в учете затрат на неисключительное право в НУ за май

Затраты в НУ в мае признаются аналогично апрелю.

Сформируем отчет Справка-расчет списания расходов будущих периодов за Май в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов.

Признание затрат на неисключительное право в составе управленческих (косвенных) расходов за май

При закрытии месяца затраты на ТЗ на счете 26 «Общехозяйственные расходы» признаются полностью в расходах, списываются в Дт счета 90.08 «Управленческие расходы».

Подробнее Управленческие (общехозяйственные) затраты (счет 26) в 1С

Выполните регламентную операцию Закрытие счетов 20, 23, 25, 26 процедуры Закрытие месяца в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.08.1 Кт 26 — отражение в составе управленческих (косвенных) расходов затрат на ТЗ за май.

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма затрат на неисключительное право отражается: ![]() PDF

PDF

В Листе 02 Приложение N 2: ![]() PDF

PDF

- стр. 040 «Косвенные расходы – всего»;

- стр. 041 «в т. ч. суммы налогов и сборов…» — только сумма госпошлины.

Бухгалтерская отчетность

В бухгалтерской отчетности затраты на НМА отражаются: ![]() PDF

PDF

- в Бухгалтерском балансе:

PDF

PDF

- стр. 1110 «Нематериальные активы» — в размере балансовой стоимости на 31 декабря;

- в Отчете о финансовых результатах:

PDF

PDF

- стр. 2220 «Управленческие расходы» — в размере начисленной амортизации за год.

Принятие НДС к вычету по НМА

НДС принимается к вычету по НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ).

Дожидаться ввода в эксплуатацию (отражение на счете 04 «Нематериальные активы») необязательно (письма Минфина от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Принять НДС к вычету можно в течении 3 лет после постановки объекта на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (УПД) (п. 1, 1.1 ст. 172 НК РФ, Письма Минфина от 04.09.2018 N 03-07-11/63070, от 19.12.2017 N 03-07-11/84699).

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04 «Нематериальные активы», т. е. после проведения документа Принятие к учету НМА.

Принятие НДС к вычету по НМА оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: ![]() PDF

PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет фактура полученный, код вида операции «01».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете