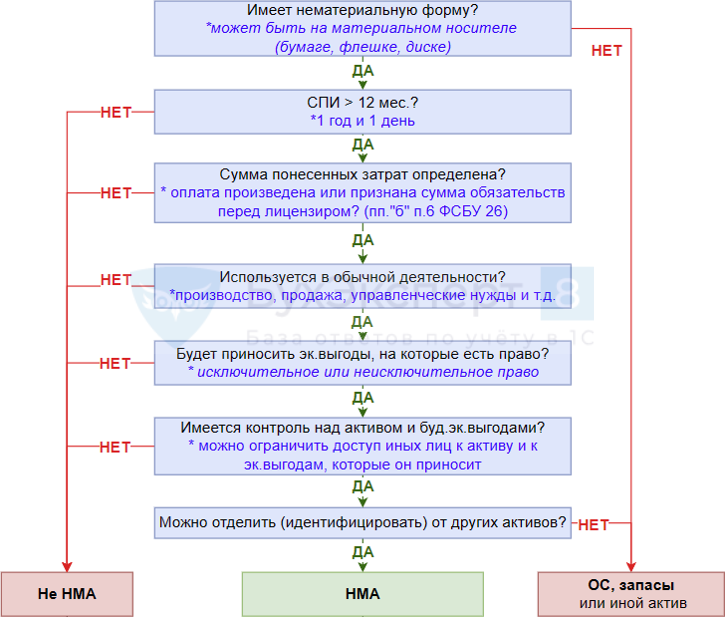

Признаки НМА

Одновременно выполняются критерии

НМА признаются в БУ, если (п. 4 ФСБУ 14):

- нет материально-вещественной формы

- предназначен для использования в обычной деятельности

- СПИ или обычный операционный цикл использования > 12 мес.

- приносит выгоды, на которые есть право и можно ограничить доступ к ним иных лиц

- объект можно выделить (идентифицировать) или отделить от других активов (имеет ценность отдельно от физического носителя)

НМА признаются

- Дт 04 Кт 08

НМА признается в БУ при одновременном выполнении всех условий (п. 4 ФСБУ 14).

Не материально-вещественная форма

НМА не имеет материально-вещественной формы, но может находиться на материальном носителе - диск, бумага, опытный образец и т. д. (пп. «а» п. 4 ФСБУ 14).

Получите понятные самоучители 2026 по 1С бесплатно:

- НМА – это информация, а не материальный носитель.

РИД и СИ на материальном носителе, если они соответствуют всем остальным признакам НМА учитываются в составе НМА.

Стоимость материального носителя можно учитывать (п. 14 ФСБУ 14):

- отдельно в составе ОС или запасов,

- в стоимости НМА.

Закрепить в УП по БУ.

Срок полезного использования

Срок полезного использования БУ

Объект относится к НМА, если будет использоваться в течение периода более 12 мес. (пп. «в» п. 4 ФСБУ 14):

- если СПИ <= 12 мес., то объект не относится к НМА.

СПИ НМА, возникающий из договорных прав, не должен превышать срок действия этих прав.

При принятии к учету НМА СПИ может быть не определен, но должен быть > 12 мес.

Подробнее Срок полезного использования НМА в 1С

Продление срока использования прав

Как учитывать права по лицензионным договорам на программное обеспечение или товарные знаки, заключенные на 12 мес., если организация планирует их ежегодное продление?

СПИ определяется исходя из периода действия прав, соответствующего понесенным затратам, за который прошла оплата либо признано обязательство перед лицензиаром (пп. «а» п. 31 ФСБУ 14)

Если отсутствуют обязательства:

- по продлению прав у лицензиара,

- по оплате у лицензиата

считаем, что СПИ актива определяется исходя из оплаченного срока 12 мес. – НМА не признается. Не выполняется один из критериев для признания НМА — «по сроку» (пп. «в» п. 4 ФСБУ 14).

Подробнее про порядок учета таких активов Порядок учета краткосрочных активов, обладающих всеми признаками НМА, кроме СПИ.

Если пытаться определить СПИ с учетом предполагаемого срока продления договора, невозможно надежно оценить стоимость права пользования ПО — она может меняться ежегодно. Следовательно, не будет соблюдаться обязательное условие признания капвложений в НМА — «определена сумма понесенных затрат» (пп. «б» п.6 ФСБУ 26).

По нашему мнению, каждое продление договора следует рассматривать – как новый объект.

Стоимость надежно определена

Нематериальный актив подлежит признанию, если его первоначальная стоимость — сумма понесенных затрат на капвложения, может быть надежно определена (п. 6 ФСБУ 26/2020).

Почему гудвилл, созданный самой организацией не признается НМА?

Гудвилл представляет собой специфический вид актива. Его стоимость определяется как разница между ценой, уплаченной за приобретенную компанию и стоимостью ее чистых активов.

Гудвилл в виде НМА может появиться в составе активов Организации только в результате покупки другой компании.

Признать гудвилл, созданный самой Организацией не представляется возможным, т.к. невозможно определить затраты, связанные с его созданием, их невозможно отделить от других затрат на развитие бизнеса в целом.

Как учитывать ежегодные платежи по лицензионному договору за товарный знак, если они рассчитываются в следующем году по проценту от выручки?

Право пользования ТЗ предоставлено на 10 лет.

Не смотря на то, что право пользования ТЗ составляет 10 лет, объект НМА признать нельзя, т.к. невозможно четко определить сумму затрат на приобретение таких прав (п. 6 ФСБУ 26/2020):

- расчет платы осуществляется в следующем году исходя из % от выручки, полученной за год.

Затраты признаются ежегодно расходами за год, за который осуществлена оплата (п. 16 ФСБУ 26):

- Дт 90 Кт 08 (60).

Подробнее Как учесть периодические платежи по лицензионному договору за товарный знак, если они рассчитываются по проценту от выручки?

Активы используются в обычной деятельности

Объект относится к НМА, если он предназначен для использования в обычной деятельности организации (пп. «б» п. 4 ФСБУ 14):

- для производства продукции, услуг, работ;

- использования в торговых операциях;

- передачи во временное пользование за плату;

- управленческих нужд;

- для использования в деятельности НКО.

Если планируется использовать актив для рекламных целей и продвижения продукции, работ, услуг, то такие затраты нельзя отнести к капитальным вложениям в НМА (пп. «з» п. 16 ФСБУ 26).

Затраты признаются расходами периода, в котором понесены (п. 16 ФСБУ 26):

- Дт 90 Кт 08 (60).

Рекламные видеоролики, относящиеся к продвижению товаров, работ, услуг не относятся к НМА

Признавать ли в составе НМА товарные знаки, логотипы, если Организация занимается их разработкой или перепродажей для других организаций?

Если товарный знак (ТЗ) приобретен для перепродажи или разрабатывается для заказчика, то объект не может признаваться НМА (пп. «б» п. 8 ФСБУ 14/2022).

ТЗ будет учитываться в составе Запасов согласно ФСБУ 5 в качестве:

- прямых затрат (НЗП) на выполнение работ (счет 20) - при выполнении работ по заказу;

- готовой продукции (счет 43) – при разработке ТЗ по заказу;

- товаров (счет 41) – при перепродаже ТЗ.

Будущие экономические выгоды

Объект относится к НМА, если он способен приносить экономические выгоды, на которые есть право

(пп. «г» п. 4 ФСБУ 14).

Наличие исключительных прав необязательно, права могут подтверждаться лицензионными договорами или иными документами (пп. «г» п. 4 ФСБУ 14).

Наличие прав и документов не является признаком НМА:

- на ноу-хау может и не быть документов, но должен быть контроль над таким активом и получением будущих выгод.

Экономические выгоды могут быть (п. 17 МСФО (IAS) 38):

- выручка от продажи продукции или услуг;

- снижение затрат;

- другие выгоды, возникающие от использования актива организацией.

Организация контролирует ресурс, если может определять способ использования и напрямую или косвенно получать эк.выгоды, поступающие в организацию, а не какой-либо другой стороне (п.4.3.–4.25 Концептуальные основы представления финансовых отчетов Совета по МСФО).

НМА «производственный» генерирует денежный приток:

- самостоятельно,

- с помощью участия в производстве, реализации продукции, услуг.

Он не увеличивает денежный приток благодаря известности и репутации у покупателей – «коммерческий» актив не относится к НМА.

Неиспользуемые НМА, которые не будут использоваться и уже не приносят эк.выгоды подлежат списанию.

Как учитывать затраты на разработку сайта-визитки компании, если прямые продажи, в т. ч. заключение договоров на нем не предусмотрены?

Сайт создан для развития популярности организации, на нем отражается информацию о режиме работы, предоставляемой продукции, ценах, контактах.

По идее сайт-визитка удовлетворяет базовым критериям НМА:

- не материально-вещественная форма, СПИ > 12 мес.

- используется в обычной деятельности, может быть отделен.

НО! В БУ сайт-визитку нельзя признать НМА, т.к. он прямо не направлен на получение дохода (Разъяснение ПКР (SIC) 32 Нематериальные активы - затраты на веб-сайт):

- на нем ничего не продается, в т. ч. нет рекламных баннеров сторонних организаций за плату;

- он может выполнять только информационную, рекламную функцию.

Признание веб-сайта в виде НМА зависит от типа информации, если:

- информация о деятельности организации общего характера (сайт-визитка) – не НМА

- продажный сайт (интернет-магазин), приносящий экономические выгоды - НМА

Затраты на создание сайта-визитки можно признать сразу в расходах:

- Дт 90 Кт 08 (60).

При этом считаем, что возможно списывать такие затраты равномерно(п. 19 ПБУ 10/99, п. 7.4 ПБУ 1/2008).

Почему товарный знак, созданный самой организацией, не признается НМА?

Затраты на создание товарного знака (ТЗ) с нуля, независимо создается сотрудниками или подрядной организацией не является НМА (пп. «е» п. 8 ФСБУ 14):

- на момент создания невозможно достоверно определить, будет ли он приносить эк.выгоды;

- затраты относятся к расходам периода, в котором понесены.

ТЗ может приносить экономические выгоды только когда мы его покупаем с деловой репутацией.

Контроль над активом

Объект относится к НМА, если имеется контроль над активом, Организация способна (пп. «г» п. 4 ФСБУ 14):

- ограничить доступ иных лиц к выгодам от используемого права.

Наличие контроля не обязательно подтверждается юридическими правами:

- соблюдение конфиденциальности, неразглашение информации о ноу-хау также дает возможность контроля над активом.

При отсутствии юридических прав продемонстрировать наличие контроля просто сложнее

Контроль актива и ограничение доступа к правам иных лиц заключается в:

- ограничении прав для других организации конкретным объектом (месторождение, карьер, объект эксплуатации и т.д.);

- возможностью распоряжаться активом (продать, передать, вернуть уплаченные средства при прекращении пользования);

- в доступности актива после прекращения платежей.

Являются ли НМА облачные решения, такие как:

- доступ к информационному сайту Бухэксперт;

- доступ к справочным системам К+, Гарант (интернет-версия);

- доступ к 1С:Фреш;

- услуги 1С:Комплект поддержки, в т.ч. доступ к 1С:ИТС;

- доступ к вакансиям на сайте Headhunter?

По нашему мнению, доступ к веб-сайтам, информационным базам, принадлежащим другим организациям, которые физически находятся в интернете на чужом ресурсе, Организация не может контролировать – к НМА они не относятся.

Это так называемые облачные хранилища по модели SaaS «программы, как сервис». Доступ к ним может быть потерян в любой момент в отличие от программ ЭВМ, устанавливаемых на собственный компьютер.

Подробнее об учета таких программ читайте в статье ФСБУ 14 НМА — учет программ, учитываемых «как услуги» в 1С

Для некоторых Организаций контроль над объектом существует, если есть возможность сделать копию базы, следовательно, НМА может и признаваться.

Понятие «контроля» достаточно субъективное понятие, требует тщательного анализа признаков.

Среди экспертов есть разные мнение по учету прав. Выбирайте позицию, полагаясь на свое профессиональное суждение.

Идентификация (отделимость) от других активов

Объект относится к НМА, если он может быть выделен (идентифицирован) из других активов или отделен от них (пп. «д» п. 4 ФСБУ 14). Он должен быть отделяемым от компании, может быть:

- продан, передан, запатентован, сдан в аренду или обменен.

Идентифицируемость может быть установлена через договорные или юридические права над активом, независимо от того, являются ли они передаваемыми или обособляемыми от организации или от других прав или просто самим фактом отделимости актива от других ресурсов (пп. b п. 12 МСФО (IAS) 38).

Идентифицируемость – возможность контроля над активом отдельно и получения выгод, отличных от выгод создаваемых другими активами

Как учитывать расходы на приобретение неисключительных прав на:

- Windows 11 – переустанавливать на другие компьютеры не планируется;

- Microsoft office – при замене компьютера, ПО будет переустановлено на новый компьютер.

Если не планируется переустанавливать Windows 11 на другие объекты, то это не НМА, - актив не отделим от других объектов.

Такие затраты учитываются:

- в стоимости этих объектов – ОС (МОС);

- как расходы периода, если ОС (МОС) введены в эксплуатацию.

Microsoft office – НМА, актив отделим от объекта ОС (МОС), т. к. есть намерения переустановить его при смене компьютера.

Объекты НМА

При соответствии критериям к НМА относятся (п. 6 ФСБУ 14).

- результаты интеллектуальной деятельности (РИД):

- права на программы ЭВМ (ПО), базы данных исключительные и неисключительные

- права на изобретения

- полезные модели и образцы

- ноу-хау (секреты производства), технологии

- конструкторская документация

- произведения науки, литературы и искусства

- средства индивидуализации (СИ) юр.лица, товаров, работ, услуг

- приобретенные права на торговый знак, логотип, эмблему, фирменные наименования

- приобретенные слоганы

- названия периодических изданий

- разрешения (лицензии) на отдельные виды деятельности

- лицензии на перевозку пассажиров, фармацевтическую деятельность, лицензия на образование и др.

- лицензия на добычу полезных ископаемых

- сертификат соответствия

- квота на вылов рыбы

- лесорубочный билет

- права на вещательные частоты

Новые объекты НМА с 2024 (п. 5, 6 ФСБУ 14):

- неисключительные права на ПО;

- неисключительные права на СИ (товарный знак и др.);

- лицензии на отдельные виды деятельности.

С 01.01.2024 иметь исключительные права для признания объекта НМА не требуется.

Не являются НМА с 2024 (п. 4, 5, пп. «е» п. 8, 10, 14 ФСБУ 14):

- созданные с нуля самостоятельно или силами подрядчика товарные (фирменные) знаки, логотипы, слоганы;

- веб-сайты, на которых размещена информация о деятельности организации общего характера (сайт-визитка);

- гудвилл (деловая репутация).

Затраты на них списываются в расходы единовременно.

Гудвилл в составе НМА – только при объединении бизнеса, МСФО 3.

Не относится к капвложениям в НМА (пп. «з» п. 16 ФСБУ 26):

- затраты на рекламу и продвижение продукции, работ, услуг:

- рекламные видео ролики, относящиеся к продвижению товаров, работ, услуг.

- НИОКТР – затраты стадии исследования (п. 17.6 ФСБУ 26).

Не объекты НМА (п. 8 ФСБУ 14):

- финансовые вложения (ПБУ 19);

- результаты интеллектуальной собственности или средства индивидуализации на продажу (ФСБУ 5);

- ППА, полученные по договору аренды (ФСБУ 25);

- ДАП (ПБУ 16, ФСБУ 5);

- поисковые активы (ПБУ 24);

- интеллектуальные и деловые качества персонала;

- информация о заказчиках, созданная собственными силами (ПБУ 10);

- материальные носители, если их учитывают отдельно от НМА.

Как нам учитывать ПО, разработанное нашей организацией, которое мы «сдаем в аренду» по лицензионному договору и получаем роялти?

Правильно ли мы понимаем, что оно не учитывается в составе НМА, т.к. в пп. «в» п.8 указано, что ФСБУ 14 не распространяется на права пользования активом, возникающие из договора аренды?

Нет вы не правы, разработанное ПО, которое передается в пользование по лицензионному договору, будет признаваться НМА, если выполняются критерии в п.4 ФСБУ 14.

В пп.«в» п.8 ФСБУ 14 речь идет про объекты, полученные по договору аренды. При этом ФСБУ 25 не применяется к результатам интеллектуальной деятельности (ПО) и средствам индивидуализации (СИ) (пп. «б» п. 3 ФСБУ 25).

Для так называемой «аренды прав» предусмотрен другой вид договора – Лицензионный, который регулируется ГК РФ Раздел 7 «Права на РИД и СИ».

По обычному договору аренды передается имущество, а неисключительные права не имеют вещественной формы.

Выводы:

Признавать объект в составе НМА или нет — главный вопрос, на который должен ответить бухгалтер.

Базовые критерии для признания НМА:

- не материальная форма;

- срок использования > 12 мес.;

- сумма затрат определена;

- стоимость > лимита.

Для анализа остальных критериев в п. 4 ФСБУ 14 необходимо учесть множество факторов и опираться на собственное профессиональное суждение.

Подробнее Чек-лист Относится ли актив к НМА?

В активах не должно быть мнимых объектов, не попадающих под критерии НМА. Если есть сомнение в признании объекта НМА, то скорее всего это не НМА.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете