Содержание

Стоимость путевки в расходах по налогу на прибыль

Расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, если иное не предусмотрено пунктом 24.2 части второй статьи 255 НК РФ, не учитываются в целях налога на прибыль (п. 29 ст. 270 НК РФ).

Что изменилось в налоговом законодательстве?

С 2019 года организации имеют право признать в расходах по налогу на прибыль оплату услуг по организации туризма, санаторно-курортного лечения и отдыха (п. 24.2 ст. 255 НК РФ).

Обязательные условия:

- услуги должны предоставляться на территории России;

- по договору о реализации туристского продукта;

- договор должен заключаться между организацией и туроператором (туристическим агентом).

Туристский продукт – комплекс услуг по перевозке и размещению, оказываемых за общую цену (независимо от включения стоимости экскурсионного обслуживания и (или) других услуг) по договору о реализации туристского продукта (ст. 1 Федерального закона от 24.11.1996 N 132-ФЗ).

Стоимость путевки в расходах по налогу на прибыль

Услуги учитываемые:

- перевозка до пункта назначения и обратно или по другому, указанному в договоре маршруту (авиа, ж/д, автомобильным, водным транспортом);

- проживание, в т.ч. питание;

- санаторно-курортное обслуживание;

- экскурсии.

Можно учесть в расходах стоимость путевки для следующих лиц:

Получите понятные самоучители 2026 по 1С бесплатно:

- работников организации;

- супругов работников;

- родителей работников;

- детей (в т. ч. усыновленных), подопечных работников в возрасте до 18 лет или до 24 лет, если они – студенты дневных отделений образовательных учреждений.

Принимаются (п. 24.2 ст. 255 НК РФ):

- в сумме фактических расходов не более 50 000 руб. на каждого из граждан за налоговый период;

- в сумме не большей, чем 6 % от ФОТ в совокупности с расходами на взносы по договорам ДМС (абз. 9 п. 16 ст. 255 НК РФ).

Учитываются по налогу на прибыль в составе расходов на оплату труда в отчетном (налоговом) периоде передачи путевок работнику (п. 1 ст. 272 НК РФ).

Стоимость путевки в расходах при УСН

При выполнении условий п. 24.2 ст. 255 НК РФ организацией на УСН стоимость путевки работникам и членам их семей можно признать в расходах на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ).

Бухгалтерский учет

Оплата путевок за работников и членов их семей – прочие расходы (п. 11 ПБУ 10/99).

В 1С путевки можно учесть на забалансовом счете, используя

- 006 «Бланки строгой отчетности»,

или, создав забалансовый счет

- 012 «Путевки для работников».

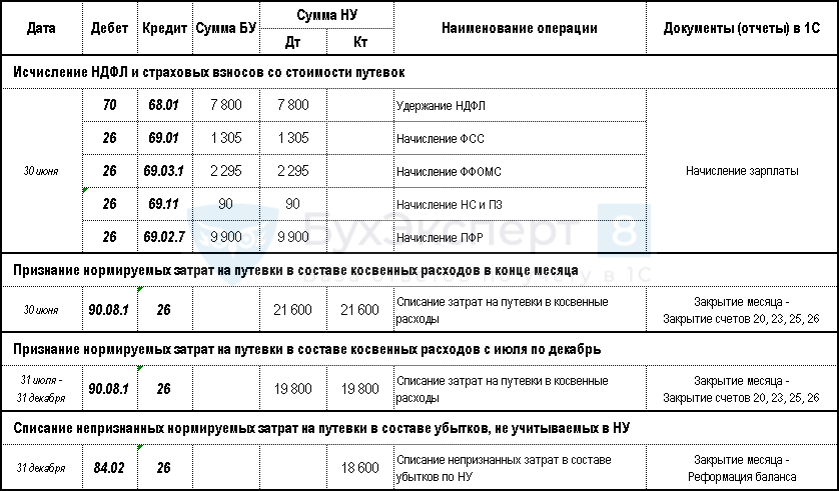

НДФЛ

Стоимость путевок, оплаченная организацией за работника и членов его семьи – доход каждого из них (п. 2 ст. 211 НК РФ).

Оплату стоимости путевок за членов семьи работника нужно рассматривать как доход работника, в т.ч. по его заявлению, если члены семьи работника находятся на его иждивении (Письмо УФНС по г. Москве от 01.09.2015 N 13-11/089330@).

Освобождаются от НДФЛ стоимость путевок для работников и членов их семей, если (п. 9 ст. 217 НК РФ):

- по ним оказываются услуги санаторно-курортными и оздоровительными организациями, на территории РФ;

- оплата не учитывается в расходах по налогу на прибыль или производится за счет средств от деятельности на спецрежиме;

- услуги не являются туристскими.

Страховые взносы

Две точки зрения:

- Страховые взносы необходимо начислить на стоимость путевки для работника. Со стоимости путевок членов семьи, не состоящих в трудовых отношениях с организацией, страховые взносы начислять не нужно (Письмо Минфина РФ от 12.04.2018 N 03-15-06/24316);

- Страховые взносы не нужно начислять на стоимость путевок, так как их предоставление работнику не связано с результатами труда и носит социальный характер (Определение ВС от 03.11.2017 N 309-КГ17-15716).

НДС

Передача туристической путевки работнику и членам его семьи не является реализацией, объекта обложения НДС не возникает (Постановление Президиума ВАС от 03.05.2006 N 15664/05, Письмо Минфина РФ от 19.02.2016 N 03-07-07/9546).

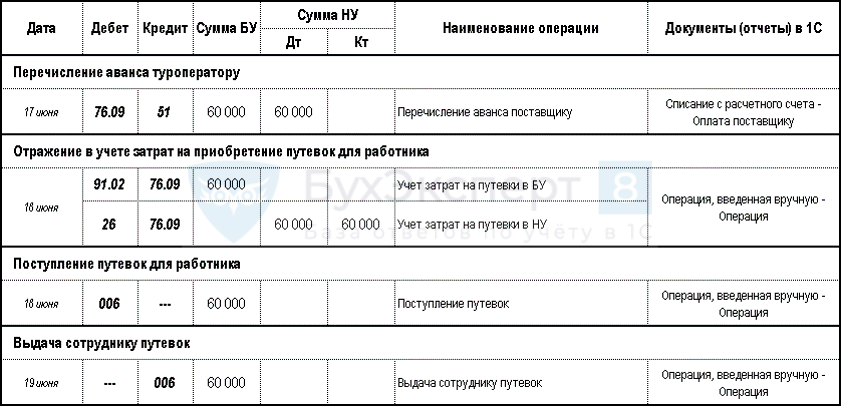

Оформление в 1С – ОСНО

18 июня Организация (ОСНО) приобрела для работницы и ее ребенка туристические путевки на сумму 60 000 руб., в т.ч.:

- на мать – 45 000 руб.;

- на ребенка – 15 000 руб.

19 июня путевки переданы работнице. ФОТ за полугодие 2019 составил 360 000 руб. Страхования по договорам ДМС в организации нет. Страховые взносы с путевки на работницу решено начислить.

Пошаговая инструкция для ОСНО

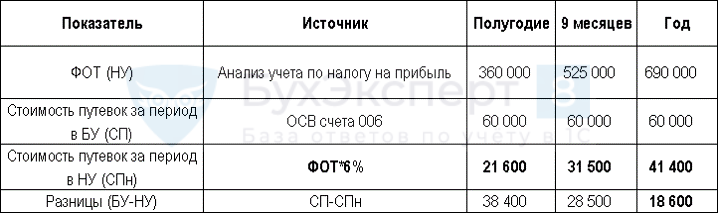

Расчет нормируемых расходов

Бухгалтерская справка Расчет нормируемых расходов на путевки

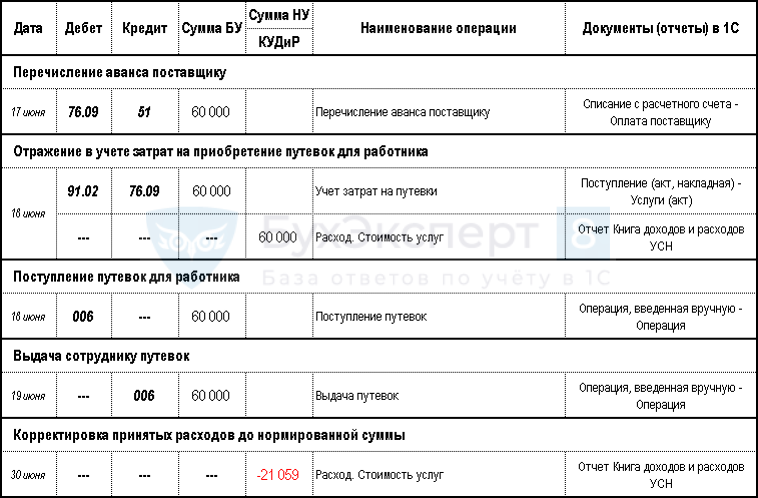

Оформление в 1С – УСН

18 июня Организация (УСН) приобрела для работницы и ее ребенка туристические путевки на сумму 60 000 руб., в т.ч.:

- на мать – 45 000 руб.;

- на ребенка – 15 000 руб.

19 июня путевки переданы работнице. ФОТ за полугодие 2019 составил 649 020 руб. Страхования по договорам ДМС в организации нет. Страховые взносы с путевки на работницу решено начислить.

Пошаговая инструкция для УСН

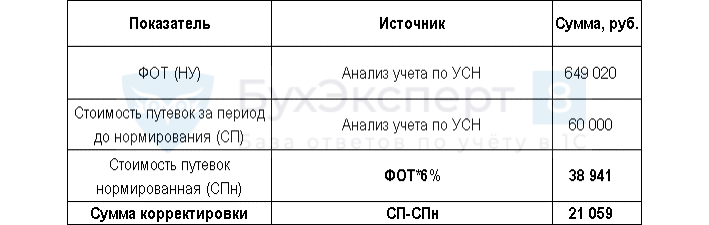

Расчет нормируемых расходов

Бухгалтерская справка Расчет нормируемых расходов на путевки

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете