Автомобиль в собственности организации. Получен штраф ГИБДД за нарушение в нерабочее время. Как провести штраф ГИБДД в 1С 8.3, если:

- водитель погасит штраф за свой счет;

- организация не будет выставлять штраф водителю.

[jivo-yes]

Штраф ГИБДД — как отразить в учете

БУ

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

НУ

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

- удержать сумму штрафа (ст. 238 ТК РФ),

- не удерживать сумму штрафа (ст. 240 ТК РФ).

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

Получите понятные самоучители 2026 по 1С бесплатно:

- месячный срок истек;

- работник не согласен добровольно возместить причиненный работодателю ущерб;

- сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок;

- работник обязался возместить ущерб добровольно, но до полного погашения долга уволился и отказался выплачивать долг.

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

Вопрос об обязанности работника возместить ущерб в виде штрафа, взысканного с организации как собственника транспорта, является спорным:

- Роструд утверждает, что организация имеет право взыскать с работника прямой действительный ущерб, к которому относятся и штрафы (Письмо Роструда от 19.10.2006 N 1746-6-1).

- Многие суды приходят к выводу, что штраф не является прямым действительным ущербом, поэтому работник не обязан его возмещать (Апелляционное определение ВС Республики Татарстан от 01.04.2013 по делу N 33-3688/2013, Апелляционное определение Московского городского суда от 14.09.2012 по делу N 11-20881, Апелляционное определение Новгородского областного суда от 18.07.2012 по делу N 2-247/12-33-1059, Апелляционное определение ВС Республики Саха (Якутия) от 22.05.2013 N 33-1779/2013 и др.).

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

- У работника возникает экономическая выгода (натуральный доход) в виде освобождения от обязанности возместить прямой действительный ущерб в сумме неудержанного штрафа (ст. 41 НК РФ). Доход подлежит обложению НДФЛ (Письма Минфина РФ N 03-04-05/1660 от 20.01.2016, от 22.08.2014 N 03-04-06/42105, от 12.04.2013 N 03-04-06/12341, от 10.04.2013 N 03-04-06/1183, от 08.11.2012 N 03-04-06/10-310).

- У работника не возникает дохода, так как к ответственности привлечена организация как владелец транспортного средства (Письмо ФНС РФ от 18.04.2013 N ЕД-4-3/7135@, Письмо Минфина РФ от 02.12.2020 N 03-04-07/105532).

Если вы примете решение удержать налог, то для целей учета НДФЛ:

- дата получения дохода — день прощения ущерба (дата распоряжения, приказа о прощении) (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ — дата первой по времени денежной выплаты в пользу работника (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ — день, следующий за днем выплаты работнику (п. 6 ст. 226 НК РФ).

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

В Организацию поступило Постановление об административном правонарушении в отношении ПДД.

07 мая Постановление вступило в силу.

08 мая оплачен штраф ГИБДД.

13 мая получено согласие работника на возмещение ущерба, нанесенного Организации.

20 мая внесена работником в кассу сумма возмещения.

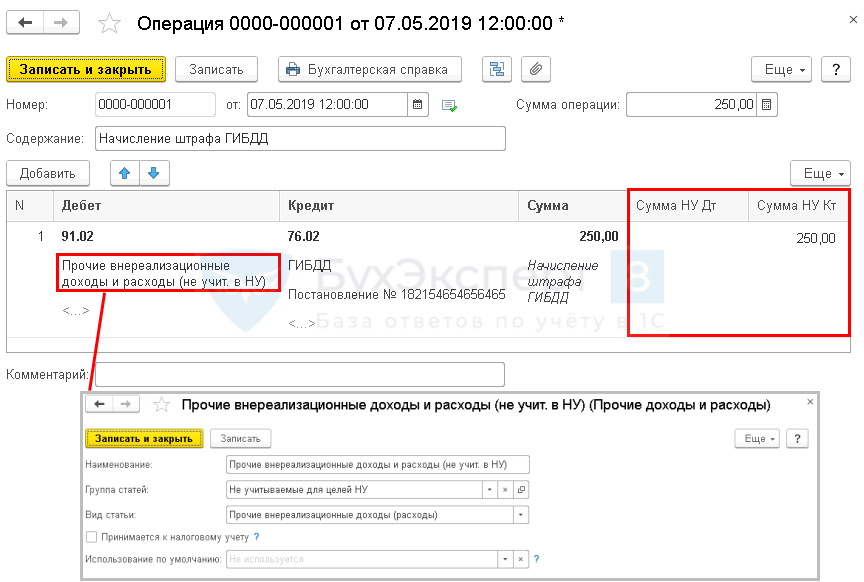

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Укажите:

- Дебет — 91.02 «Прочие расходы»:

- Субконто 1 — статья прочих доходов и расходов, Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

- Кредит — 76.02 «Расчеты по претензиям»:

- Субконто 1 — государственный орган, начисливший штраф: выбирается из справочника Контрагенты;

- Субконто 2 — Постановление о назначении штрафа, Вид договора —Прочее;

- Сумма — сумма штрафа.

Уплата штрафа в ГИБДД

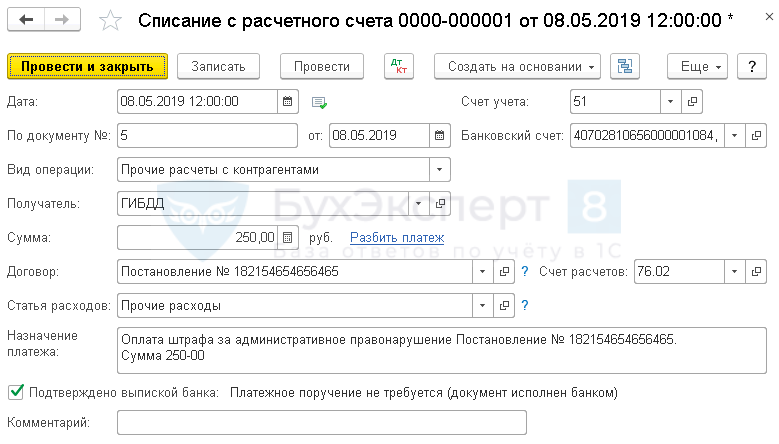

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание.

Укажите:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

- Статья расходов — Прочие расходы;

- Вид движения — Прочие платежи по текущим операциям.

Получено согласие работника на возмещение ущерба

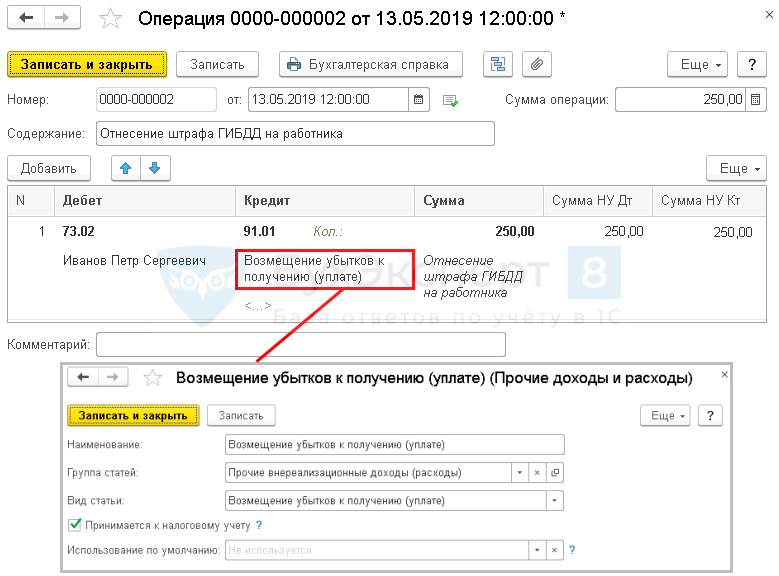

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную.

В документе укажите:

- от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

- Дебет — 73.02 «Расчеты по возмещению материального ущерба»:

- Субконто — указывается виновный работник из справочника Физические лица, с которого подлежит взысканию сумма ущерба;

- Кредит — 91.01 «Прочие доходы»:

- Субконто — статья прочих расходов и доходов, Вид статьи — Возмещение убытков к получению (уплате), флажок Принимается к налоговому учету установлен.

- Сумма — сумма штрафа.

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Подробнее на примере Удержания из зарплаты ущерба за недостачу

Внесение работником суммы штрафа в кассу предприятия

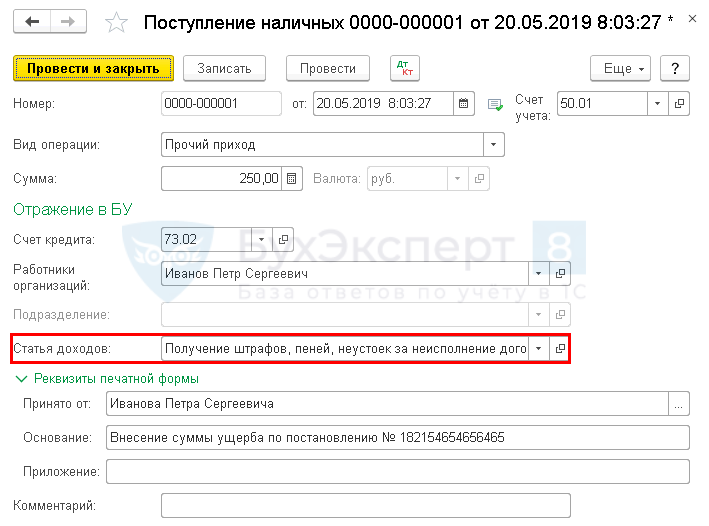

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Укажите:

- Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров:

- Вид движения — Прочие поступления по текущим операциям.

Удержание НДФЛ в случае отказа от возмещения штрафа

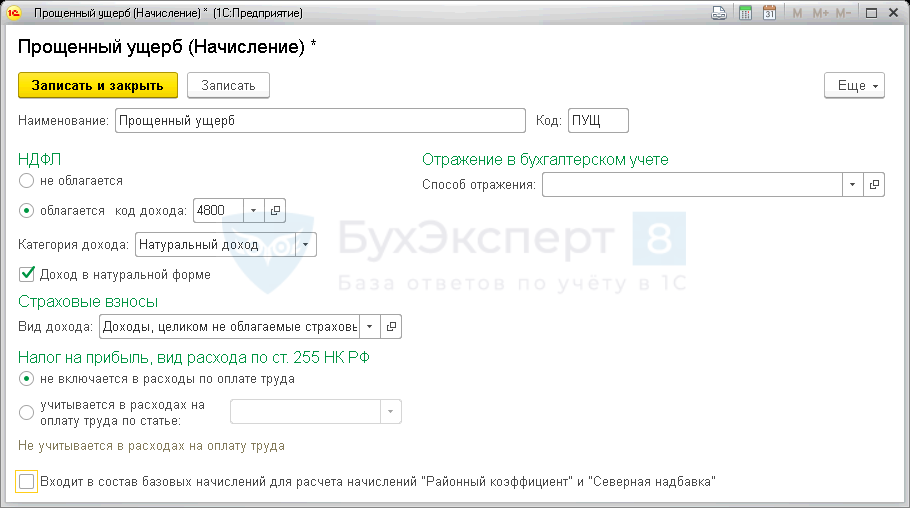

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме установлен: это требуется для того, чтобы в документе Начисление зарплаты был исчислен НДФЛ, но начисление самого дохода не происходило.

- В разделе Страховые взносы:

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы по оплате труда.

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливаете.

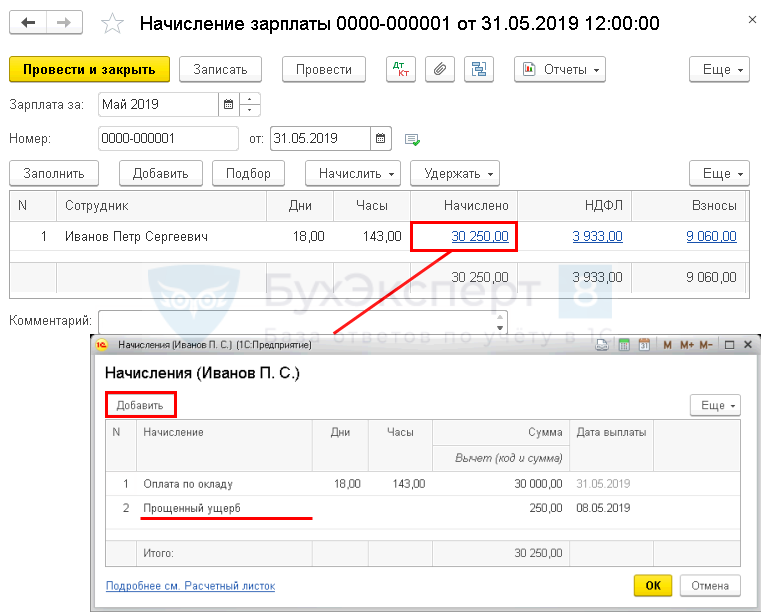

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты.

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

Штраф ГИБДД — проводки в 1С 8.3

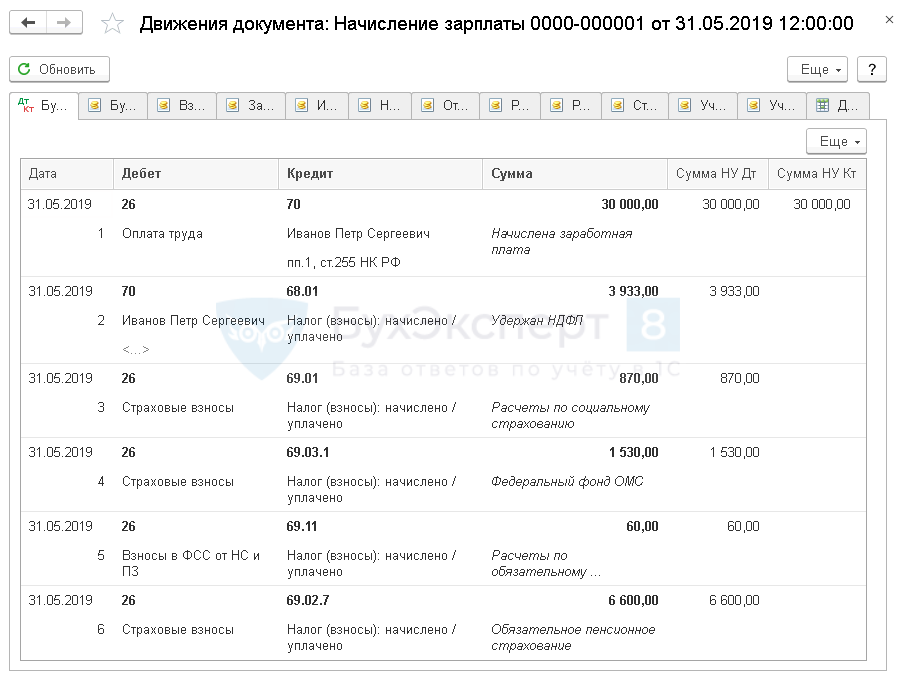

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

ПИСЬМО МФ от 20 января 2016 г. N 03-04-05/1660 вообще здесь не «в тему». Там именно работника привлекли к административной ответственности, а не организацию.

В письме от 22 августа 2014 г. N 03-04-06/42105 уже более взвешенная позиция, т.е. прежде чем говорить о какой-то абстрактной «налоговой выгоде» работодателю необходимо в установленном законом порядке установить размер причиненного ему конкретным работником ущерба, причину его возникновения и предел материальной ответственности работника. Если работодатель этого не сделал, то никакой «налоговой выгоды» не возникает. В письме от 12 апреля 2013 г. N 03-04-06/12341 — аналогичная позиция.

Письмо от 08.11.2012 N 03-04-06/10-310 вообще содержит невнятную позицию как вопрошаемого, так и отвечаемого.

В любом случае, это не имеет никакого правового значения. Если организация, как собственник транспортного средства, оплатила штраф, назначенный в порядке, установленном ч. 1 ст. 2.6.1, ч. 3 ст. 28.6 КоАП РФ, то на работника она уже ничего «списать» не сможет — ни «материальную выгоду», ни «материальный ущерб», т.к. виновность работника должна быть подтверждена в специальной процедуре — в ходе рассмотрения жалобы на постановление по делу об административном правонарушении (ч. 2 ст. 2.6.1 КоАП РФ).

Если организация не воспользовалась своим правом, как собственник транспортного средства, обжаловать постановление и освободить себя от административной ответственности, то именно она юридически будет считаться правонарушителем и «свой» штраф «повесить» на кого-то уже будет проблематично, а главное — незаконно.

Если же организация обжаловала постановление об административном правонарушении и освобождена от административной ответственности (к ответственности может быть привлечен работник-водитель), то и платить её ничего не придется. А если уж ей нестерпимо захочется оплатить штраф, назначенный непосредственно работнику-водителю, то здесь подойдут разъяснения из первого упомянутого письма Минфина (от 20 января 2016 г. N 03-04-05/1660).

Поэтому, представленное здесь письмо ФНС от 18 апреля 2013 г. N ЕД-4-3/7135@, является наиболее обоснованным с юридической точки зрения.

Здравствуйте!

Спасибо за внимание к нашему материалу и такой обстоятельный аргументированный комментарий. Вопрос со штрафами ГИБДД действительно неоднозначный до сих пор.