С 2023 года всем компаниям, ИП и физлицам открыли единый налоговый счет (ЕНС). Новый механизм уплаты налогов совершенствуется. Расскажем, что важно знать о ЕНС.

Содержание

- Что такое ЕНС

- Плюсы и минусы ЕНП

- Как узнать сальдо ЕНС в 2023 году

- Какие налоги надо платить в составе ЕНП

- Сроки уплаты налогов

- Как с ЕНС списывают налоги

- Ответственность за несвоевременную уплату налогов

- Как заполнить платежное поручение ЕНП

- Как заполнить платежку на ЕНП в 1С

- Кратко об едином налоговом счете и едином налоговом платеже — как узнать сальдо ЕНС и заплатить налоги

Что такое ЕНС

Единый налоговый счет (ЕНС) — это новый формат учета налоговых обязательств. С 01.01.2023 все деньги перечисляются на счет, открытый каждому налогоплательщику в Казначействе. На нем учитываются все поступления денег и списания в счет уплаты налогов (п. 2 ст. 11.3 НК РФ). Фактически ЕНС работает как электронный кошелек — налогоплательщик его пополняет, а налоговая в установленные законодательством сроки списывает с него деньги в счет уплаты налогов, взносов и сборов.

ЕНС введен с 01.07.2022 — компании и ИП могли принять участие в пилотном проекте и переводить налоги на него. С 01.01.2023 перечисление налоговых обязательств на ЕНС — обязанность для всех.

Деньги на ЕНС перечисляются единым налоговым платежом (ЕНП). Это новый способ уплаты налогов, сборов и взносов без разбивки на разные КБК (п. 1 ст. 11.3 НК РФ).

Плюсы и минусы ЕНП

Новый формат оплаты налогов имеет свои положительные и отрицательные стороны:

|

Плюсы ЕНП

|

Минусы ЕНП |

|

Одно платежное поручение на все налоги |

Необходимость подачи в инспекцию уведомлений |

|

Нет путаницы с КБК |

Для зачета денег в счет уплаты налога, по которому не сдается отчетность, надо подать заявление о зачете |

|

Недоимка по одному налогу закрывается переплатой по другому налогу |

Проблемы с ЕНС в личных кабинетах налогоплательщиков. В июле 2023 информация о ЕНС в ЛК уже появилась, но все еще есть ошибки |

|

Упрощение налогового календаря: единые даты уплаты налогов и сдачи отчетности |

Невозможно уплатить конкретный налог |

|

Быстрый возврат денег с ЕНС при наличии положительного сальдо |

Сложность в проверке начисления пеней. Они начисляются на совокупную налоговую задолженность |

|

Возможность перевода положительного сальдо ЕНС на счет третьего лица по заявлению |

Для заявлений на зачет обязательно иметь ЭЦП. ИП с небольшими оборотами это может быть неудобно |

|

Нет необходимости уточнять платежи с одного налога на другой |

Постоянное меняющиеся разъяснение ведомств (например, о зачете при уменьшении УСН и ПСН на фиксированные взносы ИП) и внесение корректировок (например, по НДФЛ) |

|

Быстрая разблокировка счета при уплате налоговых обязательств. ФНС направляет в банк уведомление о разблокировки в течение 1 дня после погашения задолженности |

Необходимость отслеживания положительного сальдо. В противном случае зарезервированные суммы будут списаны в счет погашения налоговой задолженности |

|

Отменен срок давности по возврату переплаты по налогам |

Перекосы в распределении налоговых платежей между бюджетами |

Как узнать сальдо ЕНС в 2023 году

Остаток на едином налоговом счете называется сальдо (п. 3 ст. 11.3 НК РФ). Оно может быть:

- положительным — если сумма внесенных денег больше налоговых обязательств. При этом не учитываются суммы, которые зачтены в счет уплаты налогов, взносов и сборов;

- отрицательным — если налоговые обязательства компании больше суммы внесенных ею денег на ЕНС;

- нулевым — когда сумма внесенных денег на ЕНС равна сумме налоговых обязательств.

Узнать сальдо ЕНС можно:

- В личном кабинете налогоплательщика на сайте ФНС.

- Из справки о сальдо ЕНС или из справки о принадлежности сумм ЕНП — подав в инспекцию заявление по форме из Приказа ФНС от 14.11.2022 N ЕД-7-19/1086@. Заказать справки можно по ТКС, через ЛК или обратившись лично в налоговую инспекцию по месту учета.

- В учетной бухгалтерской программе.

Если сальдо отражено неправильно — оставьте обращение на сайте ФНС в разделе «Оперативная помощь: разблокировка счета и вопросы по ЕНС».

Какие налоги надо платить в составе ЕНП

Не все налоговые обязательства можно оплачивать единым налоговым платежом (ст. 58 НК РФ).

| Перечисляются в составе ЕНП | Можно перечислять как в составе ЕНП, так и отдельным платежом | Не входят в состав ЕНП |

|

|

|

Скачать полный список налогов, входящих в состав ЕНП

Сроки уплаты налогов

С 2023 года для большинства налогов и сборов установлен единый срок уплаты — до 28 числа каждого месяца. Если срок выпадает на выходной день, уплата переносится на первый рабочий день за ним (п. 7 ст. 6.1 НК РФ).

Есть исключения:

- АУСН — не позднее 25 числа месяца, следующего за отчетным месяцем (п. 8 ст. 12 Федерального закона от 25.02.2022 N 17-ФЗ).

- НДФЛ индивидуального предпринимателя (п. 6, 8 ст. 227 НК РФ):

- налог — до 15 июля года, следующего за прошедшим годом;

- авансы — 25 числа месяца, следующего за истекшим кварталом;

- Личные взносы ИП (п. 2 ст. 432 НК РФ):

- до 31 декабря текущего года — с доходов до 300 тысяч руб. (фиксированные взносы);

- 1 июля следующего года — с доходов более 300 тысяч руб. (1% от суммы дохода сверх лимита).

Как с ЕНС списывают налоги

С 29 мая 2023 года применяется следующий порядок списания налоговых обязательств с ЕНС (Федеральный закон от 29.05.2023 N 196-ФЗ, п. 8 ст. 45 НК РФ):

- Задолженность по НДФЛ.

- Текущий НДФЛ.

- Задолженность по другим налогам, сборам и взносам начиная с самой ранней.

- Текущие налоговые обязательства.

- Пени.

- Проценты.

- Штрафы.

Налоговые обязательства списываются с ЕНС по:

- отчетности, если ее надо сдавать (РСВ, 6-НДФЛ, декларации по налогу на прибыль, УСН, ЕСХН или НДС);

- в крайний срок уплаты налогов (фиксированные взносы ИП, ПСН);

- по уведомлению об исчисленных суммах налогов, сборов и взносов.

Если сальдо ЕНС недостаточно для погашения всех налоговых обязательств, то налоговые инспекторы пропорционально распределят суммы по очередности списания. Сначала спишется задолженность и текущая сумма НДФЛ, потом остальные налоги.

У компании нулевое сальдо — нет задолженности перед бюджетом и нет переплаты. 28 июля компании надо уплатить:

- 13 тыс. руб. — НДФЛ с зарплат сотрудников;

- 30 тыс. руб. — страховые взносы с зарплат сотрудников;

- 45 тыс. руб. — авансовый платеж по УСН.

Компания перечислила в бюджет 50 тыс. руб.

Налоговая сначала зачтет НДФЛ в полном размере, так как суммы хватает на погашение налога. На ЕНС у компании останется 37 тыс. руб. (50 000 – 13 000).

Далее рассчитывается процентное соотношение от совокупной суммы налоговых обязательств (30 000 + 45 000 = 75 000):

- страховые взносы — 40 % (30 000 / 75 000 х 100);

- УСН – 60% (45 000 / 75 000 х 100).

Значит ФНС зачтет в счет уплаты:

- страховых взносов — 14,8 тыс. руб. (37 000 * 40%);

- авансового платежа по УСН – 22,2 тыс. руб. (37 000 * 60%).

Ответственность за несвоевременную уплату налогов

С 2023 года пени начисляются на отрицательное сальдо ЕНС за каждый день просрочки, начиная со дня возникновения недоимки и по день уплаты включительно.

Размер пени в 2023 году для ИП и компаний одинаковый — 1/300 действующей ключевой ставки ЦБ РФ. С 2024 года размер пени организациям исчисляется так (п. 4, 5 ст. 75 НК РФ):

- 1/300 ключевой ставки ЦБ РФ в первые 30 дней просрочки;

- 1/150 д ключевой ставки ЦБ РФ начиная с 31 дня просрочки.

В течение 2023 года не будет начисляться пеня за несдачу уведомления об исчисленных суммах налогов и за ошибки в них при условии, что на ЕНС достаточно денег для погашения налоговых обязанностей, по которым не были поданы уведомления (или поданы с неверной суммой).

Как заполнить платежное поручение ЕНП

Создать платежное поручение можно несколькими способами:

- через бухгалтерскую программу, например, в 1С;

- в личном кабинете налогоплательщика на сайте ФНС (компании, ИП и физлица);

- через сервис «Уплата налогов и пошлин»;

- вручную.

Реквизиты платежного поручения с 15 мая 2023 года:

| Номер поля | Наименование | Что заполнять |

| 7 | Сумма | Сумма денег к перечислению |

| 101 | Статус | 01 |

| 102 | КПП плательщика | Указывается КПП компании. В случае ИП – 0. |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | Единый налоговый платеж |

| 104 | КБК | 18201061201010000510 |

| 105 - 109 | ОКТМО, основание платежа, налоговый период, номер основания платежа, дата | 0 |

Образцы заполненных платежных поручений по ЕНП

Как заполнить платежку на ЕНП в 1С

Последовательность действий:

- Начислите все налоги, взносы и штрафы на счете 68.90 «Единый налоговый платеж» — на этом счете в 1С ведутся расчеты по ЕНП.

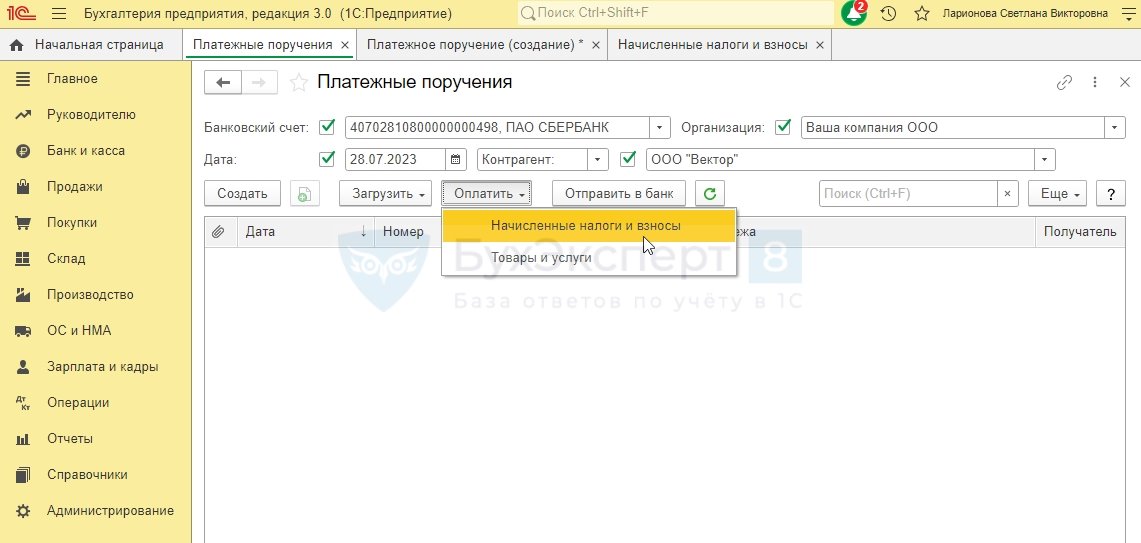

- В разделе Банк и касса - Платежные поручения кликните Оплатить и выберите Начисленные налоги и взносы.

- В поле Остатки на дату укажите дату оплаты.

- Поставьте флажок напротив поля Единый налоговый платеж. Сумма отразится на дату, выбранную в поле Остатки на дату.

- Создайте платежное поручение, кликнув по кнопке Создать платежные документы - Платежное поручение.

- Поля платежки заполнятся автоматически из формы Начисленные налоги и взносы. Проведите документ.

- Создайте документ Списание с расчетного счета. Установите флажок Подтверждено выпиской банка. Проведите документ.

Кратко об едином налоговом счете и едином налоговом платеже — как узнать сальдо ЕНС и заплатить налоги

- С 2023 года большинство налогов, взносов и сборов уплачиваются на ЕНС общей суммой.

- Срок уплаты большинства налоговых обязательств сделали единым — 28 число.

- Создать платежное поручение на пополнение ЕНС можно 4 способами: через бухгалтерскую программу, в ЛК налогоплательщика, через сервис «Уплата налогов и пошлин» и вручную.

- Пени начисляются на отрицательное сальдо ЕНС, а не отдельно по каждому налогу, как было в 2022 году и ранее.

- Если вы не согласны с сальдо ЕНС или есть другие вопросы – задайте их на сайте ФНС в разделе «Оперативная помощь: разблокировка счета и вопросы по ЕНС».

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Отличная идея подводить итог в конце статьи отдельными тезисами.