Использование спецрежима позволяет экономить на налоговых платежах, упростить отчетные и учетные процедуры, но воспользоваться им могут не все желающие. Разберемся, какие изменения-2023 учесть плательщикам ЕСХН, а также рассмотрим:

- кто вправе перейти на спецрежим и как это сделать;

- каким условиям нужно соответствовать;

- какие налоги уплачивают сельхозтоваропроизводители;

- по какой формуле рассчитать налог;

- в каком порядке признавать доходы и расходы;

- по каким правилам рассчитываться с бюджетом и сдавать отчетность;

- нужно ли платить НДС и отчитываться по нему;

- как отказаться от спецрежима.

Содержание

- Изменения по ЕСХН 2023 года

- Кто применяет ЕСХН

- Для кого ЕСХН недоступен

- Как начать применение ЕСХН

- Налоговая нагрузка

- Расчет налога по ЕСХН: формула и правила

- Основная ставка и региональные бонусы

- НДС и ЕСХН

- Отказ от спецрежима

- Прекращение ЕСХН-деятельности

- Платежи и отчетность

- ЕСХН и налог на сверхприбыль

- Кратко об особенностях спецрежима ЕСХН для сельхозпроизводителей

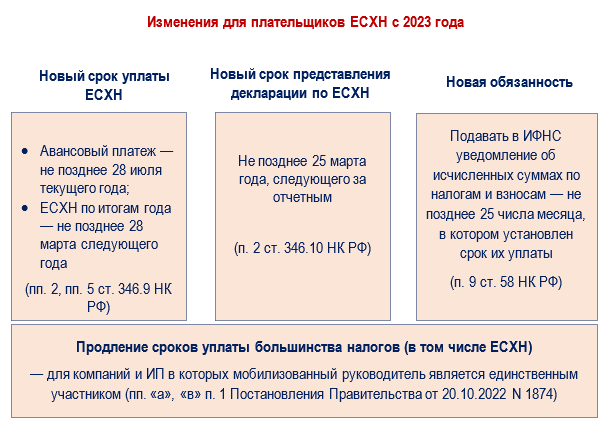

Изменения по ЕСХН 2023 года

С 01.01.2023 плательщики сельхозналога обязаны соблюдать новые плавила, связанные с введением единого налогового платежа (ЕНП). Обновленный платежный механизм потребовал введения уведомления об уплаченных налогах и взносах, а также корректировки платежных и отчетных сроков. Эти новшества затронули всех налогоплательщиков, включая плательщиков сельхозналога.

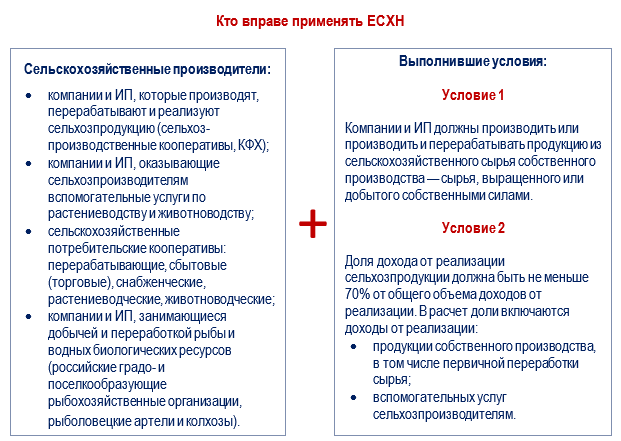

Кто применяет ЕСХН

Чтобы иметь возможность применять ЕСХН, нужно:

- быть сельхозтоваропроизводителем;

- выполнить ряд условий.

Доля дохода определяется за год, предшествующий году, в котором налогоплательщик подает уведомление о переходе на ЕСХН (пп. 1 п. 2 ст. 346.2 НК РФ, Письмо Минфина от 01.06.2017 N 03-11-06/1/34109).

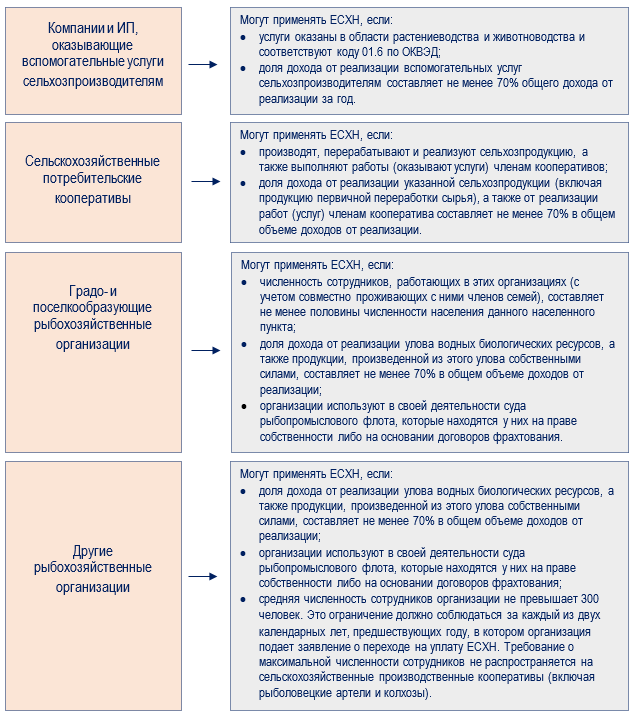

Перечислим для разных категорий сельхозпроизводителей детальные условия, которым компания (ИП) должны соответствовать, чтобы применять ЕСХН (ст. 346.2 НК РФ):

Получите понятные самоучители 2026 по 1С бесплатно:

Суда рыбопромыслового флота — это суда, которые занимаются добычей или выловом водных биологических ресурсов в реках, водохранилищах и озерах России (Федеральный закон от 20.12.2004 N 166-ФЗ, п. 2 ст. 7 Кодекса торгового мореплавания).

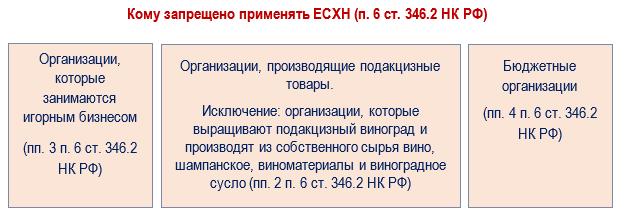

Для кого ЕСХН недоступен

Невыполнение условий применения ЕСХН, перечисленных в предыдущем разделе, не позволяет компаниям/ИП применять этот спецрежим и воспользоваться его преимуществами. Но не только по этой причине можно утратить право на сельхозрежим — о том, для кого эта система недоступна вообще, напрямую сказано в НК РФ:

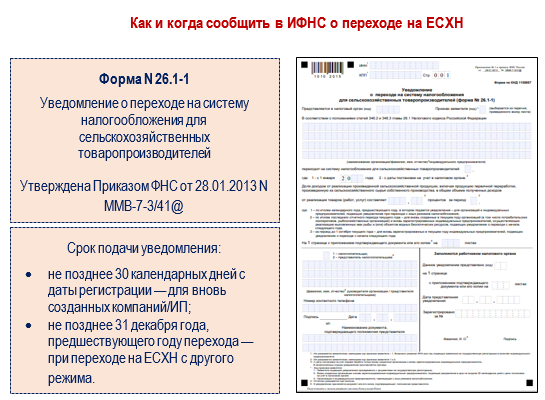

Как начать применение ЕСХН

Сельхозрежим можно применять:

- с начала деятельности компании/регистрации ИП;

- заменить на ЕСХН ранее применяемый режим.

О своем желании применять спецрежим известите налоговиков.

Компания (ИП) лишается права на применение ЕСХН, если уведомление ф. N 26.1-1 в налоговый орган не отправлено или срок его подачи нарушен.

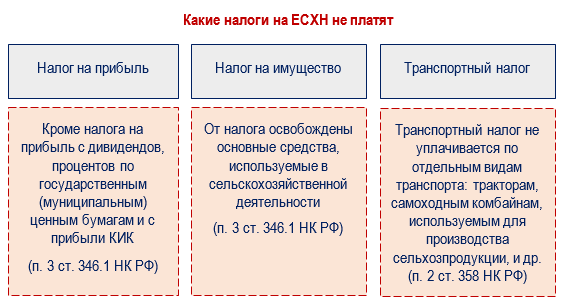

Налоговая нагрузка

Важным преимуществом, привлекающим к ЕСХН налогоплательщиков, является облегченная налоговая нагрузка — сельхозрежимники освобождены от ряда налогов:

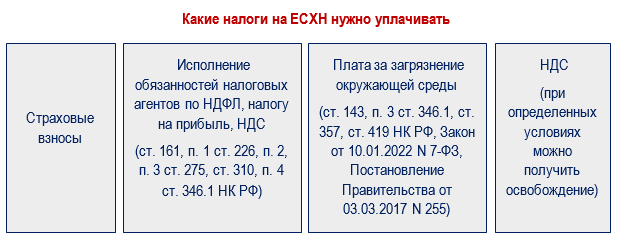

Другие платежи плательщики сельхозналога уплачивают на общих основаниях:

Сам единый сельхозналог подлежит перечислению в бюджет, если итог расчета налоговой базы по нему и/или налоговая ставка не являются нулевыми (подробности далее).

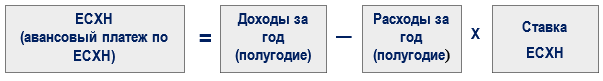

Расчет налога по ЕСХН: формула и правила

Для определения суммы ЕСХН (авансового платежа) применяется формула:

Доходы и расходы плательщики сельхозналога учитывают с учетом особенностей, прописанных в НК РФ:

Правила учета доходов при расчете ЕСХН

- При определении даты получения дохода применяется кассовый метод (пп.1 п. 5 ст. 346.5 НК РФ).

- Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности налогоплательщику иным способом (кассовый метод) (пп. 1 п. 5 ст. 346.5 НК РФ).

- Доходы при расчете ЕСХН учитываются в порядке, установленном ст. 251 НК РФ (п.1 ст. 346.5 НК РФ).

- Доходами от реализации признаются (п. 1 ст. 249 НК РФ):

- выручка от продажи товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

- выручка от реализации имущественных прав.

- Доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены договора с учетом рыночных цен, определяемых в порядке, аналогичном порядку определения рыночных цен, установленному ст. 105.3 НК РФ (п. 3 ст. 346.6 НК РФ).

- Доходы, выраженные в иностранной валюте, учитываются в совокупности с доходами, выраженными в рублях, и пересчитываются в рубли по официальному курсу Банка России, установленному на дату получения доходов (п. 2 ст. 346.6 НК РФ).

- Порядок признания отдельных видов доходов:

- выручка от реализации ОС — включается в полном объеме в общий объем ЕСН-доходов при определении ограничения в 70%, но в доходы от реализации произведенной c/х продукции выручка от продажи ОС не включается (Письмо Минфина от 07.04.2017 N 03-11-11/20889). Если реализация ОС носила разовый характер для улучшения финансового положения плательщика ЕСХН, то для признания компании с/х производителем при определении доли дохода от реализации с/х продукции полученные средства не должны учитываться в общем доходе (Письмо ФНС от 17.01.2023 N БВ-4-7/343@);

- доход от уступки права требования — признается в целях ЕСХН как доход от реализации в день поступления денежных средств от цессионария на счет в банке (в кассу);

- внереализационные доходы (ст. 250 НК РФ) — при расчете необходимого размера доли дохода от реализации сельскохозяйственной продукции не учитываются. При этом для определения налоговой базы при исчислении ЕСХН такие доходы подлежат налогообложению (Письмо Минфина от 10.03.2020 N 03-03-07/17257).

Уменьшить доходы при исчислении ЕСХН можно не на все осуществленные расходы — их список ограничен:

Правила учета расходов при ЕСХН

- Налоговую базу по ЕСХН можно уменьшить на расходы, перечисленные в п. 2 ст. 346.5 НК РФ:

- на покупку и изготовление ОС, их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение (пп. 1 п. 2 ст. 346.5 НК РФ);

- на приобретение или создание НМА (пп. 2 п. 2 ст. 346.5 НК РФ);

- на ремонт ОС, в том числе арендованных;

- арендные и лизинговые платежи;

- материальные расходы включая покупку семян, рассады, саженцев, удобрений, кормов, лекарственных препаратов для ветеринарного применения, биопрепаратов и средств защиты растений (пп. 5 п. 2 ст. 346.5 НК РФ);

- другие разрешенные расходы.

- При определении налоговой базы по ЕСХН нельзя учитывать:

- расходы на патентование и оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности (пп. 2.2 п. 1 ст. 346.16 НК РФ);

- расходы на НИОКР (пп. 2.3 п. 1 ст. 346.16 НК РФ);

- расходы на оказание услуг по гарантийному ремонту и обслуживанию (пп. 25 п. 1 ст. 346.16 НК РФ);

- расходы на обслуживание ККТ (пп. 35 п. 1 ст. 346.16 НК РФ);

- расходы по вывозу твердых бытовых отходов (пп. 36 п. 1 ст. 346.16 НК РФ).

- Включение в расходы налогов:

- если плательщик ЕСХН перечисляет налоги сам, он включает их в расходы, кроме самого сельхозналога и НДС (пп. 23 п. 2 ст. 346.5 НК РФ);

- если за него налоги платит третье лицо, в расходы включается не сумма налога, уплаченного третьим лицом, а сумма, которую плательщик ЕСХН ему возмещает (пп. 23.1 п. 2 ст. 346.5 НК РФ). Этот порядок не действует в отношении самого налога по ЕСХН и НДС.

- Страховые взносы ИП за себя и за сотрудников включаются в расходы (пп. 7 п. 2, пп. 2 п. 5 ст. 346.5 НК РФ).

- Расходы учитывают в налоговой базе после их оплаты (ст. 346.5 НК РФ).

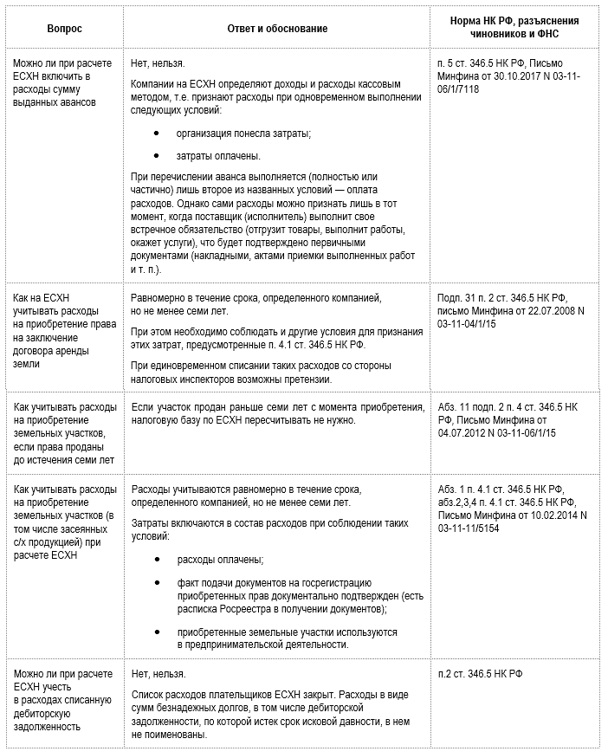

На практике нередко возникают спорные ситуации по учету в базе по ЕСХН отдельных расходов. Разобраться с ними помогают разъяснения чиновников и ФНС.

В отличие от УСН компании-плательщики ЕСХН определяют налоговую базу не по данным книги учета доходов и расходов (они не обязаны ее вести), а по данным бухучета с условием включения в базу оплаченных в течение отчетного (налогового) периода расходов. ИП на ЕСХН ведут учет в книге учета доходов и расходов (п. 8 ст. 346.5 НК РФ).

Основная ставка и региональные бонусы

Основная ставка по ЕСХН составляет 6% (п. 1 ст. 346.6 НК РФ), но может принимать значения от 0% до 6% в разных регионах. Конкретное ее значение нужно искать в региональных законах.

К примеру:

- в Крыму ставка составляет 4% (Закон Республики Крым от 29.12.2014 N 60-ЗРК/2014);

- в Севастополе 2% (Закон от 03.02.2015 N 110-ЗС);

- в Московской области 0% — на период с 01.01.2019 по 31.12.2026 (Закон МО от 27.08.2018 N 145/2018-ОЗ).

Пониженные ставки в отдельных регионах могут применять те плательщики ЕСХН, которые соответствуют условиям, установленным в региональном законе. Например, нулевая ставка ЕСХН установлена с 01.01.2021 законом Республики Северная Осетия-Алания от 02.11.2020 N 71-РЗ для одной категории налогоплательщиков: резидентов зоны приоритетного экономического развития. А в Башкортостане нулевую ставку вправе применять только те плательщики сельхозналога, средняя численность работников которых в налоговом периоде составляет не менее 90% от аналогичного показателя за предыдущий год, и действует такая льгота ограниченный период с 01.01.2022 по 31.12.2023 (Закон Республики Башкортостан от 04.02.2022 N 522-з).

Ознакомиться с размерами пониженных региональных ставок по ЕСХН вы можете здесь >>

Word

НДС и ЕСХН

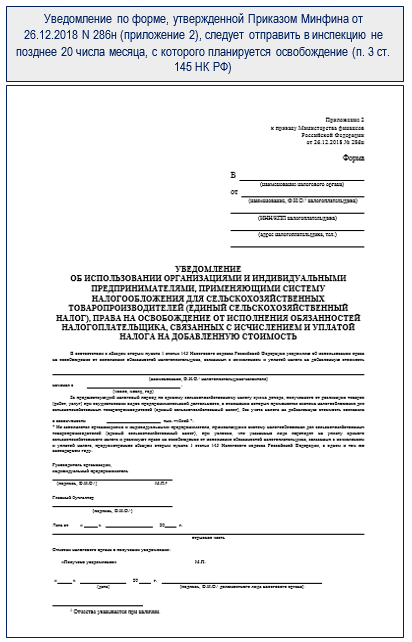

НК РФ относит сельхозпроизводителей на ЕСХН к плательщикам НДС, позволяя при этом получить освобождение от налога при выполнении определенных условий.

Для получения освобождения требуется письменно уведомить налоговиков:

Компании и ИП, применяющие освобождение от НДС, сдают декларацию в следующих случаях:

- при ведении общих дел по договору простого товарищества;

- при исполнении обязанностей налогового агента;

- при выставлении счета-фактуры с выделенным НДС.

Плательщики сельхозналога, не применяющие освобождение, представляют декларацию по НДС в общем порядке (п. 5 ст. 174 НК РФ).

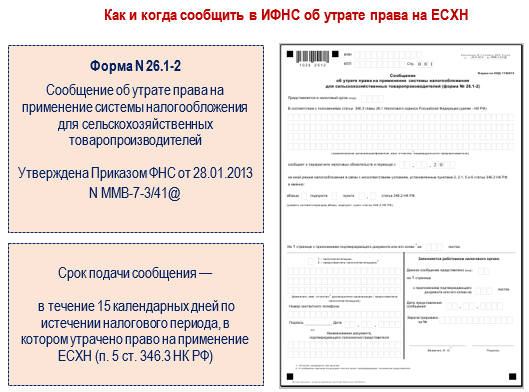

Утрата возможности применения ЕСХН

Если компания или ИП утратили право на применение ЕСХН, они обязаны сообщить об этом налоговикам и перейти на другой режим налогообложения. Для информирования инспекторов предусмотрена специальная форма сообщения и ограничительный срок:

В течение одного месяца после истечения налогового периода, в котором это произошло, нужно за весь год пересчитать налоговые обязательства.

Компании и ИП вправе снова перейти на уплату сельхозналога не ранее, чем через год после того, как утратили право на ЕСХН (п. 7 ст. 346.3 НК РФ).

Пропорцию между доходами от реализации сельхозпродукции и остальными доходами плательщика ЕСХН, показатель которой не должен опускаться ниже отметки в 70%, можно определить только по окончании года. Но нарушение этого ограничения лишает компанию (ИП) права на этот спецрежим с начала календарного года (п. 3, п. 4, п. 4.1 ст. 346.3 НК РФ, Письмо ФНС от 15.01.2009 N BE-22-3/16@).

Вновь созданная компания (вновь зарегистрированный ИП), перешедшие на ЕСХН, не теряют права на этот режим, если в первый год деятельности у них сельхоздоходы отсутствовали (пп.1 п. 4.1 ст. 346.3 НК РФ).

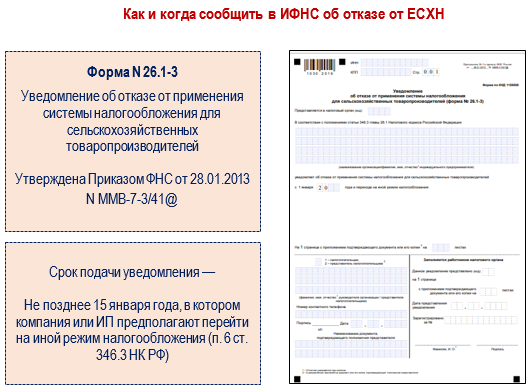

Отказ от спецрежима

Компании и ИП, уплачивающие сельхозналог, имеют право перейти на другой режим налогообложения. Для уведомления об этом ФНС тоже предусмотрен отдельный бланк и персональный срок для его подачи.

Уведомление следует отправить в налоговую инспекцию по местонахождению компании (месту жительства ИП). Перейти на другой налоговый режим можно только с начала года.

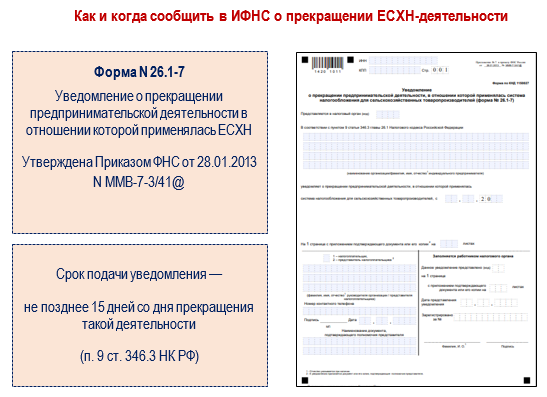

Прекращение ЕСХН-деятельности

Плательщики сельхозналога могут перестать заниматься деятельностью, в отношении которой применяли ЕСХН. В этом случае им придется исполнить информационную обязанность перед налоговыми органами: на специальном бланке и в определенный срок.

Эта информационная обязанность появилась у плательщиков сельхозналога с 2013 года. Ранее оформлять уведомление не требовалось.

Платежи и отчетность

У плательщиков ЕСХН два обязательных платежных срока:

- авансовый платеж за полугодие — не позднее 28 июля;

- по окончании года — не позднее 28 марта.

Платежи по ЕСХН будут считаться уплаченными при соблюдении определенных условий:

По окончании года может сложиться сумма налога не к доплате, а к уменьшению. Тогда налог к уменьшению:

- можно зачесть в счет недоимки по другим федеральным налогам, в счет предстоящих платежей по ЕСХН и другим федеральным налогам;

- вернуть на расчетный счет плательщика ЕСХН.

Декларацию по ЕСХН перед полугодовым платежом представлять не требуется, только по результатам работы за год. К примеру, за 2023 год оформить ее и сдать налоговикам нужно не позднее 25.03.2024.

Алгоритм детального заполнения декларации разобран в статье Декларация по ЕСХН.

По итогам полугодия следует сдать в инспекцию уведомление о сумме исчисленного авансового платежа по ЕСХН не позднее 25 июля. По итогам года такое уведомление не требуется, так как необходимую информацию налоговики получат из декларации.

Какие отчеты сдавать ИП на ЕСХН и компаниям на этом спецрежиме, зависит также от наличия/отсутствия работников. При их наличии требуется представлять полный комплект зарплатно-кадровой отчетности, а также надлежит регулярно сдавать в ИФНС уведомления (по НДФЛ, страховым взносам и т. д.).

ИП на ЕСХН, в отличие от компаний, вправе не вести бухучет, не формировать и не представлять налоговикам бухгалтерскую отчетность. Но декларацию 3-НДФЛ «сельхоз»-ИП должен сдавать по итогам года, если получал доходы, не облагаемые в рамках ЕСХН (дивиденды, проценты и т. д.).

ЕСХН и налог на сверхприбыль

Налог на сверхприбыль — разовый налог, установленный Федеральным законом от 04.08.2023 N 414-ФЗ. Cписок компаний, которые освобождены от уплаты этого налога, приведен в ч. 4 ст. 2 этого закона. Среди них — плательщики ЕСХН, которые непрерывно применяли спецрежим с 01.01.2018 по 31.12.2022.

ФНС дополнительно разъяснила, что определять налоговую базу по налогу на сверхприбыль обязаны только те налогоплательщики, которые в 2018-2022 годах формировали налоговую базу по налогу на прибыль в соответствии с гл. 25 НК РФ, за исключением организаций, не признаваемых плательщиками налога на сверхприбыль (Письмо ФНС от 07.11.2023 N СД-4-3/14056@).

Кратко об особенностях спецрежима ЕСХН для сельхозпроизводителей

- Компании и ИП вправе применять ЕСХН, если являются сельскохозяйственными товаропроизводителями и выполняют иные условия, установленные НК РФ. Для начала применения режима в инспекцию нужно подать уведомление ф. № 26.1-1.

- Сельхозналог рассчитывается как разница между доходами и расходами (их перечень является закрытым), умноженная на ставку налога. Базу можно уменьшить на полученные ранее убытки.

- Ставка ЕСХН составляет 6%, но региональные власти ее вправе уменьшить до нуля.

- Плательщики ЕСХН обязаны уплачивать НДС и сдавать по этому налогу декларацию. Можно получить освобождение при выполнении определенных условий.

- Компании и ИП на ЕСХН имеют право перейти на другой режим налогообложения или утратить возможность применять этот спецрежим. Об этом событии они обязаны уведомить налоговиков, представив уведомление на специальном бланке.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете