Отсутствие деятельности или убыточность бизнеса не освобождает организацию или ИП от обязанности сдачи налоговой отчетности. Одна из ее форм — единая упрощенная налоговая декларация. Разберем, в каких случаях она сдается, кто имеет право на ее представление в ИФНС и как правильно заполнить этот отчет.

Содержание

- Единая упрощенная декларация — что это

- Кто сдает единую упрощенную декларацию в 2023 году

- По каким налогам можно сдать ЕУД

- В какой срок сдается ЕУД

- Варианты подачи ЕУД в ИФНС

- Как заполнить ЕУД в 2023 году

- Ответственность за несвоевременную сдачу ЕУД

- Кратко об единой упрощенной налоговой декларации в 2023 году

Единая упрощенная декларация — скачать бланк

Единая упрощенная декларация — что это

Это одна из форм нулевой отчетности по налогам. Упрощенная декларация сдается при отсутствии факта ведения деятельности в отчетном (налоговом) периоде.

Форма разрабатывалась законодателем как нулевая, она не содержит никаких финансовых показателей, лишь данные о налогоплательщике, налоговом органе, в который она направляется, и налогах, по которым отчитывается организация или ИП.

Сдача ЕУД — право, а не обязанность налогоплательщика. Он сам решает, как ему отчитаться по налогам: сдав декларации, предусмотренные, применяемой им системой налогообложения или составив ЕУД.

Для подачи единой упрощенной декларации налогоплательщик должен отвечать определенным требованиям.

Кто сдает единую упрощенную декларацию в 2023 году

Право на представление в ИФНС единой упрощенной декларации имеют только те организации и ИП, что отвечают одновременно двум следующим требованиям:

- Не имеют объектов налогообложения по тем налогам, по которым они являются плательщиками.

Ключевое значение имеет отсутствие объектов налогообложения не только по тому налогу или налогам, в отношении которых сдается ЕУД, а в целом по всем налогам, по которым организация или ИП является плательщиком.

Получите понятные самоучители 2026 по 1С бесплатно:

- Не проводили операции, результатом которых было движение денежных средств по банковским счетам.

Причем здесь имеются в виду не только прямые операции, направленные на получение дохода, но и косвенные, сопряженные с расходами. Например, списание средств в счет оплаты аренды помещения или оборудования, выплата зарплаты сотрудникам, поступление займа или погашение задолженности по коммунальным платежам.

Иными словами, по счету организации или ИП не должно проходить никаких операций. Рассмотрим на примере, когда налогоплательщик может сдать ЕУД, а когда нет.

Ситуация 1

ООО «Юг» зарегистрировано в 2023 году и применяет ОСНО. После регистрации деятельности не вело. Имущества, транспортных средств и недвижимости на балансе нет. Но с расчетного счета ежемесячно списывались средства в счет оплаты аренды помещения, коммунальных платежей и зарплаты единственному работнику — директору.

Отчитаться по ЕУД компания не сможет, так как по ее счетам проходили расходные операции.

Ситуация 2

Физлицо зарегистрировалось в качестве ИП и планировало перейти на УСН, но забыло подать в месячный срок соответствующее уведомление (форма 26.2-1). ИП перевели до конца 2023 года на ОСНО. Деятельности он не вел, расчетным счетом не пользовался и операций по нему никаких не проводил. Чтобы не отчитываться по НДС в электронной форме, он может сдать по этому налогу ЕУД, а по НДФЛ придется отчитаться в следующем году, сдав форму 3-НДФЛ.

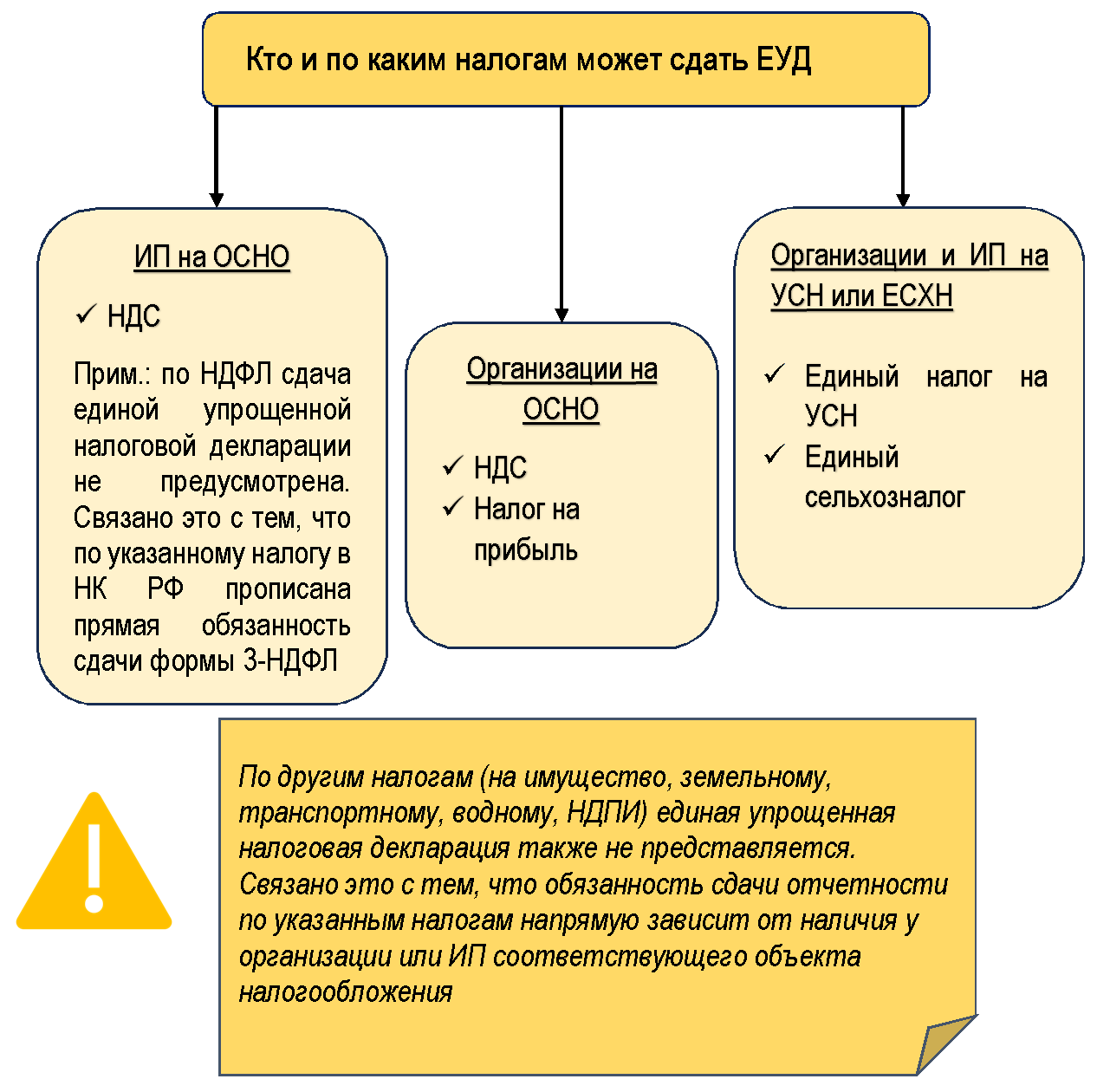

По каким налогам можно сдать ЕУД

Особенности сдачи ЕУД по НДС

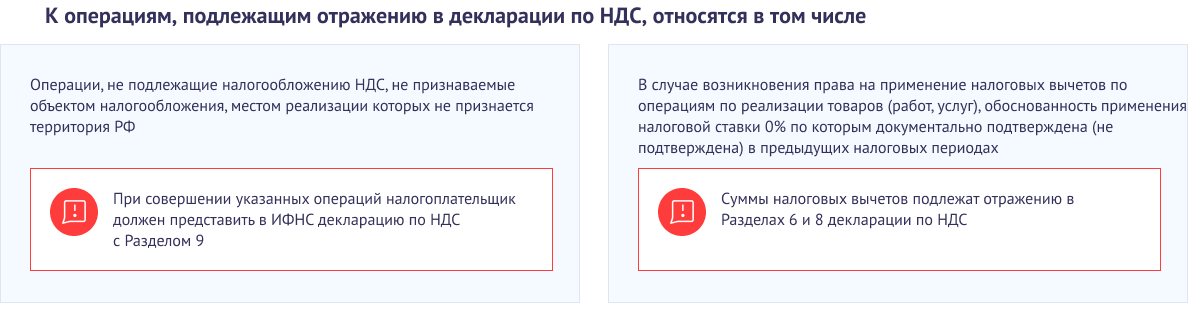

Для плательщиков НДС, которые хотят отчитаться по ЕУД, есть дополнительное требование: у них в отчетном периоде не должно быть никаких операций, подлежащих отражению в отчетности по НДС.

Так, у компании или предпринимателя может не быть объектов обложения по НДС и движения по счетам в банке, но могут присутствовать операции, подлежащие отражению в декларации по НДС. В этом случае такой налогоплательщик лишается права на представление ЕУД и обязан отчитаться в электронной форме по НДС (Письмо ФНС от 16.04.2008 N ШС-6-3/288).

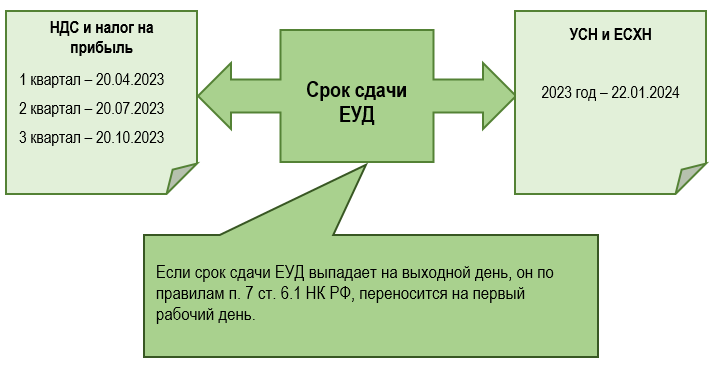

В какой срок сдается ЕУД

Срок сдачи ЕУД в 2023 году не изменился, в отличие от большинства налогов. Она по-прежнему направляется в ИФНС до 20 числа месяца, следующего за отчетным (налоговым) периодом. Изменения, связанные с ЕНП, не затронули ЕУД потому, что ее сдача не влияет на списание налогов с ЕНС.

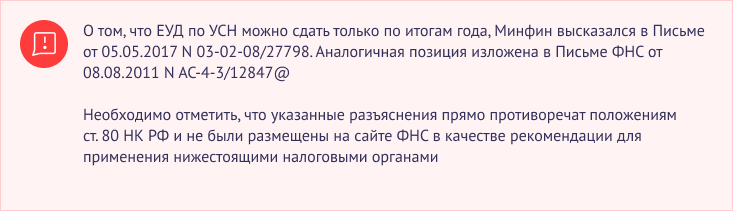

Исходя из детального толкования норм п. 2 ст. 80 НК РФ, ЕУД должна представляться по итогам каждого отчетного периода (ежеквартально). Но если с НДС и налогом на прибыль никаких сложностей не возникнет, то в случае с УСН и ЕСХН есть нюансы. Отчетность по этим налогам сдается только по итогам года. Ежеквартальной отчетности для данных режимов налогообложения не предусмотрено.

Учитывая изложенное, рекомендуем отчитываться по УСН и ЕСХН, применяя стандартные формы отчетности.

Это позволит избежать претензий со стороны налоговых органов.

А для тех, кто решит отчитываться единой декларацией, в том числе по УСН и ЕСХН, приводим сроки сдачи ЕУД применительно к каждому налогу.

Варианты подачи ЕУД в ИФНС

Сдать единую упрощенную налоговую декларацию в ИФНС можно одним из следующих способов:

- В бумажном виде в ИФНС (самостоятельно или через представителя).

Если декларацию сдает представитель, дополните ее доверенностью на это лицо. Отчетность распечатайте в двух экземплярах: один заберет сотрудник инспекции, на втором он поставит подпись и вернет обратно.

- В электронной форме (через личный кабинет на сайте ФНС или по ТКС).

Отправка декларации через ЛКН или специального оператора требует наличия квалифицированной электронной подписи.

- По почте (заказным письмом с описью вложения).

Документом, подтверждающим прием декларации, будет квитанция об оплате, ее необходимо сохранить.

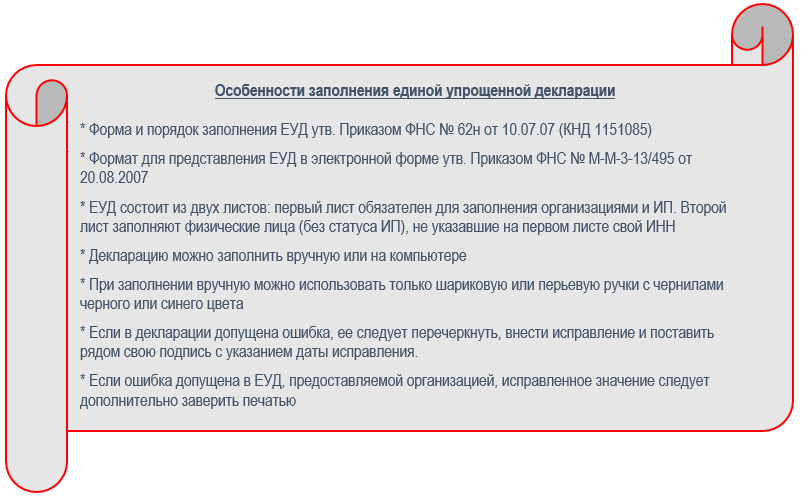

Как заполнить ЕУД в 2023 году

Вот как выглядят основные правила:

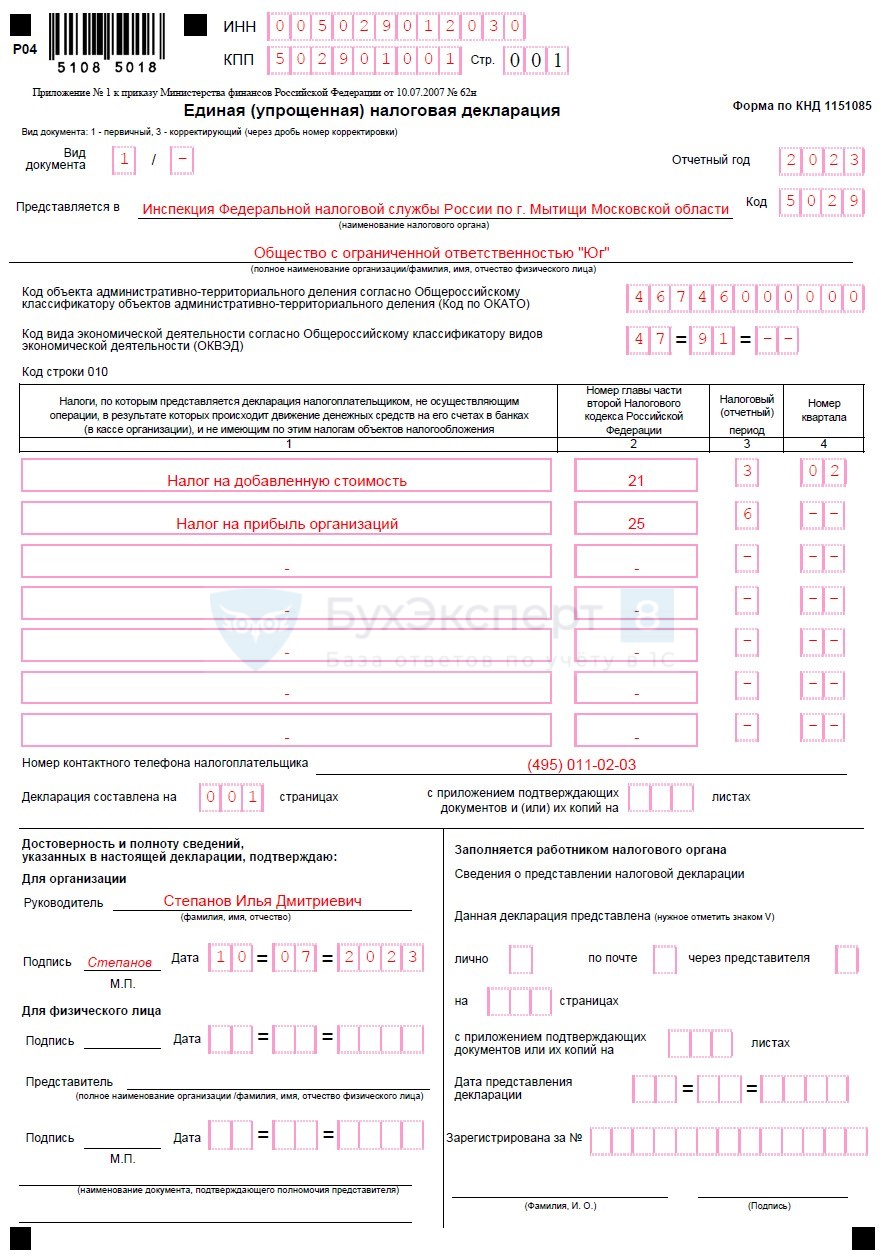

Единая упрощенная налоговая декларация (нулевая) — образец заполнения

Единая упрощенная декларация — скачать бланк

| Поле (строка) | Вносимое значение |

| ИНН |

Организации в первых двух ячейках указывают нули, а потом свой номер ИНН. Например, ООО «Юг» имеет ИНН 5029012030. Строку ИНН она заполнит так: «005029012030». ИП вносят ИНН без изменения |

| КПП | Поле заполняют только организации |

| Вид документа |

Если сдаете первичную ЕУД, в первой ячейке поставьте «1», а во второй — прочерк. Например: «1/ –». Если сдаете корректировку, в первом поле всегда указывайте значение «3», во втором — номер корректировки. Например, если сдаете первую по счету уточненную ЕУД, поле заполните так: «3/1». А если подаете вторую корректировку — «3/2» |

| Отчетный период | При заполнении ЕУД за 2023 год укажите значение «2023» |

| Представляется в … |

Внесите полное название налогового органа, в который направляете декларацию, затем отразите его 4-хзначный код. Например, если ЕУД сдается в ИФНС по г. Пушкино, поле нужно заполнить так: «Межрайонная инспекция Федеральной налоговой службы России N 3 по Московской области», код «5038» |

| Полное наименование организации, ФИО физлица | Укажите полностью название вашей организации либо ФИО физлица (если ЕУД сдает ИП) |

| Код ОКАТО | С 2014 года в этом поле вместо ОКАТО отражается код по ОКТМО. Он вносится в строку начиная с первой ячейки. Если ОКТМО состоит менее чем из 11 знаков, в оставшихся ячейках нужно проставьте нули (00) |

| Код ОКВЭД | Укажите код основного вида деятельности из ЕГРИП/ЕГРЮЛ. Его также можно узнать на сайте ФНС, скачав выписку из соответствующего реестра |

Правила заполнения строки 010

При заполнении ЕУД по УСН

| строка 010 |

|

При заполнении ЕУД по ЕСХН

| строка 010 |

|

При заполнении ЕУД по НДС

| строка 010 |

|

При заполнении ЕУД по налогу на прибыль

| строка 010 |

|

Порядок заполнения блока «Достоверность и полноту сведений …» зависит от того, кто сдает ЕУД:

- Руководитель организации.

В строку «Для организации» внесите ФИО руководителя, ниже поставьте дату подписания документа, подпись руководителя и печать организации.

- ИП.

Данные о ФИО предпринимателя повторно вносить не нужно. В самом низу ИП ставит подпись и дату подписания документа.

- Представитель организации или ИП.

В строке «Представитель» необходимо указать название организации или физического лица – представителя налогоплательщика, затем поставить подпись, дату подписания документа и печать (при наличии).

В самой последней строке этого блока укажите название документа, подтверждающего полномочия представителя, и его реквизиты.

Ответственность за несвоевременную сдачу ЕУД

У судов и налоговиков не сложилось единой точки зрения относительно мер ответственности за пропуск срока сдачи единой упрощенной декларации:

- Суды считают правомерным привлечение налогоплательщика, сдавшего ЕУД, к ответственности по ст. 119 НК РФ (Постановление ФАС СЗО от 30.04.2014 N Ф07-2761/2014 по делу N А56-63059/2013, ФАС ВСО от 12.05.2012 по делу N А69-1872/2011, п. 6 Рекомендаций Научно-консультативного совета АС ВВО, утв. решением Президиума АС Волго-Вятского округа, протокол от 17.06.2015 N 3).

- Налоговики считают правильным привлечение к ответственности по ст. 126 НК РФ.

Если организация или предприниматель не имели права на сдачу упрощенной декларации, но все равно отчитались по ней, ИФНС вправе:

- потребовать от нарушителя сдать отчетность по каждому налогу, отраженному в ЕУД;

- привлечь его к ответственности в соответствии со ст. 119 НК РФ;

- дополнительно оштрафовать должностных лиц организации по ст. 15.5 КоАП РФ;

- заблокировать расчетный счет организации или ИП до момента сдачи отчетности.

Кратко об единой упрощенной налоговой декларации в 2023 году

- Единая упрощенная декларация — одна из форм нулевой налоговой отчетности. Сдается при отсутствии ведения деятельности в отчетном (налоговом) периоде.

- Условия сдачи единой нулевой отчетности:

- отсутствие объектов налогообложения по всем налогам, которые платит организация или ИП;

- никакого движения по счетам.

- После введения ЕНП в 2023 году срок сдачи ЕУД не поменялся. Она все-также сдается в ИФНС до 20 числа месяца, следующего за отчетным (налоговым) периодом.

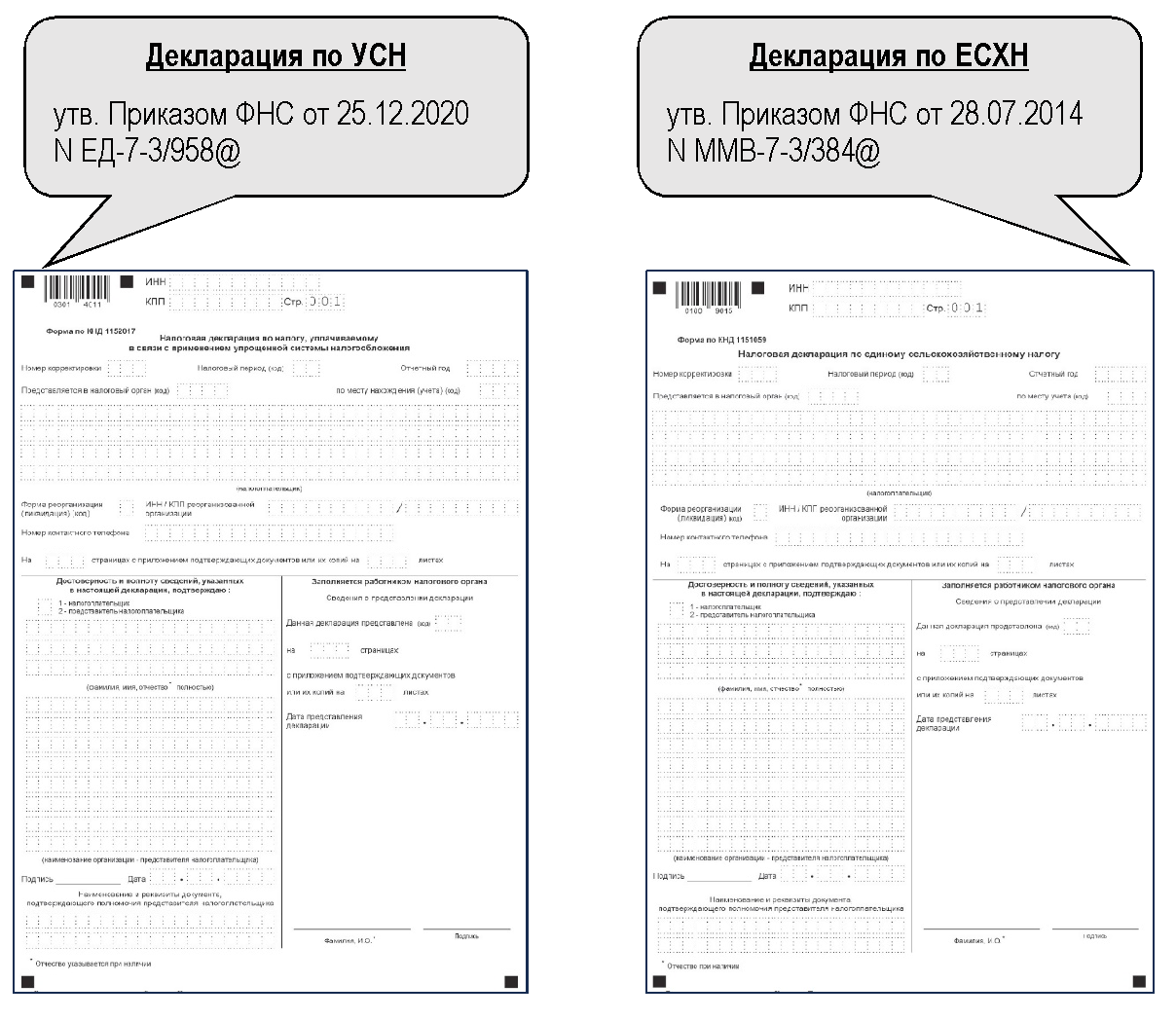

- Отчитаться по ЕУД можно только по налогам, уплачиваемым в связи с применением УСН и ЕСХН, а также по НДС и налогу на прибыль. Однако со сроком подачи единой декларации по УСН и ЕСХН есть неоднозначность, в связи с чем безопаснее по этим двум налогам подавать обычные декларации-«нулевки».

- Форма упрощенной отчетности утверждена Приказом ФНС N ММ-3-13/495 от 20.08.2007.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете