Упрощенцы могут уменьшать УСН-базу на разрешенные расходы из закрытого перечня. Но применять его без разъяснений Минфина и ФНС опасно — можно исказить налоговую базу и не доплатить налог. Расскажем, на какие траты плательщики УСН вправе уменьшить доходы, не вызывая претензий налоговиков.

Содержание

Список расходов из ст. 346.16 НК РФ

Для упрощенцев законодатели составили персональный перечень расходов, ориентируясь на который можно законно снижать налоговые обязательства по УСН-налогу. Он периодически корректируется и сейчас насчитывает 43 позиции:

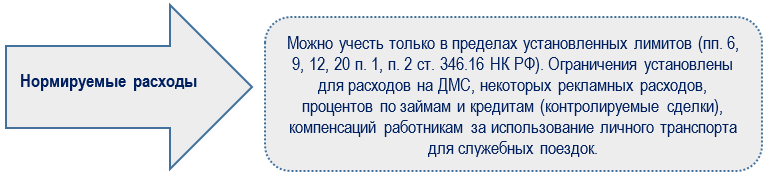

Часть расходов из этого списка упрощенцу можно учесть при расчете УСН-налога в полной сумме, другие — с учетом специальных правил и/или в нормируемом размере. Однако отдельные расходы, свободно принимаемые к налоговому учету налогоплательщиками на ОСНО, упрощенцу учесть не получится (об этом подробнее расскажем далее).

Когда расход будет законным

Прежде чем включить расход в базу по УСН, следует провести проверку по двум параметрам:

- Расход должен присутствовать в разрешенном перечне.

- В отношении него одновременно выполняются три условия:

Получите понятные самоучители 2026 по 1С бесплатно:

Налоговики уделяют особое внимание выполнению этих условий, поэтому упрощенцу важно соблюдать их не только формально — расходы должны быть связаны с его реальной деятельностью. Иначе можно получить обвинение в незаконной налоговой выгоде.

Для подтверждения расходов нужны не только надлежаще оформленные первичные документы (накладные, акты и др.), но и платежные документы. При этом не имеет значения, какими средствами расход оплачен: собственными или заемными.

Общие и специальные правила

Для большинства УСН-расходов действует правило:

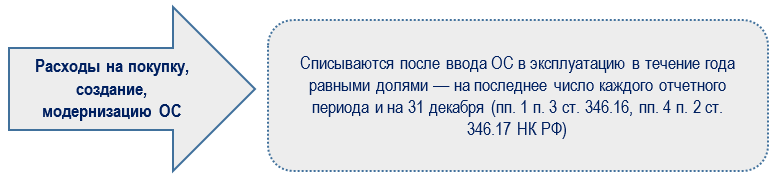

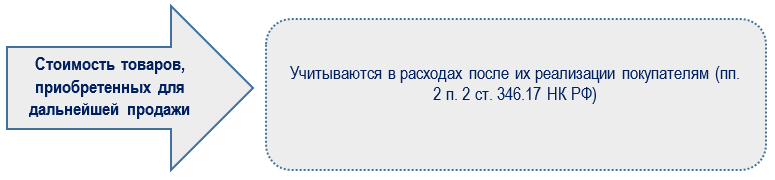

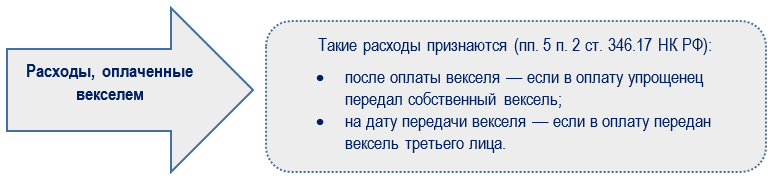

Для отдельных расходов действуют специальные правила:

Краткий самоучитель по учету ОС − законодательство

Как отразить перевод товаров в материалы при УСН в 1С

Как в 1С отразить выдачу векселя

У упрощенцев есть законное право на уменьшение УСН-базы на убытки прошлых лет (п. 7 ст. 346.18 НК РФ).

Популярные расходы упрощенца

Рассмотрим особенности признания самых распространенных расходов на УСН.

Расходы на связь, вывоз мусора, мойку транспорта, услуги юриста, нотариуса

Оплата разнообразных услуг — распространенная статья расходов упрощенцев. Вот некоторые из них:

| Вид затрат | Подтверждающие документы | Ссылка на НК РФ, письма Минфина и ФНС |

|

Затраты на связь (телефонное обслуживание, плата за выбор номера телефона, почту, интернет, факсимильную и спутниковую связь) |

|

Письма Минфина от 11.11.2011 N 03-11-06/2/159, от 09.12.2013 N 03-11-06/2/53606) |

|

Услуги по вывозу мусора (безопасно учесть в расходах только затраты на вывоз ТБО) |

|

пп. 36 п. 1 ст. 346.16 НК РФ |

|

Услуги юриста (следует опираться на перечни услуг из ст. 6 Федерального закона от 21.11. 2011 N 324-ФЗ и п. 2 ст. 2 Федерального закона от 31.05.2002 N 63-ФЗ «Об адвокатской деятельности…» |

|

|

|

Услуги нотариуса (затраты учитываются в пределах тарифов, предусмотренных ст. 22.1 Закона РФ от 11.02.1993 г. N 4462-1 «Основы законодательства Российской Федерации о нотариате» |

|

пп. 14 п. 1 ст. 346.16 НК РФ. Письма Минфина от 17.01.2020 N 03-11-11/2043, от 28.06.2019 N 03-11-11/47568 |

|

Мойка транспорта, используемого в деятельности упрощенца |

|

пп. 12 п. 1, п. 2 ст. 346.16 НК РФ, Письмо Минфина от 20.06.2006 N 03-03-04/1/530. |

Можно ли признать в расходах при УСН затраты на вознаграждение управляющего-ИП?

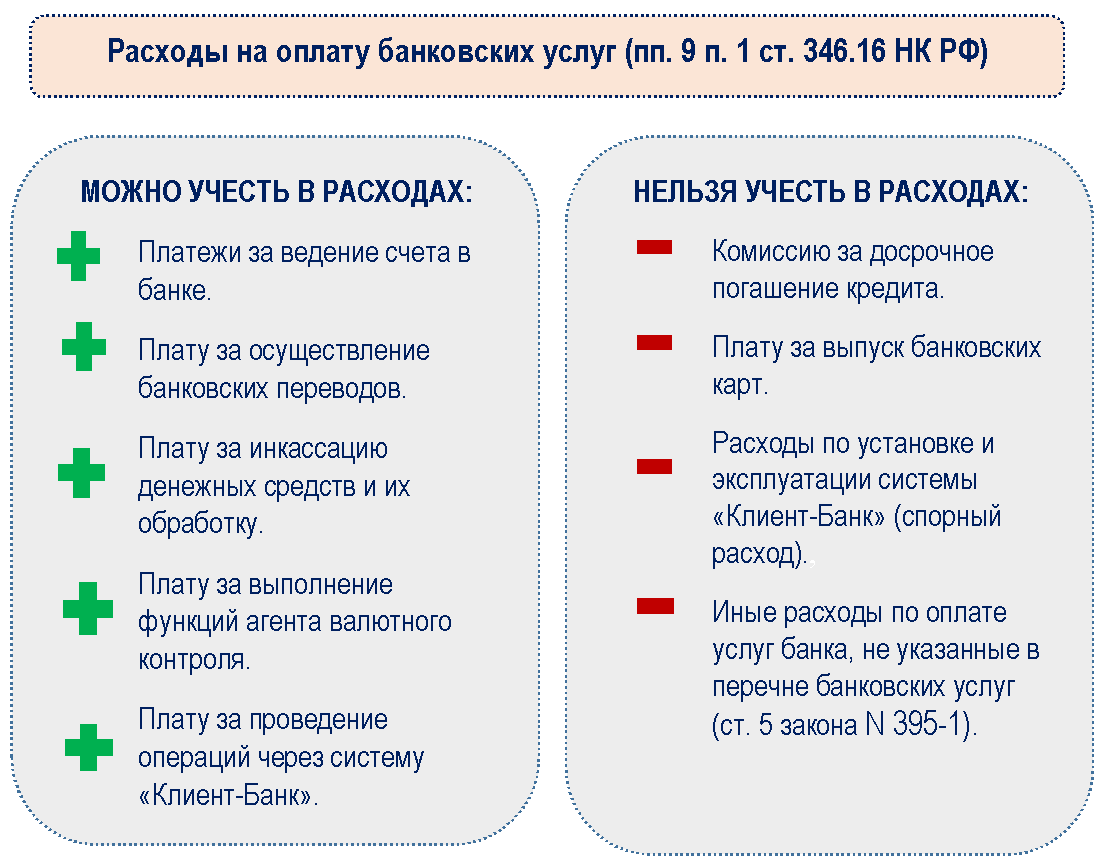

Расходы на оплату банковских услуг

Здесь основное правило — можно учесть только те банковские услуги, которые перечислены в ст. 5 Федерального закона от 02.12.1990 N 395-1:

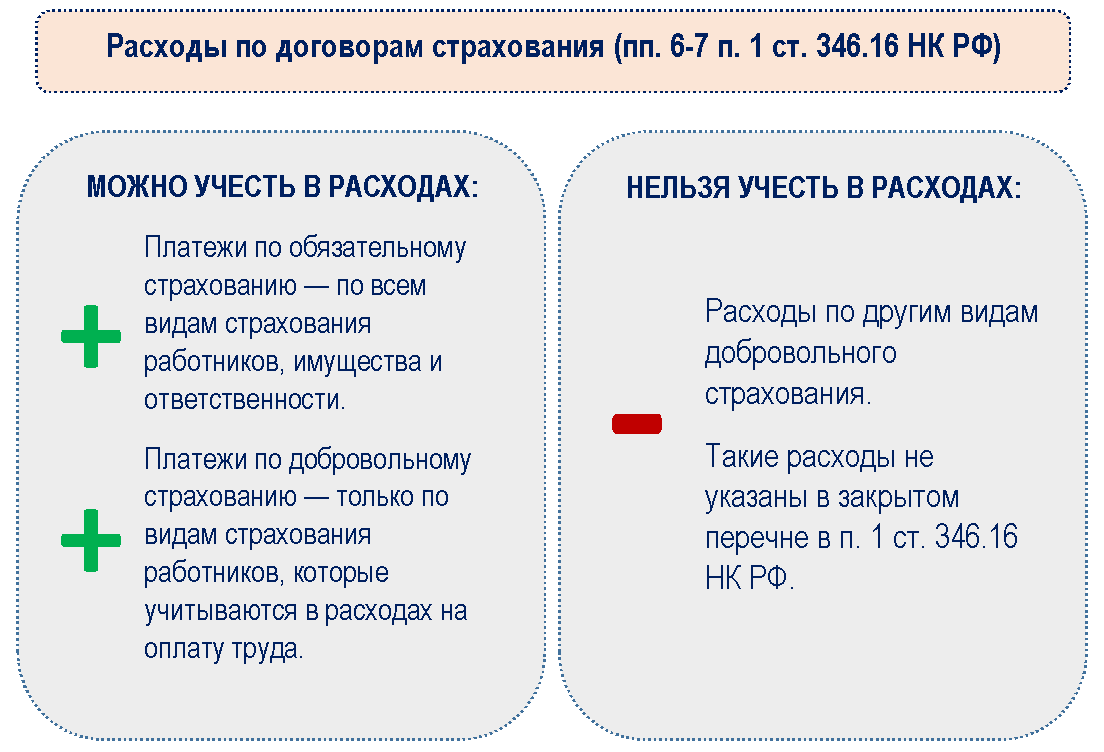

Расходы по договорам страхования

Не всякую страховку упрощенцу позволено включить в расходы.

Чтобы по ошибке не учесть в не принимаемые расходы по страхованию, проведите проверку:

Пример 1

Компании «А» (арендодатель) и «Б» (арендатор), применяющие УСН, заключили договор аренды производственного оборудования. Передача имущества в аренду сопряжена с риском его порчи или утраты, поэтому в договоре обязанность по страхованию возложили на арендатора. Бухгалтер компании «Б» стоимость полиса в расходы по УСН-налогу не включила — страхование, осуществленное в силу договора, обязательным по закону не является (п. 4 ст. 935 ГК РФ).

Пример 2

Применяющая УСН компания-туроператор застраховала гражданскую ответственность (Письмо Минфина от 15.03.2018 N 03-11-06/2/15878).

Расходы по договорам обязательного страхования учитываются:

- в пределах тарифов, утвержденных российскими законами или международными конвенциями (пп. 7 п. 1, п. 2 ст. 346.16 НК РФ);

- в размере уплаченной суммы — если тарифы не утверждены;

- уплаченная сумма включается в расходы на дату оплаты (п. 2 ст. 346.17 НК РФ).

Упрощенец вправе учесть в расходах платежи по добровольному страхованию работников — только по видам страхования, указанным в п. 16 ст. 255 НК РФ (страхованию жизни, негосударственному пенсионному страхованию и ДМС).

Страховка учитывается:

- при соблюдении условий и в пределах лимитов, указанных в п. 16 ст. 255 НК РФ;

- в составе расходов на оплату труда на дату списания денег с расчетного счета или выплаты из кассы.

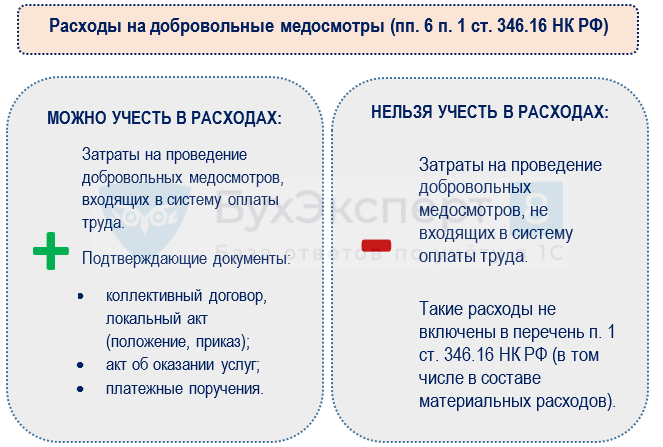

Расходы на медосмотры

Компании и ИП на УСН с базой доходы минус расходы могут включать в расходы затраты на медосмотры по таким правилам:

Если работодатель организует медосмотр не по требованию закона или других НПА (добровольный медосмотр), расходы на него можно учесть только при условии, что они входят в систему оплаты труда (предусмотрены коллективным договором или иным локальным НПА).

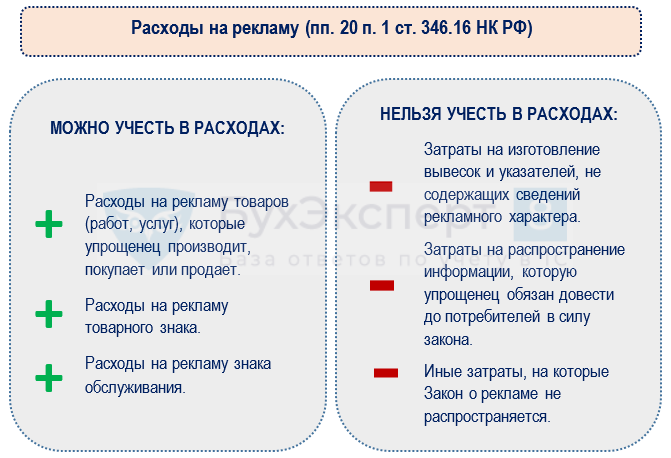

Расходы на рекламу

Расходы на рекламу приведены в закрытом перечне расходов, однако не всякий рекламный расход уменьшает базу по УСН.

Если расход не признается по закону рекламой, его в отдельных случаях все же можно признать, но не в составе расходов на рекламу, а в составе других расходов, перечисленных в п. 1 ст. 346.16 НК РФ.

Нестандартные расходы, от которых лучше отказаться

Закрытый перечень расходов нередко ставит упрощенцев перед выбором;

- либо воспользоваться заманчивой скидкой и столкнуться с неясными налоговыми последствиями;

- либо провести платеж по классической схеме и законно учесть его при расчете налога.

Рекомендуем заранее просчитать последствия тех или иных расходов — ведь применение выгодных, на первый взгляд, предложений может обернуться невозможностью признать расход при расчете УСН-налога.

Например, популярный способ экономии при оплате услуг ОФД с помощью промокодов — паролей, подтверждающих оплату услуг оператора фискальных данных на выбранный срок со скидкой. Некоторые компании покупают такие промокоды у организаций по обслуживанию ККТ.

Оплата с помощью промокода выходит дешевле, чем перечисление платы оператору напрямую. Однако такая экономия оборачивается для упрощенца невозможностью учесть этот расход при расчете УСН-налога по следующим причинам:

- промокод на услуги ОФД реализует сторонняя компания, а не сам ОФД, поэтому подтверждающих документов от оператора фискальных данных нет;

- траты на покупку промокода — имущественное право, позволяющее требовать от исполнителя оказания услуг ОФД, а подобных расходов нет в разрешенном перечне, то есть их нельзя учесть при расчете УСН-налога (Письмо Минфина от 03.02.2021 N 03-11-06/2/6814).

Получается, что выгоднее оплатить услуги ОФД, чем оплачивать промокод, а затем законно признать уплаченную сумму в расходах (Письмо Минфина от 23.07.2019 N 03-01-15/54947).

Какие расходы учесть не получится

Ряд расходов упрощенец учесть не сможет — ни частично, ни в полной сумме. К примеру:

- расходы на покупку питьевой воды для сотрудников — даже в качестве расходов на обеспечение нормальных условий труда (Письмо Минфина от 26.05.2014 N 03-11-06/2/24963);

- расходы на проведение спецоценки условий труда на рабочих местах (Письмо Минфина от 30.06.2014 N 03-11-09/31528);

- представительские расходы (Письмо Минфина от 23.03.2017 N 03-11-11/16982).

Кратко о закрытом перечне УСН-расходов: как упрощенцу грамотно уменьшить налог

- Упрощенцы с базой «доходы минус расходы» вправе при расчете УСН-налога уменьшить доходы на расходы из закрытого перечня, приведенного в ст. 346.16 НК РФ. Сейчас в нем 43 позиции.

- Значительную часть расходов из закрытого перечня упрощенец вправе признать в полной сумме на момент их оплаты: выплаченную сотрудникам зарплату, суммы, потраченные на оплату услуг и др. Часть расходов признается только при соблюдении специальных правил и/или нормируется.

- Чтобы расход законно уменьшал доходы при расчете налоговой базы, он должен быть документально подтвержден, экономически обоснован и направлен на получение дохода.

- Расходы, не указанные в закрытом перечне, налоговую базу по УСН-налогу не уменьшают (представительские, расходы на проведение спецоценки и др.).

- Расходы должны быть связаны с реальной деятельностью упрощенца, иначе его могут обвинить в получении незаконной налоговой выгоды.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете