Применение спецрежима в виде уплаты единого сельхозналога позволяет компаниям и ИП экономить на налоговых платежах, но не освобождает от регулярного представления декларации по ЕСХН. В статье вы найдете образец декларации и ответы на вопросы:

- как часто требуется отчитываться по сельхозналогу;

- на каком бланке;

- какие листы декларации обязательны;

- какая дата считается отчетной;

- что учесть при заполнении разделов;

- как накажут за отсутствие декларации.

Содержание

- Как часто сдавать декларацию

- Последние изменения

- Бланк и состав

- Порядок заполнения отчета

- Способы представления

- Нужно ли сдавать нулевую декларацию

- Как отчитываться при наличии обособленных подразделений

- Плательщик ЕСХН ликвидируется: как заполнить декларацию

- Декларацию не сдали: что будет?

- Кратко о декларации по ЕСХН: как заполнить и представить

Как часто сдавать декларацию

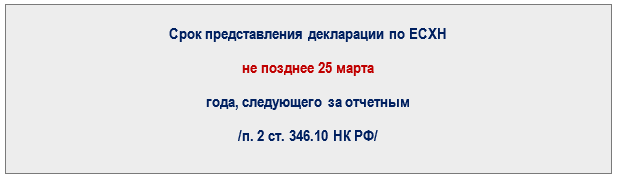

Привычный для большинства налогоплательщиков принцип, когда по каждому отчетному периоду в инспекцию нужно отчитаться, в ситуации с декларацией по ЕСХН не применяется. Инспекторы ожидают такой отчет от плательщиков сельхозналога один раз в год.

С 2023 года действует такое правило:

Закон не требует передавать контролерам налоговую декларацию по единому сельскохозяйственному налогу по итогам отчетных периодов (для ЕСХН это полугодие). Внутри года по результатам полугодия ФНС ждет только авансовый налоговый платеж.

Указанная отчетная дата не применяется при прекращении сельхоздеятельности/закрытии ИП. В таких случаях дожидаться окончания года для подачи декларации не нужно. Заполнить и сдать ее нужно не позднее 25 числа месяца, следующего за месяцем прекращения сельхоздеятельности/регистрации ликвидации ИП.

Правило о том, как сдвигается отчетная дата при ее совпадении с нерабочим днем, в отношении ЕСХН-декларации применяется в обычном порядке — не считается опозданием ее представление в ближайший рабочий день после отчетной даты, совпавшей с нерабочим днем (п. 7 ст. 6.1 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

С 2024 года больше сельхозпроизводителей смогут применять ЕСХН

Последние изменения

В 2022-2023 годы в декларацию по ЕСХН изменения не вносились. Последние корректировки датируются 29.03.2021, когда на обновленном бланке нужно было отчитаться за 2020 год (Приказ ФНС от 18.12.2020 N ЕД-7-3/926@).

Последние трансформации бланка носили в целом технический характер: изменили штрих-коды, с титульного листа убрали поле для проставления кода по ОКВЭД, добавили строку 046 в Раздел 2 для обоснования региональной ставки.

В целом внесенные поправки были связаны с необходимостью автоматизации сбора информации в целях проведения оценки налоговых расходов.

Подробнее о действующей форме декларации по ЕСХН в 2023 году расскажем в следующем разделе.

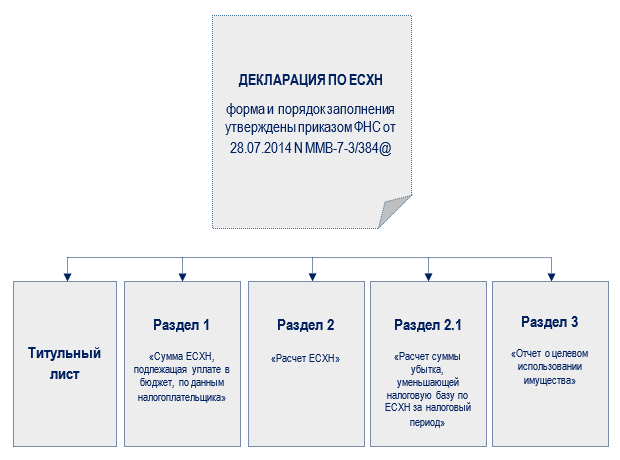

Бланк и состав

Обязательными для представления в налоговую инспекцию являются титульный лист, разделы 1 и 2. Остальные разделы включаются в состав декларации только при наличии данных для их заполнения: если компания или ИП закончили год с убытком или получали дополнительное финансирование (п. 6.1 и 7.1 Порядка заполнения декларации).

Контрольные соотношения к декларации по ЕСХН приведены в Письме ФНС от 13.04.2016 N СД-4-3/6416.

Порядок заполнения отчета

Расскажем, как заполнить декларацию по ЕСХН за 2023 год.

Общие правила

- Все значения стоимостных показателей указывают в полных рублях.

- Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

- Текст в ячейках заполняется слева направо заглавными буквами. Целые числовые и кодовые показатели также заполняются слева направо, при этом в последних незаполненных ячейках проставляется прочерк.

- Исправление ошибок корректирующим или иным аналогичным средством не допускается.

- На каждом листе декларации компании указывают ИНН и КПП, предприниматели — только ИНН. Ячейки для ИНН заполняются слева направо с указанием прочерков в последних двух ячейках для десятизначного кода компании.

- Все страницы декларации нумеруются последовательно в сквозном порядке.

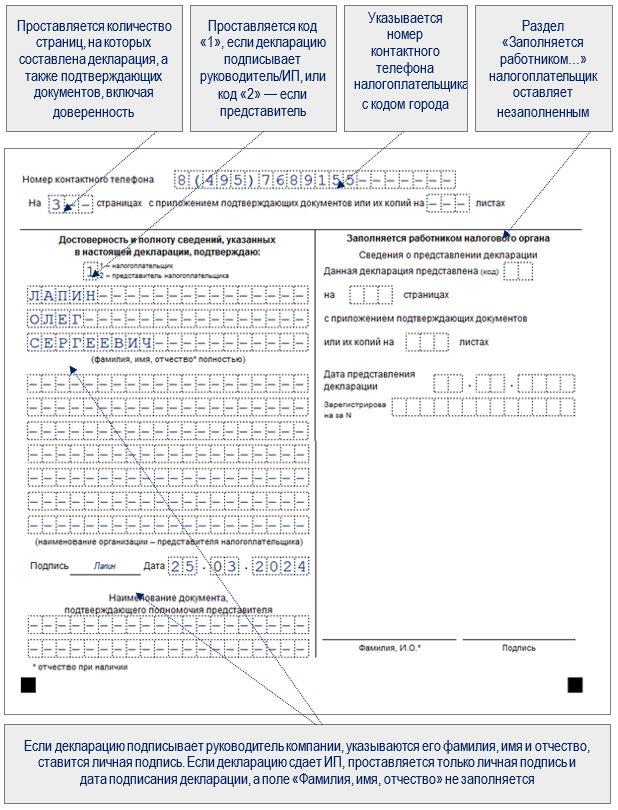

Титульный лист

Оформление титульного листа декларации по ЕСХН осуществляется в том же порядке, что и у большинства налоговых деклараций. В его первой части проставляются необходимые коды и наименование налогоплательщика.

Вторая часть титульного листа содержит информацию о контактном телефоне отчитывающегося лица и иные необходимые сведения, включая проставление даты и личной подписи ответственного работника компании/представителя или ИП.

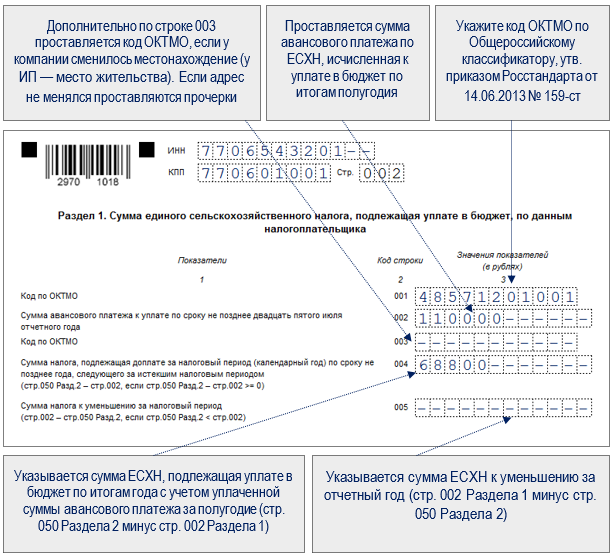

Раздел 1

Здесь отражаются код ОКТМО и суммовые данные о налоге, подлежащем уплате.

Достоверность данных, отраженных в разделе 1, отдельно не подтверждается. Учитывая, что на одном листе декларации размещается два радела (1 и 2), то ответственное лицо компании/ИП проставляет подпись за оба раздела единожды внизу страницы с указанием даты.

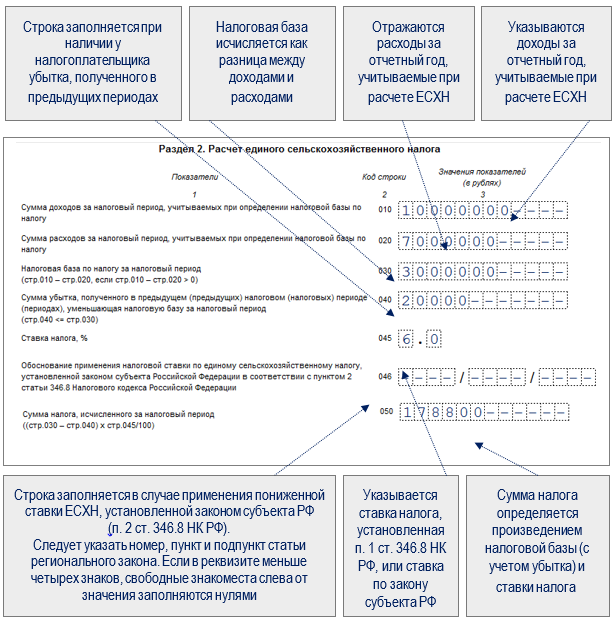

Раздел 2

Здесь налогоплательщик исчисляет сумму налога, подлежащую уплате. Для этого находит разницу между полученными за год доходами и произведенными расходами. Если был убыток за предыдущие периоды, его величина уменьшает налоговую базу.

После заполнения первых двух разделов и титульного листа можно завершать формирование декларации, если данных для последующих разделов нет (отсутствуют убытки прошлых периодов и не было целевого финансирования).

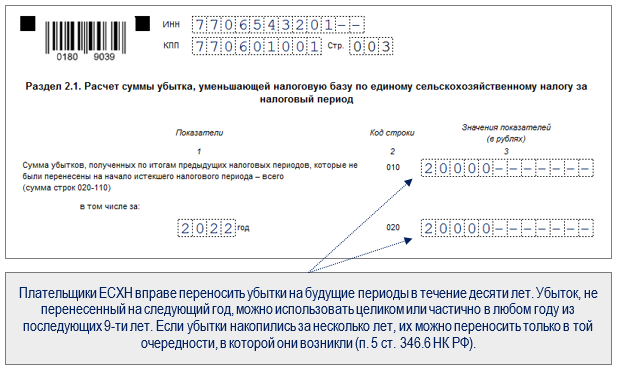

Раздел 2.1

В нашем примере раздел 2.1 требуется заполнить, так как у налогоплательщика есть убытки, сумма которых учитывается при исчислении налога.

Подписывать этот раздел отдельно не требуется — форма бланка не предусматривает поля для проставления даты и подписи.

Способы представления

Допустимые способы сдачи ЕСХН-декларации зависят от среднесписочной численности сотрудников (ССЧ) плательщика сельхозналога за год, предшествующий ее сдаче.

Численность придется отслеживать, чтобы не ошибиться со способом представления декларации. Если ССЧ превысит обозначенный показатель, а плательщик ЕСХН отчитается на бумаге вместо обязательного электронного формата, штраф за каждое такое нарушение составит 200 руб. (ст. 119.1 НК РФ).

Нужно ли сдавать нулевую декларацию

Да, нужно.

Если ЕСХН-деятельность отсутствует, но компания или ИП по НК РФ признаются плательщиками сельхозналога, представление декларации является их обязанностью (пп. 4 п. 1 ст. 23, п. 1 ст. 346.2 НК РФ). Требуется представить титульный лист, разделы 1 и 2 с нулевыми показателями.

Как отчитываться при наличии обособленных подразделений

Нужно применять общие правила. Учитывая, что обособленные подразделения (ОП) не имеют статуса самостоятельного юридического лица (абз. 21 п. 2 ст. 11 НК РФ), показатели их работы формируют общую налоговую базу компании в целом.

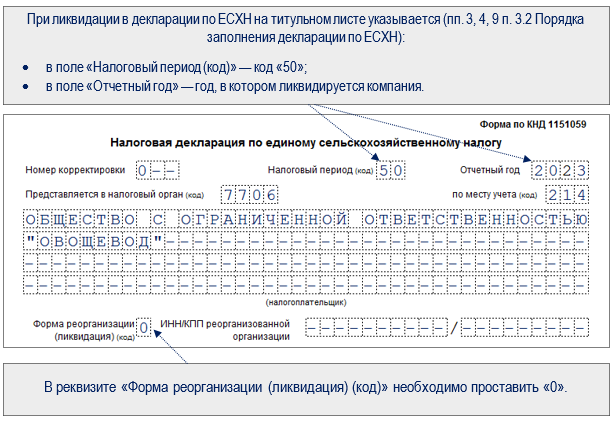

Плательщик ЕСХН ликвидируется: как заполнить декларацию

Существуют особенности оформления отдельных полей декларации в случае, если компания или ИП ликвидируются до окончания года.

В остальном декларация заполняется в обычном порядке.

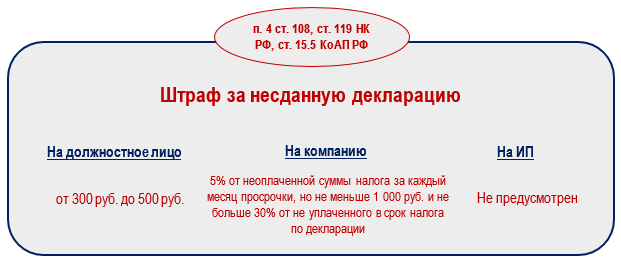

Декларацию не сдали: что будет?

За такое нарушение последствия для компании и ИП будут разными:

- для ИП наказание не предусмотрено (прим. к ст. 15.3 КоАП);

- компанию и ее должностных лиц оштрафуют.

Налог, уплаченный в срок, ограничивает штраф за опоздание с декларацией суммой 1 000 руб. (ст. 119 НК РФ).

Кратко о декларации по ЕСХН: как заполнить и представить

- Форма и порядок заполнения декларации по ЕСХН утверждены Приказом ФНС от 28.07.2014 N MMВ-7-3/384@. Последний раз в нее вносились изменения в 2021 году.

- Обязательными являются титульный лист, разделы 1 и 2. Остальные разделы (2.1 и 3) включаются в состав декларации при наличии данных для их заполнения.

- Представьте декларацию раз в год не позднее 25 марта после окончания отчетного года.

- Сдавать декларацию можно только в электронном виде, если средняя списочная численность работников за предыдущий год превышает 100 чел. Если этот показатель ниже, допускается представление отчета на бумаге.

- За несвоевременное представление декларации грозят штрафы как компании, так и ее должностным лицам.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете