Упрощенная система налогообложения с объектом «доходы минус расходы» только на первый взгляд выглядит просто, а на практике вызывает много вопросов.

Из статьи вы узнаете:

- как считать налог;

- как определять доходы и расходы;

- какую применять ставку — 15% или 20%.

А еще увидите пример расчета налога.

Содержание

Расчет налога

Для определения суммы налога применяются формулы:

Налог по УСН = Налоговая база * Налоговая ставка

Налоговая база = Доходы — Расходы

Получите понятные самоучители 2026 по 1С бесплатно:

По итогам года полученное расчетное значение сравниваем с минимальным налогом. Минимальный налог уплачиваем, даже когда по итогам года компанией/ИП получен убыток.

Минимальный налог = 1% * Доходы за год

Если за 1 квартал, полугодие, 9 месяцев расходы превысили доходы, аванс по УСН не платим.

Авансовый платеж по УСН с минимальным налогом не сравниваем.

Подробнее об авансовых платежах по УСН:

Налог по УСН за год определяем по правилам:

Разницу между уплаченным минимальным налогом по УСН и налогом по УСН, рассчитанным по формуле по итогам года, можем включить в расходы следующего налогового периода (п. 6 ст. 346.18 НК РФ).

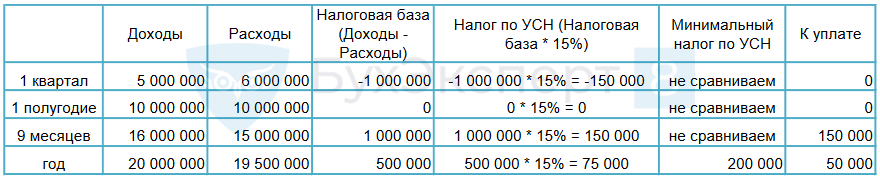

Пример

Результаты деятельности ООО «Наш магазин» за год приведены в таблице:

Так как рассчитанный налог по УСН за год (75 000 руб.) меньше минимального налога (200 000 руб.), то заплатить по итогам года придется 50 000 руб.: 200 000 руб. — 150 000 руб. (УСН уплаченный за 9 месяцев).

Определяем разницу между минимальным налогом по УСН и рассчитанным по формуле значением по итогам года: 200 000 руб. — 75 000 руб. = 125 000 руб. В расходы следующего года можно включить 125 000 руб.

Если по итогам года у организации/ИП образовался убыток, на его величину (целиком или частично) можно уменьшить налоговую базу — так можно поступать в течение 10 последующих лет (п. 7 ст. 346.18 НК РФ). Если убытки получены в течение нескольких лет, налоговую базу уменьшаем на суммы убытков в хронологическом порядке. Убытки учитываем только при расчете налога за год.

Подробнее об учете в 1С разницы между минимальным налогом по УСН и налогом по УСН, рассчитанным по формуле, рассказываем здесь >>

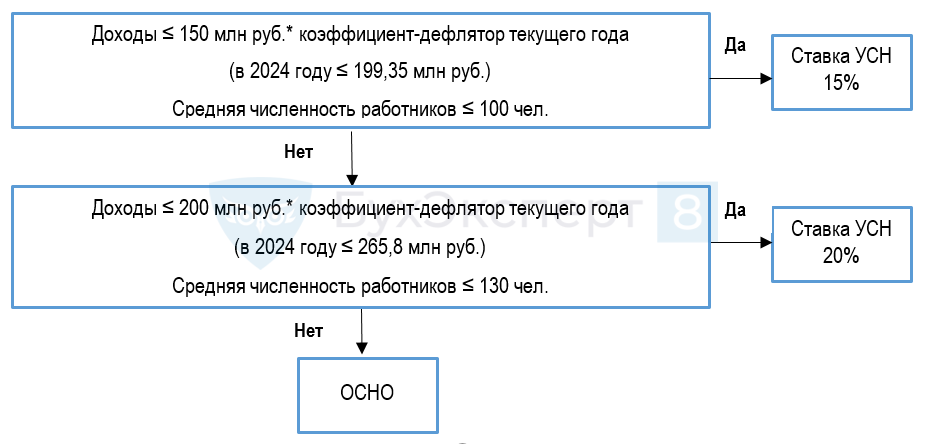

Ставка налога УСН «доходы минус расходы»

Ставка налога по УСН может быть стандартной 15% или повышенной 20%. Механизм определения ставки следующий:

Обязательные условия сохранения УСН и применения льготных налоговых ставок такие же, как для УСН «Доходы»:

УСН «доходы»: описание режима и примеры расчета налога

Порядок определения доходов

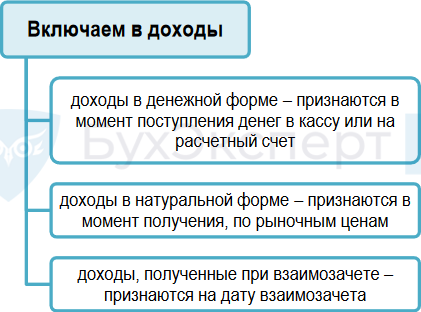

Доходы определяем кассовым методом:

Порядок определения доходов при расчете УСН-налога определен ст. 346.15 НК РФ (по правилам, предусмотренным гл. 25 НК РФ).

Не включаем в налоговую базу суммы залога, задатка, обеспечительного платежа, возвраты от поставщиков (полный перечень в ст. 251 НК РФ).

Подробнее об определении доходов при УСН.

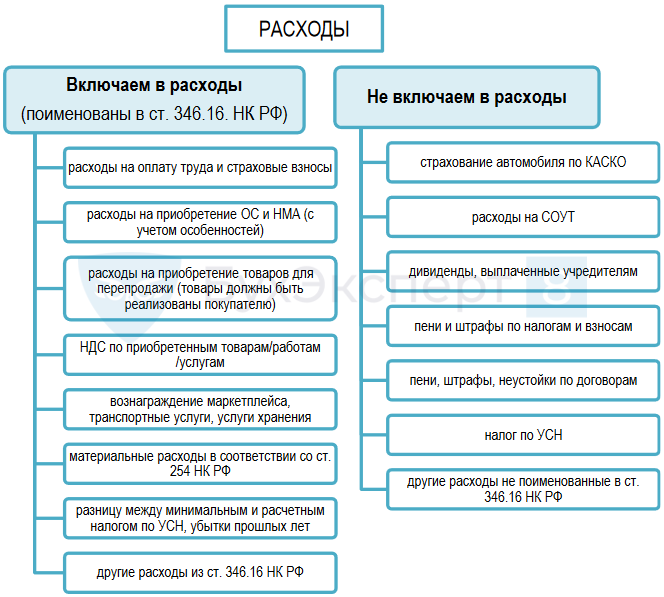

Порядок определения расходов

Расходы определяем кассовым методом с учетом ряда особенностей.

Перечень расходов определен и ограничен ст. 346.16 НК РФ. Уменьшить налоговую базу на расходы, не упомянутые в этой статье, нельзя.

Общие требования к расходам:

- должны быть экономически обоснованы, направлены на извлечение прибыли от предпринимательской деятельности и документально подтверждены;

- товары (работы, услуги) оплачены;

- товары (работы, услуги) получены и оприходованы.

Дата принятия расхода определяется как более поздняя из дат оплаты, поступления, ввода в эксплуатацию и реализации покупателю.

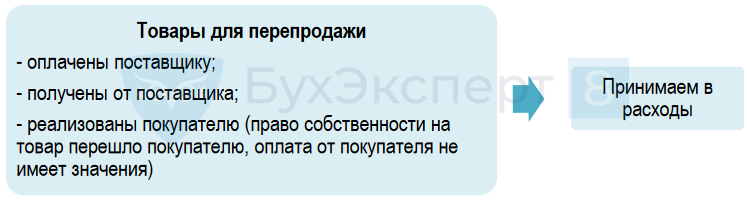

Особенности учета товаров для перепродажи

Пример

28.02.2024 магазин товаров для детей оплатил поставщику 200 тыс. руб. за 100 наборов конструктора (2 тыс. руб. за набор).

11.03.2024 конструкторы получены и оприходованы на основании товарной накладной.

25.03.2024 продано 20 наборов.

01.04.2024 продано 10 наборов.

Принять в расходы за 1 квартал 2024 года можем только 40 тыс. руб. (20 шт. * 2 тыс.), так именно 20 наборов оплачены поставщику, получены и реализованы покупателю.

Стоимость проданных 01.04.2024 конструкторов уменьшит налоговую базу за полугодие.

Подробнее: Расходы на приобретение товаров при УСН в 1С

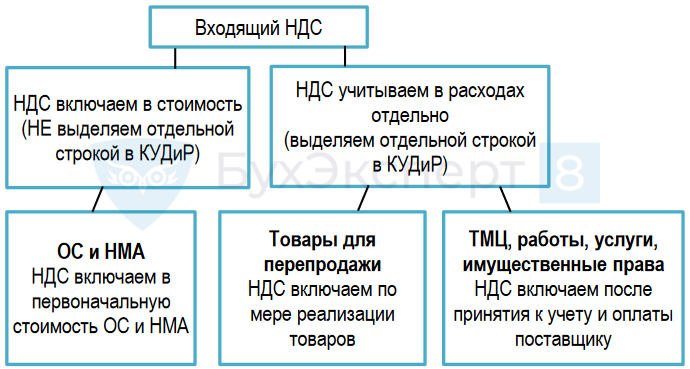

Особенности учета НДС

Организации и ИП на УСН не являются плательщиками НДС с реализации.

Однако в ряде случаев (п. 2, п. 3 ст. 346.11 НК РФ, ст. 161 НК РФ, п. 5 ст. 173 НК РФ, ст. 174.1 НК.РФ) заплатить НДС придется, например:

- упрощенец выставил счет-фактуру с выделенной суммой НДС;

- при ввозе товаров в РФ;

- при покупке в РФ у иностранной организации;

- при аренде государственного/муниципального имущества.

НДС, уплаченный поставщикам по приобретенным ТМЦ, работам, услугам имущественным правам, включаем в расходы одновременно с расходами, к которым он относится. Если приобретенные товары (работы, услуги) нельзя включить в расходы по УСН, то и НДС по ним «сгорает».

Порядок отражения входящего НДС в расходах:

С 2025 года организации и ИП на упрощенке с доходом свыше 60 млн руб. могут стать плательщиками НДС.

Особенности учета ОС И НМА в расходах

Чтобы принять затраты на приобретение основного средства в расходы, ОС должно быть оплачено, получено и введено в эксплуатацию (учитываем по более поздней из дат). Расходы признаются равными долями на последнее число квартала и зависят от квартала, в котором приобретено (введено в эксплуатацию) основное средство.

Пример 1

28.02.2024 магазин товаров для детей оплатил за стеллаж металлический 120 тыс. руб. Стеллаж поступил от поставщика и введен в эксплуатацию 04.03.2024.

Стеллаж относится к основным средствам, оплачен и введен в эксплуатацию в 1 квартале. Поэтому его стоимость признаем в расходах равными долями в течении четырех кварталов: 31 марта, 30 июня, 31 октября, 31 декабря по 30 тыс. руб.

Пример 2

28.02.2024 магазин товаров для детей оплатил за стеллаж металлический 120 тыс. руб. Стеллаж поступил от поставщика 28.03.2024, введен в эксплуатацию 01.04.2024.

Стеллаж металлический относится к основным средствам, оплачен и получен от поставщика в 1 квартале, а введен в эксплуатацию во 2 квартале. Поэтому его стоимость признаем в расходах равными долями в течении трех кварталов: 30 июня, 31 октября, 31 декабря по 40 тыс. руб.

Стоимость НМА в расходы принимайте по тем же правилам, что и расходы на ОС.

Пример расчета налога по УСН за квартал

Операции ООО «Вираж» за 1 квартал:

- получена оплата от покупателей — 1 900 000 руб.;

- получен аванс от покупателей — 300 000 руб.;

- поступило от маркетплейса за товары, реализованные через маркетплейс — 90 000 руб.;

- комиссия маркетплейса — 10 000 руб.;

- приобретено и введено в эксплуатацию ОС — 110 000 руб.;

- услуги по доставке ОС от поставщика — 10 000 руб.;

- аренда офисного помещения — 240 000 руб.;

- закуплены товары для последующей перепродажи — 700 000 руб.;

- из них отгружены покупателям (право собственности на товар перешло покупателю) товары на сумму 550 000 руб.;

- из них оплачены покупателями 500 000 руб. (эта сумма учтена в оплате от покупателей);

- из них отгружены покупателям (право собственности на товар перешло покупателю) товары на сумму 550 000 руб.;

- перечислен аванс поставщику — 400 000 руб.;

- приобретены по авансовому отчету канцелярские товары — 20 000 руб.;

- из них переданы сотрудникам на сумму 5 000 руб.;

- закуплены материалы для производства — 80 000 руб.;

- из них передано в производство на сумму 45 000 руб.;

- выплачена заработная плата сотрудникам (перечислен НДФЛ, страховые взносы) — 570 000 руб.;

- выплачены дивиденды учредителям по итогам года — 300 000 руб.;

- перечислены алименты, удержанные из заработной платы сотрудника — 25 000 руб.;

- генеральный директор представил авансовый отчет на оплату представительских расходов — 18 000 руб.;

- уплачен штраф за несвоевременное представление налоговой отчетности — 1 000 руб.;

- уплачены пени по договору за несвоевременную поставку товаров покупателю — 2 500 руб.

Считаем доходы:

- оплата от покупателей — 1 900 000 руб.;

- аванс от покупателей — 300 000 руб.;

- доход от продажи товаров через маркетплейс = 90 000 руб. (поступило на счет от маркетплейса) + 10 000 руб. (комиссия маркетплейса, удержанная из оплаты покупателей) = 100 000 руб.

Итого доходы: 2 300 000 руб.

Считаем расходы (все первичные документы получены):

- основные средства:

- товары для перепродажи — 550 000 руб. (учитываем реализованные товары, независимо от оплаты покупателями);

- канцелярские товары — 20 000 руб. (передача сотрудникам не имеет значения);

- аренда офисного помещения — 240 000 руб.;

- материалы — 80 000 руб. (передача в производство не имеет значения);

- заработная плата и налоги = 570 000 руб. (ЗП и налоги) + 25 000 руб. (перечисленные алименты) = 595 000 руб.;

- комиссия маркетплейса — 10 000 руб.

Итого расходы: 1 525 000 руб.

Не можем принять в расходы:

- аванс поставщику — 400 000 руб.;

- дивиденды учредителям — 300 000 руб.;

- представительские расходы — 18 000 руб.;

- штраф за несвоевременное представление налоговой отчетности — 1 000 руб.;

- пени по договору за несвоевременную поставку товаров покупателю — 2 500 руб.

Считаем налог:

Налог по УСН = (2 300 000 руб. — 1 525 000 руб.) * 15% = 116 250 руб.

К уплате в бюджет за 1 квартал причитается 116 250 руб.

Кратко об УСН «доходы минус расходы»: нюансы и пример расчета

- Налог по УСН платим с доходов, полученных не только денежными средствами, но и в натуральной форме и взаимозачетом.

- Перечень расходов ограничен ст. 346.16 НК РФ.

- Чтобы уменьшить налог, расходы должны быть обоснованы, соответствовать виду деятельности, оплачены, товары (работы, услуги) получены, товары для перепродажи реализованы покупателю.

- Ставка налога может быть стандартной 15% или повышенной 20% (если превышен лимит по доходам или по численности).

- Размер минимального налога — 1% от доходов. Уплатить его придется, даже если год был убыточным.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете