УСН с объектом «доходы» — привлекательный налоговый режим для ИП и компаний. Он выгоден низкой налоговой нагрузкой и простым учетом, позволяющим не доказывать налоговикам обоснованность расходов при расчете налога.

В статье рассмотрим:

- какие налоги можно не платить на УСН «доходы»;

- по какой формуле считать налог;

- какую применять ставку — 6% или 8%;

- какие расходы законно уменьшают налог к уплате;

- примеры расчета налога.

Содержание

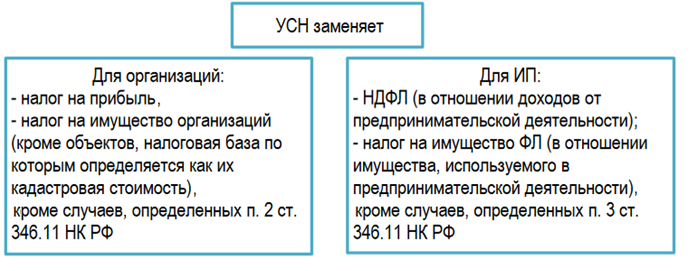

Какие налоги можно не платить на УСН «доходы»

Организации и ИП на УСН «доходы» освобождены от уплаты ряда налогов:

Организации и ИП на УСН не являются плательщиками НДС с реализации. Однако в ряде случаев заплатить НДС придется (п. 2, п. 3 ст. 346.11 НК РФ, ст. 161 НК РФ, п. 5 ст. 173 НК РФ, ст. 174.1 НК РФ), например:

- упрощенец выставил счет-фактуру с выделенной суммой НДС;

- при ввозе товаров в РФ;

- в других случаях, предусмотренных НК РФ.

При этом принять к вычету входной НДС нельзя.

Получите понятные самоучители 2026 по 1С бесплатно:

Остальные налоги и взносы платим в обычном порядке.

Расчет налога

Формула расчета:

Налог по УСН = Налоговая база * Налоговая ставка

После расчета налога уменьшаем полученное значение в соответствии с п. 3.1 ст. 346.21 НК РФ.

Налоговая база

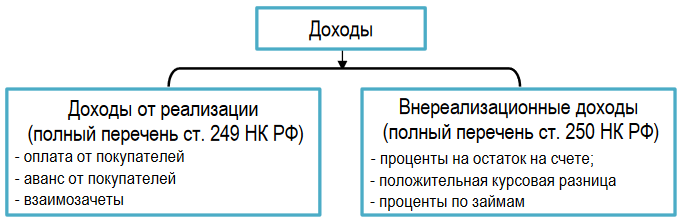

Налоговую базу (доход) определяем кассовым методом.

Доход может быть получен:

- денежными средствами — тогда доход признается в момент поступления денежных средств в кассу или на счет;

- в натуральной форме (получение имущественных прав, имущества, работ, услуг) — доход признается по рыночным ценам на дату получения;

- взаимозачетом — доход признается на дату взаимозачета.

Порядок определения доходов при УСН 6% определен ст. 346.15 НК РФ (по правилам, предусмотренным гл. 25 НК РФ).

Не включаем в налоговую базу суммы залога, задатка, обеспечительного платежа, возвратов от поставщика (полный перечень в ст. 251 НК РФ).

Чаще всего доходами микро-, малых предприятий и ИП являются оплаты и авансы от покупателей.

При реализации через маркетплейсы доходом является вся сумма, оплаченная покупателями за товар (Письмо ФНС от 08.05.2024 N СД-4-3/5416@).

Пример

ООО «Наш магазин» за 1 квартал 2024 продал через маркетплейс товары на сумму 200 тыс. руб. На расчетный счет за вычетом комиссии и оплаты за услуги хранения и транспортировки поступило 170 тыс. руб.

Налог по УСН платим с 200 тыс. руб.

Ставка налога УСН «доходы»

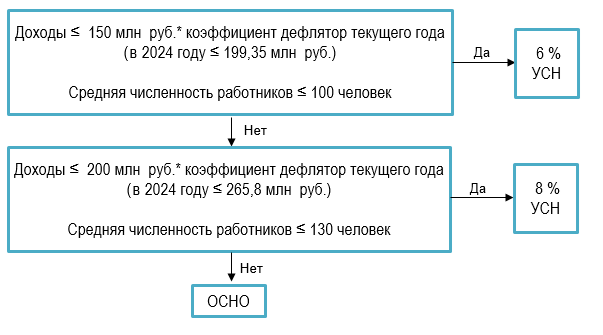

Ставка налога по УСН с объектом «доходы» может быть стандартной — 6% и повышенной — 8%. Механизм определения ставки следующий:

Также обязательными условиями для сохранения УСН являются:

- остаточная стоимость основных средств ≤ 150 млн руб.;

- доля участия других организаций в уставном капитале ≤ 25% (за исключением пп. 14 п. 3 ст. 346.12 НК РФ);

- отсутствие филиалов;

- отсутствие видов деятельности, перечисленных в п. 3 ст. 346.12 НК РФ. Например, страховщики, ломбарды, организаторы азартных игр применять УСН не вправе.

Коэффициент-дефлятор утверждается ежегодно приказом Минэкономразвития. В 2024 году он равен 1,329 (Приказ Минэкономразвития РФ от 23.10.2023 N 730).

Налогоплательщики начинают платить налог УСН по повышенной ставке начиная с квартала, по итогам которого доходы достигнут установленный лимит.

Пример

Доходы ООО «Наш магазин» в 2024 году составили:

- 1 квартал — 40 млн руб.;

- 1 полугодие — 120 млн руб.;

- 9 месяцев — 210 млн руб.;

- год — 260 млн руб.

В 3 квартале доход нарастающим итогом превысил 199,35 млн руб. Следовательно, с 3 квартала начинаем платить налог по ставке 8%.

Налог по итогам года = 120 млн руб. * 6% + (260 млн руб. — 120 млн руб.) * 8% = 18,4 млн руб.

Регионы имеют право снижать ставки по УСН. Проверяйте наличие льготных ставок в своем регионе на сайте ФНС.

Региональные власти могут установить ставку налога по УСН 0% (налоговые каникулы) для впервые зарегистрированных индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность в определенных сферах (п. 4 ст. 346.20 НК РФ).

Минфин разработал пакет законопроектов с многочисленными поправками в НК РФ, в том числе по УСН. Узнайте, что ждет упрощенцев в 2025 году.

Уменьшение налога организациями и ИП с сотрудниками

Организации и ИП с сотрудниками уменьшают налог в 2 этапа:

- Уменьшаем налог не более чем на 50%:

- на уплаченные страховые взносы за сотрудников (взносы, перечисленные авансом не учитываются);

- на выплату за первые 3 дня болезни сотрудников, оплачиваемые работодателем (больничные по несчастным случаям на производстве и профзаболеваниям оплачиваются за счет СФР и не уменьшают налог);

- на платежи по добровольному страхованию работников на случай их временной нетрудоспособности (с учетом положений ст. 346.21 НК РФ);

- на фиксированные взносы ИП (в 2024 году — 49,5 тыс. руб.) и взносы ИП 1% с доходов, превышающих 300 тыс. руб., подлежащие уплате в данном налоговом периоде.

- Плательщики торгового сбора после первого этапа дополнительно уменьшают полученное значение на сумму уплаченного торгового сбора (вплоть до 0 руб.). Торговый сбор уменьшает только ту часть УСН-налога, которая исчислена по деятельности, облагаемой торговым сбором.

Пример

Доходы ООО «Наш магазин» за 1 квартал — 600 тыс. руб.

Страховые взносы, уплаченные за сотрудников (включая НС и ПЗ), — 50 тыс. руб.

Уплаченный торговый сбор — 20 тыс. руб.

Рассчитаем налог: 600 000 руб. * 6% = 36 000 руб.

Можем уменьшить налог по УСН максимум на 50% от 36 000 руб. = 18 000 руб.

Аванс по УСН за 1 квартал = 600 000 руб. * 6% — 18 000 руб. = 18 000 руб.

Уменьшаем полученное значение на уплаченный торговый сбор. Получается, что аванс по УСН в 1 квартале платить не нужно.

Уменьшение налога ИП без сотрудников

ИП без сотрудников уменьшают налог до 100% вплоть до 0 руб.:

- на фиксированные взносы ИП и взносы ИП 1% с доходов, превышающих 300 тыс. руб., подлежащие уплате в данном налоговом периоде;

- на уплаченный торговый сбор.

До 2023 года ИП уменьшали налог на уплаченные страховые взносы за себя. С введением в действие Федерального закона от 31.07.2023 N 389-ФЗ факт уплаты не имеет значения. Изменение порядка уменьшения УСН на страховые взносы для ИП предусматривает переходный период — 2023 -2025 гг.

Подробнее об уменьшении налога по УСН на страховые взносы ИП:

Пример 1

Доход ИП без сотрудников за 1 квартал 2024 — 1,2 млн руб.

Фиксированные взносы — 49,5 тыс. руб.

Взносы с доходов, превышающих 300 тыс. руб.: (1 200 000 руб. — 300 000 руб.) * 1% = 9 000 руб.

ИП принял решение уменьшить аванс по УСН за 1 квартал на всю сумму взносов.

Аванс по УСН за 1 квартал = 1 200 000 руб. * 6% — (49 500 руб. + 9 000 руб.) = 72 000 руб. — 58 500 руб. = 13 500 руб.

Пример 2

Доход ИП с сотрудниками за 1 квартал 2024 — 1,2 млн руб.

Фиксированные взносы — 49,5 тыс. руб.

Взносы с доходов, превышающих 300 тыс. руб., — 9 тыс. руб.

Страховые взносы, уплаченные за сотрудников в 1 квартале (включая НС и ПЗ), — 50 тыс. руб.

Рассчитаем налог: 1 200 000 руб. * 6% = 72 000 руб.

Можем уменьшить налог по УСН максимум на 50% от 72 000 руб., т. е. на 36 000 руб.

Аванс по УСН за 1 квартал = 1 200 000 руб. * 6% — 36 000 руб. = 36 000 руб.

Подробнее о начислении и уплате УСН в 1С:

Авансовые платежи по УСН за 1 квартал 2024 года в 1С (02.05.24)

Кратко о УСН «доходы»: описание режима и примеры расчета налога

- Налог по УСН «доходы» платим с доходов, полученных не только денежными средствами, но и в натуральной форме и взаимозачетом.

- Ставка налога может быть стандартной — 6% и повышенной — 8% (если превышены показатели численности и доходов).

- Организации и ИП с сотрудниками могут уменьшить налог на определенные суммы, но не более чем на 50%, с последующим уменьшением на торговый сбор по соответствующему виду деятельности. Для ИП без сотрудников ограничение в 50% не применяется.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете