Использование водных ресурсов в РФ подлежит контролю и налогообложению. Расскажем, кто платит водный налог, по каким ставкам, приведем примеры расчета налога и образец налоговой декларации.

Содержание

Плательщики водного налога

Водный налог — это обязательный платеж, элементы которого установлены в НК РФ. Он зачисляется в федеральный бюджет.

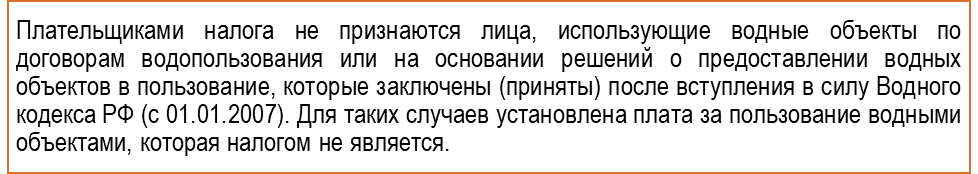

Плательщики водного — предприятия и физлица (включая ИП), которые осуществляют водопользование согласно лицензиям (ст. 333.8 НК РФ).

Водный налог считается прямым, так как уплачивается непосредственно плательщиком без включения сумм налога в стоимость товаров, работ или услуг и предъявления покупателю.

Объекты водного налога и налоговая база

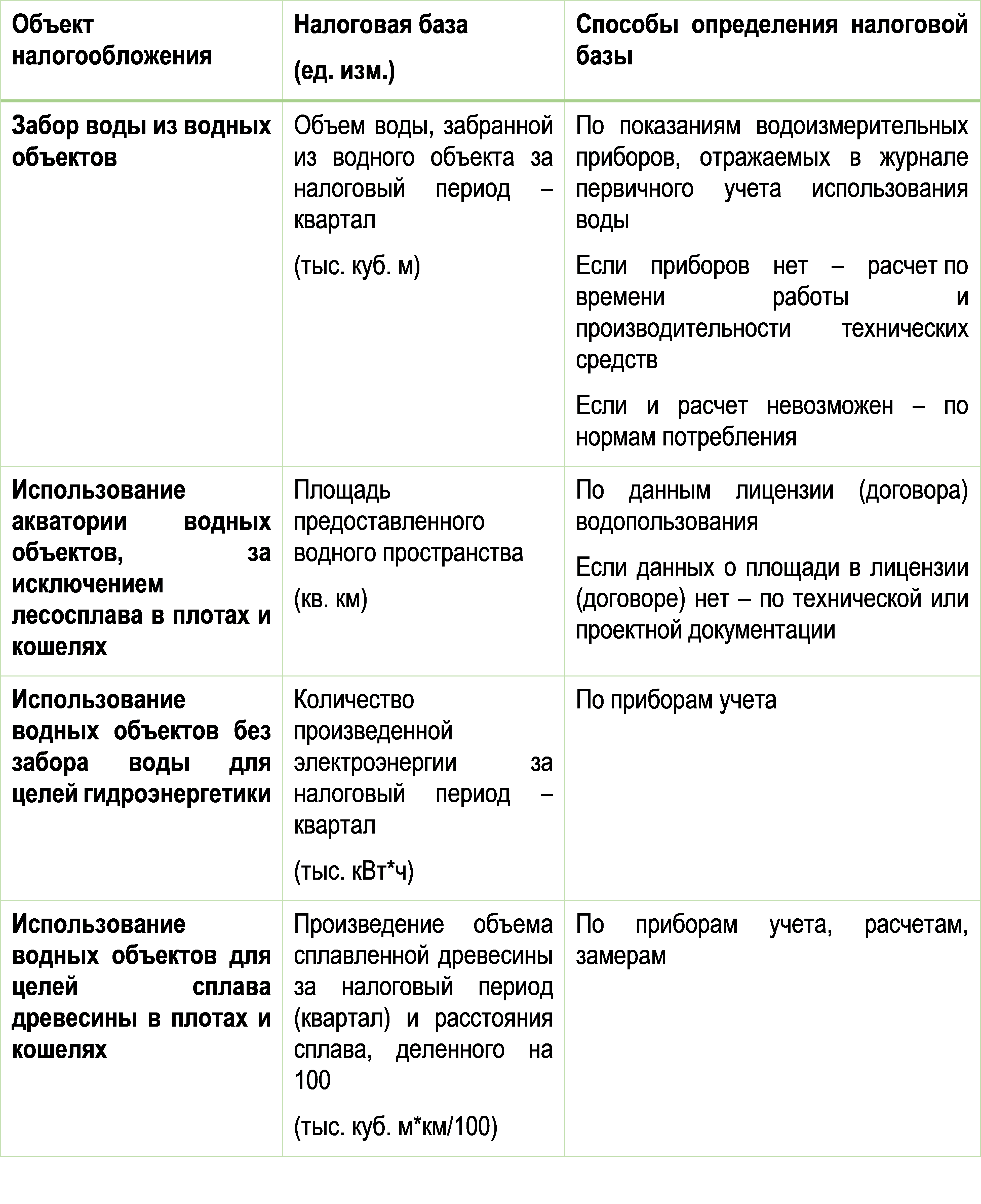

Объектами признаются отдельные виды водопользования, каждому из них соответствует своя налоговая база (ст. 333.9, 333.10 НК РФ):

Некоторые виды водопользования обложению не подлежат: водозабор для санитарных, экологических и судоходных попусков; использование вод для обороны и государственной безопасности и иные, приведенные в п. 2 ст. 333.9 НК РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

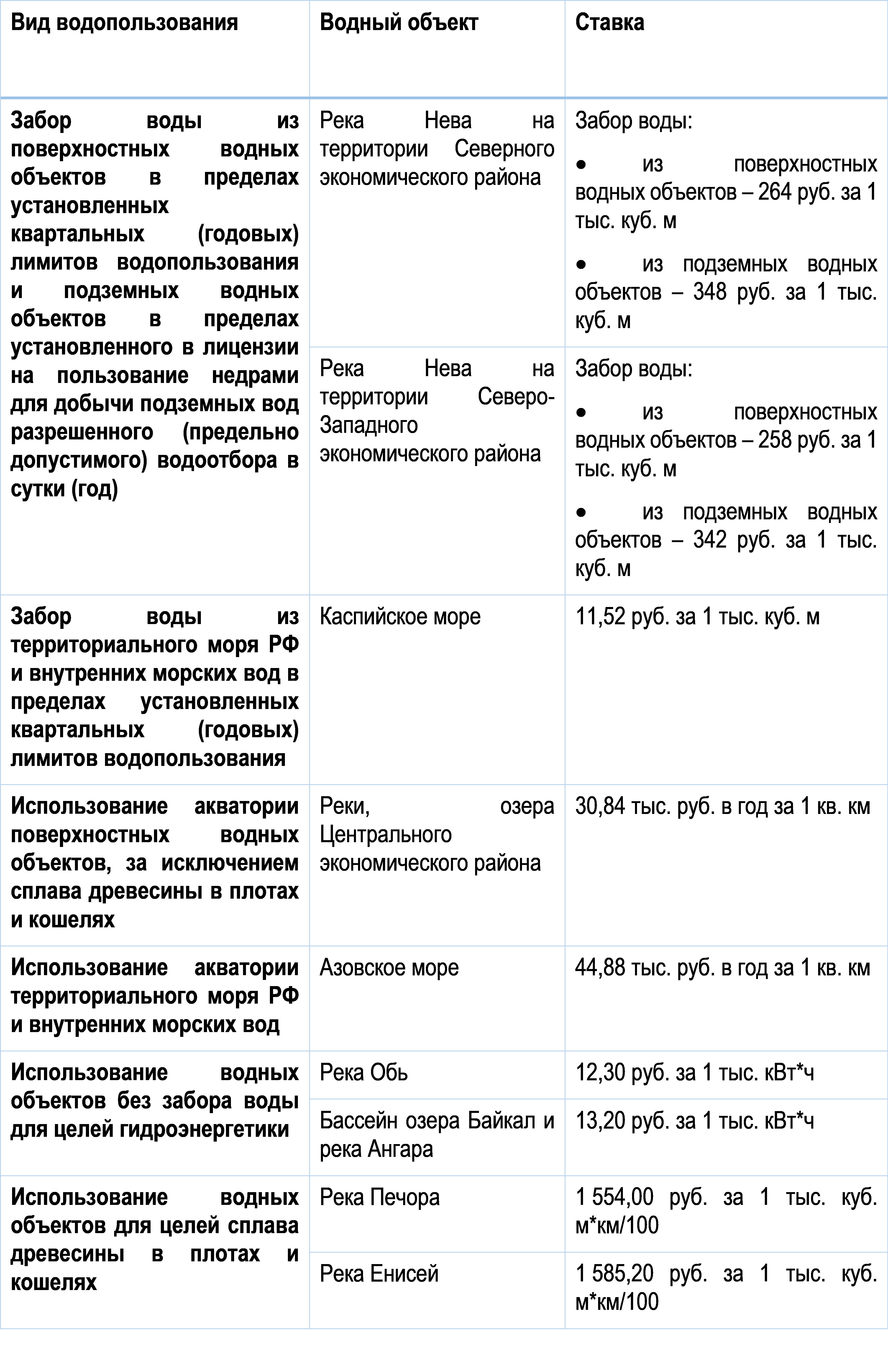

Ставки водного налога

Налоговые ставки установлены в отношении каждого вида водопользования по бассейнам рек, озер, морей и экономическим районам (ст. 333.12 НК РФ).

Для водозабора с целью водоснабжения населения в 2025 году действует ставка 326 руб. за 1 тыс. куб. м забранной воды, а с 2026 года она будет ежегодно индексироваться на установленный Минэкономразвития коэффициент-дефлятор.

Остальные налоговые ставки применяются с коэффициентами:

Дополнительные коэффициенты для водозабора применяют к ставке, умноженной на общий коэффициент.

Как рассчитать водный налог

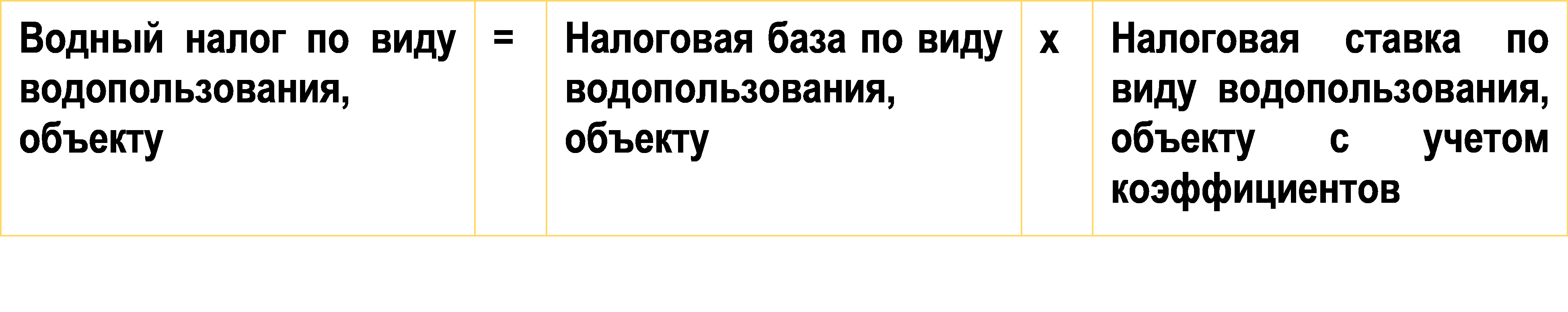

Налогоплательщики определяют сумму обязательства по каждому водному объекту и виду использования воды (ст. 333.13 НК РФ):

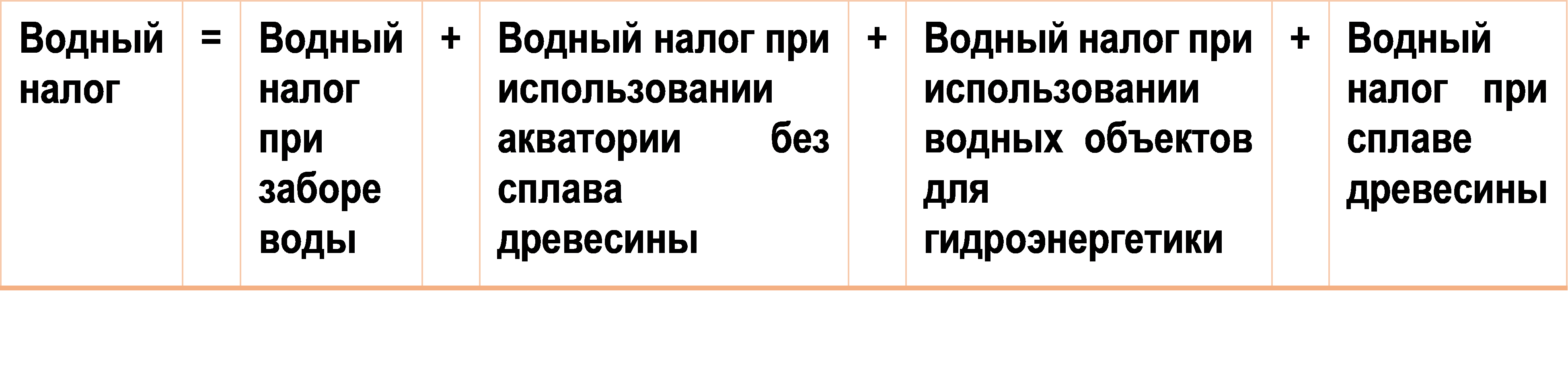

Водный налог к уплате определяется как сумма обязательств по всем разрешенным видам водопользования. Если у плательщика имеются лицензии на все виды водопользования, формула расчета налога для него будет выглядеть так:

Пример расчета водного налога

Гидроэлектростанция на реке Енисей имеет лицензии на следующие виды водопользования:

- водозабор из поверхностных вод в пределах 60 тыс. куб. м в год

- использование акватории площадью 0,2 кв. км под причал и плавательные средства

- использование речной воды для производства энергии

Показатели за 2 квартал 2025 года:

- объем водозабора — 19 тыс. куб. м

- произведено электроэнергии — 6 400 тыс. кВт*ч

Предприятие оборудовано необходимыми измерительными приборами. Бухгалтерия рассчитала налог за 2 квартал по каждому виду водопользования.

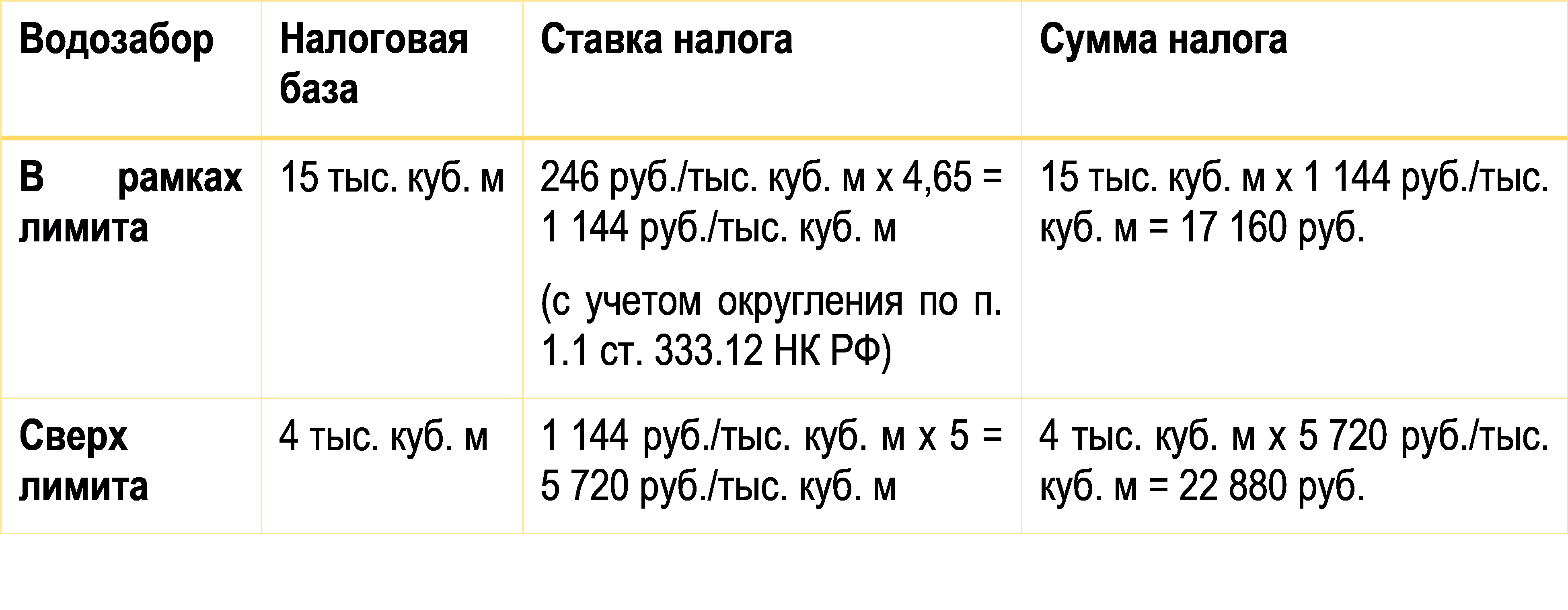

1. Водозабор

Так как в лицензии указан годовой лимит забора воды, лимит квартала равен четверти годового (п. 2 ст. 333.12 НК РФ): 60 тыс. куб. м х ¼ = 15 тыс. куб. м.

По итогам 2 квартала образовалось превышение лимита: 19 тыс. куб. м – 15 тыс. куб. м = 4 тыс. куб. м.

Сумма налога за водозабор: 17 160 руб. + 22 880 руб. = 40 040 руб.

2. Использование акватории

Река Енисей относится к Восточно-Сибирскому району, для которого установлена ставка 28 200 руб./кв. км в год.

Рассчитаем ставку с учетом общего коэффициента за квартал: 28 200 руб./кв. км х 4,65 х ¼ = 32 783 руб./кв. км.

Сумма платежа: 0,2 кв. км х 32 783 руб./кв. км = 6 557 руб.

3. Водопользование для производства электроэнергии

Расчет ставки: 13,70 руб./тыс. кВт*ч х 4,65 = 64 руб./тыс. кВт*ч.

При использовании реки Енисей в целях гидроэнергетики налог равен: 6 400 тыс. кВт*ч х 64 руб./тыс. кВт*ч = 409 600 руб.

4. Общая сумма водного налога

Сумма налога за 2 квартал 2025 года: 40 040 руб. + 6 557 руб. + 409 600 руб. = 456 197 руб.

Образец декларации, заполненный по данным примера.

Скачать Образец декларации

Сроки уплаты налога и подачи декларации в 2025 году

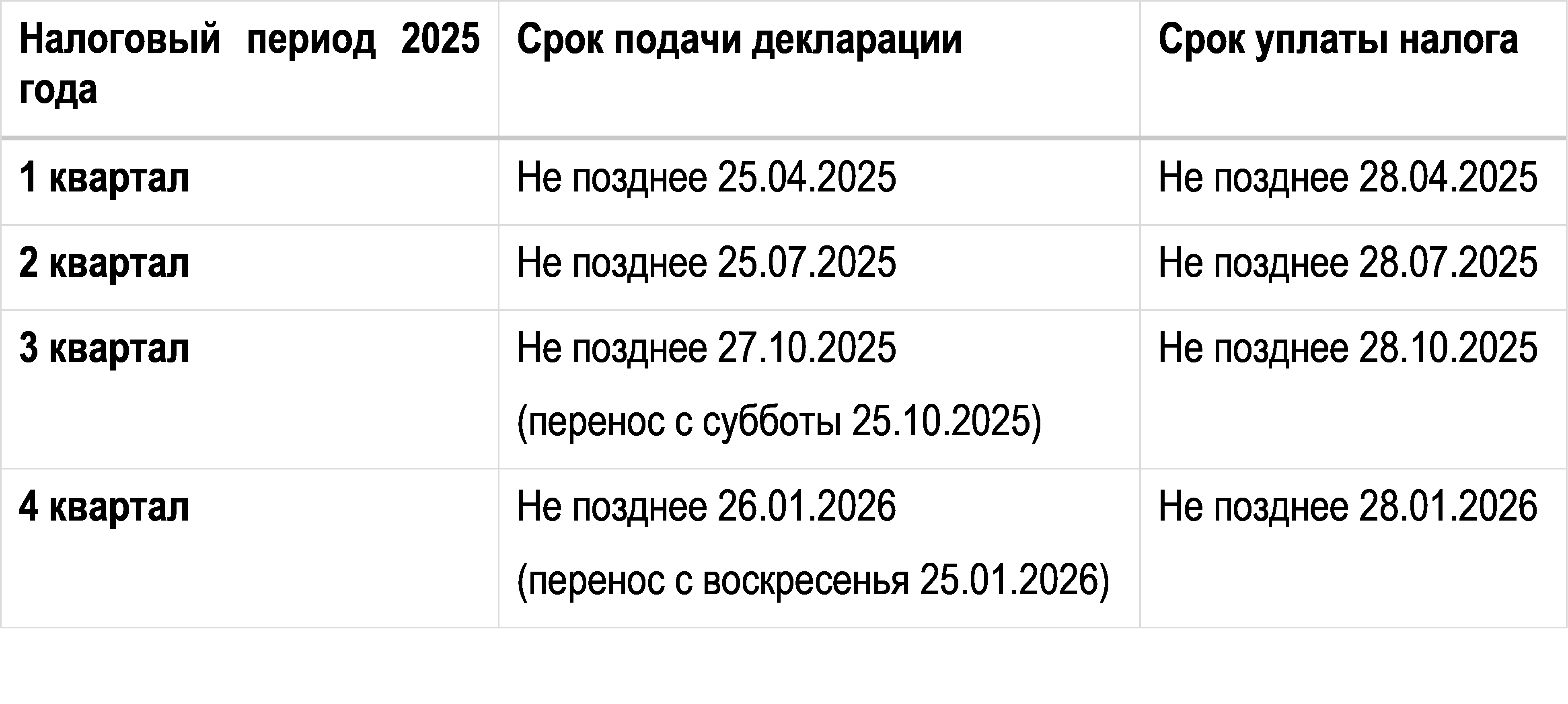

Налоговый период по водному налогу — квартал (ст. 333.11 НК РФ).

Налог уплачивается в составе ЕНП не позднее 28 числа месяца, следующего за окончившимся кварталом, а декларация представляется не позднее 25 числа месяца, следующего за окончившимся кварталом (ст. 333.14, 333.15 НК РФ).

Форма декларации утверждена Приказом ФНС от 09.11.2015 N ММВ-7-3/497@.

Скачать Бланк декларации

Отчетные и платежные сроки в 2025 году:

Так как налоговая декларация подается до уплаты налога, уведомление об исчисленных суммах в налоговый орган не направляется (п. 9 ст. 58 НК РФ).

При необходимости в состав декларации добавляются дополнительные листы с подразделами 2.1 и 2.2 для отражения данных по всем имеющимся объектам и видам водопользования. При отсутствии налоговой базы необходимо сдать нулевую декларацию.

Об уплате обязательных платежей с помощью ЕНП рассказываем в этом материале >>

Изменения по водному налогу

Законодатели планируют обновить декларацию по водному налогу, внеся в нее отдельные корректировки:

- с титульного листа исключат код ОКВЭД и поле для указания организации-представителя плательщика

- данные о физлице без статуса ИП, не указавшем ИНН, перенесут со второго листа на первый

- предусмотрят поля для указания коэффициента-дефлятора к ставкам

Разъяснения Минфина и ФНС по водному налогу

| Разъяснение | Источник |

|

Водный налог в новых регионах РФ (ЛНР, ДНР, ЗО, ХО) полноценно заработал с 01.08.2023 (с момента включения субъектов в Общероссийский классификатор экономических регионов). Ранее облагался налогом лишь водозабор в целях снабжения населения водой, так как для этого случая установлена единая ставка на территории РФ вне зависимости от расположения водного объекта. В отношении водных объектов, не поименованных в НК РФ в соответствующем экономическом районе, применяются ставки водного налога, установленные в этом экономическом районе по позиции «Прочие реки и озера» |

Письмо Минфина от 26.07.2023 N 03-06-05-02/70385 |

|

Для подтверждения освобождения от обложения отдельных видов водозабора в рамках одной лицензии необходимо вести раздельный учет заборов воды в разрезе ее целевого применения. При отсутствии раздельного учета весь объем водозабора подлежит налогообложению |

Письма ФНС от 22.08.2022 N СД-4-3/10965@, от 31.10.2022 N СД-4-3/14653@ |

|

Если в лицензии отсутствуют лимиты водозабора по разным целям водопользования, то для определения лимита по целям используется обоснование потребности в водозаборе, которое плательщик прилагал к заявке на получение лицензии. Налоговые ставки для водозабора с целью водоснабжения населения плательщик вправе применить к объему воды, предназначенной для передачи абонентам по договорам или иным подтверждающим документам |

Письмо Минфина от 28.04.2022 N 03-06-06-02/39707 |

Кратко о водном налоге

- Водный налог уплачивают предприятия и физлица (включая ИП), использующие водные объекты на основании лицензии

- Под налогообложение подпадают: забор воды, использование акватории, использование водных объектов в гидроэнергетике, сплав древесины в плотах и кошелях

- Налог рассчитывают в разрезе каждого водного объекта с учетом действующих ставок и коэффициентов

- По итогам налогового периода (квартала) налогоплательщики подают налоговую декларацию и уплачивают налог. Уведомление об исчисленных суммах налога в ИФНС не подается

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете