Для перехода на упрощенную систему налогообложения нужно направить в ИФНС уведомление. Расскажем, как и по какой форме его заполнить, в какой срок и в какую инспекцию передать.

Содержание

- В каких случаях подается уведомление

- Бланк и образец уведомления

- Как заполнить уведомление о переходе на УСН по форме 26.2-1 (КНД 1150001)

- Способы заполнения уведомлений о переходе на УСН

- Сроки подачи уведомления

- Куда подается уведомление о переходе на УСН

- Способы отправки уведомления

- Кратко об уведомлении о переходе на УСН

В каких случаях подается уведомление

Компании и ИП уведомляют налоговый орган о переходе на упрощенную систему налогообложения:

- при государственной регистрации в налоговых органах или в течение 30 календарных дней после регистрации

- при добровольном переходе с другого режима налогообложения

- при переходе на УСН в связи с утратой права на АУСН или НПД

НК РФ не обязывает налогоплательщика выбирать именно этот режим при регистрации или смене системы налогообложения. ИП и компании выбирают его добровольно.

Бланк и образец уведомления

ФНС разработала 2 бланка для будущих упрощенцев:

- Форма по КНД 1150001 (26.2-1) — представляют налогоплательщики, планирующие применять УСН с даты регистрации, при добровольном переходе с других режимов налогообложения, а также при утрате права на применение автоУСН (Приказ ФНС от 02.11.2012 N ММВ-7-3/829@)

- Форма по КНД 1150094 — предназначена для уведомления о переходе на УСН в связи с утратой ИП права на применение режима НПД (Письмо ФНС от 20.12.2019 N СД-4-3/26392@)

Обе формы рекомендуемые. Это значит, что у налогоплательщика есть выбор: заполнить бланк, разработанный ФНС, или оформить уведомление в произвольной форме. Но безопаснее использовать бланки, предложенные ФНС.

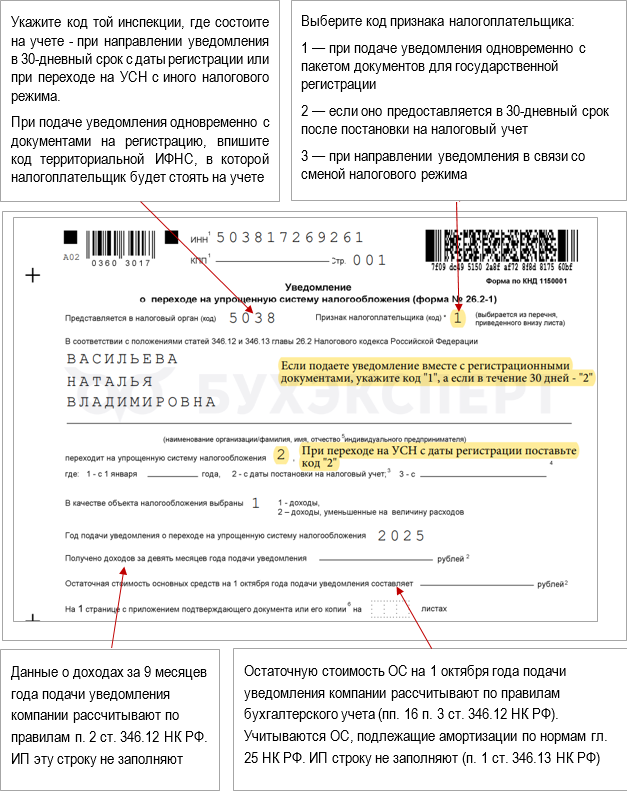

Как заполнить уведомление о переходе на УСН по форме 26.2-1 (КНД 1150001)

Уведомление ф. 26.2-1 состоит из одного листа, в котором нужно заполнить текстовую информацию и указать нужные коды. Основные сведения располагаются в первой половине документа.

Получите понятные самоучители 2026 по 1С бесплатно:

Особое внимание уделите полям с кодами:

Судебной практики и разъяснений о том, код какой инспекции указывать (регистрирующей или той, в которой упрощенец будет стоять на учете), нет. Учитывая, что на учете налогоплательщик будет стоять в инспекции по месту прописки (юридическому адресу), а не в регистрирующей ИФНС, в уведомлении желательно указать код территориальной инспекции. Узнать код ИФНС можно на сайте ФНС.

Нет также разъяснений ФНС и Минфина о том, какой код признака налогоплательщика указывать при утрате права на применение АУСН. Свободный код «3» мог бы подойти для этих целей, но при заполнении уведомления через программу «Налогоплательщик ЮЛ» значение «3» в поле «переходит на упрощенную систему налогообложения» можно поставить только, указав код «2» в строке «Признак налогоплательщика». Это связано с тем, что код «2» использовался ранее при переходе на УСН с ЕНВД в середине года. Во избежание споров с налоговиками рекомендуем уточнить это в своей ИФНС.

Поменять объект после внесения информации о предпринимателе или компании в единый госреестр (ЕГРИП/ЕГРЮЛ) можно в течение 30 дней после постановки на учет. По прошествии этого времени перейти на другой объект можно будет только со следующего года (Письмо Минфина от 08.09.2020 N 03-11-06/2/78707, Информация с сайта ФНС).

Если переходите на УСН с начала нового года и уже выбрали объект, но потом решили его изменить, подайте новое уведомление до 31 декабря (Письмо Минфина от 16.01.2015 N 03-11-06/2/813). К новому уведомлению приложите пояснение об аннулировании ранее поданного документа.

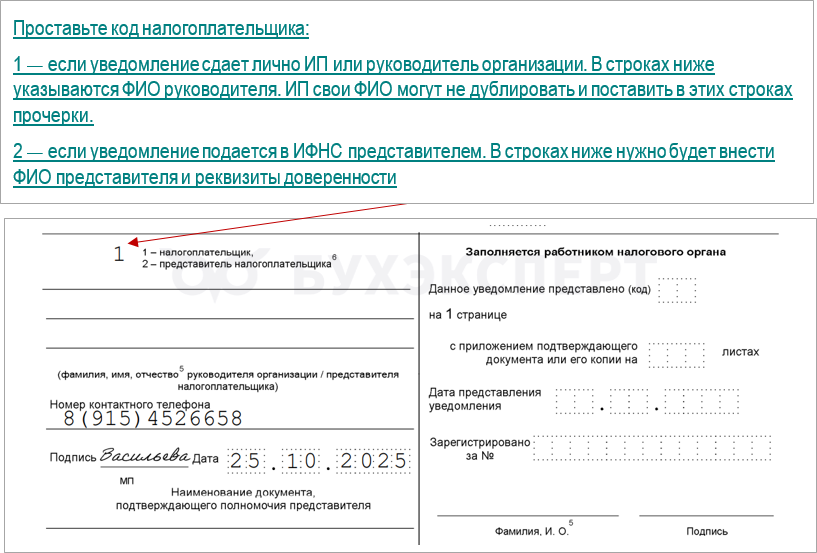

В заключительной части уведомления укажите стандартный набор данных о налогоплательщике:

Подпишите заполненное уведомление и поставьте дату.

Образцы составления уведомления 26.2-1 при переходе на УСН:

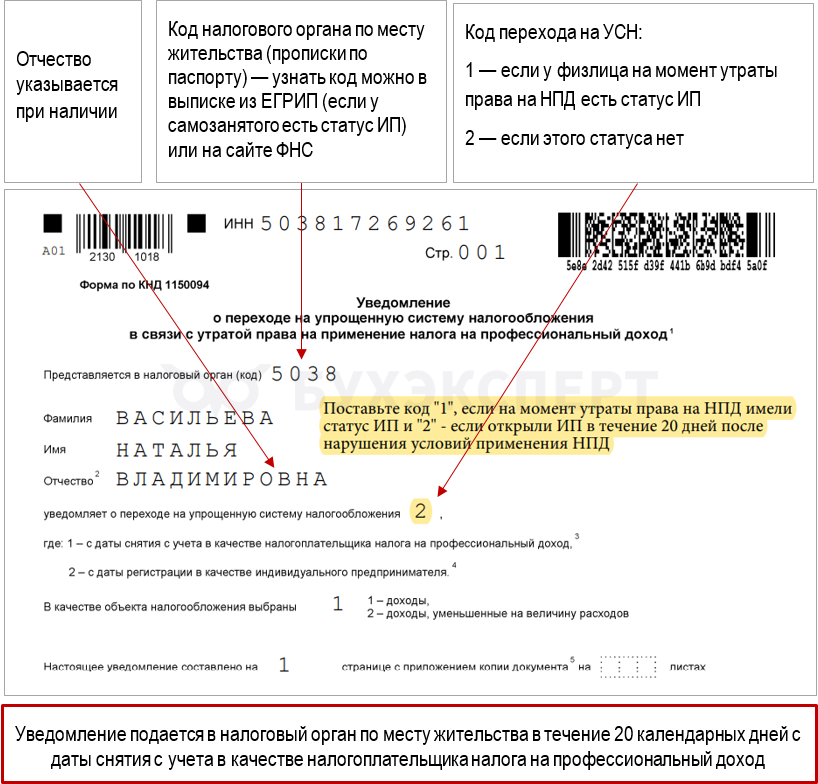

Как заполнить уведомление о переходе на УСН при утрате права на НПД (КНД 11500094)

При заполнении уведомления есть несколько особенностей:

В остальном заполнение уведомления идентично ф. 26.2-1.

Бланк для заполнения уведомления при переходе на УСН с НПД (КНД 11500094)

Образец заполнения уведомления при переходе на УСН с НПД (КНД 11500094)

Способы заполнения уведомлений о переходе на УСН

Составить уведомление о переходе на упрощенку можно:

- на бумаге или на компьютере (без использования специальных программ) — бланк скачивается из доступных источников (например, из справочно-правовой системы). Можно получить бланк в любом налоговом органе или уведомить ИФНС в простой письменной форме, указав необходимые сведения. Во избежание споров с налоговиками лучше использовать формы, рекомендованные ФНС

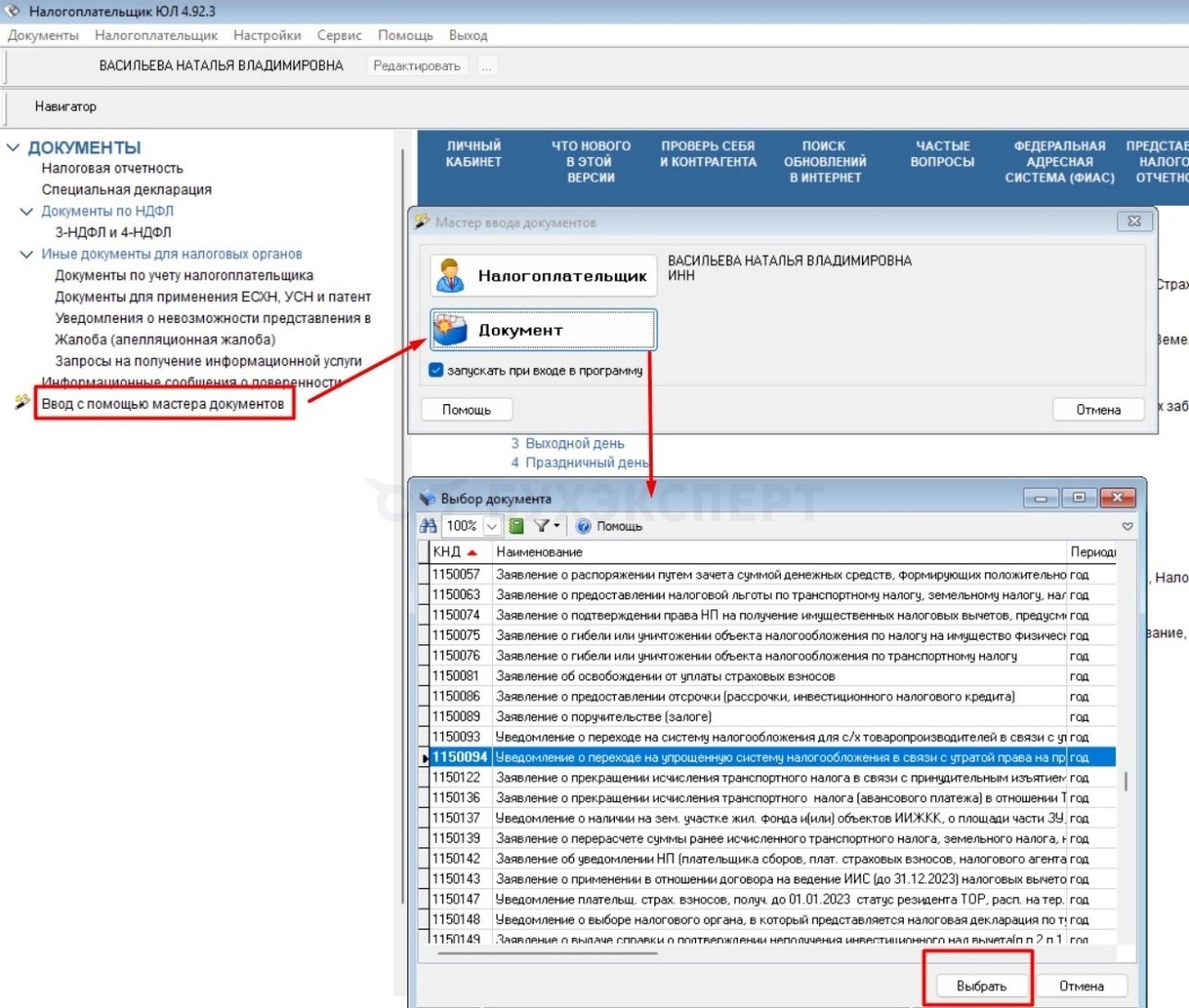

- в приложении «Налогоплательщик ЮЛ» — его можно скачать на сайте ФНС бесплатно, затем внести данные о себе: ФИО, ИНН, ОГРНИП (если уведомление подает ИП), найти нужный бланк в разделе «Документы» либо с помощью мастера документов. На рисунке показано, как найти в приложении уведомление о переходе на УСН при утрате права на НПД:

- в бухгалтерской программе — например, в 1С

Подробно о заполнении уведомления 26.2-1 в 1С рассказали в этой статье >>

Сроки подачи уведомления

Срок подачи определяется в зависимости от основания перехода на УСН:

- при госрегистрации — одновременно с регистрационными документами или в течение 30 календарных дней после постановки на учет

- при добровольной смене налогового режима на УСН — до 31 декабря года, предшествующего году начала применения упрощенки

- при утрате права на АвтоСН — не позднее 15 числа месяца, следующего за месяцем нарушения условий применения режима, либо в течение 30 дней с даты получения уведомления от ИФНС о потере права на спецрежим (ч. 9 ст. 4 Закона от 25.02.2022 N 17-ФЗ)

- при утрате права на НПД — в течение 20 календарных дней с даты утраты права на режим НПД (ч. 6 с. 15 Закона от 27.11.2018 N 422-ФЗ)

Если установленная дата приходится на выходной или праздничный день, срок подачи уведомления переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Поскольку 31 декабря 2025 года объявлен выходным днем, последним днем для подачи уведомления для применения УСН в 2026 году станет 12.01.2026 (Постановление Правительства от 24.09.2025 N 1466).

Можно ли применять УСН, не подав уведомление в срок

Существуют две точки зрения:

- Применение УСН без подачи уведомления или при нарушении срока его представления в ИФНС невозможно — при этом не имеет значение, велась ли фактически деятельность по УСН и как реагировал налоговый орган на сдачу отчетности по УСН и уплату налога (авансов) по этому спецрежиму (Постановление АС СЗО от 03.04.2023 N Ф07-2961/2023 по делу А66-1532/2022)

- Применять упрощенку без уведомления можно — если налогоплательщик фактически вел деятельность на этом спецрежиме и налоговый орган не отреагировал на это нарушение: принимал декларации по УСН, не уведомил о нарушении срока представления декларации по ОСНО, не отреагировал на уплату налога и авансов по упрощенке. При этом неважно, подано уведомление с нарушением срока либо оно не представлено (Постановление АС ЦО от 18.01.2024 N Ф10-6115/2023 по делу N А83-8318/2022, п. 30 Обзора судебной практики ВС РФ N 4 (2019))

Поскольку отсутствует единая официальная позиция, решение принимает налогоплательщик на свое усмотрение, осознавая возможные последствия. Штраф за неподачу уведомления не установлен.

Куда подается уведомление о переходе на УСН

Если документ составлен на бланке, рекомендованном ФНС, его можно сдать в любой налоговый орган (Письмо ФНС от 24.11.2021 N СД-4-3/16373@).

А если решили уведомить о переходе на УСН в простой письменной форме, документ желательно направить в ИФНС по месту регистрации.

Способы отправки уведомления

Передать уведомление в инспекцию можно:

- по почте заказным письмом с описью вложения

- электронно: через ЛК ИП или по ТКС — если есть квалифицированная электронная подпись

- принести в налоговый орган лично или передать через представителя

Уведомление о переходе на УСН в случае утраты права на АУСН направьте в налоговый орган исключительно через личный кабинет налогоплательщика на официальном сайте ФНС.

Если же переход на упрощенную систему носит добровольный характер, документ допускается передать через уполномоченную кредитную организацию (ч. 5, 9 ст. 4 Закона от 25.02.2022 N 17-ФЗ).

Кратко об уведомлении о переходе на УСН

- При переходе на УСН с даты регистрации (кроме случая утраты права на самозанятость), а также при добровольной смене режима или утрате права на АвтоУСН сдается уведомление по форме 26.2-1 (КНД 1150001)

- При переходе на упрощенку при утрате права на НПД сдается уведомление по отдельной форме (КНД 11500094)

- Если вы намерены использовать УСН с даты своей регистрации, направьте уведомление либо одновременно с пакетом документов на регистрацию, либо в 30-дневный срок после нее

- Для перехода на УСН с иного налогового режима (кроме случаев потери права на АвтоУСН и НПД) уведомление в налоговый орган подайте до окончания текущего года, чтобы применять упрощенку со следующего

- Самозанятые, утратившие право на НПД, обязаны подать уведомление в течение 20 календарных дней со дня нарушения условий применения спецрежима, а бывшие автоупрощенцы — до 15 числа месяца, идущего за месяцем нарушения условий (либо в 30-дневный срок с момента получения из ИФНС уведомления об утрате права на этот режим)

См. также:

- Срок уплаты налога и сдачи отчетности на УСН в 2025-2026 годах

- Декларация по УСН: бланк, особенности заполнения, риски и ошибки

- Лимиты по УСН с 2025 года: размеры, условия, правила

- УСН «доходы минус расходы»: нюансы и пример расчета

- УСН «доходы»: описание режима и примеры расчета налога

- Закрытый перечень УСН-расходов: как упрощенцу грамотно уменьшить налог

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете