Источник: Письмо ФНС от 28.01.2025 N БС-4-11/739@

Информация для: работодателей

ФНС разъяснила, как считать НДФЛ с выплат, рассчитываемых среднему заработку, если работникам начисляются районные коэффициенты и надбавки. Вопрос возник в связи с тем, что с 2025 года:

- доплаты, обусловленные районным регулированием в виде коэффициентов и процентных надбавок, являются отдельной налоговой базой по НДФЛ (п. 6.2 ст. 210 НК РФ)

- доход в виде зарплаты облагается НДФЛ по 5-ступенчатой шкале ставок от 13% до 22%, а доход в виде районных коэффициентов и надбавок — по 2-ступенчатой шкале со ставками 13% и 15% (п. 1.2 ст. 224 НК РФ)

На примере отпускных ФНС разъяснила, что РК и надбавки участвуют в расчете среднего заработка, в том числе для оплаты отпуска (ст. 139 ТК РФ, п. 2 Положения, утв. Постановлением Правительства от 24.12.2007 N 922). Поэтому отпускные нужно делить на две части: общую и «северную», и «северную» часть облагать по 2-ступенчатой шкале НДФЛ (13% и 15%).

Конкретную методику выделения налоговой базы по РК и СН из суммы отпускных ФНС в письме не приводит.

В письме ФНС речь идет выплатах по среднему заработку, рассчитываемых в соответствии с ТК РФ по Постановлению Правительства от 24.12.2007 N 922. При этом ничего не сказано об обложении больничных, которые оплачивают по среднему на основании других нормативных актов – Закона от 29.12.2006 N 255-ФЗ и Постановления Правительства РФ от 11.09.2021 N 1540.

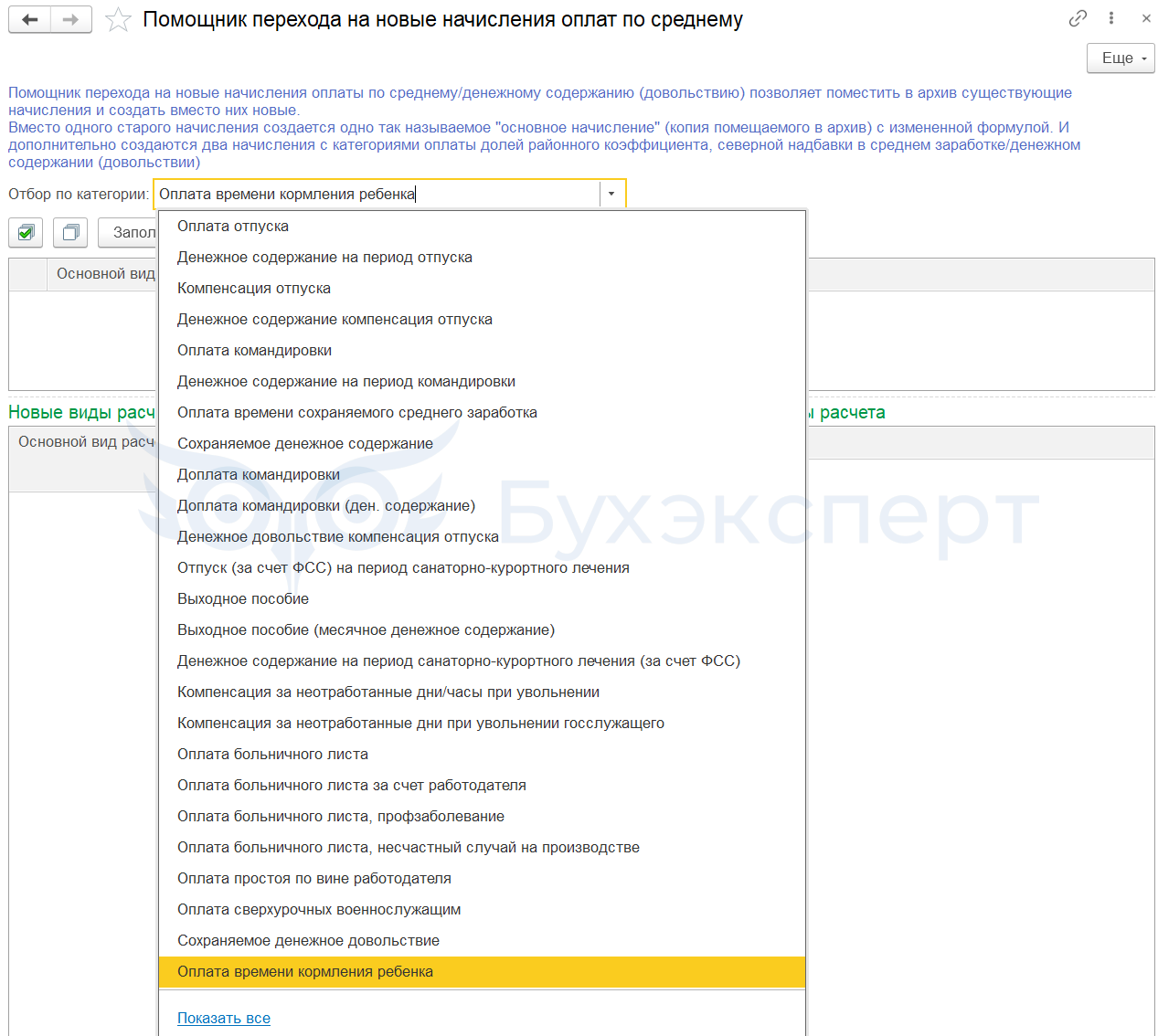

В ЗУП 3.1 организация может выбирать, из каких выплат по среднему следует выделять доли районного коэффициента и северных надбавок. Для этих целей в программе есть специальная обработка - Помощник перехода на новые начисления оплат по среднему (Настройка – Сервис).

Как создать новые начисления для выделения доли РК и СН посредством Помощника, смотрите в статье Как в ЗУП 3.1 выделить РК и северную надбавку с выплат по среднему для расчета НДФЛ с 2025 года

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. Подскажите если организация переход осуществит к примеру с февраля 2025 года, пересчитывать январские начисления нужно?

Да, придется пересчитывать! Прекрасно понимаю, что это тяжело и страшно. Но лучше в феврале, чем летом.

Добрый день. Подскажите, пожалуйста, обязательно ли выделять РК и СН с выплат по среднему, если на предприятии у каждого из сотрудников доход за год не превышает 2.4 млн рублей?

Здравствуйте! В Письме ФНС нет каких-то исключающих обстоятельств, которые позволили не выделять доли РК и СН.

Добрый день. То есть со всех выплат, рассчитанных по среднему, необходимо выделить районный коэффициент, кроме пособия по нетрудоспособности? Или еще есть какие то исключения?

Здравствуйте!

Пока других разъяснений не было.

Добрый день, точно ли нужно выделять РК на основании данного письма с отпускных. Ведь законодательно это нигде не прописали. Они сначала пишут письма, а потом опровергают. Я понимаю сослаться на конкретную статью в законе, но в случае чего можно ли будет ссылаться на данное письмо при каком либо требовании?

ФНС привел пример именно про расчет отпускных. Прикладываю ссылку на публикацию: Выплаты по среднему заработку – с каких доходов выделять доли РК и СН с 2025 года, а с каких нет . Если у Вас остались сомнения, то можно написать письменный запрос в ФНС за разъяснениями.

Добрый день!

Столкнулась с тем, что при перерасчете отпускных после того, как воспользовалась помощником перехода на новые начисления, сумма отпускных значительно изменилась. Было 37 345,28руб, стало 44 017,96руб. И все это при том, что размер среднего заработка не изменился и составляет 1 333,76руб.

1 333,76 х 28 дней = 37345,28

Это имеет какое-то объяснение?

Здравствуйте! Приходите на эфир: Поддерживающий эфир по ЗУП 3.1 за февраль — ответы на вопросы по работе в программе . Будем вместе проверять расчет среднего.

https://buh.ru/news/nuzhno-li-primenyat-dvukhurovnevuyu-shkalu-ndfl-k-vyplatam-na-osnovanii-srednego-zarabotka.html

Приплыли

Здравствуйте! Да, мы уже готовим кейсы, как теперь вернуть все обратно! Приглашаю Вас на эфир 24.06.2025 — будет вместе разбирать: Поддерживающий эфир ЗУП за июнь — изменения и ответы на вопросы .