Иногда в учете может возникать ситуация, когда исчисленный налог получается отрицательным. Это нормальная ситуация, которая может возникать вследствие применения налоговых вычетов задним числом, либо перерасчетов. В результате исчисленный налог может оказаться меньше удержанного — в этом случае возникает излишне удержанный НДФЛ. В статье разберем случаи, когда он возникает, а также наши дальнейшие действия в программе.

Как образуется отрицательный и излишне удержанный НДФЛ

В некоторых месяцах налогового периода возможно появление отрицательных сумм исчисленного НДФЛ. Это происходит, как правило, при:

- Применении вычетов задним числом

- Сторнировании доходов

- Смене налогового статуса – был нерезидентом, стал резидентом

Отрицательный исчисленный НДФЛ может образоваться в конкретном месяце – это нормально, но по итогам года сумма налога всегда должна быть положительной или хотя бы нулевой. Отрицательный исчисленный НДФЛ по итогам года получиться не может!

При применении вычетов задним числом и при сторнировании доходов уменьшается исчисленный налог, но удержанный при этом не меняется. Вся сумма налога, которую мы реально удержали с работника как была, так и осталась – даже если мы пересчитали исчисленный НДФЛ. Можно сказать, что удержанный налог «прибит гводзями» 🙂 В этом случае, когда исчисленный НДФЛ уменьшился, а удержанный остался прежним, образуется излишне удержанный налог – это разница между удержанным и исчисленным НДФЛ.

Разберем подробнее случаи, когда образуется отрицательный исчисленный и, как следствие, излишне удержанный налог.

Применение вычетов задним числом

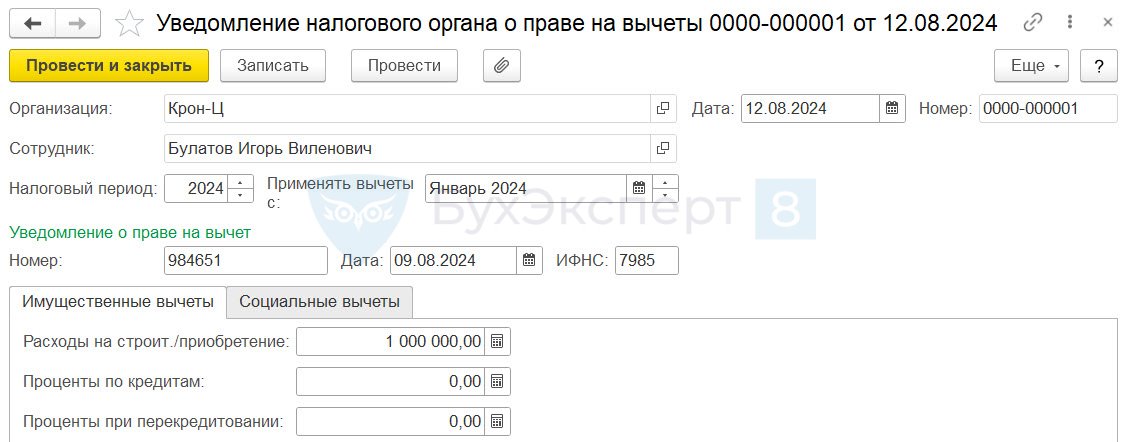

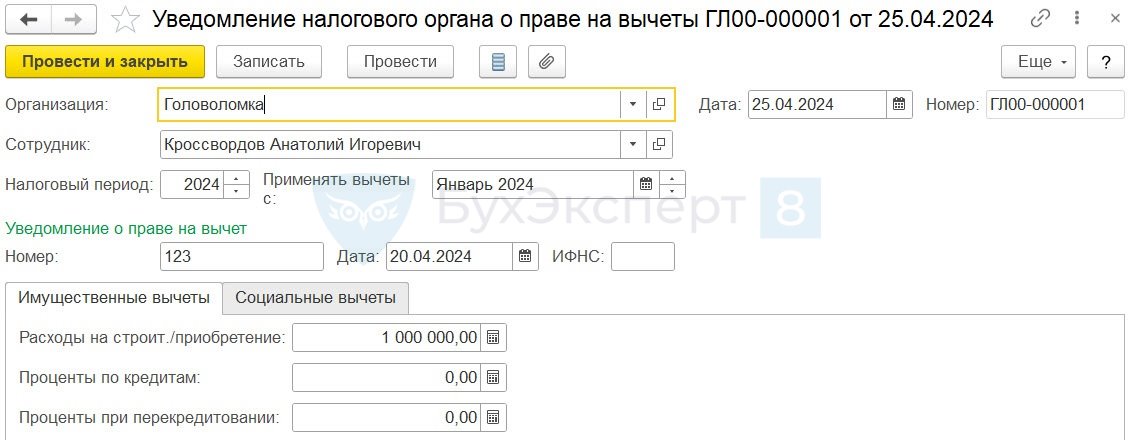

Например, уведомление о праве на имущественный вычет получено в августе, а вычет нужно применять с января.

Получите понятные самоучители 2026 по 1С бесплатно:

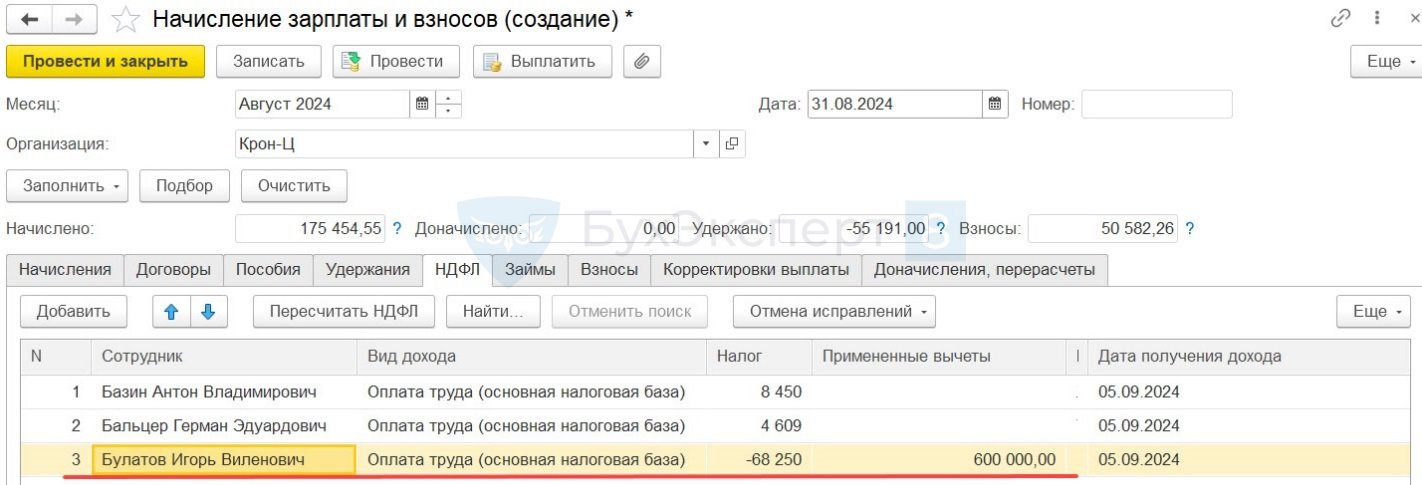

После внесения сведений о праве на вычет при ближайшем начислении зарплаты он применяется к доходам не только текущего месяца, но и прошлых периодов. Произойдет сторнирование налоговой базы и перерасчет НДФЛ.

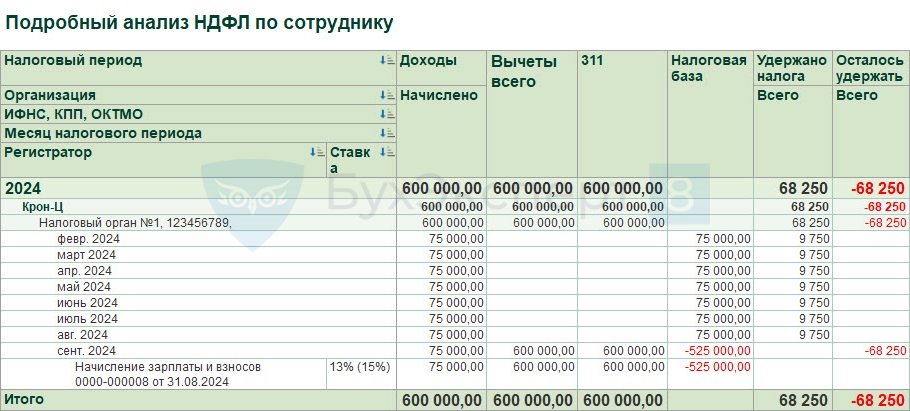

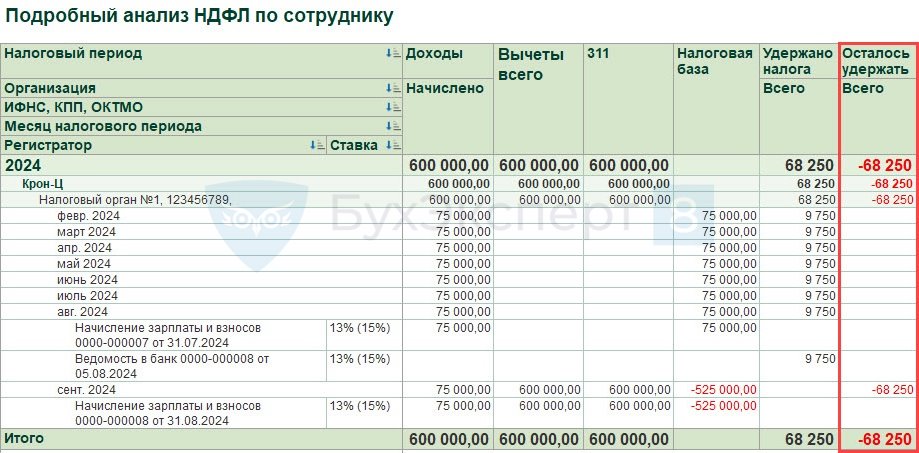

В Подробном анализе НДФЛ по сотруднику видно, что вычет применяется ко всей сумме дохода с начала года. Налоговая база с января по август – 525 000 руб. сторнируется и рассчитывается отрицательный НДФЛ.

Сторнирование доходов

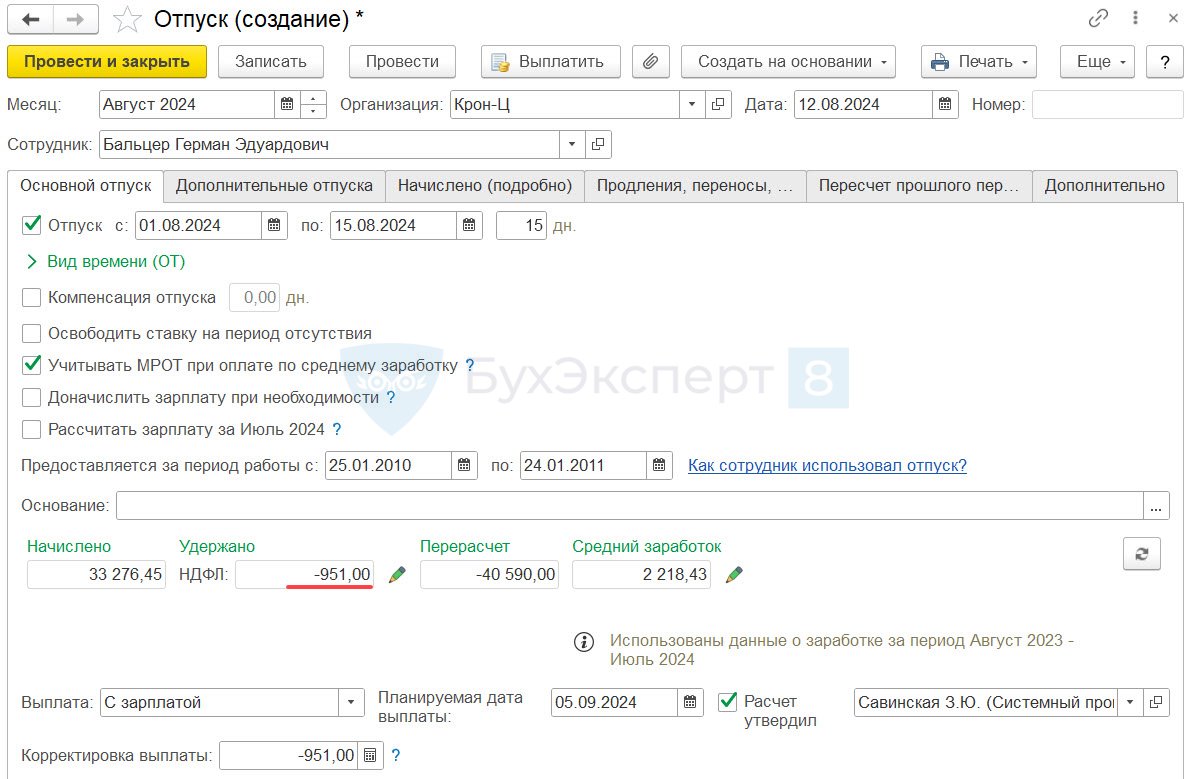

Например, при перерасчете отпуска в сторону уменьшения сторнируется часть дохода и НДФЛ с этой части дохода.

Сумма сторно относится к первоначальному месяцу получения дохода.

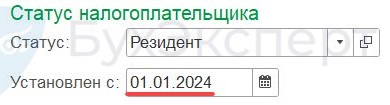

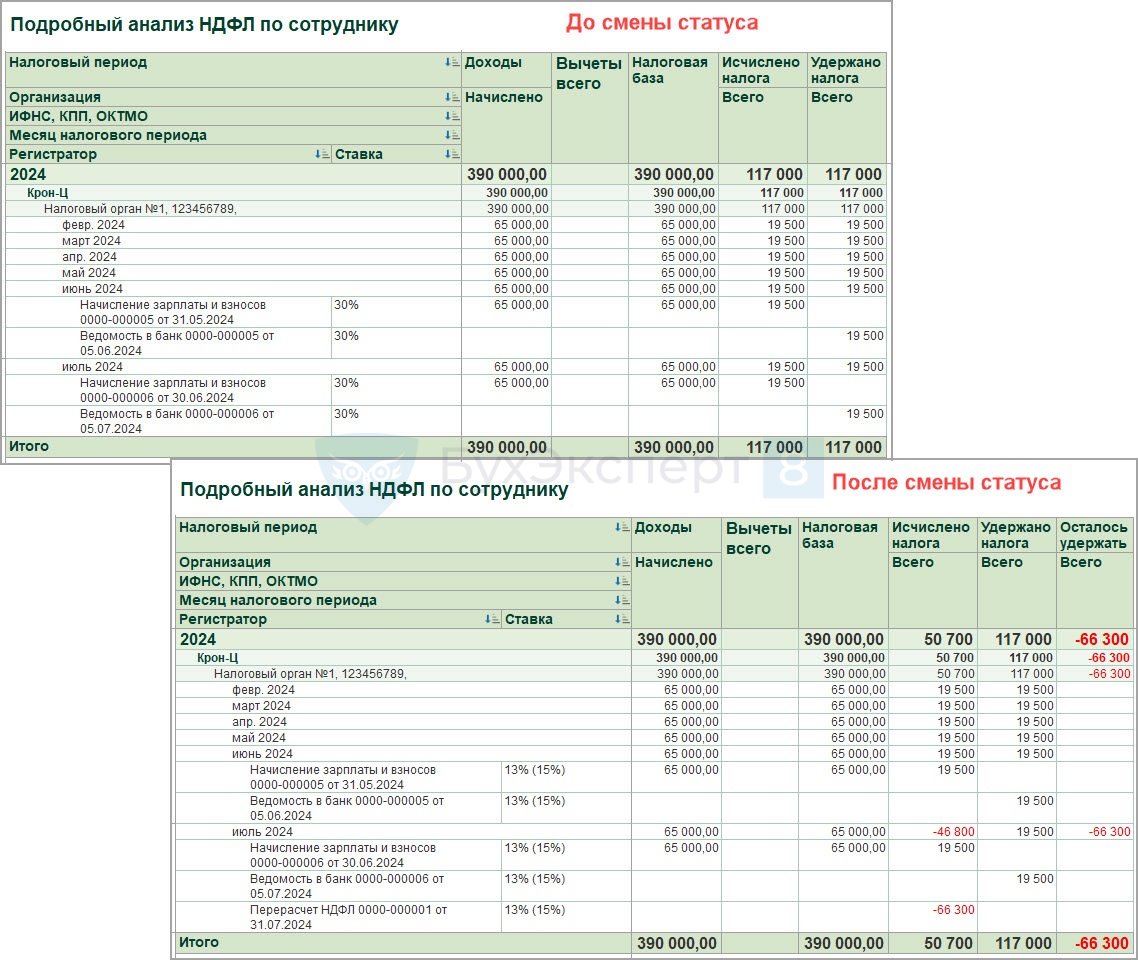

Приобретение статуса резидента

В этом случае в карточке сотрудника новый статус устанавливается с начала налогового периода

НДФЛ пересчитывается с начала года по ставке 13%. Разница между НДФЛ, исчисленным по ставке 30% и исчисленным по ставке 13% сторнируется.

Отрицательный исчисленный НДФЛ может появиться только по итогу какого-либо месяца внутри налогового периода. По итогу года отрицательного НДФЛ быть не может.

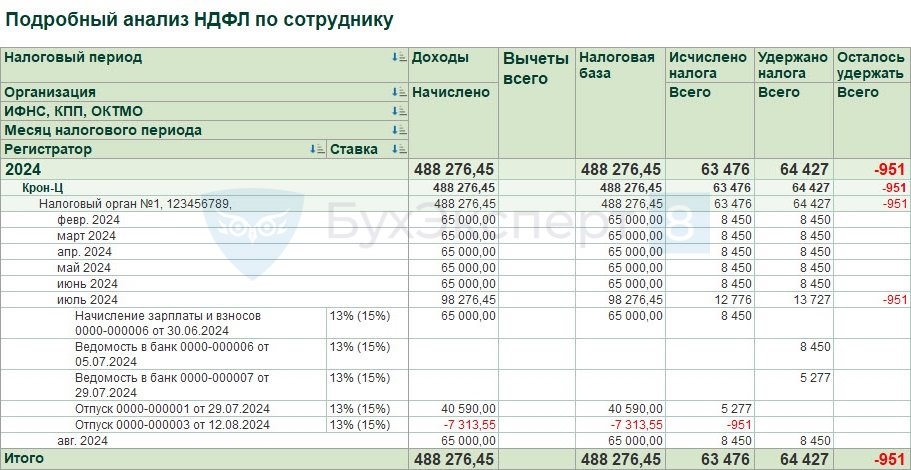

Как следствие перерасчета и появления отрицательного НДФЛ возникает НДФЛ излишне удержанный. В аналитических отчетах по НДФЛ он выделен отрицательной суммой в столбце Осталось удержать.

Как проверить сумму излишне удержанного НДФЛ

В ЗУП 3.1 излишне удержанный НДФЛ отражается:

- В аналитических отчетах по НДФЛ

Важно, чтобы суммы излишне удержанного НДФЛ совпадали и по данным налогового учета, и по зарплатным отчетам. В противном случае могут неправильно заполняться Ведомости.

За отражение сумм излишне удержанного НДФЛ в зарплатных отчетах отвечает поле Корректировка выплаты в документах начисления – Поле Корректировка выплаты в ЗУП 3.1 - что это такое?

Именно это поле не всегда корректно заполняется в ЗУП 3.1, отсюда могут возникать расхождения между суммами излишне удержанного налога в учете НДФЛ и в учете взаиморасчетов.

Что делать с излишне удержанным НДФЛ

Излишне удержанный НДФЛ может быть:

- возвращен по заявлению работника – если сотрудник написал заявление на возврат налога

- зачтен в следующих месяцах налогового периода – если заявления на возврат НДФЛ не поступало

При возврате НДФЛ нужно, что организация не вправе возвращать налог при смене статуса «нерезидент-резидент». Такой возврат осуществляет только ФНС – п. 1.1 ст. 231 НК РФ. По таким работникам можно проводить только зачет излишне удержанного налога. В остальных случаях налог можно вернуть, но только в безналичном порядке, через кассу выплатить сумму излишне удержанного НДФЛ не получится – ст. 231 НК РФ.

Если заявление на возврат не поступило, то можно постепенно производить зачет излишне удержанного НДФЛ при каждой следующей выплате дохода. При этом зачет налога можно выполнять только до конца года – п. 3 ст. 226 НК РФ.

Возврат НДФЛ

Ст. 231 НК РФ. Порядок взыскания и возврата налога:

- Излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика, если иное не предусмотрено настоящей главой

- Налоговый агент обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта

- Возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении

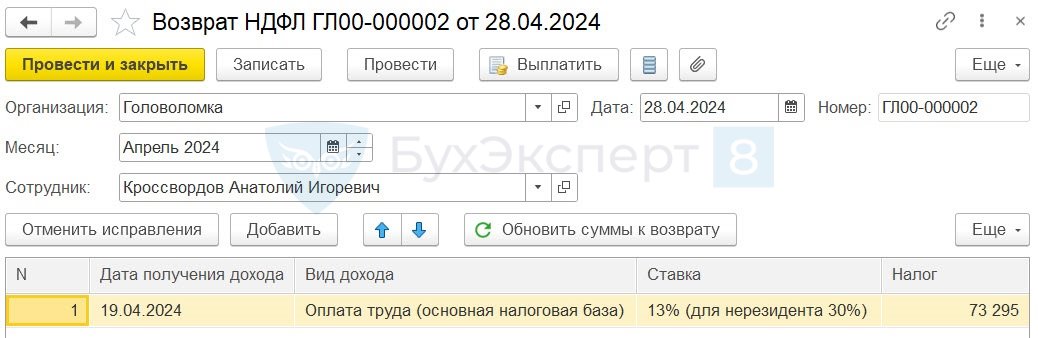

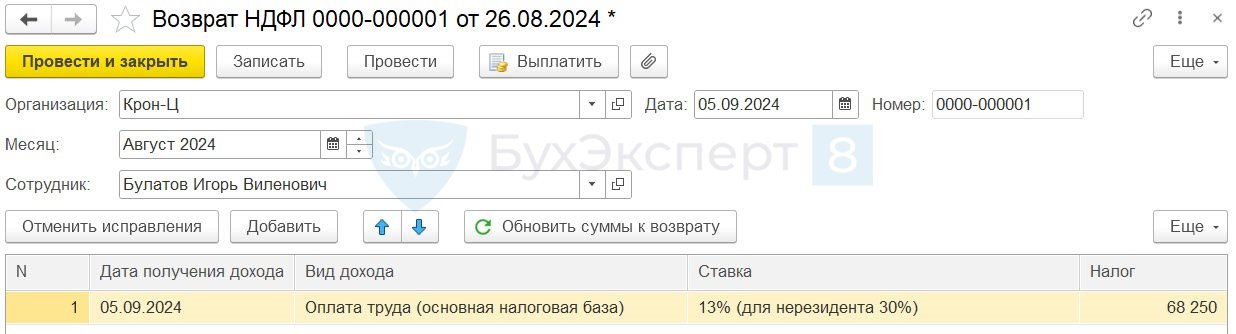

В ЗУП 3.1 возврат налога регистрируем документом Возврат НДФЛ (Налоги и взносы – Возвраты НДФЛ). Во избежание ошибок, документ должен заполняться автоматически.

Правила заполнения документа Возврат НДФЛ – в статье Как в ЗУП 3.1 заполнять Возврат НДФЛ, чтобы не было проблем с уведомлениями и 6-НДФЛ

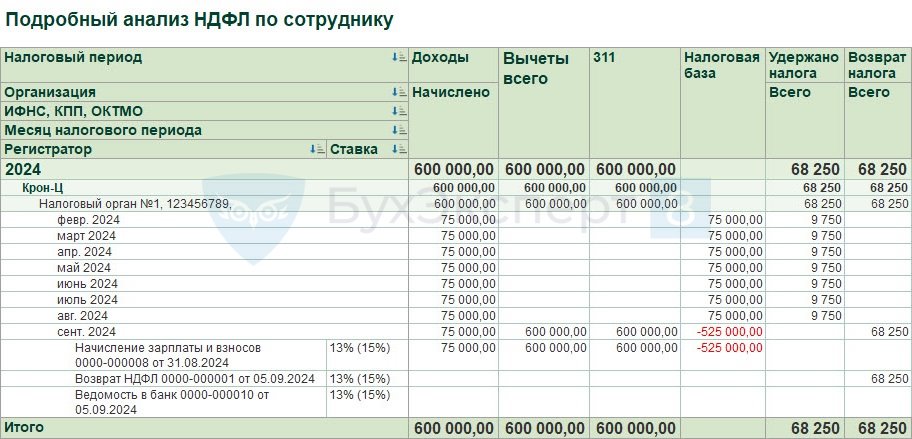

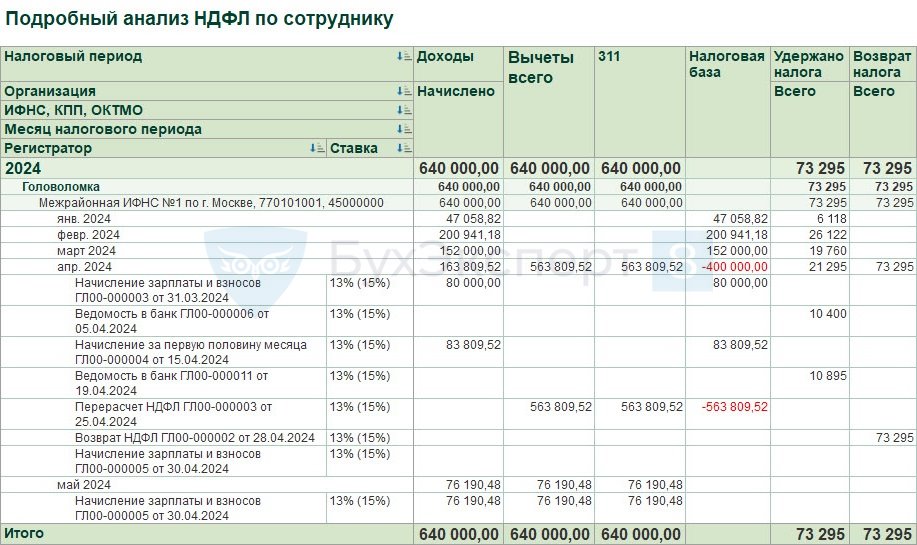

После проведения Возврата НДФЛ в Подробном анализе НДФЛ по сотруднику появляется колонка Возврат налога, а отрицательного НДФЛ больше нет.

В расчетном листке закрываются взаиморасчеты, долга по итогу месяца быть не должно. В поле Справочно одинаковая сумма НДФЛ к зачету в счет будущих платежей и Зачтено излишне удержанного НДФЛ. Это значит, что весь излишне удержанный НДФЛ вернули сотруднику.

Зачет НДФЛ

Излишне удержанный НДФЛ можно зачесть в последующих месяцах до окончания налогового периода. Для зачета НДФЛ в ЗУП 3.1 не требуется дополнительных действий. Сумма излишне удержанного НДФЛ будет автоматически учитываться при заполнении Ведомостей:

- НДФЛ к перечислению будет меньше, чем исчислен, до тех пор, пока не зачтется весь налог

- Сумма к выплате будет, наоборот, больше на сумму зачтенного НДФЛ

Разберем зачет НДФЛ на примере.

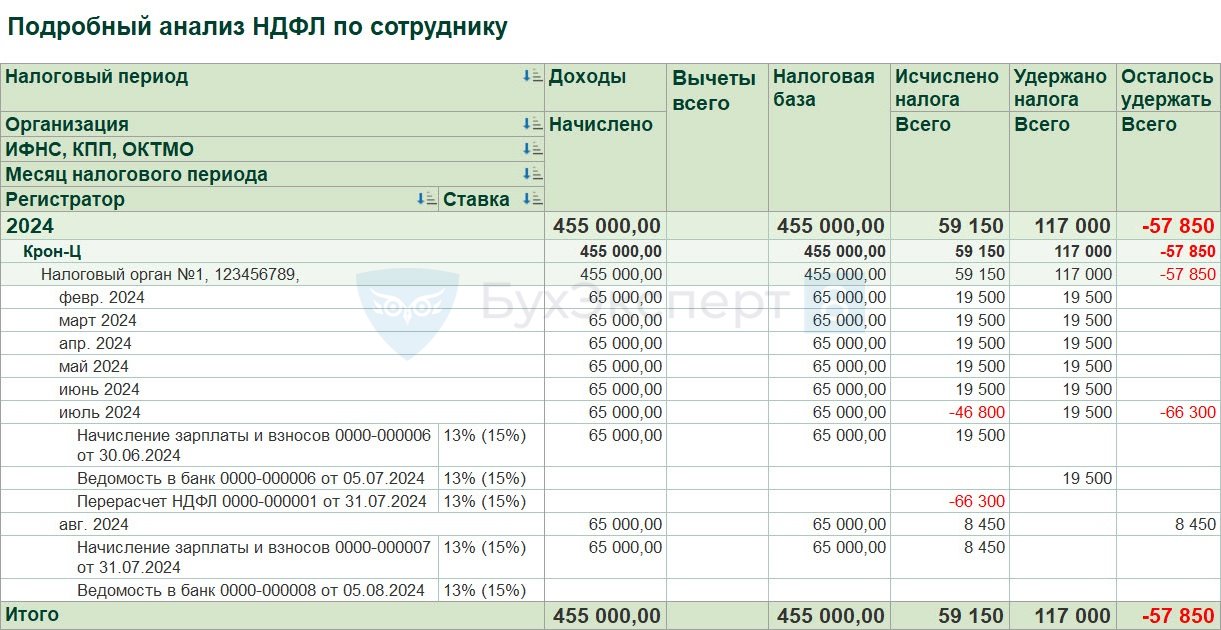

Излишне удержанный НДФЛ, который возник в связи с изменением статуса налогоплательщика, составил 66 300 руб. Это больше ежемесячно исчисляемого налога.

Посмотрим, как будет зачитываться НДФЛ.

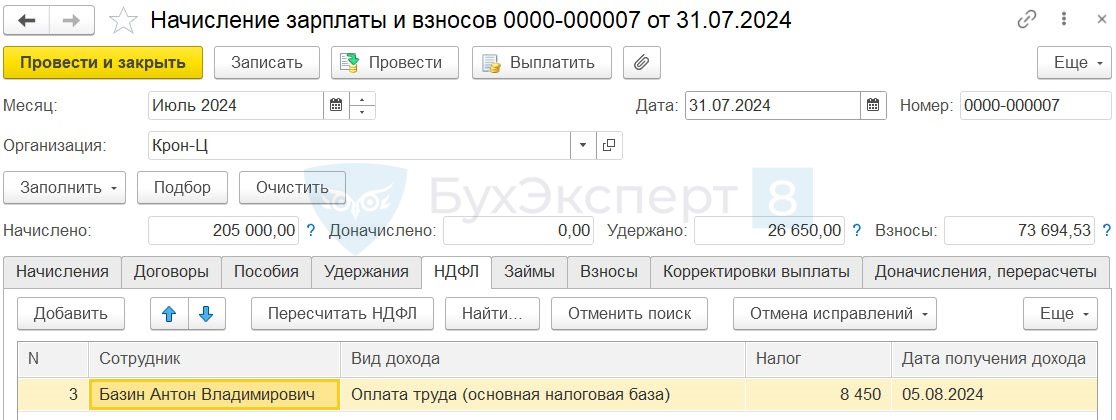

При начислении зарплаты за июль НДФЛ исчислен в размере 8 450 руб.

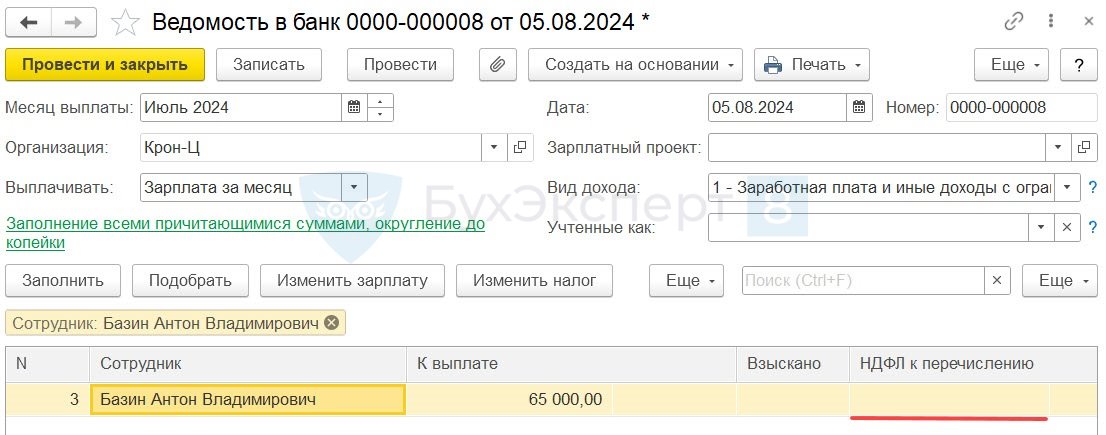

При формировании Ведомости на выплату зарплаты от 05.08.2024 видим, что у Базина А. В. не удерживается налог.

Это происходит потому, что есть излишне удержанный налог, который уменьшает НДФЛ к перечислению по сотруднику. После проведения ведомости в Подробном анализе НДФЛ по сотруднику видно, что есть исчисленный НДФЛ в размере 8 450 руб., но удержанного в ведомости нет. И итоговая сумма в колонке Осталось удержать уменьшилась.

Произошел зачет НДФЛ на сумму налога с зарплаты за июль:

- 66 300 (излишне удержанный НДФЛ) – 8 450 (зачет НДФЛ) = 57 850 руб.

Таким образом сумма излишне удержанного НДФЛ будет уменьшаться ежемесячно, пока не зачтется весь налог.

Если до конца года не получится полностью зачесть НДФЛ, остаток излишне удержанного налога потребуется отразить в годовом 6-НДФЛ, чтобы передать в ИФНС. А в программе остаток списать документом Перенос данных (Администрирование – Переносы данных). Подробнее об этом – в публикации Излишне удержанный НДФЛ - как отразить в 6-НДФЛ и списать «хвосты»

Почему при перерасчете НДФЛ лучше не ждать начисления зарплаты

Если налог пересчитывается с начала года, лучше пересчитать его специальным документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ). В этом случае излишне удержанный налог отразится корректно и в учете НДФЛ, и в учете взаиморасчетов.

Если же не пересчитывать налог сразу, а ждать начисления зарплаты, то в процесс пересчета вмешается еще и механизм зачета НДФЛ с авансов по зарплате. Такая гремучая смесь может привести к ошибкам в расчете НДФЛ и расхождениям между БУ и учетом НДФЛ.

Разберем эту ситуацию на примере.

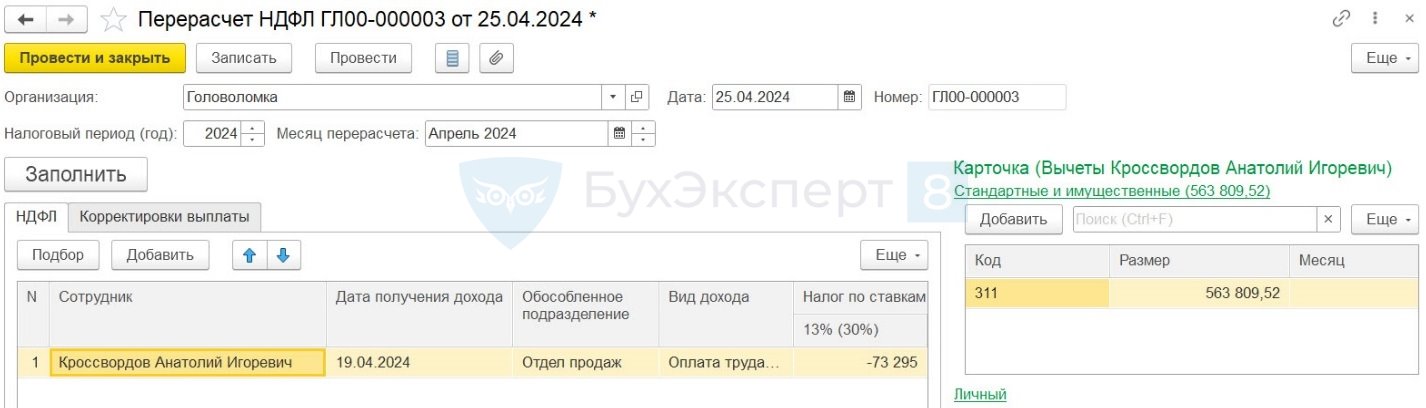

Сотрудник Кроссвордов А. И. в апреле предоставил заявление на имущественный вычет с января.

Аванс за апрель был выплачен ранее, налог с него удержан в обычном порядке.

Разберем, как действовать в такой ситуации.

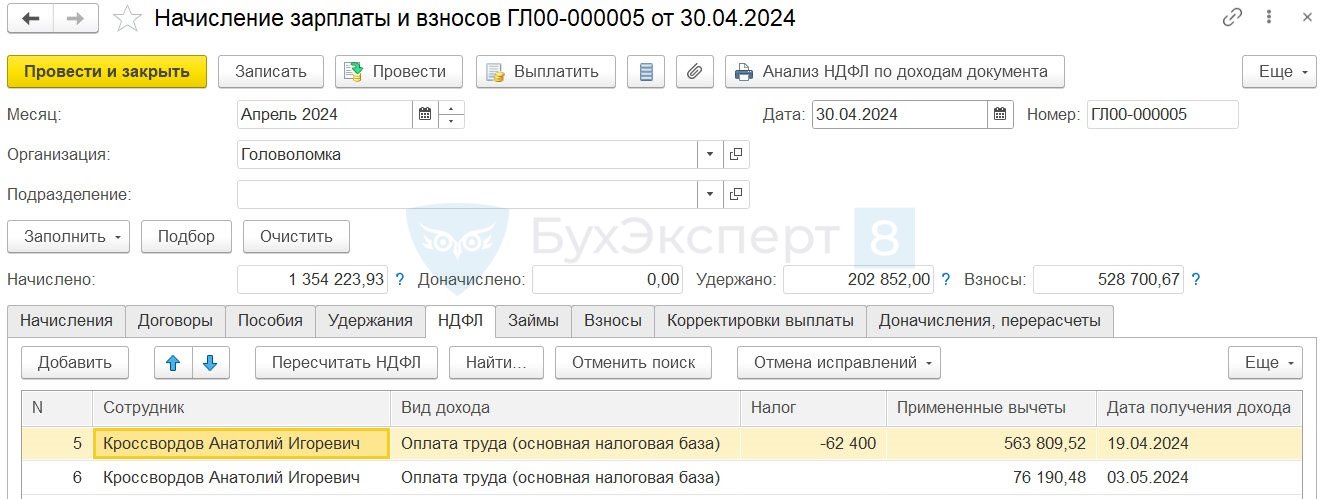

Если просто начислить зарплату за апрель, в документе Начисление зарплаты и взносов применится вычет и пересчитается НДФЛ.

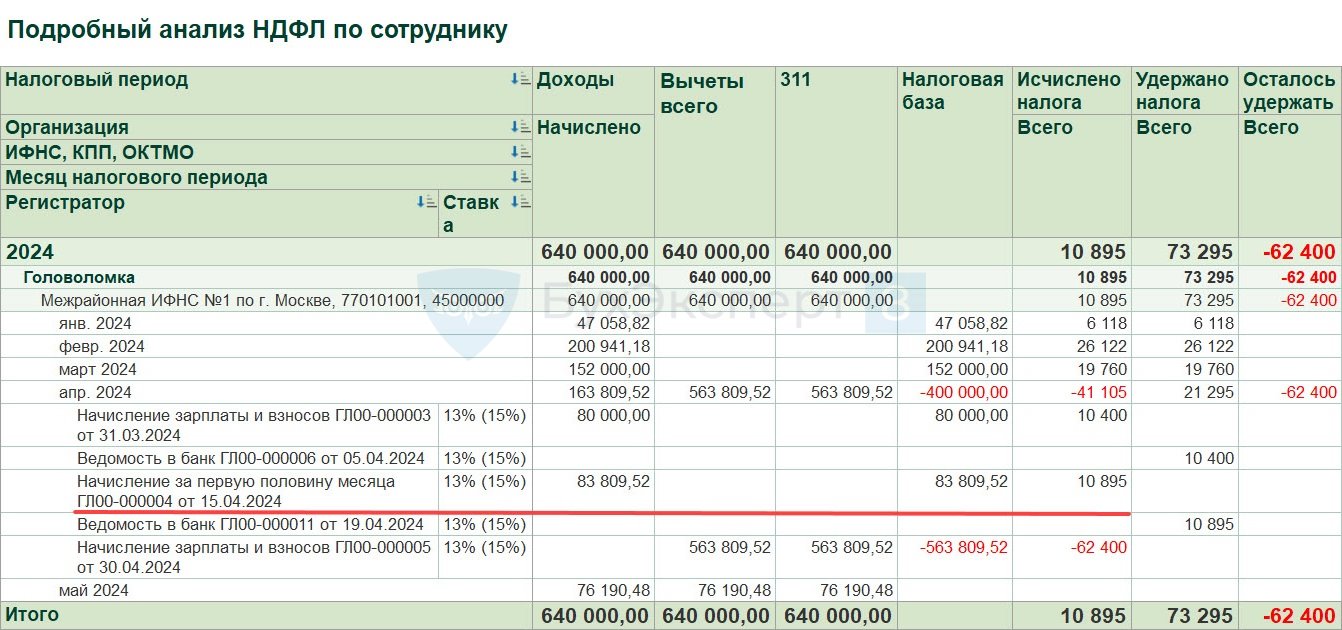

Но в Подробном анализе НДФЛ по сотруднику «зависнет» НДФЛ с аванса. В колонке Исчислено налога остается НДФЛ в сумме 10 895 руб. – это налог с зарплаты за первую половину апреля.

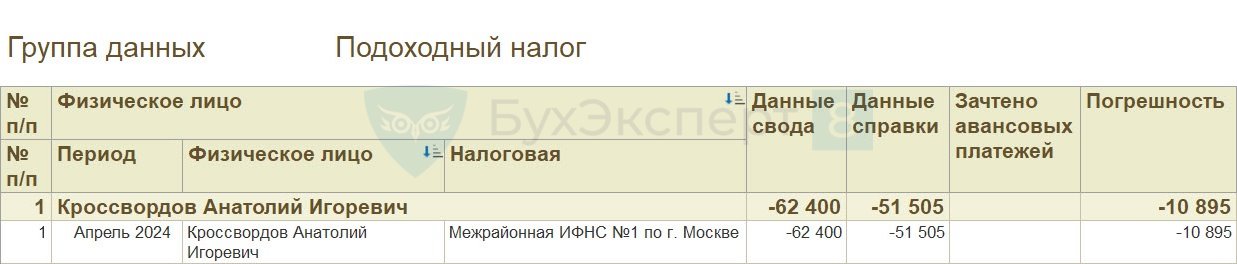

Возникнет разница между бухгалтерским и налоговым учетом.

Чтобы обойти проблему, нужно

- Не ждать расчета заплаты, а сразу пересчитать налог документом Перерасчет НДФЛ

- Вернуть работнику излишне удержанный налог документом Возврат НДФЛ

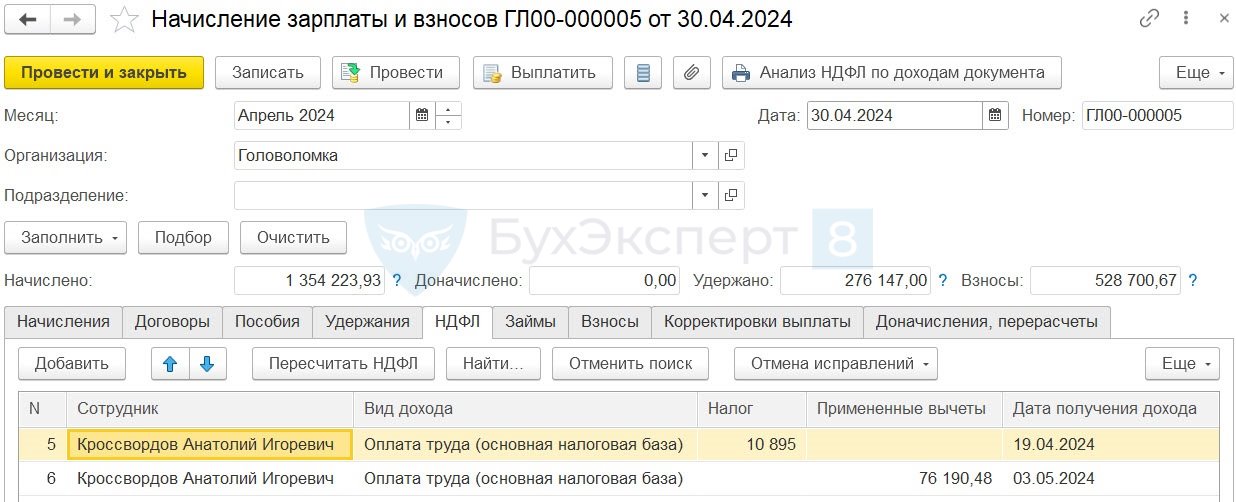

После этого можно начислить зарплату за апрель. Вычет применяется только к доходу текущего документа.

В Подробном анализе НДФЛ пропадает сумма исчисленного налога. Весь удержанный налог возвращен сотруднику.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо огромное,Вы суппер

Доброго времени суток!

Подскажите, пожалуйста, как это работает в том случае когда в январе 2022 года сторнирован отпуск, пересекающийся с листком нетрудоспособности, который выплачен в декабре 2021 года?

НДФЛ вернули, так как это прошлый налоговый период и нельзя зачесть в счет будущих платежей. Но при распределении Перечисления НДФЛ в бюджет в новом 2022 году эта сумма появляется в строке Остаток нераспределенного авансового платежа. И тянется с момента перечисления 10.01.2022 НДФЛ с заработной платы декабря 2021 года.

Здравствуйте!

Ваш вопрос требует более детального рассмотрения. Задайте свой вопрос в ЛИЧНОМ КАБИНЕТЕ.

Добрый день!

Видео не доступно, а вопрос очень актуальный. Как можно получить доступ к видео?

Добрый день.

К сожалению не смог дозвонится по указанному в личном кабинете номеру телефона. Проверили проблем нет. Все видео открываются. У вас есть полный доступ к этому видео. Возможно ваш интернет провайдер чудить с доступом к ресурсу на котором размещены видеоролики.

Давайте согласуем время, когда я смогу подключиться к компьютеру, и мы совместно все настроим. Для этого нужно скачать и установить программу удаленного доступа. Ее можно взять тут>> https://anydesk.com/ru

Затем вышлите мне ваш ID и пароль на support@profbuh8.ru.

Либо

Попробуйте зайти на запись позже или с другого браузера.

С уважением, Максим

Максим, добрый день! Я разобралась почему не загружает, у нас блокировка по безопасности. Подключилась по другой сети и все заработало. Спасибо.

Добрый день! Вопрос по предпоследнему скриншоту. В БУ и НУ в случае имущественного вычета не должно остаться исчисленного налога. Но на скриншоте есть Исчисленный налог по дате 19.04, и он судя по всему попадет в расчетку и в БУ.? На нашем опыте, можем сказать, что делать перерасчет НДФЛ после аванса нельзя, т.к. авансовый

авансовый НДФЛ не делает движений по БУ, а документ Перерасчет НДФЛ сторнирует НДФЛ в т.ч. исчисленный с аванса и все это пишет в Бух.учет, а по факту в бух.учете это НДФЛ еще нет. Думаю, последний пример разобран не до конца и не показано, как после таких манипуляций будут выглядеть даны в БУ.

Развейте, пожалуйста, наши сомнения, и покажите что при этом будет в БУ. Возможно 1С и же что то изменили в данном случае, но раньше такой алгоритм действий вызывал ошибки в учете.

Проверила не релизе 3.1.31.32. Все хорошо у сотрудника в БУ. Прикладываю скриншот

На последнем скриншоте нет Исчисленного ндфл: В Подробном анализе НДФЛ пропадает сумма исчисленного налога. Весь удержанный налог возвращен сотруднику.

А как быть в ситуации когда начислили зарплату уже.Было в августе, сейчас в октябре также выходит излишне удержанный ндфл и долг предприятия эта сумма

Здравствуйте! В данной ситуации нужно выровнять значения НДФЛ в счет будущих платежей и Зачтено излишне удержанного НДФЛ

Что значит выровнять?Оформить возврат ндфл?или коорректировка выплаты с плюсом при начислении?

В данной ситуации не рискну давать точные рекомендации, не видя Ваш учет полностью. Посмотрите, пожалуйста, публикацию: https://buhexpert8.ru/1s-zup/ndfl-i-strahovye-vznosy-1s-zup/ndfl-ischislennyj-uderzhannyj-i-perechislennyj/pochemu-posle-vozvrata-ndfl-v-zup-3-1-mozhet-poyavitsya-dolg-za-sotrudnikom.html. Если не получится разобраться, прошу задать вопрос в Личном кабинете. Проверим учет вместе. 🙏