В статье разберем, как пересчитать НДФЛ и заполнить 6-НДФЛ, если сотрудник стал резидентом, а до этого был нерезидентом.

Содержание

- Порядок действий в ЗУП 3.1

- Особенности для сотрудников с РК и СН

- Шаг 1. Меняем статус на Резидент

- Шаг 2. Пересчитываем НДФЛ с начала года по ставке 13% (15%)

- Шаг 3. Подаем корректировки 6-НДФЛ и уведомлений

- Шаг 4. Зачитываем излишне удержанный НДФЛ до конца года

- Шаг 5. Отражаем остаток незачтенного налога в годовом 6-НДФЛ

- Шаг 6. Списываем остаток незачтенного налога в ЗУП 3.1

- Особенности для льготных нерезидентов

Порядок действий в ЗУП 3.1

Общий порядок действий при смене статуса с нерезидента на резидента можно разбить на 5 шагов:

- Меняем статус на Резидент

- Пересчитываем НДФЛ с начала года по ставке 13% (15%)

- Подаем корректировки 6-НДФЛ и уведомлений, если требуется

- До конца года производим зачет излишне удержанного НДФЛ

- Остаток незачтенного налога отражаем в годовом 6-НДФЛ – стр. 180 и Приложение 1,возврат остатка выполняет ФНС – п. 1.1. ст. 231 НК РФ

- Списываем остаток незачтенного налога в ЗУП 3.1 с помощью документов Операция учета НДФЛ и Перерасчет НДФЛ

Разберем на примере, как пересчитать НДФЛ, если сотрудник приобрел статус налогового резидента.

Сотрудник на 21.11.2024 приобретает статус резидента. Необходимо провести перерасчет и зачет излишне удержанного НДФЛ. Остаток незачтенного налога на конец года нужно отразить в 6-НДФЛ и списать в программе.

Шаг 1. Изменение налогового статуса сотрудника

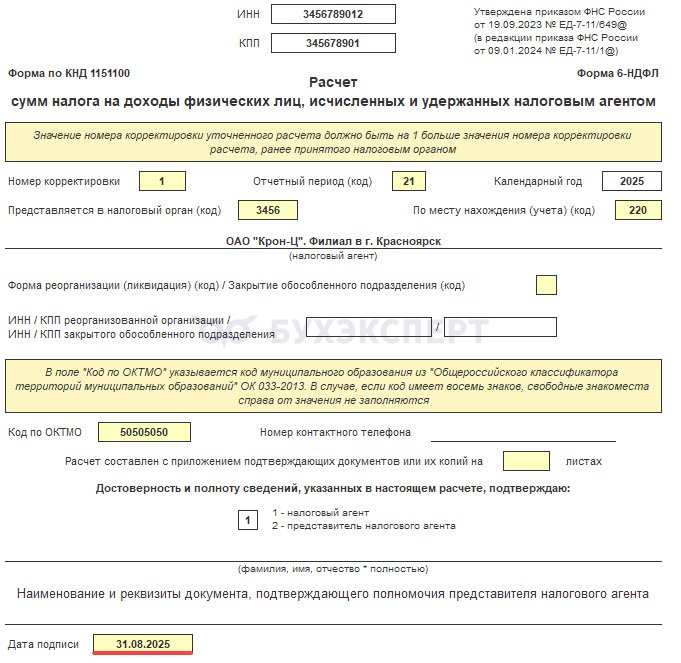

Изменим налоговый статус сотрудника с начала года.

Шаг 2. Перерасчет НДФЛ

Для пересчета налога по ставке 13% с начала года создадим документ Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

В результате перерасчета НДФЛ по резидентским ставкам с начала года по сотруднику возникает излишне удержанный налог в сумме -42 904 руб.

Получите понятные самоучители 2026 по 1С бесплатно:

Этот налог фиксируется как налог к зачету, возврату. Однако, возврат НДФЛ по итогам перерасчета в результате смены статуса запрещен НК РФ, поэтому далее проводим только зачет налога.

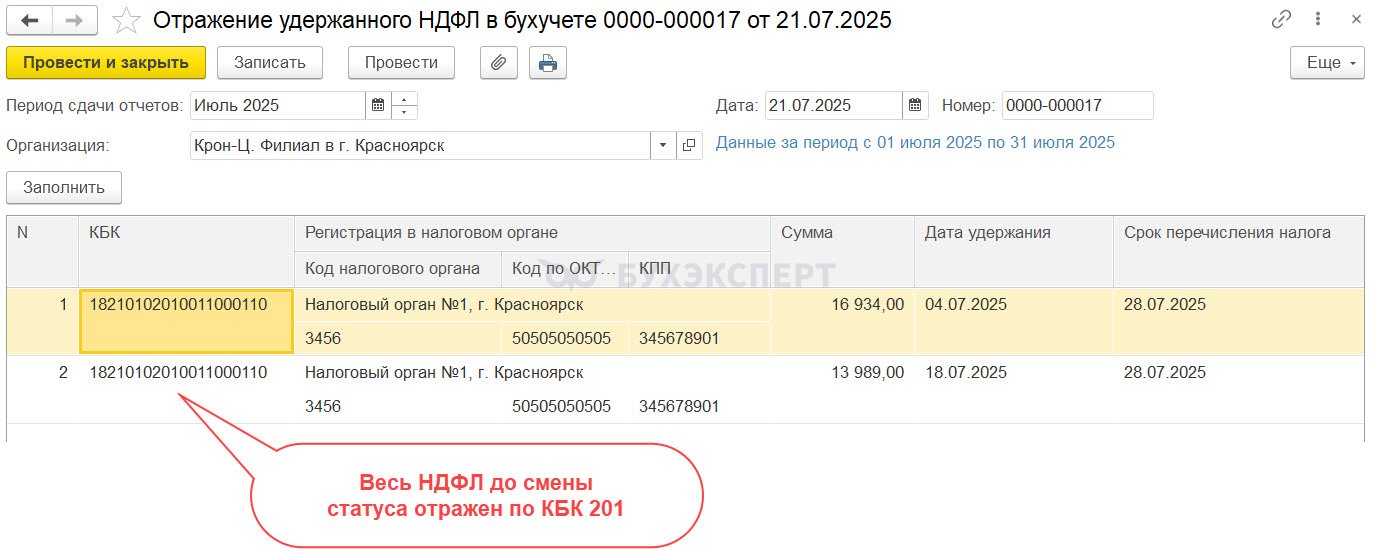

Шаг 3. Подача корректирующих уведомлений и 6-НДФЛ

В данном примере удержанный НДФЛ отражался по КБК 201. После смены статуса для сотрудника и перерасчета НДФЛ изменится ставка налога, но КБК останется прежним. Сумма удержанного НДФЛ также не поменялась - перерасчет НДФЛ меняет только исчисленный налог. Поэтому корректировать уведомления и Раздел 1 6-НДФЛ не нужно.

Возникают вопросы по корректировке Раздела 2 6-НДФЛ, ведь поменялся исчисленный налог и к тому же Раздел 2 разбивается не только по КБК, но и по ставкам. Однако есть Письмо ФНС от 30 апреля 2021 г. N БС-4-11/6168@ - оно написано для обратного случая, когда сотрудник утратил статус резидента и по нему пересчитали НДФЛ. Несмотря на то, что сумма исчисленного НДФЛ увеличилась, ФНС в этом письме разрешает не сдавать корректировку 6-НДФЛ. На наш взгляд, можно по такой же логике рассуждать и когда сотрудник, наоборот, приобретает статус резидента - и не подавать корректировку 6-НДФЛ. Эта ситуация еще безопаснее, чем утрата статуса - ведь сумма исчисленного НДФЛ уменьшается.

Поэтому в нашем примере пропустим Шаг 3 и не будем сдавать корректировки уведомлений и 6-НДФЛ. Подачу корректировок уведомлений и 6-НДФЛ покажем в другом разделе этой статьи, когда будем разбирать пример смены статуса у сотрудника с РК и СН.

Шаг 4. Зачет НДФЛ до конца года

Сотруднику начислена зарплата за ноябрь 100 000 руб.

НДФЛ считается по ставке 30% для дохода первой половины месяца (это необходимо для корректного зачета авансового НДФЛ) и 13% - для дохода за вторую половину месяца. Фактически в регистрах учета НДФЛ фиксируется только налог с зарплаты за вторую половину месяца – 6 190 руб.

Однако в документе Начисление зарплаты и взносов регистрируется неправильная сумма на вкладке Корректировки выплаты – на всю сумму налога из документа.

Нам нужно зачесть только 6 190 руб., поэтому поправим сумму вручную.

Проводим выплату зарплаты за ноябрь и сверяем излишне удержанный налог по расчетному листку с суммой из отчетов по НДФЛ.

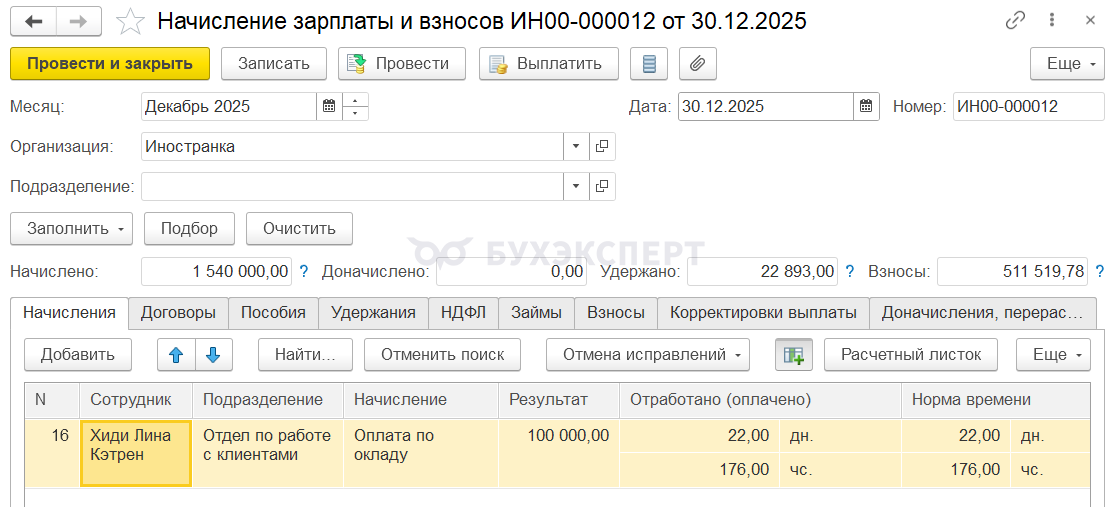

Переходим к зачету НДФЛ с декабрьской зарплаты. Заполним Начисление зарплаты и взносов за декабрь.

Налог по сотруднику считается по ставке 13%.

И опять весь налог за месяц зачитывается в счет излишне удержанного налога.

В декабрьском Начислении зарплаты и взносов вкладку Корректировки выплаты мы не исправляем. Тут отражается сумма зачета в целом за месяц, но реально в зачет попадает только сумма налога за вторую половину месяца.

При выплате зарплаты с сотрудника налог не удерживается:

И по итогам года излишне удержанный у сотрудника НДФЛ составляет 23 714 руб.

Шаг 5. 6-НДФЛ с излишне удержанным налогом

Остаток излишне удержанного налога на конец года отражается в 6-НДФЛ. Если сотрудник захочет, то может обратиться в ФНС за его возвратом. Организация возврат и зачет этого налога не производит.

В 6-НДФЛ излишне удержанный налог отражается:

Шаг 6. Списание излишне удержанного налога

После подачи 6-НДФЛ излишне удержанный НДФЛ нужно списать из учета. Для этого проведем Операцию учета НДФЛ на отрицательную сумму налога, переданного в налоговый орган.

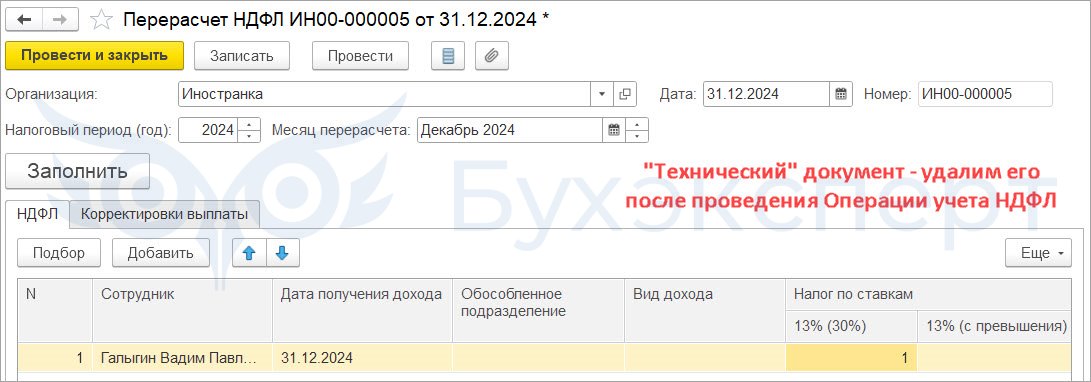

Если у сотрудника в месяце списания излишне удержанного НДФЛ не было исчисленного налога, в текущих релизах ЗУП 3.1 остаток налога спишется только в учете НДФЛ. При этом списания налога в отчетах по зарплате и по проводкам не произойдет. Чтобы обойти эту проблему, можно сначала начислить 1 руб. НДФЛ "фиктивным" документом Перерасчет НДФЛ и после этого провести Операцию учета НДФЛ. После того, как проведем Операцию НДФЛ, "технический" Перерасчет НДФЛ нужно удалить.

Чтобы списать НДФЛ к зачету/возврату используем документ Перерасчет НДФЛ, в котором заполним вкладку Корректировки выплаты. Чтобы документ провелся, укажем также строки с нулевыми суммами на вкладке НДФЛ.

В итоге в учете по НДФЛ остаток неудержанного налога закрывается отрицательной суммой в колонке Передано на взыскание.

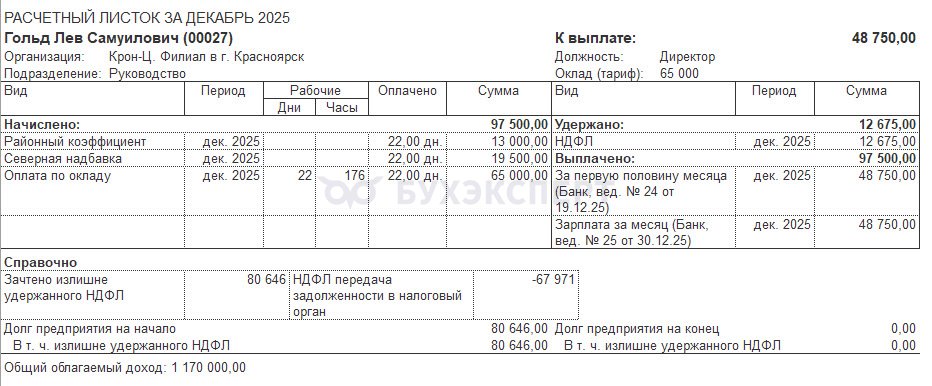

В учете взаиморасчетов долги также списываются. Это можно проконтролировать по расчетным листкам сотрудника.

Документ Операции учета НДФЛ со списанной суммой излишне удержанного НДФЛ повлияет на заполнение 6-НДФЛ – в Приложении 1 ошибочно заполнится отрицательная сумма неудержанного налога. Поэтому если после проведения Операции учета НДФЛ возникнет необходимость перезаполнить или сформировать корректирующий 6-НДФЛ за год, нужно будет вручную в Приложении 1 очистить отрицательную сумму неудержанного налога в Разделе 4.

Сумма списанного таким образом НДФЛ попадет также в документ Отражение зарплаты в бухучете. После синхронизации в 1С:Бухгалтерии сформируется проводка по списанию излишне удержанного НДФЛ Дт 70 Кт 68.01.

Особенности для сотрудников с РК и СН

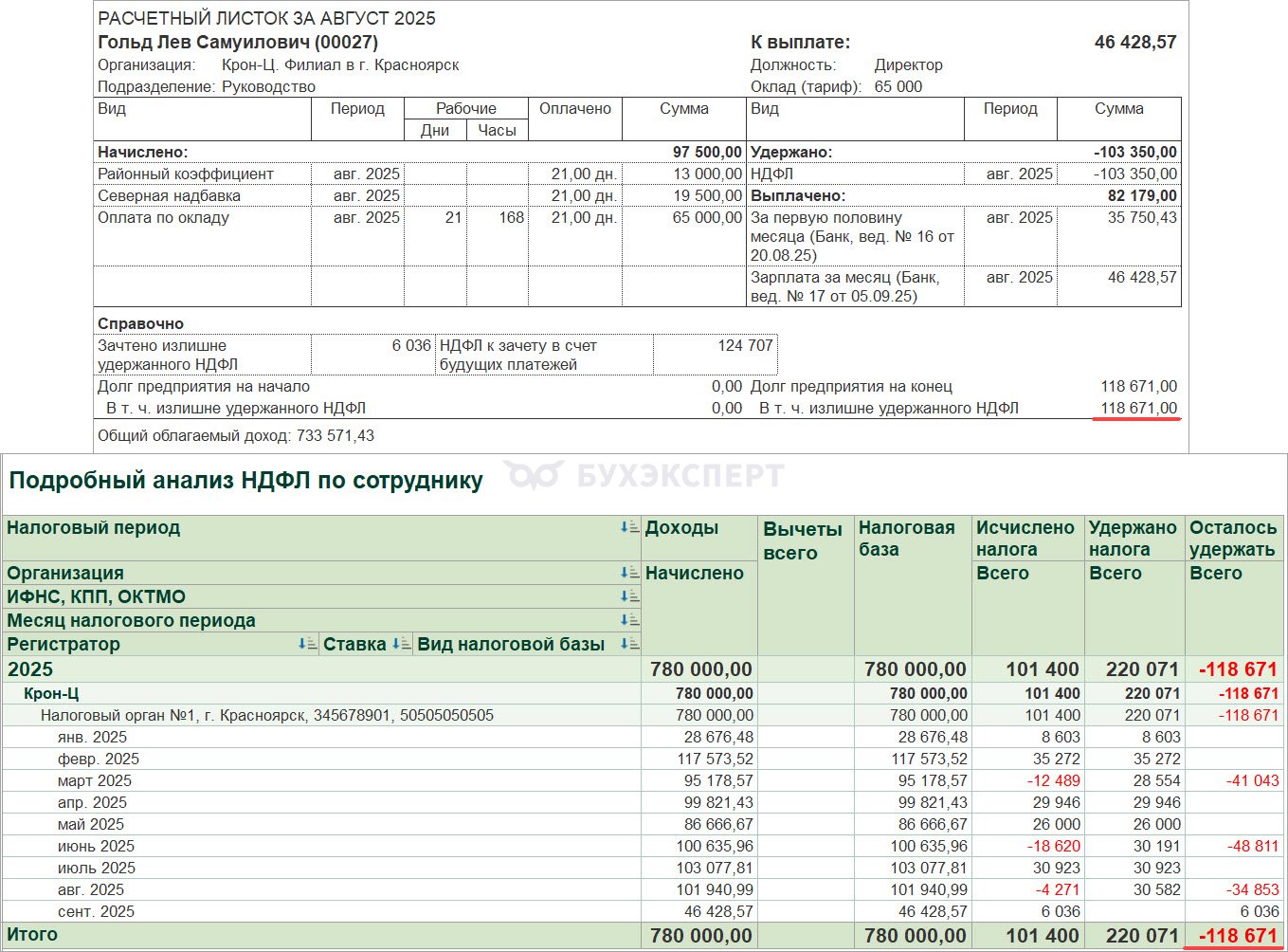

Сотрудник-нерезидент на начало 2025 года работает в местности с особыми климатическими условиями и получает доходы в виде районных и северных надбавок. 21.08.2025 сотрудник приобретает статус резидента.

Рассмотрим, как провести перерасчет налога и зачет излишне удержанного НДФЛ.

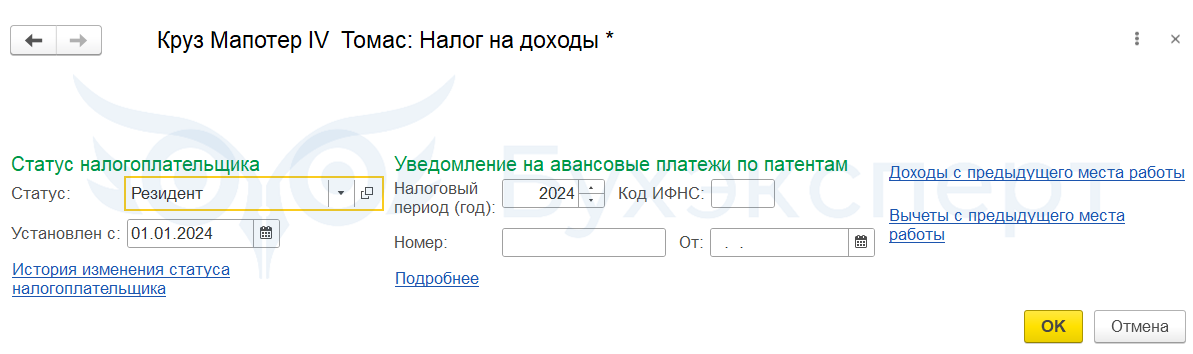

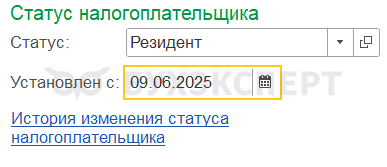

Шаг 1. Меняем статус на Резидент

Для сотрудников, у которых есть РК и СН, статус Резидент устанавливаем с начала года.

Шаг 2. Пересчитываем НДФЛ с начала года по ставке 13% (15%)

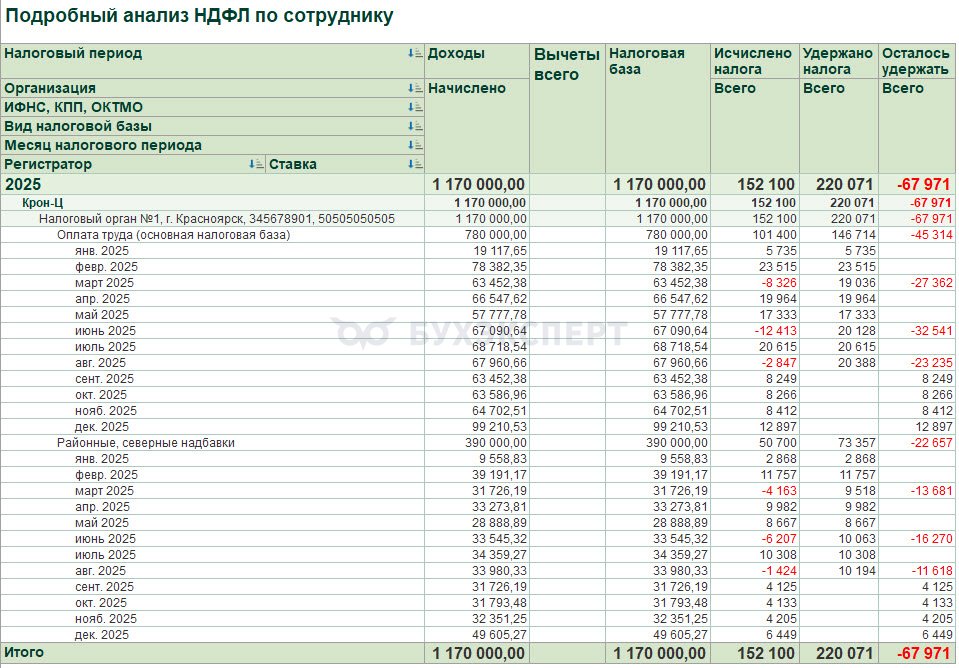

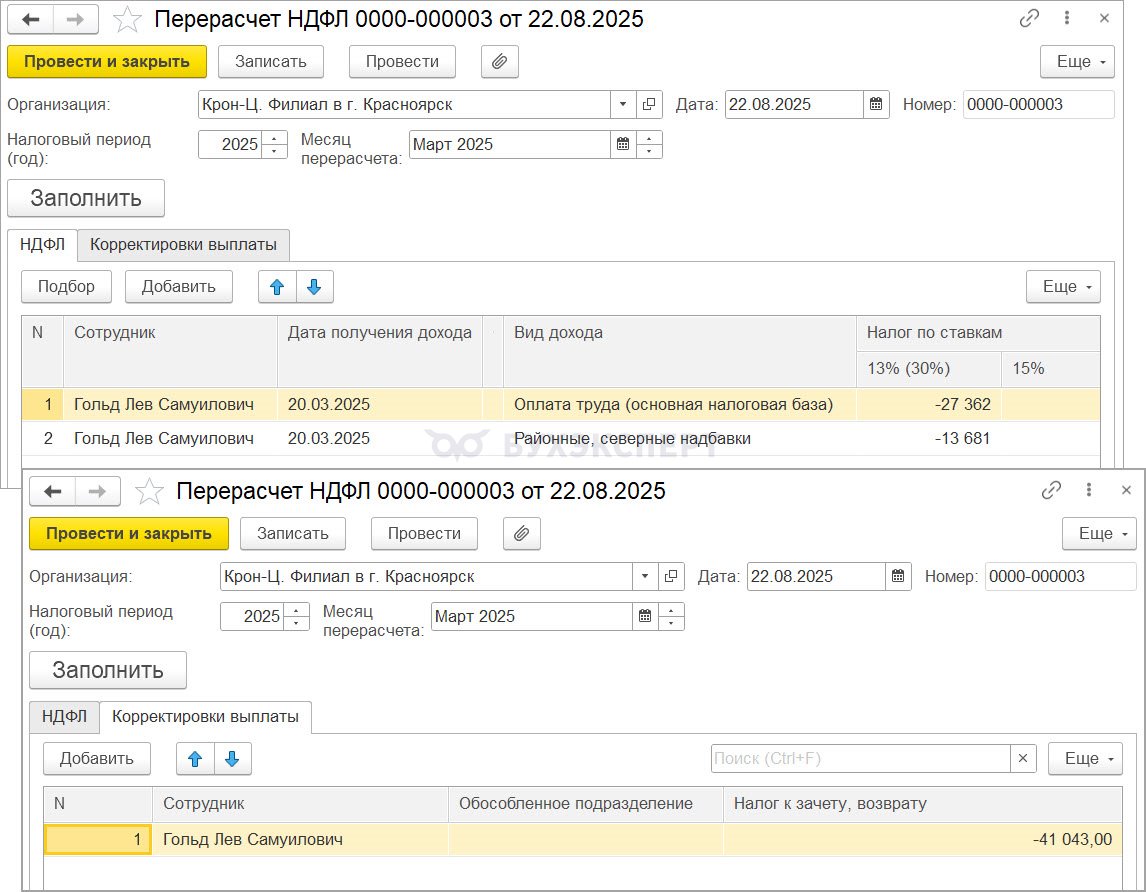

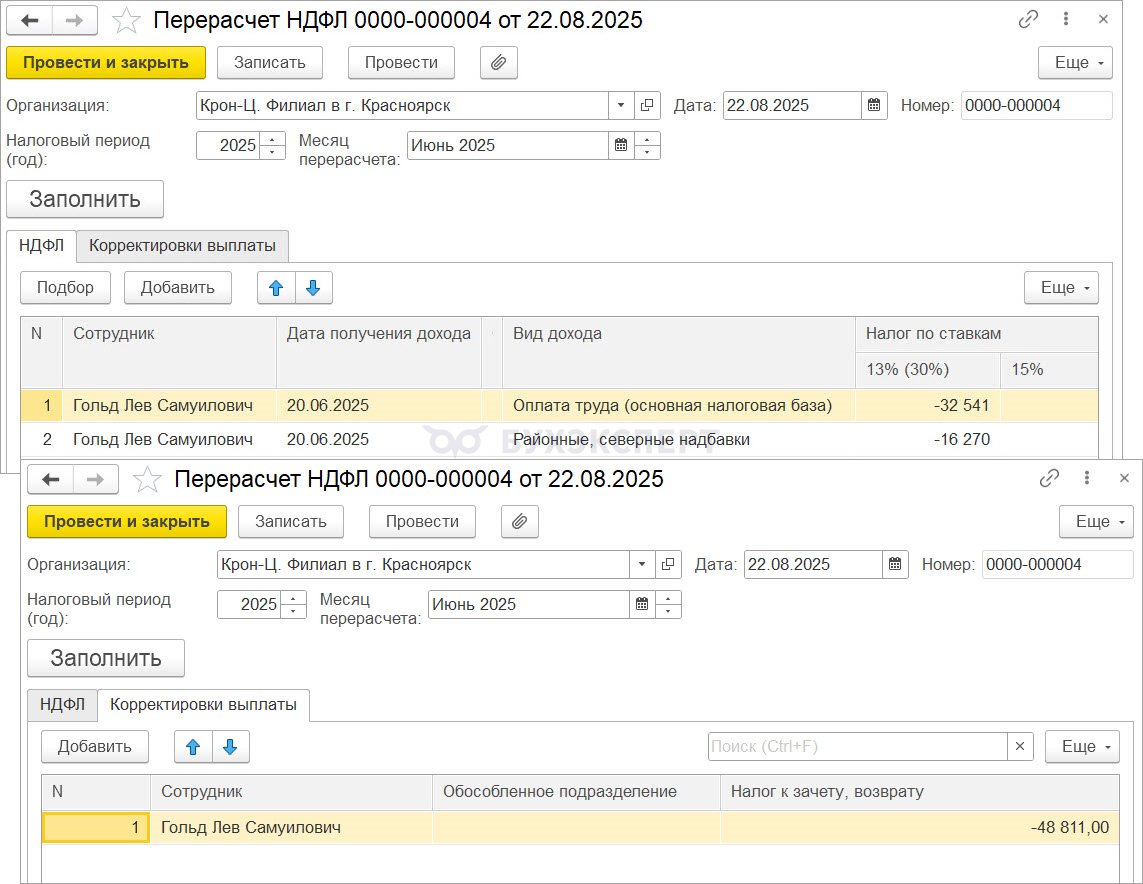

Пересчитываем НДФЛ по ставке 13% (15%) с помощью документа Перерасчет НДФЛ.

При получении статуса Резидент налог в документе Перерасчет НДФЛ пересчитывается на последнюю дату получения дохода. Из-за этого неправильно заполняется сумма НДФЛ в строке 140 корректирующего 6-НДФЛ. Поэтому Перерасчет НДФЛ нужно делать за каждый квартал отдельно, чтобы корректно заполнились корректировки 6-НДФЛ.

Излишне удержанный налог распределяется по видам дохода:

- по виду дохода Оплата труда (основная налоговая база)

- по виду дохода Районные, северные надбавки

Налог к зачету, возврату на вкладке Корректировка выплаты формируется одной строкой в общей сумме излишне удержанного налога. Сумму на этой вкладке нужно проверять и при необходимости скорректировать вручную.

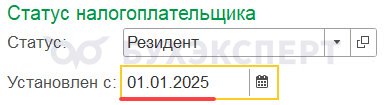

Создадим и заполним три документа Перерасчет НДФЛ:

Чтобы изменение налога отразилось в проводках текущим месяцем, после проведения всех Перерасчетов НДФЛ исправим в документах за март и июнь месяц на август.

В текущих релизах ЗУП 3.1 после перерасчета НДФЛ из-за смены статуса на Резидент ошибочно происходит повторный пересчет налога в каждом документе Начисление зарплаты и взносов. Проблема проявляется каждый месяц до конца года.

Исправить это помогают два дополнительных документа Перерасчет НДФЛ или ручная корректировка налога. Подробно об этом – в статье Ошибка в ЗУП 3.1 — после пересчета НДФЛ при смене статуса налог продолжает пересчитываться при каждом расчете зарплаты

Шаг 3. Подаем корректировки 6-НДФЛ и уведомлений

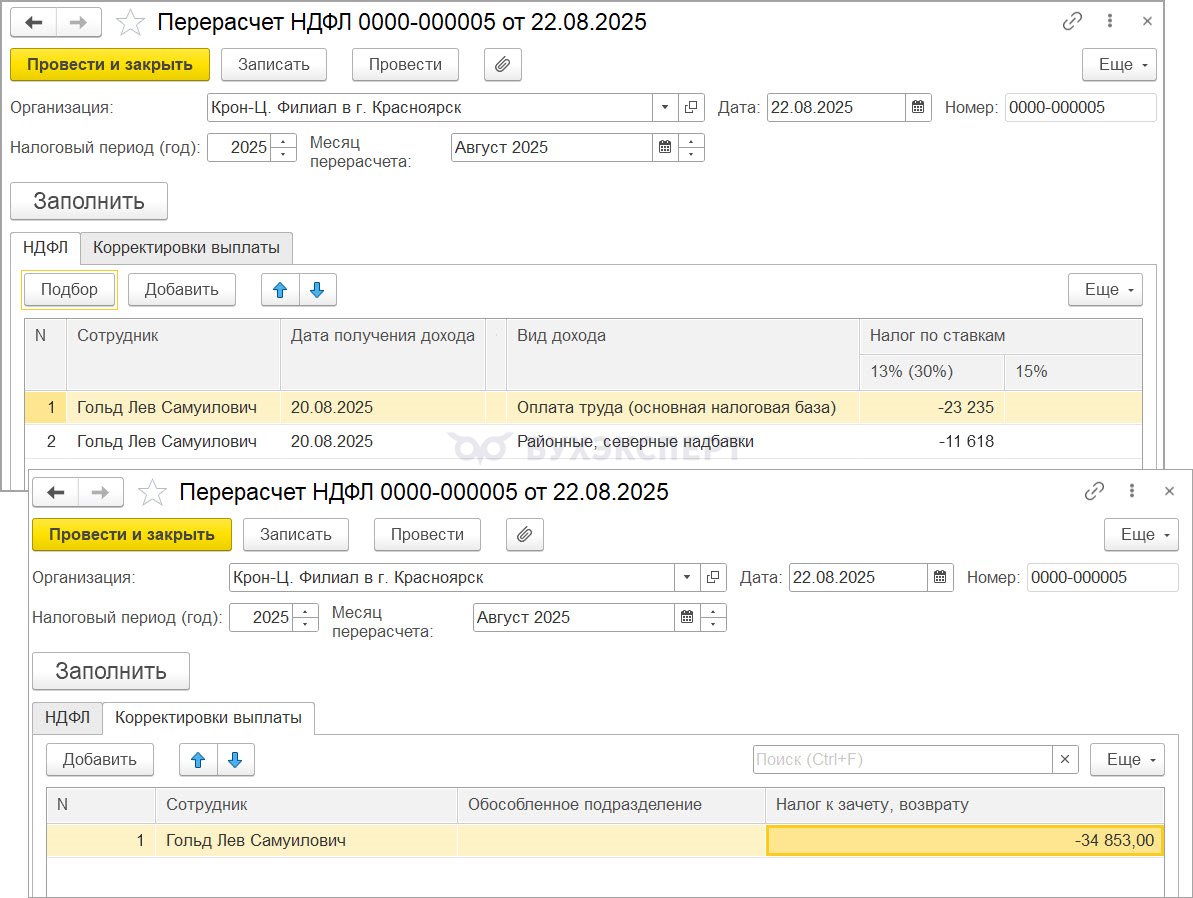

Когда сотрудник был нерезидентом, к его доходам не применялись положения п. 1.2 ст. 224 НК РФ и доходы в виде РК и СН не выделялись в отдельную налоговую базу.

Из-за этого весь НДФЛ сотрудника, в том числе исчисленный с районных и северных надбавок, учитывался также, как налог с основной налоговой базы по КБК 182 1 01 02010 01 1000 110 (далее – КБК 201). По этому КБК мы:

После получения сотрудником статуса Резидент, доходы в виде РК и СН нужно учитывать отдельно и облагать по ставкам, предусмотренным п. 1.2 ст. 224 НК РФ с начала года. Это значит, что НДФЛ, исчисленный с районных и северных надбавок, нужно с начала года отразить по КБК 182 1 01 02210 01 1000 110 (далее – КБК 221).

Для этого:

- Подаем корректировки 6-НДФЛ за все отчетные периоды до смены статуса – в нашем примере уже были сданы отчеты за 1 квартал и 1 полугодие

- Подаем корректирующие Уведомления за те месяцы, за которые еще не подавали 6-НДФЛ – июль и август

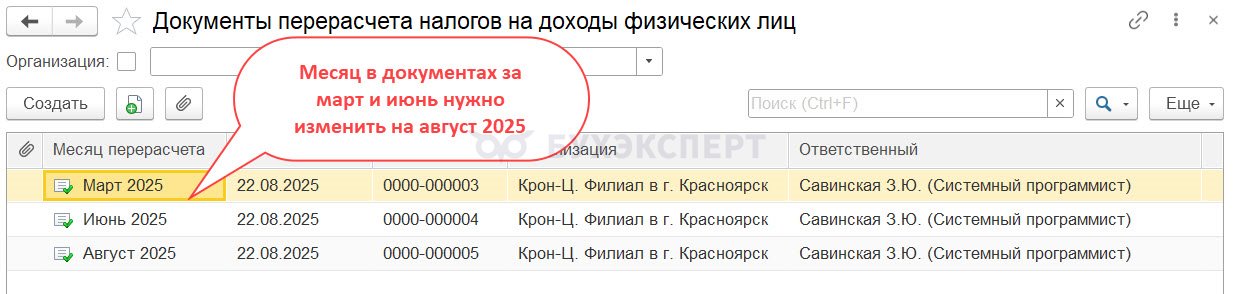

После изменения статуса, корректирующий 6-НДФЛ автоматически заполняется в разрезе налоговых баз по двум КБК. Но чтобы НДФЛ в строку 140 попал верно после перерасчета, дата на титульном листе отчета должна быть равна последнему дню месяца в документе Перерасчет НДФЛ. У нас в перерасчетах выбран месяц Август, значит дата на титульном листе – 31.08.2025. После заполнения отчета дату можно поменять.

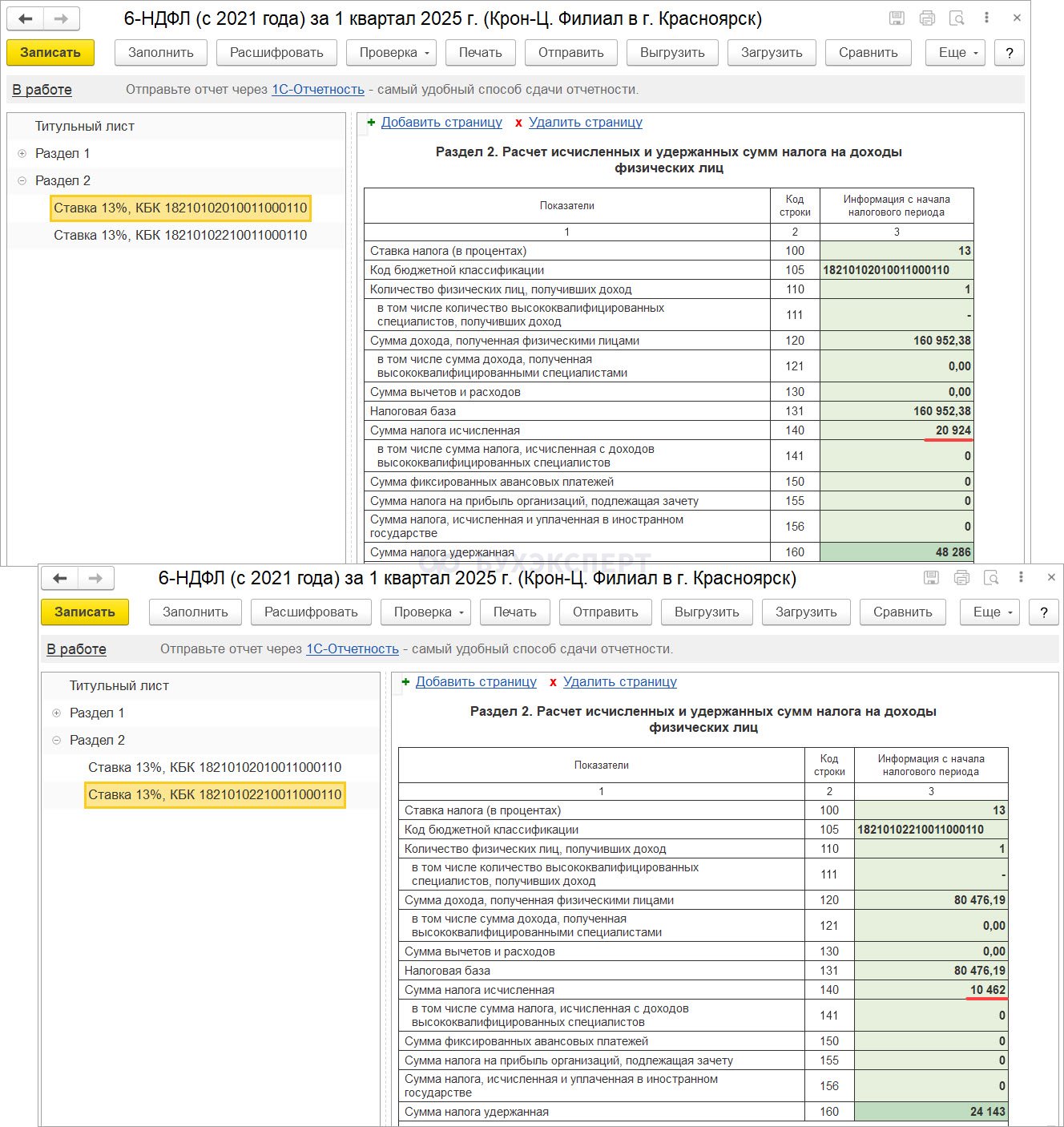

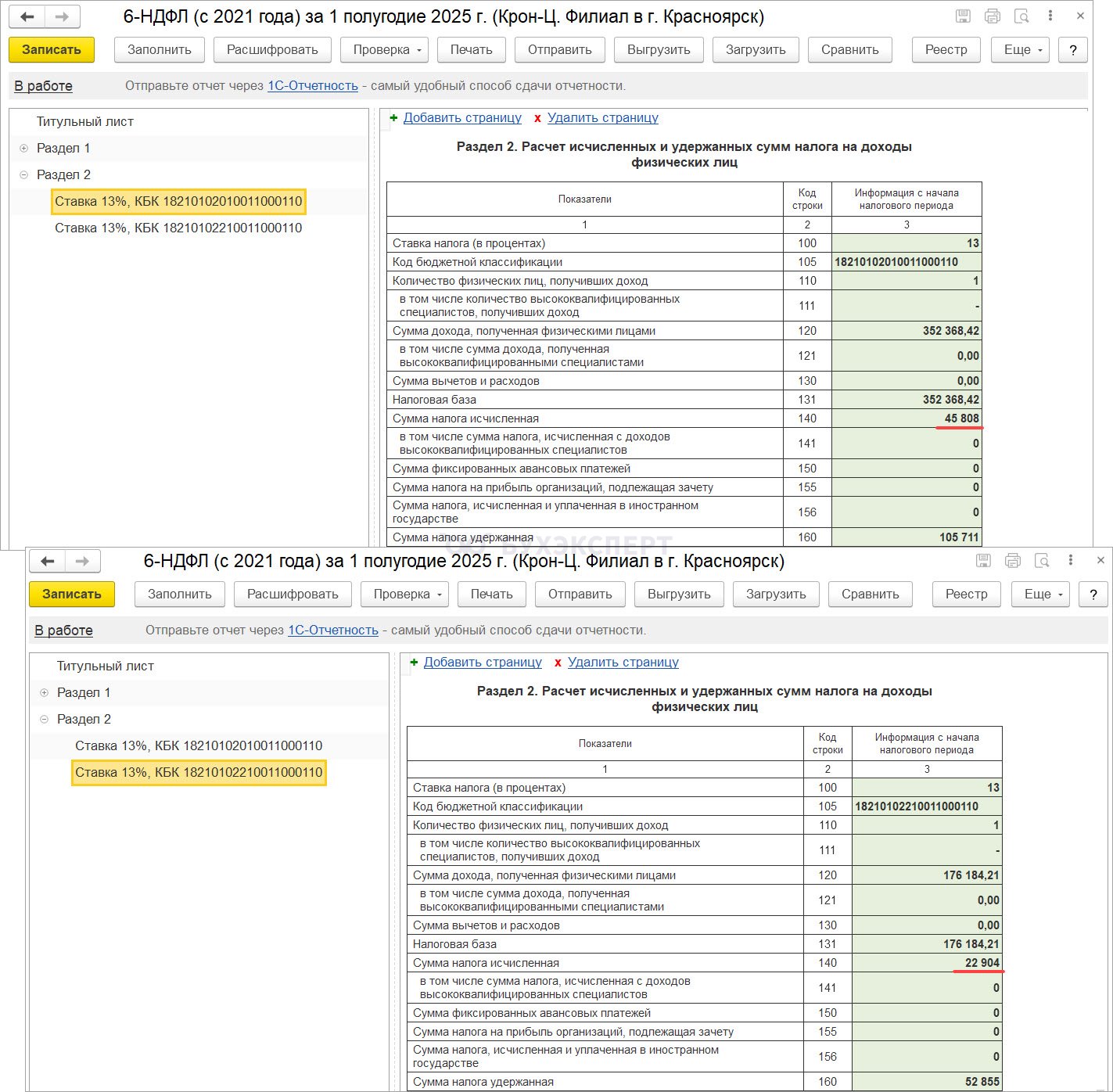

Заполняем корректирующие отчеты 6-НДФЛ:

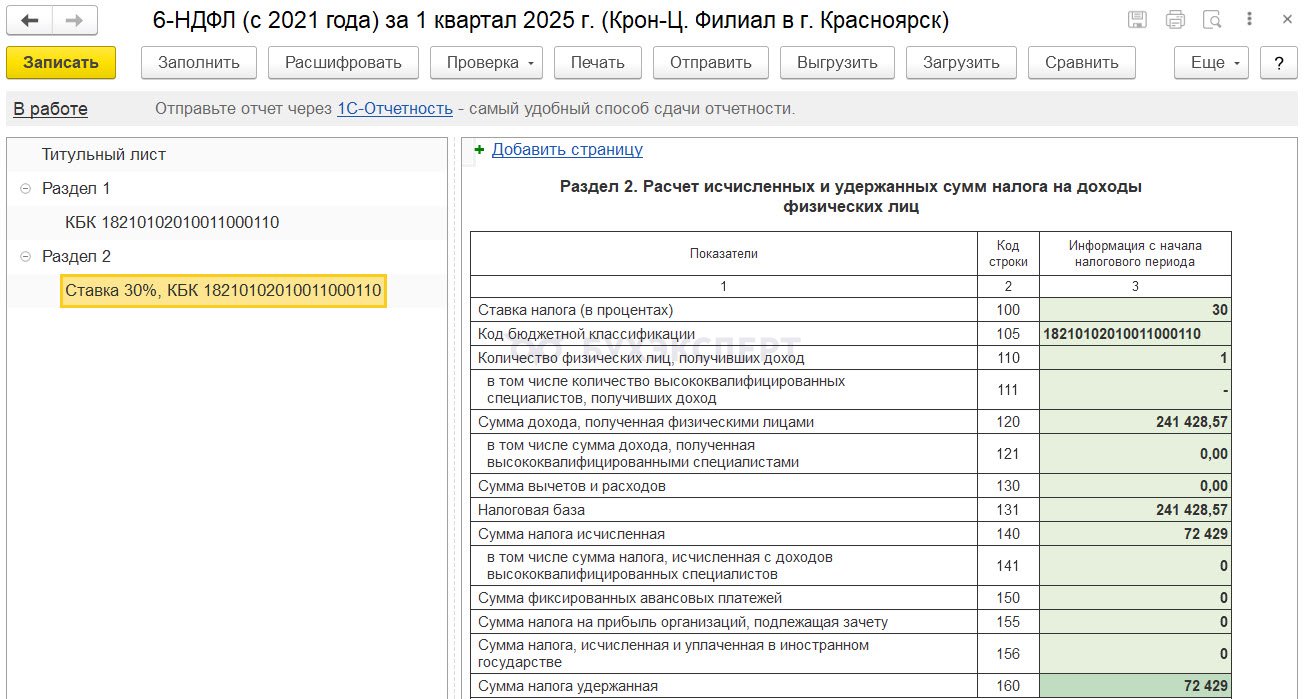

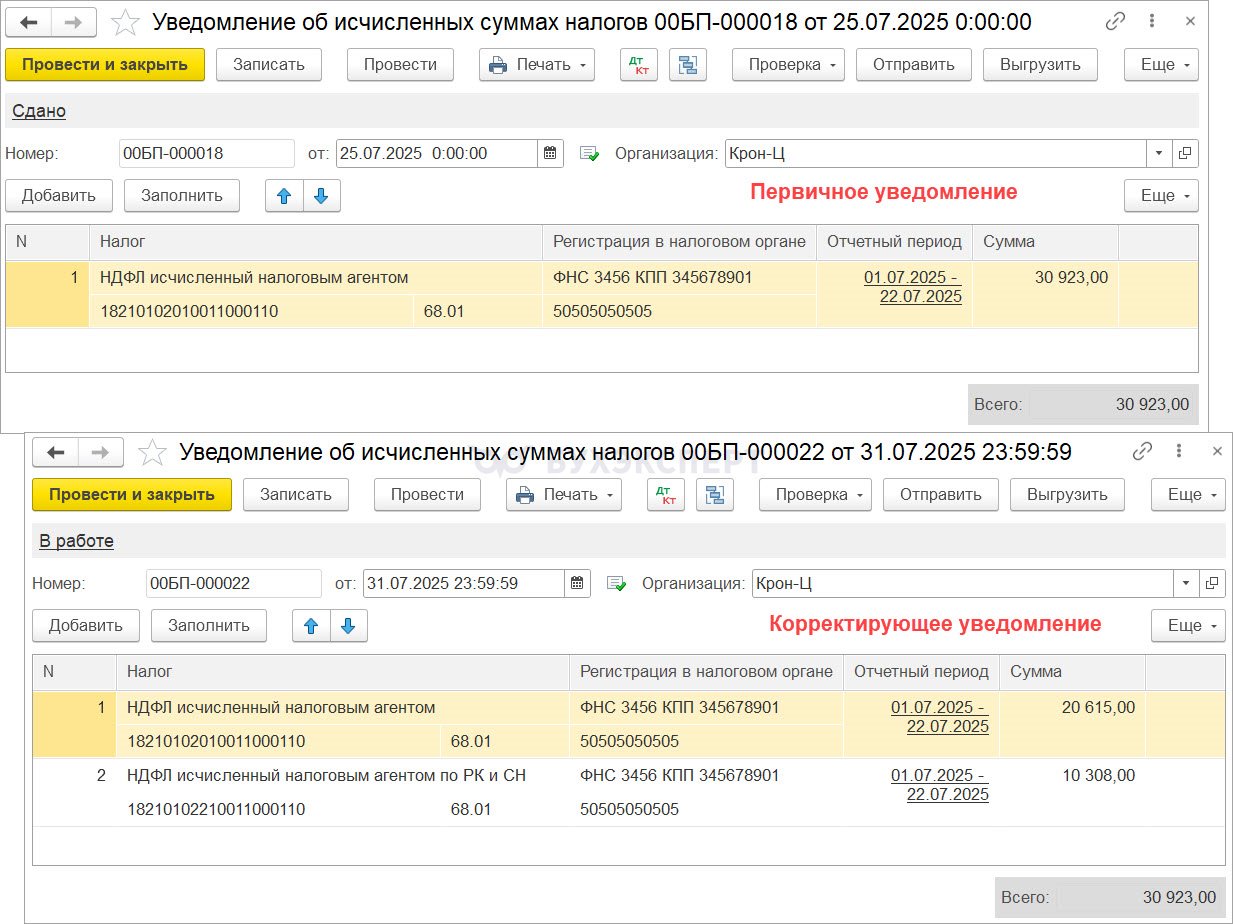

Подадим корректирующие Уведомления за те месяцы, за которые еще не подавали 6-НДФЛ. Допустим, в нашем примере с одним КБК было подано уведомление за период с 1 по 22 июля, его нужно скорректировать.

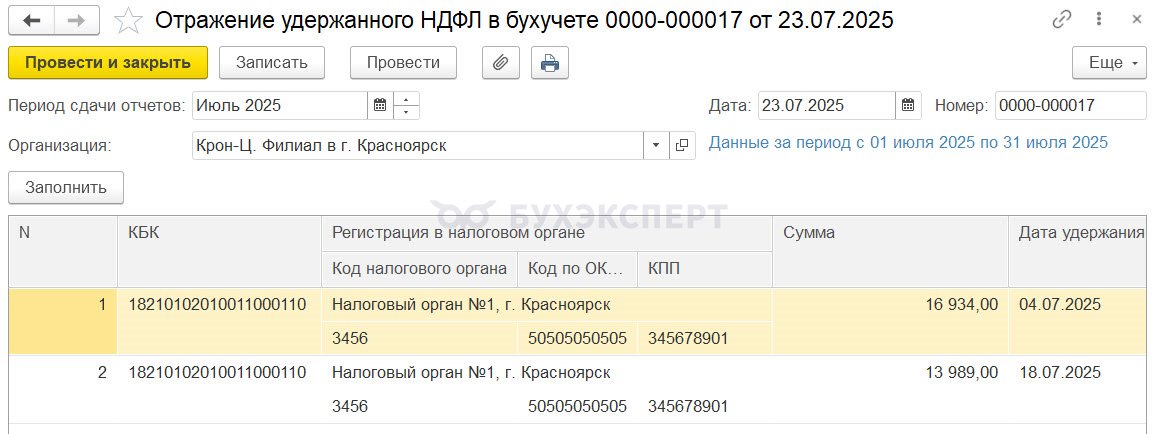

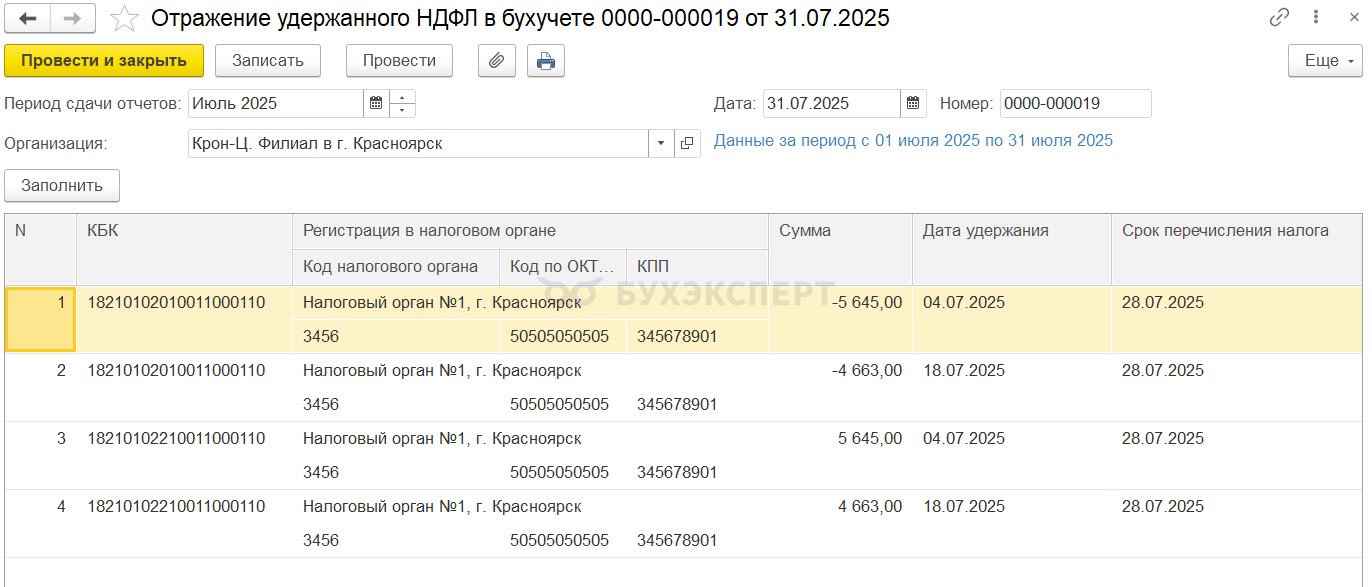

Для этого создаем и заполняем новое Отражение удержанного НДФЛ в бухучете за июль 2025. Одинаковая сумма удержанного НДФЛ автоматически будет сторнирована по КБК 201 и добавлена по КБК 221:

- 5 645 руб. на дату 04.07.2025

- 4 663 руб. на дату 18.07.2025

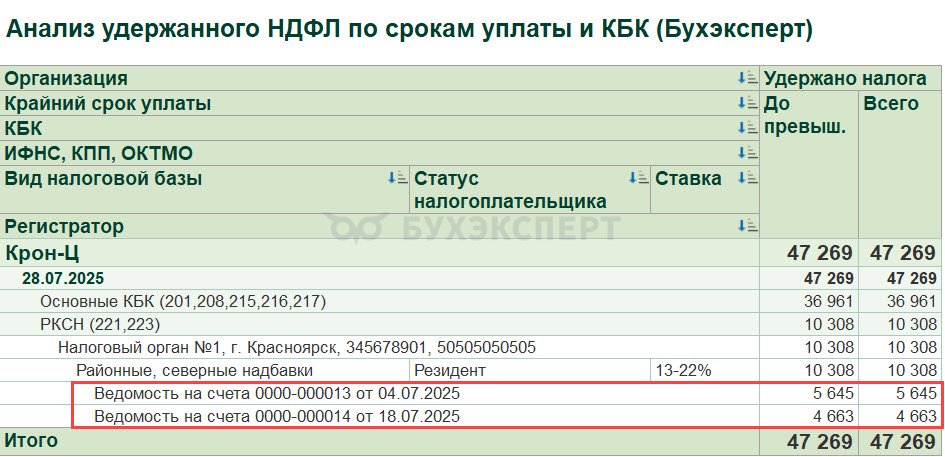

Проверить суммы, которые должны перенестись на КБК 221, можно с помощью донастроенного отчета Анализ удержанного НДФЛ по срокам уплаты и КБК.

Скачать настройки отчета можно в статье Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ

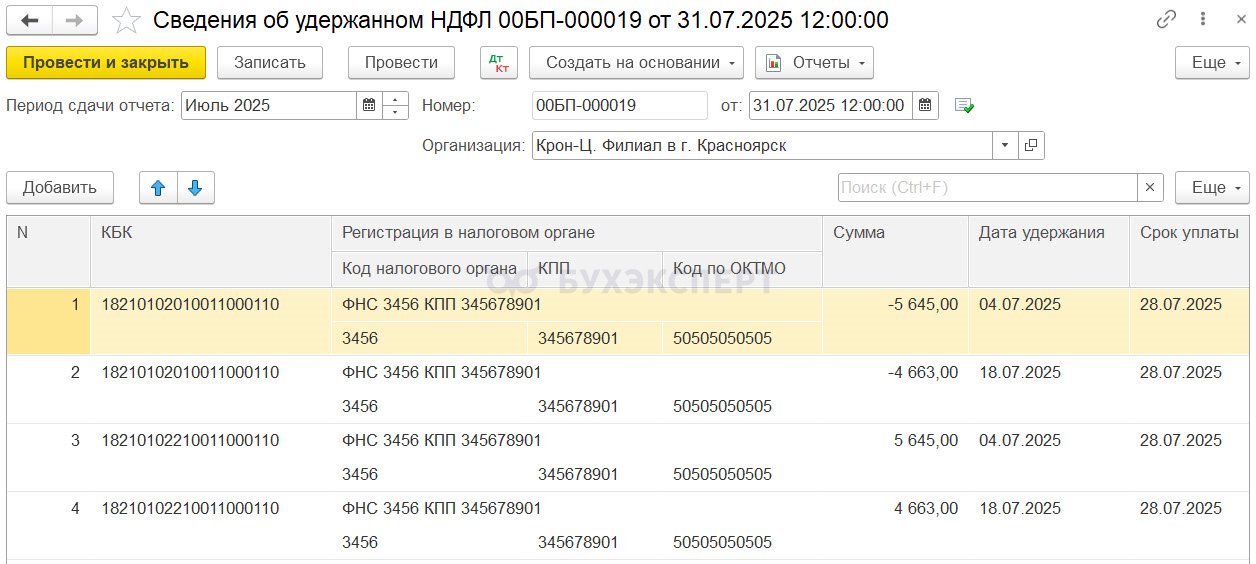

Информация из Отражения удержанного НДФЛ в бухучете поступит в 1С:Бухгалтерию при очередной синхронизации и по полученным данным будет создан новый документ Сведения об удержанном НДФЛ.

Откроем список уведомлений в разделе Операции – Единый налоговый счет и создадим новое уведомление копированием предыдущего. Сумму НДФЛ распределяем с учетом корректировки в Сведениях об удержанном НДФЛ:

- Уменьшаем сумму по КБК 201 на 10 308 руб.

- Добавляем налог по КБК 221 на сумму 10 308 руб.

Шаг 4. Зачитываем излишне удержанный НДФЛ до конца года

Возврат НДФЛ по итогам перерасчета в результате смены статуса запрещен НК РФ, поэтому до конца года проводим зачет излишне удержанного налога.

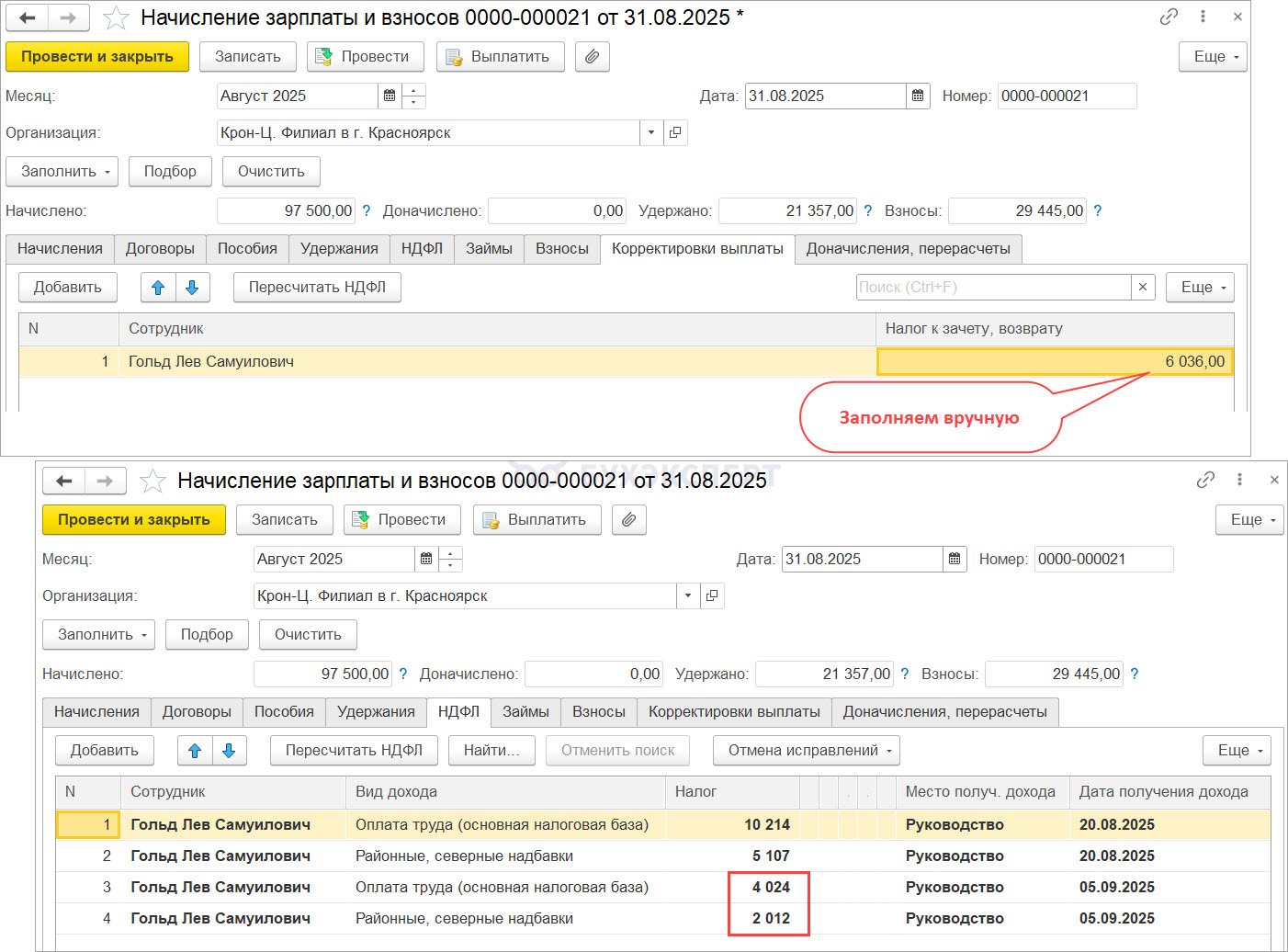

При начислении зарплаты за август не заполняется вкладка Корректировка выплаты. Ее нужно заполнить вручную на сумму НДФЛ, исчисленного за вторую половину месяца.

Выплачиваем зарплату за август и сверяем излишне удержанный налог по расчетному листку с суммой из отчетов по НДФЛ.

Зачитываем НДФЛ каждый месяц до конца года. Зачет происходит по каждому виду налоговой базы.

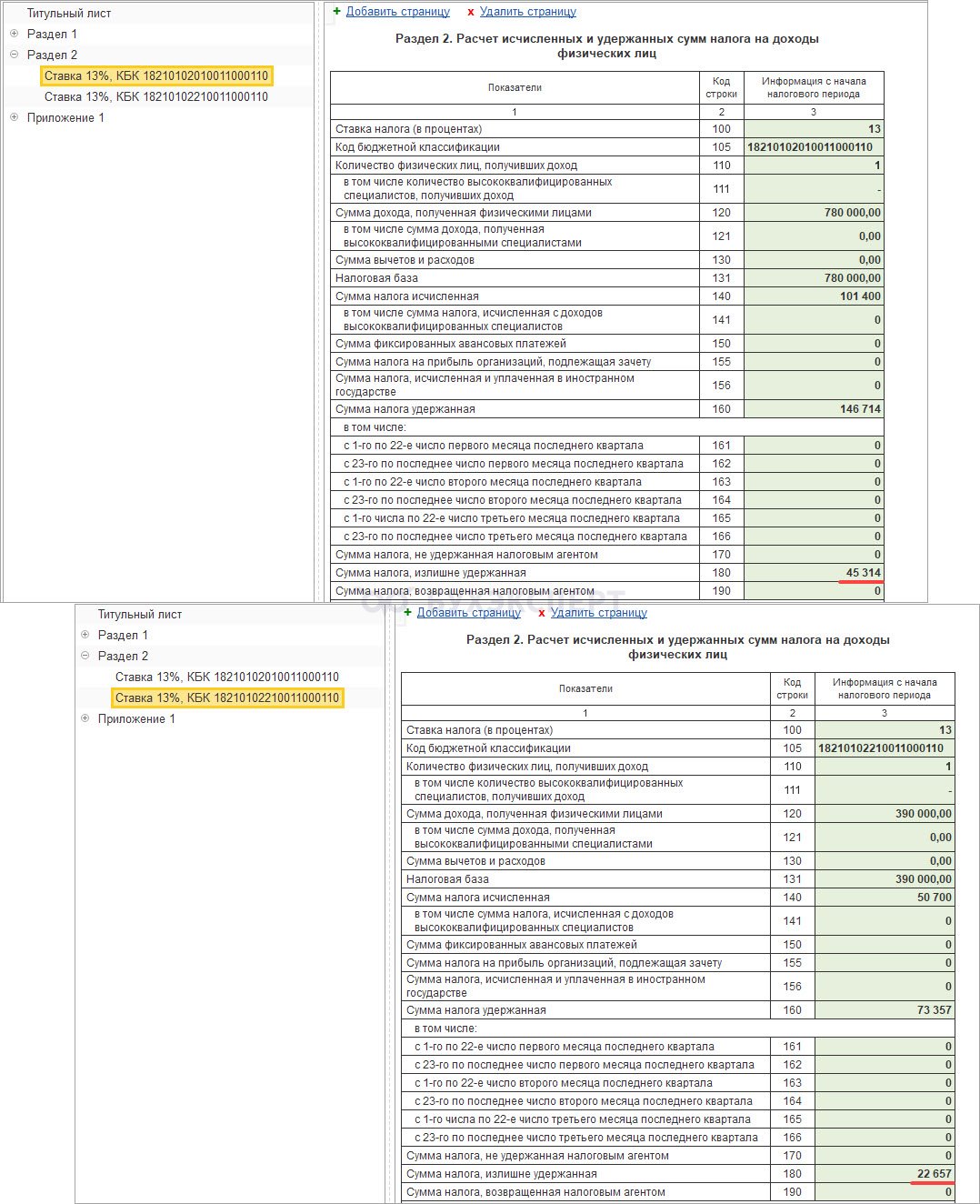

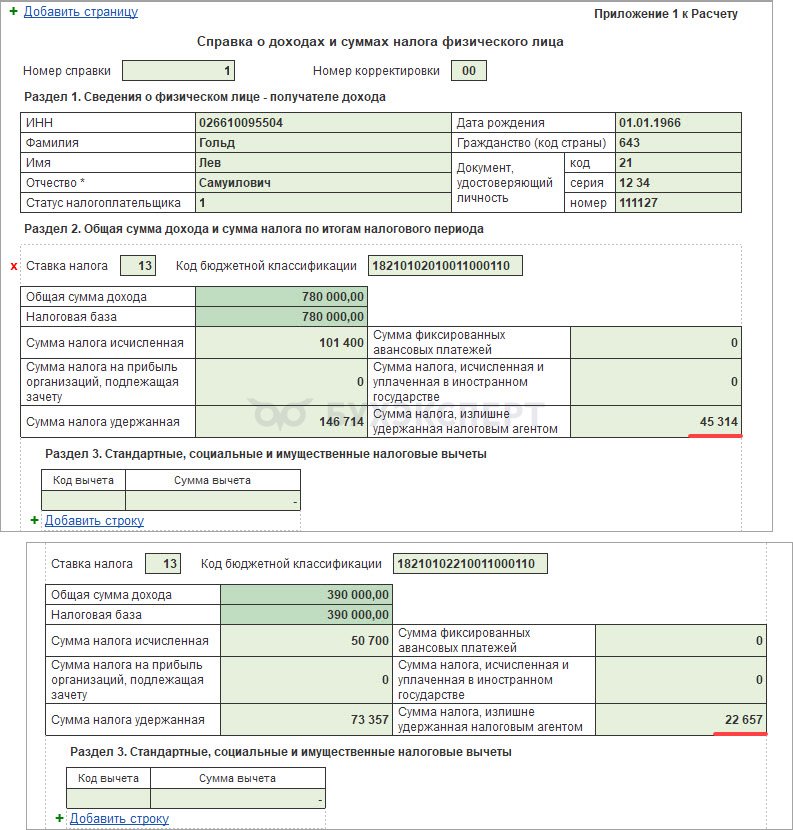

Шаг 5. Отражаем остаток незачтенного налога в годовом 6-НДФЛ

Остаток излишне удержанного налога на конец года отражается в 6-НДФЛ по двум КБК для каждого вида налоговой базы:

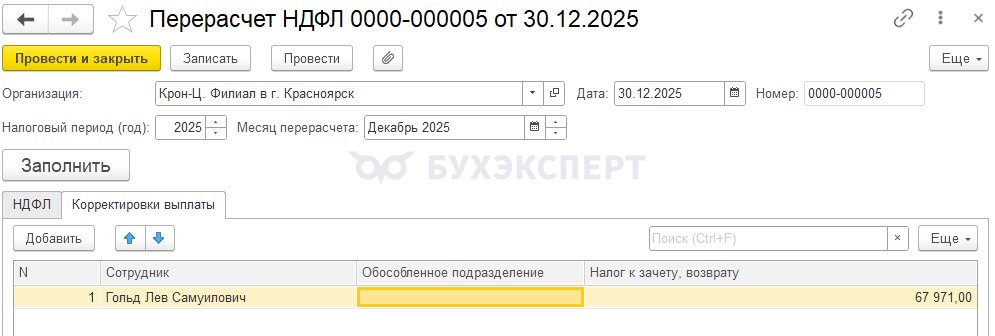

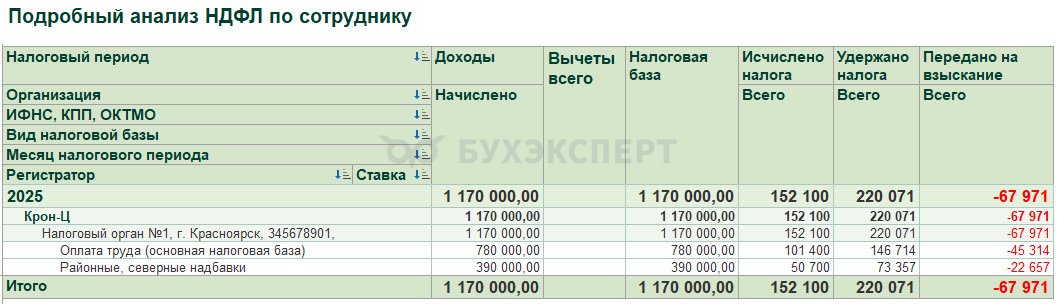

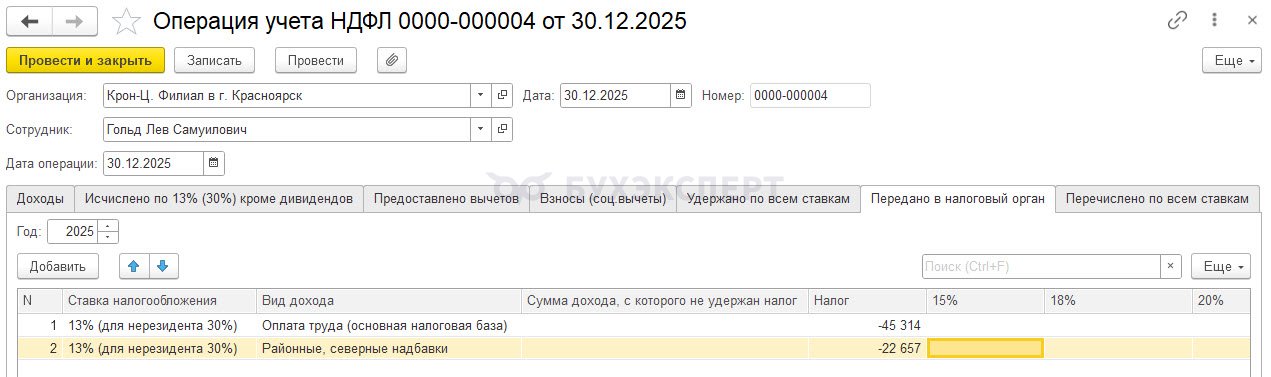

Шаг 6. Списываем остаток незачтенного налога в ЗУП 3.1

После подачи 6-НДФЛ списываем излишне удержанный НДФЛ из учета. Для этого проведем Операцию учета НДФЛ на отрицательную сумму налога, переданного в налоговый орган. Сумму налога вносим по видам налоговых баз:

- Оплата труда – 45 314 руб.

- Районные, северные надбавки – 22 657 руб.

Для списания НДФЛ к зачету/возврату используем документ Перерасчет НДФЛ, в котором заполним вкладку Корректировка выплаты. Сумму на этой вкладке заполняем одной строкой.

В учете НДФЛ остаток неудержанного налога закрывается отрицательной суммой в колонке Передано на взыскание.

В учете взаиморасчетов долги списываются и это можно проверить по расчетным листкам сотрудника.

Особенности для льготных нерезидентов

К льготным нерезидентам относятся:

- Высококвалифицированные иностранные специалисты

- Граждане стран-участников Договора о ЕАЭС

- Дистанционные работники, не являющиеся налоговыми резидентами РФ

- Нерезиденты, работающие по найму на основании патента

- Члены экипажа судна, зарегистрированного в Российском международном реестре судов

- Участники программы по переселению соотечественников

- Беженцы или получившие временное убежище на территории РФ

Трудовые доходы таких сотрудников облагаются по ставке 13-22%, также, как и доходы резидентов РФ. Но нетрудовые доходы облагаются по ставке 30%.

В ЗУП 3.1 доходы делятся на трудовые и нетрудовые в зависимости от категории дохода, которая выбрана на вкладке Налоги, взносы, бухучет в настройках начисления - Расчет НДФЛ по ставкам 13% и 30% для некоторых категорий нерезидентов (ЗУП 3.1.4.161).

Начисления с категорией Доход в натуральной форме и Прочие доходы для льготных нерезидентов облагаются по ставке 30%.

Если на конец года такие сотрудники находятся на территории РФ более 183 дней – по ним необходимо изменить статус налогоплательщика – установить статус Резидент. Это важно для расчета НДФЛ и для правильного заполнения 6-НДФЛ:

- С точки зрения расчета налога для льготных нерезидентов он рассчитывается по ставке 13-22% только с трудовых доходов. Если у работника были нетрудовые доходы, для них нужно применять ставку 30%. После приобретения резидентства налог с нетрудовых доходов нужно пересчитать по ставке 13-22%. Кроме того, льготным нерезидентам не положены вычеты по НДФЛ, а резиденты имеют право на вычеты. По сотрудникам с вычетами также нужно пересчитать НДФЛ после того, как они станут резидентами

- Налоговый статус физлица в 6-НДФЛ зависит от категории, к которой относится льготный нерезидент. При этом после получения резидентства статус в программе все равно нужно изменить на Резидент – ЗУП 3.1 умеет обрабатывать особые статусы льготных нерезидентов даже после получения ими резидентства

Коды налоговых статусов в 6-НДФЛ для льготных нерезидентов, которые стали резидентами:

|

Прежний статус |

Статус на конец года | Перерасчет НДФЛ | Код статуса налогоплательщика в Приложении 1 6-НДФЛ |

От чего зависит код статуса в Приложении 1 |

| Высококвалифицированные иностранные специалисты | Резидент | Нужен, только если выплачивались нетрудовые доходы, облагаемые по ставке 30% |

7 |

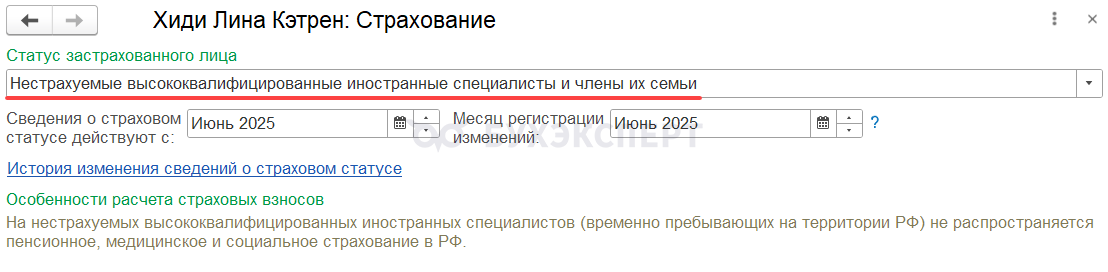

Статус застрахованного лица |

| Нерезиденты, работающие по найму на основании патента | Резидент | Нужен, только если выплачивались нетрудовые доходы, облагаемые по ставке 30% |

6 |

Наличие зачета авансов по патенту |

| Граждане стран-участников Договора о ЕАЭС

Дистанционные работники, не являющиеся налоговыми резидентами РФ Члены экипажа судна, зарегистрированного в Российском международном реестре судов Участники программы по переселению соотечественников Беженцы или получившие временное убежище на территории РФ |

Резидент | Нужен, только если выплачивались нетрудовые доходы, облагаемые по ставке 30% |

1 |

Разберем на примере, что нужно сделать, когда льготный нерезидент стал резидентом.

Сотрудница Хиди Лина Кэтрен, высококвалифицированный иностранный специалист, принята на работу 9 июня 2025. В сентябре 2025 сотруднице выплачена материальная помощь.

На конец 2025 года она пробыла на территории РФ более 183 дней и получила статус налогового резидента.

Разберем, нужно ли пересчитывать НДФЛ и какой статус указать в Приложении 1 к 6-НДФЛ.

Шаг 1. Меняем статус на Резидент

Устанавливаем статус Резидент с даты приема на работу (или с начала года).

Шаг 2. Пересчитываем НДФЛ с начала года по ставке 13%-22%

Пересчитывать НДФЛ для бывших льготных нерезидентов нужно только в том случае, если они получали какие-либо не трудовые доходы – материальную помощь, натуральный доход, подарок и т. д. Такие доходы облагаются по ставке 30%, поэтому после смены статуса на Резидент понадобится перерасчет.

Если таких доходов не было – перерасчет не нужен.

Наша сотрудница в сентябре получила материальную помощь, НДФЛ с которой был исчислен по ставке 30%.

Поэтому после смены статуса пересчитываем НДФЛ с помощью документа Перерасчет НДФЛ.

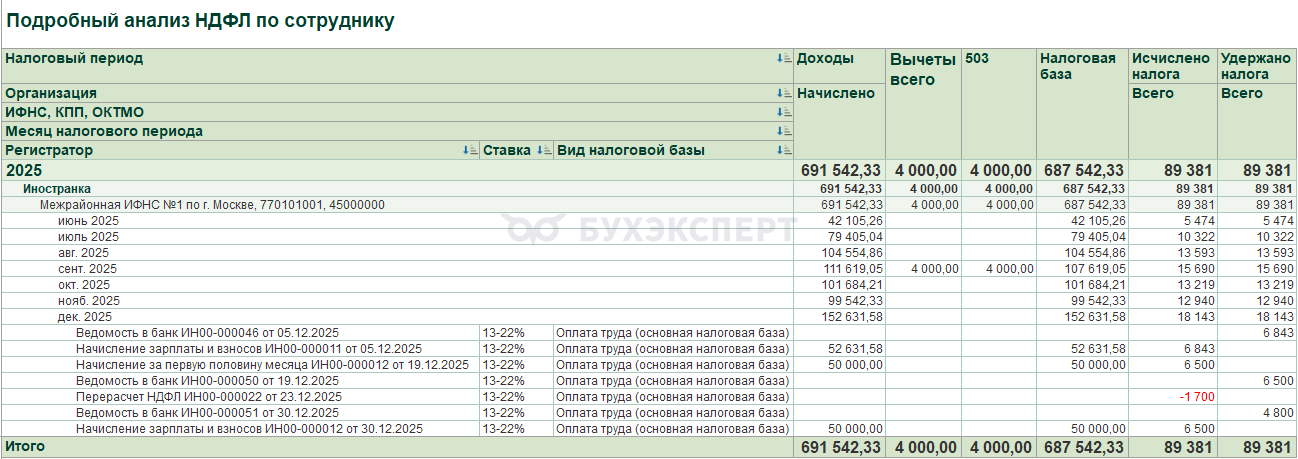

В результате перерасчета возникает излишне удержанный налог – 1 700 руб.

Мы видим его в аналитических отчетах по НДФЛ.

И в расчетном листке сотрудницы.

Вернуть такой налог нельзя, также как и при смене статуса по обычным нерезидентам, поэтому будем зачитывать его до конца года.

Шаг 3. Подаем корректировки 6-НДФЛ и уведомлений

НДФЛ в нашем примере отражался только по КБК 201. После смены статуса для сотрудника и перерасчета НДФЛ ставка и размер налога изменились только по некоторым видам дохода, а КБК остался прежним. Удержанный налог не меняется. Поэтому корректировать уведомления и Раздел 1 6-НДФЛ не нужно.

К тому же есть Письмо ФНС от 30 апреля 2021 г. N БС-4-11/6168@ - оно написано для случая, когда сотрудник утратил статус резидента и по нему пересчитали НДФЛ. ФНС в этом письме позволяет не сдавать корректировку 6-НДФЛ. На наш взгляд, когда сотрудник приобретает статус резидента, можно также опираться на указанное письмо и не подавать корректировку 6-НДФЛ. Тем более, что сумма исчисленного налога уменьшается.

Шаг 4. Зачитываем излишне удержанный НДФЛ до конца года

Возврат НДФЛ по итогам перерасчета в результате смены статуса запрещен НК РФ, поэтому до конца года проводим зачет излишне удержанного налога.

За декабрь сотруднице начислено 100 000 руб. За первую и вторую половину месяца начислена одинаковая сумма – 50 000 руб.

После перерасчета НДФЛ, при расчете зарплаты за месяц НДФЛ рассчитывается неверно. Это проявление ошибки, про которую писали в статье Ошибка в ЗУП 3.1 — после пересчета НДФЛ при смене статуса налог продолжает пересчитываться при каждом расчете зарплаты.

Общая сумма налога посчитана правильно – 13 000 руб. Но происходит пересортица по датам:

- На дату выплаты аванса налог на 1 700 руб. больше – вместо 6 500 руб. отражается 8 200руб.

- На дату выплаты зарплаты налог на 1 700 руб. меньше – вместо 6 500 руб. отражается 4 800 руб.

Чтобы это исправить, вручную укажем верный НДФЛ на каждую дату получения дохода.

Проверяем, как заполняется вкладка Корректировка выплаты. В нашем примере сумма налога небольшая и мы можем зачесть ее сразу – на вкладке Корректировка выплаты отражается вся сумма, 1 700 руб. Если вкладка Корректировка выплаты не заполнилась – нужно вручную добавить строку на сумму зачета НДФЛ.

Проводим выплату зарплаты за декабрь и проверяем, как зачтен налог. Теперь исчисленный НДФЛ равен удержанному.

И в расчетном листке сумма Зачтено излишне удержанного НДФЛ равна сумме НДФЛ к зачету.

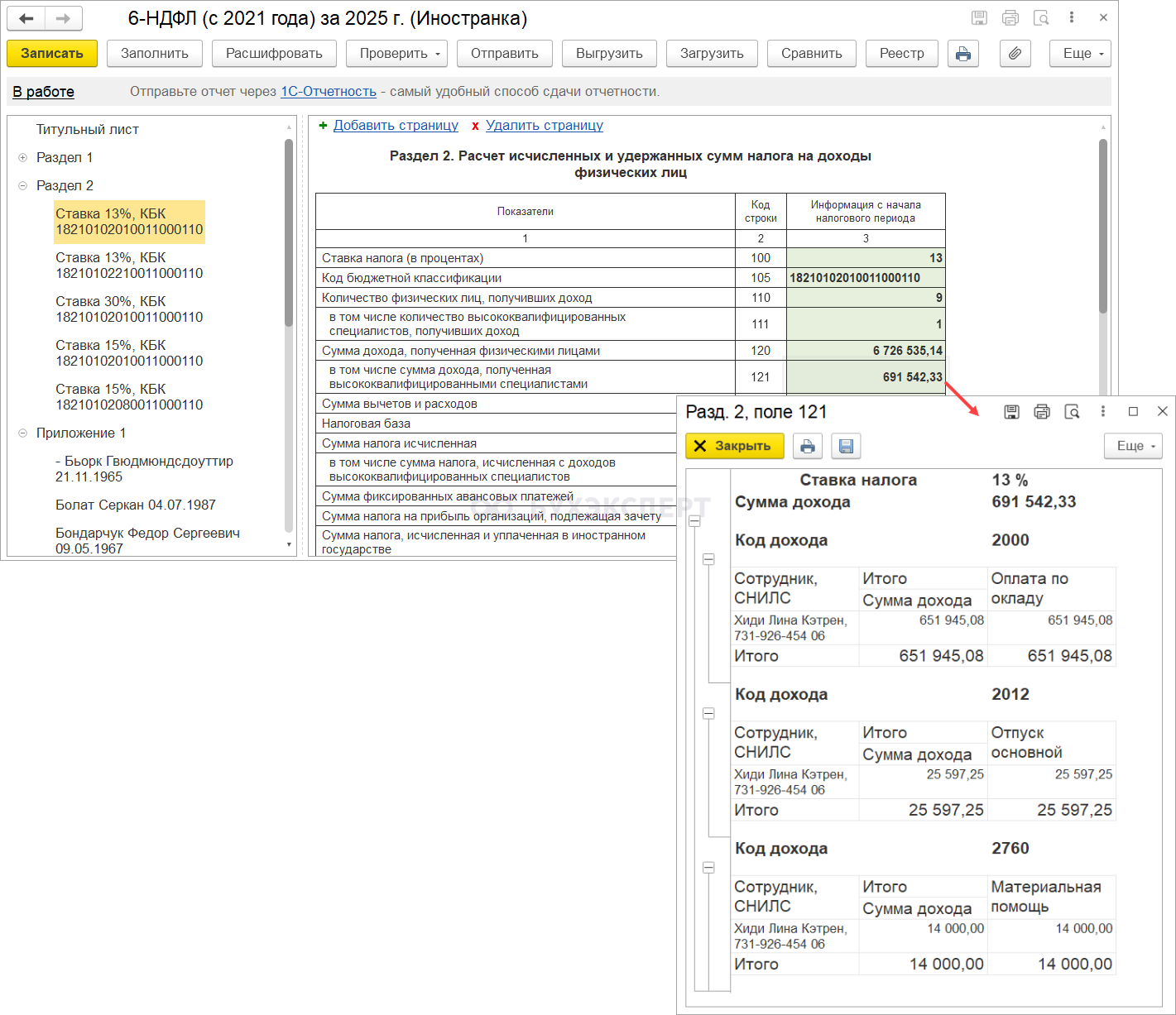

Шаг 5. Заполняем 6-НДФЛ за год

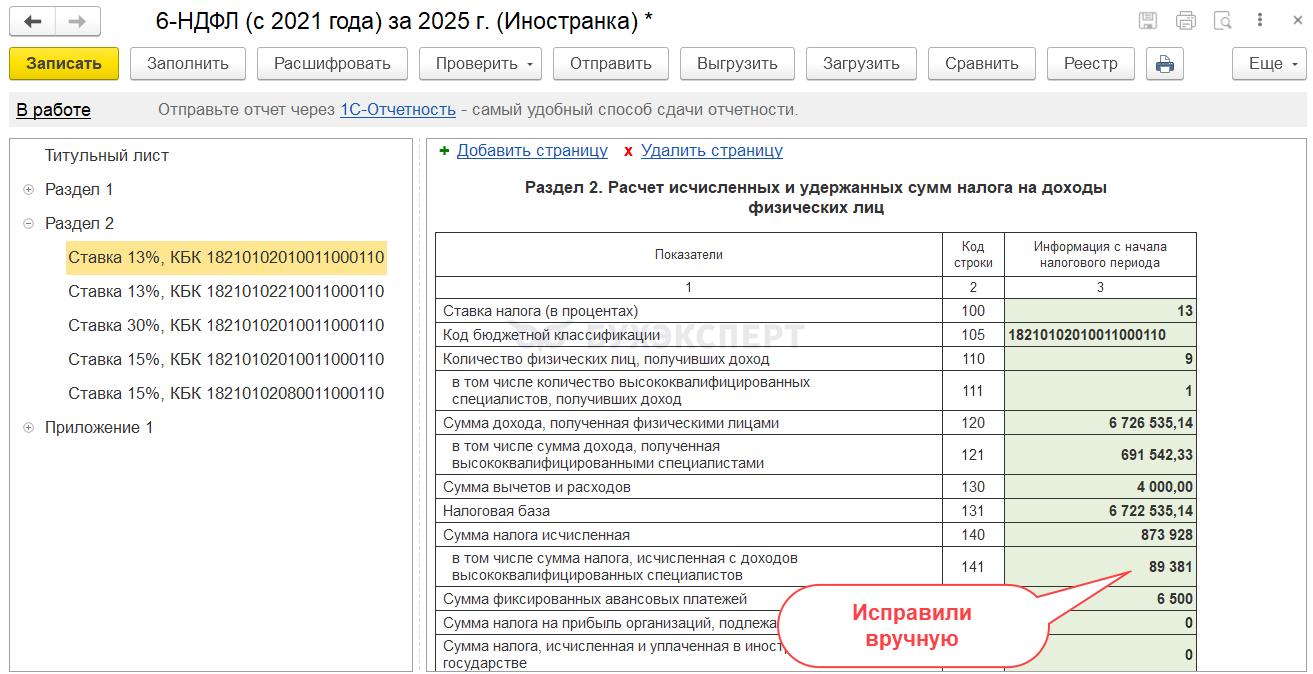

Несмотря на то, что на конец года сотрудница получила статус резидента, она осталась высококвалифицированным иностранным специалистом. Поэтому ее доходы и НДФЛ нужно отражать в отдельных строках Раздела 2, а в Приложении 1 по ней должен быть указан статус налогоплательщика 7, а не 1.

В данном случае программа определит, что сотрудник ВКС, по статусу застрахованного лица. Для этого в карточке сотрудника по ссылке Страхование должен быть указан статус застрахованного лица Нестрахуемые высококвалифицированные иностранные специалисты и члены их семьи.

Благодаря этому:

Исчисленный НДФЛ – в строке 141. Но здесь возникает проблема – Перерасчет НДФЛ в строке 141 не отражается. Из-за этого налог по сотруднице в строках 140 и 141 будет разным – в строке 141 больше на 1 700 руб.

Придется поправить налог в строке 141 вручную.

В Приложении 1 по сотруднице заполнится статус 7.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Доброе утро. Спасибо за труд.

Добрый день.

РН Бухгалтерские взаиморасчеты с сотрудниками не нужно править?

Нужно править

Провели манипуляции как описано выше в видео. При начислении ЗПлаты в следующем месяце эта сумма налога лезет в корректировку выплаты . Что делать ? И опять отражается как в т.ч. излишне удержанный налог , НДФЛ к зачету в счет будущих платежей .

Проверьте дату, которую указали в Переносе данных. Должна быть дата 31.12.2023 (об этом сделали примечание в статье).

Добрый день.

А что делать с 6-НДФЛ за предыдущие периоды? В них исчисленный и удержанный НДФЛ попадает в раздел со ставкой 30%, а после перерасчета он исчисляется по ставке 13%. В итоге появляется ошибка в проверке контрольных соотношений КС 1.39 Надо подавать корректировочный НДФЛ за предыдущие периоды или такая ошибка допускается?

Здравствуйте! Посмотрите, пожалуйста, публикацию: Ошибка КС 1.37 в 6-НДФЛ, если сотрудник приобрел статус резидента – что делать? .

Спасибо большое)))

Добрый день! А что после списания Дт 70 Кт 68.01 делать с дебетовым остатком на 70 счете в бухгалтерской программе? Спасибо!

Неправильно Вы проводку написали. Сторно Дт70 Кт 68. Возникает как бы наша задолженность иностранцу. И что с этим делать? На самом-то деле мы ему ничего не должны, бюджет должен.

Добрый день. По виду операции НДФЛ передача задолженности в налоговый орган, если в документе «Отражение зарплаты в бухучете» указана отрицательная сумма, в 1С:Бухгалтерии сформируется проводка Дт 70 Кт 68.01.1 (см. скрин)

Остатка задолженности по итогам всех взаиморасчетов у организации перед сотрудником быть не должно. Ведь ранее в месяце перерасчета НДФЛ должна была приехать проводка Дт 76 Кт 68.01.1 — сторно на сумму излишне исчисленного налога.

В результате минус должен перекрыться плюсом в ноль.

Добрый день,

сотрудник стал резидентом 18.03.25. Возможно, до конца года не доработает, уволится. В этом случае как быть — продолжать считать по ставке 30% пока не исполнится 183 дня в 2025 году ? И только потом делать перерасчет ?

Здравствуйте! Не уверена, что полностью поняла Вашу ситуации. Если сотрудник 18 марта стал резидентом, то меняем ему статус с начала года. Далее второй раз будем проверять статус на конец ода 31.12.2025.При условии, что сотрудник будет работать у Вас в организации.

Здравствуйте, Мила,

дату резидентства ставим с 18.03.25 или все таки с 01.01.25?

Поставила с 18.03.25, при расчете зарплаты НДФЛ пересчитался с начала года,

вроде по итогу года верно, но непонятно как зачитывается НДФЛ.

Наверное, нужно задать вопрос в личном кабинете, сама не разберусь.

Мила, Вы можете взять вопрос на кураторство?

Здравствуйте! Если у сотрудника есть РК и СН, то лучше дату смены статуса поставить с начала года. Но если нет таких начисление, то с даты смены резидентства. Программа должна отработать верно. Да, пожалуйста, можно задать вопрос в Личном кабинете. Вместе все разберем❤️

Добрый день! Зарплата и управление персоналом, редакция 3.1 (3.1.32.39). 14.03.2025 г. нерезиденту была выплачена зарплата за 1 половину месяца и рассчитан НДФЛ 30%. 18.03.2025 г. у сотрудника сменился статус на резидент. После смены статуса Шаг 1. и проведения перерасчета Шаг 2., на Шаге 3. «Зачет НДФЛ до конца года» при начислении заработной платы, НДФЛ рассчитывается не по ставке 30% для дохода первой половины месяца, и не 13% — для дохода за вторую половину месяца, как показано в статье. Подскажите, пожалуйста, с чем это может быть связано и как поправить?

Добрый день! Смоделировали на релизе 32.66 эту ситуацию и видим, что похоже, алгоритмы в программе поменялись. Так как в нашей демобазе на Шаге 3 тоже получается другая картина. Дополнительно проанализируем эту ситуацию и дополним информацию в статье. Для того, чтобы мы могли правильно оценить Вашу ситуацию, задайте пожалуйста вопрос в личном кабинете🙏Потому что не видя Ваших данных, сложно ответить однозначно, верно сейчас отрабатывает программа или нет.

Добрый день! Смоделировали на релизе 32.66 эту ситуацию и видим, что похоже, алгоритмы в программе поменялись. Так как в нашей демобазе на Шаге 3 тоже получается другая картина. Дополнительно проанализируем эту ситуацию и дополним информацию в статье. Для того, чтобы мы могли правильно оценить Вашу ситуацию, задайте пожалуйста вопрос в личном кабинете🙏Потому что не видя Ваших данных, сложно ответить однозначно, верно сейчас отрабатывает программа или нет.

Добрый день! Зарплата и управление персоналом, редакция 3.1 (3.1.33.19). Аналогичная ситуация, как и у предыдущего подписчика: рассчитывает НДФЛ не по ставкам 13% и 30%. Соответственно при синхронизации с Бухгалтерией в ОСВ 68.01 повисает сальдо из-за некорректного начисления. Не прояснилась ли ситуация с программой? Как в таком случае быть?

Здравствуйте! У Вас за это время было обновление? На релизах 3.1.34.изменился алгоритм перерасчета ндфл. Ошибка в программа наблюдается?

Добрый вечер. Как быть, если нерезидент становится резидентом и сразу на ставку 15% и 18%, т. к. была большая выплата годовой премии. Как производить зачет ндфл по ставке 15%, если уже удержание производится только по ставке 18%.

Здравствуйте!

В данной ситуации лучше проконсультироваться с ИФНС.Так как в некоторых случаях разрешают подать корректирующие уведомления, в некоторых нет. Мы можем с Вами подобрать в личном кабинете порядок действий в ЗУП на основе рекомендаций специалистов ИФНС.

Здравствуйте. Унас тоже произошла такая ситуация. Предыдущий бухгалтер все пересчитали на конец года остался излишне удержанный НДФЛ, но не сделали операцию учета ндфл и перерасчет ндфл и этв сумма так и висит и отражается в расчетке у сотрудника. Я теперь не зная что делать. С этого момента прошло уже много времени 2 года и как теперь быть. Можно ли сейчас сделать эту операцию учета ндфл по этому сотруднику? Подскажите пожалуйста как быть?

Здравствуйте!Вкладку Передано в налоговый орган можно заполнить в документе Операцию учета ндфл за прошлый период. А вот делать документ Перерасчет ндфл пока не могу рекомендовать однозначно, так как не знаю Ваш учет. Если у Вас есть возможность — прошу задать вопрос в Личный кабинет. Проверим все вместе 🙏

Добрый день.

Информация указанная в данной статье о том, что остаток излишне удержанного налога в связи со сменой статуса налогового резидентства по окончании отчетного периода , не актуальная. ИФНС не возвращает более излишне удержанный налог физическому лицу, ссылаясь на пункт 1 ст.231 НК РФ и утверждает, что остаток налога должен вернуть налоговый агент. Пункт 1.1 ст.231 НК РФ действует лишь в случае отсутствия налогового агента.

Информация в данной статье вводит в заблуждение.

Здравствуйте! Вы столкнулись с тем, что налоговая отказалась возвращать НДФЛ сотруднику? Подскажите, за какой год это произошло? За 2024 год? Можете утончите отказ пришел письменные или устный. Мы пока на своей практике с таким не встречались. Какой это регион?

Мы на практике встречали, что после сдачи отчета ФНС сама присылала уведомление/ разрешение о том, что именно этому сотруднику можно сделать Возврат ндфл через организацию. Но без письма делать самостоятельно возврат рискованно. Поделитесь, пожалуйста, своим опытом

Добрый день.

В 2024 году сотрудница нашей компании вернулась из-за границы, пока у нее был статус нерезидента мы удерживали НДФЛ по ставке 30%. После смены статуса налог пересчитали и стали зачитывать. К концу года вернуть не смогли, поэтому передали излишне удержанный налог в ИФНС, как указано в настоящей статье. Сотрудница до сих пор не может вернуть излишне удержанный налог. Неоднократно обращалась в ИФНС, после писала в прокуратуру. Ответ везде один — выплачивать должен налоговый агент. Ответ прокуратуры прикладываю.

Спасибо, что поделились. А почему организация не возвращает ндфл в таком случае?

Теперь будет возвращать организация. До недавнего времени мы были уверены, что правы в своих требованиях к ИФНС.

Спасибо большое, что Вы поделились своим опытом. Мы его обязательно учтем 🙏

Добрый день!

Однако в документе Начисление зарплаты и взносов регистрируется неправильная сумма на вкладке Корректировки выплаты – на всю сумму налога из документа. — подскажите, пожалуйста, эта ошибка устранена?

Здравствуйте! Корректировка выплаты не всегда правильно заполняется. Поэтому следим за ней, правим ее вручную при необходимости. Но только не удаляем!

Добрый день! Подскажите, а ошибка вообще зарегистрирована? Есть ее номер?

Здравствуйте! как оказалось ошибок достаточно зарегистрированных: 60022671,60011089,70066840,50013216,50012020.

Здравствуйте. Спасибо за полезную информацию! Подскажите, пожалуйста, ещё алгоритм действий, у такого же сотрудника как на скриншоте, но есть РК и СН. Кроме ЗП никаких выплат не было.

Здравствуйте! Если сотрудник становится резидентом на 31.12.2025 года, то обязательно сделаем смену статуса с 1 января 2025 года. Все остальное делаем по общему алгоритму, который описан в статье.