После выплаты аванса за декабрь 2023 обнаружили, что не учли неявки по работнику. Сотрудник до конца месяца на работу не вышел, и зарплата по итогам декабря оказалась меньше аванса.

Разберем, как эта ситуация отразится в учете НДФЛ.

[jivo-yes]

Ситуация «зарплата меньше аванса» приводит к расхождению между БУ и учетом НДФЛ:

- В БУ сумма доходов и исчисленного налога оказывается меньше, она равна итоговой зарплате за месяц и НДФЛ с нее.

- В учете НДФЛ сумма дохода и НДФЛ с него остается в том размере, в каком изначально был рассчитан аванс.

Разработчики 1С не признают такую ситуацию проблемой и предлагают ждать следующего месяца, когда излишне начисленный аванс перекроется зарплатой января – Ошибка в ЗУП 3.1 если зарплата за месяц меньше аванса. Однако на стыке лет такая ситуация осложняется тем, что декабрь 2023 и январь 2024, когда зарплата перекроет лишнюю сумму аванса, относятся к разным налоговым периодам.

Рассмотрим 2 варианта, как можно действовать в этом случае.

Вариант 1. Уменьшить аванс за декабрь

Здесь можно предложить 2 способа:

- После ввода неявки до расчета зарплаты вернуться в документ Начисление за первую половину месяца и пересчитать аванс.

- Ввести в декабре отдельный документ Начисление за первую половину месяца и вручную указать там суммы разницы в доходе и НДФЛ с него со знаком «минус».

После корректировки аванса уменьшится доход и налог 2023 года. В 6-НДФЛ доход и исчисленный НДФЛ будут отражаться с учетом неявки в декабре. Излишне удержанный НДФЛ с аванса нужно будет вернуть работнику, т.к. зачет НДФЛ в следующем году невозможен – п. 3 ст. 226 НК РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

Вариант 2. Ничего не делать и ждать января

При таком подходе в декабре оставляем аванс, как есть и ничего не пересчитываем. Тогда программа учтет переплату автоматически при последующих расчетах в 2024 году. В этом случае в налоговом учете доход и НДФЛ будут уменьшены уже 2024 года. В 6-НДФЛ за 2023 год доход и налог будут отражены без учета неявки.

Если сотрудник пропадет совсем и больше не выйдет на работу, в 2024 году не будет возможности перекрыть излишне начисленный аванс. Тогда расхождения между БУ и учетом НДФЛ останутся навсегда.

Рассмотрим каждый вариант на примерах.

Пример 1. Пересчитываем аванс за декабрь

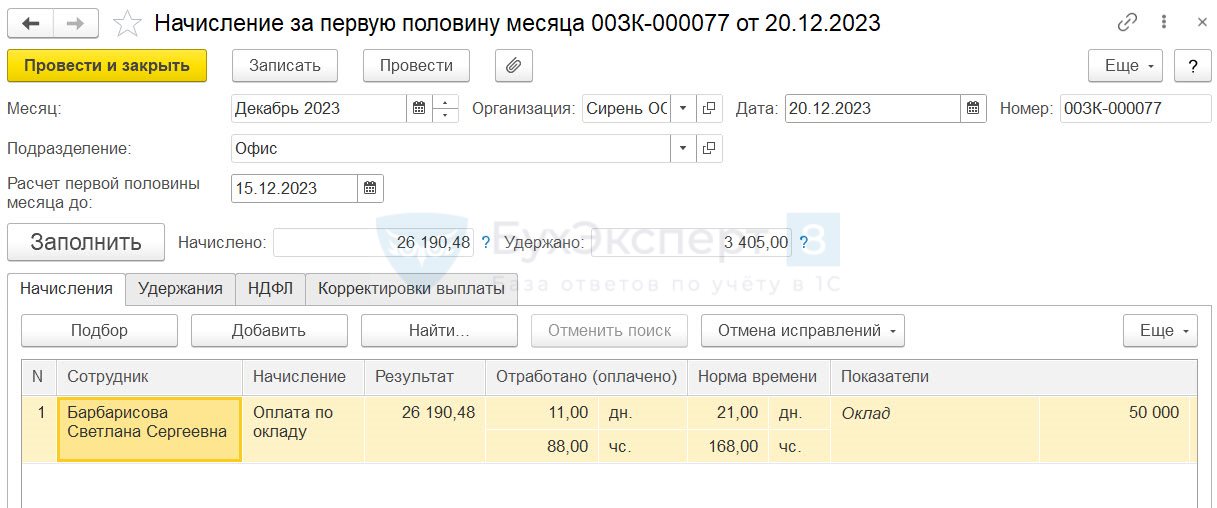

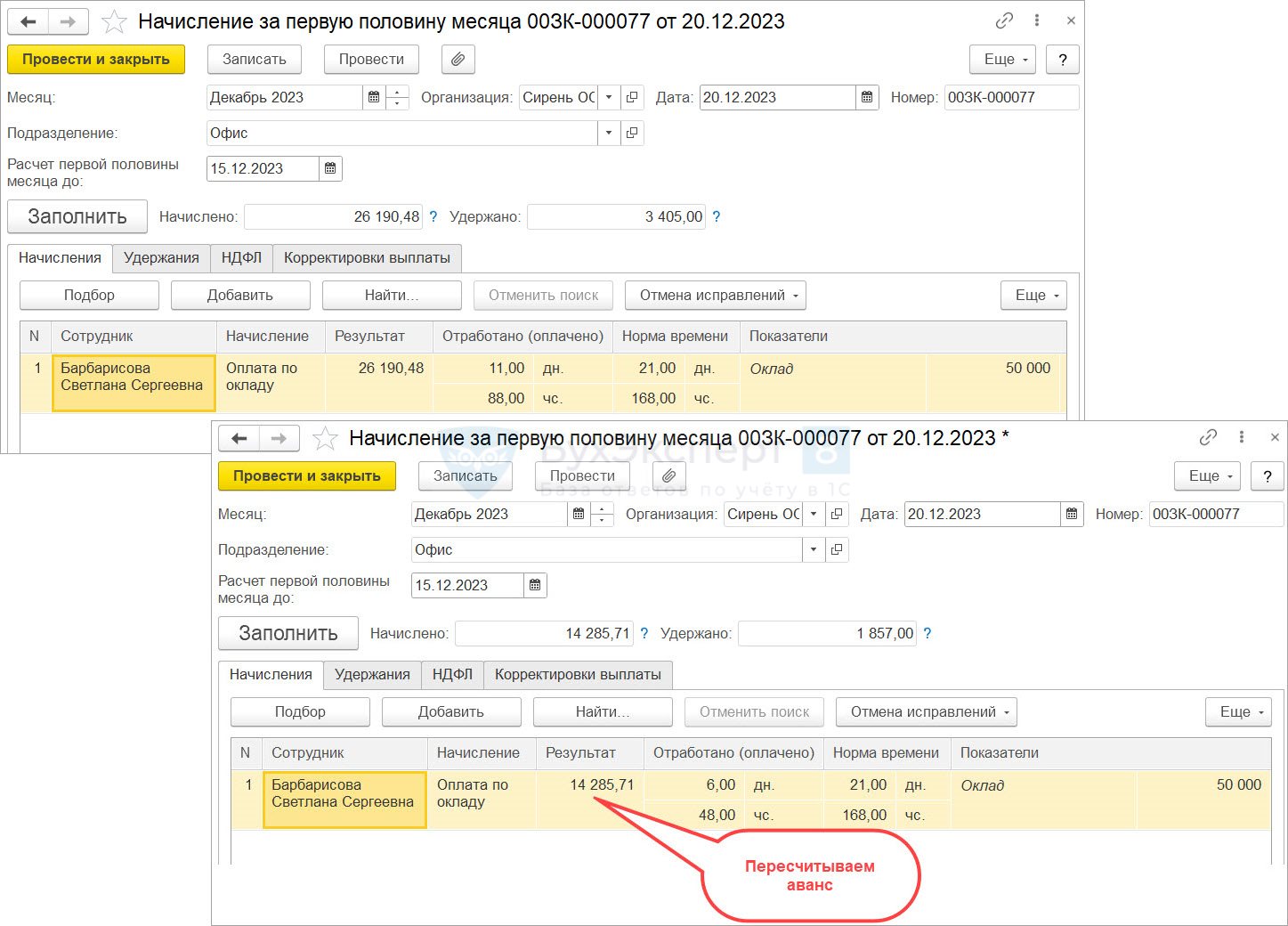

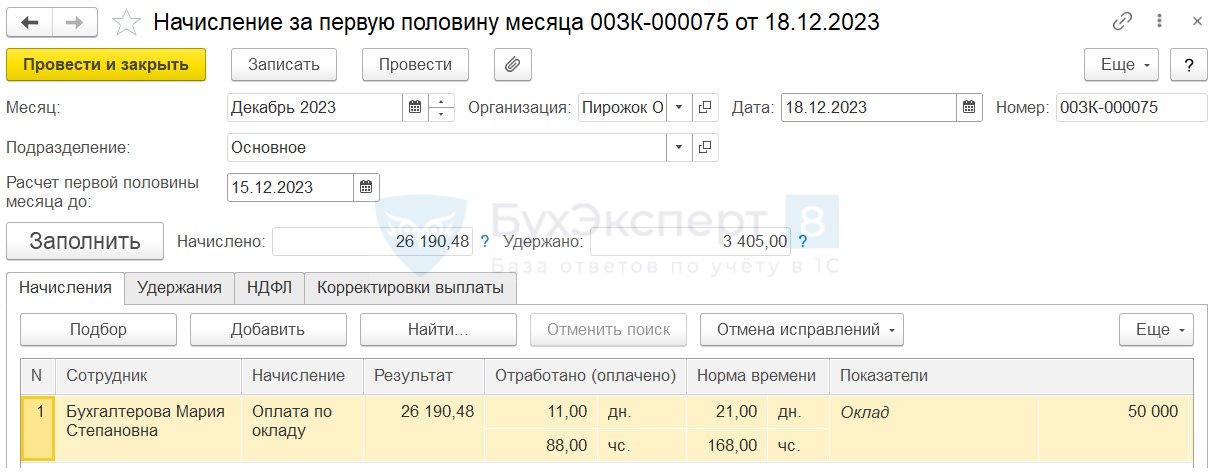

Барбарисовой С. С. аванс за декабрь начислен в размере 26 190,48 руб.

При расчете зарплаты выяснилось, что сотрудница болеет с 11 декабря и больничный на конец месяца еще не закрыт. По Барбарисовой С. С. ввели отсутствие с 11 по 31 декабря и рассчитали зарплату. По итогу месяца начислено 14 285,71 руб., это меньше чем было начислено за первую половину.

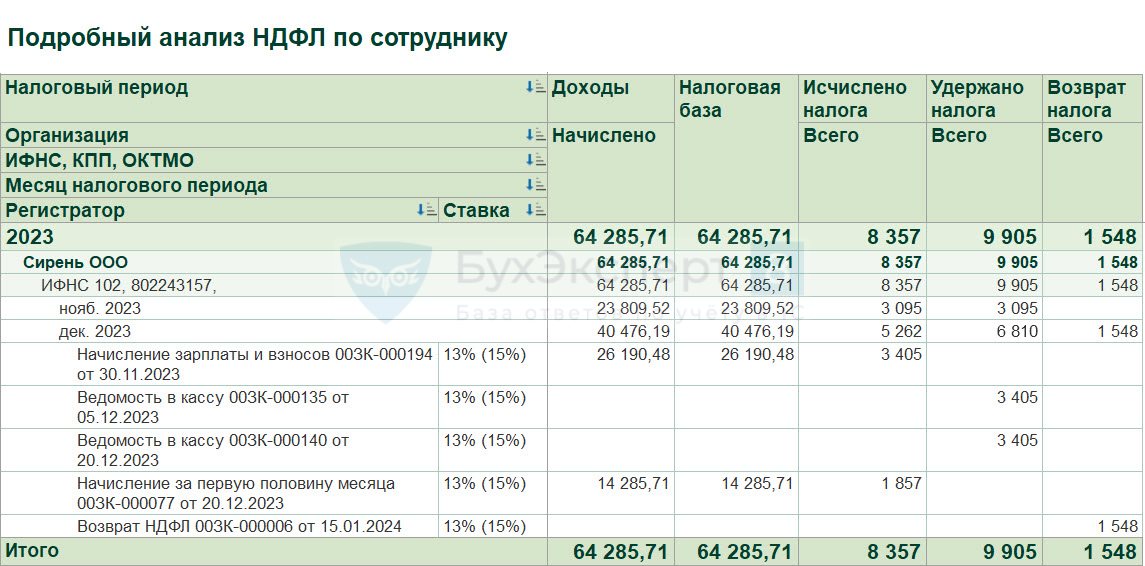

В Подробном анализе НДФЛ по сотруднику видим, что в налоговом учете доход за декабрь остался в размере аванса – 26 190,48 руб.

- Разница в доходе составила 26 190,48-14 285,71=11 904,77 руб.

- Разница в НДФЛ 3 405-1 857=1 548 руб.

Устраним расхождения между БУ и учетом НДФЛ, уменьшив сумму аванса за декабрь 2023.

Чтобы выровнять доход в бухгалтерском и налоговом учете, вернемся в документ Начисление за первую половину месяца и пересчитаем сотрудницу.

На момент расчета документа Начисление за первую половину месяца нужно распровести Начисление зарплаты и взносов за декабрь, иначе аванс сотруднику не посчитается.

После перерасчета размер аванса в учете НДФЛ совпал с данными БУ – 14 285,71 руб. НДФЛ с аванса в учете НДФЛ теперь также совпадает с налогом по расчетному листку – 1 857 руб.

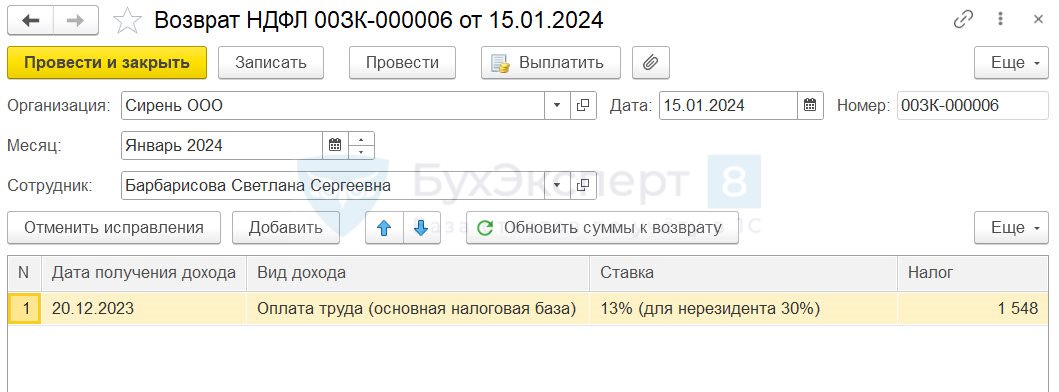

В результате перерасчета образовался излишне удержанный НДФЛ – 1 548 руб. Этот налог нужно вернуть работнику. После того, как получим от сотрудницы заявление на возврат налога, создадим документ Возврат НДФЛ (Налоги и взносы – Возвраты НДФЛ).

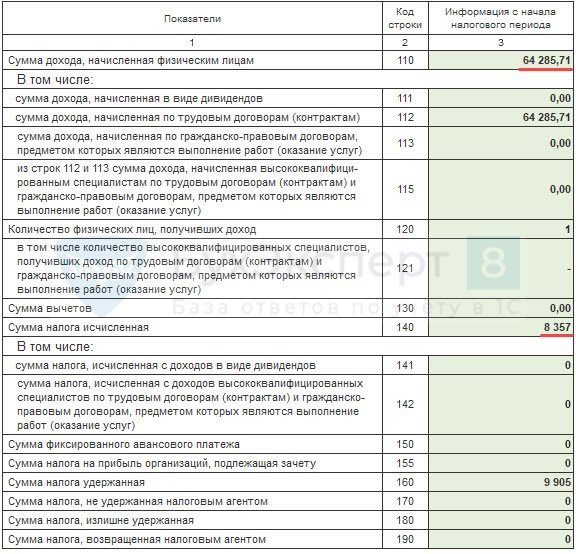

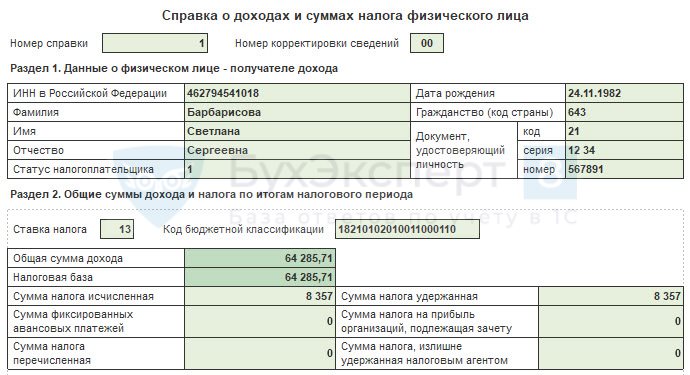

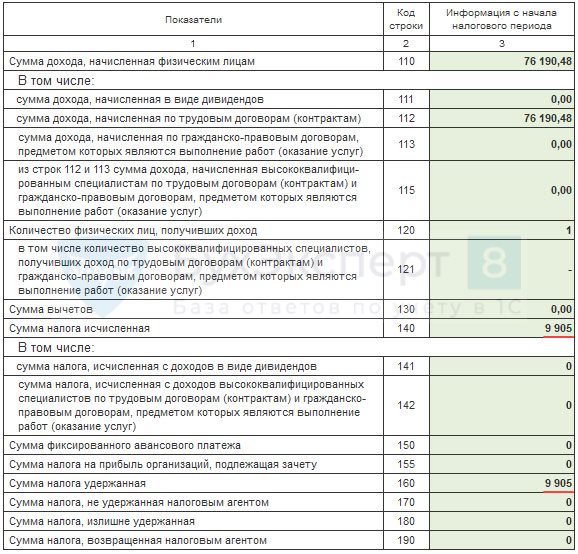

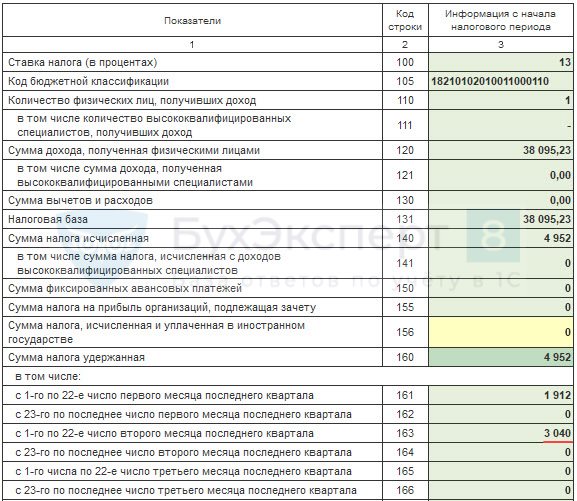

Посмотрим, как заполнится отчет 6-НДФЛ за 2023 год. Общая сумма дохода и налога в учете НДФЛ по работнику за 2023 год:

- Доход – 64 285,71 руб.

- Исчисленный налог – 8 357 руб.

В 6-НДФЛ за 2023 год:

- В Разделе 2 доход (стр. 110) и исчисленный НДФЛ (стр. 140) заполняются с учетом перерасчета аванса.

- Удержанный НДФЛ в Разделе 2 (стр. 160) отражается в том размере, сколько реально удержали с работника в 2023 году. Уменьшение исчисленного налога с аванса и возврат налога в 2024 году в стр. 160 отчета за 2023 год не учитываются.

- В Приложении 1 доход, исчисленный и удержанный налог заполняются с учетом уменьшения аванса.

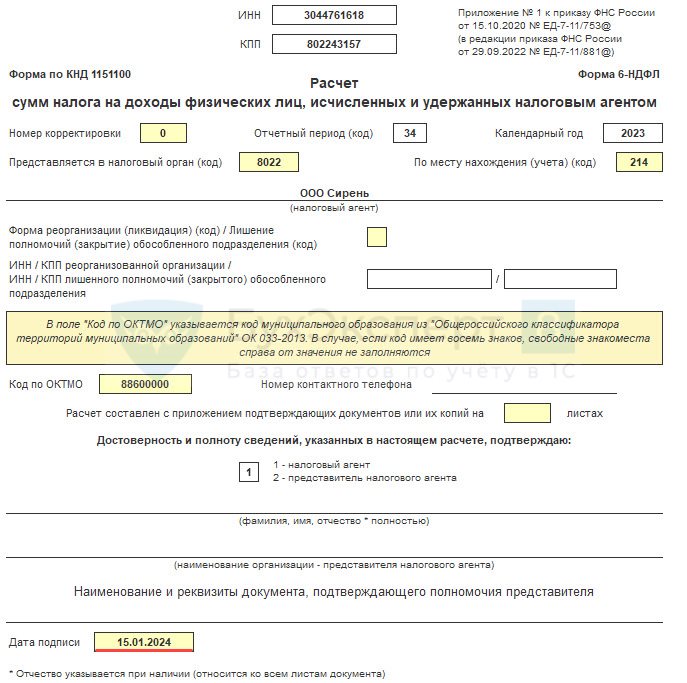

Чтобы в 6-НДФЛ за 2023 год не попадал излишне удержанный налог, важно правильно указать дату отчета на Титульном листе. Она должна быть позднее или равна дате возврата налога.

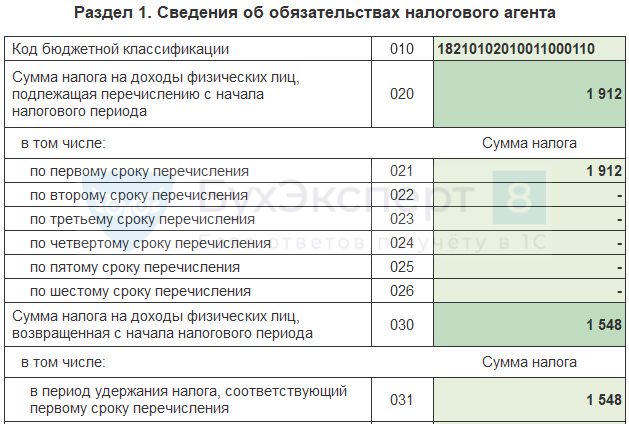

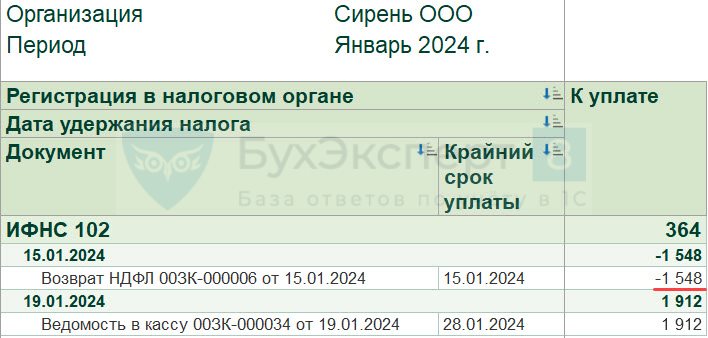

Возврат НДФЛ приходится на 15.01.2024 – это соответствует периоду удержания НДФЛ с 1 по 22 января, первому сроку уплаты за 1 квартал 2024. Это означает, что возврат налога будет уменьшать сумму НДФЛ в первом уведомлении в году – со сроком сдачи 25.01.2024.

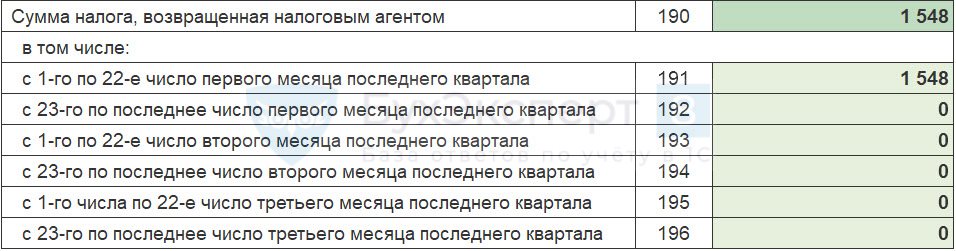

В Разделах 1 и 2 6-НДФЛ возврат налога отразится в отчете за 1 квартал 2024:

- В Разделе 1 возврат попадет в стр. 030 (общая сумма возврата) и стр. 031 (возвраты за период, соответствующий первому сроку уплаты).

- В Разделе 2 возврат попадет в стр. 190 (общая сумма возврата) и стр. 191 (возвраты за период, соответствующий первому сроку уплаты).

Пример 2. Ничего не делаем и ждем января

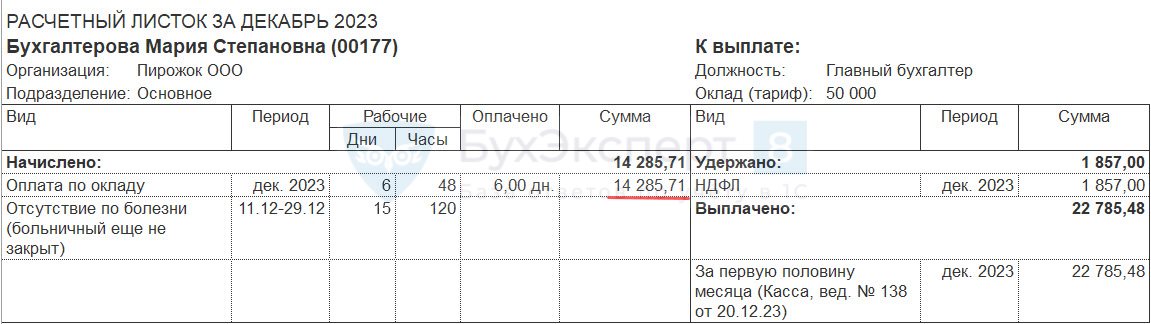

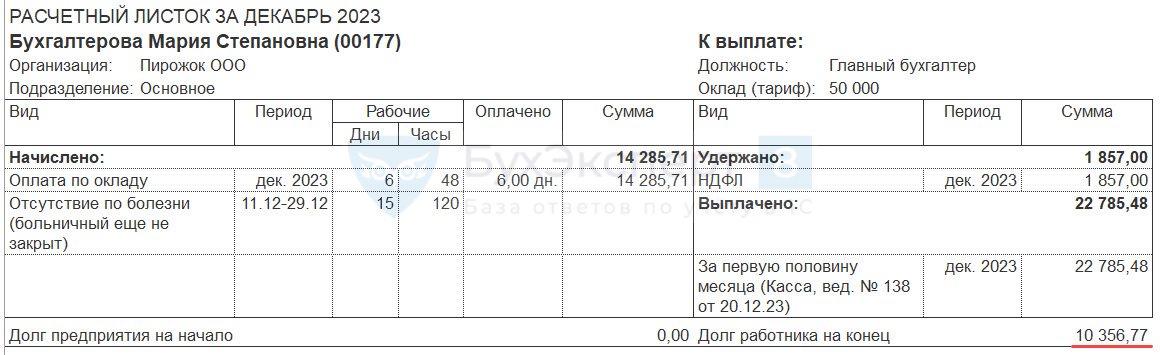

Бухгалтеровой М. С. аванс за декабрь начислен в размере 26 190,48 руб.

При расчете зарплаты выяснилось, что сотрудница болеет с 11 декабря и больничный на конец месяца еще не закрыт. Ввели отсутствие по болезни с 11 по 31 декабря и рассчитали зарплату. По итогам месяца начислено 14 285,71 руб., это меньше чем было начислено за первую половину.

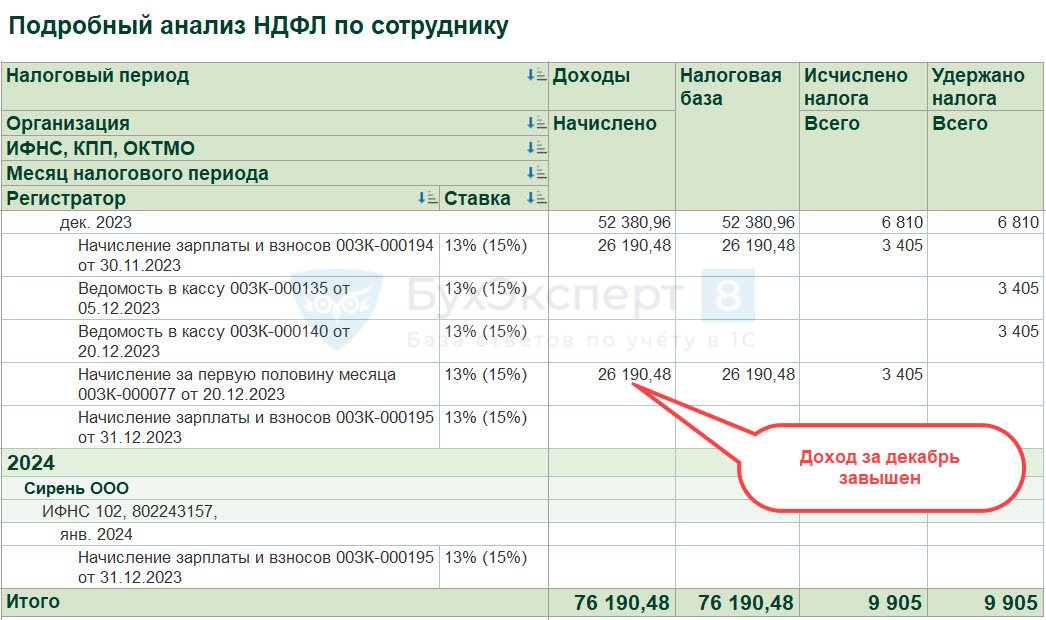

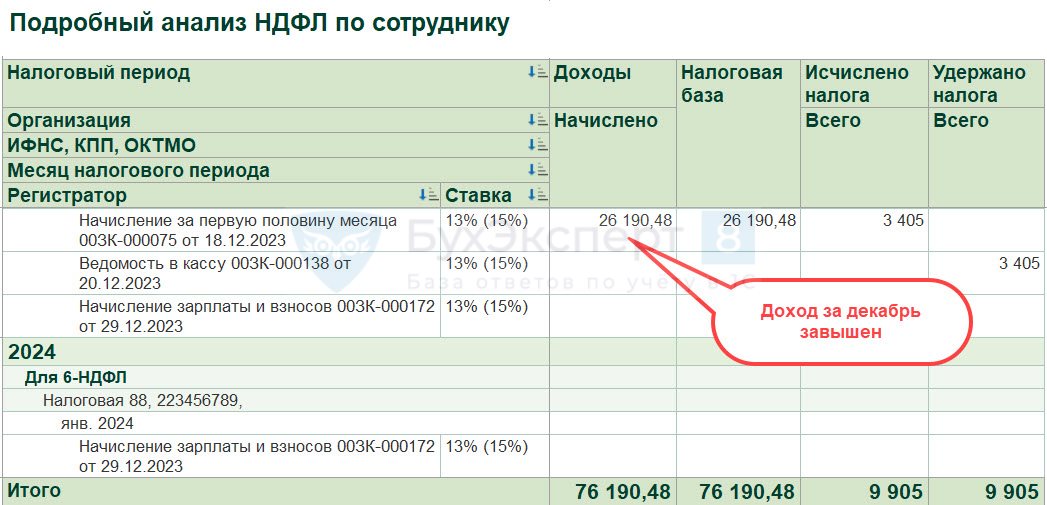

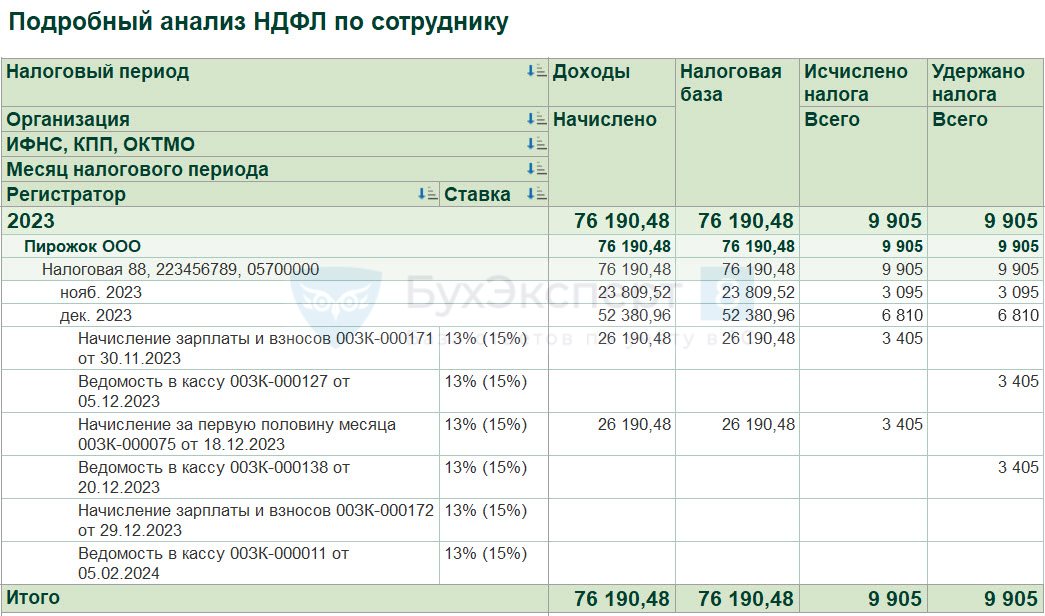

В Подробном анализа НДФЛ по сотруднику доход за декабрь в налоговом учете оказался завышен – 26 190,48 руб.

- Разница в доходе составила 26 190,48-14 285,71=11 904,77 руб.

- Разница в НДФЛ 3 405-1 857=1 548 руб.

Аванс за декабрь пересчитывать не будем. Рассчитаем аванс и зарплату за январь 2024 и проверим, как отразится ситуация «зарплата за декабрь меньше аванса» в учете НДФЛ.

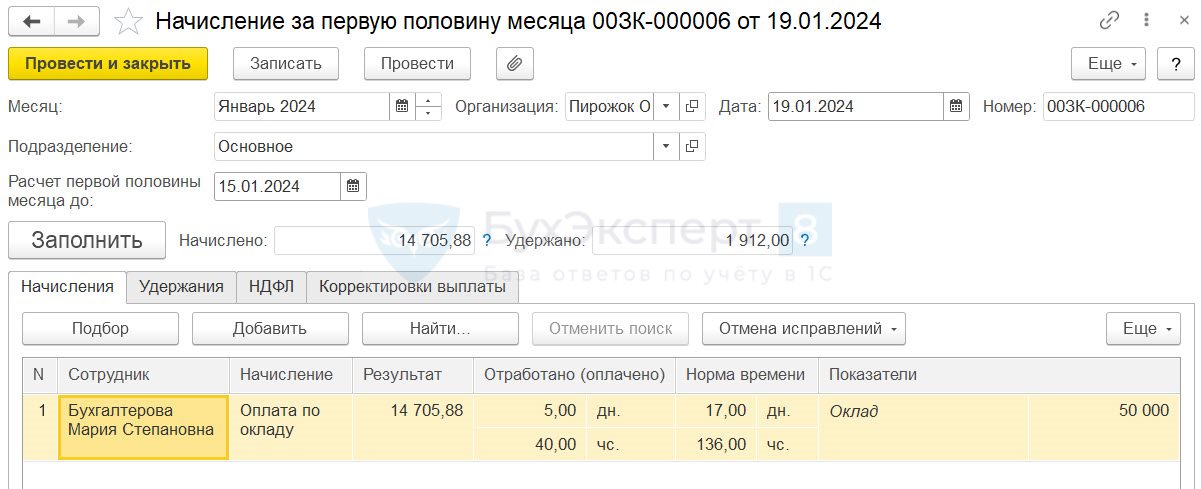

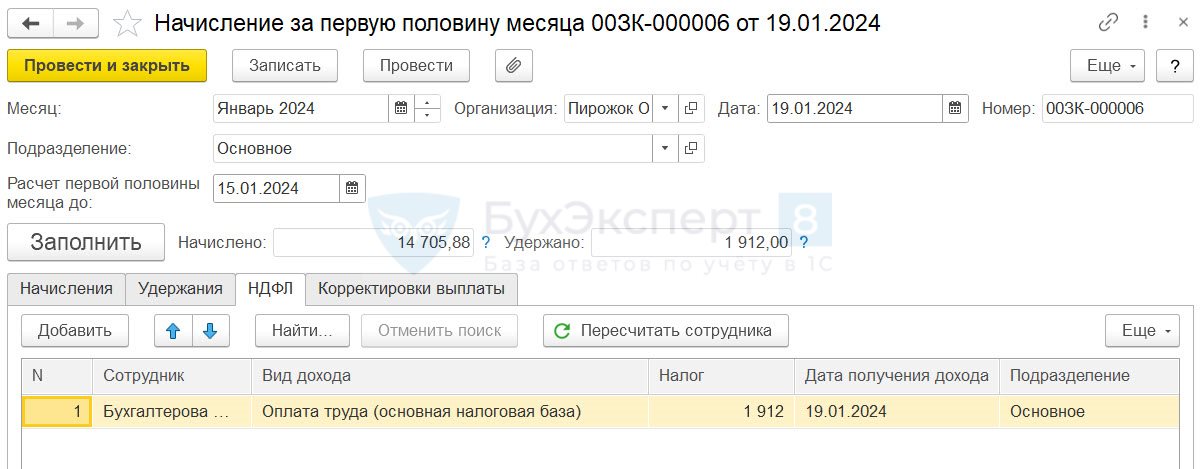

Начислим и выплатим аванс за январь 2024:

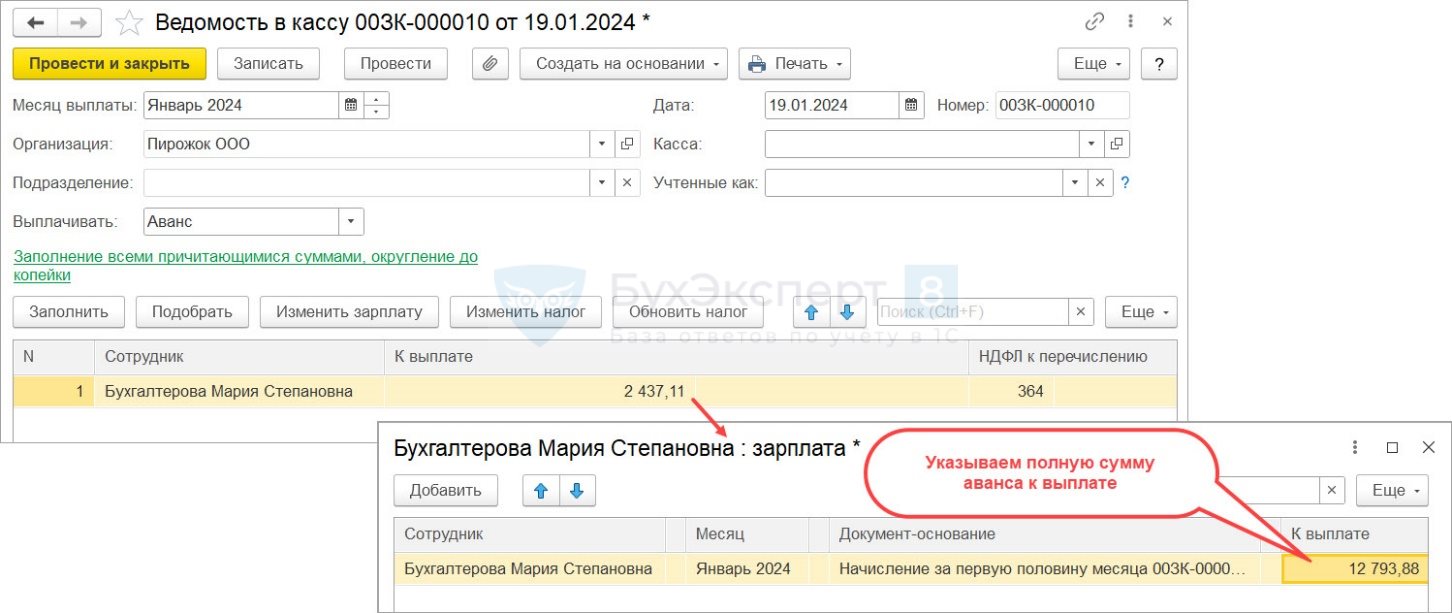

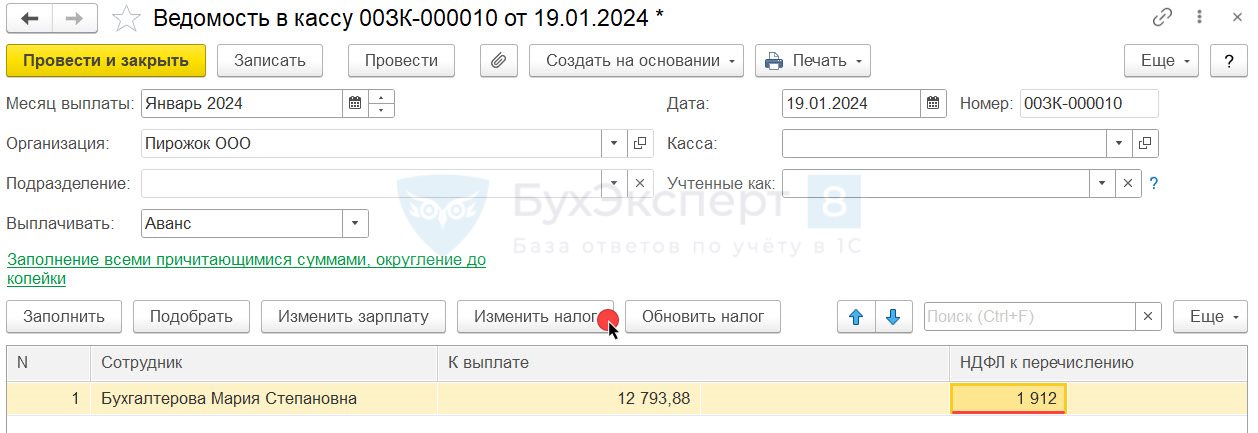

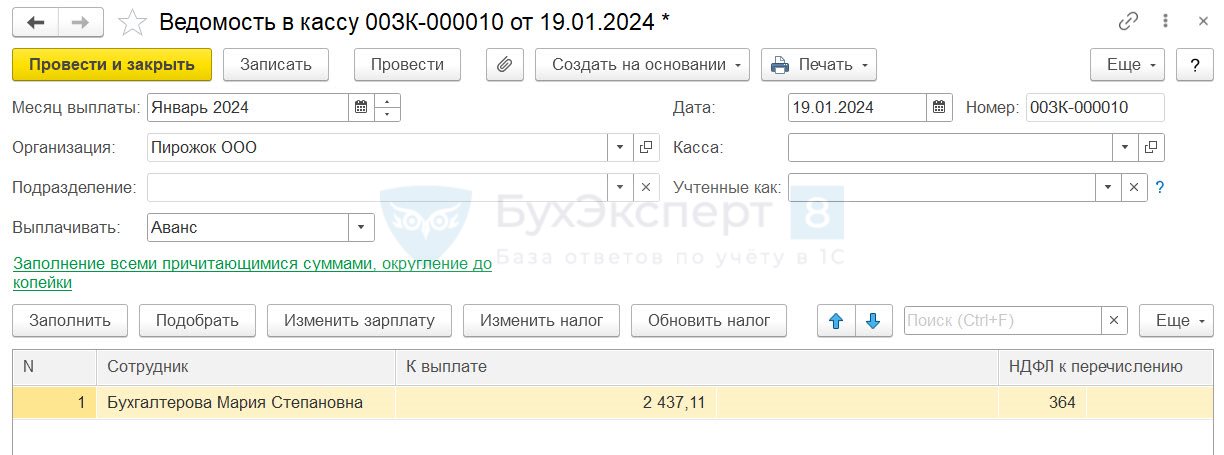

При расчете аванса за январь корректировки учета НДФЛ не происходит – такая корректировка технически возможно только при окончательном расчете зарплаты. Поэтому аванс нужно выплатить в полном размере. Сумма к выплате по авансу за январь 14 705,88 – 1 912 = 12 793,88 руб. Однако при заполнении Ведомости на аванс учитывается долг работника, сумма к выплате уменьшается и также уменьшается НДФЛ.

На наш взгляд, пока доход и налог с декабрьского аванса не перекрылись январской зарплатой, нет оснований уменьшать НДФЛ с январского аванса. Поэтому скорректируем сумму к выплате и НДФЛ в Ведомости вручную:

- Корректируем сумму аванса к выплате вручную – ставим 12 793,88 руб.

- Чтобы пересчитать НДФЛ в ведомости нажмем кнопку Обновить налог. НДФЛ в ведомости удержан полностью – 1 912 руб.

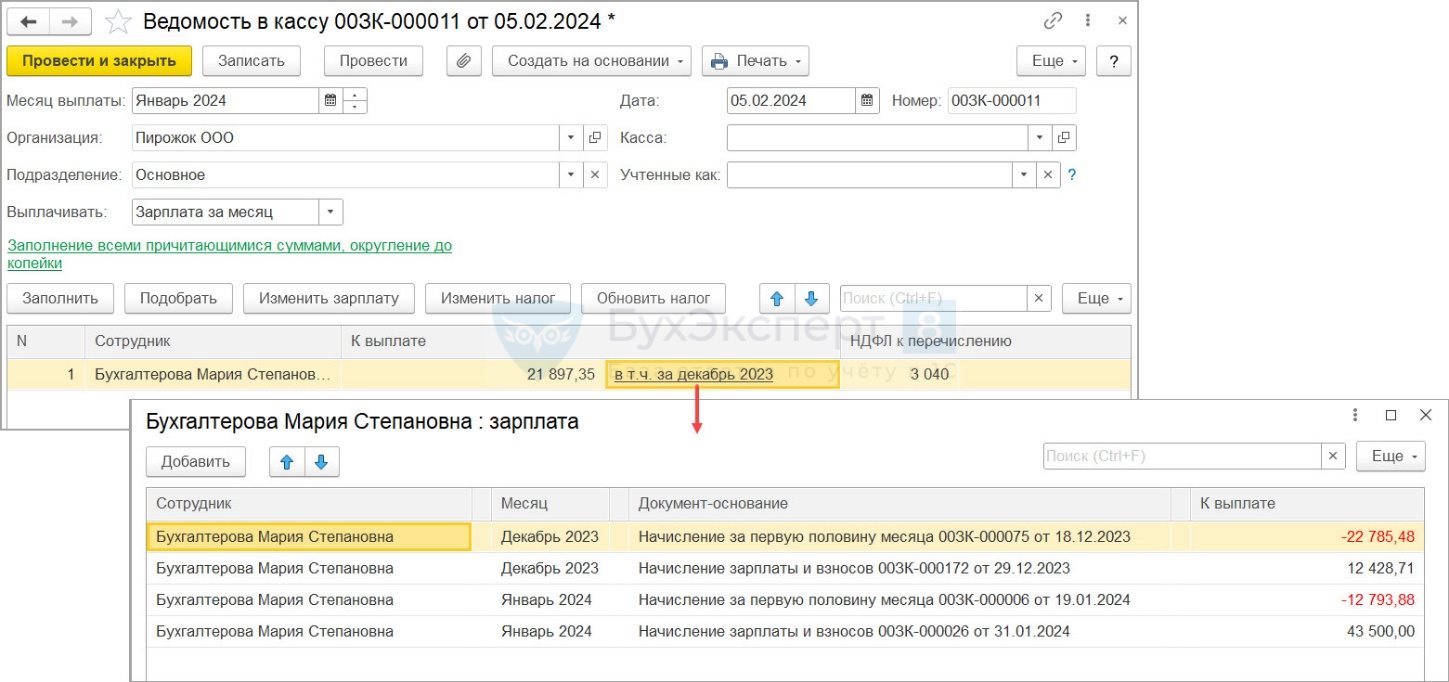

Переплата за декабрь 2023 составила 10 356,77 руб. Посмотрим, как она будет учитываться при выплате зарплаты за январь 2024.

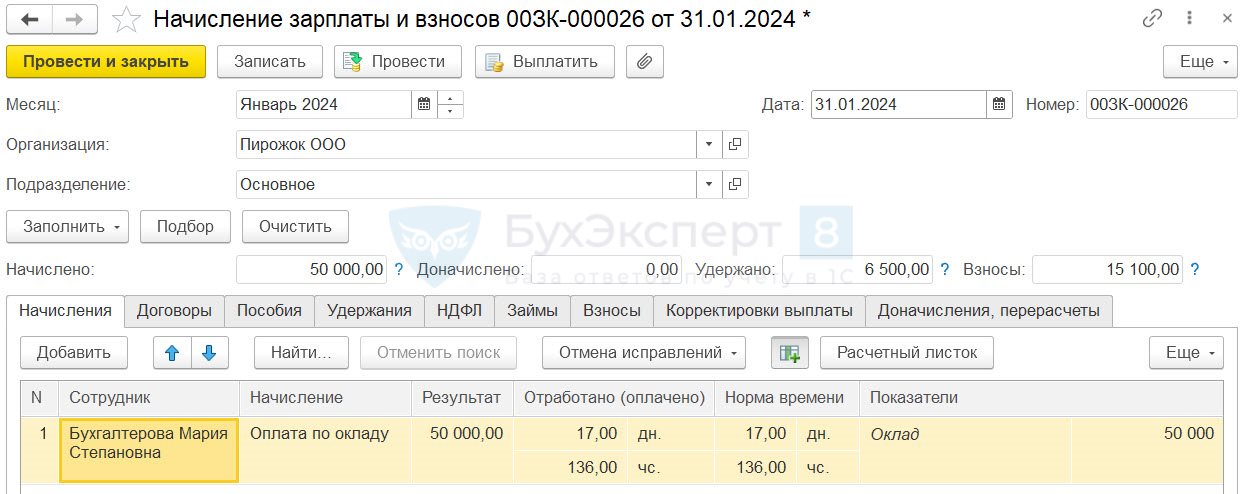

Начислим и выплатим зарплату за январь 2024. Оплата по окладу 50 000 руб. За вторую половину месяца начислено 35 294,12 руб.

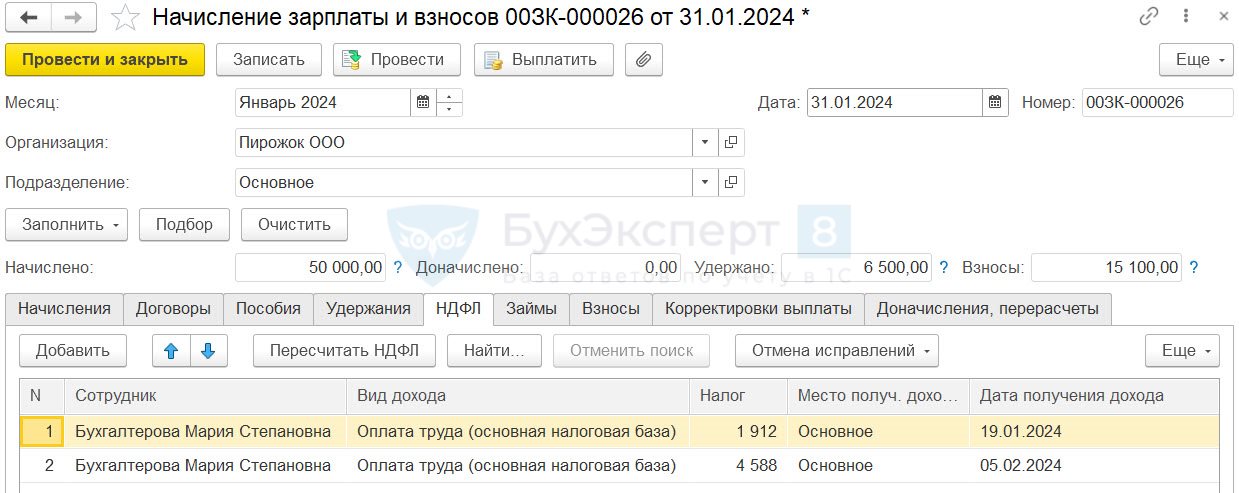

НДФЛ 6 500 руб.:

- за первую половину месяца исчислено 1 912 руб.

- за вторую половину месяца – 4 588 руб.

Рассчитаем сумму зарплаты за январь к выплате.

- Сумма к выплате всего за месяц:

- 50 000 (начислено по окладу) – 6 500 (НДФЛ) = 43 500 руб.

- Сумма к выплате за вторую половину января:

- 43 500 – 12 793,88 (выплаченный аванс) = 30 706,12руб.

При заполнении ведомости на выплату зарплаты за январь учитывается переплата аванса за декабрь 2023 и зачет излишне удержанного НДФЛ с аванса:

- Сумма к выплате 21 897,35 = 30 706,12 (сумма к выплате расчетная) – 10 356,77 (переплата по авансу) + 1 548 (зачет НДФЛ).

- Сумма НДФЛ в ведомости 3 040 = 4 588 (исчислено с зарплаты) — 1 548 (зачтен НДФЛ).

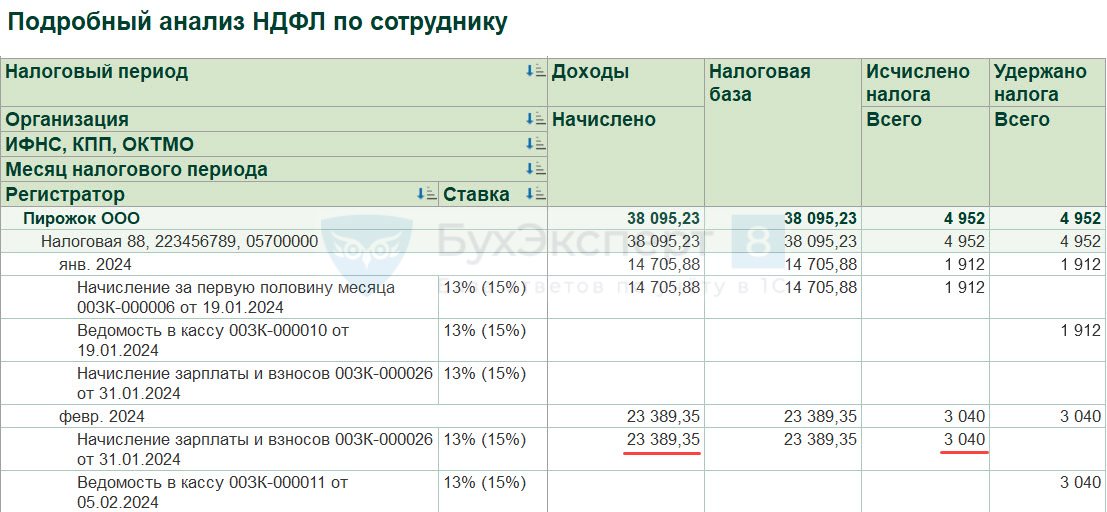

Сформируем Подробный анализ НДФЛ за 2024 год. Излишне начисленный аванс декабря (11 904,77) уменьшил доходы работника в январе, исчисленный НДФЛ также уменьшен на сумму декабрьского расхождения (1 548 руб.).

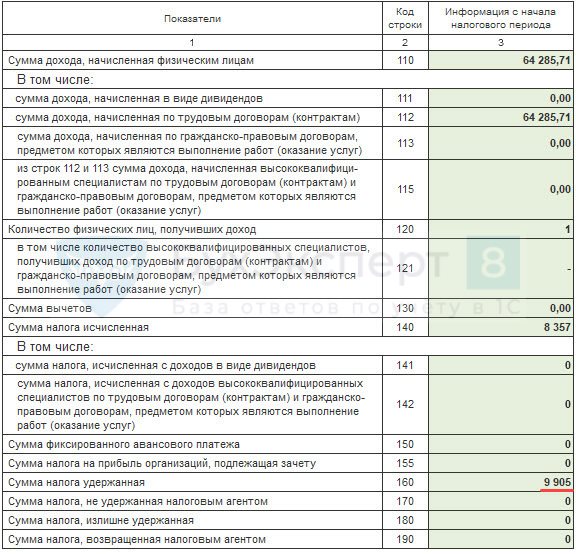

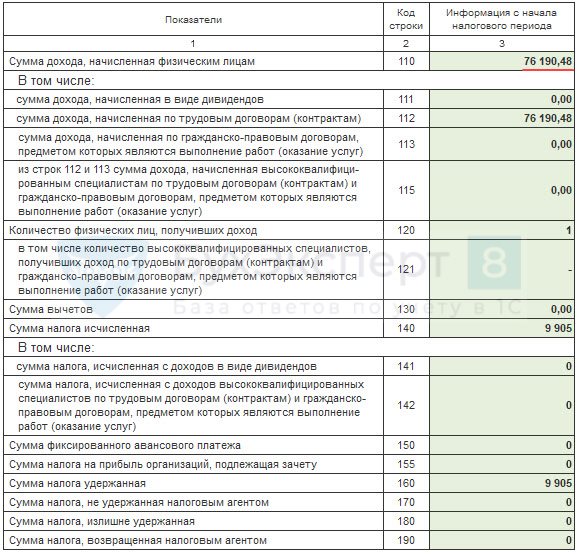

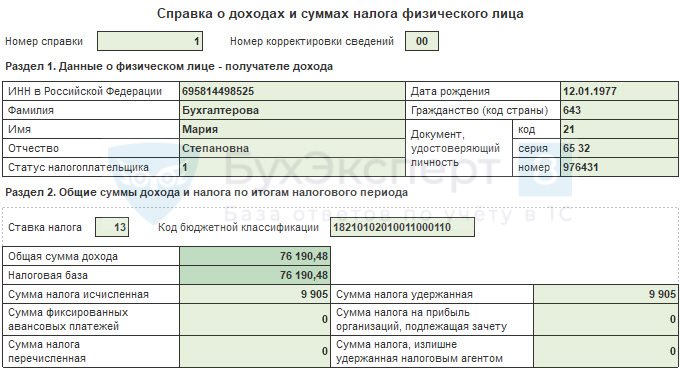

Посмотрим, как заполнится отчет 6-НДФЛ за 2023 год. Общая сумма дохода и налога в учете НДФЛ по работнику за 2023 год не учитывает перерасчет декабрьского аванса:

- Доход – 79 190,48 руб.

- Исчисленный налог – 9 905 руб.

В 6-НДФЛ за 2023 год также попадает исходная сумма аванса за декабрь и НДФЛ с него, без учета перерасчета:

- В стр. 110 попадает доход без уменьшения аванса – 76 190,48 руб.

- В стр. 140 и 160 численный и удержанный НДФЛ также отражаются без учета уменьшения аванса – в размере 9 905 руб.

- В Приложении 1 также не учитывается уменьшение аванса и НДФЛ с него.

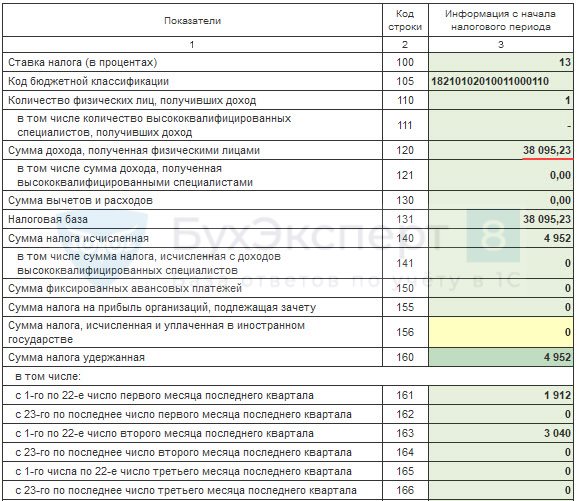

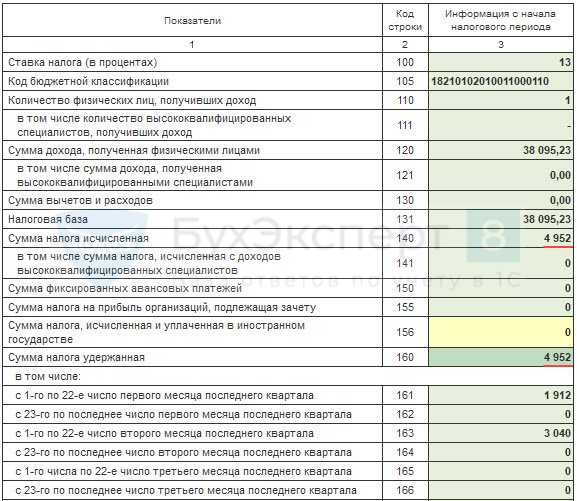

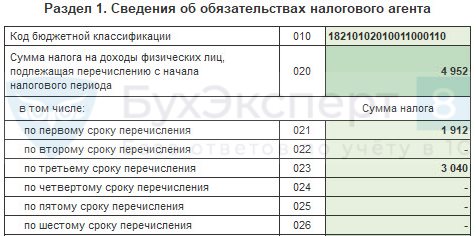

Уменьшение декабрьского аванса отразится в отчете 6-НДФЛ за 1 квартал 2024:

- В стр. 120 попадает доход, уменьшенный на сумму перерасчета аванса – 38 095,23 руб.

- В стр. 140 и 160 исчисленный и удержанный НДФЛ также отражается с учетом уменьшения после перерасчета – 4 952 руб.

- В стр. 163 отражается уменьшенный налог с зарплаты за январь 2024, выплаченной 5 февраля – 3 040 руб.

В Разделе 1 уменьшенный НДФЛ отражается по третьему сроку перечисления в строке 023 и в общей сумме налога к перечислению в строке 020.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Хороший, детальный разбор.

Еще по первому варианту, наверно можно после перерасчета начисления за первую половину месяца, обновить сумму в ведомости. В этом случае не нужно будет делать возврат, но придется делать корректировку по уведомлению. Интересно, такой вариант кто0нибудь использует, или он сложнее?

Здравствуйте! Мы такой вариант не рассматриваем. Дело в том, что мы по факту удержали у сотрудника эту сумму на момент выплаты аванса, и то, что мы передали не было в исходном уведомлении — не было ошибкой.

Если образуется излишне удержанный НДФЛ в результате перерасчета аванса, программа понимает что налоговый период закончился, если вдруг не сделали возврат НДФЛ, она в выплатах 2024 года излишне удержанный НДФЛ не зачтет, он так и будет висеть, пока не будет сделан возврат.

Если бы это было в середине года, то в последующих выплатах все бы выровнялось и возврат делать не нужно было бы.

Если я правильно понял.

Здравствуйте! В целом Вы правы! Только речь не только про излишне удержанный, а про расхождения в части дохода между БУ и НУ. Возникает пересортица доходов, которая в середине года не так критична, как между годами. Выбирая вариант из Примера 2, нужно понимать, что эта пересортица будет.

Добрый день! Исправьте во втором примере сумму 21329,35 на 21897,35 в абзаце:

«Сумма к выплате 21 349,35 = 30 706,12 (сумма к выплате расчетная) – 10 356,77 (переплата по авансу) + 1 548 (зачет НДФЛ).»

Здравствуйте!

Поправили, спасибо!