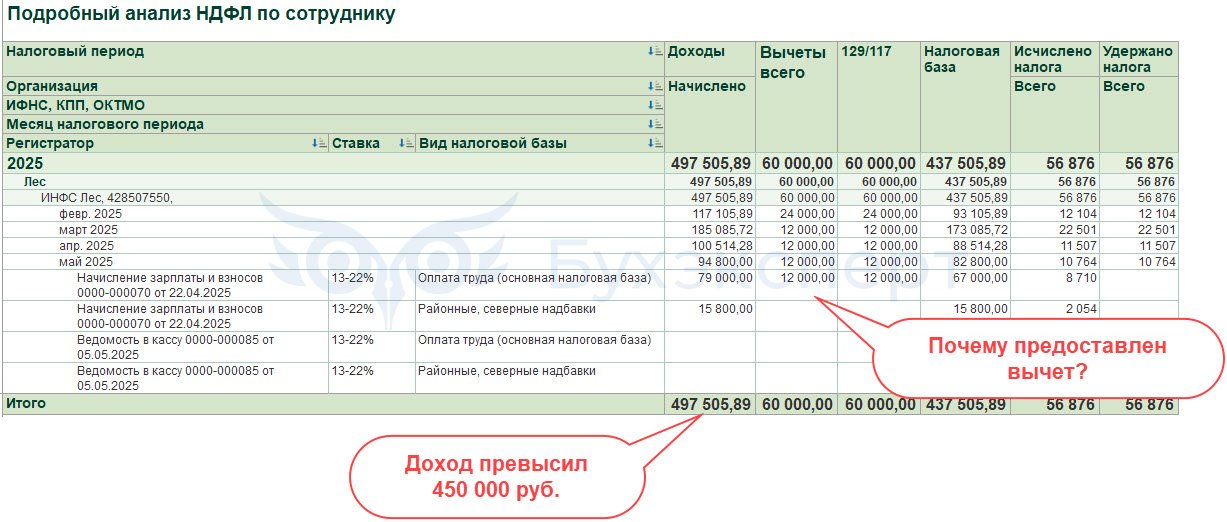

Доходы работника превысили 450 000 руб., но программа все равно применяет детский вычет. Почему такое может быть, и нужно ли исправлять расчет НДФЛ?

[jivo-yes]

Так бывает у сотрудников с районными и северными надбавками. Если общая сумма, включающая оплату труда и районные, северные надбавки, больше 450 000 руб., но при этом основная налоговая база предел еще не превысила - вычет будет предоставляться, и это правильно.

Дело в том, что доходы в виде РК и СН не учитываются при определении предела 450 000 руб. для предоставления вычетов. При подсчете предельной суммы учитывается только обычная зарплата – Учитывать ли доходы в виде РК и СН при определении предела доходов 450 000 руб. для вычетов?

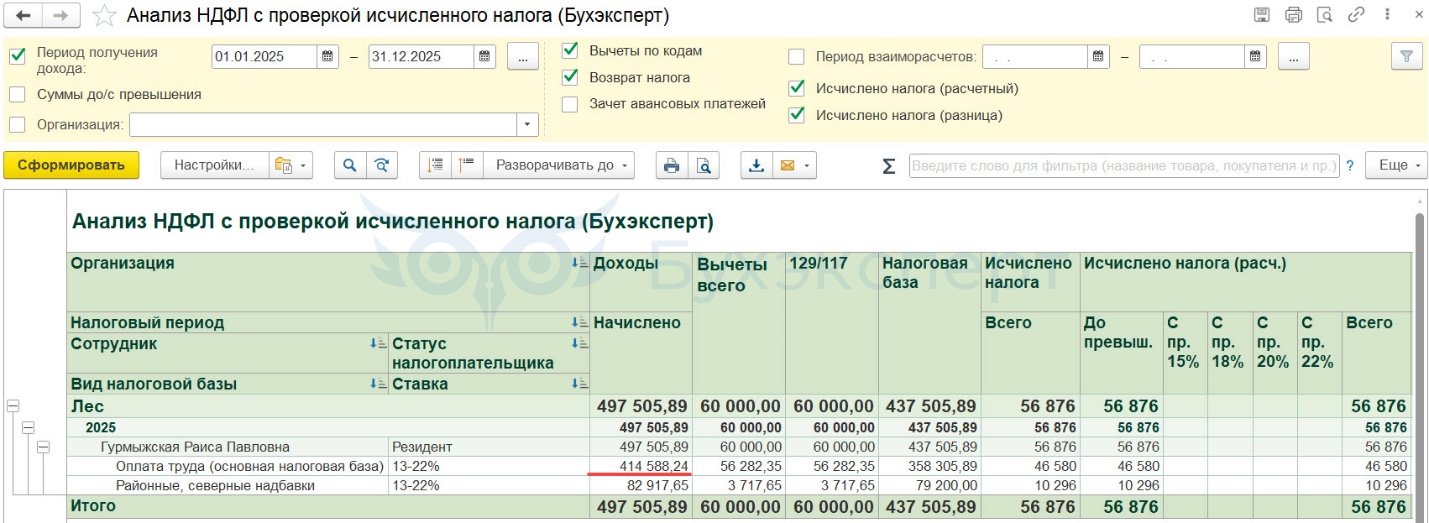

Проверить сумму дохода по каждому виду налоговой базы можно с помощью отчета Анализ НДФЛ с проверкой исчисленного налога. В нашем примере по виду налоговой базы Оплата труда (основная налоговая база) сумма дохода меньше 450 000 руб., поэтому при расчете зарплаты за апрель вычет предоставляется.

Скачать настройки отчета можно в статье Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ, отчет Анализ НДФЛ с проверкой исчисленного налога

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете