С 2025 года налогоплательщики на УСН уплачивают НДС (Федеральный закон от 12.07.2024 N 176-ФЗ).

С 2026 года меняются лимиты дохода для начисления НДС на УСН — Председатель правительства рассказал о возможном лимите освобождения от НДС на УСН с 2026 года

В статье разберем:

- как упрощенцу подойти к выбору налоговой ставки НДС

- какие инструменты 1С для этого пригодятся

- вариант методики расчета налогов для выбора

[jivo-yes]

Содержание

Выбор налогового режима и ставки НДС

В зависимости от размера годового дохода доступен выбор ставок НДС:

- 20 — 272,5 млн. руб. — 5% или 22% (10%, 0%)

- 272,5 — 490,5 млн. руб. — 7% или 22% (10%, 0%)

Выбора нет при размере дохода:

- до 20 млн. руб. включительно — только без НДС

При выборе ставки нужно рассчитать предполагаемую общую налоговую нагрузку. Для этого учитываются:

Получите понятные самоучители 2026 по 1С бесплатно:

- размер дохода

- доля предполагаемых вычетов НДС:

- ставка 7% выгоднее 22%, если вычетов НДС < 69

- ставка 5% выгоднее 22%, если вычетов НДС < 77%

- доля расходов (например, размер наценки в торговле — чем меньше, тем выгоднее НДС 22%)

- состав расходов (если большинство расходов без НДС, выгоднее пониженные ставки НДС)

- применяемые льготы и ставки: освобождение от НДС, ставка НДС 0%, расчетные ставки:

- освобождение по ст. 149 НК РФ можно применять при любой ставке НДС

- ставку 0% по тур. услугам нельзя применять при выборе пониженных ставок

- нельзя начислять НДС с межценовой разницы при выборе пониженных ставок

- наличие отдельных видов операций:

- импортный НДС только по ставке 22% (10%)

- НДС налогового агента только по ставке 22/122% (10/110%)

- и т. д.

Подробнее Налоговая реформа 2025: обзор изменений по УСН

Для расчета налоговой нагрузки в зависимости от налогового режима и ставки НДС можно использовать:

- сервис Сравнение режимов налогообложения в 1С

- предложенную Бухэксперт методику (авторасчет в excel)

- собственную методику

Выбор ставки

|

Критерий выбора ставки НДС |

Рекомендации по выбору ставки НДС |

|

Доля затрат с входящим НДС и количество покупателей на ОСНО |

Если доля затрат с входящим НДС и количество покупателей на ОСНО, на УСН с НДС 22% высокие, выгодно применять общие ставки НДС 22%, 10% (и наоборот) Если есть риск "слететь" внутри года с НДС 5% на 7% – сразу выбирайте 7%! |

|

Согласие покупателей на повышение цены на сумму НДС |

Оцените, сколько покупателей согласны на повышение цены на 5%, 7%, 22% (10%). Если таких покупателей мало, при выборе ставки НДС ориентируйтесь на долю затрат с НДС |

|

Доля затрат с НДС |

Выбор ставки в зависимости от доли затрат с НДС:

|

Вычеты и обязанности

| Доходы | Ставка НДС | Вычеты НДС | Обязанности |

| от 20 до 272,5 млн. руб. | 5% 7% |

|

|

| 22% (10%) |

|

||

| от 272,5 до 490,5 млн. руб. | 7% |

|

|

| 22% (10%) |

|

Что выгоднее

| Доходы | Ставка НДС | Условия, при которых выгодна ставка НДС |

| от 20 до 272,5 млн. руб. | 5% 7% |

|

| 22% (10%) |

|

|

| от 272,5 до 490,5 млн. руб. | 7% |

|

| 22% (10%) |

|

Плюсы и минусы ставок НДС

| Ставки НДС на УСН | Плюсы | Минусы |

| 5%, 7% | значительно ниже, чем 22% (10%) | нельзя выставить счет-фактуру с НДС 22% — специальные и общие ставки не совмещаются! |

| покупатели с НДС 22% (10%) могут принять к вычету НДС 5%, 7% | нельзя начислять НДС с межценовой разницы по ряду операций (п. 3, п. 5.2 ст. 154 НК РФ) | |

| можно принять к вычету НДС с авансов при отгрузке, при корректировках на уменьшение и при возвратах | покупателям с НДС 22% (10%) не выгодны продавцы с НДС 5%, 7%, если у них реализация с НДС 22% (10%) | |

| есть освобождение от НДС по ст. 146, 149 НК РФ (например, услуги общепита, НИОКР), но не надо вести РУ НДС | входящий НДС нельзя принять к вычету, он включается в стоимость покупки; в т. ч. и под реализацию с НДС 0%, Без НДС по пп. 3, 4 п. 2 ст. 171 НК РФ | |

| можно применять НДС 0% при экспорте, услугах международной перевозки – снижает налоговую нагрузку | при импорте и по операциям налогового агента применяются ставки 22% (10%), исключение вторсырье — есть еще 5%, 7% | |

| не надо следить за наличием входящих СФ и их корректностью для подтверждения вычета НДС | нельзя применять НДС 0% по гостиничным услугам | |

|

— |

перейти на НДС 22% (10%) можно не ранее 12 кварталов, если не слетел с НДС или на ОСНО | |

| — | при доходе более 272,5 млн. руб., с 1-го числа следующего месяца переход с НДС 5% на 7% — нужен контроль доходов | |

| — | при переходе с 5% на 7% (22%, 10%) надо будет договориться с покупателями о повышении цены | |

| 22%, (10%) | учет НДС такой же, как при ОСНО — все права на вычеты в т. ч. при реализации с НДС 0% – снижает налоговую нагрузку | полноценное ведение Книги покупок и Книги продаж |

| доступны все льготы по НДС из Главы 21 НК РФ | надо подтверждать вычеты входящего НДС – наличие СФ, документальное подтверждение НДС 0% | |

| можно перейти на НДС 5%, 7% с начала любого квартала | заполнение декларации по НДС в полном объеме | |

| применение НДС 10% — снижает налоговую нагрузку | ведение РУ НДС при наличии облагаемых и не облагаемых НДС операций, экспорта сырьевых товаров |

План действий

- определить доходы для:

- выбора ставки НДС – кассовый метод для УСН, ИП на УСН и ПСН суммирует доход

- расчета исходящего НДС – метод начисления, все отгрузки

- рассчитать входящий НДС:

- опросить поставщиков, какую ставку НДС применяют с 2025, учесть при расчете

- выполнить расчеты для выбора выгодной ставки НДС:

- учесть налоговую нагрузку в т. ч. сумму по УСН, сделать расчет при ОСНО, УСН Д, УСН Д-Р

- сообщить контрагентам о выбранной на 2026 ставке НДС

- договориться с контрагентами о повышении цены:

- если согласны, то за чей счет – покупателя или продавца; надо считать рентабельность!

- скорректировать условия договоров с контрагентами:

- цена в т. ч. НДС, Цена Без НДС…

Применяем УСН, в 2025 доход свыше лимита, установленного для освобождения от НДС. С 2026 года работаем с НДС по ставке 5%.

В 2025 году заключены договоры с покупателями без НДС. Как сообщить покупателям, что с 2026 года мы будем начислять НДС и надо ли перезаключать договоры? Что делать, если потом перейдем на ставку 7%? Как прописать новую ставку НДС в договоре?

По переходящим договорам с 2025 года на 2026 год возможны варианты по соглашению с покупателем:

- добавить к цене указанной в договоре, НДС сверху (цена договора * 5% — сумма НДС)

- выделить из цены договора НДС расчетным путем (цена договора * 5/105% — сумма НДС)

Аналогичный подход и при ставке НДС 7%, 20% (10%).

Шаг 1. Согласуйте с каждым покупателем вариант изменения цены.

Как упрощенцу начислить НДС с реализации, если договор с покупателем заключен без НДС?

Шаг 2. Составьте для постоянных покупателей информационное письмо о планируемых изменениях.

Как упрощенцу сообщить контрагентам о выборе ставки НДС и прописать ее в договоре?

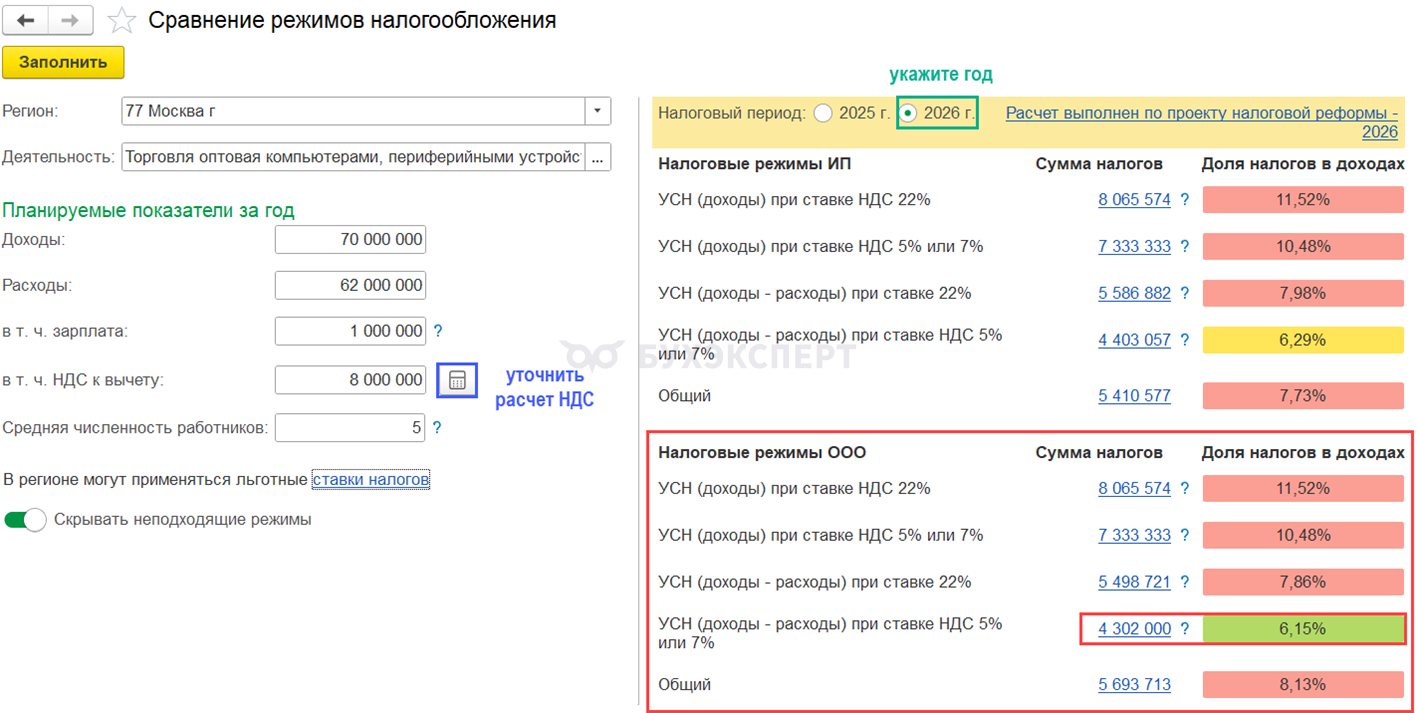

Сравнение режимов налогообложения в 1С

В программе 1С для сравнения налоговой нагрузки с учетом разных ставок НДС в 2026 году можно использовать сервис Сравнение режимов налогообложения в разделе Руководителю.

Изучить подробнее Сервис Сравнение режимов налогообложения 1С

Организация, осуществляет деятельность в Москве, ОКВЭД — 45.51 Торговля оптовая компьютерами, периферийными устройствами к компьютерам и программным обеспечением, численность работников — 5 чел.

Планируемые показатели на 2026 год:

- Доходы – 70 000 000 руб.

- Расходы – 62 000 0000 руб.

- в т. ч. зарплата – 1 000 000 руб.

- в т. ч. НДС к вычету (по разным ставкам) — 8 000 000 руб.

- в т.ч. расходы без НДС — 5 000 000 руб.

Заполните плановые показатели на основе данных учета за прошлых 12 месяцев или введите вручную:

- Доходы — прогнозируемый объем реализации за год с учетом НДС (НДС исчисляется для сравнения с этой суммы одновременно по всем ставкам: 5/105, 7/107, 22/122%)

- Расходы — прогнозируемая сумма расходов (без учета страховых взносов):

- в т. ч. зарплата за год с НДФЛ, но без страховых взносов

- в т. ч. без НДС — укажите вручную

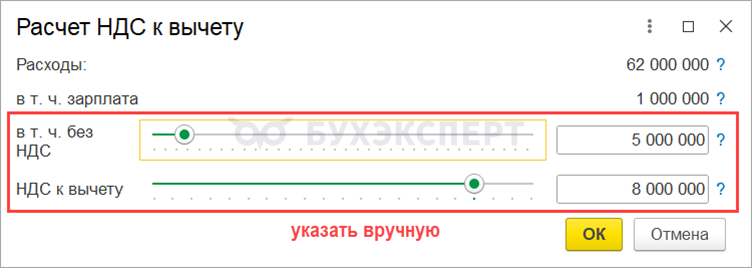

- в т. ч. прогнозируемая сумма НДС к вычету — определяется расчетным путем исходя из суммы расходов за минусом зарплаты и расходов без НДС. По кнопке

можно изменить сумму. Используйте ползунки или впишите нужные суммы вручную

можно изменить сумму. Используйте ползунки или впишите нужные суммы вручную

- Средняя численность работников — заполняется автоматически, откорректируйте вручную, используется для проверки права на применение того или иного режима

В правой части формы укажите год, на который делаете расчет в нашем примере — 2026г. в зависимости от этого используются ставки и лимиты для расчета, например, в 2026 ставка НДС 22%.

Расчет выполняется автоматически по мере указания исходных данных, без дополнительных действий.

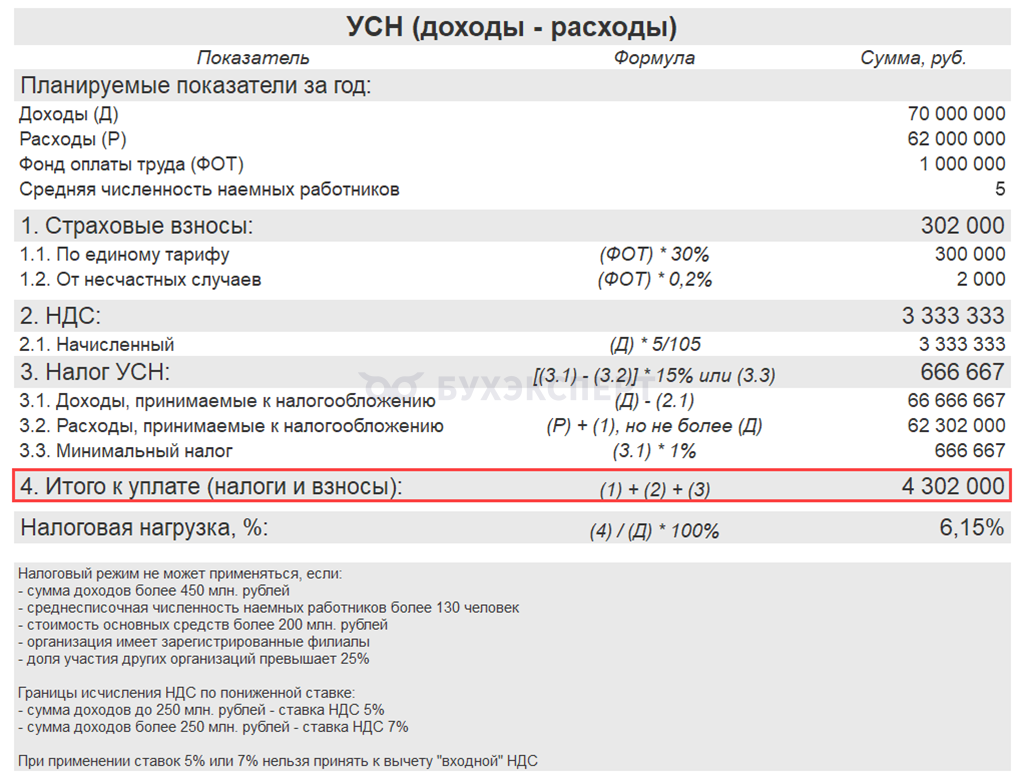

Наиболее выгодный вариант выделен зеленым — по нашему примеру УСН (доходы - расходы) при ставке НДС 5% или 7%.

По ссылкам можно перейти к детализации расчета.

Проверьте расчет и при необходимости скорректируйте результаты (или входные данные).

Этот Сервис сравнения выполняет приблизительный расчет и имеет следующие допущения:

- все указанные доходы считает облагаемыми НДС (не учитывает внереализационные, необлагаемые доходы и доходы по ставке 0%)

- рассчитывает НДС с реализации только по ставкам 5%, 7% и 22 %. Если есть доход по ставке 10%, налог нужно рассчитать вручную

- не учитывает, если применяется пониженный тариф страховых взносов (взносы рассчитываются по ставке 30%)

- и т. д.

Эти особенности Сервиса сравнения могут существенно повлиять на результат, поэтому выбор системы налогообложения и ставки НДС не рекомендуем делать только на основании данных сервиса.

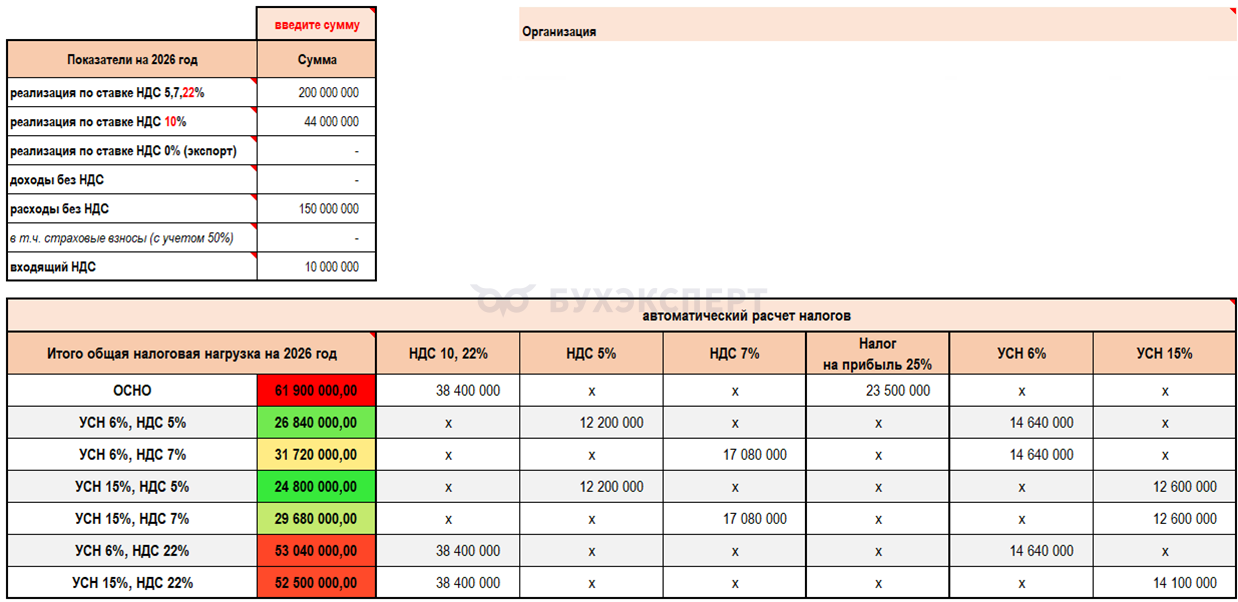

Сравнение режимов налогообложения в exсel

Выбор ставки НДС и системы налогообложения в целом зависит от множества факторов и подход должен быть индивидуальным, учитывать специфику деятельности налогоплательщика.

Рассмотрим пример методики сравнения налоговых режимов и ставок НДС.

Компания работает на УСН «доходы минус расходы» и уплачивает налог по ставке 15% и НДС по ставке 5%. На 2026 год она запланировала показатели:

- годовой доход от реализации (без учета НДС):

- 200 млн. руб. — могут облагаться по ставке НДС 5% или 22%

- 44 млн. руб. — могут облагаться по ставке НДС 5% или 10%

- расходы (и облагаемые, и не облагаемые НДС, не включая входной НДС) — 150 млн. руб.

- входящий НДС по всем ставкам — 20 млн. руб.

Организация не получает доходов, не облагаемых НДС.

Рассчитаем, какой налоговый режим и ставку НДС выгодней применять с 2026 года.

Введите исходные показатели, суммы налогов к уплате рассчитаются автоматически по формулам.

Скачать Excel для сравнения налоговых режимов и ставок НДС

Наиболее выгодные варианты выделяются зеленым, самые невыгодные — красным.

Исходя из нашего расчета, компании выгодно оставаться на УСН «доходы минус расходы» и выбрать ставку НДС 5%.

Отбор данных для анализа

Для планирования показателей можно использовать данные учета прошлого года, в т. ч. отчеты в программе 1С.

Выбор отчета и способа отбора зависит от:

- применяемой системы налогообложения

- полноты отражения документов (входящие СФ)

- организации учета

- видов деятельности и т. д.

Подробнее:

- Входящий НДС при приобретении товаров, работ, услуг при УСН в 1С

- Можно ли на УСН «доходы-расходы» документы от поставщиков с НДС вводить без НДС в 1С?

- Нужно ли выделять входящий НДС упрощенцу в 1С?

- Зачем на УСН доходы-расходы выделять входящий НДС в КУДиР?

Например:

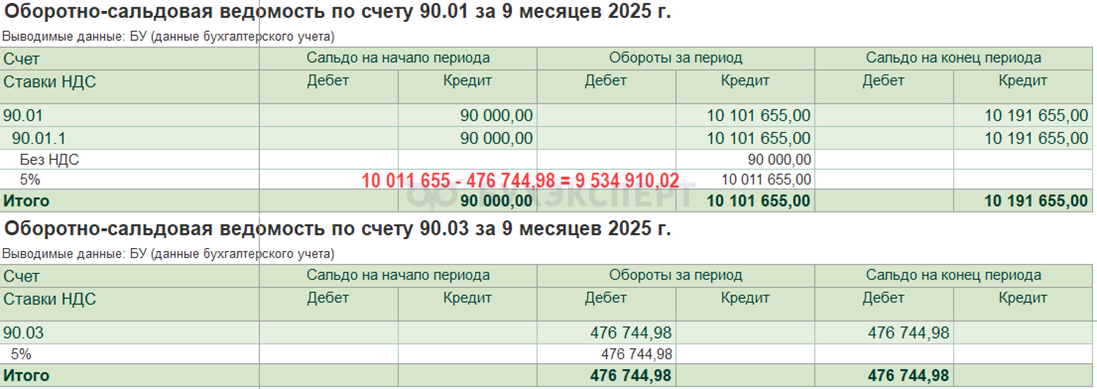

- суммы реализации по разным ставкам НДС и необлагаемые доходы в ОСВ:

- Кт 90.01.1 минус Дт 90.03 — по номенклатурным группам или ставкам НДС

- Кт 91.01 минус Дт 91.02 НДС

Оборотно-сальдовая ведомость в 1С 8.3

Или использовать другие отчеты:

- Как посмотреть выручку в 1С 8.3

- Отчеты по покупкам и продажам в разрезе контрагентов и ставок НДС в 1С

- Как посмотреть графу «Налоговая база» по всем заявлениям о ввозе в 1С

- Отчет по проверке расходов УСН, как в 1С:Бухгалтерия 2.0

- Универсальный отчет по реализации товаров в разрезе таможенных деклараций в 1С

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

В таблице excel для сравнения режимов налогообложения, для УСН 15%, при исчислении общей налоговой нагрузки, не учтен случай начисления минимального налога 1% от дохода.

Вы абсолютно верно поняли.

В расчете налоговой нагрузки не учитывается ситуация, когда за налоговый период уплачивается минимальный налог 1% с доходов.

При УСН доходы-расходы уплата минимального налога скорее исключение. Поэтому строить прогноз на основании этих данных нецелесообразно.

Если такая ситуация сложилась в 2024 году, выполните анализ, используя данные за другие периоды, наиболее характерные для предприятия. Или примените оптимистический прогноз на следующий год.

Если по каким-то причинам уплата минимального налога ожидается на протяжении длительного времени, то показатели в графе УСН 15% из таблицы замените на суммы минимального налога, рассчитанного по формуле:

Доходы УСН * 1%

Убыток на УСН — платить ли минимальный налог?